Analys

SEB Jordbruksprodukter, 4 november 2013

Det var en generellt lite svagare vecka för jordbruksprodukter förra veckan. De skiljde inte ut sig från resten av råvarumarknaden, som generellt sett utvecklades svagt. Bland jordbruksprodukterna märktes särskilt stora prisfall för sojamjöl och smör. Dollarn steg och euron föll och det ganska mycket, 3%. Naturligtvis förklarar detta till stor del prisnedgångarna på de amerikanska terminsmarknaderna. Chicagovetet gick ner (i dollar räknat), men Matifvetet steg. Den svenska kronan följde i princip eurons rörelser mot dollarn. Förklaringen till valutakursförändringen var dels starkare inköpschefsindex i USA, som signalerar en snabb konjunkturåterhämtning, och en rapport om närmast deflation i Eurozonen. Förväntningar om att ECB ska sänka styrräntan i Eurozonen tändes omedelbart, vilket fick euron att falla.

Det var en generellt lite svagare vecka för jordbruksprodukter förra veckan. De skiljde inte ut sig från resten av råvarumarknaden, som generellt sett utvecklades svagt. Bland jordbruksprodukterna märktes särskilt stora prisfall för sojamjöl och smör. Dollarn steg och euron föll och det ganska mycket, 3%. Naturligtvis förklarar detta till stor del prisnedgångarna på de amerikanska terminsmarknaderna. Chicagovetet gick ner (i dollar räknat), men Matifvetet steg. Den svenska kronan följde i princip eurons rörelser mot dollarn. Förklaringen till valutakursförändringen var dels starkare inköpschefsindex i USA, som signalerar en snabb konjunkturåterhämtning, och en rapport om närmast deflation i Eurozonen. Förväntningar om att ECB ska sänka styrräntan i Eurozonen tändes omedelbart, vilket fick euron att falla.

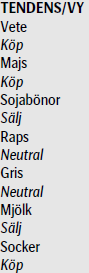

Vi tror att prisuppgången i euro / svenska kronor – termer fortsätter för vete. För raps går vi tillbaka till neutral rekommendation från en (försiktig) köprekommendation för två veckor sedan. I övrigt gör vi inte heller några förändringar av rekommendationerna.

På fredag klockan 18 publicerar USDA sin första WASDE-rapport på två månader. Förra månadens frös inne på grund av budgetbråket i USA.

Odlingsväder

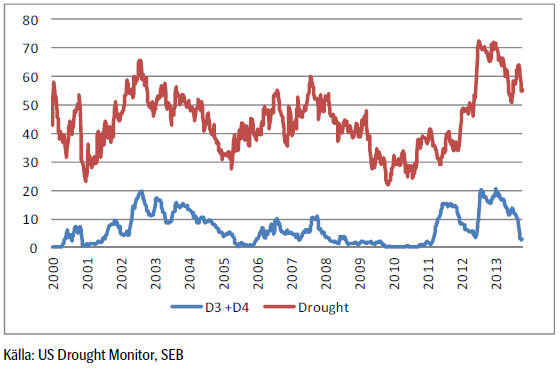

Väderprognoser för USA indikerar gynnsamt väder för sådden och utvecklingen av det amerikanska höstvetet. Det finns en del analytiker som redan nu säger att höstvetet kommer att vara i det bästa tillståndet sedan 2010 när det går in i vintervila.

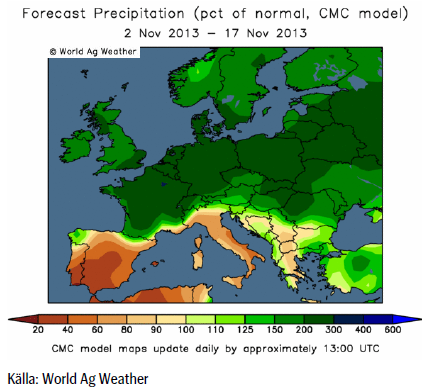

Europa har som bekant varit ovanligt regnigt. Prognosen fram till mitten av månaden visar att detta väntas fortsätta med väsentligt mycket mer regn än normalt över norra Kontinentaleuropa. Södra Europa väntas däremot vara torrare än normalt.

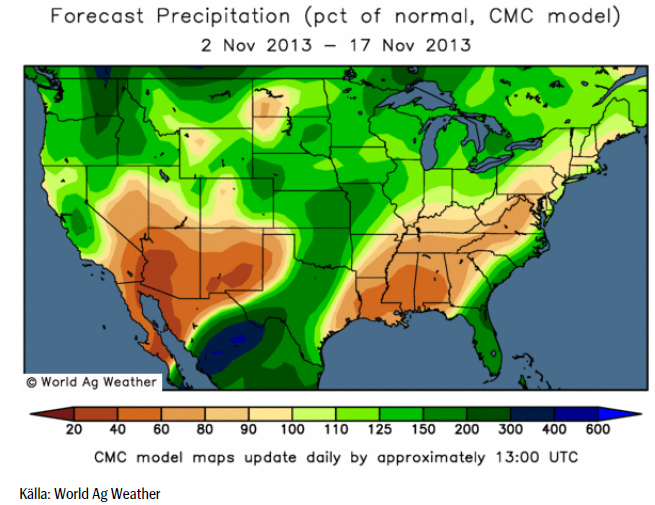

Även i USA väntas det vara mer nederbörd än normalt, utom i områden som normalt är torra, som t ex New Mexico och Arizona.

Vete

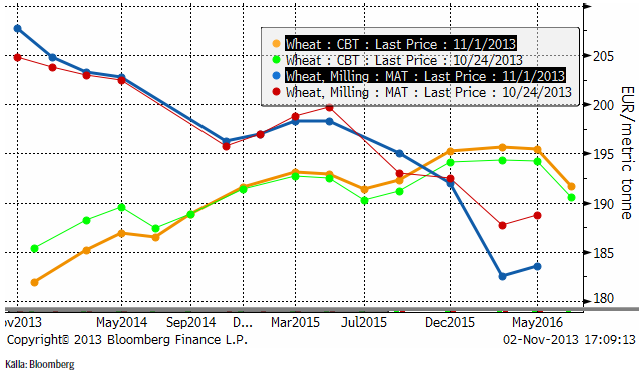

November 2014 fann stöd i veckan och ser ut att vara på väg mot ett nytt test av 200 euro. Prisutvecklingen på Matif stöds av den svagare valutan. ECB väntas sänka sin viktigaste styrränta den kommande veckan. Inflationen i Eurozonen lyser med sin frånvaro och ekonomin är i behov av monetär stimulans.

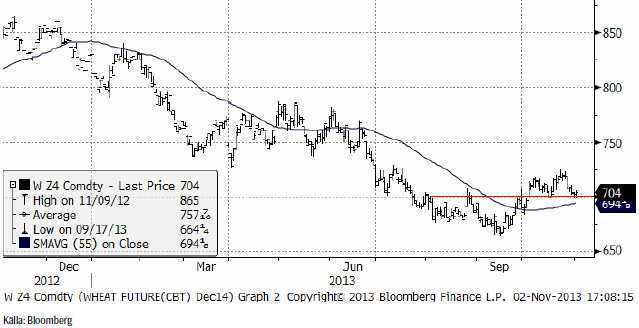

Decemberkontraktet 2014 på CBOT visar inte samma bild, därför att dollarn stärktes på eurons bekostnad. Priset i fredags stängde precis över det tekniska motståndet på 700 cent.

Nedan ser vi terminskurvorna för Chicagovete och Matif. Matif gick ännu mer in i backwardation för årets skörd, vilket visar på vilket akut behov det finns hos EU:s bönder att lära sig mer om terminer och affärsmässighet när det gäller marknadsföring av spannmål.

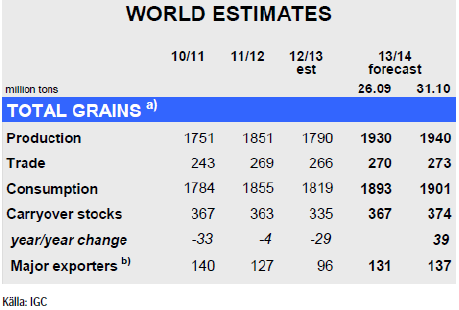

IGC (International Grains Council) kom med sin rapport i förra veckan och har ökat sitt estimat för den globala spannmålsproduktionen 2013/14 med 10 mt till 1940 mt. Tack vare gynnsamma väderförhållanden hos de stora producenterna, framförallt i USA och OSS, så bidrar detta till en förväntad ökning med 8% på årsbasis från 2012 års produktion då torka drabbade stor del av grödorna. Utgående lager justeras upp sedan förra månaden med 7 mt till ett fyra-års-högsta på 367 mt.

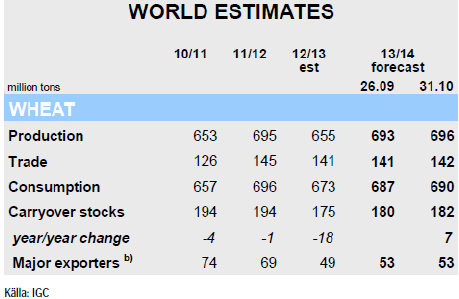

För vete indikeras en global produktion på 696 mt, vilket är en ökning med nästan 4 mt från förra månaden. Revideringen återspeglar framförallt en återhämtning av produktionen i OSS-länderna, vilket skulle ge en ökning med 6% på årsbasis.

Utgående lager förväntas öka med 7 mt på årsbasis till 182 mt som en följd av högre lager hos de stora exportländerna samt Kina.

Måndagens Crop Progress från USDA – den andra efter att USDA återupptagit publiceringen efter ”the U.S. government shutdown” – visar att sådden av amerikanskt höstvete nu börjar närma sig sitt slut då 86% var avklarad per den 27 oktober vilket är i linje med förra årets 87% vid den här tiden liksom det femåriga genomsnittet på 85%.

Uppkomsten av höstvete ligger på 65% – vilket är något högre än förra årets 61% men i linke med det femåriga genomsnittet på 64%.

Intressant är också andelen grödor klassade som ”good/excellent”. Visserligen justeras siffran ner med 4% från veckan innan till 61%, men det är betydligt högre än förra årets 40% vid den här tiden.

Vi fortsätter att tro på högre pris på vete basis Matif och rekommenderar köp.

Optioner på vete

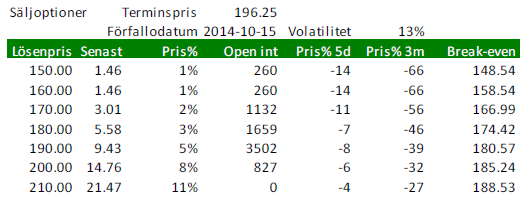

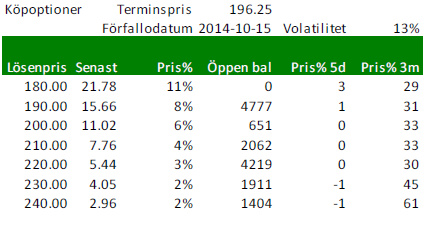

Nedan ser vi priserna på köpoptioner på Matif på November-2014 (Matif vete). Notera att volatiliteten 13% är ganska låg. Volatiliteten brukar vara låg när priserna är låga. Eftersom terminen gått upp lite har köpoptioner ökat lite i värde och säljoptioner fallit i värde.

Nedanstående optioner är köpoptioner, priser per stängning i fredags.

Nedanstående är priser på säljoptioner.

Nedanstående är priser på säljoptioner.

Maltkorn

Vi har nu gått över till att studera 2014 års terminskontrakt för vete och maltkorn. Prisutvecklingen på dessa kontrakt ser vi nedan. Notera hur kraftigt terminskontraktet på maltkorn har återhämtat sig i oktober! Priset har gått upp från 190 euro per ton till 226.75 euro. Som vi sagt tidigare ser det ut att kunna bli lönsamt att odla maltkorn nästa år. Den som tycker att det är ett vågspel kan alltid prissäkra till 226.75 euro.

Majs

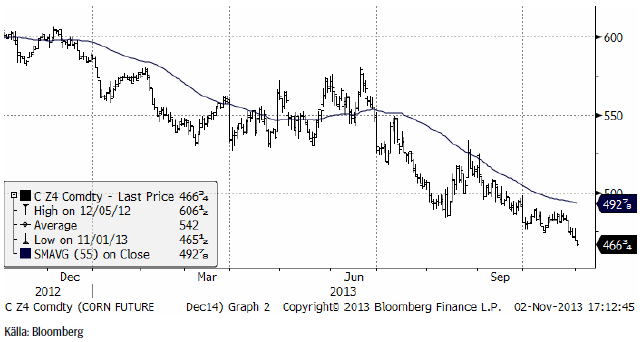

Majspriset – och nu tittar vi på nästa års skörd, december 2014-kontraktet har återtagit sin fallande trend. Förväntningarna inför WASDE-rapporten som kommer i veckan är att avkastningen per acre ska vara högre än tidigare beräknat.

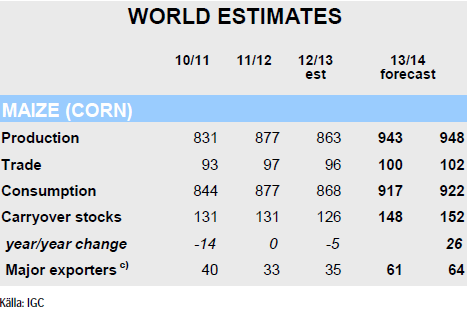

IGC rapporterade i veckan som gick. Den globala produktionen av majs beräknas uppgå till rekordhöga 948 mt, vilket är en ökning med 5 mt sedan IGC’s förra rapport vilket framförallt drivs av en återhämtning i USA. Detta göra också att utgående lager justeras upp med 4 mt jämfört med september och lagren hos de största exportörerna (Argentina, Brasilien, Ukraina och USA) estimeras till ett 26-års högsta.

Måndagens Crop Progress från USDA visade ett rejält uppsving i skörden av majs från 39% per den 20 oktober till 59% en vecka senare. Marknadens förväntningar låg runt 50-55%. Tar man en närmare titt på ”Istaterna” så är skörden avklarad till 74% respektive 59% i Illinois och Indiana. Iowa ligger nu på 55%, vilket är strax under genomsnittet på 60% men visar på att lantbrukarna varit aktiva då detta trots allt är en ökning med 20% från veckan innan. Den största veckovisa ökningen står dock lantbrukare i Minnesota för, från 19% till 48%.

Tillståndet för den amerikanska majsen har också förbättrats i de flesta stater under veckan och andelen grödor klassade som ”good/excellent” justeras upp med 2% till 62%. Tillståndet för grödorna i Illinois lämnades oförändrat och andelen ”good/excellent” ligger på 68%. Tillståndet för grödorna i Indiana förbättrades marginellt med 1% till 74% medan Iowa ’s grödor klassade som ”godd/excellent” justerades upp med 4% till 49%.

Vi väljer att hålla fast vid köprekommendationen.

Sojabönor

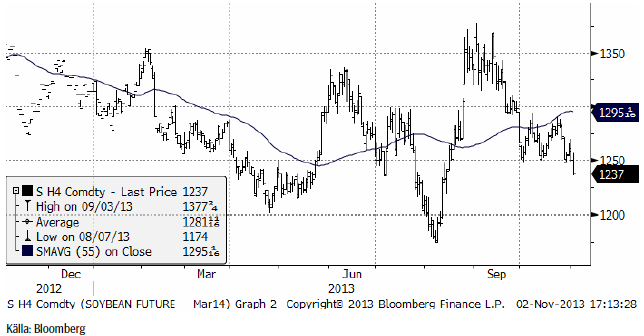

Marskontraktet 2014 föll i fredags under det tekniska stödet på 1250, vilket ger möjlighet till fritt fall ner till 1200.

Vi ser också att November 2014 bröt under sitt tekniska stöd på 1150.

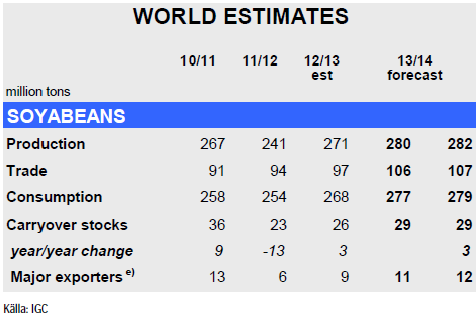

IGC rapporterade i veckan som gick. För sojabönor förväntas den globala produktionen att stiga för andra året i rad till rekordhöga 282 mt för 2013/14, en ökning med 4% på årsbasis, framförallt tack vare estimerade jätteskördar i Sydamerika. Globala utgående lager lämnas oförändrade från förra månaden på 29 mt men beräknas öka med 12% på årsbasis med de stora exportörerna Argentina och Brasilien i täten. Den globala handeln med sojabönor väntas öka med 10% på årsbasis drivet av en fortsatt stark efterfrågan från Kina med en ökad import.

Måndagens Crop Progress från USDA visar att skörden av sojabönor i USA avancerar och nu ligger i linje med det femåriga genomsnittet på 77%, en ökning från 63% veckan innan. Minnesota och South Dakota ligger strax över genomsnittet liksom Iowa och Illinois med 87% respektive 85% av skörden avklarad.

Förra veckans Crop Progress rapport var också den sista som visade tillståndet för sojabönorna där USDA avslutade säsongen med att konstatera att 57% klassades som ”good/excellent”, vilket var något lägre än snittet på 61% vid samma tid.

62% av grödorna i Illinois klassades som ”good/excellent” och för Indiana låg siffran på 68%. För Iowa stannade siffran på blygsamma 42%.

Vi behåller säljrekommendation.

Raps

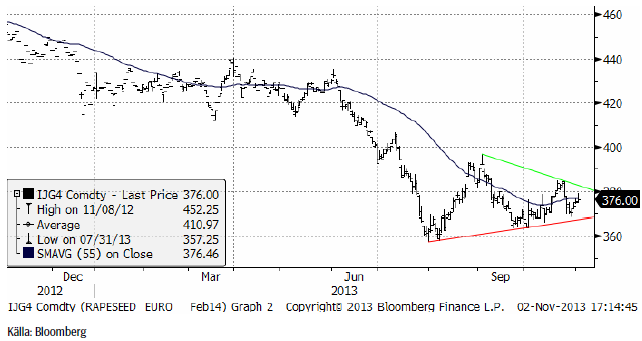

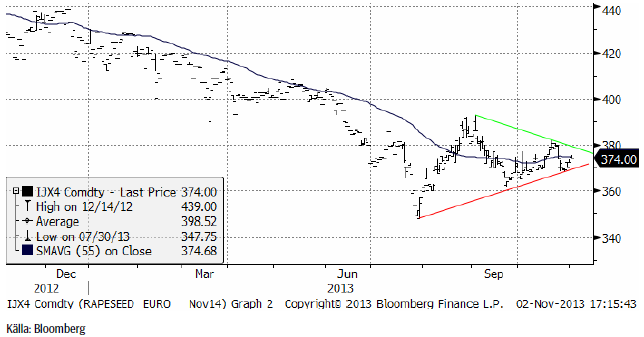

Rapspriset (februari 2014) gick inte under det tekniska stödet på 360 euro i början av oktober och har sedan dess stigit på ett sätt som inte riktigt kan förväntas av en marknad som ska vara i fallande trend. Priset ligger nu strax under 380 euro. Om priset går över 380 euro förändras bilden ytterligare. Det kan vara en trendvändning uppåt på gång. Det återstår att se.

November 2014-kontraktet uppvisar liksom februarikontraktet en formation som inom den tekniska analysen kallas för en triangelformation. Sådana karaktäriseras av lägre toppar och högre bottnar. Utbrott ur ”triangeln” brukar följas av ytterligare rörelse i utbrottets riktning. I skrivande stund finns inget annat att göra än att avvakta och se åt vilket håll utbrottet sker.

För två veckor sedan gick vi över till en försiktig köprekommendation, men som läget är nu tycker vi det är bättre att avvakta med en neutral position.

Potatis

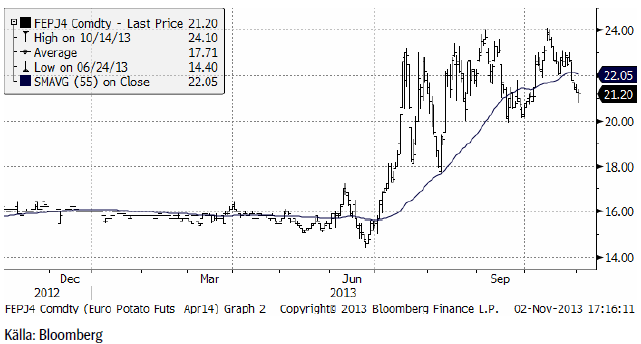

Potatispriset av årets skörd, föll tillbaka från toppnoteringen 24 euro och stängde förra veckan på 21.20 euro per deciton.

Gris

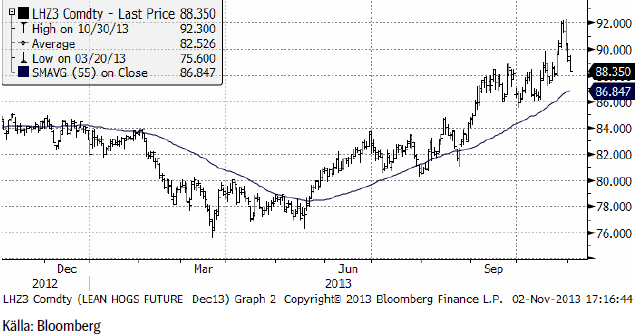

Lean hogs gick upp till ny toppnotering på 92.3 cent per pund innan priset föll tillbaka och stängde veckan på 88.35.

Mjölk

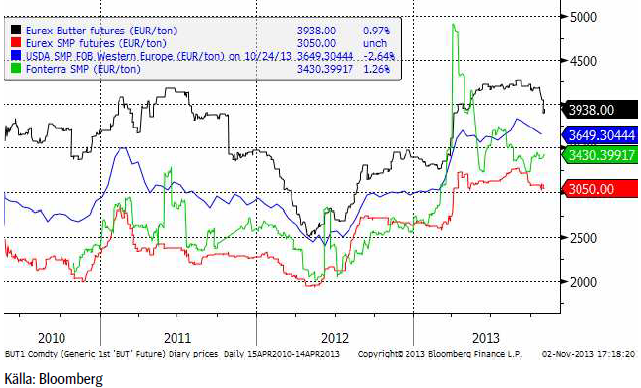

Terminerna på smör och skummjölkspulver vid Eurex-börsen var påtagligt svaga under veckan. Terminerna på smör föll med 3% för det kortaste kontraktet och med 2% för de lite längre. Priset på skummjölkspulver backade även det, men lite mindre.

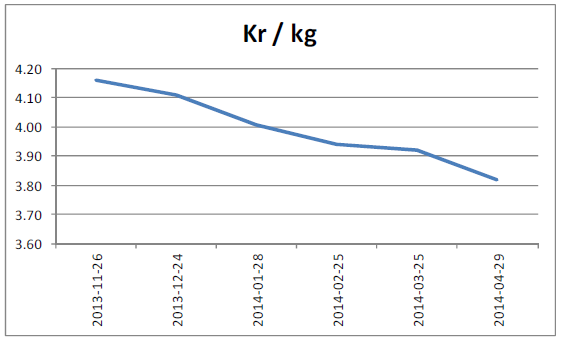

Om vi utgår från terminspriserna på smör och SMP och aktuell växelkurs eursek, får vi följande terminskurva i kronor per kilo svensk mjölkråvara. Notera dock att dessa priser alltid bör ligga över ett pris för råvaran i Sverige (och på andra ställen också) eftersom SMP och smör är produkter och inte råvaror.

Socker

Marskontraktet på råsocker har rekylerat tillbaka till en teknisk stödnivå. Det är en nivå där en vändning uppåt skulle kunna ske. Vi upprepar därför vår köprekommendation på socker.

Det råder inget tvivel om att trenden för sockerpriset har vänts från att vara fallande de senaste åren, till att bli stigande.

Gödsel

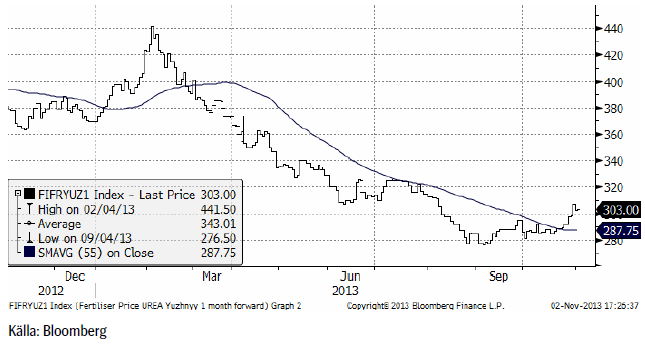

Priset på kväve / urea steg i veckan som gick och ligger nu på 303 dollar per ton. Botten noterades den 4 september på 276.50 dollar per ton. Priset ligger ändå en bra bid under förra årets toppnotering på 441.50.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September