Analys

SEB Jordbruksprodukter, 4 februari 2013

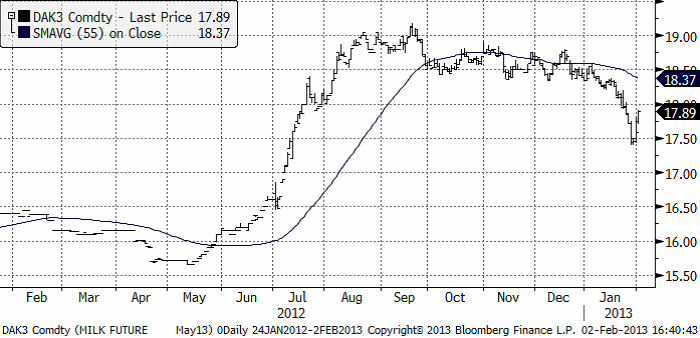

Prisförändringarna på terminsmarknaderna för jordbruksprodukter var marginella förra veckan. Vetepriserna var i princip oförändrade. Sojabönorna handlades upp ett par tre procent på de första indikationerna att hektarskörden i Brasilien är lite sämre än väntat. Rapspriserna på Matif påverkades dock inte. I motsatt riktning – och den andra råvaran som rörde sig prismässigt över huvud taget var mjölk. Priserna på smör och mjölk på Eurex sjönk med ett par procent – och följer därmed efter det tidigare prisfallet på Class III – mjölk i USA.

Prisförändringarna på terminsmarknaderna för jordbruksprodukter var marginella förra veckan. Vetepriserna var i princip oförändrade. Sojabönorna handlades upp ett par tre procent på de första indikationerna att hektarskörden i Brasilien är lite sämre än väntat. Rapspriserna på Matif påverkades dock inte. I motsatt riktning – och den andra råvaran som rörde sig prismässigt över huvud taget var mjölk. Priserna på smör och mjölk på Eurex sjönk med ett par procent – och följer därmed efter det tidigare prisfallet på Class III – mjölk i USA.

Den här veckan avslutas på fredag med den andra WASDE-rapporten i år. Klockan 18:00 släpper det amerikanska jordbruksdepartementet siffrorna. Vi återkommer senare under veckan med marknadens förväntningar inför den.

Den här veckan avslutas på fredag med den andra WASDE-rapporten i år. Klockan 18:00 släpper det amerikanska jordbruksdepartementet siffrorna. Vi återkommer senare under veckan med marknadens förväntningar inför den.

Odlingsväder

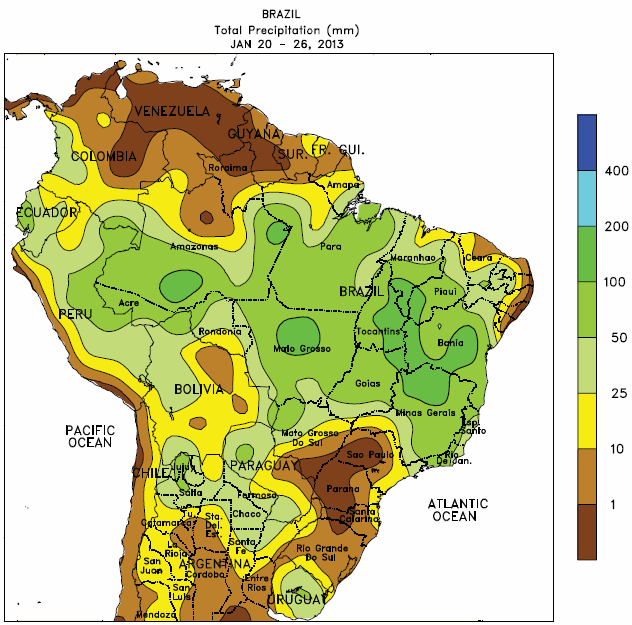

Europa fick snöfall som blev regn i södra Europa. Den västra delen av Ryssland och Ukraina fick milt väder, som gjorde att det skyddande snötäcket smälte på sina håll. Sydostasien fick riklig monsunnederbörd, som är bra för risproduktionen. Argentina fortsatte att vara torrt. Det ger en snabbare mognad, men riskerar också att ge en mindre skörd. Brasilien i söder berörs av samma torra väder som i norra Argentina. Längre uppåt landet föll god nederbörd.

Torkan i USA ligger kvar på nästan exakt samma höga nivå som varit rådande sedan början av december.

Vi fick ett mail från den amerikanska börsen CME, där CBOT ingår, om att de troligtvis kommer att reducera sina öppettider för handel med spannmål / oljeväxter som ett svar på synpunkter från branschen. Börsen, som just nu håller på med en undersökning bland sina kunder gällande öppettiderna, säger att även om inte undersökningen är komplett så har de redan fått tillräckligt med svar för att reducera öppettiderna för handel med terminer på spannmål och sojabönor, och avvaktar nu godkännande från CFTC.

Vi fick ett mail från den amerikanska börsen CME, där CBOT ingår, om att de troligtvis kommer att reducera sina öppettider för handel med spannmål / oljeväxter som ett svar på synpunkter från branschen. Börsen, som just nu håller på med en undersökning bland sina kunder gällande öppettiderna, säger att även om inte undersökningen är komplett så har de redan fått tillräckligt med svar för att reducera öppettiderna för handel med terminer på spannmål och sojabönor, och avvaktar nu godkännande från CFTC.

En reducering av öppettiderna skulle delvis vara en återgång av CME:s kontroversiella beslut under 2012 att utöka öppettiderna. Börsen säger samtidigt att det finns flera olika uppfattningar om när marknaden ska vara öppen framöver och att de därför återkommer med fler detaljer under de kommande veckorna.

CME säger också att de är öppna för att överväga stopp av handeln under publiceringen av USDA:s viktigaste rapporter (bl.a WASDE) månadsvis och kvartalsvis. Konkurrenten ICE, vars lansering av terminskontrakt för spannmål och oljeväxter fick CME att utöka sina öppettider, har dock inga planer på att göra några förändringar av sina öppettider.

Vete

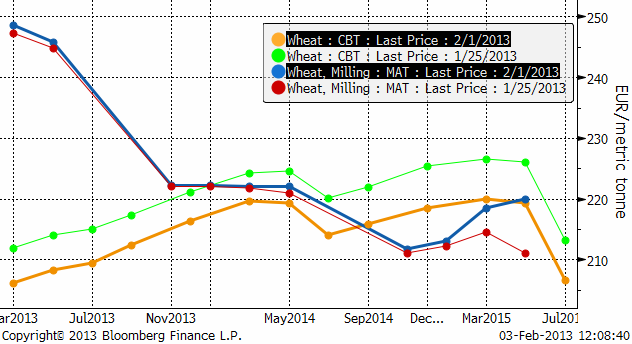

Priset på november (2013) kontraktet stabiliserade sig stödet vid 220 euro i veckan.

Nedan ser vi decemberkontraktet på CBOT, där det tekniska stödet bröts sent på fredagseftermiddagen. Detta signalerar prisfall, men 800 cent / bu är å andra sidan ett psykologiskt motstånd. Hela den tekniska bilden talar dock för lägre priser.

Efter de senaste dagarna med gatuvåld och månader av politisk oro gick Egyptens försvarsminister ut med den kraftiga varningen att ”en fortsättning av konflikten mellan de olika politiska krafterna och deras olikheter över hur landet ska styras kan leda till att staten kollapsar och därmed hota framtida generationer”. Egypten står inför en allt större ekonomisk och politisk instabilitet, där det egyptiska pundet har förlorat mer än en tiondel av sitt värde sedan revolutionen 2011. Många egyptier är beroende av det subventionerade bröd som säljs för ca 0.05 kr och störningar av brödutbudet skulle kunna leda till ytterligare oroligheter. Egyptens GASC har under januari månad köpt 115 000 ton vete för leverans 20-28 februari, vilket endast är hälften så mycket som under januari 2012. Fortsatta oroligheter kan leda till svårigheter att finansiera inköp av vete, men enligt GASC så har man vare sig finansiella problem och dessutom lager fram till mitten/slutet på juni, något som dock ifrågasätts om det verkligen stämmer.

Sådden av vete i Kanada, kan förmodligen komma att stiga med så mycket som 10 procent som en följd av ökad areal och höga priser enligt CWB (Canadian Wheat Board). Arealen kan komma att öka med 5-10 procent jämfört med förra årets 9.63 miljoner hektar, då lantbrukare skiftar till vete från andra mindre lönsamma grödor som t.ex oljeväxter och råg. Förra årets sådd av vårvete uppgick till 6.85 miljoner hektar, vilket motsvarar 71 procent av den totala vetearealen, inklusive höstgrödorna och durumvete. Den totala skörden av samtliga vetesorter uppgick till 27.2 mt under 2012/13.

Enligt AgCanada kan den kanadensiska produktionen av vete, inklusive durum, 2013/14 komma att öka med 4.8 procent till 28.5 mt, tack vare ökad areal. I veckan publicerades årets första gissning om arealen för årets veteproduktion. 25.3 miljoner acres är 1.5 mA mer än förra året.

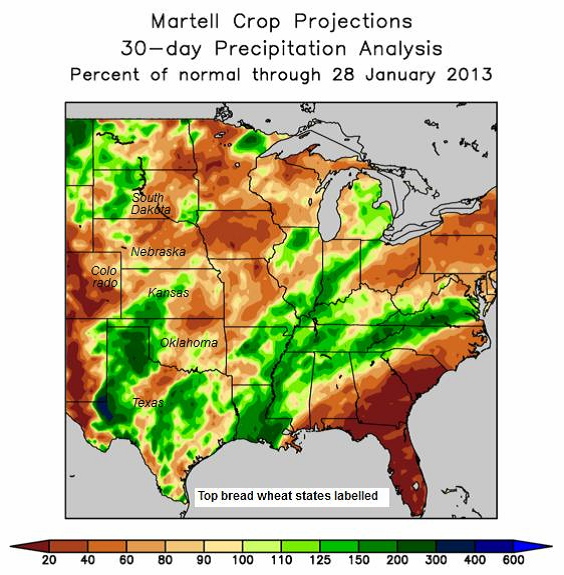

Trots ökad nederbörd under januari månad över sydvästra Kansas, västra Oklahoma och delar av Texas, så visar USDA’s senaste rapport att tillståndet för det amerikanska vetet har förvärrats. Tillståndet för vete i Kansas, den största producenten av höstgrödan, har justerats ned från månaden innan då den värsta torkan i USA sedan 1930-talet kvarstår. 20 procent av grödan klassas nu som ”good/excellent”, där endast 1 procent tillhör ”excellent”, jämfört med 24 procent i slutet av december. 39 procent klassas som ”poor/very poor” jämfört med 35 procent månaden innan. I den sista rikstäckande rapporten som USDA skickade ut i slutet på november var 29 procent av höstvetet klassat som ”good/excellent”, vilket är den lägsta nivån sedan åtminstone 1985 då man började föra register. Än värre är det i Oklahoma, den näst största producenten, där endast 5 procent är klassat som ”good” (11 procent månaden innan) medan ”poor/very poor” uppgår till höga 69 procent.

I Nebraska klassas 8 procent som ”good/excellent” och 50 procent som ”poor/very poor”, medan i South Dakota tillhör 3 procent ”good/excellent” medan 66 procent är klassat som ”poor/very poor”.

Argentina har i princip sålt sitt vete (det mesta till Brasilien).

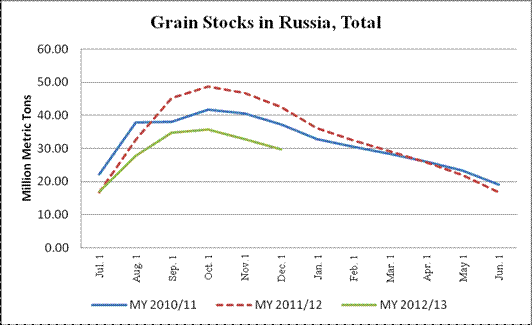

I EU var det en vecka tunn på exportsidan. I Ryssland rapporterades vetelagren uppgå till 13 mt vid årsskiftet. Det är 40% mindre än förra året. Det innebär att Ryssland når botten på lagren i slutet av april.

Enligt den fristående analytikern Noel Fryer är Rysslands importbehov samtalsämnet för dagen i Svartahavsområdet. I fredags hölls ett möte i Moskva om att eventuellt ta bort importtullen om 5% på vete, men inget kom ut av det. Ett nytt möte ska hållas nästa vecka där Medvedev ska vara ordförande.

De inhemska spannmålspriserna i Ryssland har fortsatt att stiga som en följd av markant lägre lager pga av en mindre skörd i kombinationen med en stark export i början av säsongen. Enligt Rosstat uppgick Rysslands totala skörd av spannmål och baljväxter till 70.7 mt jämfört med 94.2 mt året innan, varav 37.7 mt vete och 8 mt majs. Skörden av vete är därmed den lägsta på ett decennium, medan skörden av majs är rekordhög.

Det inhemska priset på kvarnvete i Ryssland steg till nya rekordnivåer under förra veckan, över 2008 års priser. I diagrammet nedan ser vi de totala spannmålslagren i Ryssland.

Rysslands export av spannmål 2012/13 estimeras till 14.8 mt, och de har redan exporterat 13.5 mt spannmål den här säsongen inklusive 10 mt vete. Importen av spannmål förväntas uppgå till 1.2 mt och under perioden juli-december har landet importerat 486 000 ton, varav merparten från Kazakstan. För 2013/14 förväntas produktionen att uppgå till 95 mt, vilket skulle generera ett överskott till export på 15 mt.

GASC har samtidigt, som nämnt ovan, sagt att de har fulla lager, vilket är anledningen till att de inte köpte så mycket i den senaste tendern. Däremot sade de att de har finanserna i ordning för att köpa mer när de behöver. Det kan alltså bli konkurrens om vetet framåt våren.

Vi ser att detta återspeglade sig i rörelsen i terminskurvan, som gick ännu mer in i backwardation på Matif. De korta kontrakten mars och maj för gammal skörd steg, medan november (ny skörd) inte förändrades alls mellan fredagen den 25 januari och den 1 februari.

I diagrammet ovan ser vi också tydligt att hela terminskurvan för Chicagovete föll ganska kraftigt. Ingen mannamån alls. De längre kontrakten något mer i pris, i synnerhet för leverans av 2014 års skörd.

Vi fortsätter vår neutrala vy på vetet. Tekniskt lutar det åt lägre pris. Den fundamentala informationen förebådar tilltagande oro på vetemarknaden i vår och torkan i USA ser inte ut att lätta.

Maltkorn

I diagrammet ovan ser vi också tydligt att hela terminskurvan för Chicagovete föll ganska kraftigt. Ingen mannamån alls. De längre kontrakten något mer i pris, i synnerhet för leverans av 2014 års skörd. Vi fortsätter vår neutrala vy på vetet. Tekniskt lutar det åt lägre pris. Den fundamentala informationen förebådar tilltagande oro på vetemarknaden i vår och torkan i USA ser inte ut att lätta.

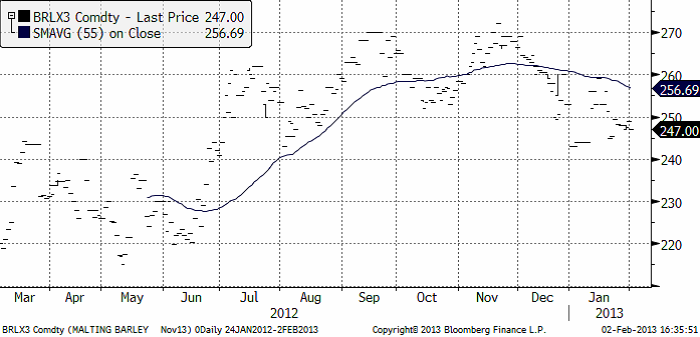

November 2013-kontraktet sjönk för andra veckan i rad, från 248.25 till 247 euro per ton.

Majs

Majspriset (december 2013) fortsatte sin rekyl uppåt, men slutade veckan med prisnedgångar. Priset ligger fortsatte för andra veckan att glida uppåt precis dikt an det tekniska stödet. När nu rekylen tagit priset upp till strax under den jämna siffran 600 cent, ”borde” uppgången ta slut. Stödet ”borde” brytas och priset falla ner till åtminstone 575 cent i första hand och 550 cent i andra hand.

Veckovis etanolproduktion i USA sjönk till en rekordlåg nivå 700 fat per dag, som vi ser i diagrammet nedan. Det är den lägsta produktionsnivån sedan DOE började publicera produktionsstatistiken varje vecka. Den senaste noteringen är för veckan som slutade fredagen den 25 januari.

Det höga priset på majs sköter alltså sitt ransoneringsjobb ganska bra när det gäller majs. Etanol är inte livsviktigt heller, till skillnad från vete, t ex. En rekordskörd väntas i USA. WASDE-rapporten på fredag kommer kanske att kasta än mer ljus över utbuds- och efterfråge-ekvationerna. Mer klarhet kan säkerligen få marknadens oro att dämpa sig.

Enligt BAGE är Argentinas sådd av majs klar till 98.7 procent, jämfört med 96.4 procent förra veckan. Pablo Adreani, AgriPac Consultores, säger att han kan komma att justera ned sitt estimat för Argentinas majs produktion 2012/13 till 25.5 mt, jämfört med tidigare estimat om 27.1 mt.

I Brasilien sås nu den andra skörden ”safrinha”. Skörden väntas till sommaren. Cordonnier’s estimat för Brasiliens produktion av majs 2012/13 är oförändrad från tidigare estimat på 70 mt, och även Argentinas majsproduktion 2012/13 är oförändrat på 22.5 mt. El Tejar Ltd uppskattar Argentinas produktion av majs till 24-25 mt.

Vi fortsätter att ha en neutral vy på majs. Skulle det tekniska stödet i diagrammet för december-majs brytas vill vi sälja.

Sojabönor

Sojabönorna (november 2013) fortsatte upp, efter att förra veckan ha brutit motståndslinjen i kursdiagrammet, som vi skrev om förra veckan. Regnen i Brasilien, där skörden inletts, försämrar transportmöjligheterna. De första rapporterna visar också att hektarskörden är något lägre än väntat av CONAB med flera. Dessa nyheter gav understöd till veckans prisuppgång. I Argentina är skörden till 8% klar, vilket är långt efter det normala. BAGE rapporterade att torkan ”börjar påverka hektarskörden negativt”. I kartbilden nedan ser vi nederbörden i Brasilien förrförra veckan. Vi ser att det saknas nederbörd i den södra delen av kartbilden, ner mot Argentina. Vi ser också att mitt i det viktiga sojadistriktet i Mato Grosso är det extra mycket nederbörd.

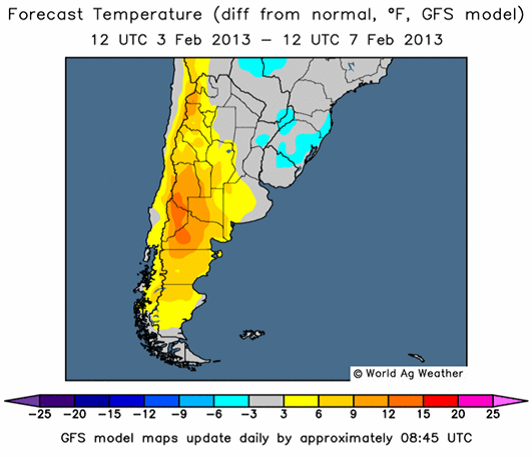

USDA’s FAS uppskattade produktionen i Argentina till 54 mt per den 23 januari och samma dag kom Rosario Grain Exchange med sin prognos på 53 mt. Rapporter säger att förra månaden kan ha varit den varmaste januari sedan 1957, och temperaturen förväntas uppgå till mer än 40 grader med spridda skurar under nästa vecka. För veckan 7-13 februari förväntas temperaturen att överstiga 35 grader.

Enligt BAGE är Argentinas sådd av sojabönor klar till 99.4 procent, en ökning med 2 procent sedan förra veckan. Pablo Adreani, AgriPac Consultores, säger att hans prognos för Argentinas produktion av sojabönor kan komma att justeras ned till 48.5 mt (mot tidigare 51.3 mt) om landet inte får tillräckligt med nederbörd.

Cordonniers estimat för Brasiliens produktion av sojabönor 2012/13 är oförändrad från tidigare estimat på 81 mt, medan Argentinas sojabönsproduktion 2012/13 justeras ned med 1 mt till 52.0 mt.

El Tejar Ltd estimerar Brasiliens produktion av sojabönor 2012/13 till 80-81 mt, jämfört med CONAB’s estimat på 82.7 mt. Argentinas produktion av sojabönor 2012/13 estimeras till 50.0 mt, medan Paraguays beräknas uppgå till 8.0 mt.

Enligt IMEA (Instituto Mato-Grossense de Economia Agropecuária) är skörden av sojabönor i brasilianska Mato Grosso avklarad till 7 procent jämfört med 3 procent för en vecka sedan. Nedanför ser vi kurdiagrammet för sojabönor (november 2013).

Prisuppgången borde stöta på motstånd i form av vinsthemtagningar / lantbrukares säljordrar vid 1350 cent / bushel. Det är en jämn och fin siffra och tidigare uppgångar från juli och senare har hejdats vi den nivån.

Vi fortsätter att ha en neutral vy i det här veckobrevet. Det troligaste just nu anser vi är att prisuppgången hejdas i veckan som kommer. WASDE-rapporten ger sedan ny vägledning för marknaden. Tekniskt ser det ut som om priset skulle kunna backa något på vinsthemtagningar.

Raps

Rapspriset (november 2013) rörde sig knappast alls i veckan som gick. Vi fortsätter att tolka marknadens beteende som en rekyl i en sjunkande marknad, alternativt som en konsolideringsfas, som kanske kan sluta i att marknaden stiger – men inte än.

Som vi skrev om tidigare i brevet så skiftar lantbrukare i Kanada från t.ex oljeväxter till vete pga högre priser och enligt Oil World så förväntas kanadensiska lantbrukare att minska sin sådd av raps (canola) med 10 procent till förmån för vete. Sådden av canola beräknas uppgå till 7.7 miljoner hektar, en minskning från förra årets rekordhöga 8.61 miljoner hektar, som en följd av låg avkastning, problem med sjukdomar på grund av brist på växelbruk, ökad sådd av sojabönor och som tidigare nämnts, högre priser på vete.

AgCanada höjer sin prognos för den kanadensiska canola produktionen 2013/14 till 15.5 mt från de 13.3 mt som producerades 2012/13. Vi fortsätter att ha en övervägande negativ vy på prisutvecklingen på raps.

Gris

Grispriset (Maj 13), amerikansk Lean Hogs, har rekylerat uppåt efter brottet nedåt av stödlinjen vid årsskiftet. Rekylen uppåt följer ett klassiskt mönster. Den är ett säljtillfälle.

Mjölk

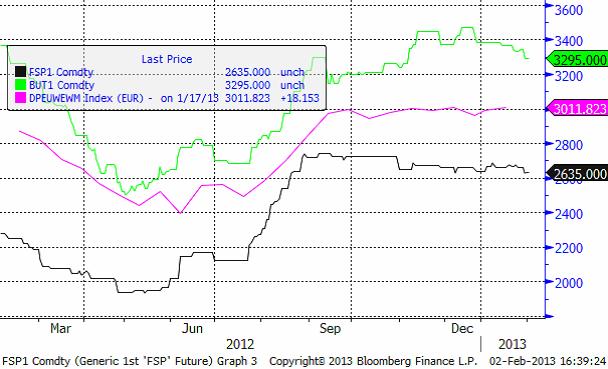

I diagrammet nedan ser vi tre kurvor. Den gröna linjen är priset på smör i euro per ton på Eurex-börsen. Den svarta är priset på smp på Eurex börsen. Priserna på Eurex anges i euro per ton.

Slutligen så den rosa linjen. Den visar priset på helmjölkspulver (WMP) FOB Västeuropa. Källan är USDA och priserna uppdateras varannan vecka. Vi ser att WMP-priset legat stabilt det fjärde kvartalet förra året.

Såväl smör som SMP har haft en påfallande svag prisutveckling, vilket kan vara början på ett en större prisjustering nedåt. Möjligen har marknaden tagit intryck av prisfallet i terminerna (maj 2013) på Klass 3 – mjölk, som vi ser i diagrammet nedan. Vi har noterat att de amerikanska terminsmarknaderna tycks ”leda” utvecklingen i Europa. I USA hejdades dock prisfallet i veckan som gick, som vi ser i diagrammet nedan.

På tisdag, den 5 februari klockan 18:00 publiceras resultaten från Fonterras auktion av mjölkpulver. På basis av prisfallet i USA, ”borde” priset på SMP och smör på Eurex justeras ner i veckan som kommer.

EURSEK

EURSEK föll i veckan som gick. Motståndet blev för starkt. Det är tystare om EU:s kris nu. Nyhetsbevakningen har haft andra fokus i veckan.

USDSEK

Dollarn har fortsatt att utveckla sig svagt mot kronan. Trenden fortsätter. Skuldkrisen hanterades i veckan – genom att skuldtaket höjdes i ett politiskt beslut. Frågan är om talesättet ”the sky is the limit” är aktuellt. Fortroendet för USA:s förmåga att lösa problemet fick sig en törn i veckan och dollarn fick lida för det.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras