Analys

SEB Jordbruksprodukter, 3 november 2014

Priset på sojamjöl för omedelbar leverans fortsatte att stiga kraftigt i veckan, +11%, vilket drog med sig sojabönorna. Det var uppåt även för majs och vete. Marknadens förhoppningar om att den nya skörden av sojabönor skulle råda bot på bristen som rådde under förra året har kommit på skam. Skörden har varit sen och även om den är rekordstor, har det varit svårt att ordna transport bort från gården. USA:s framgångar med fracking gör att lokomotiven är upptagna med att frakta bort oljan.

Priset på sojamjöl för omedelbar leverans fortsatte att stiga kraftigt i veckan, +11%, vilket drog med sig sojabönorna. Det var uppåt även för majs och vete. Marknadens förhoppningar om att den nya skörden av sojabönor skulle råda bot på bristen som rådde under förra året har kommit på skam. Skörden har varit sen och även om den är rekordstor, har det varit svårt att ordna transport bort från gården. USA:s framgångar med fracking gör att lokomotiven är upptagna med att frakta bort oljan.

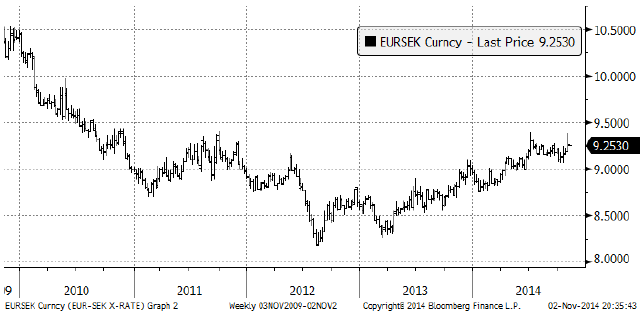

Riksbanken sänkte sin styrränta till noll i veckan som gick. Om man jämför, hade detta en liten effekt på den svenska kronans växelkurs. Det har varit en hel del valutarörelser den senaste tiden och de verkar höra ihop med effektiviteten i ekonomierna som valutorna representerar och förtroendet för den politiska ledningens förmåga att bedriva tillväxtfrämjande ekonomisk politik. Den svenska kronan har sedan marknaden stängde fredagen den 12 september, gått från 9.23 kronor per Euro till 9.38 som dyrast för en Euro, i tisdags. Senare under veckan föll växelkursen tillbaka och stängde på 9.26. Dollarn är väldigt stark mot kronan och har gått från 7.12 till 7.40 sedan den 12 september. Dollarn har varit stark mot de flesta valutor. Tillväxten är stark i USA.

Efter valet i Brasilien, föll en BRL från 2.95 kr till 2.80 på måndagen. Därefter har valutan återhämtat sig och var i måndags uppe på 3.05 kr, men stängde på 2.99 i fredags, dvs det har inte varit några stora förändringar. Det mesta av förändringen i växelkursen skedde under upptakten till valet.

Den ryska rubeln har tappat 23% mot dollarn sedan månadsskiftet juni/ juli. Valutafallet hejdades temporärt i torsdags, men tog ny fart på fredagen.

Odlingsväder

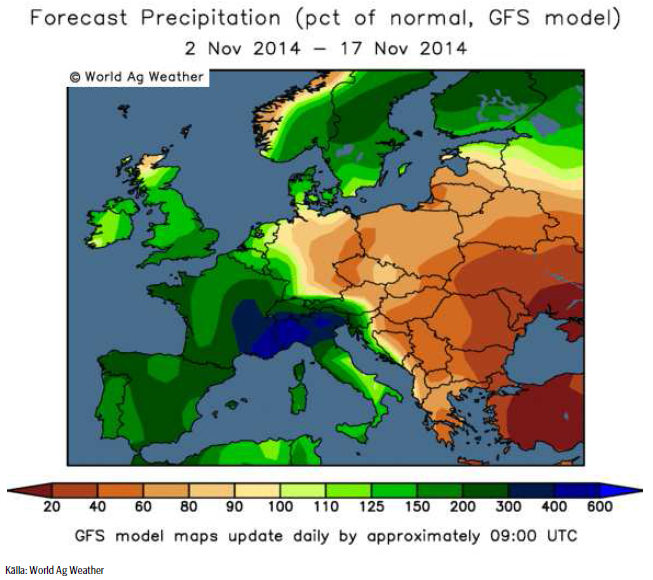

Efter att ha varit torrt i prognosen för Frankrike och Spanien, ser vi nu en tvåveckors prognos med extra mycket nederbörd där, upp till 300% av normal nederbörd. Tyskland, Polen och Östeuropa, samt området runt Svarta havet får torrt väder, ner till 40% av normal nederbörd nära Svarta Havet. Hela Norden och England, som även i förra veckans prognos hade 200-300% av normal nederbörd, väntas få detta även de kommande två veckorna. Vi noterar också att Nordafrika väntas få del av Spaniens och Frankrikes blöta väder. Hela norra Italien och sydöstra Frankrike väntas få upp till 6 gånger så mycket regn som normalt. Det kommer vi säkert att få höra mer om i den ordinarie nyhetsrapporteringen.

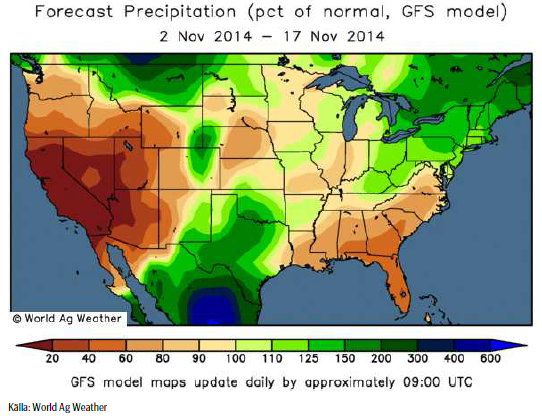

Prognoskartan för nederbörden i USA visar fortsatt torrt väder i ’corn belt’. Texas och Mexiko är blötare än normalt. Kalifornien vänas få 20% av normal nederbörd, även de norra delarna av delstaten.

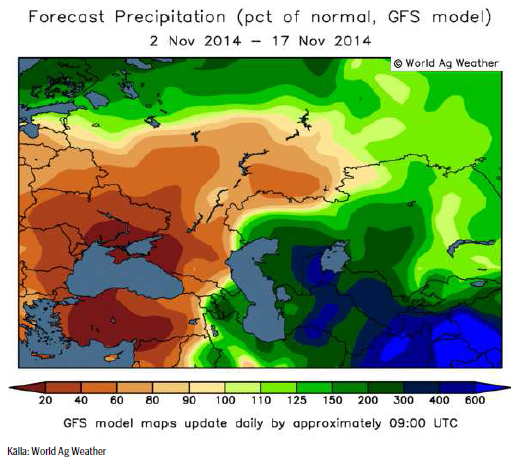

Det blev en kort episod av blötare väder för Ryssland, Ukraina och västra Asien. Tvåveckorsprognosen visar ännu torrare väder än förra gången det var torrt. Södra Ryssland och Ukraina väntas få mindre än 20% av normal nederbörd.

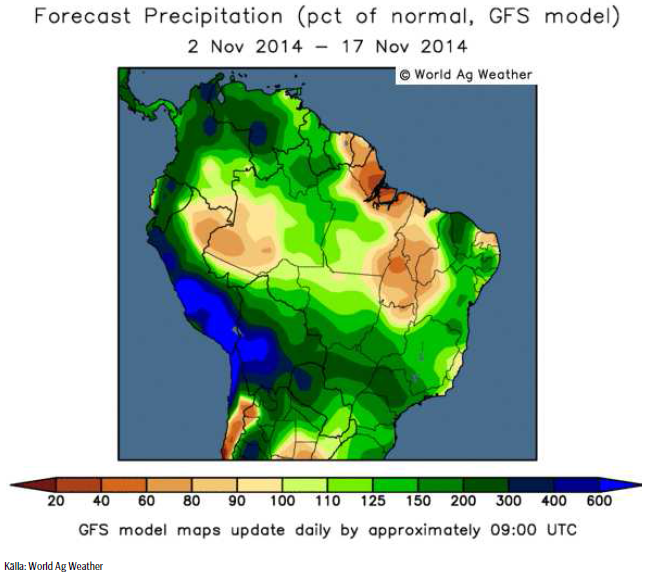

Brasilien ser nu riktigt blött ut i den senaste tvåveckorprognosen. Alla viktiga odlingsområden för soja, majs, vete, kaffe och socker väntas få upp 150 – 300% av normal nederbörd.

Indiens väder väntas fortsätta vara blötare än normalt i öster och torrare än normalt i väster. Australien väntas få normal nederbörd, i vissa odlingsområden något mindre än normalt, de kommande två veckorna.

Vete

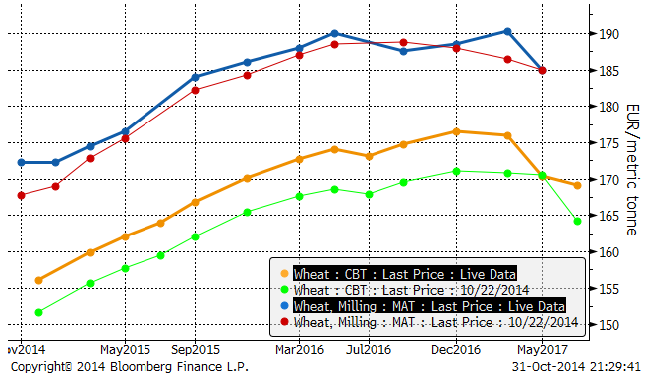

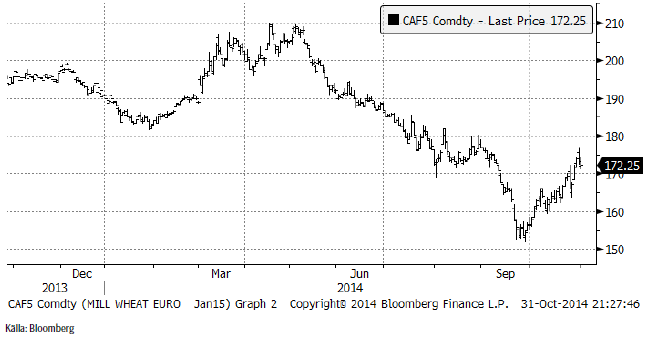

Vetepriset (novemberterminen på Matif) stängde på 172.25, som är exakt samma nivå som januarikontraktet stängde på i fredags. GASC köpte 60 kt franskt vete under helgen till 260 dollar (208 euro per ton, inklusive frakt).

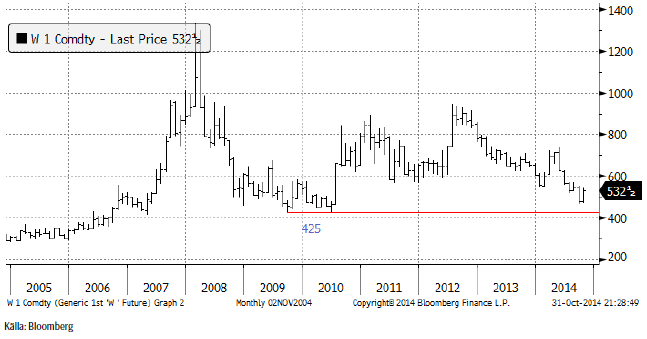

Chicagovetet (december) har återhämtat sig den senaste månaden, men utan att den tekniska bilden har förändrat sig. Pristrenden är fortfarande nedåtriktad, men med ett starkt stöd på 425. Priset stängde på 532 cent i fredags. I veckan kom säsongens första crop ratings för det nya höstvetet. 59% var i good/excellent condition, vilket bara är 2% lägre än förra året.

Nedan ser vi terminskurvorna i fredags och en vecka tidigare för Matif respektive Chicago. Det är contango på båda marknader.

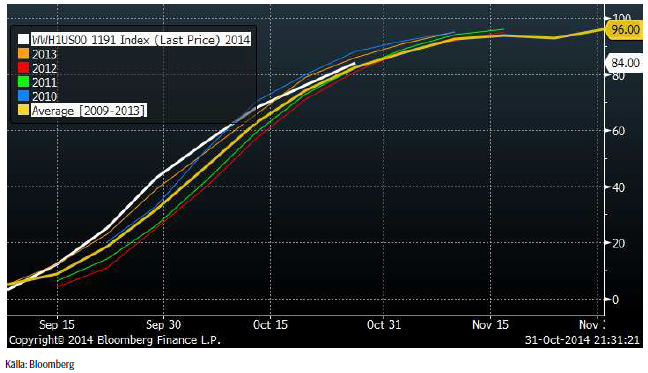

Sådden av höstvete har avancerat till 84% färdigt.

Non-commercials i CFTC:s rapport köper tillbaka den korta positionen i allt snabbare takt. I veckan köpte de netto 12,000 kontrakt och har minskat den sålda positionen till netto en såld position med 57,000 kontrakt. Som mest var det drygt 90,000 kontrakt sålda.

Veckans största nyhet var den månatliga rapporten från International Grains Council som kom i torsdags den 30 oktober. IGC höjde estimatet för global veteproduktion med 0.1% till 718 mt. IGC anser att produktionen 2014/15 trots uppgraderingar av spannmålsskörden i USA och i EU, fortfarande är mindre än förra årets rekord.

Skörden av vete i Australien håller precis på att börja. USDA:s jordbruksattaché i Canberra, Australien, estimerar att veteskörden i Australien blir 24 mt. Det är lägre än de 25 mt som USDA angav i den senaste WASDE-rapporten för tre veckor sedan. IGC:s rapport är också baserad på 24 mt i produktion. Orsaken till den lägre produktionen är den torka vi har rapporterat om. Vi har sagt att skörden kan bli ännu lägre och är inte ensamma om det. Rabobank estimerar den till 23 mt och mäklarfirman RJ O’Brien säger att den kan bli 20-22 mt. Lokala ANZ Bank estimerar skörden till 22-23 mt.

Det börjar utveckla sig till köpläge i vete. Det finns antagligen utrymme för en liten nedgång på kort sikt, men på längre sikt finns en klar uppsidespotential.

Majs

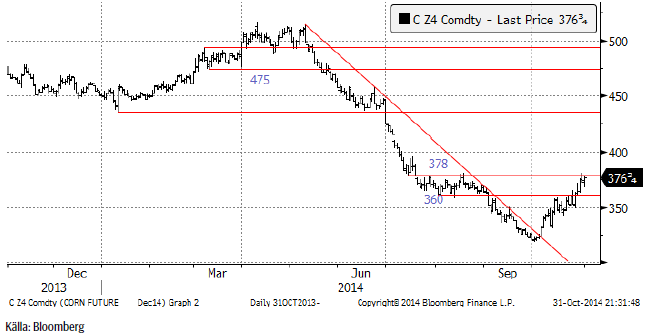

Decemberkontraktet CZ4 fortsatte upp med 7% sedan förra veckan. Priset stängde på 376.75 cent per bushel, som är precis under det tekniska motståndet från juli och augusti på 378 cent.

IGC estimerade i torsdagen rapport att global produktion av majs blir 980 mt, en höjning med 0.6% från förra månadens estimiat på 974 mt.

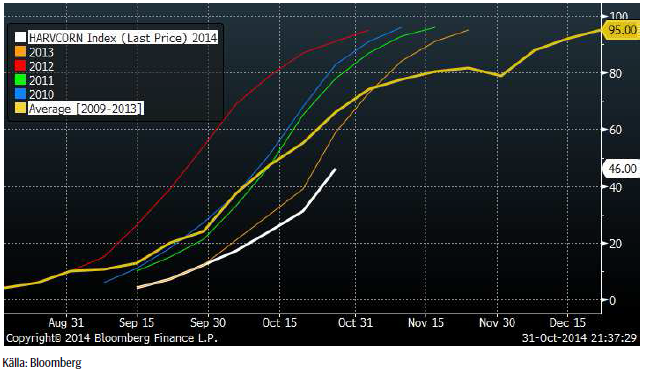

Skörden av majs accellererade enligt måndagens rapport. 46% var då skördat jämfört med normala 70%.

Etanolproduktionen tog ett ordentligt skutt uppåt, enligt den veckovisa statistiken från US DOE.

Non-commercials köpte 26,000 kontrakt i veckan som gick. De är nu nettoköpta med 84,000 kontrakt.

Sentimentet har blivit tydligt positivt och mycket fortare än någon räknat med. Det borde dock komma en rekyl nedåt och därför behåller vi säljrekommendationen.

Sojabönor

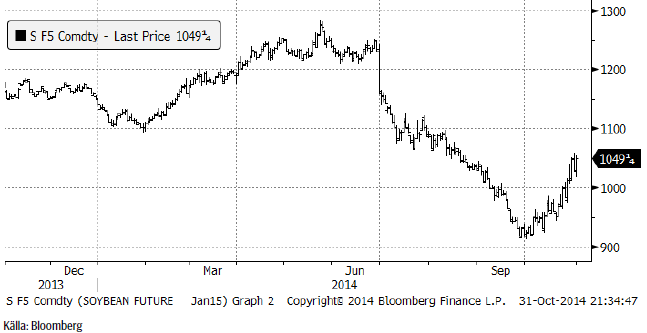

Sojabönorna för leverans i november lämnar vi nu, eftersom de gått in i leveransperioden. Priset har handlats upp våldsamt på dem. Vi tittar nu på januarikontraktet för 2015 (SF5), som inte rusat lika mycket i pris. På 1049 cent per bushel ligger det strax under 1100 som är ett tekniskt motstånd. Det är märkligt att se sojabönor handla så högt, när det efter den senaste WASDE-rapporten egentligen pekade rakt ner för priset. I veckan kom dock den tredje av de tre stora estimerarna i världen (USDA, FAO/AMIS och IGC) med sin rapport: IGC sänkte estimatet för global produktion av sojabönor med 1% till 307 mt. Det är den första rapporten som faktiskt sänker estimatet för global skörd. IGC sänker skörden i Brasilien med 3 mt till 91 mt, därför att det varit lite för torrt i samband med sådden, framförallt i delstaten Mato Grosso. IGC sade att en del fält måste sås om, eftersom torkan gjort att sådden inte slagit rot.

Prisuppgången beror dock troligtvis inte på farhågor för skördad volym, utan verkar bero på att det uppstått en bristsituation av andra skäl.

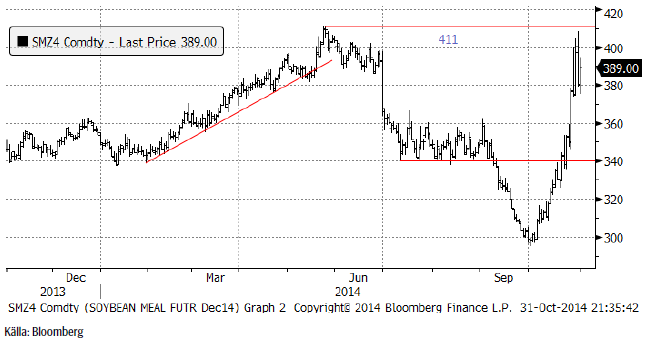

Decemberkontraktet på sojamjöl gick upp med 11% i veckan, januari med 8% och mars med 6%. Förra säsongens brist på sojamjöl i världen och därmed stor backwardation i terminspriserna har ”rullat in” på den här säsongens början. Orsaken till att bristsituationen består sägs vara en kombination av att skörden försenats av vädret i USA och att det är brist på såväl lastbilar som lokomotiv. Anledningen till det är att dessa används för att frakta bort den allt ymnigare skifferoljan. USA har ökat produktionen av råolja med ungefär 1 miljon fat per dag sedan förra året. Enligt Congressional Research Service kommer amerikanska järnvägar att transportera 650,000 vagnslaster med råolja i år, vilket är väsentligt mycket mer än förra årets 434,000. År 2008 var samma siffra bara 9,500 vagnslaster. Det är alltså knappast konstigt att det blir brist på lokomotiv för att transportera bort sojabönor och majs från lantbrukare till silo och export.

I Brasilien, där Dilma Rousseff från Arbetarpartiet (’PT’), återvaldes till president förra söndagen, föll valutan kraftigt. Vi noterade inte det så mycket i Sverige, eftersom den svenska kronan faller i samma takt. Brasilie har dock en ganska hög inflationstakt, och sojabönor är en tillgång som är opåverkad av detta. Brasilianska lantbrukare har länge haft en inställning att lagrad vara är säkrare än pengar (Reais) på banken. Det talas nu om att brasilianska lantbrukare allt mer håller igen med försäljning, vilket även det troligtvis bidrar till obalansen i marknaden.

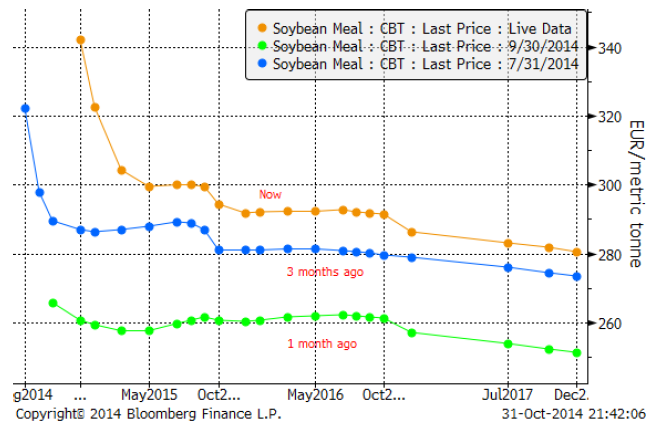

I diagrammet nedan ser vi vad som hänt. Det är tre terminskurvor. Den brandgula visar terminskurvan nu. Vi ser att marknaden räknar med att bristsituationen är avhjälpt i maj. Då planar priset ut på ca 300 euro per ton. Terminskurvan har samma form som den hade för tre månader sedan. Då var det extrem brist på sojamjöl, men vi ser att marknaden förväntade sig att den nya skörden skulle bota detta problem. För en månad sedan tänkte marknaden att skörden skulle råda bot på bristsituationen. Det fanns inte heller någon brist. Decemberkontraktet handlades då i motsvarande 260 euro per ton, väsentligt lägre än 290 euro per ton för tre månader sedan. Den senaste månaden har det alltså återigen blivit brist på sojamjöl och priset är över 340 euro per ton om man vill ha leverans i december.

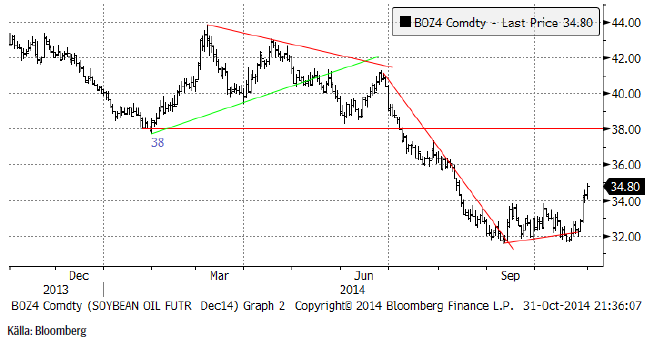

Sojaoljan steg, till skillnad från sojamjölsterminer, ungefär lika mycket för såväl korta som långa löptider. Det tyder på att det inte är brist som driver priset uppåt, utan mer en fundamentalt motiverad prisuppgång överlag. När prisuppgången bröt 34 dollar, innebar det en teknisk köpsignal. Nästa motstånd är 36 dollar och jag det är troligt att prisuppgången på kort sikt når dit. Nästa motstånd är 38 dollar. Det verkar som om botten för sojaoljan var vid 32 dollar. Jag tror att det är klokt att vara köpt terminer på sojaolja.

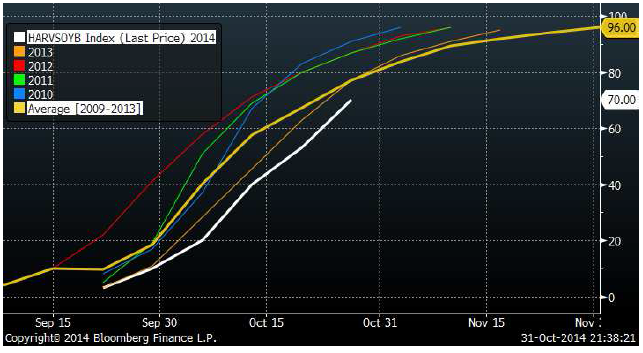

Skörden av sojabönor i USA tog fart efter att vädret torkade upp. I måndagens rapport var 70% skördat och det är bara ett par procent mindre än vad som är normalt för veckan. Som vi ser fortsätter vädret att vara gynnsamt för skörd, vilket gör att skörden kan ha kommit ikapp normal takt den här veckan.

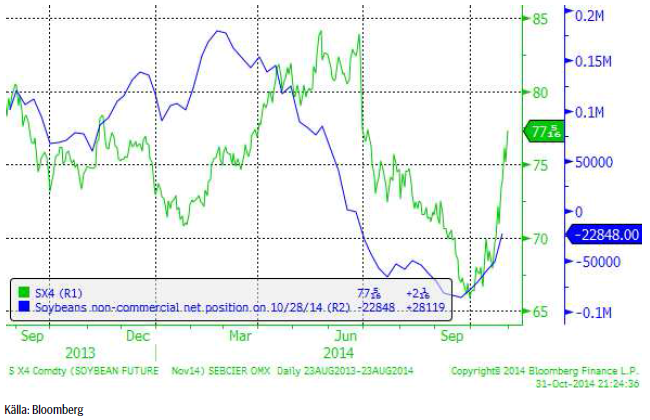

Non-commercials köpte tillbaka ytterligare 28,000 kontrakt i veckan och är nu nettosålda bara 23,000 kontrakt. 28,000 kontrakt är väldigt mycket på köpsidan och våldsamheten i prisuppgången är sannolikt påverkad av detta.

Priset på sojabönor har gått upp väldigt fort och på sojamjöl ännu fortare när marknaden försöker ransonera den bristsituation som av allt att döma blivit kvar från den förra säsongen och helt oväntat. Ingen räknade tydligen med att det skulle saknas transportmöjligheter i USA, på samma sätt som nästan hela oljemarknaden underskattat tillväxten i amerikansk produktion av skifferolja.

Med det sagt, så borde det bli en rekyl nedåt i pris och vi behåller säljrekommendationen.

Raps

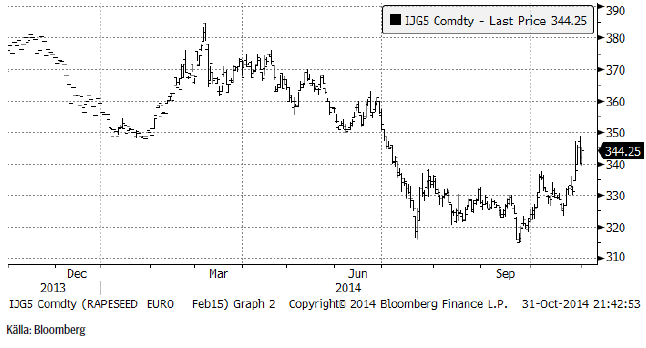

Novemberkontraktet för rapsfrö steg med 2% till 330 euro per ton. Den går nu in i leverans och vi fortsätter därför att tita på marskontraktet. Det steg med 3% till 344 euro. Vid mitten av veckan steg priset kraftigt upp mot 350 euro per ton. Det är en nivå med tekniskt motstånd, markerat av en botten under januari och en till i juni. I princip varje tiotal är antingen ett motstånd (på uppsidan) eller ett stöd (på nedsidan). Rekylen nedåt från nära 350 fick därför stöd av köpare på 340 euro. Det borde bli en rekyl nedåt, i synnerhet om sojabönorna handlas lite svagare.

EU är världens största producent av rapsfrö. IGC sänkte sitt estimat för EU:s produktion under 2015/16. De sänkte också skördeestimatet för Ukraina. IGC tror att skörden nästa år sjunker till under årets rekord på 23.8 mt. Orsaken till detta är att höstsådden minskat med 4% (Strategie Grains estimerade minskningen till 3%), vilket sänker arealen till 6.5 mHa. IGC för fram flera skäl till varför arealen kommer att bli lägre: EU:s stödsystem missgynnar rapsfröodling, menar de, priset är lägre (men det är lägre för nästan allt), men kanske störst effekt får det generella förbudet att bekämpa skadeinsekter med neonikotinoider. Neonikotinoider sägs skada bisamhällen. IGC skriver att rapsfält i hög grad drabbats av insektsangrepp efter förbudet, främst i Tyskland och Storbritannien. Detta stöds av rapporter från andra håll och förbudet kan minska lönsamheten i odlingen så mycket att dagens pris inte motiverar odling.

IGC väntar sig också att Ukrainas rapsproduktion som till 95% är höstsådd, minskar kraftigt. Detta beror dels på att arealen minskar med 9% till 0.86 mHa och dels på utvintring pga torrt väder.

Vi fortsätter med säljrekommendation på rapsterminer.

Potatis

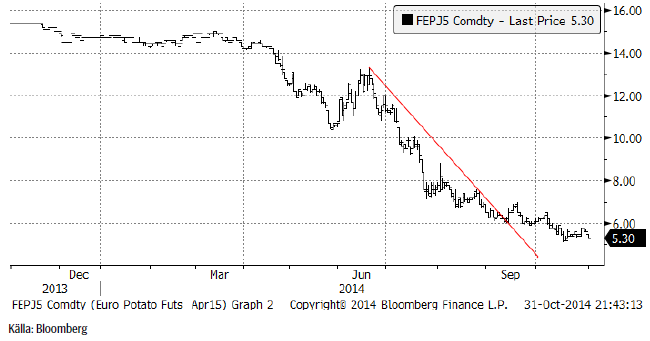

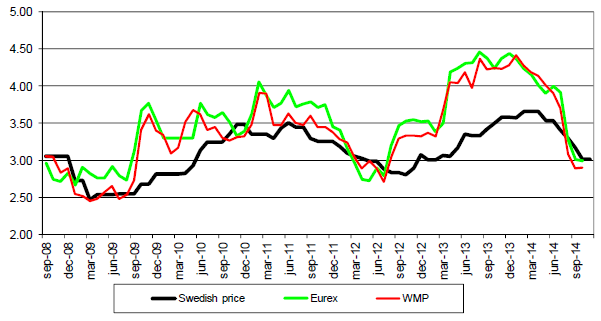

Potatispriset handlades svagt i synnerhet mot slutet av veckan. Enligt MARS Bulletin för november som publicerades i veckan, ökar produktionen i EUREX börsområde. Tysklands produktion ökar med nästan 14% från förra året, medan Holland och Frankrike ökar med drygt 8% var och Belgien med drygt 2%. Produktionen ökar dock inte överallt. I Sverige minskar den med nästan 2%.

Gris

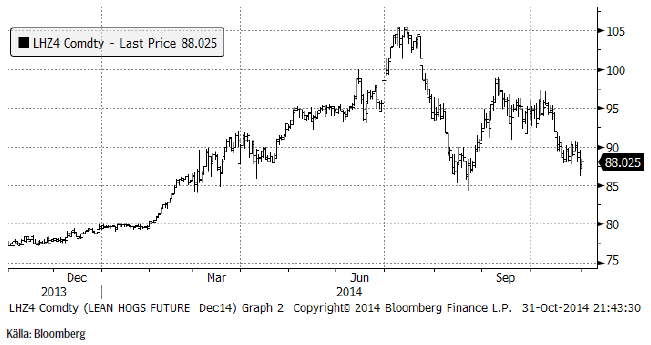

Lean hogs decemberkontrakt tog ett kliv nedåt från den konsolideringsfas som priset var inne i strax under 90 cent. Prisfallet dämpades och hejdades temporärt av köpintressen strax över 85 cent. Trenden är dock nedåtriktad och det är troligt att det kommer ett nytt test nedåt.

Fredagens hog slaughter-statistik kom in på 409,000 mot tidigare 432,000.

Mjölk

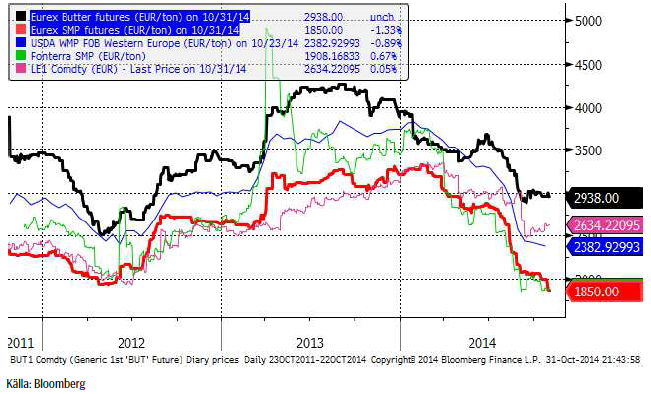

Terminerna på smör på EUREX fortsatte att handlas ungefär på samma nivå som de senaste veckorna, alltså strax under 3000 euro per ton. SMP-terminerna föll dock av och stängde på 1850 för spotterminskontraktet. Det är en nedgång med 7% den senaste veckan.

Arla har lämnat priset för november oförändrat från oktober, som jag skrev om förra veckan. I det stora hela har även priserna på EUREX och prisindex för WMP enligt USDA också planat ut. Som vi såg av den förnyade svagheten i SMP, kan det dock vara lite för tidigt att blåsa faran över för ytterligare nedgångar. Arlas notering för mjölkråvara ligger sedan en tid över priset för produkterna smör och SMP, vilket alltså innebär att den kalkylen ger förluster på minst 50 öre per Kg. Produktionskostnaden estimerar jag då till ca 40 öre och priset ligger dessutom under den skillnaden. Detta är naturligtvis inte långsiktigt hållbart och antingen måste EUREX pris gå upp, eller så måste Arla sänka sitt avräkningspris. Den senaste veckans prisnedgång på 7% i SMP, vilket med nästan oförändrat pris på smör innebär en prisnedgång på 4% för mjölkråvara basis smör och SMP, tyder på att det är mer sannolikt att det kommer en prissänkning från Arla i december. Priset på mjölkråvara basis EUREX priser är 2.90 Kr/Kg och Arlas pris är i genomsnitt 40 öre lägre, dock oftast inte när priset är lågt, vilket kompenseras med lägre Arla pris när priset är högt.

I USA noterar man att bensinen ($3.37/gallon) återigen är billigare än mjölken ($3.73). Mjölkpriset har inte fallit på samma sätt i USA som i EU.

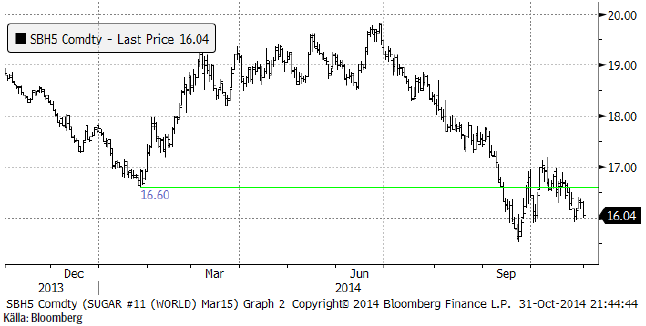

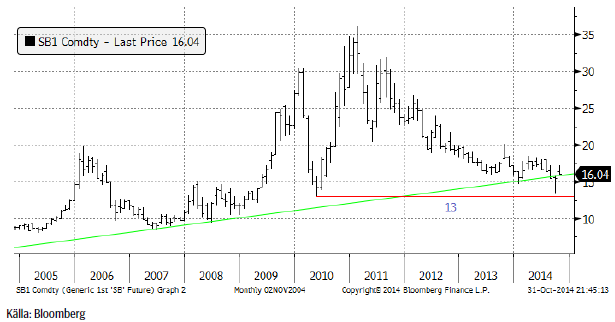

Socker

Den senaste veckan har priset på socker gått ner från 16.60 till 16.04. Det låga priset skapar problem för odlarna. Det torra vädret och lägre incitament att sköta odlingen av sockerrör optimalt bör få en påverkan på produktionsvolymen på lite längre sikt. I år ligger ’cane crush’ 8.5% lägre än förra året.

Dilma Rousseff, som vann presidentvalet förra veckan, har sagt att man från PT:s sida vill höja inblandningen av etanol i bensinen till minst 27.5%.

Tekniskt stängde priset strax över det tekniska stödet vid 16 cent. Trenden är fortfarande nedåtriktad, men skulle marknaden handla upp mars-kontraktet till 16.50 den kommande veckan, kan det vara ett tecken på att en trendvändning uppåt kan ha skett.

Nedan ser i prisutvecklingen för spotkontraktet de senaste tio åren. Priset står nu och väger mellan att falla under 16 cent, och därmed fortsätta ”sidledes” eller svagt nedåt i pris, eller att stanna över 16 cent och därmed kanske inleda en successiv uppgång till 20 cent i första hand.

Kaffe

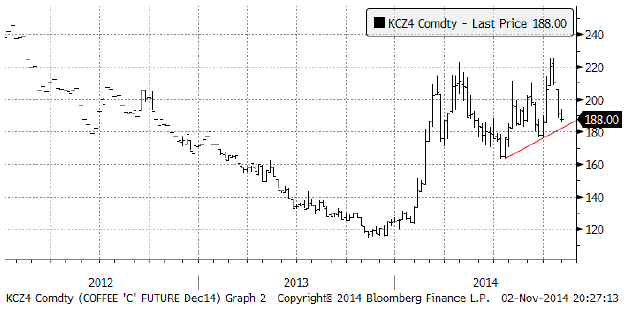

Kaffepriset backade med 2% i veckan som gick. Det borde ha varit mer, därför att regnen nu verkar ha återkommit till södra och mellersta Brasilien.

São Paulo-baserade Somar Meteorologia sade i torsdags att den brasilianska kaffeodlingen kommer att få en ”ordentlg lättnad” i form av regn. Det har regnat ganska mycket i São Paulo den här veckan och under helgen. Det är dock inte tillräckligt. Det är fortfarande slut på vatten i staden. Mer regn väntas dock enligt Somar under den andra veckan i november.

Regnen har gjort att kaffebuskarna verkar sätta nya blommor. Den vanliga blomningen under oktober var dålig eftersom det var så torrt, men nu försöker alltså kaffebuskarna reperara detta genom att blomma igen.

Tekniskt står priset och väger, strax över stödlinjen för den stigande pristrenden sedan i somras. Vi fortsätter med neutral rekommendation.

Kakao

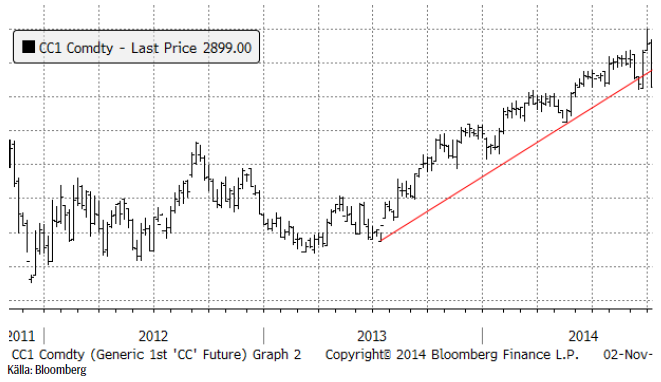

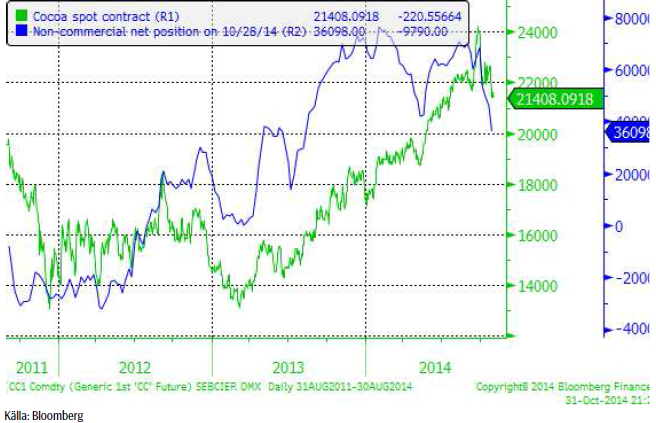

Kakaopriset föll kraftigt i veckan och när veckan var slut stängde spotkontraktet på 2899 dollar, 5% lägre än för en vecka sedan. Nästa tekniska stöd ligger vid eller strax över 2800 dollar.

Non-commercials fortsätter att vräka ut terminer. I veckan såldes 10,000 kontrakt av non-commercials, som tar hem vinster efter att ha byggt upp en köpt position sedan 2012 när priset var 800 dollar lägre än det är nu.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanWaiting for the surplus while we worry about Israel and Qatar