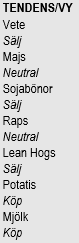

Analys

SEB Jordbruksprodukter, 24 november 2014

Marknaderna för jordbruksprodukter var ganska lugn i veckan. Oron för utvintring av höstvetet i USA har lagt sig. Franskt vete fortsätter att vinna exportordrar, i veckan både till Egypten och till USA, vilket ger stöd för en prisuppgång på Matif, men inte i Chicago.

Marknaderna för jordbruksprodukter var ganska lugn i veckan. Oron för utvintring av höstvetet i USA har lagt sig. Franskt vete fortsätter att vinna exportordrar, i veckan både till Egypten och till USA, vilket ger stöd för en prisuppgång på Matif, men inte i Chicago.

Priset på mjölkprodukter fortsätter att notera lägre priser. På Global Dairy Trade noterades det lägsta genomsnittliga priset på nästan 5 och ett halvt år.

Kinas PMI (inköpschefsindex) kom in lägre än förväntat på torsdagen. Väntat var 50.2 och PMI blev 50, alltså precis på gränsen mellan tillväxt i tillverkningsindustrin och tillbakagång. I fredags sänkte Kina styrräntan, förmodligen som ett svar på detta, och det fick såväl aktier som metaller och flera andra Kina-relaterade råvaror att lyfta kraftigt. Inköpschefsindex för Eurozonen kom in mycket lägre än förra månaden och marknaden hade förväntat sig en högre siffra än förra månaden. ECB sade samtidigt att de skulle göra ”vad som helst” för att skapa inflation, vilket fick kapital att flytta från euron till dollarn. Den ekonomiska tillväxten har problem överallt, utom i USA. Mer pengar leder på kort sikt till högre tillgångspriser, men inte nödvändigtvis till högre tillväxt och konsumtion (av mat, till exempel). Tvärtom kan lägre tillväxt faktiskt ge lägre pris på mat.

Marknaden har inte riktigt tagit till sig att det ser ut att bli ett El Niño från Jul. Ett sådant ger regn över Sydamerika, vilket ger en boost för produktionen av sojabönor och majs. Det ger också en bra start för odlingssäsongen på norra halvklotet. Inget av detta är positivt för prisutvecklingen på jordbruksprodukter.

Odlingsväder

NOAA publicerade sin långtidsprognos för december i torsdags och det ser gynnsamt ut för höstgrödorna. De förutspår att vädret i södra USA blir kallare än normalt och att det blir normal nederbörd i norra och centrala USA, vilket ger ytterligare snötäcke. Detta är i linje med den allmänna El Niño-stämning som jag rapporterade om förra veckan.

Det kan tilläggas att om El Niño verkligen slår in och håller i sig fram till våren, ger detta ett gynnsamt odlingsväder på norra halvklotet.

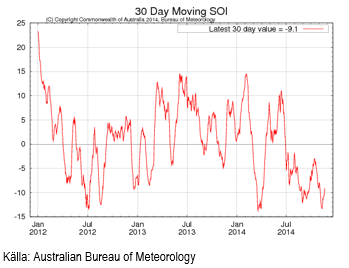

Southern Oscillation Index ligger vid -10.9 efter att ha fallit och nått -13.3 som lägst. Ett SOI under -8 kan indikera ett El Niño. I diagrammet nedan ser vi ett 30-dagars glidande medelvärde av SOI.

I USA väntas temperaturen fortsätta att ligga 5 till 10 grader under det normala i ’corn belt’. Resten av landet får normal temperatur, utom västkusten som blir varmare än normalt. Nederbörden i USA blir högre än normalt där det brukar regna och torrare än normalt där det brukar vara torrt (New Mexico, Arizona). Den enda avvikelsen är att Texas blir mycket blötare än normalt. Såsom är vanligt vid ett El Niño blir det blötare i Montana.

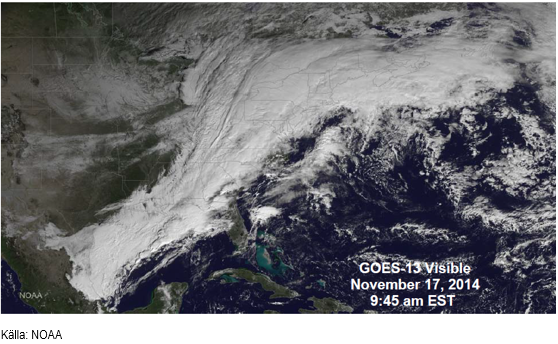

Nedan ser vi en satellitbild från GOES-13, som visar snöovädret som drog förbi tidigare i veckan. Notera att det ser ut att finnas ett snötäcke på marken väster om där snöovädret drar fram.

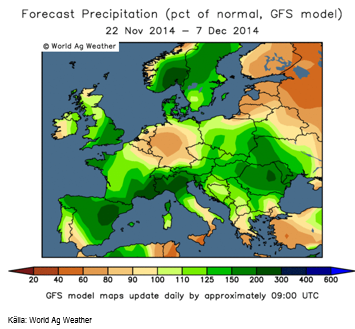

Noterbart för Europa är att Sverige och Norge får väsentligt mycket mer nederbörd än vad förra veckans prognos visade. Det påverkar elpriset negativt. Generellt sett förutspås ovanligt mycket nederbörd över Europa, utom över Benelux och Tyskland. Baltikum, Finland och Ryssland är dock torrare än normalt. Temperaturerna blir normala i hela Europa, utom i Baltikum och Ryssland där det blir några grader kallare än normalt.

North Atlantic Oscillation förutspås bli mer positiv. Ett negativt NAO ger kyla och vindstilla väder i Nordeuropa.

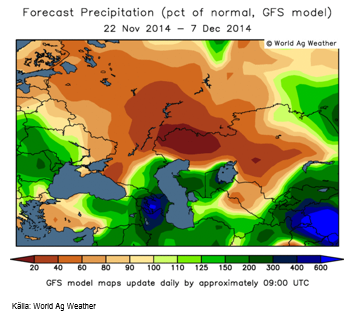

Ryssland ser i den senaste 14-dagarsprognosen fortsatt torrt ut. Nederbörden väntas ligga på mellan 40 och 60% av normal nederbörd. Västra Ukraina väntas däremot liksom i förra veckans prognos få upp till 3 gånger normal nederbörd. Temperaturen sjunker om en vecka till under det normala i Ryssland. Öster om Uralbergen sjunker temperaturen till 10 grader under det normala.

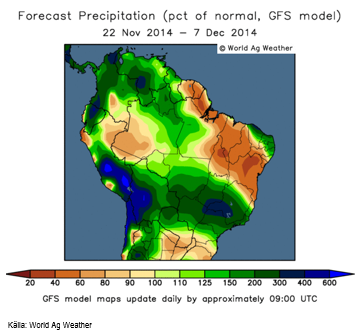

Nederbörden i Brasilien ökar från förra veckans tvåveckorsprognos. Onormalt mycket nederbörd fortsätter att förutspås för São Paulo, Minas Gerais, Goiás och Mato Grosso. I hörnet där dessa delstater möts väntas upp till fyra gånger normal nederbörd falla.

Notera nederbörden i Peru och norra Chile, som är typisk för El Niño, med upp till sex gånger normal nederbörd i prognosen. Från Peru rapporteras också att ansjovisen försvunnit från fiskebankarna, vilket också är ett säkert tecken på att El Niño är i antågande.

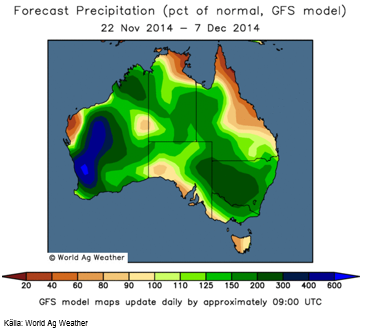

El Niño innebär också att Australien ska vara torrt, men det är det verkligen inte. Tvärtom faller i västra Australien upp till 7 gånger så mycket regn som normalt, medan den östra sidan får upp till 3 gånger så mycket som normalt. Hela kontinenten ser blötare ut än normalt. Detta är knappast bra för kvaliteten på vetet som skördas nu.

Vete

Trots oron för kylan i USA, var måndagens crop condition oförändrat på höga 60% good/excellent.

Tisdagens stora nyhet var att Frankrike lyckats sälja den största lasten av fodervete till USA. Det var den största lasten på 12 år.

Frankrike har vunnit en rad GASC-tendrar de senaste veckorna. Det beror delvis på att euron är svag mot dollarn. Torsdagens GASC vanns återigen av Soufflet, som fick sälja 60,000 ton 259.87 dollar inklusive frakt. Vi kan se av offerterna att den erbjöds till 243.74 dollar, så mellanskillnaden är frakt. Exklusive frakt motsvarar det ett pris på 194.20 euro per ton. När januarikontraktet på MATIF handlas på 174, motsvarar det alltså en premie på 20 euro per ton för 200 i falltal för vetet. Totalt offererades 300 kt franskt, 405 kt ryskt, 120 kt rumänskt och 55 kt ukrainskt vete. Värt att notera är att amerikanskt vete återigen inte ens ställde upp i budgivningen.

Ukrainas departement för ekonomisk utveckling estimerar årets skörd i landet till rekordhöga 63.2 mt, vilket är lite högre än förra årets 63 mt (som då inkluderade Krim). De estimerar veteproduktionen till 24 mt och majsskörden till 28 mt. USDA:s estimat är 24.5 mt respektive 27 mt. Alltså lite positivt med avseende på vetepris och lite negativt för majspris.

Argentinas skörd rapporterades i veckan vara klar till 22%, vilket är snabbare än förra årets 13% så här års. Skörden väntas vara klar i januari.

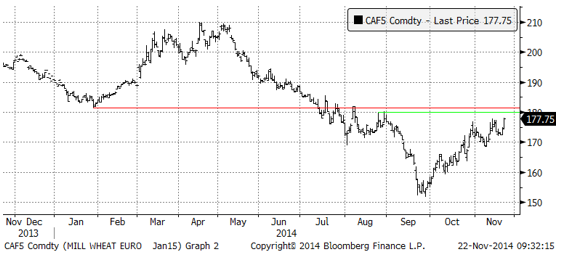

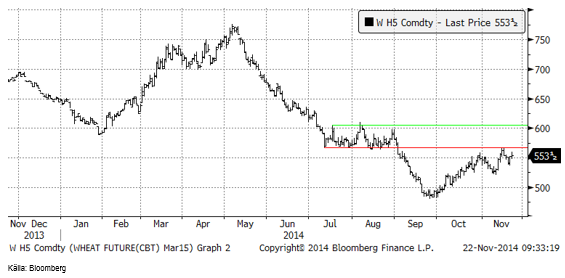

Vetepriset på Matif har segat sig upp till 177.75 euro per ton för januarileverans. Det franska vetet vinner ju exportordrar, så vetet handlas successivt upp. Strax över 180 finns ett motstånd, som marknaden borde få problem med.

Chicagovetet (mars) har inte utvecklat sig lika positivt som Matif, men så vinner inte heller det amerikanska vetet några exportordrar. Marknaden har inte lyckats ta sig över det tekniska motstånd som begränsar uppsidan.

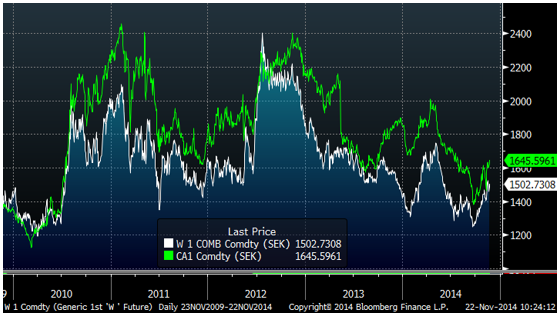

Medan prisutvecklingen i dollartermer ser svag ut för vetepriset, får man en något annan bild när man räknar om priset till kronor per ton. I diagrammet nedan ser vi den senaste femårsperioden för priset på spotkontraktet på Matif respektive Chicago. Vi ser att priset på vete basis Chicago har gått upp från 1257 till 1502 kr sedan slutet av september. Matif har under tiden gått upp från 1392 till 1645 kr.

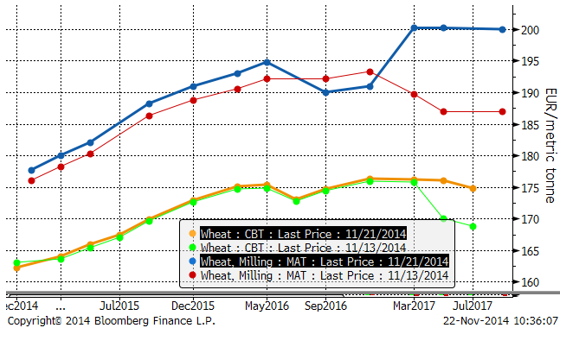

Nedan ser vi terminskurvorna i fredags och en vecka tidigare för Matif respektive Chicago. Det är contango på båda marknader. Här ser vi att den senaste veckan har Matifs terminskurva gått upp i euro, medan Chicagos faktiskt varit oförändrad, när vi räknar om den till euro.

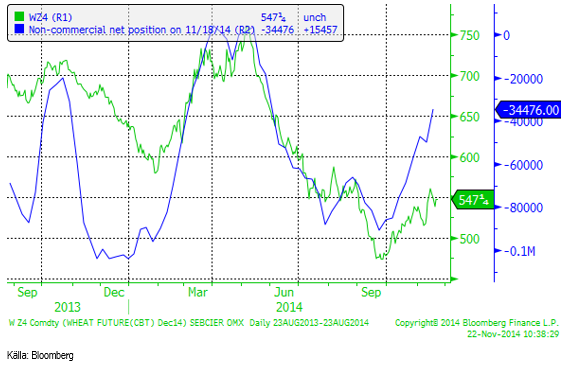

Så slutligen till vad spekulanterna gjort i Chicagovetet. Vi ser att de har köpt tillbaka ytterligare 15,457 kontrakt och nu är nettosålda 34,476 kontrakt. Vid slutet av september var de nettosålda 90,000 kontrakt.

Majs

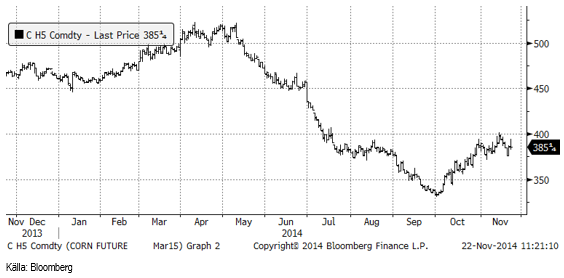

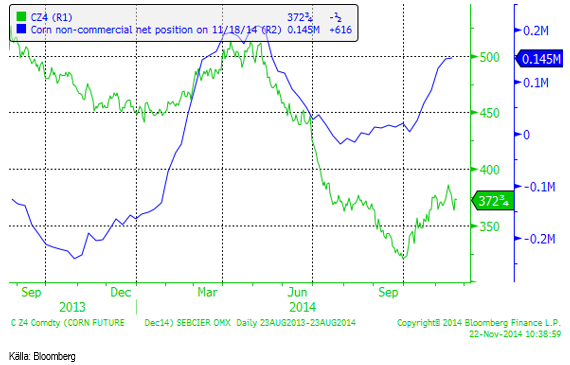

Decemberkontraktet CZ4 har gått ner med 2% sedan förra veckan och stängde i fredags på 385.25 cent.

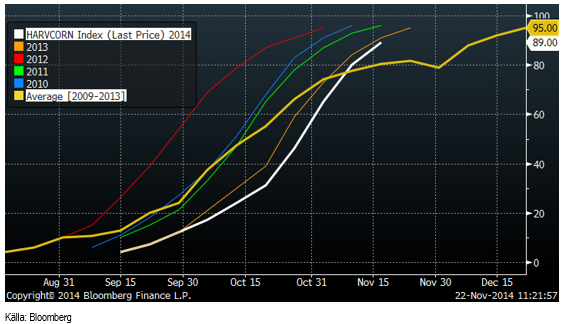

Skörden av majs accelererade enligt måndagens rapport från 80 till 89% klart. Normal takt är 80%. Skördearbetet har gått fortare mot slutet.

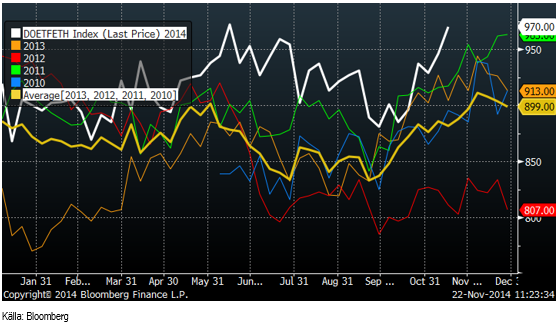

Etanolproduktionen i USA ligger på 970,000 fat per dag. Det är nästan lika högt som den rekordvecka som noterades i mitten av juni med en produktionstakt på 972,000 fat om dagen. Etanolproduktionen har hämtat sig sedan en botten i början av år 2013 på 770,000 fat per dag, då den fallit från en topp på 963,000 fat vid årsskiftet 2011/2012.

EPA i USA har ännu inte bestämt hur mycket etanol som ska blandas in i amerikansk bensin under år 2014. Ett beslut kommer alltså att bli retroaktivt, vilket föranlett skrammel om stämningar i domstol från tillverkarna. Förseningen verkar bero på att presidenten ännu inte uttalat sig i frågan, vilket kan tolkas som att entusiasmen över stödet till förnybart bränsle har svalnat. Lagen infördes under Bush-eran år 2005 för att minska USA:s beroende av importerad olja och samtidigt ge stöd till amerikanska lantbrukare. Detta var innan ”råvaruboomen” tog fart på allvar och priset på majs hade legat på ungefär samma nivå sedan 1980. Läget idag är ett helt annat. Dels kommer USA att vara självförsörjande på olja inom fem år och dels är priset på majs avsevärt högre och spannmålsbönderna inte i behov av stöd på samma sätt. USA har reducerat utsläpp av CO2 väsentligt mycket mer än andra länder, t ex EU genom att använda mer naturgas, som produceras billigt med ny teknik (fracking). Stödet till etanol är troligtvis på upphällningen och presidentens tvekan att spendera pengar på detta är troligtvis ett tecken på våndan att fatta rätt beslut och politiskt korrekt beslut.

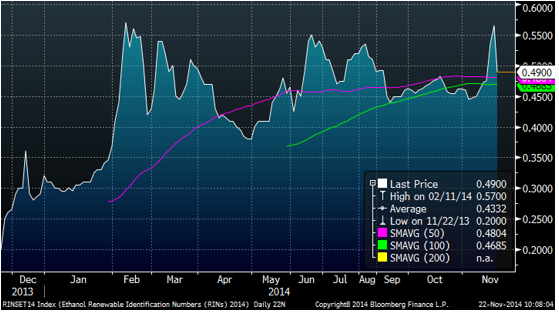

Renewable Identification Numbers (RINs) är ett slags certifikat man erhåller när man blandar en gallon av etanol i bensin. RINs kan sedan handlas som ett värdepapper, ungefär som en utsläppsrätt i EU. Priset på RINs har stigit i november, men föll ganska kraftigt i fredags från 0.57 dollar per gallon till 0.49 dollar. Prisfallet är sannolikt ett svar på den höga produktionen av etanol och farhågor om stödets vare eller inte vara.

Non-commercials var efter den senaste tidens lite ”sidledes” rörelse i priset på majs lite mindre på köpsidan. De är nu nettoköpta med 145,000 kontrakt och det är bara lite mer än förra veckan.

El Niño i antågande, som ger en boost åt nederbörden i Sydamerika och goda förutsättningar för odling på norra halvklotet i vår och spekulanter som redan är tämligen köpta redan gör det svårt att se positivt på prisutvecklingen. Vi fortsätter med neutral rekommendation.

Sojabönor

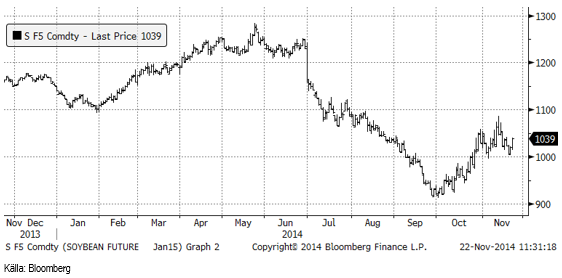

Sojabönorna (SF5) steg med 2% medan både sojamjöl och sojaolja steg med 1%. Crushers har alltså fått ännu bättre villkor sedan förra veckan. Januarikontraktet på sojabönor backade initialt under veckan, men fann stöd på 1000 cent och rekylerade upp till 1039 i fredags. Marknaden stängde på dagshögsta.

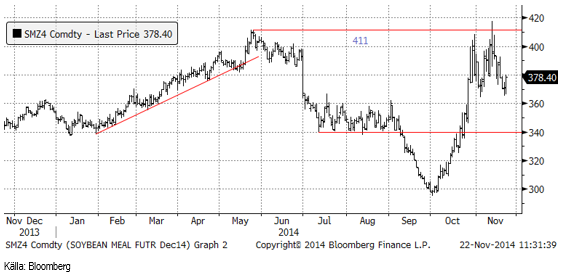

Sojamjölet utvecklades svagare än sojabönorna. Konsolideringsfasen som skett under hög volatilitet sedan slutet av oktober på mellan 370 och 420 dollar är ännu inte över. Det är oklart ur teknisk synvinkel om konsolideringen är en paus inför vidare prisuppgång eller en toppformation som följs av prisfall.

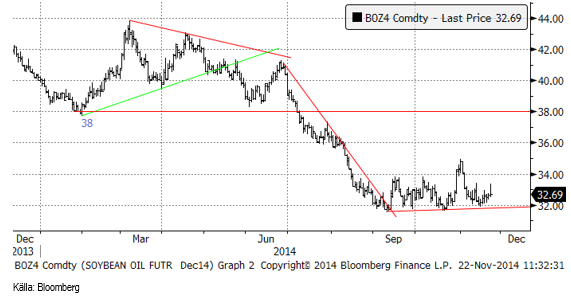

Sojaoljan ligger fortfarande i konsolidering strax över 32 cent per pund.

Skörden av sojabönor i USA avancerade från 90% skördat till 94%. Därmed är skörden nästan klar.

Amerikansk export av sojabönor var låg, men försäljningen av mjöl hög.

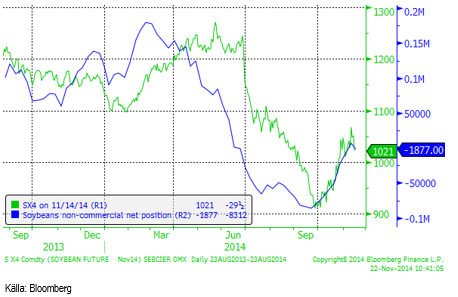

Non-commmercials sålde, som vi förutspådde förra veckan eftersom priset gått ner, drygt 8000 terminskontrakt på sojabönor och är därmed återigen nettosålda, men inte med mycket. Antagligen kommer rapporten på fredag, som visar ställnigen på tisdag, att visa att de köpt, eftersom priset gått upp sedan i tisdags.

Vi tror att det återigen ganska höga priset kan attrahera ytterligare areal i Brasilien. Crushers bör utnyttja tillfället att köpa sojabönsterminer och sälja terminer på mjöl och olja det kan sätta press på dessa två specifikt.

Raps

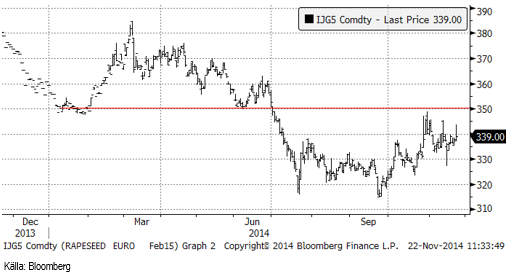

Februarikontraktet på rapsfrö steg med 1%, medan de längre kontrakten var oförändrade i pris sedan förra veckan. Motståndet på 350 euro begränsar uppsidan. Stöd finns vid 330. Det verkar finnas starka säljintressen, eftersom varje försök att handla upp priset stöter på säljare som snabbt trycker tillbaka priset.

Vi fortsätter med neutral rekommendation på raps.

Potatis

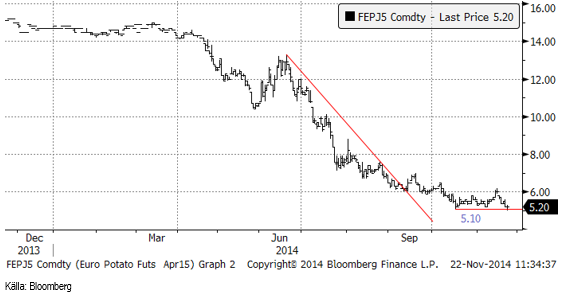

Potatisterminen sjönk med 13% (april). Priset var temporärt nere vid det tekniska stödet på 5.10 euro per 100 Kg, men stängde i fredags över den nivån på 5.20. Frågan är nu om 5.10 kommer att brytas eller hålla. Stödet har testats och hållit tre gånger de senaste två månaderna. Bryts nivån öppnar det för ytterligare prisfall, som kan bli stora i procent räknat. Om stödet håller, kan en uppgång till 6 euro ske, och till 8 euro som högst, enligt den tekniska analysen.

Gris

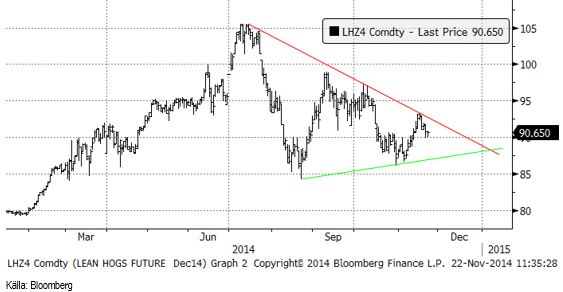

Lean hogs aprilkontrakt föll med 13% och decemberkontraktet med något mindre till 90.65 cent. Sedan i somras har svängningarna i priset blivit successivt mindre utan att priset trendat åt något håll. Detta brukar inte bli bestående, utan i regel följas av en ny trend, uppåt eller nedåt. Tumregeln är att invänta besked från marknaden och sedan haka på – uppåt eller nedåt. Det rimliga borde vara en ny fallande pristrend, eftersom PED-viruset är övervunnet.

Mjölk

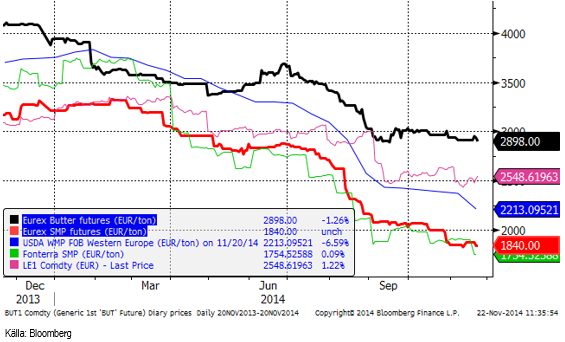

Terminerna på SMP föll med 1 till 2% i veckan, medan terminerna på smör förändrades med 0 till -1%, olika för olika löptider. Global Dairy Trade-auktionen i tisdags noterades det genomsittliga priset 3.1% lägre, i 2561 dollar. Det är den lägsta noteringen sedan den 4 augusti 2009. Delvis är det en funktion av en superstark US-Dollar, men också förstås en tillika svag mjölkmarknad. På auktionen sjönk WMP med 5.1%, SMP med 5.7%, medan priset på smör steg med 6% och priset på cheddar steg med 5%. Vi kan se med blotta ögat att pristrenden fortfarande är fallande för såväl smör som SMP på EUREX.

EUREX senaste index för spotpriset på smör och SMP ger med aktuell växelkurs ett produkt-värde på mjölkråvara på 2.93 kr / Kg. Den sista oktober var priset 2.99 kr / Kg. Priset har alltså sjunkit med nästan 2% på tre veckor. Ett mejeri kan inte rimligen köpa in råvaran för över tre kronor kilot, tillverka smör och SMP och sälja dessa produkter för 2.93 Kr någon längre tid. Ytterligare sänkning av avräkningspris borde vara att vänta.

Socker

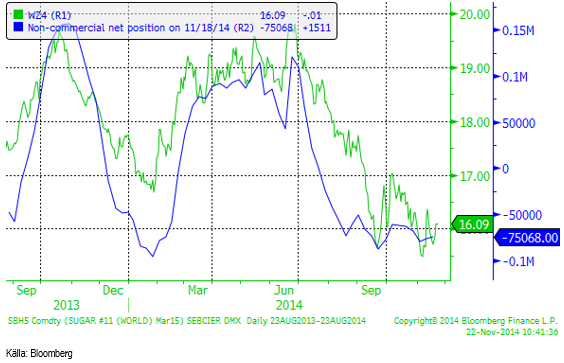

Regn i Brasilien tynger marknaden och i Uttar Pradesh i Indien börjar sockerindustrin att processa skörden av sockerrör mot slutet av månaden. Tekniskt rör sig priset inom en nedåtriktad triangelformation. Eftersom den är nedåtriktad är sannolikheten större för en prisuppgång än en nedgång när väl ett brott av triangelns ovansida eller undersida sker. Marknaden testar just nu den övre sidan och det skulle inte förvåna om det blev ett utbrott uppåt.

På lite spekulation går vi därför över till köprekommendation.

Non-commercials köpte 1500 kontrakt med är fortfarande maximalt sålda med 75,000 kontrakt.

Gödsel

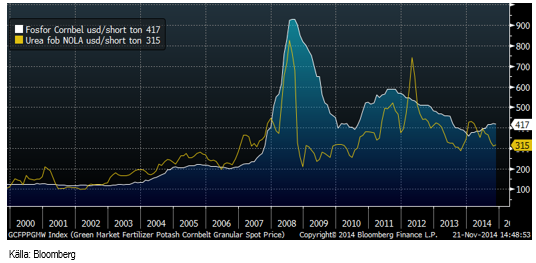

Man hör ibland från politiskt håll att fosfor kommer att ta slut. Det finns ingen grund för det påståendet. Det finns ingen ”ändlig” råvara som konsumeras mindre av idag än för exempelvis 50 år sedan, undantaget asbest och kvicksilver. Att konsumtionen av dessa gått ner beror inte på att de tagit slut, utan på att intresset att använda dem minskat.

Nedan ser vi prisutvecklingen sedan år 2000 på fosfor i dollar per short ton i ’corn belt’ i USA och urea FOB New Orleans (NOLA), också i dollar per short ton. Prisutvecklingen är snarlik. Fosforpriset påverkas av att det tidigare har funnits en kartell, liknande OPEC för olja. Nu har kartellen övergått i ett oligopol. Substitut finns. Under andra världskriget utvanns den fosfor som finns i svensk järnmalm, vilket idag är något för dyrt i jämförelse med de rikare fyndigheter som finns på andra håll. Vi kan dock se att prisutvecklingen ganska väl följer prisutvecklingen på spannmål.

Kaffe

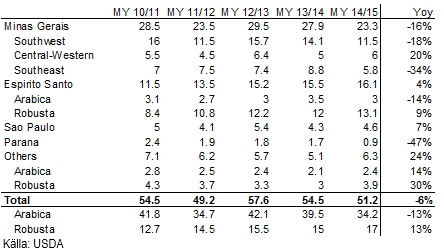

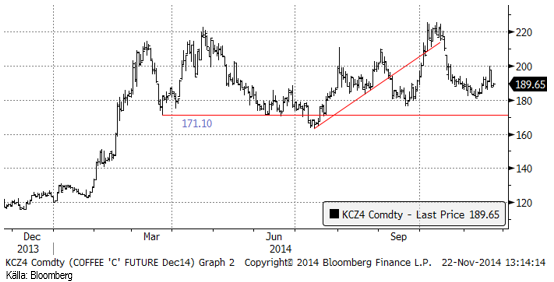

USDA publicerade en GAIN-rapport i veckan. De justerar upp prognosen för Brasiliens produktion av kaffe 2014/15 (i somras) till 51.2 miljoner säckar. Det är endast 6% lägre än förra året, enligt USDA:s siffor. CONAB estimerade i september skörden till 45.14 miljoner säckar. Även det var en uppjustering från CONAB:s estimat i maj. Nedan ser vi USDA:s senaste estimat för Brasiliens produktion för de senaste marknadsföringsåren (Marketing Year).

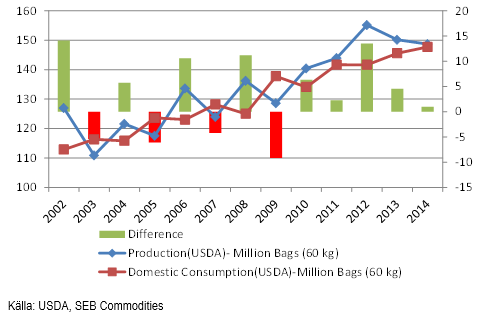

Nedan ser vi USDA:s estimat för global produktion och konsumtion av kaffe med skalan på västra axeln i miljoner säckar. Stapeldiagrammet visar överskott och underskott per år och skalan visas på högra y-axeln. Vi ser att inte ens i år blir det ett underskott, utan ett överskott på 0.96 miljoner säckar. De senaste åren har det producerats mer kaffe än vad som konsumerats, vilket pressade ner priset för en botten för ett år sedan. Torka har sedan drivit upp priset och gett respit för producenterna. I år skulle ha varit ett ”bra” år för odlarna i Brasilien, där arabican är en typisk ”vartannatsårs-gröda”. Nästa år kommer att vara ett sämre år enligt den cykeln, vilket gör att det ändå finns viss oro för utbudet det kommande året.

F.O. Licht rapporterade i torsdags att de tror att skörden av robusta i Vietnam bir 25.5 miljoner säckar för året som där börjar den 1 oktober 2014 och löper till den sista september 2015. Skörden börjar i oktober i Vietnam, till skillnad från Brasilien, där skörden börjar i april. Produktionen väntas bli 300,000 säckar mindre än 2013/14 när den uppgick till 25.8 miljoner säckar. Orsaken till den lägre produktionen är inte tillfällig, som i Brasilien, utan det finns en trend där avkastningen blir lägre pga åldrande träd.

F.O. Licht skriver också att de väntar sig att global produktion blir 145.7 miljoner säckar, medan konsumtionen blir 146 miljoner. Detta är i linje med vad man kunnat förstå tidigare under året efter nedjusteringen av Brasiliens skörd efter torkan i våras.

Det kom också rapporter om robustan i Vietnam har små bönor i år. Det kan också ha bidragit till prisuppgången i veckan.

Efter USDA-rapporten föll marknaden och prisuppgången räckte inte för att ta marknaden över 200 cent igen. Uppenbarligen finns många som tycker att 200 cent är ett bra pris att sälja på.

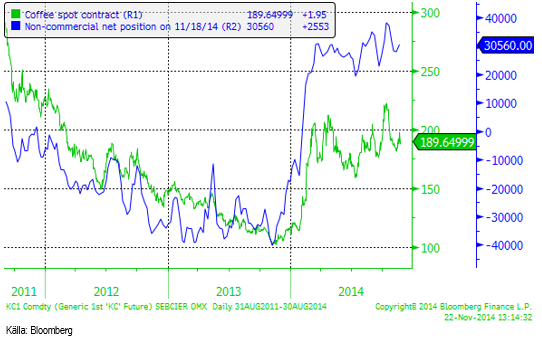

Som vi ser i nedanstående diagram är non-commercials köpte 2500 kontrakt från förra veckan. COT-rapporten avläses på tisdagskvällar och i tisdags hade marknaden stigit, vilket förklarar varför non-commercials köpte. Om priset fortsätter ner kommer vi att se att non-commercials har sålt igen.

Troligen får vi återigen en vecka med ”sidledes” prisrörelse. Det finns analytiker, framstående sådana, som tror att priset kommer att gå upp kraftigt. Jag är inte alls lika säker. Dels är den ekonomiska tillväxten svagare i världen och dels regnar det mer än normalt i Sydamerika. Får vi dessutom ett El Niño är haussen historia och sannolikheten för det är ganska hög.

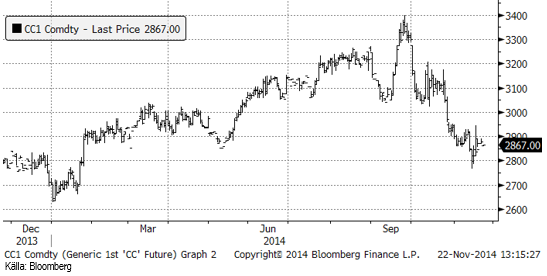

Kakao

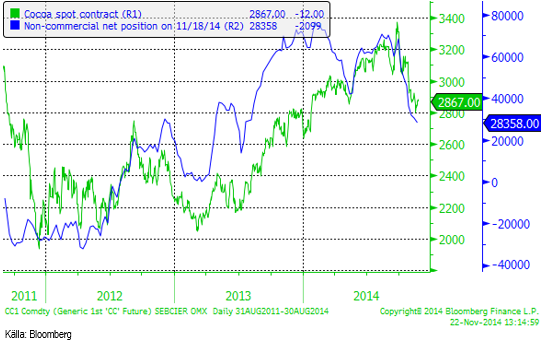

Kakaopriset gick upp från 2847 till 2867 i fredags, avseende spotkontraktet på ICE i New York.

ICCO sa i fredags att ”As far as the ICCO’s current projections are concerned, there is no immediate cause for concern about the supply of cocoa for the next five years”. De sa också att medan deras prognoser visar att underskott förmodligen kommer att uppstå, finns tillräckliga lager för att buffra dessa till dess produktionstakten ökar.

Non-commercials fortsätter sälja av terminer på kakao, förra veckan med 2100 kontrakt.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft