Analys

SEB Jordbruksprodukter, 18 november 2013

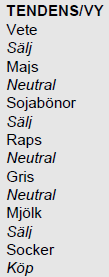

Det hände ganska lite på marknaden i veckan som gick med endast mindre prisrörelser. Informa, Strategie Grains, NOPA och France AgriMer med flera, publicerade rapporter, som marknaden mer eller mindre ignorerade.

Det hände ganska lite på marknaden i veckan som gick med endast mindre prisrörelser. Informa, Strategie Grains, NOPA och France AgriMer med flera, publicerade rapporter, som marknaden mer eller mindre ignorerade.

Tendensen på marknaden var generellt sett negativ, med prisfall på det mesta – utom Mjölk. I svenska kronor steg priset basis Eurex terminer på såväl smör som skummjölkspulver på ett sätt som motsvarar +20 öre per kilo mjölkråvara i Sverige. Den svaga kronan / starka euron bidrog även till att förstärka den allmänna prisuppgången på Eurex.

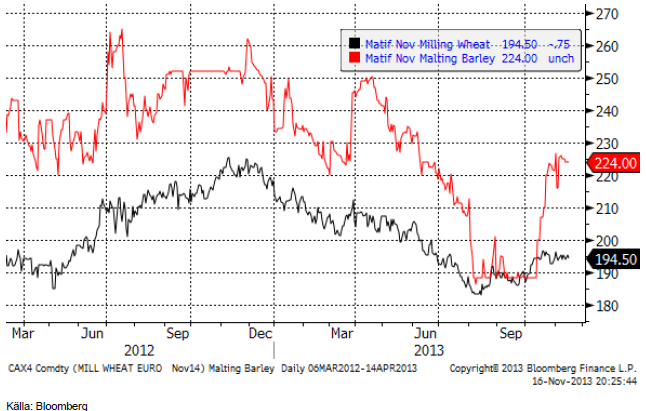

Vete

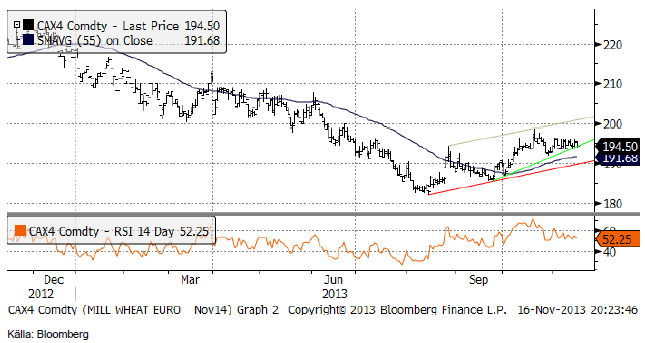

November 2014 – kontraktet på Matif har inte lyckats ta sig över 195 euro. Det ser ut som om det finns en ansamling av säljordrar på den nivån. Marknaden stängde på 194.50 euro per ton i fredags, vilket nu är precis på ett tekniskt stöd. Skulle nivån brytas, vilket sker på måndag om marknaden inte stiger, blir det ”fritt” ner till 190 euro per ton. Vi tror att det fallet kommer.

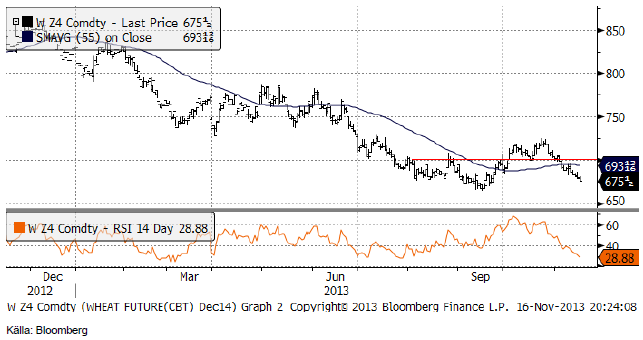

Decemberkontraktet 2014 på CBOT fortsatte falla i pris i veckan som gick, vilket får skillnaden mellan Matif och Chicago att som ett gummiband dras ut ännu mer.

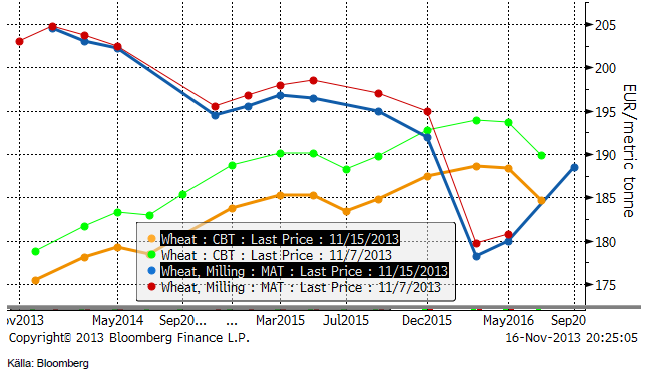

Nedan ser vi terminskurvorna för Chicagovete och Matif. Förändringarna i terminskurvan för Matifvete utgörs av oförändrat pris för de kortare kontrakten, men ett par euro lägre pris för skörd 2014. Terminskurvan i Chicago flyttades i veckan ner med motsvarande 5 euro per ton oavsett löptid; lika mycket för december 2013 som för Juli 2016. Till viss del beror detta på att euron steg med 1% mot dollarn.

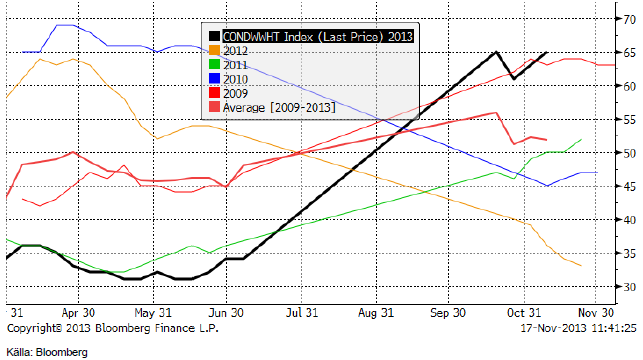

Måndagens Crop Progress från visar att sådden av amerikanskt höstvete nu börjar närma sig sitt slut då 95% var avklarad per den 10 november, vilket är strax över förra årets 94% och även högre än det femåriga genomsnittet på 93%.

Uppkomsten av höstvete ligger nu på 84% – vilket är högre än förra årets 78% och det femåriga genomsnittet på 80%.

Andelen grödor klassade som ”good/excellent” fortsätter också att öka och justeras upp från 63% till 65%, vilket är betydligt högre än förra årets 36% vid den här tiden.

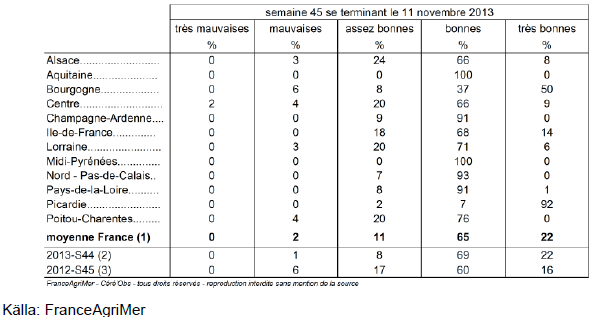

Sådden av höstvete i Frankrike är nu avklarad till 85& (per den 11 november), upp från 81% veckan innan. Andelen grödor klassade som ”good/excellent” uppgår till 87%, en nedjustering med 2%.

Egypten har återigen varit i marknaden för köp av vete med leverans i början av december. GASC köpte 180 000 ton franskt vete och 60 000 ton rumänskt vete. Frågan är hur mycket mer vete Rumänien kan exportera med tanke på att de också sålde 20 000 ton till Libanon. Det amerikanska vete som offererades var 10 usd / ton billigare (FOB) än det franska vetet men har ändå svårt att mäta sig pga högre transportkostnaderna över Atlanten.

Kinesiska CNGOIC justerar upp sin prognos för landets import av vete med 500 000 ton till 8 mt, vilket dock är lägre än USDA:s estimat på 8.5 mt. Importen från USA förväntas uppgå till 4.3 mt.

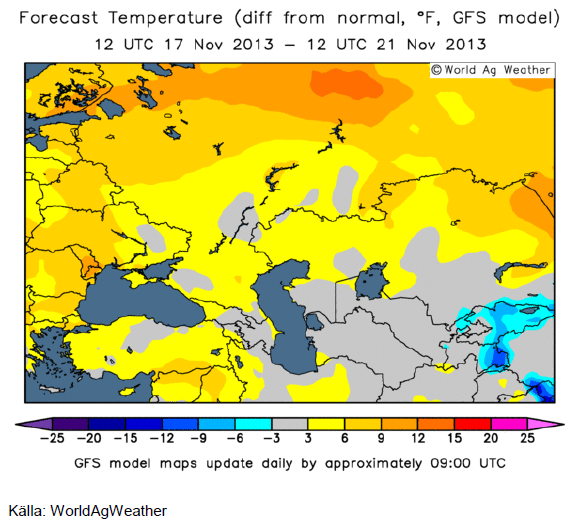

Ryssland håller fast vid sin prognos med en veteproduktion på 50 mt 2014/15, trots lägre sådd areal, då lantbrukare i landet förväntas fortsätta sådden av höstgrödor under november månad till följd av högre temperaturer än normalt. Så här långt uppgår sådd areal till ca 14.4 miljoner hektar (ungefär 88% av den förväntade arealen men fortfarande 8% lägre än förra året). Det varma vädret förväntas fortsätta framöver och i bl.a Moskva uppmättes den varmaste november-temperaturen på 130 år.

Enligt BAGE är nu veteskörden i Argentina påbörjad och avklarad till 6.9%, upp från 3.6% veckan innan och att jämföra med 14.5% vid samma tid förra året. Produktionen beräknas uppgå till 10.25 mt vilket är oförändrat från tidigare estimat.

Basis Matifs behåller vi vår säljrekommendation.

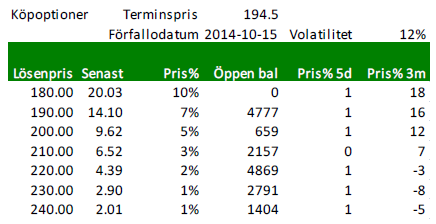

Optioner på vete

Nedan ser vi priserna på köpoptioner på Matif på November-2014 (Matif vete). Notera att volatiliteten har sjunkit ytterligare från 13 till 12% på årsbasis. Det är innebär att optioner på vete är billigare än på länge.

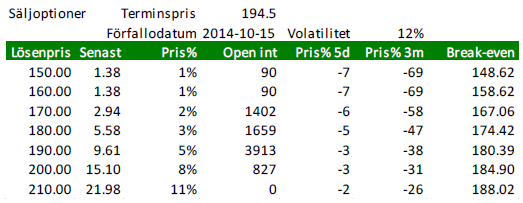

Nedanstående är priser på säljoptioner.

Maltkorn

November 2014 – kontraktet på Matif behöll sin återvunna premie på 30 euro per ton till Matifvetet i veckan som gick.

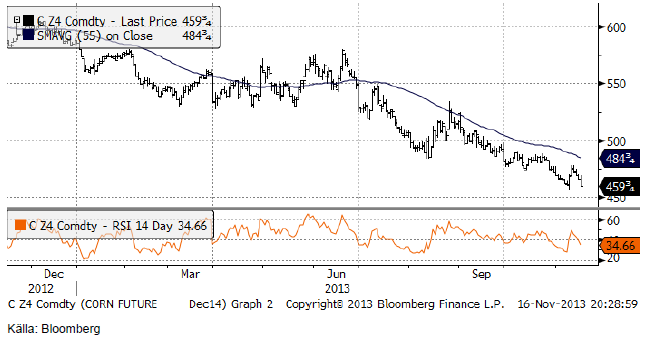

Majs

Majspriset föll tillbaka i veckan efter den omedelbara uppgången direkt efter WASDE-rapporten, helt i linje med vad jag skrev förra veckan.

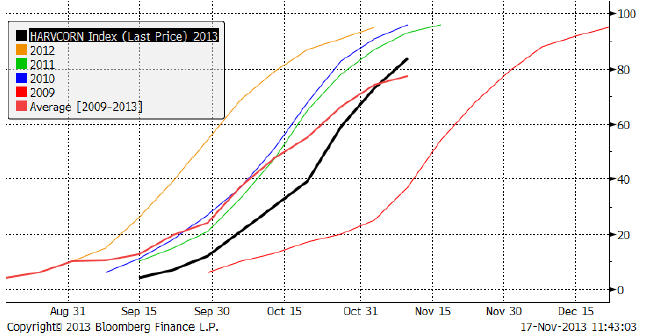

Crop Progress rapporten från USDA fortsätter att visa på en snabb framfart för skörden av majs i USA, med en ökning från 73% per den 3 november till 84% en vecka senare, vilket gör att skördetakten ligger strax över det femåriga genomsnittet på 79%. Tar man en närmare titt på ”I-staterna” så är skörden avklarad till 93% respektive 85% i Illinois och Indiana. Ytterligare en aktiv vecka för lantbrukare i Iowa som nu har skördat 88%, en siffra som nu ligger över genomsnittet på 80%.

Amerikanska EPA bekräftade att man kommer att sänka inblandningskravet avseende biobränslen. Däremot låg den aktuella produktionen av etanol på den högsta nivån sedan 17 månader.

Marknaden valde att strunta i att Informa sänkte estimat för majsarealen 2014 till 91.5 mA från det tidigare estimatet 91.7 mA. Enligt USDA var majsarealen i USA 95.3 mA.

Sådden i Argentina var till 42% klar och ligger därmed efter den normala takten. Vi har tidigare haft köprekommendation och går över till neutral.

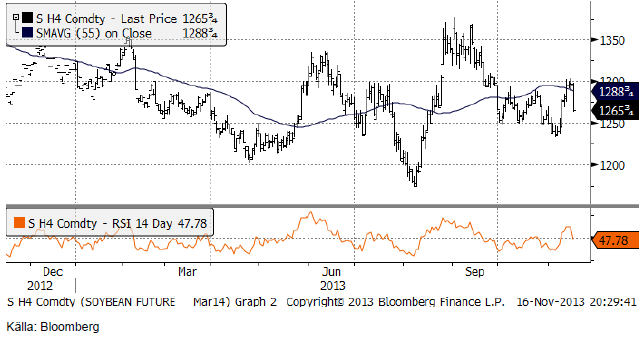

Sojabönor

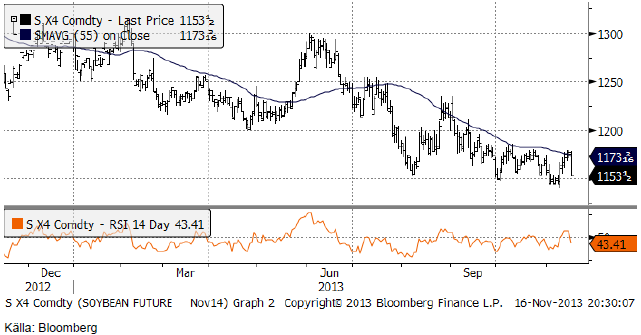

Terminskontrakten på sojabönor föll med ett par procent i veckan. Det var framförallt årets vinnare i sojasegmentet, sojamjölet, som föll i pris. Sojaoljan, som pressats hårt (ursäkta ordvitsen) lyckades hålla sig på oförändrad nivå genom veckan. Nedan ser vi mars-kontraktet, som föll kraftigt i fredags, efter att inte ha orkat igenom motståndsnivån 1300 cent, där det antagligen ansamlats mycket säljordrar från lantbrukare.

November 2014 höll sig i positivt territorium större delen av veckan, men fick lämna tillbaka allt på fredagen. Veckan slutade med en nedgång på ett par procent.

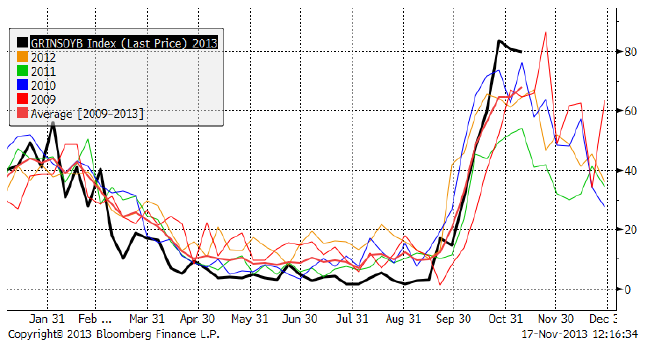

Måndagens Crop Progress från USDA visar att skörden av sojabönor i USA går framåt och nu ligger på 91%, vilket är marginellt lägre än det femåriga genomsnittet på 92%, men en ökning från 86% veckan innan. I Iowa och Illinois är skörden nu i stort sett klar med 98% respektive 97% och i flera stater är nu över 90% av skörden avklarad. Efter den här helgen borde det vara i stort sett över.

Exporten av sojabönor från USA ligger på rekordnivå. 79.7 miljoner bushels är den fjärde högsta nivån de senaste fem åren och långt över genomsnittet.

I fredags publicerades NOPA:s ”crush” siffror för oktober och på 157 Mbu ar de högre än väntat. Dessutom, som nämnt ovan, bekräftade EPA ett lägre inblandningskrav av biobränslen i drivmedel i USA.

Informa behöll 2014 års arealestimat oförändrat på 83.8 mA från förra månaden. Det är i och för sig väsentligt högre än årets 76.5 mA, men den ökade skillnaden mellan majs och soja borde ha lett till en höjning av arealen.

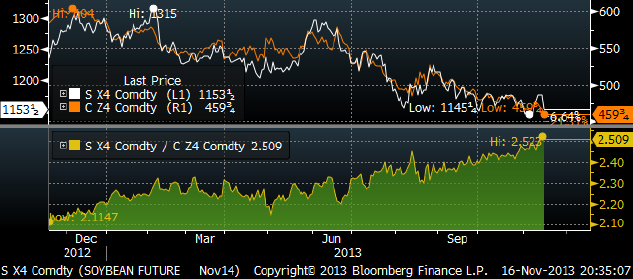

Nedan ser vi relationen mellan priset på Nov 2014 sojabönor och Dec 2014 majs, alltså priset på SX4 dividerat med priset på CZ4. Kvoten klättrade sedan förra veckan från 2.49 till 2.52.

Trots en rad nyheter, som borde ha varit positiva för sojabönorna, slutade veckans handel med ett lägre pris. Sojabönor är helt enkelt väldigt mycket för dyra i förhållande till andra jordbruksprodukter. Så länge vädret fortsätter att vara ”OK” i Sydamerika, kommer priset på sojabönor successivt att falla.

Vi behåller säljrekommendation.

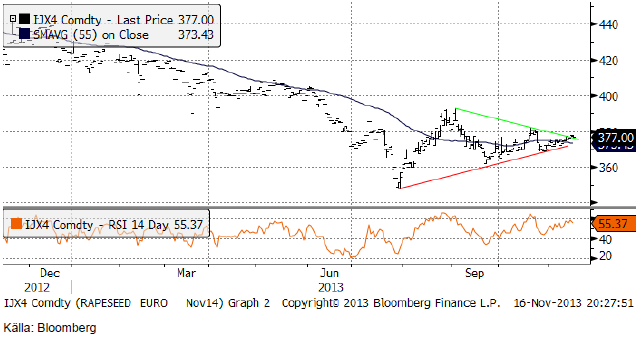

Raps

November 2014-kontraktet har gått till slutet av den triangelformation vi skrev om och brutit ur triangeln på det sättet. Enligt handboken i teknisk analys, innebär detta inte den ”köpsignal” det skulle ha gjort om köparna tagit kommandot tidigare. Nu betyder det ingenting. Vi fortsätter därför med neutral rekommendation.

EU-28:s totala areal för oljeväxter förväntas falla med 2% till 11.9 miljoner hektar, där rapsarealen för skörd 2014 förväntas minska med 1% till 6.6 miljoner hektar enligt Strategie Grains rapport i veckan.

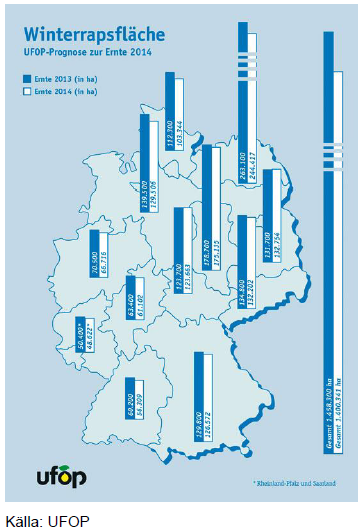

Efter den snabba expansionen under det senaste året förväntas en minskning av areal för raps i Tyskland – framförallt i de norra delarna – vilket framförallt återspeglar växtföljd samt ett mindre skifte till andra grödor till följd av högre priser. Baserat på en nyligen genomförd undersökning hos ca 5000 lantbrukare under september/oktober uppskattar UFOP arealen för höstraps skörd 2014 till 1.4 miljoner hektar. Jämfört med den skördade arealen 2013 representerar detta en liten minskning med 4% eller 57 959 hektar.

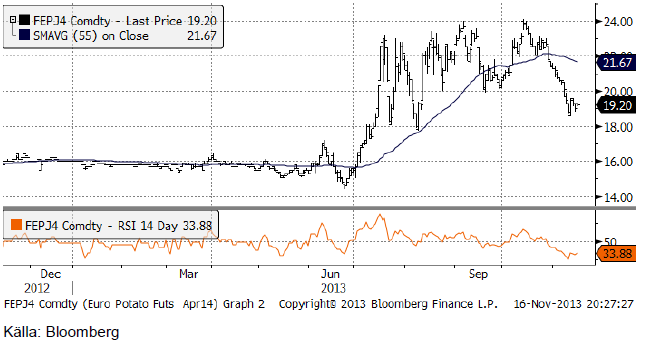

Potatis

Potatispriset av årets skörd, fortsatte den senaste tidens prisfall, men fanns stöd vid 19 euro per deciton. Marknaden är kraftigt översåld och det bör kunna finna stöd vi de här nivåerna.

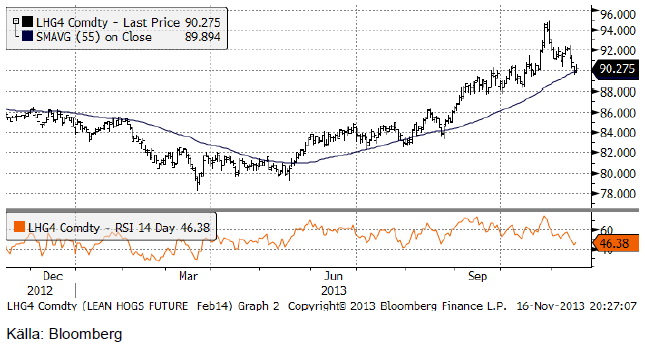

Gris

Lean hogs mars-kontrakt har rekylerat ner till 55-dagars glidande medelvärde. Ur teknisk synvinkel kan detta innebära stöd för priset och en möjlighet till en återgång till den stigande pristrenden.

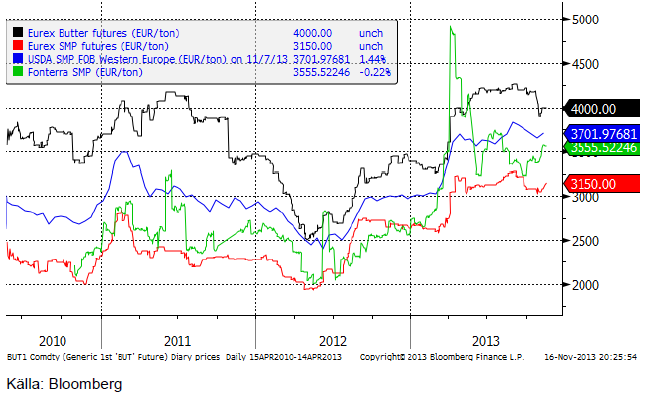

Mjölk

Terminerna på smör och skummjölkspulver vid Eurex-börsen steg båda i veckan. Det gjorde även USDA:s notering på SMB FOB NWE och Fonterras SMP-pris. Eftersom även euron steg med 2% mot den svenska kronan, innebar detta en betydande prisuppgång i kronor per kilo.

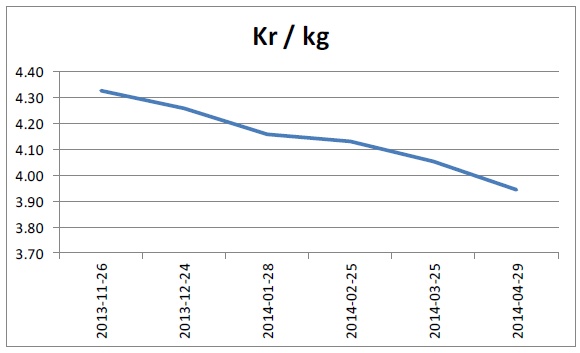

Om vi utgår från terminspriserna på smör och SMP och aktuell växelkurs EURSEK, får vi följande terminskurva i kronor per kilo svensk mjölklråvara. Notera dock att dessa priser alltid bör ligga över ett pris för råvaran i Sverige (och på andra ställen också) eftersom SMP och smör är produkter och inte råvaror.

Hela kurvan ligger ca 12 -20 öre / Kg högre än förra veckan. Höjningen är störst för februari 2014 (+20 öre) och lägst för november och december 2013 (+12 öre). För de lite längre kontrakten, från juli och framåt, där det inte finns någon handel och priserna är något mer osäkra stannade veckans prisuppgång på +8 öre, men dessa är som sagt inte handlade priser.

Socker

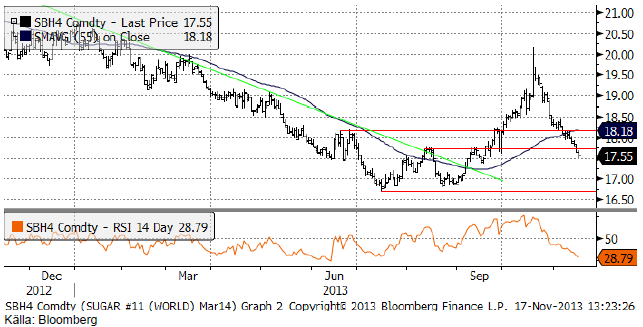

Marskontraktet på råsocker föll ner till 17.55 cent i fredags. Det är den lägsta prisnivån sedan i september. RSI-index på 28.79 (<30) indikerar en översåld marknad och man kan vänta sig ett slut på prisfallet, följt av en rekyl uppåt. Priset är vid nivåer där det funnits tekniskt stöd / motstånd tidigare, under augusti och september. Dessa två tekniska faktorer: RSI och gamla stödnivåer, talar för en vändning uppåt i veckan som kommer.

International Sugar Organization i London publicerade en ny rapport och uppdaterade prognoser i torsdags. De höjde prognosen på det globala produktionsöverskottet 2013/14 till 4.73 mt från 4.5 mt i prognosen från augusti. ISO höjde produktionen i Indien med 1.5 mt till 26.5 mt pga den goda monsunen, men sänkte produktionen i Braslien och i EU-28. Global produktion väntas bli 181.5 mt, som är 1.2% lägre än för ett år sedan och den första minskningen på fem år. ISO förväntar sig att global produktion fortsätter att sjunka och att produktionsöverskottet vänds i ett underskott.

Den som tycker om att köpa på rekyler, kan passa på nu. Vi rekommenderar köp.

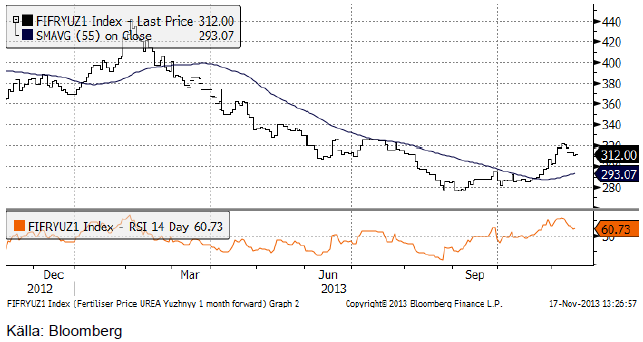

Gödsel

Priset på kväve / urea som förra veckan stängde på 303 dollar per ton, inledde veckan med att stiga till över 320 dollar, innan priset rekylerade ner och stängde veckan på 312, en uppgång med 9 dollar per ton.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

Analys

Are Ukraine’s attacks on Russian energy infrastructure working?

Brent crude rose 1.6% yesterday. After trading in a range of USD 66.1 – 68.09/b it settled at USD 67.63/b. A level which we are well accustomed to see Brent crude flipping around since late August. This morning it is trading 0.5% higher at USD 68/b. The market was expecting an increase of 230 kb/d in Iraqi crude exports from Kurdistan through Turkey to the Cheyhan port but that has so far failed to materialize. This probably helped to drive Brent crude higher yesterday. Indications last evening that US crude oil inventories likely fell 3.8 mb last week (indicative numbers by API) probably also added some strength to Brent crude late in the session. The market continues to await the much heralded global surplus materializing as rising crude and product inventories in OECD countries in general and the US specifically.

The oil market is starting to focus increasingly on the successful Ukrainian attacks on Russian oil infrastructure. Especially the attacks on Russian refineries. Refineries are highly complex and much harder to repair than simple crude oil facilities like export pipelines, ports and hubs. It can take months and months to repair complex refineries. It is thus mainly Russian oil products which will be hurt by this. First oil product exports will go down, thereafter Russia will have to ration oil product consumption domestically. Russian crude exports may not be hurt as much. Its crude exports could actually go up as its capacity to process crude goes down. SEB’s Emerging Market strategist Erik Meyersson wrote about the Ukrainian campaign this morning: ”Are Ukraine’s attacks on Russian energy infrastructure working?”. Phillips P O’Brian published an interesting not on this as well yesterday: ”An Update On The Ukrainian Campaign Against Russian Refineries”. It is a pay-for article, but it is well worth reading. Amongst other things it highlights the strategic focus of Ukraine towards Russia’s energy infrastructure. A Ukrainian on the matter also put out a visual representation of the attacks on twitter. We have not verified the data representation. It needs to be interpreted with caution in terms of magnitude of impact and current outage.

Complex Russian oil refineries are sitting ducks in the new, modern long-range drone war. Ukraine is building a range of new weapons as well according to O’Brian. The problem with attacks on Russian refineries is thus on the rise. This will likely be an escalating problem for Russia. And oil products around the world may rise versus the crude oil price while the crude oil price itself may not rise all that much due to this.

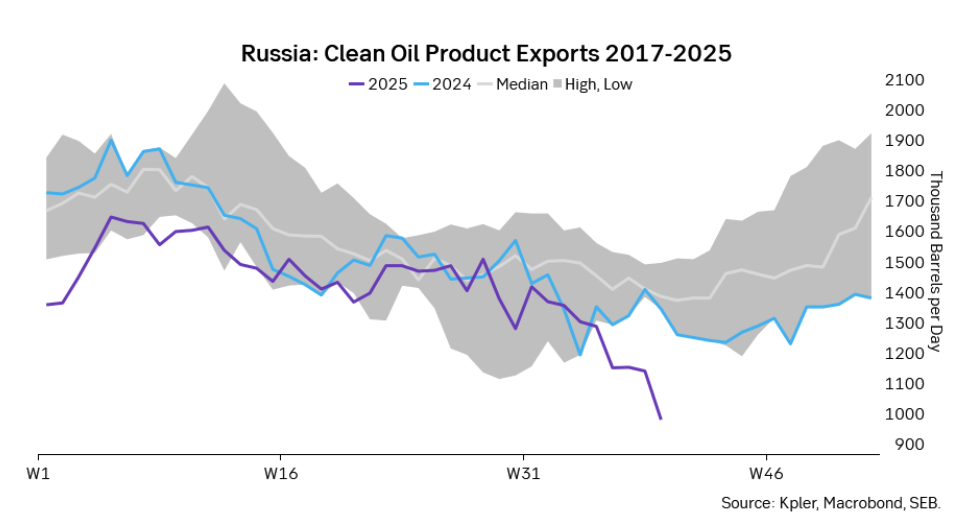

Russian clean oil product exports as presented by SEB’s Erik Meyersson in his note this morning.

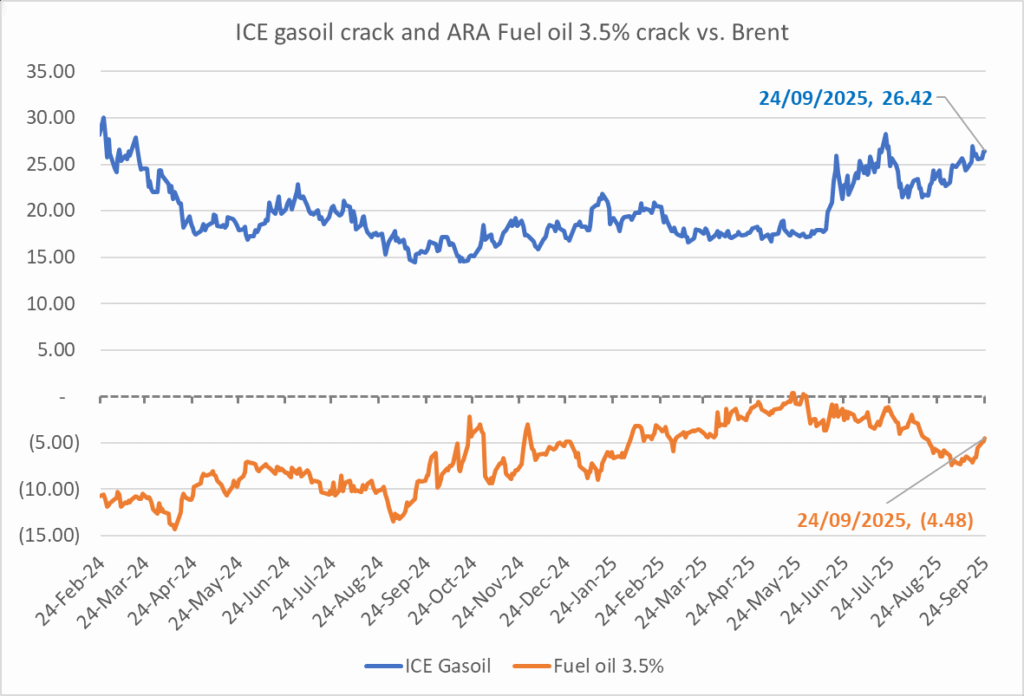

The ICE Gasoil crack and the 3.5% fuel oil crack has been strengthening. The 3.5% crack should have weakened along with rising exports of sour crude from OPEC+, but it hasn’t. Rather it has moved higher instead. The higher cracks could in part be due to the Ukrainian attacks on Russian oil refineries.

Ukrainian inhabitants graphical representation of Ukrainian attacks on Russian oil refineries on Twitter. Highlighting date of attacks, size of refineries and distance from Ukraine. We have not verified the detailed information. And you cannot derive the amount of outage as a consequence of this.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet