Analys

SEB Jordbruksprodukter, 17 november 2014

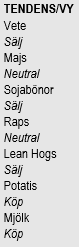

Trots att WASDE-rapporten var rätt intetsägande blev det stora kursrörelser i veckan. Chicagovetet steg med 9% i decemberkontraktet. Matif var upp 8%, majs 4%. Sojakomplexet var övervägande negativt, under ledning av sojamjölet som sjönk med 3%. Rapsfröterminerna klarade att hålla sig oförändrade till slut. Potatisterminerna steg med 9% medan mjölkprodukterna var i princip oförändrade.

Trots att WASDE-rapporten var rätt intetsägande blev det stora kursrörelser i veckan. Chicagovetet steg med 9% i decemberkontraktet. Matif var upp 8%, majs 4%. Sojakomplexet var övervägande negativt, under ledning av sojamjölet som sjönk med 3%. Rapsfröterminerna klarade att hålla sig oförändrade till slut. Potatisterminerna steg med 9% medan mjölkprodukterna var i princip oförändrade.

Odlingsväder

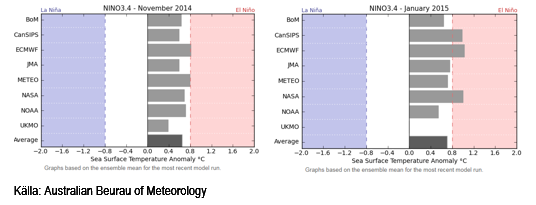

El Niño, den lilla pojken, har fått sitt namn av att väderfenomenet ofta uppträder vid juletid. Nedan ser vi en sammanställning av flera prognosmakares prognoser. Den första avser läget nu i november. Den andra bilden avser januari 2015. Vi ser att i den har flera prognoser gått över gränsen till El Niño. Går vi till mars är flera av dessa ännu mer inne i El Niño-territorium (inte med på bild).

El Niños effekter på Sydamerika är att det faller mer regn över Brasilien och Argentina. Torkan som har varit kommer alltså om prognosen slår in, att vara över. Odlingsvädret kommer att bli gynnsamt för en stor skörd.

El Niños effekter på Nordamerika är att det blir varmare och torrare i Mellanvästern. Sydvästern och norra Mexiko blir däremot blötare och kallare.

Effekterna på Europa är ett kallare och torrare vinterväder i norra Europa och ett varmare och blötare i södra Europa.

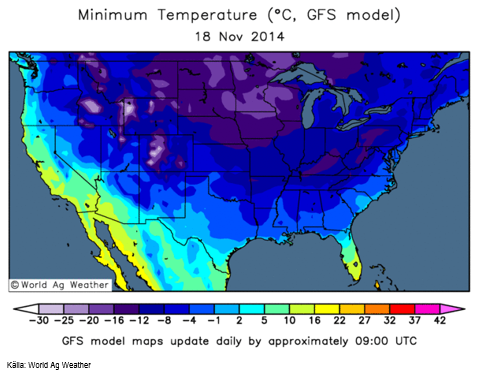

I USA har temperaturen under helgen rasat ner mot 16 grader minus över stora delar av USA:s vinterveteareal och det finns inte snötäcke över stora delar av detta område.

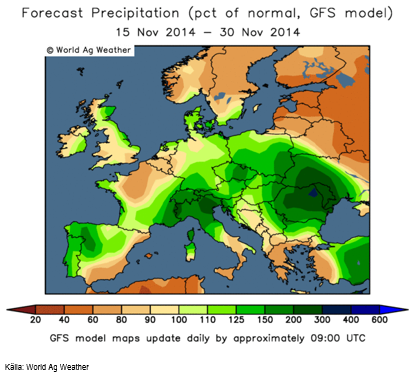

Prognoskartan för Europa visar temperatur något över normalt i östra EU och i Sverige och Danmark den kommande veckan. 14-dagarsprognosen för nederbörd visar väsentligt mindre nederbörd över Norden och Baltikum och Ryssland. Regnen över norra Italien och sydöstra Frankrike väntas fortsätta. Rumänien väntas få mest.

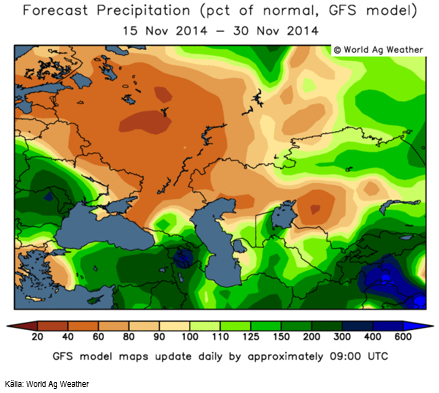

Ryssland ser i den senaste 14-dagarsprognosen ännu torrare ut än förut. Nederbörden väntas ligga på mellan 40 och 60% av normal nederbörd. Västra Ukraina väntas däremot få upp till 3 gånger normal nederbörd.

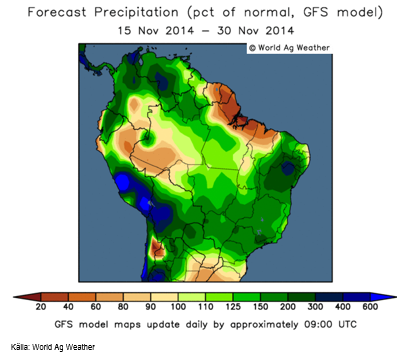

Brasilien fortsätter att få upp till tre gånger normal nederbördsmängd. Mato Grosso får mellan 110% och 300% av normal nederbörd, São Paulo och Paraná som förut varit torra får nu upp till dubbla normala nederbörden. Förra veckan prognosticerades bara halva Minas Gerais få mer än normal nederbördsnivå, men nu är det hela delstaten som får upp till tre gånger normal nederbörd.

Kinas veteodlingsområden som förra veckan såg ut att få ner till 20% av normal nederbörd den kommande tvåveckorsperioden, ser i den senaste prognosen ut att få upp till 3 gånger normal nederbörd. Australien är å andra sidan åt det torra hållet i prognosen.

Vete

Jag skrev förra veckan att WASDE-rapporten skulle vara utslagsgivande. Den var neutral. Priset på vete har gått upp främst på några minusgrader i norra USA, utan snö som skyddar vetet och oro för utvintring. Att priset gick upp på det, handlar nog mer om att det var ännu ett argument för att handla upp priset lite till, än att det skulle vara avgörande för hur vetet kommer ur vintern, som knappt har börjat och där crop condition faktiskt justerades upp med 1% från 59% i good/excellent condition i början av veckan. Som vi läst ovan väntas temperaturen dock sjunka ännu mer och ligga kvar i veckan.

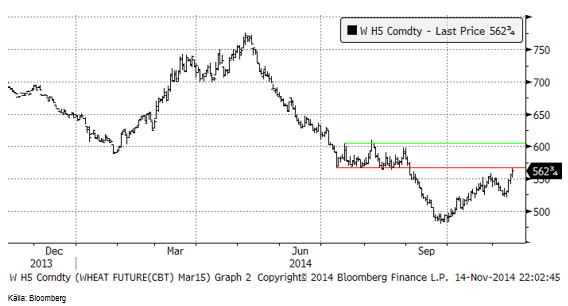

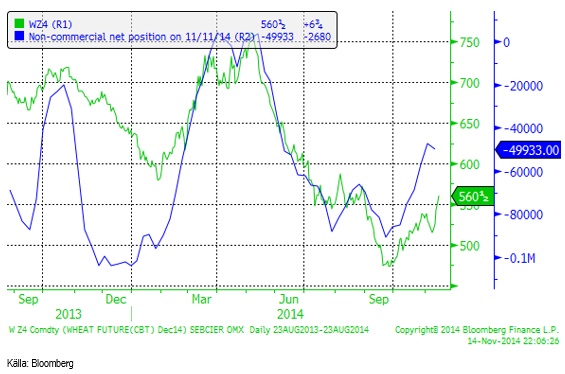

Chicagovetet (december) vände upp och stängde på 562.75, som är strax under botten på det tradingintervall som priset låg inom under juli och augusti, före kursfallet i september. Det är nu ett tekniskt motstånd. Med tanke på kylan i USA skulle den nivån kunna brytas och priset nå upp till 600 cent.

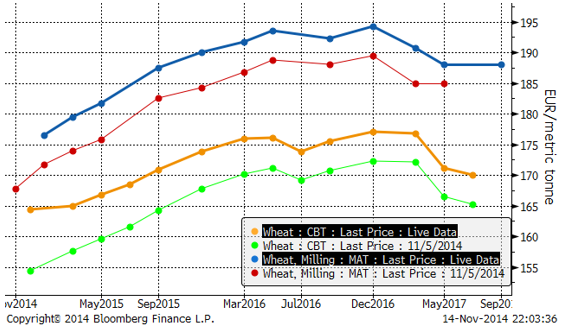

Nedan ser vi terminskurvorna i fredags och en vecka tidigare för Matif respektive Chicago. Det är contango på båda marknader. Notera den avvikande uppgången i Matifs januarikontrakt.

Sådden av höstvete i USA steg till 93% klart från 90% och är därmed i praktiken klar. Crop condition steg från 59% till 60% i good / excellent condition.

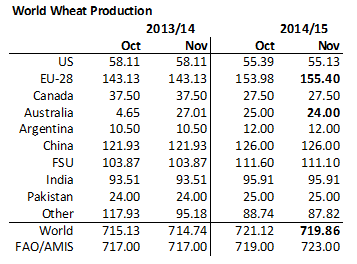

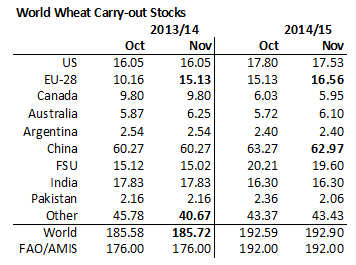

USDA:s WASDE-rapport i måndags sänkte global produktion lager från 721 till nästan 720 mt. Produktionen i EU höjdes med 1.5 mt till 155.40 mt. Pga det torra vädret i Australien sänktes produktionen där med 1 mt till 24 mt. USA:s och Rysslands produktion sänktes marginellt. Överskottet i EU ökade alltså och minskade i konkurrenterna på världsmarknaden, i USA och i FSU.

Utgående lager ökar med marginella 0.3 mt, vilket beror på nedjusterad konsumtion i Nordafrika. Utgående lager ökar i EU med nästan 1.5 mt, men minskar i stort sett i alla andra viktiga exportländer.

Jordbruksverket meddelade i fredags att den svenska spannmålsskörden blev 5.7 mt, 14% mer än förra året. Det är den största skörden sedan 1997. Höstveteskörden blev 2.7 mt, mer än dubbelt så mycket som förra året. Det beror till största delen på att arealen ökade med 82%, men även på att hektarskörden ökat till en rekordnivå! Det finns alltså väldigt gott om vete i Sverige i år.

Så slutligen till vad spekulanterna gjort i Chicagovetet. Det blev precis som vi skrev förra veckan ”Efter veckans nedgång är det möjligt att vi får se minskad köpaktivitet från de här non-commercials.” Non-commercials i CFTC:s rapport sålde tillbaka 2680 kontrakt. Det finns många som tror att det är spekulanterna som driver priset. I själva verket är det priset som driver spekulanterna. Pratet om att spekulanter orsakar prisrörelser och som hela MiFID2, den nya lagstiftningen som minskar möjligheterna för vanligt folk att försäkra sig mot prisrisker, är nonsens.

Majs

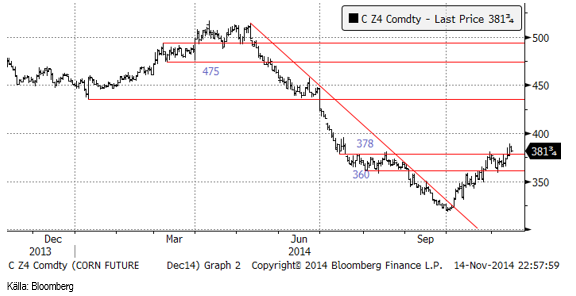

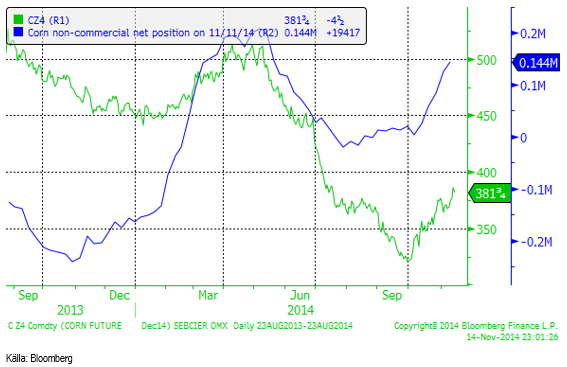

Decemberkontraktet CZ4 fortsatte, gick över motståndet på 378 cent och nådde 389 cent som högst, men föll tillbaka till 381.75 i fredags. 395 cent är det enda motståndet på uppsidan kvar nu, innan 435.

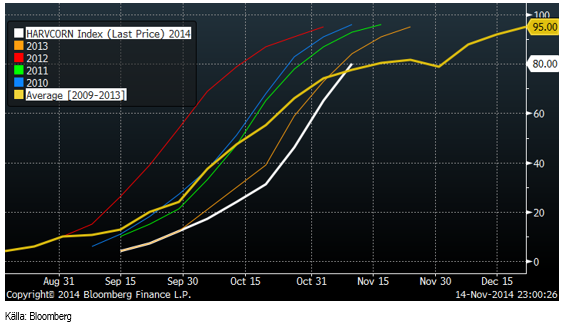

Skörden av majs accellererade enligt måndagens rapport från till 80% klart. Det betyder att skörden har kommit längre än den gjort i genomsnitt för åren 2009 – 2013.

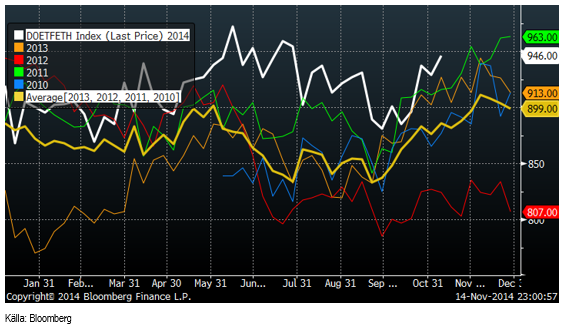

Etanolproduktionen tog ännu ett kliv upp enligt veckans rapport från US DOE. Etanolproduktionen ligger alltså återigen och liksom tidigare i år, klart högre än föregående år.

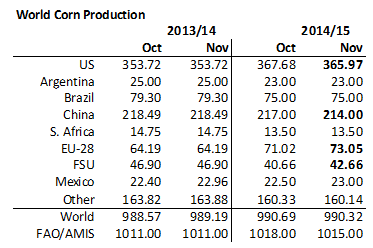

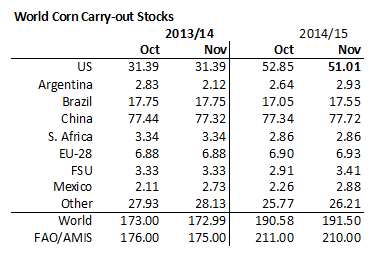

I måndagens WASDE-rapport justerar USDA ner estimatet för produktionen av majs i USA med 2 mt, vilket beror på lite lägre yield. USDA följer också FAO i nedjusteringen av produktionen i Kina, från 217 mt till 214 mt. Däremot höjer man produktionsestimatet med 2 mt för Ukraina. USDA lämnade Brasiliens estimerade skörd på 75 mt oförändrad, trots att torka och pris gjort att t ex CONAB själva ligger lägre. Kanske har USDA diskonterat att nederbörden har återvänt med besked till Brasilien.

Totalt sett är det en liten nedjustering av global produktion, i likhet, men inte lika stor som FAO gjorde i sin rapport förra veckan.

Utgående lager sänks i USA med nästan 2 mt, men höjs i Brasilien och i Kina (märkligt nog med tanke på sänkningen av produktionen). På global basis gör USDA en uppjustering av utgående lager med 1 mt till 191.50 mt. USDA räknar alltså med att det finns nästan 20 mt mer i lager vid slutet av marknadsföringsåret 2015 än det gjorde 2014. FAO sänkte utgående lager förra veckan, medan USDA alltså höjde det.

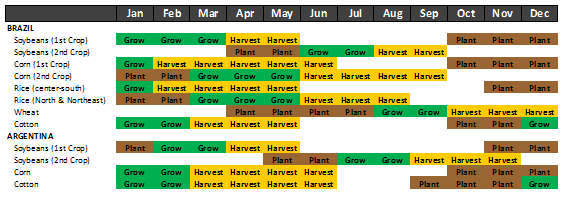

När nu fokus flyttar över på Argentina och Brasilien, kan det vara intressant att studera dessa länders odlingssäsonger för de olika grödorna. Vi ser en bild på det nedan.

Informa rapporterade i fredags att de tror att arealen som sås med majs nästa år i USA blir 88.33 mA, jämfört med 87.8 mA, som de trodde i oktober. I år estimerar USDA att det var 90.9 mA. Arealen förutspås alltså bli 2.8% mindre nästa år jämfört med i år.

Non-commercials köpte 41,000 kontrakt i veckan som gick. De är nu nettoköpta med 125,000 kontrakt.

Vi fortsätter med neutral rekommendation.

Sojabönor

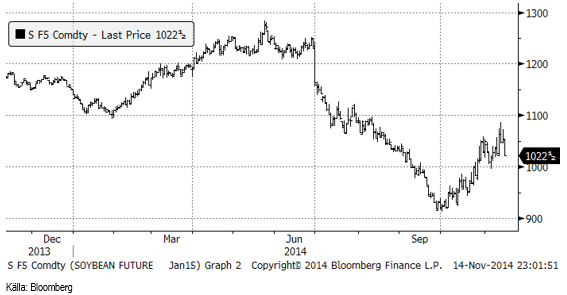

Sojabönorna sjönk kraftigt i fredags och orsaken var dels exportstatistiken och dels Informas rapport, som båda var negativa för priset. Mer om dem nedan.

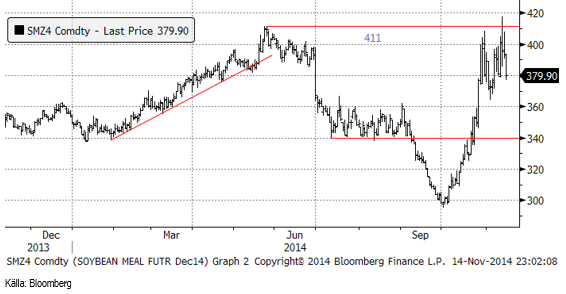

Sojamjölet fortsatte att röra sig extremt mycket på en hög nivå. Efter att ha varit upp på nästan 420 dollar per short ton, som är över toppnoteringen 411 dollar från maj ( i decemberkontraktet ), föll priset på torsdagen och sedan vidare på fredagen till 379.90 dollar. Tekniskt ser det ut som om priset kommer att falla kraftigt ner till 360 dollar i första hand.

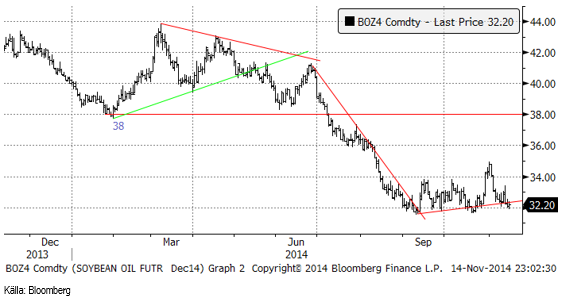

Sojaoljan pressades ner ytterligare från 32.40 förra veckan, till 32.20 när handeln stängde i fredags. Det finns ett starkt stöd för sojaoljan vid 32. Går köparna bort från den nivån kan priset falla ytterligare.

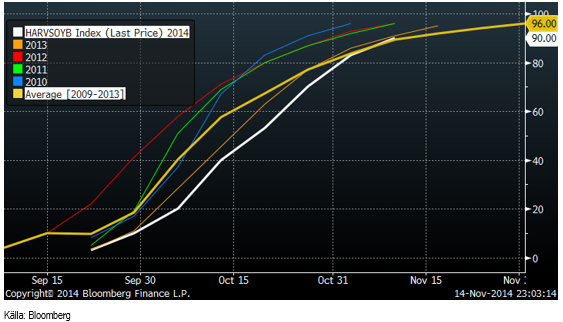

Skörden av sojabönor i USA avancerade från 83% skördat till 90%. Därmed är skörden nästan klar.

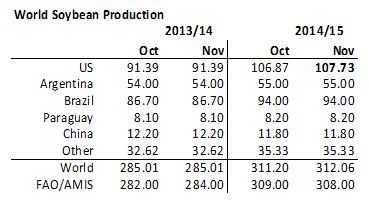

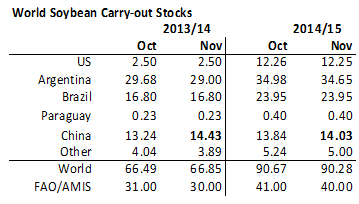

I månadagens rapport höjde USDA yielden något för sojabönorna i USA från 47.1 bu/acre till 47.5 bu/acre och det gav 1 mt högre produktion, på 107.73 mt. USDA lämnade Argentina på 55 och Brasilien på 94 mt, dvs oförändrat som för alla andra producenter. Global produktion ökar alltså med 1 mt till 312.06 mt.

Utgående lager på global basis sänks något till 90.28 mt. De höjs marginellt för Kina, vilket beror på lite högre import. De är i princip oförändrade eller något lägre i USA, Argentina och Brasilien. FAO sänkte också utgående lager något.

I fredags publicerade Informa en uppdatering av sin arealprognos för 2015. Arealen var 84.2 mA i år enligt USDA. Informa har tidigare estimerat arealen 2015 till 88.5 mA. I fredags kväll CET sade de att de tror arealen ökar till 88.322 mA. Arealen väntas alltså öka med 4.9% nästa år!

Veckans export av sojabönor från USA var enligt USDA:s rapport i fredags 1.074 mt. Det var lägre än den lägsta gissningen från analytikerkåren på 1.1 mt. Fokus var annars på exporten av sojamjöl, som var negativ (-122.8 kt) förra veckan efter att det varit så många annulleringar av beställningar. Fredagens statistik den här veckan visade på en export av 39.6 kt. Den ”normala” nivån fram till mitten av oktober var ca 200 kt per vecka. Det tyder på att köpare av sojamjöl producerat i USA tycker att amerikanskt sojamjöl har blivit alldeles för dyrt.

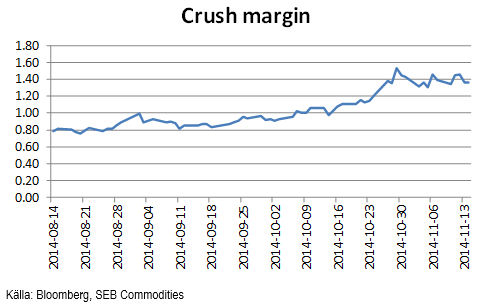

Crush margin brukar beräknas med formeln

(SM*0.022 + BO*0.11) – S = Crush margin

Där SM är priset i dollar / short ton, BO är priset på sojaolja i cent per pund och S är priset på sojabönor i dollar per bushel.

Gör man detta sedan augusti för januarikontrakten på sojabönor, sojaolja och sojamjöl ser vi att marginalen för industrin har förbättrats avsevärt från 80 cent per bushel sojabönor till 1.40 dollar! Det är 13.3% av priset på sojabönor. Samtidigt rapporteras från Kina att marginalerna där är under hård press.

Crush margins ligger på över 1 dollar per bushel för alla terminer fram till juni nästa år. Det ”borde” finnas ett intresse hos crushers att låsa in marginalen. Det ”borde” få priset på sojamjöl och sojaolja att backa, allt annat lika.

Från Argentina fick vi i torsdags notisen att BAGE rapporterat att sådden av sojabönor är avklarad till 17% (förra året 22%).

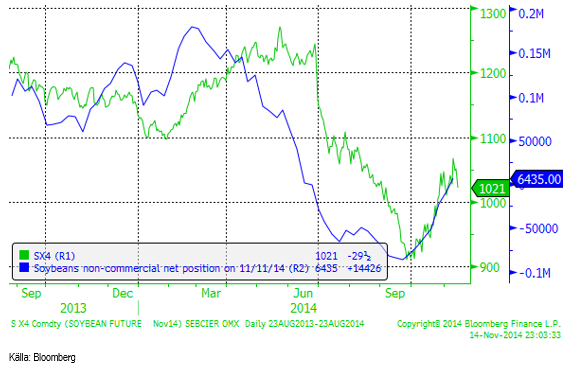

Non-commmercials köpte tillbaka ytterligare 15,000 kontrakt i veckan och är nu nettoköpta 6535 kontrakt. Med tanke på veckans nedgång, är det möjligt att de hinner sälja en del fram till tisdag, när COT-rapporten ställs samman.

Vi tror att det återigen ganska höga priset kan attrahera ytterligare areal i Brasilien, såsom indikeras för USA enligt Informas rapport. Crushers bör utnyttja tillfället att köpa sojabönsterminer och sälja terminer på mjöl och olja det kan sätta press på dessa två specifikt.

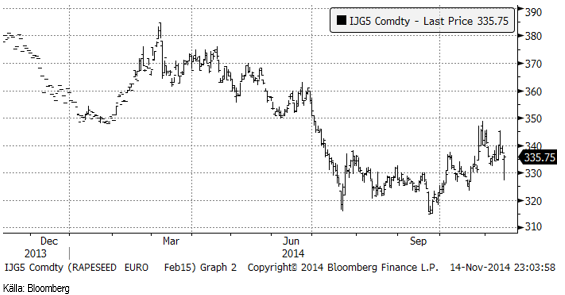

Raps

Februarikontraktet på rapsfrö handlades under fredagen ner kraftigt. Frågan är om det var någon som gjorde en feltryckning. Priset stannade på 335.75, klart lägre än tidigare under veckan.

I fredags var första dagen som Euronext erbjuder handel i terminer på rapsolja och rapsmjöl. Kontrakten på rapsmjöl är på 30 ton och rapsolja på 20 ton.

Rapsoljan handlades till 6.07 kr / Kg för septemberleverans 2015. Motsvarande pris för sojaoljan i Chicago för leverans i september nästa år 5.37 kr / Kg.

Rapsmjölet har också handlasts till 1.87 kr / Kg för september 2015-leverans. Motsvarande pris för sojamjöl i Chicago är 2.81 kr / Kg, dvs väsentligt dyrare. Det är dessutom GMO-varianten.

Vi kan också beräkna Crush Margin för rapsfrö nu. Ett ton rapsfrö ger ca 0.4 ton rapsolja och 0.59 ton rapsmjöl och 0.01 ton skräp. Formeln är alltså

Crush margin = 0.4 x RO + 0.59 x RM – R

=381.4 – 339.50 euro per ton = 41.88 euro. Det är lite drygt 12% av priset på rapsfrö. Jämför det med den extremt höga crush margin man har på sojabönor i USA som är 13.3%, så förstår man att det är lönsamt att tillverka dessa produkter av raps även i EU.

Jordbruksverket meddelade i fredags att den svenska skörden av raps och rybs blir 322 kt, lika mycket som förra året. Höstrapsarealen ökade med 11% medan vårrapsarealen minskade med 72%! Jordbruksverket skriver att ”När det gäller vårrapsen har förhållandevis många lantbrukare rapporterat om skador av jordloppar och i enstaka fall skador av kålmal. Hektarskörden blev preliminärt lägre än både fjolårsresultatet och genomsnittet för de fem föregående åren.”

Tyska UFOP (Union zur Förderung von Oel- und Proteinpflanzen) rapporterade i tisdags den 11 november att den tyska arealen av höstraps minskar med 5.2%. UFOP skriver också att den höstraps som blivit sådd har ovanligt höga angreppsnivåer av skadeinsekter efter att EU förbjudit betning med neonikotinoider. De tillägger att det ännu inte är en stor ökning i den areal som behövt plöjas upp och sås om, men att skadorna kan göra att plantorna klarar vintern sämre. Det här är den första sådde av höstraps som sker utan betning med neonikotinoider.

Det finns ännu ingen statistik på hur mycket höstrapsarealen minskar i Sverige.

Vi fortsätter med neutral rekommendation på raps.

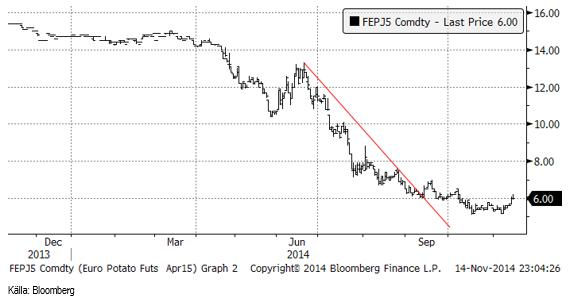

Potatis

Potatisterminen som går mot aprilpriset steg med 9% i veckan och stängde på 6 euro. Förra veckan noterade vi att nedgången förlorat kraft och att en uppgång eventuellt var på väg, så vi är inte förvånade. 6 euro är till viss del säkert ett motstånd och vi har sett vinsthemtagningar göras. Det är möjligt att det blir en sväng nedåt igen, men priset ”borde” nå 7 eller kanske 8 euro.

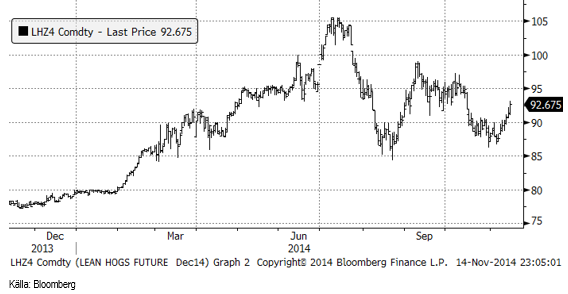

Gris

Lean hogs decemberkontrakt steg från 90 cent till 92.675 cent i veckan. Det rapporteras fortfarande om PED-epidemin i USA och hog slaugher-statistiken visade lägre siffror i fredagens rapport än veckan innan.

Danmark ska halvera sin användning av antibiotika det närmaste året, fram till slutet av 2015, rapporterar The Pig Site.

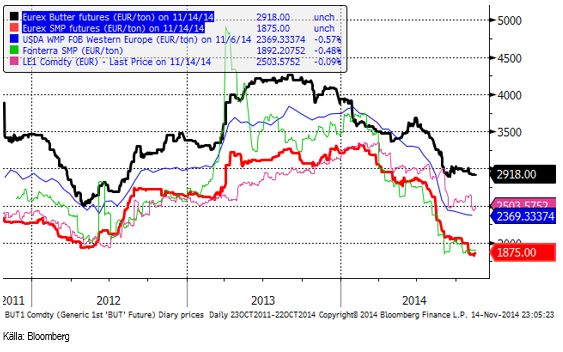

Mjölk

Terminerna på smör och SMP på EUREX steg med 1% i veckan, medan de var oförändrade för smör. Pristrenden för båda är dock fortfarande nedåtriktad, men kraften i rörelsen, i vart fall inte i smör, är inte lika stark som förut. Än finns dock inte några tecken på att en prisuppgång skulle vara nära förestående.

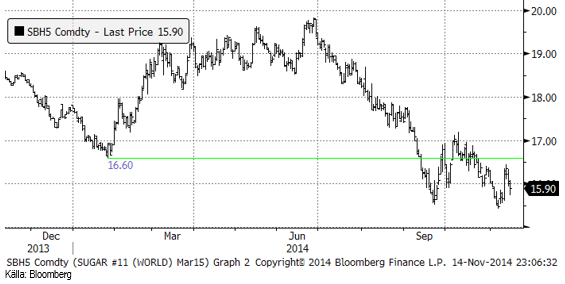

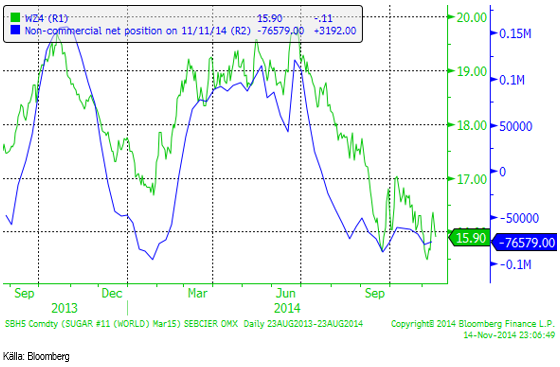

Socker

Regn i Brasilien tynger marknaden, som verkar vara på väg ner mot det tekniska stödet på 15.50 cent igen.

Non-commercials köpte 3000 kontrakt, men de är fortfarande nettosålda nästan 77,000 kontrakt, fortfarande nära det senaste årets kortaste position.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft