Analys

SEB Jordbruksprodukter, 17 februari 2014

WASDE-rapporten har vi redan gått igenom separat tidigare i veckan. Den gav inte marknaden information som ändrar den tidigare bilden. Om något var den positiv för vete men varken-eller för majs och soja.

WASDE-rapporten har vi redan gått igenom separat tidigare i veckan. Den gav inte marknaden information som ändrar den tidigare bilden. Om något var den positiv för vete men varken-eller för majs och soja.

Mjölkmarknaden var lite starkare i veckan med prisuppgångar på såväl terminer på SMP som smör på Eurex.

Grispriset i USA fortsätter att stiga, eftersom PED-virusets spridning forsätter att öka och inte nått kulmen än. Priserna i Europa, som påverkas av Rysslands importstopp, fortsätter att vara låga, på samma nivå som veckan innan, vid 1.50 euro per Kg.

I veckan kommer USDA:s Outlook conference.

Nya EU-regler

Sedan i torsdags ska alla OTC-terminstransaktioner inom EU rapporteras till ett centralt transaktionsregister. SEB Commodities ombesörjer detta utan kostnad för sina kunders transaktioner med SEB. SEB har också en särskild tjänst där kunder kan få hjälp med hela sin rapportering av börshandlade terminer och optioner såväl som OTC, som de handlat med vilken mäklare eller bank som helst, alltså inte bara med SEB. Rapporteringskravet följer av EU-reglerna i EMIR. Den som är intresserad av att läsa mer om EMIR kan göra det på Finansinspektionens hemsida, eller på ESMA:s hemsida. ESMA är EU:s centrala finansinspektion.

EU har redan beslutat att ersätta EMIR med MiFIR / MiFID2, som beräknas träda i kraft om strax under 3 års tid. MiFID2:s regler är tyvärr baserade på den politiskt motiverade (medvetna) missuppfattningen att det var spekulation som skapade råvaruboomens höga priser på framförallt mat år 2008. EU kommissionen har av allt att döma betalat ut enorma summor till bistånds- och miljöorganisationer för att torgföra den uppfattningen, som står i bjärt kontrast till en överväldigande majoritet av vetenskapliga studier av orsakssambanden.

Vi som studerar råvarumarknaden ser att MiFID2-reglerna kommer att innebära högre transaktionskostnader för prissäkring inom lantbrukssektorn, mycket sämre möjligheter att prissäkra bort risk som beror på rörligt pris, och därmed högre kapitalkostnader inom jordbruket. Högre kostnader inom EU:s lantbruk innebär utslagning av finansiellt svagare producenter och handelsföretag, mindre produktion och därmed högre priser på mat. Det innebär också att marknadens aktörer kommer att söka substitut, såväl till EU-baserade råvarubörser som till de instrument-typer som omfattas av MiFID2. Bland annat omfattas inte ”fysiska” leveranskontrakt om de syftar till prissäkring.

En missuppfattning att EMIR innebär att terminer och optioner blir ”olagliga” att handla fick spridning i veckan som gick. Tolkningen stämmer inte. Däremot innebär EMIR-reglerna en rapporteringsplikt, som i sig innebär en ökad kostnad för prissäkring för marknadens aktörer som helhet. EMIR skapades för att på EU-nivå få bättre information om derivatmarknaden för att bättre kunna bedöma den risk för spridning av bankkonkurser som bilaterala derivatavtal skulle kunna utgöra en spridningsväg för, och därmed ett hot mot hela det finansiella systemet inom EU. För råvarumarknaden är EMIR onödig, eftersom råvarutransaktioner aldrig har och aldrig kommer att kunna innebära ett hot mot EU-ländernas finansiella stabilitet, men Europaparlamentet, Rådet och Kommissionen har fattat det här beslutet ändå.

Odlingsväder

Det har varit väldigt kallt i USA, som bekant. Det har också varit torrt i Brasiliens östra och centrala delar, men regnen rör sig norrut och nådde Sao Paulo i torsdags. Det är egentligen bara de kaffeodlande delstarterna Minas Gerais och Espirito Santo som varit riktigt torr och dit bör regnen nå inom kort om de inte nått dit redan. Mato Grosso har klarat sig väl och skörden av soja har kommit så långt att risken för skador är över.

Vete

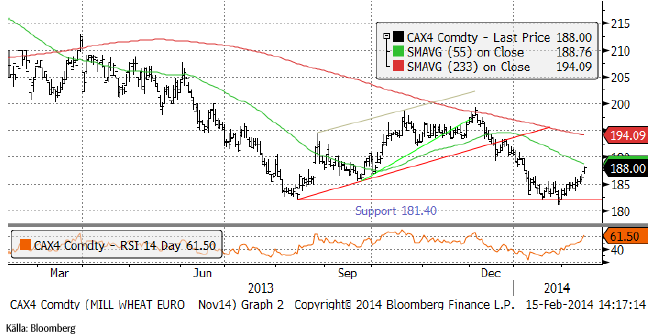

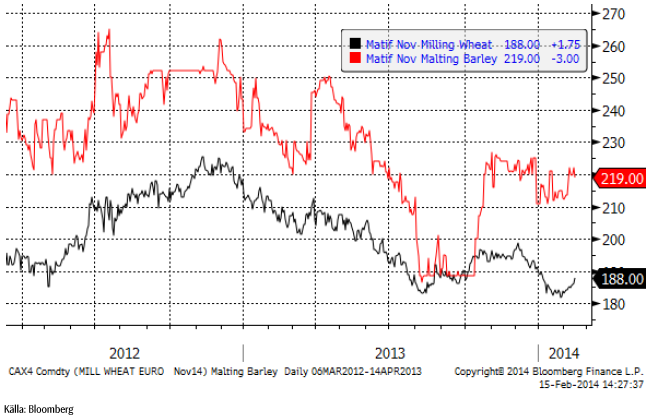

Matifs novemberkontrakt har fortsatt stiga och stängde i fredags på 188 euro per ton. Vid 190 euro borde ett batteri av säljordrar vänta, så vi tror att uppgången kommer att stöta på patrull. Kanske blir det en vecka med konsolidering eller kanske en begynnande rekyl nedåt.

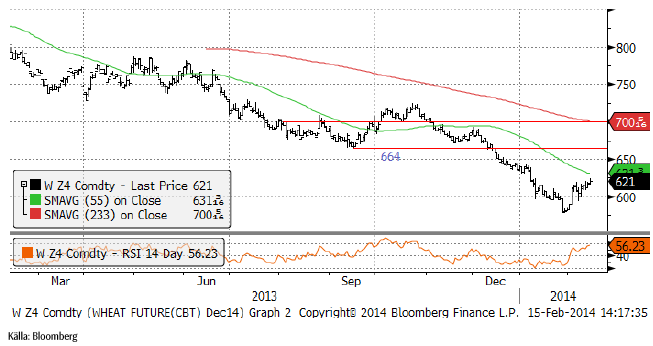

Nedanför ser vi Chicagovetet (Dec 14), som stängde fredagen på 621 cent. Uppgången sker från låg nivå och känns inte övertygande.

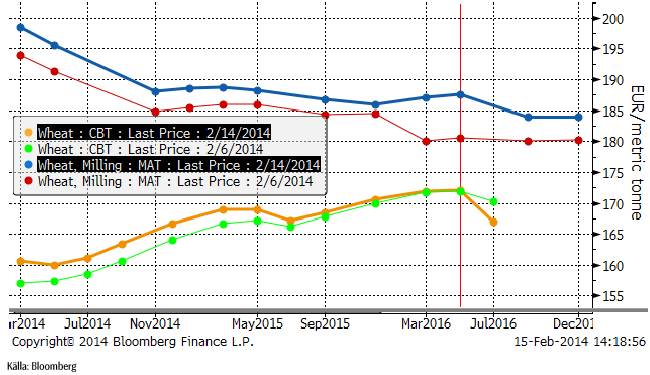

Nedan ser vi terminskurvorna för Chicagovete och Matif, båda uttryckte i euro per ton. Backwardation har ökat på båda sidor av Atlanten.

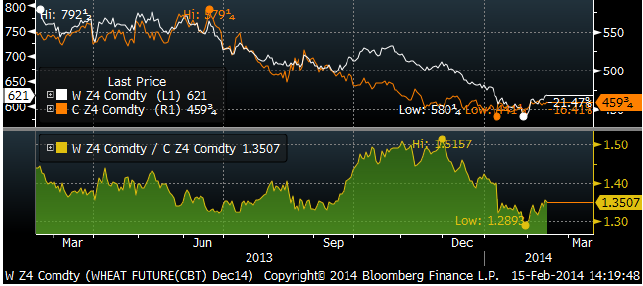

Förra veckan visade vi att vetekontrakten för decemberleverans i Chicago var rekordbilliga i förhållande till majs för decemberleverans. Kvoten mellan priserna (vete / majs) var då 1.29. Vi förutsåg korrekt att priset på vete var ”billigt”. I fredags hade kvoten gått upp till 1.35. Vetet har alltså stigit 6% i förhållande till majs. Nu ser inte relationen fullt så avvikande ut längre. På 1.35 är den fortfarande låg, men inte så låg att den motiverar en position längre.

USDA gick i veckan ut och sade att Indien inte kommer att exportera något vete alls i år. I fredags publicerade dock Indiens jordbruksdepartement en prognos för årets skörd, som börjar snart. Landets produktion väntas öka till 95.6 mt från 93.5 mt förra året. Risproduktionen väntas också öka med 1 mt till 106.2 mt.

Det var betydligt lugnare i veckan hos köparländerna i Mellanöstern och i Nordafrika. Jordanien köpte 100 kt. Det har skett en ”burnout”, där köparländerna redan har köpt vad de skulle. Man kan tänka sig att det krävs en extra realisation på vete för att de ska lockas att komma tillbaka som köpare, vilket gör att den tekniska stödnivån på 180 euro per ton är svagare nu än tidigare. Vi har skrivit om detta tidigare.

Strategie Grains sänkte sin prognos för veteskörden i EU-28 i år med 0.3 mt till 137.5 mt. Strategie Grains menar att övervintringen i de baltiska länderna varit dålig och att arealen i Polen är mindre än väntat. Strategie Grains har högre estimat än USDA, som tidigare i veckan angav en produktion på 142.87 mt. Förra årets skörd (i höstas) låg enligt USDA på 133.88 mt, så årets skörd ser alltså ut att bli ca 10 mt högre än förra året.

Australiensiska ABARE höjde skördeestimatet i veckan med 800 kt till 27 mt.

Black Earth Farming med 230,000 ha under odling vinstvarnade i veckan pga lägre skörd än väntat avseende bland annat vete.

Vi tror att prisuppgången stannar av i veckan som kommer och fortsätter med neutral rekommendation.

Maltkorn

November 2014 – kontraktet på maltkorn håller sig stabilt vid 220 euro per ton.

Majs

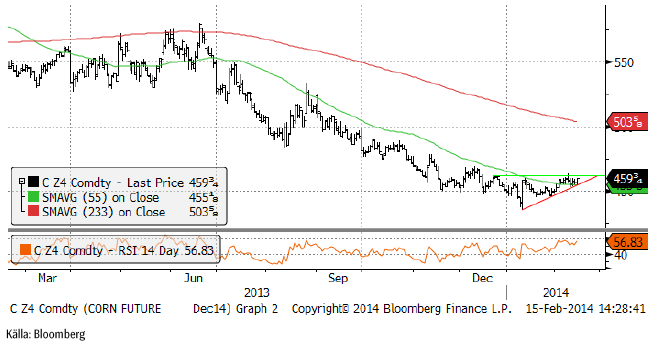

Tekniskt har majs bildat en triangelformation och utbrott från den ger antingen en teknisk köpsignal (om uppåt) eller säljsignal (om nedåt).

WASDE-rapporten gav inga indikationer alls om priset var lågt eller högt. Men man kan kanske med den som vägledning se vad som hänt sedan dess. USDA sänkte den Argentinska skörden med 1 mt till 24 mt på den torka som ägde rum i julas. Man behöll skörden för Brasilien på 70 mt, men i veckan kom CONAB med sitt första estimat för den andra, lilla skörden ”safrinha”. De estimerar den till 42.8 mt, vilket gör att den totala skörden sammanlagt summerar till 75.5 mt. Det är 5.5 mt mindre än förra året, men 5.5 mt mer än USDA estimerar. Samtidigt som detta signelarar att globala utgående lager blir större än USDA väntat sig vad gäller majs, signalerar det också att den mark som inte odlats majs på i Brasilien, använts till något annat, förmodligen då sojabönor. Slutsatsen av denna nya information är negativ för majs och negativ för sojabönor.

Efter att ha haft en köprekommendation tycker vi nu, dels med tanke på den tekniska bilden och dels med tanke på en ytterligare uppjustering av global produktion från Brasilien, att det är bäst att inte ha någon position alls, i vart fall inte en köpt.

Sojabönor

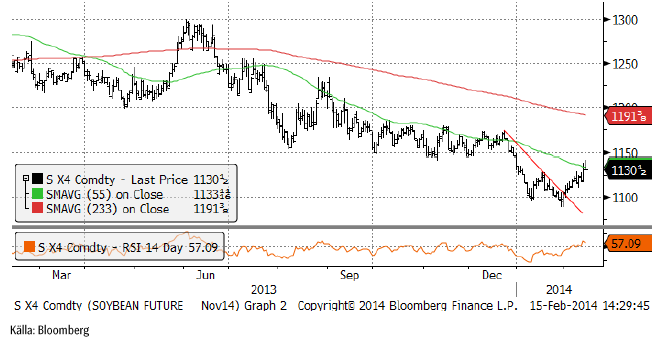

Sojabönorna handlades upp i veckan på såväl stark export från USA som hög ”crush” i USA. CONAB justerade också ner skörden i Brasilien. Trots detta har tiden i praktiken runnit ut för skador på den Brasilianska skörden. 12% är redan skördat och takten accelererar nu enligt känt mönster. Tekniskt har priset kommit upp till ”gamla bottennoteringar” från perioden augusti till december. Det gör att 1150 nu är ett starkt motstånd. Man kan vänta sig att priset får problem att gå högre och att vi istället kan få en förlängning på fredagens svaga stängning.

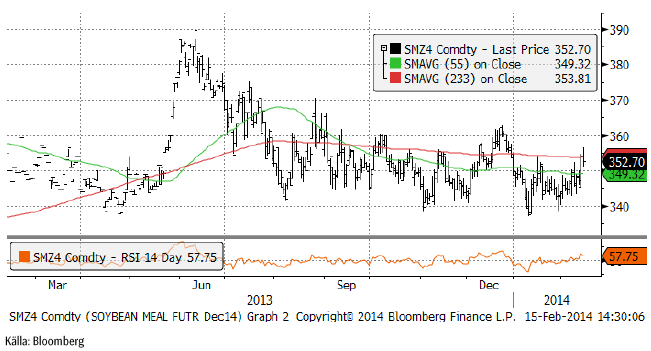

Sojamjölet håller sig kvar i intervallet 340 – 360 dollar per short ton. Nu är priset i den övre delen av intervallet, vilket säkerligen lockar fram säljare.

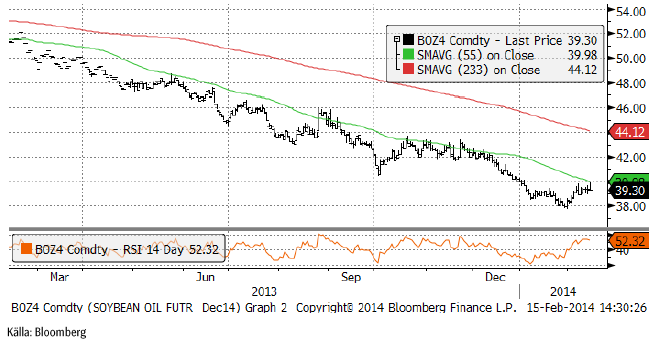

Sojaoljan testade återigen 40 dollar, men även den här gången var det säljarna som vann. Det är ett negativt tecken.

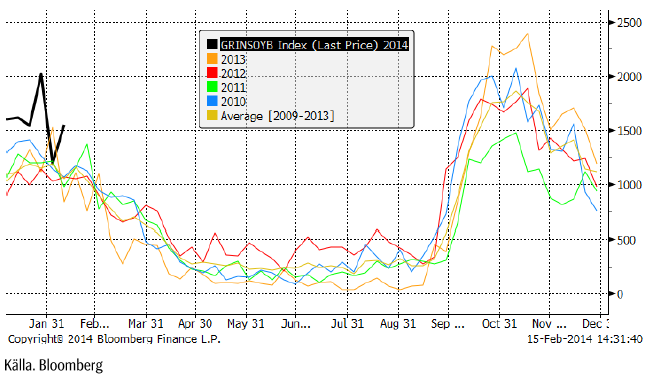

Exportstatistiken (inspections) kom in högre än veckan innan och ligger på en nivå som är helt ohållbar.

I torsdags rapporterade USDA att Kina avbeställt 265,000 ton sojabönor från USA. Kina har istället köpt sojabönor från Brasilien, där skörden accelererar. Antalet fartyg som lastas eller väntar på att lastas i brasilianska hamnar föll till 63 i onsdags, ner från 94 den 7 februari. Kinas import nådde nytt rekord i januari (liksom det gjorde för en hel rad råvaror).

Vi fortsätter med säljrekommendation på sojabönor.

Raps

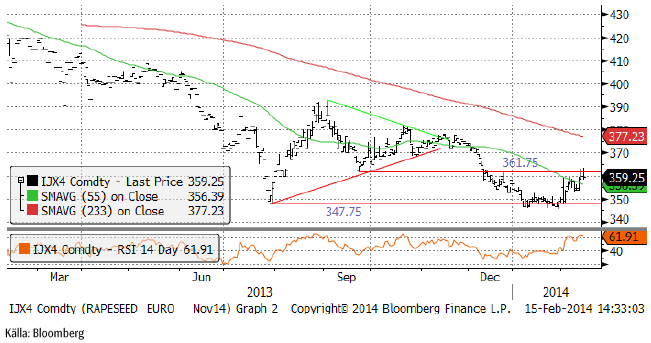

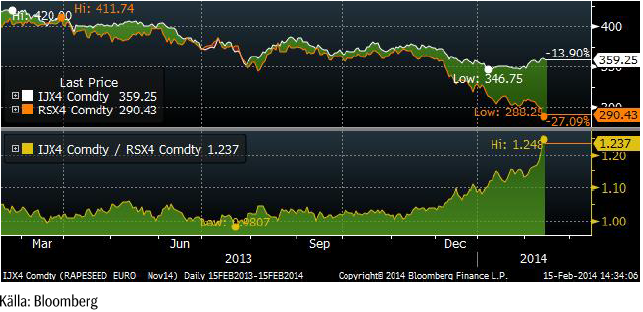

November 2014-kontraktet på raps fortsatte att följa Chicago och inte Winnipeg. Priset verkar dock inte vilja gå över 361.75 euro per ton och såldes på kraftigt vid försök att handla upp priset över den nivån såväl i torsdags som i fredags. Vi har de senaste månaderna sett att det finns kraftfulla aktörer i marknaden för rapsfrö, som kan bestämma sig för att köpa eller sälja på en viss nivå och då går priset inte genom deras ordrar som verkar kunna svälja hur mycket som helst. Om det är en sådan säljare som bestämt sig för att sälja vid ca 361.75, är det svårt att tro att priset ska över den nivån.

Prisfallet på canola i Winnipeg tog ny fart i veckan som gick. Skillnaden i pris för novemberleverans (efter ny skörd) är nu 70 euro eller nästan 24%. Med tanke på att det är lång, mycket lång tid, till november, förefaller det här vara en helt orimlig prisskillnad. Den som kan, borde sälja raps och köpa canola. Skillnaden ökade naturligtvis även mot sojabönor i Chicago.

Vi fortsätter med säljrekommendation och upprepar den!

Potatis

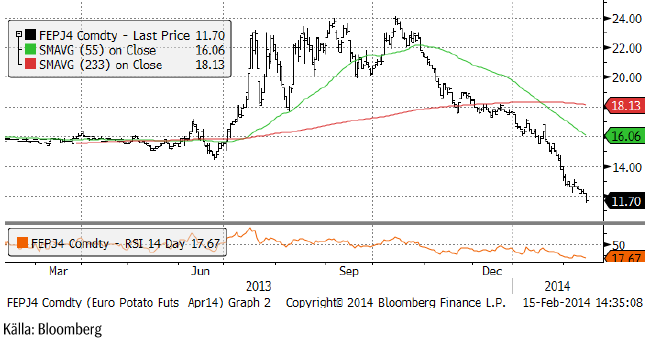

Potatis av gammal skörd har halverats sedan oktober och föll i fredags ner till 11.70 euro per 100 Kg.

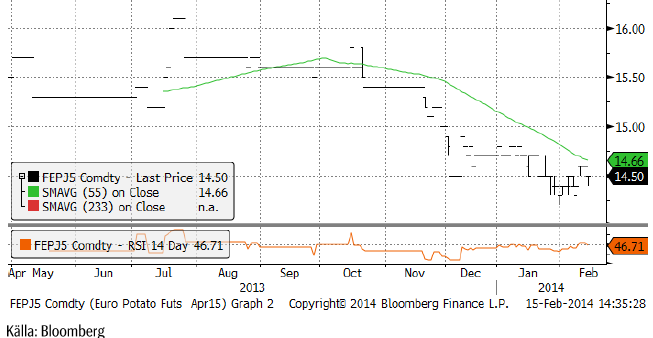

Kontraktet för den kommande skörden börjar nu handlas allt mer. Nedan ser vi kurdiagrammet för april 2015-kontraktet. Det handlas nu 10 eurocent högre än förra veckan, på 14.50 istället för 14.40.

Gris

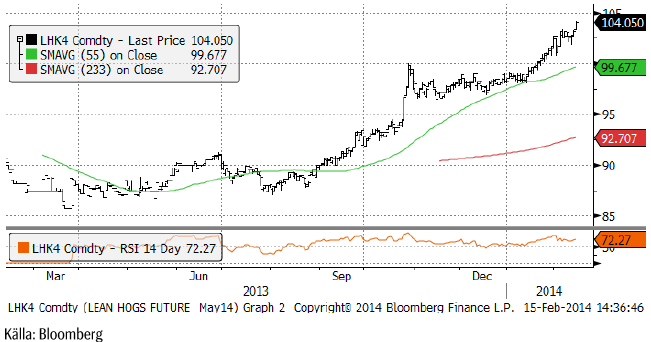

Lean hogs maj-kontrakt steg från förra veckans 103.9 till 104.05 cent i fredags. Orsaken är att PED-virusets spridning fortfarande ökar. Veckan som slutade den 26 januari, rapporterade AASV 265 nya fall av PED. I augusti och september låg nivån på 32 nya fall per vecka. Det är därför som de längre kontrakten för sommarmånaderna fortsätter att handlas upp i pris. USDA sänkte sitt estimat för fläskproduktionen i år från 23.6 miljarder pund till 23.4 i veckan. Efterfrågan är fortsatt hög i USA och USDA sänkte också export-estimatet med 0.8%.

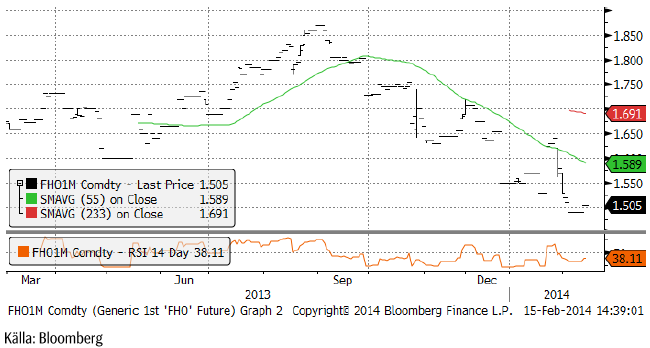

Spotkontraktet på EUREX Hogs har legat still på 1.50 euro i veckan som gått. Priset har rasat successivt sedan toppen i augusti / september på drygt 1.85 euro per Kg.

Mjölk

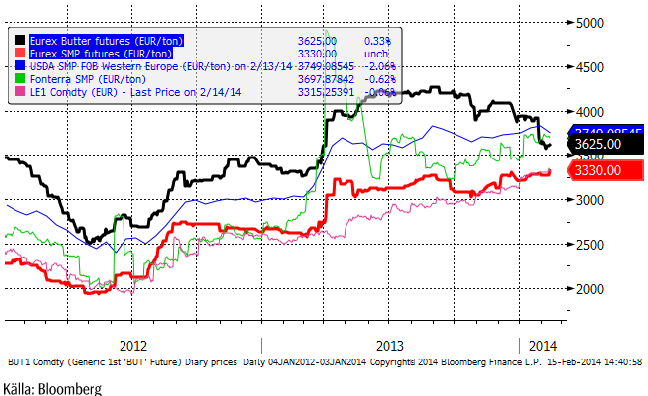

Prisfallet på smör tog en paus förra veckan och en liten prisuppgång noterades. Samtidigt steg spotkontraktet på SMP till en ny rekordnotering, 3330 euro per ton. Sammantaget innebär det en prisuppgång på mjölkråvara, basis smör och SMP.

Nedan ser vi prisutvecklingen på Eurex smör och pulver (de feta linjerna), samt på USDA:s notering av SMP (FOB Västeuropa), Chicagopriset i euro per ton, liksom Fonterras pris i diagrammet.

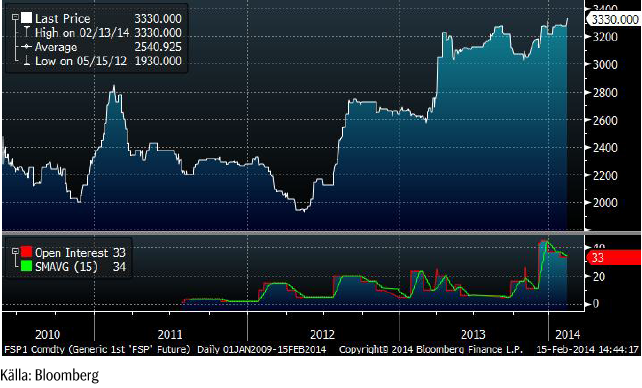

Nedan ser vi prisutvecklingen på spotkontraktet på SMP (det vid var tid kortaste till förfall) på Eurex i euro per ton. Historiken sträcker sig tillbaka till sommaren 2010 när Eurex startade sin handel i SMP.

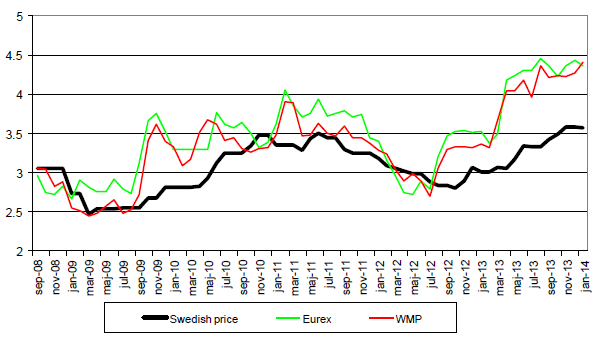

Det svenska avräkningspriset, där källan är Arla, är något lägre, som vi ser i diagrammet nedan. Det betyder att skillnaden mellan pulver+smör och mjölkråvara fortsätter att vara stor. Med den eftersläpning vi vet att den svenska noteringen har, kan man förvänta sig att det svenska priset kommer att gå upp och / eller att Eurex-priset kommer att gå ner. Det borde vara ett bra tillfälle att sälja terminer om man är mjölkproducent.

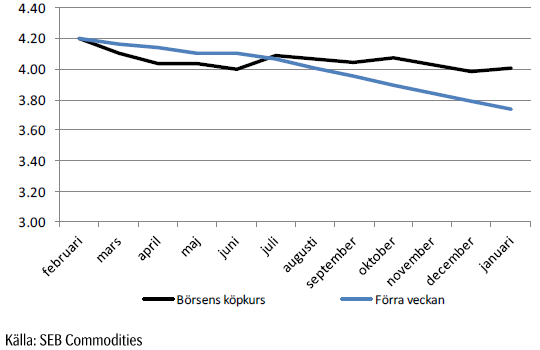

Nedan ser vi terminspriserna man får i svenska kronor från terminspriserna på SMP och smör på Eurex, omräknat till kronor per kilo mjölkråvara. Notera att hela den här prisnivån alltid ska ligga över avräkningspriset på mjölkråvara med ca 50 öre, som är en uppskattning av kostnaden för att förädla mjölkråvara till SMP och smör.

Som vi ser är genomsnittspriset som det är möjligt att säkra in över 4 kr både de närmaste sex månaderna och för det närmaste året.

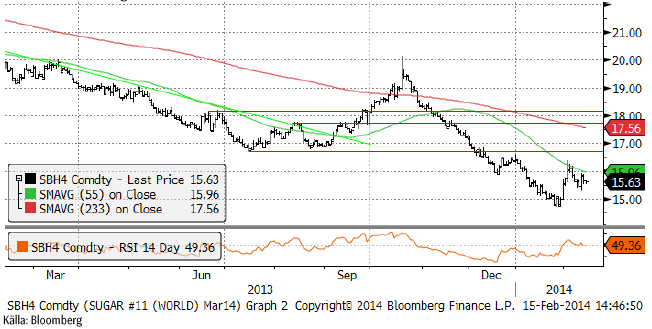

Socker

Marskontraktet på råsocker har fortsatt att rekylera, samtidigt som aktörer i Brasilien sagt att det blivit permanenta skador på växande sockerrör pga torkan. Indien gjorde slag i saken och införde exportstöd, i strid med WTO-reglerna och trots protester från Thailand och Brasilien. I fredags publicerade Indiens jordbruksdepartement en prognos för årets skörd. Landets produktion av sockerrör (inte detsamma som socker) väntas öka till från 341.2 mt till 345.9 mt.

Det är svårt att säga om den här rekylen nedåt kommer att följas av ytterligare ett kliv uppåt, men det skulle inte förvåna om det gör det.

Vi är dock hellre köpta kaffe än socker.

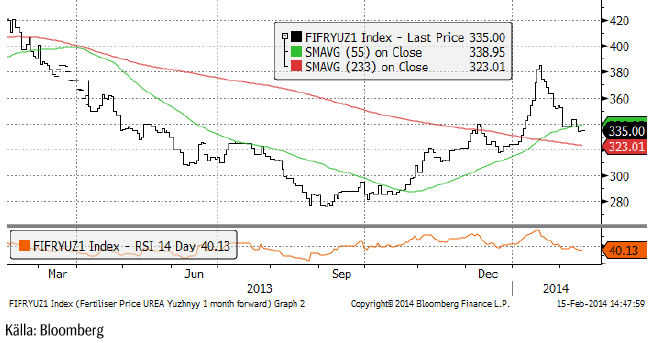

Gödsel

Urean fortsatte att rekylera tillbaka, men är alltjämt i stigande trend och bör få stöd på de här nivåerna.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Breaking some eggs in US shale

Lower as OPEC+ keeps fast-tracking redeployment of previous cuts. Brent closed down 1.3% yesterday to USD 68.76/b on the back of the news over the weekend that OPEC+ (V8) lifted its quota by 547 kb/d for September. Intraday it traded to a low of USD 68.0/b but then pushed higher as Trump threatened to slap sanctions on India if it continues to buy loads of Russian oil. An effort by Donald Trump to force Putin to a truce in Ukraine. This morning it is trading down 0.6% at USD 68.3/b which is just USD 1.3/b below its July average.

Only US shale can hand back the market share which OPEC+ is after. The overall picture in the oil market today and the coming 18 months is that OPEC+ is in the process of taking back market share which it lost over the past years in exchange for higher prices. There is only one source of oil supply which has sufficient reactivity and that is US shale. Average liquids production in the US is set to average 23.1 mb/d in 2025 which is up a whooping 3.4 mb/d since 2021 while it is only up 280 kb/d versus 2024.

Taking back market share is usually a messy business involving a deep trough in prices and significant economic pain for the involved parties. The original plan of OPEC+ (V8) was to tip-toe the 2.2 mb/d cuts gradually back into the market over the course to December 2026. Hoping that robust demand growth and slower non-OPEC+ supply growth would make room for the re-deployment without pushing oil prices down too much.

From tip-toing to fast-tracking. Though still not full aggression. US trade war, weaker global growth outlook and Trump insisting on a lower oil price, and persistent robust non-OPEC+ supply growth changed their minds. Now it is much more fast-track with the re-deployment of the 2.2 mb/d done already by September this year. Though with some adjustments. Lifting quotas is not immediately the same as lifting production as Russia and Iraq first have to pay down their production debt. The OPEC+ organization is also holding the door open for production cuts if need be. And the group is not blasting the market with oil. So far it has all been very orderly with limited impact on prices. Despite the fast-tracking.

The overall process is nonetheless still to take back market share. And that won’t be without pain. The good news for OPEC+ is of course that US shale now is cooling down when WTI is south of USD 65/b rather than heating up when WTI is north of USD 45/b as was the case before.

OPEC+ will have to break some eggs in the US shale oil patches to take back lost market share. The process is already in play. Global oil inventories have been building and they will build more and the oil price will be pushed lower.

A Brent average of USD 60/b in 2026 implies a low of the year of USD 45-47.5/b. Assume that an average Brent crude oil price of USD 60/b and an average WTI price of USD 57.5/b in 2026 is sufficient to drive US oil rig count down by another 100 rigs and US crude production down by 1.5 mb/d from Dec-25 to Dec-26. A Brent crude average of USD 60/b sounds like a nice price. Do remember though that over the course of a year Brent crude fluctuates +/- USD 10-15/b around the average. So if USD 60/b is the average price, then the low of the year is in the mid to the high USD 40ies/b.

US shale oil producers are likely bracing themselves for what’s in store. US shale oil producers are aware of what is in store. They can see that inventories are rising and they have been cutting rigs and drilling activity since mid-April. But significantly more is needed over the coming 18 months or so. The faster they cut the better off they will be. Cutting 5 drilling rigs per week to the end of the year, an additional total of 100 rigs, will likely drive US crude oil production down by 1.5 mb/d from Dec-25 to Dec-26 and come a long way of handing back the market share OPEC+ is after.

Analys

More from OPEC+ means US shale has to gradually back off further

The OPEC+ subgroup V8 this weekend decided to fully unwind their voluntary cut of 2.2 mb/d. The September quota hike was set at 547 kb/d thereby unwinding the full 2.2 mb/d. This still leaves another layer of voluntary cuts of 1.6 mb/d which is likely to be unwind at some point.

Higher quotas however do not immediately translate to equally higher production. This because Russia and Iraq have ”production debts” of cumulative over-production which they need to pay back by holding production below the agreed quotas. I.e. they cannot (should not) lift production before Jan (Russia) and March (Iraq) next year.

Argus estimates that global oil stocks have increased by 180 mb so far this year but with large skews. Strong build in Asia while Europe and the US still have low inventories. US Gulf stocks are at the lowest level in 35 years. This strong skew is likely due to political sanctions towards Russian and Iranian oil exports and the shadow fleet used to export their oil. These sanctions naturally drive their oil exports to Asia and non-OECD countries. That is where the surplus over the past half year has been going and where inventories have been building. An area which has a much more opaque oil market. Relatively low visibility with respect to oil inventories and thus weaker price signals from inventory dynamics there.

This has helped shield Brent and WTI crude oil price benchmarks to some degree from the running, global surplus over the past half year. Brent crude averaged USD 73/b in December 2024 and at current USD 69.7/b it is not all that much lower today despite an estimated global stock build of 180 mb since the end of last year and a highly anticipated equally large stock build for the rest of the year.

What helps to blur the message from OPEC+ in its current process of unwinding cuts and taking back market share, is that, while lifting quotas, it is at the same time also quite explicit that this is not a one way street. That it may turn around make new cuts if need be.

This is very different from its previous efforts to take back market share from US shale oil producers. In its previous efforts it typically tried to shock US shale oil producers out of the market. But they came back very, very quickly.

When OPEC+ now is taking back market share from US shale oil it is more like it is exerting a continuous, gradually increasing pressure towards US shale oil rather than trying to shock it out of the market which it tried before. OPEC+ is now forcing US shale oil producers to gradually back off. US oil drilling rig count is down from 480 in Q1-25 to now 410 last week and it is typically falling by some 4-5 rigs per week currently. This has happened at an average WTI price of about USD 65/b. This is very different from earlier when US shale oil activity exploded when WTI went north of USD 45/b. This helps to give OPEC+ a lot of confidence.

Global oil inventories are set to rise further in H2-25 and crude oil prices will likely be forced lower though the global skew in terms of where inventories are building is muddying the picture. US shale oil activity will likely decline further in H2-25 as well with rig count down maybe another 100 rigs. Thus making room for more oil from OPEC+.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUSA ska införa 50 procent tull på koppar

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export