Analys

SEB Jordbruksprodukter, 11 augusti 2014

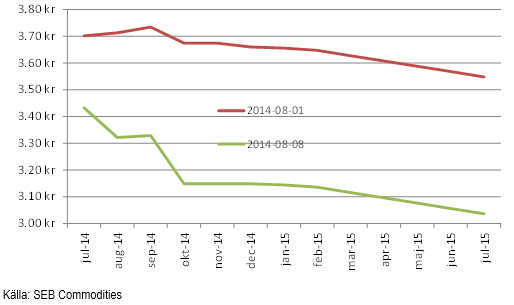

Rysslands importstopp, i strid med WTO-reglerna och av allt att döma genomförd med hjälp av Brasilien, har sänkt terminspriset för mjölkråvara på terminsmarknaden för leverans under hösten och framöver med 15%, från 3.70 Kr / Kg till 3.15 Kr / Kg på ett par dagar. Detta kommer sannolikt att leda till kraftigt försämrad lönsamhet och problem när förändringen i världsmarknadspriset via mejerierna når mjölkbönderna i Europa. I Brasilien hyllas landets president Dilma Rousseff då flera aktörer framförallt inom köttsektorn ser fram emot att öka sin export till Ryssland. Dilma Rousseff leder opinionsundersökningarna med en liten marginal inför presidentvalet i höst.

Rysslands importstopp, i strid med WTO-reglerna och av allt att döma genomförd med hjälp av Brasilien, har sänkt terminspriset för mjölkråvara på terminsmarknaden för leverans under hösten och framöver med 15%, från 3.70 Kr / Kg till 3.15 Kr / Kg på ett par dagar. Detta kommer sannolikt att leda till kraftigt försämrad lönsamhet och problem när förändringen i världsmarknadspriset via mejerierna når mjölkbönderna i Europa. I Brasilien hyllas landets president Dilma Rousseff då flera aktörer framförallt inom köttsektorn ser fram emot att öka sin export till Ryssland. Dilma Rousseff leder opinionsundersökningarna med en liten marginal inför presidentvalet i höst.

Spannmålsmarknaden på Matif har präglats av osäkerhet om vilken kvalitet som ska kunna levereras på kontraktet. Priset rörde sig 13 euro uppåt och nedåt på grund av bristfällig handläggning och kommunikation av Euronextbörsen. Till slut gjorde man ingen förändring av vilken kvalitet som skulle få levereras, men det var först efter att stora spannmålshandlare helt slutat att handla på börsen. Förtroendet för Matifs integritet återställdes något, men inte helt. Korrelationen mellan svenska spotpriser och Chicagos terminer är pratiskt taget lika bra som med Matifs terminer.

Prisrörelserna har annars varit små på vete i Chicago, majs, sojabönor och raps. Det amerikanska jordbruksdepartementet publicerar sin augusti-WASDE på tisdag den 12 augusti.

WASDE-förväntningar

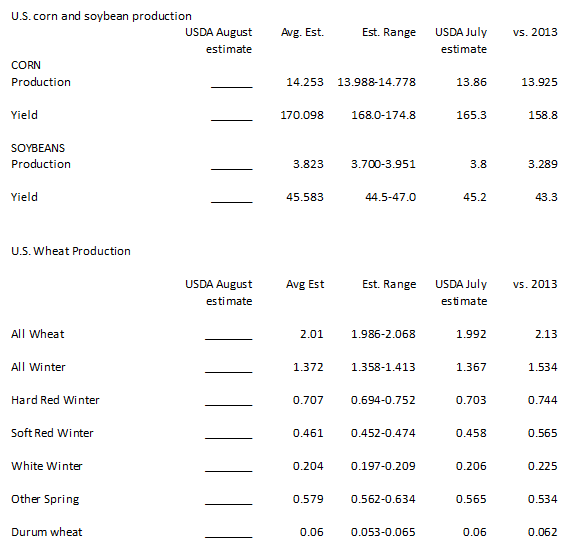

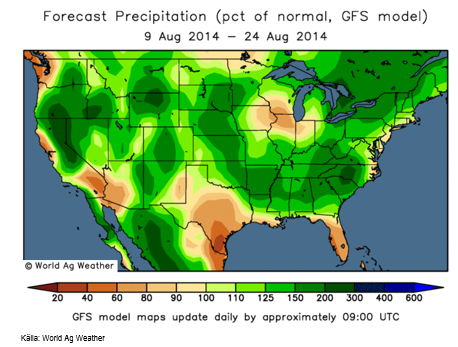

Reuters har sammanställt analytikerkårens förväntningar på WASDE-rapporten på tisdag:

Rysslands importstopp

Den 7 augusti meddelade Rysslands premiärminister Medvedev ett importstopp på kött, mejeriprodukter, fisk, frukt och grönsaker från EU, USA, Norge, Kanada och Australien. Förra året importerade Ryssland dessa varor till ett värde av 25 miljarder dollar.

Jordbruksverket publicerade en rapport om det ryska importstoppet. De skriver att effekten är liten för Sveriges del. De skriver samtidigt att priser kan förändras. Och det är naturligtvis genom priset som påverkan sker för Sverige. Jordbruksverket har nog inte rätt att effekten för Sverige kommer att vara försumbar. Terminspriset på smör har t ex redan fallit med 15% på Eurexbörsen och detta kommer att påverka Sveriges mjölkbönder om ett tag.

Rysslands importstopp på en rad matvaror är ett svar på EU:s och USA:s sanktion riktad mot statligt kontrollerade ryska banker genom att neka dessa tillträde till kapitalmarknaden i EU och USA. Den ryska jordbruksbanken är en av de drabbade bankerna. Sanktionen av dessa banker är inte ett brott mot någon internationell lag eller avtal. Rysslands importstopp är däremot ett brott mot WTO-reglerna, vilket är något som EU:s politiker påpekat. Ryssland har redan brutit mot WTO-reglerna genom att redan i juni neka import av polska äpplen. Importstoppet av griskött efter att ett vildsvin i Polen / Litauen visat sig ha ASF (som finns i Ryssland) är också en sådan åtgärd som kan ifrågasättas då Ryssland förbjöd import från hela EU. Rysslands beslut är i linje med Rysslands tidigare agerande. Putin har en uttalad vilja att Ryssland ska bli självförsörjande på mat.

Importstoppet drabbar främst länder som tidigare varit en del av Sovjetunionen, eller ockuperade av Sovjetunionen, samt Finland, som varit en del av Ryssland. Dessa länders export av jordbruksprodukter måste nu söka sig västerut och det finns en latent överkapacitet som måste reduceras genom nedläggning av produktionskapacitet – där den är minst lönsam inom EU. Ryssland har länge strävat i den här riktningen och det måste anses ytterst osannolikt att Ryssland ska återgå till importberoende för varor som kött, grönsaker och mejeriprodukter. Detta måste betraktas som en permanent marknadschock.

Vi kan se på världsmarknadspriserna för t ex mejeriprodukter, att eftersom dessa priser sjunkit tyder det på att marknaden gör den korrekta bedömningen att efterfrågan på global basis har minskat i ett slag. Marknaden gör tolkningen att ryssar inte kommer att kunna konsumera lika stor mängd som tidigare i det korta perspektivet och i ett lite längre perspektiv bygga upp en egen produktion. Dels betyder detta att Putin så att säga svälter sin egen befolkning, dels betyder det att produktionskapacitet utanför Ryssland måste minska. Båda dessa signaler går naturligtvis genom ett högt pris i Ryssland och ett lågt pris utanför Ryssland. Att detta skulle ha en liten påverkan på Sverige, som jordbruksverket skriver, stämmer inte, eftersom världsmarknadspriset styr lika mycket här som i resten av den fria världen.

Seniora jordbruksexperter från samtliga av EU-28:s medlemsländer kommer att träffas nästa torsdag för att analysera effekten av Rysslands importstopp på mat från EU, meddelade EU Kommissionen i fredags. Kommissionen tillsätter en egen arbetsgrupp på måndag för att bedöma situationen.

Ungefär 10% av EU:s totala jordbruksproduktion exporteras till Ryssland till ett värde av 11 miljarder euro per år. Ryssland är USA:s 23:e största exportdestination för mat. Vita Huset nöjde sig med att säga att Rysslands importstopp huvudsakligen skadar ryska medborgare genom att inflationen i Ryssland stiger.

Den franska tidningen Le Figaro skrev i fredags att EU kan använda 400 MEUR för att stödja unionens jordbrukssektor. Jordbrukskommissionären Dacian Ciolos sade till Le Figaro att EU:s CAP innefattar krisreserver som kan användas omedelbart.

Att dra Ryssland inför WTO, såsom man gjort med de polska äpplena i juni, tar lång tid och man kan fråga sig hur meningsfullt det är idag.

Omedelbart efter meddelandet av importstoppet den 7 augusti bjöds en rad Syd- och Mellanamerikanska länder in till Kreml för att höra hur de kan exportera mat till Ryssland. Enligt Bloomberg befann sig en brasiliansk delegation redan i Moskva den 6 augusti. Redan den 7 augusti blev 90 företag i Brasilien godkända för export till Ryssland. De länder som svarade på Rysslands inbjudan var Argentina, Ecuador och Brasilien.

Det är svårt att föreställa sig att Ryssland inte säkerställt att det fanns en ersättning för matförsörjningen innan man inrättade importstoppet från EU och USA med flera. Att en delegation från Brasilien redan befann sig i Moskva dagen innan Medvedevs beslut och att hela 90 företag godkändes på dagen tyder på att Brasilien samarbetat med Ryssland för att Ryssland skulle kunna genomföra det här importstoppet – och brottet mot WTO-reglerna. Överenskommelsen mellan Brasilien och Ryssland har troligtvis tagit flera veckor att förbereda, och kanske började redan när Putin vistades en vecka som gäst hos Brasiliens president i juni. Detta innebär att handelskriget har fått globala dimensioner och att Brasilien, Argentina och Ecuador är allierade till Ryssland. För några månader sedan bildade de tillsammans med Indien och Kina, den så kallade BRIC-banken, som ett alternativ till World Bank. Det är svårt att tänka sig att detta inte skulle få konsekvenser vad gäller Argentinas, Brasiliens och Ecuadors relation med i första hand USA, men kanske även till EU. I Brasilien är lantbrukarna mycket glada och Dilma Rousseff hyllas. Hon räknar med att vinna presidentvalet i höst. Samtidigt kommer detta att leda till konkurser främst för mjölkbönder i Sverige, Finland och andra länder.

Argentina har som bekant förlorat i en domstol i New York och gått i konkurs igen. Argentina har överklagat till domstolen i Haag. Domaren i New York har då hotat Argentina att döma det för domstolstrots, en rätt så intressant situation.

Odlingsväder

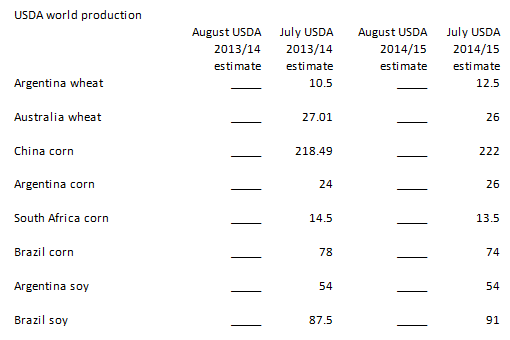

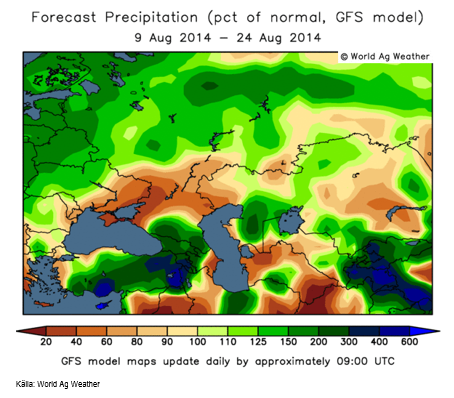

Europa väntas fortsätta vara blötare än normalt de kommande två veckorna. Ingen förändring.

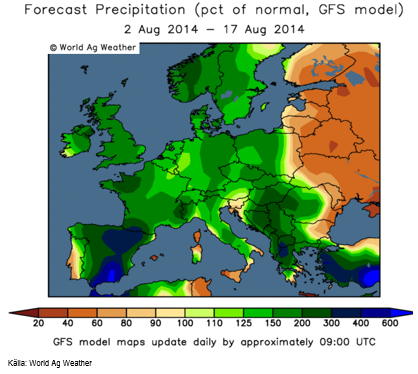

Prognoskartan för nederbörden i USA de kommande två veckorna ser fortsatt ”bearish” ut för majs och sojabönor:

Prognosen för Ryssland och Ukraina visar regn och därmed tar perioden av torka slut. Detta är bearish för spannmål.

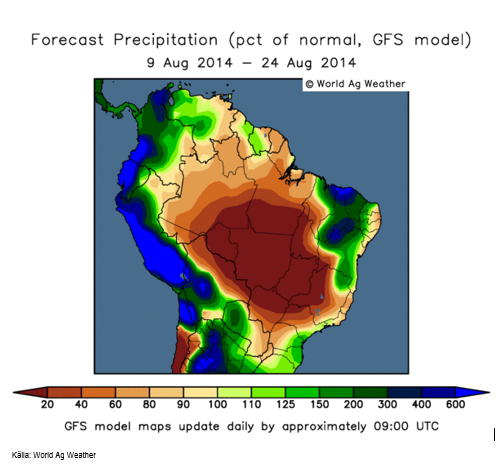

Brasilien kommer att fortsätta torka upp och väntas få nästan inget regn alls.

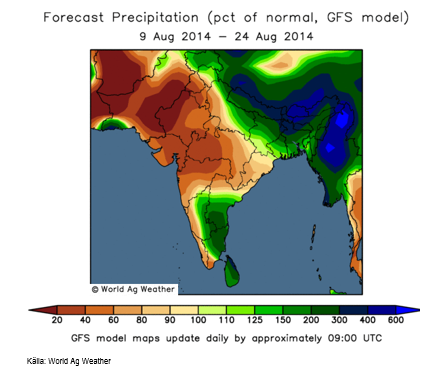

Indien har fått väsentligt mer nederbörd den senaste veckan än de brukar ha så här års under monsunen. Enligt prognoskartan fortsätter nederbörden att vara starkare än normalt.

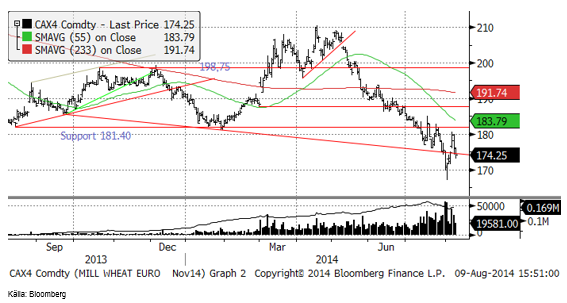

Vete

Matifvetets prisrörelser i veckan påverkades till största delen av osäkerheten – och klargörandet – av vilken kvalitet som terminskontraktet skulle avse. Matif har länge haft problem med att Senalia är en för liten leveranspunkt för den omfattning som Matifkontraktet med åren har fått. Euronext / Matif har därför förhandlat om att även Soufflets Socomac-silo i Rouen ska bli en leveranspunkt. Det har dock varit oklart vilken kvalitet Socomac-silon skulle acceptera. Det oroade marknaden allt mer att besked om detta drog ut på tiden och gissningen var att Socomac skulle ha ett lägre kvalitetskrav än Senalia, vilket omedelbart hade sänkt Matif-kontraktets kvalitetskrav till den nivån, med prisfall som följd. Osäkerheten gick så långt att en mycket stor handelsfirma slutade att handla på Matif. Flera firmor övervägde att flytta sin handel till Chicagokontraktet. Matif hade därför inget val och meddelade att Socomac skulle ha exakt samma kvalitetskrav som Senalia. Beskedet fick priset på novemberkontraktet att öppna kraftigt uppåt i onsdags och priset rörde vid 180 euro innan det föll tillbaka igen. Många passade på att sälja på uppstället i pris. Bondekooperativen i Frankrike har fortsatt att sälja terminer och köpa säljoptioner.

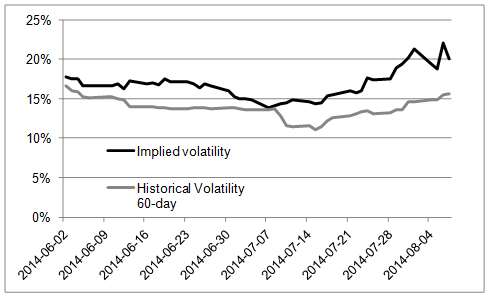

Volatiliteten som optioner prissätts med har stigit under hela juli samtidigt som terminerna har fallit. Detta är ovanligt. Det har antagits att osäkerheten om vilken kvalitet som skulle levereras i november har ökat hopprisken i priset och därmed gjort optioner dyrare. Om det vore så, skulle volatiliteten sjunkit direkt efter Euronexts klargörande i onsdags. Men volatiliteten har fortsatt upp. Alltså är det troligare att det är paniken hos bondekooperativen som ligger bakom.

Nedan ser vi en bild på historisk volatilitet (hur mycket terminspriset faktiskt rört sig omräknat till årsbasis) de senaste 60 handelsdagarna och implicit volatilitet, dvs den volatilitet som optioner prissätts med. Vi ser att båda har ökat sedan början av juli, men implicit volatilitet har ökat mest.

Den franska veteskörden var till 92% klar den 4 augusti, upp från 76% veckan innan enligt FranceAgriMer. Förra året samma tid var 61% skördat. Det är fortfarande oklart hur mycket som inte klarar kvarnvetekraven.

Öppen balans har minskat sedan mitten av juli, men ökat de senaste dagarna. Minskningen kan bero på att de som tidigare sålt, köpt tillbaka kontrakt och det minskade intresset kan också bero på det ovan nämnda missnöjet med osäkerheten i vad kontraktet avser för kvalitet. Vi har inte sett motsvarande minskande intresse (öppen balans) i Chicago. Att öppen balans ökat de senaste dagarna, efter Euronexts besked, tyder på att kvalitetsosäkerheten i kontraktet är det som ligger bakom detta fenomen, snarare än skiftande tro om priset.

Matif november stängde i fredags i nivå med ett tekniskt stöd.

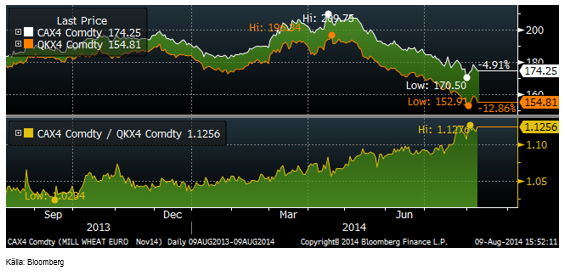

Skillnaden mellan ”London-vete” (foder) och Matif (kvarnvete) har fortsatt att öka den senaste veckan, om än marginellt.

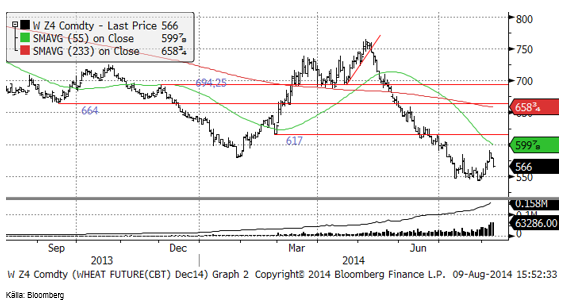

Chicagovetet (december) steg under större delen av veckan, men föll ganska kraftigt i fredags.

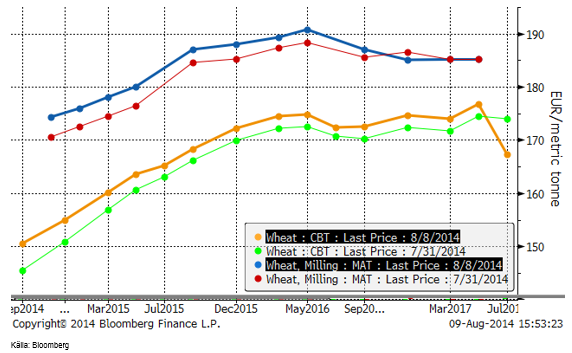

Nedan ser vi terminskurvorna för Chicagovete och Matif i fredags och veckan innan. Matif och Chicago gick upp båda två.

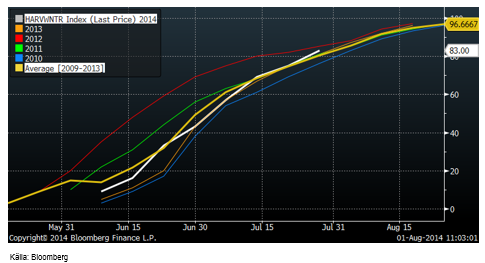

Skörden av höstvetet i USA hade i måndags för en vecka sedan avancerat 7% till 90% skördat. Därmed är skörden i praktiken klar nu i USA.

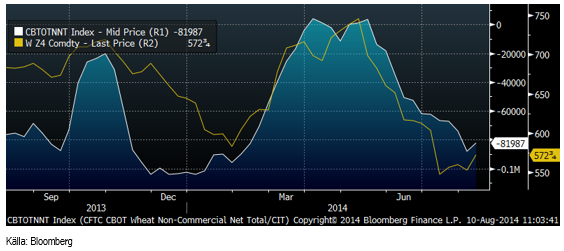

Non-commercials i CFTC:s rapport var för två veckor sedan nettosålda nästan 90,000 kontrakt på Chicago. Prisuppgången i Chicago kan ha fått extra stöd av att dessa köpte tillbaka kontrakt. Non-commercials är fortfarande nettosålda 82,000 kontrakt. Detta betyder också att ”Commercials” är netto köpta lika många. Då commercials består av bönder, spannmålshandlare och kvarnar, får vi anta att bönder inte har så många sålda kontrakt, kanske inte heller spannmålshandlare, men att kvarnar är rätt väl prissäkrade inför nästa år. Kommer bönder att sälja på den här nivån? Troligtvis inte.

Allt detta talar sammantaget för att nedsidan faktiskt är ganska begränsad i vete. Det är större risk på uppsidan. Vi fortsätter därför med köprekommendation, trots. allt.

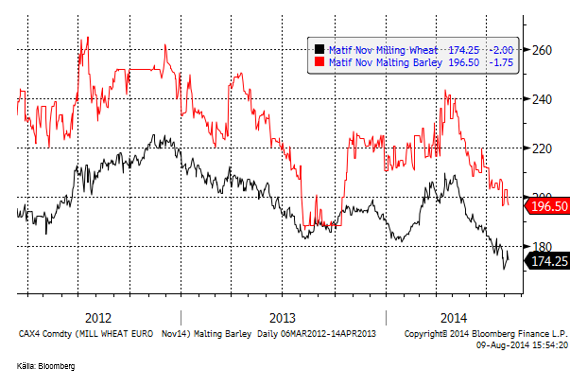

Maltkorn

Maltkornsterminen för leverans i november föll under 200 euro och skillnaden till kvarnvete har minskat till 20 euro. Det här kontraktet har endast ett par hundra terminer öppen balans och endast i novemberkontraktet. Allt talar för att Euronext kommer att avveckla marknaden. Det är vad de borde göra.

Majs

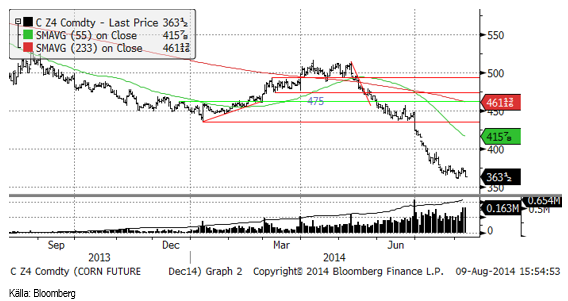

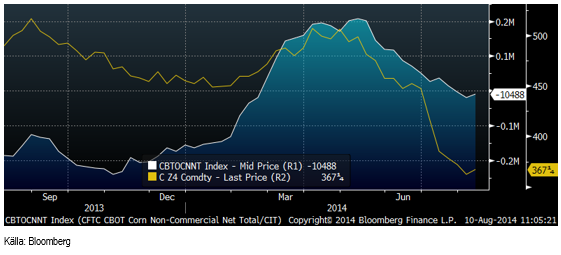

Majspriset, stängde ner kraftigt i fredags på högre volym och ökande öppen balans. Det ser ut som om det är ny prissäkring som pågår, vilket talar för att det finns styrka i nedgången. Det är möjligt att 350 cent kommer att testas i veckan som kommer.

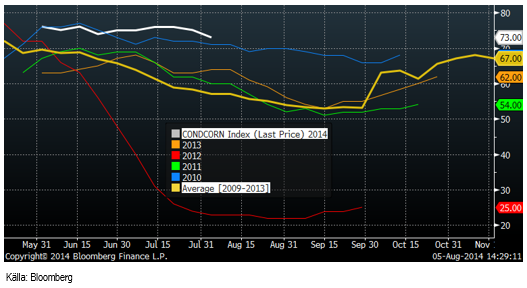

Crop condition backade ytterligare 2% till 73% good/excellent.

Non-commercials är nettosålda 10,500 kontrakt, vilket inte är en så stor position historiskt sett. Non-commercials har potential att sälja lika mycket till innan de kommer till den sålda nivå de hade i början av året.

CONAB höjde Brasiliens produktionsestimat marginellt till 78.6 mt.

Tisdagens WASDE-rapport blir viktig. Vi såg ovan att USDA:s estimat i förra rapporten var 165.3. Informa ligger nu på 178 och är lägst. FC Stone ligger på 172 bushels per acre. Medelvärdet av estimaten ligger på 170 bushels per acre. Att ”betta” på vad siffran kommer att bli med en köp eller säljrekommendation är detsamma som att spela tärning, så vi fortsätter med neutral rekommendation.

Sojabönor

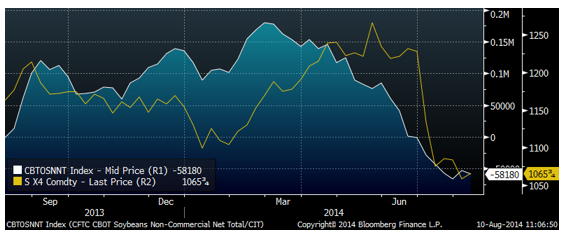

Sojabönorna avslutade veckan med en liten uppgång. 1050 har hållit vid två försök att bryta nivån. Den konsolidering som har ägt rum den senaste månaden, kan antingen följas a en uppgång mot 1100 cent eller ett fall ner mot 950 cent. Vi vet inte än.

Priset på sojamjöl har varit nere vid 340 dollar tre (eller fyra) gånger den senaste månaden och nivån har hållit. Någon eller några har bestämt sig för att det är en bra nivå att köpa på. Det verkar vara dessa köpare av sojamjöl som håller hela sojakomplexet från att falla. Sojaoljan fortsätter att sjunka sakta.

Sojaoljans prisnedgång i maklig takt ser vi nedan.

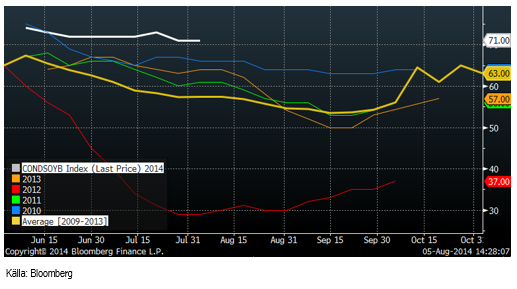

Crop condition för sojabönor var oförändrat på 71% good/excellent.

Non-commmercials är nettosålda 58,000 kontrakt, vilket är ovanligt mycket. När de redan är så sålda är det sannolikt inte nya säljare från den kategorin som kommer att trycka ner priset ytterligare.

CONAB justerade i veckan ner skörden 2013/14 med 0.6 mt till 85.7 mt. Brasilien och Argentina väntas öka arealen av sojabönor med 4-5% i höst, vilket leder till ca 5 mt större skörd, allt annat lika. I jämförelse med vårens skörd som blev ca 5 mt lägre än väntat pga torkan i januari och februari, kan skörden bli 10 mt 2014/15 jämfört med 2013/14.

Vi fortsätter med neutral rekommendation tills vidare.

Raps

Novemberkontraktet på Matif steg efter att veckan börjat med fallande kurser. Kursrörelserna är tämligen små.

Oil World höjer skördeestimaten för raps i Europa. Tyskland 6.2 mt (5.8 mt förra året), Frankrike 5.3 mt (4.4 mt), Polen 2.9 (2.8), UK 2.5 mt (2.1 mt) och för EU som helhet till 23.1 mt (21.2 mt). Det är högre än den senaste prognosen från StrategieGrains på 22.9 mt.

Vi behåller säljrekommendationen på rapsfröterminer.

Potatis

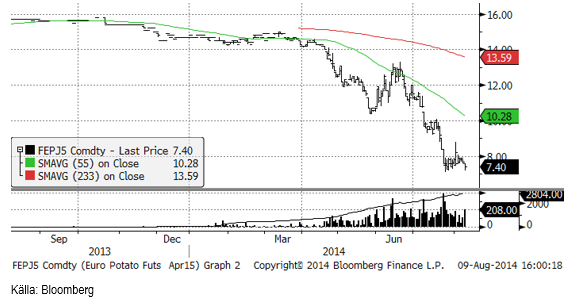

Priset på potatis som konsoliderats under 8 euro per ton, fortsatte prisfallet i fredags. Potatis och potatisprodukter tillhör de varor som Ryssland inte kommer att importera, vilket sätter press på priset på EUREX.

Gris

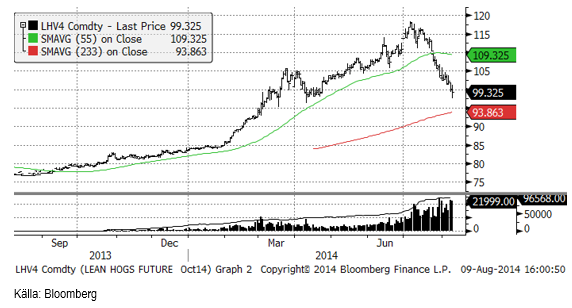

Lean hogs fortsatte prisfallet i veckan som gick. Griskött tillhör de produkter som Ryssland inte importerar längre.

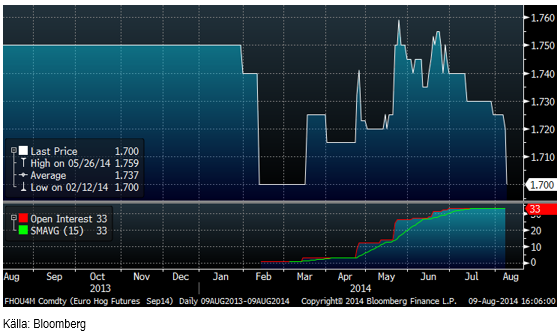

Nedan ser vi kursdiagrammet för septemberkontraktet på EUREX Hogs. Som vi ser föll priset från 1.73 till 1.70 euro per Kg direkt efter Rysslands importstopp.

Mjölk

Mjölk är den vara som påverkats mest av Rysslands importstopp. Valio fick avsluta sin export omedelbart. Arla har tillverkning i Ryssland, men exporterar även en hel del som produceras utanför Ryssland. Det handlar säkerligen en hel del om ost och smör.

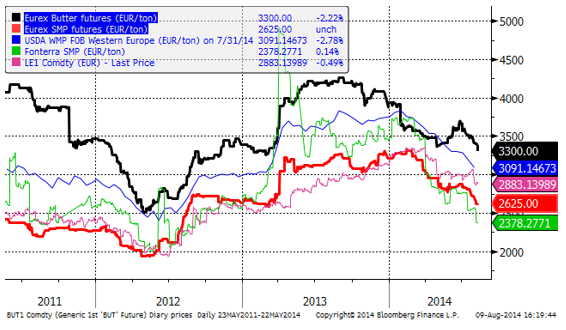

I diagrammet nedan ser vi hur prisfallet på mjölkprodukter fortsatt på alla marknader.

Decemberkontraktet på smör har fallit med 15% i pris hittills i augusti. Nästan hela prisfallet inträffade efter och som följd av Rysslands importstopp avseende smör.

Även terminerna på SMP föll abrupt. Nedan ser vi terminskontrakten för SMP på EUREX.

I USA har terminerna på Non-Fat Dry Milk fallit med ett par procent. Marknaden gör alltså tolkningen att Rysslands importstopp kommer att innebära att global konsumtion minskar genom att den ryska befolkningen konsumerar mindre mjölkprodukter. Marknaden gör alltså tolkningen att den ryska regeringen valt att aktivt ”svälta” sin befolkning på kort sikt och på längre sikt bygga upp en egen produktion.

Pga att den globala produktionen av mjölk och kött av allt att döma initialt blir mindre, kommer detta rimligtvis också att innebära att konsumtionen av foderspannmål och sojamjöl blir mindre.

Terminspriserna för mjölkråvara, basis SMP och smör föll kraftigt efter Rysslands importstopp. Vi ser att terminen för oktober 2014 sjönk från ca 3.70 kr / Kg till 3.15 kr, ett prisfall på nästan 50 öre per kilo.

Vi kan inte bedöma om detta är rätt nivå just nu, så vi gör över till neutral rekommendation.

Socker

Priset på socker fortsatte falla i veckan och är nu nere på bottennivåerna som registrerades i början av året.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Brent slips to USD 64.5: sanction doubts and OPEC focus reduce gains

After reaching USD 66.78 per barrel on Friday afternoon, Brent crude has since traded mostly sideways, yet dipping lower this morning. The market appears to be consolidating last week’s sharp gains, with Brent now easing back to around USD 64.5 per barrel, roughly USD 2.3 below Friday’s peak but still well above last Monday’s USD 60.07 low.

The rebound last week was initially driven by Washington’s decision to blacklist Russia’s two largest oil producers, Rosneft and Lukoil, which together account for nearly half of the country’s crude exports. The move sparked a wave of risk repricing and short covering, with Brent rallying almost 10% from Monday’s trough. Yet, the market is now questioning the actual effectiveness of the sanctions. While a full blacklisting sounds dramatic, the mechanisms for enforcement remain unclear, and so far, there are no signs of disrupted Russian flows.

In practice, these measures are unlikely to materially affect Russian supply or revenues in the near term, yet we have now seen Indian refiners reportedly paused new orders for Russian barrels pending government guidance. BPCL is expected to issue a replacement spot tender within 7–10 days, potentially sourcing crude from non-sanctioned entities instead. Meanwhile, Lukoil is exploring the sale of overseas assets, and Germany has requested extra time for Rosneft to reorganize its refining interests in the country.

The broader market focus is now shifting toward this week’s Fed decision and Sunday’s OPEC+ meeting, both seen as potential short-term price drivers. Renewed U.S.-China trade dialogue ahead of Trump’s meeting with President Xi Jinping in South Korea is also lending some macro support.

In short, while the White House’s latest move adds to geopolitical noise, it does not yet represent a true supply disruption. If Washington had intended to apply real pressure, it could have advanced the long-standing Senate bill enforcing secondary sanctions on buyers of Russian oil, legislation with overwhelming backing, or delivered more direct military assistance to Ukraine. Instead, the latest action looks more like political theatre than policy shift, projecting toughness without imposing material economic pain.

Still, while the immediate supply impact appears limited, the episode has refocused attention on Russia’s export vulnerability and underscored the ongoing geopolitical risk premium in the oil market. Combined with counter-seasonal draws in U.S. crude inventories, record-high barrels at sea, and ongoing uncertainty ahead of the OPEC+ meeting, short-term fundamentals remain somewhat tighter than the broader surplus story suggests.

i.e., the sanctions may prove mostly symbolic, but the combination of geopolitics and uneven inventory draws is likely to keep Brent volatile around the low to mid-USD 60s in the days ahead.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeptune Energy bekräftar enorma litiumfyndigheter i Tyskland