Nyheter

Rare Earth Metals – sällsynta jordartsmetaller

Alla som på något sätt har någonting med gruv- eller prospekteringsindustrin att göra, men också med produktion och råvaror har utan tvivel läst om sällsynta jordartsmetaller, så kallade Rare Earth Metals eller REE som det också kallas för. Många tror att detta är ett helt nytt fenomen, men så är inte fallet. Vad som också är okänt för många är att den första dokumenterade upptäckten av sällsynta jordartsmetaller skedde i Sverige och att Rare Earth Metals inte alls är så pass ovanliga som namnet ger sken av, faktum är att det går att hitta sällsynta jordartsmetaller i så gott som alla typer av bergformationer.

Även om tunga sällsynta jordartsmetaller inte är lika rikligt förekommande som lätta sällsynta jordartsmetaller, är termen sällsynta jordartsmetaller faktiskt missvisande, eftersom de finns i nästan alla stora klippformationer. På grund av att koncentrationen av sällsynta jordartsmetaller i jordskorpan varierar 10 till 500 ppm av vikten är den verkliga utmaningen att hitta dem i tillräckligt höga koncentrationer för att vara ekonomiskt försvarbart att bryta och bearbeta dem.

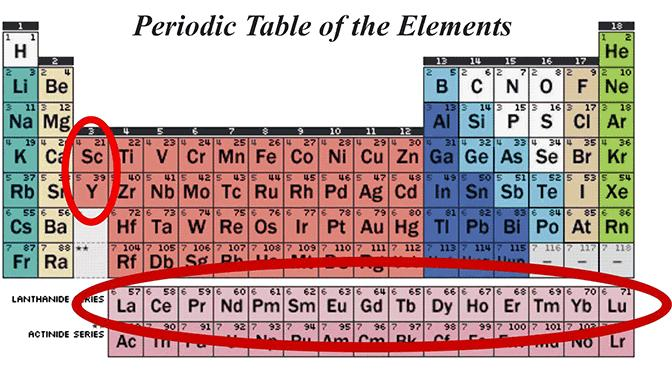

Dessa mineraler är viktiga för moderna industriella tillämpningar, alltifrån lasrar, batterier, alternativ energi och supraledare till alla möjliga viktiga högteknologiska tillämpningar. Det finns 17 mineraler som klassificeras som Rare Earth Metals, allihopa med exotiska namn som skandium, yttrium, lantan, cerium och praseodym. Oroa dig inte, detta är inte en teknisk diskussion och det kommer förmodligen vara den enda gången vi skriver om sällsynta jordartsmetaller.

Sällsynta jordartsmetaller – en kort introduktion

Sällsynta jordartsmetaller är en samling om sjutton kemiska grundämnen i det periodiska systemet, nämligen skandium, yttrium, och de femton lanthanoids. Användningen av sällsynta jordartsmetaller i modern teknik har ökat dramatiskt under de senaste åren. Till exempel har dysprosium fått stor betydelse för dess användning vid konstruktion av hybridbilsmotorer. Tyvärr har denna nya efterfrågan lett till ett ansträngt utbud, och det finns växande oro för att världen snart kan stå inför en brist på material. Det är där investeringsmöjligheterna utvecklar sig.

Det är i huvudsak Kina som producerar och exporterar medan Japan, USA och alla andra som importerar sällsynta jordartsmetaller. Sällsynta jordartsmetaller är avgörande för ny teknik som iPhones och plattskärms-TV, grön energiteknik såsom vindkraft, solenergi och geotermisk energi och avgörande för framtiden för hybrid-och elbilar.

Sällsynta jordartsmetaller gör att Kina har en strategisk hållhake på resten av världen då landet står för 95 procent av all den globala produktionen av Rare Earth Metals. Nyligen har Kina använt sig av detta, vilket kan komma att leda till ett sjunkande globalt utbud och skyhöga priser. Detta har oroat västerländska regeringar eftersom sällsynta jordartsmetaller också är nyckeln till högteknologiska militära tillämpningar. En artikel från Telegraph rapporterar om kinesiska förslag som skall begränsa exporten av sällsynta jordartsmetaller:

”Peking drar upp planer att förbjuda eller begränsa exporten av sällsynta jordartsmetaller som nästan bara produceras i Kina och spelar en viktig roll i den senaste tekniken, från hybridbilar och katalysatorer, till supraledare och vapen. Ett utkast till rapport från Kinas ministerium för industri och informationsteknologi har krävt ett totalförbud för export av terbium, dysprosium, yttrium, tulium och lutetium. Andra metaller som neodym, europium, cerium och lantan kommer att begränsas till en kombinerad exportkvot på 35.000 ton per år, långt under de globala behoven”

Naturligtvis finns det två sidor av myntet, något som påpekas i denna artikel om Kina och dess planer på att begränsa exporten av sällsynta jordartsmetaller.

Priserna på sällsynta jordartsmetaller höll sig väl under finanskrisen, eftersom de inte omsätts på börsen som många andra råvaror och inte är föremål för spekulativ handel som andra metaller som till exempel guld och silver. Detta tar bort mycket av den manipulationsoro som finns bland alla ädelmetallinvesterare och dokumenteras utförligt av bland annat GATA. Med Rare Earth Metals finns det ingen som behöver vara orolig för att det finns investmentbanker som har korta positioner som överstiger ett par års produktion eller att IMF försöker att pressa ned priset som de gjorde med guldet för något år sedan.

Prissättningen av sällsynta jordartsmetaller bestäms i hög grad av fundamentala faktorer och utbud och efterfrågan på den fria marknaden, som är starka drivkrafter för prissättningen för sällsynta metaller och dessa väntas bara bli starkare i framtiden.

Sällsynta jordartsmetaller – inte så sällsynta trots allt

Som sagt, sällsynta jordartsmetaller är egentligen inte så pass sällsynta i verkligheten, flera av dessa är egentligen ganska vanligt förekommande i jordskorpan. Vad som gör dem sällsynta är det faktum att de mycket sällan förekommer i större mängder, att det saknas koncentrationer av dessa som gör att det är ekonomiskt försvarbart att utvinna dem.

Den första sällsynta jordartsmetallen upptäcktes 1787 i Sverige, utanför byn Ytterby, på Resarö i Uppland, som fick ge namn åt denna svarta mineral. Senare döptes den om till gadolinite. Flera andra av de sällsynta jordartsmetallerna har funnits i trakterna kring Ytterby som också fått ge namn åt dessa fynd. Så sent som 1803 kände världen endast till två sällsynta jordartsmetaller, ytrium och cerium, och det tog forskarna ytterligare 30 år innan de kunde konstatera att de övriga elementen som dessa fynd bestod av var andra typer av sällsynta jordartsmetaller eftersom egenskaperna i de kemiska sammansättningarna mellan de olika elementen var så pass lika vilket gjorde det svårt för den tidens teknik att separera dem åt.

Först 1839 lyckades Carl Gustav Mosader, assistent till Berzelius med att separera cerium genom att hetta upp denna. Efter ytterligare tre år lyckades han med att separera sitt fynd ännu en gång och då erhöll denne didymia, som med den tidens teknik inte gick att separera ytterligare. Didymia var en blandning av flera oxider.

Samma år, 1842, lyckades Mosander emellertid separera ytteria i tre olika oxider, ren ytteria, terbia och erbia, som alla fick namn som kan härledas till fyndplatsen Ytterby. Salterna som han fick fram vid samma tillfälle döptes till terbium respektive erbium.

Sällsynta jordartsmetaller i modern tid

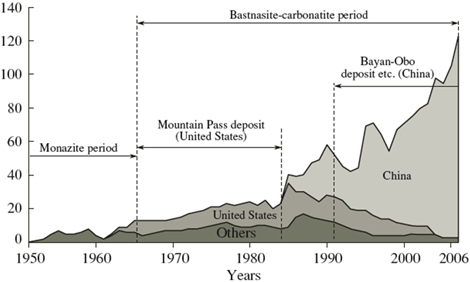

Fram till och med omkring 1950 stod Indien och Brasilien för den övervägande delen av all produktion av sällsynta jordartsmetaller, innan Sydafrika övertog denna roll. Mellan 1960 och 1980 var det från Kalifornien som större delen av alla sällsynta jordartsmetaller hade sitt ursprung varefter Kina kom att svara för större delen av all produktion. Kina har sedan dess haft den dominerande rollen utan någon som helst konkurrens, och svarar i dagsläget för mellan 95 och 97 procent av den globala produktionen.

Som en följd av en kraftigt ökad efterfrågan har producenterna svårt att hinna med. Dessutom har de nyligen införda kinesiska exportrestriktionerna medfört att gapet mellan efterfrågan och produktion ökat ytterligare. Kina hävdar att de infört dessa restriktioner som ett svar på minskade reserver och hänsyn till miljön, något som fått priserna att stiga kraftigt på världsmarknaderna. Det har också lett till en ökad prospektering av sällsynta jordartsmetaller. Den ökade prospekteringen kan emellertid inte förväntas bidra med någon produktion av större betydelse under de närmaste tio åren vilket gör att priserna förväntas vara fortsatt höga även i framtiden.

Sällsynta jordartsmetaller har likheter med silver, främst för att de huvudsakligen utvinns som en biprodukt tillsammans med andra mineraler och metaller. Produktionen av både silver och sällsynta jordartsmetaller tenderar att ske i huvudsak där koncentrationen är som högst, vilket gör att de kvarvarande fyndigheterna håller lägre halter, vilket i förlängningen innebär att de är dyrare att utvinna. En annan likhet är att båda dessa mineraler har sett hur Kina varit den stora producenten under de senaste åren, även om det silver som Kina stått för i huvudsak varit så kallade skrotsilver som har utvunnits på andra platser i världen. När det gäller såväl silver som sällsynta jordartsmetaller så finns det användningsområden för vilka det är svårt att finna substitut, vilket betyder att de är att betrakta som pris-inelastiska, vilket betyder att användningen inte faller i omfattning då priserna stiger eftersom andra alternativ saknas.

Det finns 17 sällsynta jordartsmetaller som hör till lantanider-familjen av element i det periodiska systemet, som börjar med lantan (atomnummer 57) och slutar med lutetium (atomnummer 71). Scandium (atomnummer 21) och yttrium (atomnummer 39) grupperas också i lantanider-familjen på grund av deras liknande egenskaper. Det finns två kategorier av sällsynta jordartsmetaller – lätta sällsynta jordartsmetaller och tunga sällsynta jordartsmetaller – baserat på deras atomvikt och plats i det periodiska systemet

Mellanöstern har olja, men Kina har sällsynta jordartsmetaller

På en plakett i lobbyn på huvudkontoret för Baotou Steel Rare Earth Hi-Tech, världens största producent av sällsynta jordartsmetaller i världen, finns ett citat av Deng Xiaoping, Kinas tidigare ledare. Citatet som säger Mellanöstern har olja, men Kina har sällsynta jordartsmetaller är en symbol för Kinas växande dominans på den globala marknaden för sällsynta jordartsmetaller, av vilken det kontrollerar 97 procent.

Sällsynta jordartsmetaller är viktigt på grund av deras specificitet, mångsidighet och unika egenskaper (katalytisk, kemiska, elektriska, metallurgiska, kärnkraft, magnetiska och optiska). Utbudet av applikationer där de används idag är utomordentligt brett, från det vanliga (fordonsindustrin katalysatorer, petroleum krackning, lättare flinta, glas och keramiska pigment, polermedel) till högspecialiserad (miniatyr nukleära batterier, supraledare, lasrar och kraftfulla miniatyrmagneter). Från relativ obemärkthet, är de nu ekonomiskt, miljömässigt och tekniskt viktiga. Några framträdande användningsområden anges nedan.

Elmotorn i en Toyota Prius kräver 10-15 kg av lantan för nickel-metallhydrid (NiMH) och 1-2 kg av neodymium för permanentmagneter. Likaså kräver en Mercedes S400 Hybrid också om 0,5 kg av neodym.

Även om vindkraftverk inte kräver permanentmagneter för att fungera, används neodym-järn-(NdFeB)-magneter ofta för att förhindra frekventa driftstopp. Som ett resultat av detta behöver vindkraftverk ofta upp till 1000 kg av neodym att fungera effektivt.

Utvinning av sällsynta jordartsmetaller

Att utvinna sällsynta jordartsmetaller är både mer komplicerat och kostsamt än att bryta till exempel ädelmetaller som guld. Större delen av värdet när det gäller sällsynta jordartsmetaller tillförs löpande i den så kallade värdekedjan. Innan dessa kan användas krävs det att de genomgår åtminstone dessa fem förädlingsmoment.

- Produktion – de sällsynta jordartsmetallerna förs ut från fyndigheten

- Separering – när de separata oxiderna separeras från malmen

- Raffinering – de sällsynta jordartsmetallerna renas till metaller med olika renhetsgrader

- Gjutning – de sällsynta jordartsmetallerna smälts till tackor

- Tillverkning – tackorna av de sällsynta jordartsmetallerna omvandlas till komponenter, till exempel magneter som efterfrågas kommersiellt men också i försvarsindustrin

Till skillnad från större delen av den övriga gruvproduktionen skapar brytning av sällsynta jordartsmetaller radioaktivt avfall. I USA och Kanada, precis som i resten av västvärlden krävs det dyra insatser för att hantera detta avfall, vilket gör att dessa producenter hamnar i ett ekonomiskt sämre konkurrensläge än de mindre reglerade och övervakade producenterna i Kina. Som en följd av detta, och det trots att priserna på sällsynta jordartsmetaller har stigit kraftigt de senaste åren, så är det mindre lönsamt att bryta sällsynta jordartsmetaller än till exempel koppar eller järn.

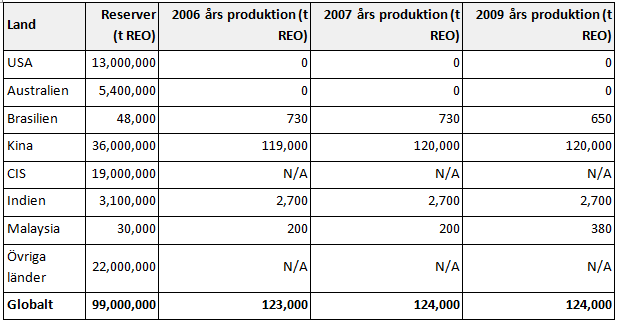

Var finns rare earth-reserverna och var sker brytningen?

Källa: Mineral Commodities Summary 2010, U.S. Geological Survey (t REO = kubikton sällsynta jordartsmetallsoxider)

USA

Fram till 80-talet var gruvan Mountain Pass i södra Kalifornien världens största producent av sällsynta jordartsmetaller. Ett anrikningsverk stängdes 1998 efter det att myndigheterna granskat reningen av gruvans avloppsvatten och funnit att detta var undermåligt. Själva gruvan slutade producera 2002, när de kinesiska tillverkarna dumpade sina priser. I dag sker en marginell produktion av sällsynta jordartsmetaller i gruvan främst genom bearbetning av slagghögar och tidigare års produktion som ännu inte bearbetats. Malmen exporteras sedan till bearbetningsanläggningar i Asien som omvandlar denna till sällsynta jordartsmetaller, legeringar och färdiga produkter. Mountain Pass anses av vissa vara den rikaste fyndigheten av sällsynta jordartsmetaller men klarar detta till trots ändå inte av att uppnå en ekonomiskt lönsam produktion.

I dag förekommer prospektering av tunga sällsynta jordartsmetaller i USA, bland annat i Lemhi Pass och Diamond Creek i norra Idaho samt vid Bokan Mountain i södra Alaska.

Historiska uppskattningar från US Bureau of Mines visar att Bokan Mountain kan innehålla 170 miljoner kilogram sällsynta jordartsmetaller, varav ungefär hälften är tunga sällsynta jordartsmetaller. Samma källa uppskattar också att fyndigheterna i Lemhi Pass till hälften utgörs av sällsynta jordartsmetaller och torium vardera. Även om det finns fyndigheter i såväl USA som på andra platser på jorden så är tar det minst tio år innan produktionen kan påbörjas.

Kina

Under 1980- och 1990-talen kom Kina att dominera den globala marknaden för sällsynta jordartsmetaller genom sänkta priser, vissa beskyller landet för prisdumpningar. Landet kontrollerar nu 97 procent av världens försörjning av sällsynta jordartsmetaller, delvis på grund av sin vilja att acceptera låga marginaler och brytningsmetoder som medför höga föroreningar.

Av de vanligaste lätta sällsynta jordartsmetallerna kommer en betydande mängd från Bayan Obo gruvan i Inre Mongoliet, som står för 40 procent av världsproduktionen. De betydligt mer sällsynta tunga jordartsmetallerna kommer nästan uteslutande från de leriga områdena i södra Kina, där en stor del av brytningen sker utan licenser och är oreglerad. Idag bryts sällsynta jordartsmetaller i Inre Mongoliet, Shangdong, Jiangxi, Guangdong, Hunan, Guangxi, Fujian, Sichuan och andra regioner över hela Kina.

Kina står idag för 99 procent av den globala produktionen av terbium och dysprosium, och 95 procent av neodym. U.S. Magnet Materials Association förutspår att Kinas egen efterfrågan på vissa sällsynta jordartsmetaller kommer att överstiga produktionen inom loppet av två till fem år och försöker därför utöva påtryckningar för att utveckla andra kända reserver som kommer att få en ökad betydelse i framtiden. Samtidigt avser Kina att kombinera resurserna hos många av de små gruvorna som i dag finns i de inre delarna av Mongoliet till en handfull kraftfulla företag som Baotou Steel Rare Earth Hi-Tech, ett företag som beskriver sig självt som ett av branschens ”drakhuvuden”.

Produktionen av sällsynta jordartsmetaller är i dag mer eller mindre ett exklusivt monopol där större delen av all produktion kommer från Kinas Bayan Obo gruva i Inre Mongoliet. 40 procent av all produktion av lätta sällsynta jordartsmetaller kommer från denna gruva.

Hur dominerar Kina marknaden för sällsynta jordartsmetaller?

Global produktion av sällsynta jordartsmetallsoxider under perioden 1950 till och med 2006 i tusentals ton.

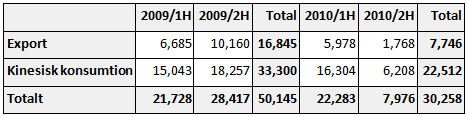

På senare tid har Kina vidtagit flera åtgärder för att befästa sitt monopol på marknaden för sällsynta jordartsmetaller. Till att börja med har landet minskat den mängd sällsynta jordartsmetaller som kan exporteras. Den totala exportkvoten för 2010 uppgick till 30.258 ton, 40 procent mindre än de 50.145 ton som exporterades 2009. För det andra har de kinesiska myndigheterna påtvingat tillverkarna av sällsynta jordartsmetaller exportkvoter för att begränsa tillgängligheten av dessa material utanför landets gränser. Slutligen har Kina köpt upp andra sällsynta jordartsproducenter runt om i världen. Under finanskrisen 2008 passade statliga kinesiska gruvföretag på att förvärva 52 procent av Lynas Corporation och 25 procent av Arafura Resources, två företag som planerar att öppna gruvor under de närmaste åren. Tillsammans har dessa företag en beräknad sammanlagd produktion motsvarande 25 procent av den globala efterfrågan på sällsynta jordartsmetaller.

Alternativa sätt att investera i sällsynta jordartsmetaller

Som med alla andra mindre metaller så finns det ingen börs på vilken sällsynta jordartsmetaller eller terminskontrakt på dessa handlas. Det finns emellertid ett antal företag som arbetar med produktion eller prospektering av sällsynta jordartsmetaller i vilka det går att köpa aktier.

USA

- Molycorp (NYSE: MCP), ett Denver-baserat företag som köpte gruvan Mountain Pass av Chevron 2008. Bolaget har ambitiösa planer på att rusta upp anläggningen och återuppta brytning och bearbetning av 20.000 ton av sällsynta jordartsmetaller per år från och med 2012. Ökningen skulle motsvara en tiodubbling av dagens nivåer om 2.000 ton per år. Som det enda företag i USA med befintlig infrastruktur och bevisade reserver, kan Molycorp vara först med att kraftigt utveckla brytningen och förädlingen av sällsynta jordartsmetaller i USA. Företagets aktier är noterat på New York Stock Exchange sedan i juli 2010. Bolaget har inte redovisat vinst sedan det förvärvade gruvan Mountain Pass och kan komma att förlora ytterligare pengar innan Mountain Pass kan komma att bli lönsamt.

Kanada

- Avalon Rare Metals (TSE: AVL) är ett Toronto-baserat företag som för närvarande utvecklar Thor Lake-gruvan i nordvästra Kanada, som – enligt företaget – är rik på neodymium och tunga sällsynta jordartsmetaller.

- Neo Material Technologies (TSE: NEM) är ett Toronto-baserat företag som flyttat sin Magnequench-division som specialiserar sig på neodym-baserade produkter till Kina år 2000.

- VMS Ventures (CVE: VMS) ett Vancouver-baserat företag som äger Eden Lake fyndigheten i centrala Manitoba, där sällsynta jordartsmetaller upptäcktes 2003.

- Great Western Minerals (CVE: GWG) är ett Saskatoon-baserat företag med sex prospekterings- och exploateringstillstånd för sällsynta jordartsmetaller i Nordamerika, och en option på ytterligare en fyndighet i Sydafrika. Hoidas Lake-projektet i norra Saskatchewan är – enligt företaget – Nordamerikas mest avancerade sällsynta jordartsmetaller-fyndighet under utveckling och har potential att leverera 10 procent av den nordamerikanska efterfrågan.

- Rare Element Resources (CVE: RES) är ett Vancouver-baserat företag vars Bear Lodge-fyndighet har stora mängder av både guld och sällsynta jordartsmetaller

Australien

- Alkane Resources (ASX: ALK) är ett Perth-baserat bolag som äger Dubbo Zirconia-fyndigheten i New South Wales. Gruvan har relativt stora andelar av medeltunga och tunga sällsynta jordartsmetaller

- Arafura Resources (ASX: ARU) är ännu ett Perth-baserat företag som bygger en gruva för sällsynta jordartsmetaller tillsammans med ett processverk vid sin Nolan-fyndighet i Northern Territory i Australien. Bolaget förväntar sig att starta brytningen år 2013.

- Lynas Corporation (ASX: LYC) är ett Sydney-baserat företag som bygger en gruva för sällsynta jordartsmetaller i Mount Weld i västra Australien.

Kina

- Baotou Steel Rare Earth Hi-Tech (SHA: 600.111), med dess Bayan Obo gruva, är världens största producent av sällsynta jordartsmetaller

- Kina Rare Earth Holdings (HKG: 0769)

- Jiangxi Copper (PINK: JIXAY)

- Aluminium Corporation of China (HKG: 2600, SHA: 601.600)

Japan

- Showa Denko (TYO: 4004) är ett Tokyo-baserat företag som har ett 90 procentigt ägt dotterbolaget i sydöstra Vietnam som producerar didymium- och dysprosium-metaller med hjälp av sällsynta jordmetaller som köps både från lokala vietnamesiska producenter och från globala exportörer. Företaget tillverkar även magnetiska legeringar baserat på sällsynta jordartsmetaller vid sina anläggningar i Japan (Chichibu) och Kina (Inre Mongoliet och Jiangxi)

Indien

- Alla de tre indiska producenterna av sällsynta jordartsmetaller, inklusive India Rare Earth och Kerala Minerals & Metals är statsägda.

Nyheter

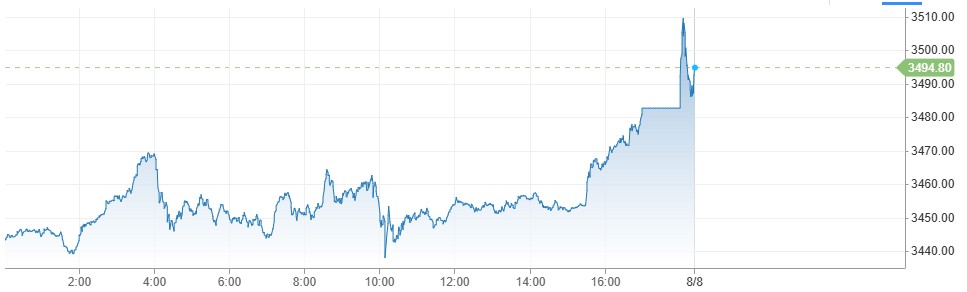

Guld stiger till över 3500 USD på osäkerhet i världen

Investerare har den senaste tiden sökt sig till guld som en säker hamn i en konfliktfylld värld. Trumps ständiga attacker på både vänner och fiender har skapat en stor oreda. Med en ökad sannolikhet för en sänkt ränta i USA så blir guld ännu mer tilltalande. Kring midnatt mellan torsdag och fredag svensk tid passerade den gula ädelmetallen 3500 USD per uns på Comex-börsen.

Nyheter

Lyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland

Amerikanska Lyten, världsledande inom litium-svavelbatterier, har tecknat ett bindande avtal om att förvärva Northvolts återstående tillgångar i Sverige och Tyskland. I affären ingår batterifabrikerna Northvolt Ett och Ett Expansion i Skellefteå, Northvolt Labs i Västerås samt planerade Northvolt Drei i tyska Heide. Dessutom förvärvas alla immateriella rättigheter (IP) från Northvolt.

De tillgångar Lyten nu tar över har tidigare värderats till cirka 5 miljarder dollar och omfattar 16 GWh i befintlig batteriproduktionskapacitet samt ytterligare 15 GWh under uppbyggnad. Transaktionen, som är helt finansierad med eget kapital från privata investerare, väntas slutföras under det fjärde kvartalet 2025, förutsatt myndighetsgodkännande.

Återstart av verksamheter och jobbtillfällen

Lyten planerar att omedelbart återuppta verksamheten vid anläggningarna i Skellefteå och Västerås efter att affären slutförts. Bolaget har även för avsikt att återanställa en stor del av den personal som tidigare sagts upp från Northvolt och ser långsiktiga sysselsättningsmöjligheter som en nyckel till fortsatt framgång.

– Det här är ett avgörande ögonblick för Lyten. Förvärvet ger oss de anläggningar och den svenska kompetens som krävs för att snabbare möta den kraftigt ökande efterfrågan på våra litium-svavelbatterier, säger Dan Cook, vd och medgrundare av Lyten.

Positivt mottagande från svenska regeringen

Förvärvet välkomnas även från politiskt håll.

– Det här är en vinst för Sverige och för våra ambitioner inom energi och industriell innovation, säger Ebba Busch, Sveriges vice statsminister.

Fortsatt global expansion

Förvärvet i Sverige och Tyskland är en del av Lytens större strategi att bygga en stark närvaro i både Europa och Nordamerika. Tidigare i år har Lyten också köpt Northvolt Dwa i Polen – Europas största tillverkare av batterilagringssystem – samt förvärvat Northvolts IP-portfölj för energilagring. Bolaget har även uttryckt intresse för att ta över Northvolt Six i Quebec, Kanada.

Batterier för framtiden – även i rymden

Lyten har utvecklat en egen teknikplattform baserad på 3D-grafen och fokuserar på nästa generations litium-svavelbatterier – en teknik med potential att revolutionera batteribranschen. Förutom försäljning till drönar- och försvarsindustrin förbereder Lyten även en batterilansering på den internationella rymdstationen ISS senare i år.

En svensk medgrundare, Lars Herlitz

Även om Lyten är amerikanskt så finns det en svensk medgrundare, Lars Herlitz.

Nyheter

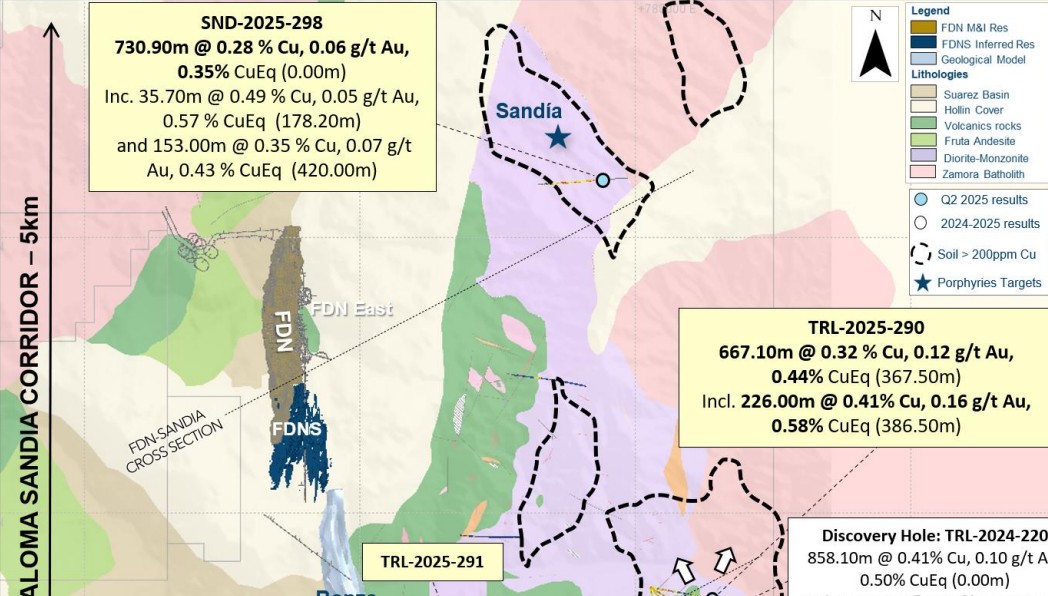

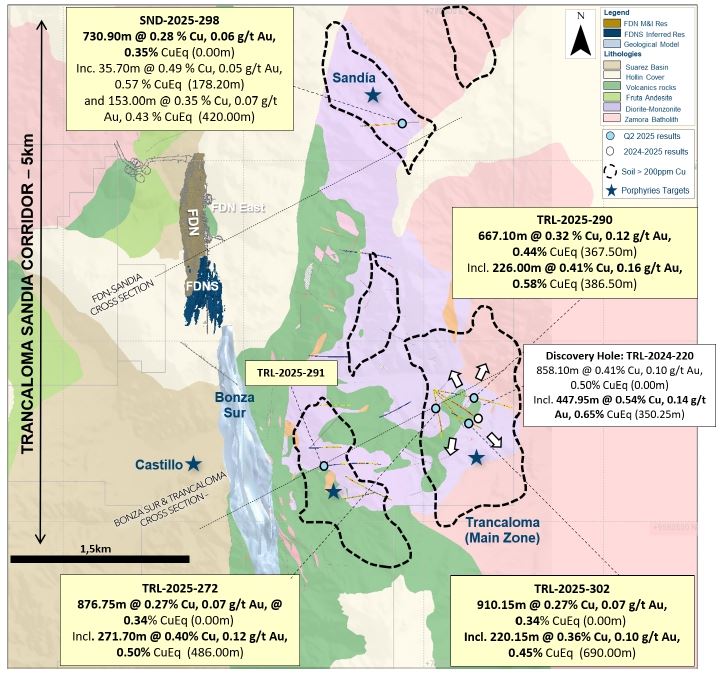

Lundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

Gruvbolaget Lundin Gold har presenterat starka resultat från sin pågående prospektering vid Fruta del Norte-gruvan i Ecuador. Bolaget meddelar att man har utökat mineraliseringen vid Trancaloma samt upptäckt ett nytt koppar-guld-porfyrsystem vid Sandia, endast fyra kilometer norr om Trancaloma.

Enligt vd Ron Hochstein visar resultaten på den stora, ännu outnyttjade potentialen i området. ”Vi har nu bekräftat att mineraliseringen vid Trancaloma är kontinuerlig och sträcker sig både på djupet och i sidled. Samtidigt har vi upptäckt ett helt nytt system vid Sandia, vilket stärker bilden av en lovande porfyrkorridor direkt intill vår befintliga verksamhet,” säger han.

Bland höjdpunkterna från borrprogrammet märks ett borrhål vid Trancaloma som visade 667 meter med en koppar-ekvivalent (CuEq) på 0,44 %, inklusive 226 meter med 0,58 % CuEq. Vid Sandia påträffades 730 meter med 0,35 % CuEq från markytan, vilket bekräftar förekomsten av ett andra porfyrsystem.

Utforskningsprogrammet för 2025 är det största hittills inom området kring Fruta del Norte, med över 48 000 meter borrning genomförd hittills. Fokus ligger på att identifiera nya fyndigheter i närheten av den befintliga gruvan.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export