Nyheter

Kan platina vända trenden 2023?

Platina är en sällsynt ädelmetall, och den största delen av produktionen kommer från Sydafrika och Ryssland. Medan den sydafrikanska produktionen kommer från dedikerade platinagruvor, är den ryska produktionen en biprodukt av nickelproduktionen i Sibiriens Norilsk-region. Både guld och palladium, platinas systermetall, nådde rekordtoppar i mars 2022. Platinapriset fortsatte emellertid att släpa efter de andra ädelmetallerna.

När vi går in i 2023 erbjuder platina ett övertygande värde, men prisåtgärden har ännu inte svarat. Platina är en mycket mindre likvid ädelmetall än guld, vilket kan leda till betydande prisvolatilitet när platinapriset bestämmer sig för att stiga. Aberdeen Physical Platinum (PPLT) är den mest likvida platina-ETF:n som innehåller fysiska platinatackor.

Platina är mindre likvid än guld

Platina- och guldhandel äger rum på CME:s NYMEX- och COMEX-divisioner på terminsmarknaden. Den öppna balansen är det totala antalet öppna långa och korta positioner på en terminsmarknad, och måttet mäter likviditeten i kontraktet.

NYMEX platinaterminsdiagram i april visade en öppen balans på 59 855 kontrakt den 27 december 2022. Eftersom ett platinaterminskontrakt avser 50 troy ounce av denna ädelmetall, var den totala storleken på det mest aktiva kontraktet 2 992 750 troy ounce värt 3,056 miljarder dollar till priset 1 021 dollar per troy ounce.

Det närliggande COMEX-guldterminskontraktet för leverans i februari visar på en öppen balans på 369 000 kontrakt. Varje kontrakt avser 100 troy ounces, så den öppna balansen speglar 36,9 miljoner troy ounces guld, värderat till 66,69 miljarder dollar till priset 1 807,30 dollar per troy ounces.

Baserat på de närliggande kontrakten var den öppna balansen för guld cirka 12,3 gånger högre baserat på troy ounces och 21,8 gånger högre baserat på värde. Platina är således mycket mindre likvid än guld.

Platinas industriella tillämpningar

Guld har vissa industriella tillämpningar och är väsentligt för smyckestillverkning, men det är främst en finansiell tillgång. Centralbanker validerar guldets roll i det globala finansiella systemet genom att hålla metallen som en valutatillgång.

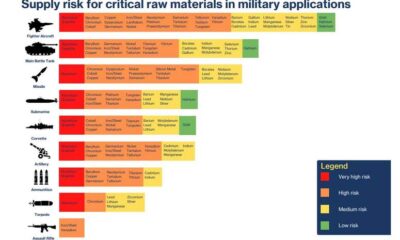

Samtidigt är platina mycket mer industriellt än guld. Platinakatalysatorer producerar silikoner, högoktanig bensin och petrokemiska råvaror som används för att tillverka plast, syntetiskt gummi och polyesterfibrer. Platinas motståndskraft mot höga temperaturer gör metallen kritisk för jetmotorer och missiler. Platina har också tillämpningar i optiska fibrer, ledningar, pacemakers och platinaföreningar skapar kemoterapibehandlingar som bekämpar cancer. Platinasmycken är också mycket populära.

Den totala platinaproduktionen från gruvor och som en biprodukt av annan metallproduktion är cirka 5,222 miljoner troy ounces. Den totala guldproduktionen 2022 är cirka 4 791 ton eller över 154 miljoner troy ounces. Platina är mycket ovanligare än guld.

Ryssland är avgörande för platinaproduktion

År 2021 producerade Ryssland cirka 19 ton platina, eller 610 864 troy ounces platina. Medan Ryssland stod för 11,7 procent av den globala produktionen, producerade Sydafrika 130 ton eller 80 procent av de globala gruvtillgångarna. Närmare 92 procent av den globala platinatillförseln kommer från de två länderna.

Kriget i Ukraina, sanktioner mot Ryssland och ryska repressalier skapar oro för leveransen av metallen, men priset har inte reagerat därefter. I mars 2022 drev kriget i Ukraina guldet till en rekordhög nivå på över 2 070 dollar per troy ounces.

Kontraktet för NYMEX platinaterminer för leverans i mars 2023 steg till 1 154 dollar per troy ounce . Denna notering är bara halva priset platinas all time high i mars 2008.

Platina är en finansiell tillgång som erbjuder värde

Efter att ha nått 2 308,80 USD i mars 2008 föll platinaterminerna med 67 procent till en lägsta nivå på 761,80 USD sju månader senare i oktober 2008. Prisraset lämnade sannolikt en dålig smak i många investerares mun. Marknader med låg likviditet kan drabbas av överdriven prisvolatilitet då det helt plötsligt saknas köpintresse när priset faller. Platinamarknaden upplevde ytterligare en händelse med låg likviditet på nedsidan när priset sjönk under 600 USD per troy ounce i mars 2020 när den globala pandemin så gott som alla marknader och tillgångsklasser.

Omvänt, under rallyn, kan erbjudanden om försäljning försvinna, vilket orsakar prisexplosioner. I slutet av november 2022 sa World Platinum Investment Council att efter ett betydande platinaöverskott 2022, förutspådde organisationen att metallen kommer att gå in i ett underskott 2023. World Platinum Investment Council förväntar sig att kraven från biltillverkare kommer att öka och att investerare går från att vara nettosäljare till att bli nettoköpare. Detta skulle driva upp nettoefterfrågan med 19 procent till 7,77 miljoner troy ounce, den högsta nivån sedan 2020.

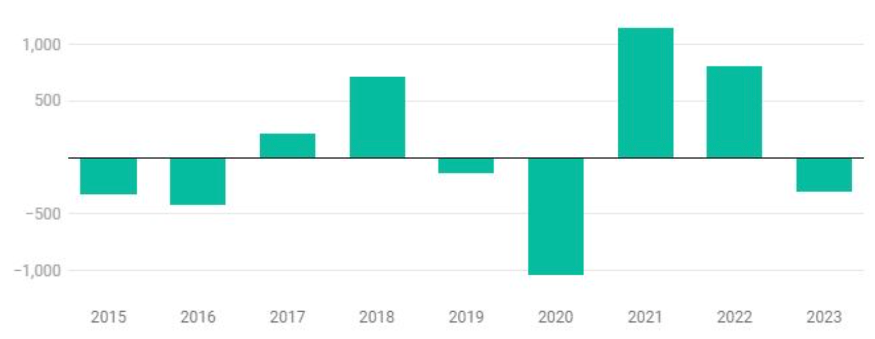

Balansen på platinamarknaden

World Platinum Investment Council tror marknaden går in i ett underskott under 2023.

PPLT är en platina-ETF

Den mest direkta vägen för en lång position eller investering i platina är via den fysiska marknaden för platinatackor och -mynt. NYMEX-terminerna erbjuder ett alternativ eftersom de har en leveransmekanism. Samtidigt är den mest likvida platina-ETF-produkten Aberdeen Physical Platinum-produkten (PPLT), eftersom den innehåller platinatackor. Denna är emellertid stängd för europeiska investerare på grund det regelverk som heter MFIDII. Det finns emellertid produkter som WisdomTree Physical Platinum (VZLA), iShares Physical Platinum ETC (IPLT) och Xtrackers IE Physical Platinum ETC Securities (XPPT) i Europa vilka är uppbyggda på ett liknande sätt och alla investerar på fysiska platinatackor.

Platina kan äntligen lysa 2023 då inflation, ett växande underskott mellan utbud och efterfrågan, oro över ryskt utbud och låg likviditet kan antända ett långvarigt rally som gör att platina kan komma ikapp guldet. Platina har befunnit sig i en negativ trend med lägre toppar och lägre dalar sedan 2008, men oddsen kan gynna en betydande återhämtning 2023. Den kritiska motståndsnivån på uppsidan som skulle bryta den femtonåriga björnmarknaden är den högsta i februari 2021 på 1 290,60 USD.

Nyheter

Sommarvädret styr elpriset i Sverige

Många verksamheter tar nu ett sommaruppehåll och ute värmer solen, det är gott om vatten och vinden blåser. Lägre efterfrågan på el och goda förutsättningar för kraftproduktionen höll ner elpriserna under juni.

Elpriset på den nordiska elbörsen Nord Pool (utan påslag och exklusive moms) i elområde 1 och 2 (Norra Sverige) blev för juni 3,05 respektive 4,99 öre/kWh, vilket är rekordlågt och de lägsta på minst 25 år.

– Elpriset påverkas av en rad faktorer men vädret väger tyngst. På sommaren minskar efterfrågan på el och många verksamheter har ett uppehåll. Detta tillsammans med goda förutsättningar inom kraftproduktionen påverkar elpriset nedåt, säger Jonas Stenbeck, privatkundschef Vattenfall Försäljning Norden.

Den hydrologiska balansen, måttet för att uppskatta hur mycket vatten som finns lagrat ovanför kraftstationerna, ligger över normal nivå, särskilt i norra Skandinavien. Tillgängligheten för kärnkraften i Norden är just nu 82 procent av installerad effekt.

– De goda nordiska produktionsförutsättningarna gör elpriserna mindre känsliga för förändringar i omvärlden, säger Jonas Stenbeck.

Priserna på olja och gas kan dock ändras snabbt med anledning av en turbulent omvärld. På kontinenten har efterfrågan på gas sjunkit och nytt solkraftsrekord för Tyskland sattes på midsommarafton med en produktion på 52,5 GW.

– Många av de goda elvanor vi skaffade oss under elpriskrisen verkar leva kvar och gör nytta även på sommaren. De svenska hushållens elförbrukning under 2024 var faktiskt den lägsta detta millenium, säger Jonas Stenbeck.

| Medelspotpris | Juni 2024 | Juni 2025 |

| Elområde 1, Norra Sverige | 24,04 öre/kWh | 3,05 öre/kWh |

| Elområde 2, Norra Mellansverige | 24,04 öre/kWh | 4,99 öre/kWh |

| Elområde 3, Södra Mellansverige | 27,27 öre/kWh | 22,79 öre/kWh |

| Elområde 4, Södra Sverige | 62,70 öre/kWh | 40,70 öre/kWh |

Nyheter

Samtal om flera delar av råvarumarknaden

Ett samtal som sammanfattar ett relativt stabilt halvår på råvarumarknaden trots volatilitet och geopolitiska spänningar som sannolikt fortsätter in i andra halvan av året. Vi bjuds även på kommentarer från Carlos Mera, Rabobanks analyschef för jordbrukssektorn och Kari Kangas, skogsanalytiker.

Nyheter

Jonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

Jonas Lindvall, ett välkänt namn i den svenska olje- och gasindustrin, är tillbaka med ett nytt företag – Perthro AB – som nu förbereds för notering i Stockholm. Med över 35 års erfarenhet från bolag som Lundin Oil, Shell och Talisman Energy, och som medgrundare till energibolag som Tethys Oil och Maha Energy, är Lindvall redo att än en gång bygga ett bolag från grunden.

Tillsammans med Andres Modarelli har han startat Perthro med ambitionen att bli en långsiktigt hållbar och kostnadseffektiv producent inom upstream-sektorn – alltså själva oljeutvinningen. Deras timing är strategisk. Med ett inflationsjusterat oljepris som enligt Lindvall är lägre än på 1970-talet, men med fortsatt växande efterfrågan globalt, ser de stora möjligheter att förvärva tillgångar till attraktiva priser.

Perthro har redan säkrat bevisade oljereserver i Alberta, Kanada – en region med rik oljehistoria. Bolaget tittar även på ytterligare projekt i Oman och Brasilien, där Lindvall har tidigare erfarenhet. Enligt honom är marknadsförutsättningarna idealiska: världens efterfrågan på olja ökar, medan utbudet inte hänger med. Produktionen från befintliga oljefält minskar med cirka fem procent per år, samtidigt som de största oljebolagen har svårt att ersätta de reserver som produceras.

”Det här skapar en öppning för nya aktörer som kan agera snabbare, tänka långsiktigt och agera med kapitaldisciplin”, säger Lindvall.

Perthro vill fylla det växande gapet på marknaden – med fokus på hållbar tillväxt, hög avkastning och effektiv produktion. Med Lindvalls meritlista och branschkunskap hoppas bolaget nu kunna bli nästa svenska oljebolag att sätta avtryck på världskartan – och på börsen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys2 veckor sedan

Analys2 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanMahvie Minerals växlar spår – satsar fullt ut på guld