Nyheter

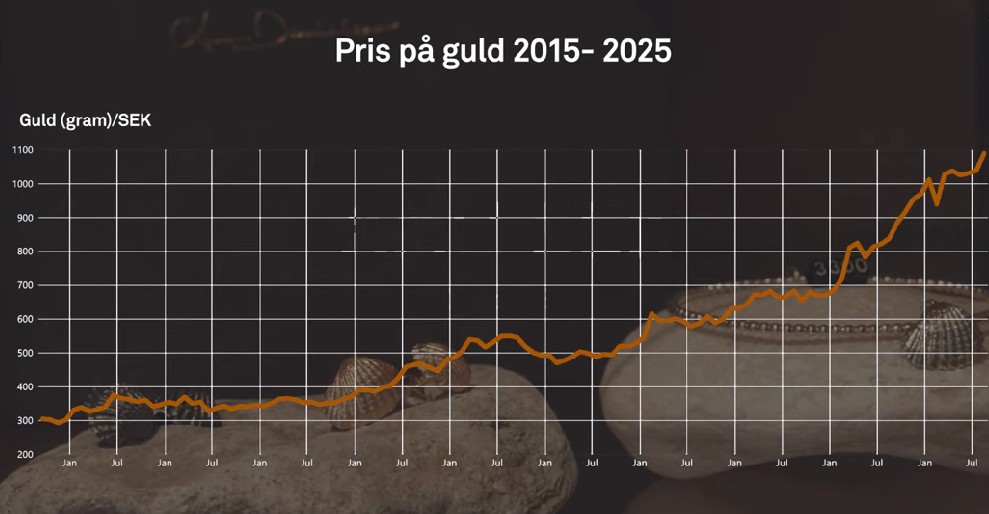

Investerare som missade rusningen i guld köper platinafonder

Över 600 000 troy ounce platina har lagts till de börshandlade fondernas innehav sedan mitten av maj 2020, enligt uppgifter sammanställda av Bloomberg.

Platinainnehavet i börshandlade fonder har ökat till en rekordnivå och ökat utsikterna till ett inhämtningsrally för ädelmetallen efter att i månader släpat efter guld och silver.

Drivs av investerare som trodde att de missade det senaste rallyt i guld och silver

Köprundan drevs av investerare som trodde att de missade det senaste rallyt i guld och silver, säger Nitesh Shah, analyschef på WisdomTree. Förmodligen har en del vinster tagits från guld och silver och allokerats till platina eftersom denna ädelmetall fortfarande är billig relativt sina motsvarigheter, sa han.

De flesta ädelmetaller har haft ett bra år 2020 då regeringar och centralbanker inklusive Federal Reserve släppte loss en enorm stimulans för att hjälpa ekonomier som skadades av Coronapandemin, vilket fått investerare att söka säkerhet i hårda tillgångar. Guld har stigit med 29 procent i år, medan platinapriset fortfarande är cirka 3 procent lägre.

”Platina verkar som en av de metaller som står näst på tur om historiska korrelationer är någon vägledning” sade Shah.

Investeringsefterfrågan och oro över minskat utbud från topptillverkaren Sydafrika efter tillfälliga stängningar av gruvor på grund av lock downs har stöttat metallen. Medan platina har återhämtat sig cirka 66 procent från årets nedgångar efter en massiv försäljning i mars, är dess rabatt till guld inte långt ifrån ett rekord.

”I slutändan skulle de som ifrågasätter om det finns möjligheter för platina utvecklas bra att hålla dess resultat i perspektiv”, säger Steve Dunn, chef för ETF:er vid Aberdeen Standard Investments. ”Medan guld fortsätter att få lejonparten av medieuppmärksamhet, har kursen för platina överträffat betydligt sedan nedgångarna i mars.

UBS Group håller i sin senaste platinaanalys fast vid sin hausse på guld och prognostiserad ekonomisk tillväxt på kort sikt. Banken spår priser på platina kring 975 dollar per troy ounce i slutet av september och slutet av 2020 jämfört med dagens pris på 935 dollar. Ändå varnar UBS för att platinas grundläggande egenskaper är det dystraste bland ädla metaller.

WisdomTree’s Shah tror att platina kan flörta med 1 000 dollar de närmaste 12 månaderna eftersom den största konsumenten, bilindustrin, återhämtar sig snabbare än många förväntade sig. Platina används ofta i katalysatorer i dieselfordon.

”Nästan obegränsade kvantitativa åtgärder från Fed och global valutaoro är de främsta drivkrafterna för den fortsatta rusningen till ädelmetaller, inklusive platina” säger Ryan Giannotto, analyschef på GraniteShares. Till skillnad från andra monetära metaller produceras endast en sextondel platina i förhållande till guld och är utomordentligt koncentrerat i utbudet, sade han och tillade att detta borde hjälpa till att stödja priserna.

Nyheter

Tyskland har så höga elpriser att företag inte har råd att använda elektricitet

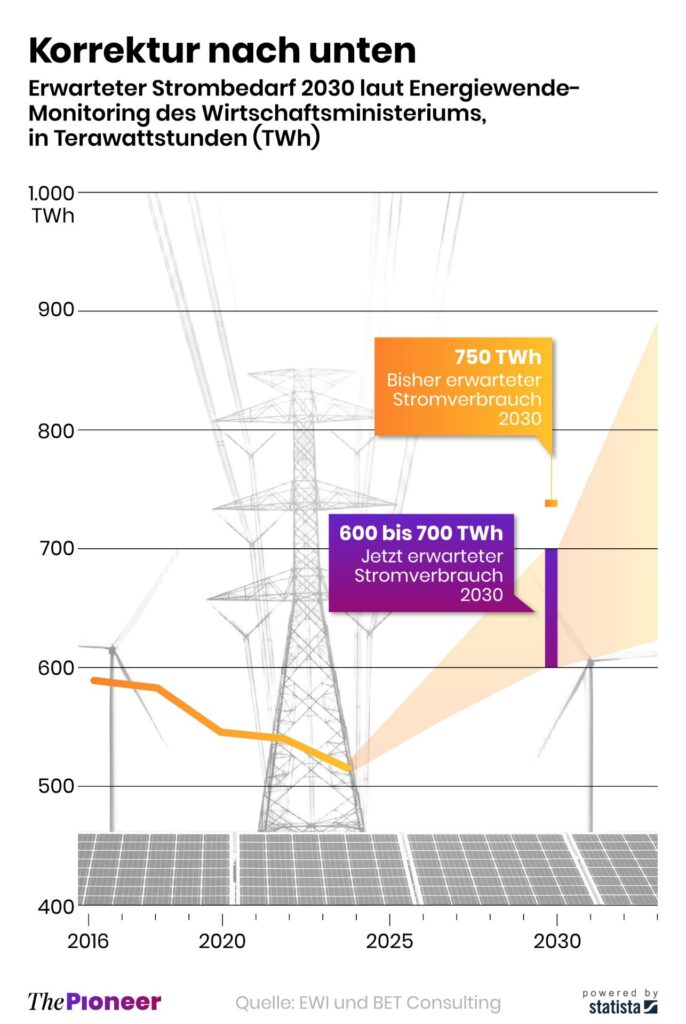

Tyskland har skrivit ner prognosen på hur mycket elektricitet landet kommer att behöva 2030. Hittills har prognosen varit 750 TWh, vilken nu har skrivits ner till 600-700 TWh,

Det kan vid en första anblick låta positivt. Men orsaken är inte att effektiviseringar. Utan priserna är så pass höga att företag inte har råd att använda elektriciteten. Elintensiv industri flyttar sin verksamhet till andra länder och få företag satsar på att etablera energikrävande verksamhet i landet.

Tyskland har inte heller någon plan för att förändra sin havererade energipolitik. Eller rättare sagt, planen är att uppfinna fusionskraft och använda det som energikälla. Något som dock inte löser problemet på några årtionden.

Nyheter

Kinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

Kinas officiella statistik för elproduktion har släppts för augusti och den visar att landet slog ett nytt rekord. Under augusti producerades 936 TWh elektricitet.

Stephen Stapczynski på Bloomberg lyfter fram att det är ungefär lika mycket som Japan producerar per år, vilket innebär är de producerar ungefär lika mycket elektricitet per invånare.

Kinas elproduktion kom i augusti från:

| Fossil energi | 67 % |

| Vattenkraft | 16 % |

| Vind och Sol | 13 % |

| Kärnkraft | 5 % |

Stapczynskis kollega Javier Blas uppmärksammar även att det totala rekordet inkluderade ett nytt rekord för kolkraft. Termisk energi (där nästan allting är kol) producerade 627,4 TWh under augusti. Vi rapporterade tidigare i år att Kina under första kvartalet slog ett nytt rekord i kolproduktion.

Nyheter

Det stigande guldpriset en utmaning för smyckesköpare

Guldpriset når hela tiden nya höjder och det märks för folk när de ska köpa smycken. Det gör att butikerna måste justera upp sina priser löpande och kunder funderar på om det går att välja något med lägre karat eller mindre diamant. Anna Danielsson, vd på Smyckevalvet, säger att det samtidigt gör att kunderna får upp ögonen för värdet av att äga guld. Det högre guldpriset har även gjort att gamla smycken som ligger hemma i folks byrålådor kan ha fått ett överraskande högt värde.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys4 veckor sedan

Analys4 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share