Nyheter

Hur högre räntor kan driva upp guldpriset

Normalt sett brukar det sägas att högre räntor är dåligt för guldpriset. Normalt sett sägs det att när räntorna stiger väljer placerarna att köpa obligationer som ger en löpande avkastning istället. Det är emellertid en sanning med modifikation. Vi har nu under flera år vant oss vid att leva i en lågräntemiljö, och vi har till och med sett negativa räntor under vissa perioder.

Så vad betyder allt detta för utsikterna för guldpriset 2022? I teorin är den största risken för guldpriset att centralbankerna, inklusive den svenska Riksbanken, höjer räntorna under året. Detta har emellertid redan uttalats, och frågan är snarast hur många gånger som räntan kommer att höjas och inte om den kommer att stiga. Så gott som alla de stora centralbankerna har meddelat att de har för avsikt att strama åt sin penningpolitik.

Enligt vad skolboken säger skall detta leda till ett lägre guldpris, allt annat lika. Det finns emellertid anledning att tro att detta är ett alltför förenklat sätt att se på situationen. Att centralbankerna väljer att strama åt sin penningpolitik beror i första hand på att det finns för mycket pengar i omlopp, något som i sin tur har drivit upp inflationen. Att centralbankerna då väljer att strama åt sin penningpolitik innebär bland annat att de höjer räntorna för att på detta sätt göra det dyrare att låna, vilket minskar den andel pengar som kan konsumeras.

Det finns emellertid anledning att tro att räntehöjningarna kommer att vara små och oförmögna att hålla jämna steg med inflationen, vilket innebär att realräntan, det vill säga räntan efter att ha tagit hänsyn till inflationen, kommer att bli ännu mer negativ, vilket ökar guldets attraktionskraft.

Kommande räntehöjningar under 2022 kommer förmodligen att bli mycket små eftersom det finansiella systemet sannolikt inte kan hantera räntekostnader med en ränta över två procent Eftersom inflationen sannolikt kommer att stiga snabbare än räntorna kommer det att resultera i en ännu mer negativ realränta. En negativ realräntetrend är en miljö där guld frodas.

Den svenska inflationen högre än väntat

Den 14 januari publicerades uppgifter som visade den svenska inflationen steg mer än vad som var väntat i december 2021. Det visade sig att den svenska inflationen var den högst på trettio år. 1993 låg den svenska inflationen på 4,6 procent. För december rapporterades det att den svenska inflationen nått en årstakt på 4,1 procent, en uppgång på en halv procentenhet sedan i november då siffran var 3,6 procent.

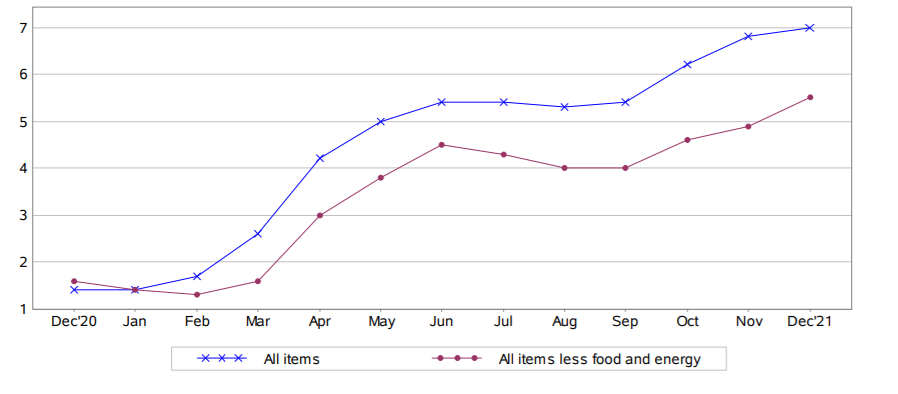

Procentuell förändring jämfört med motsvarande månad föregående år

I USA var inflationen ännu högre, där steg priset på varor och tjänster i en takt som inte har setts på decennier, och hoppade till sju procent i december jämfört med samma månad förra året. Det var den sjunde månaden i rad då inflationen översteg fem procent. Denna inflationsnivå har inte setts i USA på 39 år vilket kommer att tvinga den amerikanska centralbanken Federal Reserve att höja räntorna. Det har tidigare kommunicerats att det kommer att ske under tre tillfällen under 2022, men det var innan dessa höga inflationssiffror presenterades.

Den höga inflationen kan således tvinga Riksbanken och dess internationella motsvarigheter att höja räntan tidigare än vad de tänkt sig. Riksbanken har till uppgift att hålla inflationen på två procent, något som den inte har lyckats med. Det är av den anledningen vi under flera år såg negativa räntor i Sverige. Tanken var att billigare pengar skulle leda till en ökad konsumtion. Det var emellertid inte det som hände. Istället såg vi hur billigt kapital strömmade in på fastighetsmarknaden och på aktiemarknaden där avkastningen var högre än kostnaden för att låna pengar.

Ett av de instrument som Riksbanken har att arbeta med är räntan. Om inflationen ser ut att vara högre än två procent över en längre tid så höjer centralbankerna räntan. I skrivande stund har vi en hög inflation, som är högre än vad marknadsbedömarna kunde förvänta sig för bara något år sedan.

Den amerikanska centralbanken Federal Reserve har aviserat upp till tre räntehöjningar för i år. Aktörerna på de finansiella marknaden tenderar emellertid att tro att det kommer att bli frågan om fyra höjningar.

Från nuvarande 0,0 till 0,25 procent kan räntorna i USA stiga till 0,75 till 1,25 procent i slutet av 2022. Även om detta inte skulle kompensera för den nuvarande inflationen på 7 procent, skulle det helt klart motverka inflationen. Dessutom har amerikanska räntehöjningar vanligtvis en positiv effekt på den amerikanska dollarn. Men hur reagerar guldpriset vanligtvis? En färsk studie från World Gold Council visar intressanta resultat.

Efter räntehöjningar kan guldpriset mycket väl stiga

Studien undersökte hur guldets utveckling jämfört med amerikanska aktier och den amerikanska dollarn under de första räntehöjningarna inom Feds åtstramningscykler i februari 1994, juni 1999, juni 2004 och december 2015.

Medianerna för prisutvecklingen inom de fyra cyklerna jämfördes sedan med varandra. Resultatet av studien: redan ett år efter införandet försvagade de aviserade räntehöjningarna guldpriset. Ett halvår innan den faktiska räntehöjningen nådde guldpriset ett bottenläge med minus 6,8 procent, medan amerikanska aktier visade en genomsnittlig avkastning på 6,15 och även den amerikanska dollarn stärktes med 2,8 procent.

Ett halvår efter räntehöjningen var bilden en helt annan: med en uppgång på 11,34 procent presterade guldet betydligt bättre än den amerikanska aktiemarknaden, som hade haft uppgångar på bara 4,17 procent, medan den amerikanska dollarn tappade 3,95 procent. Ytterligare sex månader senare hade uppgångarna för guld och amerikanska aktier konvergerat kraftigt vad gäller resultat (7,62 mot 6,33 procent) och dollarkursen hade stigit med 2,21 procent.

Guldmarknaden har redan prissatt kommande räntehöjningar

Som studien visar, hade Feds räntehöjningar på 1990-talet redan inkluderats i guldpriset långt innan de genomfördes. Investerarnas ökade säkerhet om centralbankernas beteende efter att räntehöjningarna trädde i kraft hade alltså faktiskt en positiv inverkan på guldpriset.

I dagsläget kommer resultatet för guldinvesteringar i euro och också att bero på omfattningen av den amerikanska styrräntehöjningens effekt på euron och kronan. Om den försvagas kommer guldpriset sannolikt att stiga. Att ECB hittills inte har aviserat några räntehöjningar för 2022 bör ytterligare stärka den amerikanska dollarn. Guld prissätts i dollar vilket således är ytterligare en faktor som kan driva upp värdet på det guld som svenska investerare äger.

Tavex AB är en del av Tavexgruppen som grundades 1991 med verksamhet i Sverige sedan 2005. Tavex är en ledande återförsäljare av ädelmetaller och valuta i norra Europa med högsta kreditbetyget AAA från Bisnode. Tavex köper och säljer guld, silver och platina. Besök tavex.se

Nyheter

Samtal om flera delar av råvarumarknaden

Ett samtal som sammanfattar ett relativt stabilt halvår på råvarumarknaden trots volatilitet och geopolitiska spänningar som sannolikt fortsätter in i andra halvan av året. Vi bjuds även på kommentarer från Carlos Mera, Rabobanks analyschef för jordbrukssektorn och Kari Kangas, skogsanalytiker.

Nyheter

Jonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

Jonas Lindvall, ett välkänt namn i den svenska olje- och gasindustrin, är tillbaka med ett nytt företag – Perthro AB – som nu förbereds för notering i Stockholm. Med över 35 års erfarenhet från bolag som Lundin Oil, Shell och Talisman Energy, och som medgrundare till energibolag som Tethys Oil och Maha Energy, är Lindvall redo att än en gång bygga ett bolag från grunden.

Tillsammans med Andres Modarelli har han startat Perthro med ambitionen att bli en långsiktigt hållbar och kostnadseffektiv producent inom upstream-sektorn – alltså själva oljeutvinningen. Deras timing är strategisk. Med ett inflationsjusterat oljepris som enligt Lindvall är lägre än på 1970-talet, men med fortsatt växande efterfrågan globalt, ser de stora möjligheter att förvärva tillgångar till attraktiva priser.

Perthro har redan säkrat bevisade oljereserver i Alberta, Kanada – en region med rik oljehistoria. Bolaget tittar även på ytterligare projekt i Oman och Brasilien, där Lindvall har tidigare erfarenhet. Enligt honom är marknadsförutsättningarna idealiska: världens efterfrågan på olja ökar, medan utbudet inte hänger med. Produktionen från befintliga oljefält minskar med cirka fem procent per år, samtidigt som de största oljebolagen har svårt att ersätta de reserver som produceras.

”Det här skapar en öppning för nya aktörer som kan agera snabbare, tänka långsiktigt och agera med kapitaldisciplin”, säger Lindvall.

Perthro vill fylla det växande gapet på marknaden – med fokus på hållbar tillväxt, hög avkastning och effektiv produktion. Med Lindvalls meritlista och branschkunskap hoppas bolaget nu kunna bli nästa svenska oljebolag att sätta avtryck på världskartan – och på börsen.

Nyheter

Oljan, guldet och marknadens oroande tystnad

Oljepriset är åter i fokus på grund av kriget i Mellanöstern. Är marknadens tystnad om de stora riskerna, det som vi egentligen verkligen bör oroa oss för? Och varför funderar Tyskland på att plocka hem sin guldreserv från New York? I veckans avsnitt av Världsekonomin pratar Katrine Kielos och Henrik Mitelman om olja, tystnad och guld. Europa är ju mer beroende av oljepriset än USA, hur orolig ska man vara för att det stiger? En krönika i Financial Times lyfte nyligen “marknadens oroande tystnad”, den syftade på skillnaden mellan den dystra geopolitiska utvecklingen i världen och en marknad som samtidigt återhämtat sig 20 procent sen början av april, trots tullkriget. Vad säger marknadens tystnad egentligen? I Tyskland pågår en debatt om att plocka hem sin guldreserv från USA. Handlar det om bristande förtroende för Donald Trump – och kan det rentav ha något med “hämndskatten” att göra?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommaren inleds med sol och varierande elpriser

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Analys4 veckor sedan

Analys4 veckor sedanBrent needs to fall to USD 58/b to make cheating unprofitable for Kazakhstan

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning