Nyheter

Guldcentralen februari 2012

2011 har onekligen varit ett fortsatt intressant år för guldmarknaden: Med stigande guldpriser och en stadigt ökad produktion av guld kan vi fråga oss hur det är möjligt för dessa två faktorer att samexistera. Idag finns det mer guld än någonsin tidigare; den simpla slutsatsen borde väl då egentligen vara om inte guldet borde bli billigare.

2011 har onekligen varit ett fortsatt intressant år för guldmarknaden: Med stigande guldpriser och en stadigt ökad produktion av guld kan vi fråga oss hur det är möjligt för dessa två faktorer att samexistera. Idag finns det mer guld än någonsin tidigare; den simpla slutsatsen borde väl då egentligen vara om inte guldet borde bli billigare.

Faktum är att det är efterfrågan på guld som investeringsmetall som gjort att priset rusat kraftigt de senaste åren, men varför? I denna artikel vill vi belysa inflationens påverkan på guldpriset både historiskt och idag. Handlar det om billiga eller dyra guldpriser? Guldet är beständigt, prissättningen den raka motsatsen. Det tål att sägas på nytt: Guldet idag skiljer sig inte från guldet för tio, hundra eller ens tusen år sedan – däremot köper inte en dollar eller en krona idag vad den en gång i tiden gjorde.

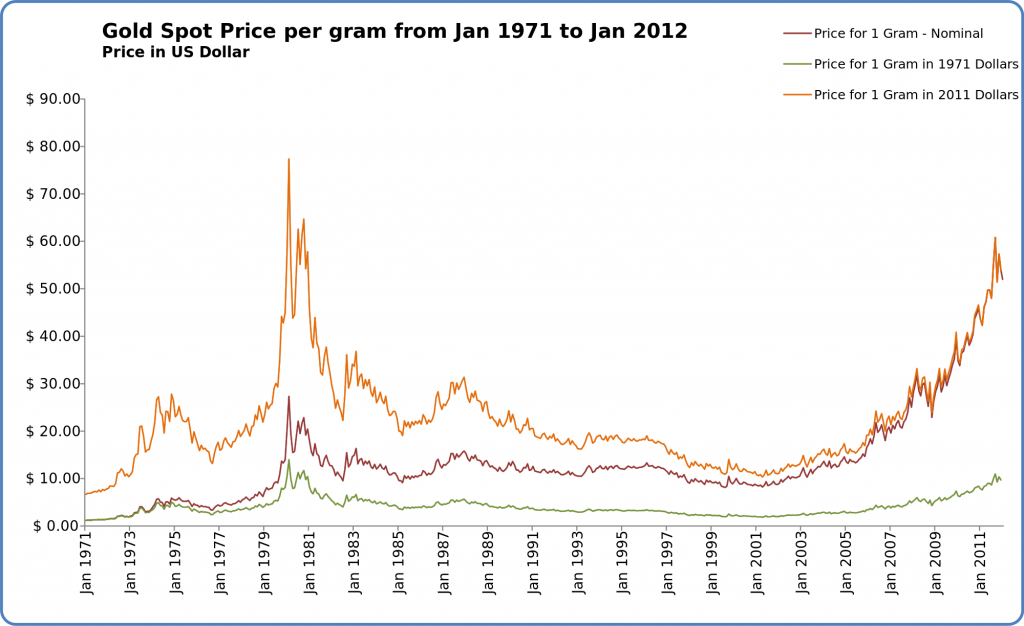

När det talas om att ”guldet har blivit dyrare” är det inte för att guldet ökat eller tappat i värde. Istället handlar det om guldets förhållande till valutan. Se guldet lite som den monetära sjuktermometern; låga spotpriser på guld talar för en välmående valuta. Året 1970 motsvarade 200 dollar (inflationsjusterat till 2010-dollar) värdet av ett uns guld. Ett decennium senare hade dollarn över tio gånger sämre köpkraft mot guldet. Vad hände?

Alldeles riktigt inträffade den omtalade guldrushen: Priset toppade 21 januari 1980 på 2395 dollar per troy ounce (mätt i dagens priser), vilket kan jämföras med ett guldpris på 200 dollar (mätt i dagens priser) år 1971 efter att guldstandarden avvecklades.

Alldeles riktigt inträffade den omtalade guldrushen: Priset toppade 21 januari 1980 på 2395 dollar per troy ounce (mätt i dagens priser), vilket kan jämföras med ett guldpris på 200 dollar (mätt i dagens priser) år 1971 efter att guldstandarden avvecklades.

Men om ett uns guld hade en differens på hela 2195 dollar mellan åren 1970 och 1980 (eller en differens på 387 dollar och 823 dollar i 1970-dollar respektive 1980-dollar), handlade det verkligen om en ändring av guldets realpris? Hade guldet helt plötsligt fått magiska egenskaper eller vad är det frågan om egentligen? Förmodligen visar det på marknadens oförmåga att frambringa en korrekt värdering av både dollarn och guldet.

En faktor till guldspiken var att inflationen för året 1980 snittade 13,58%, och den kumulativa inflationen mellan januari 1970 och december 1980 var 128,91%. Guldets prisökning härrörde således från en försvagad valuta; banker och regeringar ville i mån om problem med valutor införskaffa guldreserver för att säkra sina transaktioner, och ett köptryck uppstod på marknaden vilket förstås drev upp priserna.

Det är intressant att notera att inflation driver upp priserna mer än vad som motsvaras av själva inflationen, det är det som kallas realprisutveckling. Men hur definierar vi ”realpriset” om dollarn kontinuerligt devalveras i takt med inflationen och om guldet inte kan peggas mot något beständigt?

Eftersom guldstandarden inte längre gäller sedan augusti 1971 (nominellt satt till 35 dollar i enlighet med Bretton-Woods överenskommelse à 1944) är inflationen, inte guldets realvärde i sig självt, den aspekt som bör vara central i diskussionen. Sedan avvecklingen 1971 har dollarn konsekvent devalverat mot guld i förmån till en flytande växelkurs.

Politiska faktorer

Åren 1978-1981 var turbulenta: Iran transformerades under en revolution vilket satte oljemarknaden ur spel. Därefter inträffade två större krig vilket skulle få katastrofala efterföljder ekonomiskt sett: Iran-Irakkriget och Sovjetunionens invasion av Afghanistan såg till att instabiliteten på oljemarknaden intensifierades. Detta ledde till att investerare fick upp ögonen för andra investeringsalternativ, och då låg guldet nära till hands. Utseendet på guldspiken motsvarar därför plötsligheten i den geopolitiska världen under den här perioden: Den skjöt upp som en raket och försvann nästan lika fort.

Guldrushen 1980 och den nuvarande bullmarknaden har en distinkt likhet: inflationen. Grafutvecklingen antyder emellertid att guldet har fått en mer hållbar popularitet som valutareserv på senare tid.

2012 – ökat fokus på guldet

Idag är situationen annorlunda mot 1980. Fjolårets fortsatta ökning av guldpriset är mer representativ för den amerikanska ekonomins stadiga utnötning och det sänkta globala förtroendet för den amerikanska dollarn som handelsvaluta. Inflationen för 2011 snittade 3,6%, vilket dock bestridits av en del kommentatorer som påstår att siffran egentligen mörklagts och kan ligga närmare 10%. Bland annat citeras de ökade matpriserna som den verkliga fingervisningen på inflationstakten.

Idag ligger den kumulativa inflationen sedan augusti 1971 på över 454%. Med Eurozone-krisen, sanktioner mot Irans handelssektor och ytterligare höjningar av det amerikanska skuldtaket har 2011 inte bara bidragit till ökade guldpriser, men också tagit den politiska osäkerheten till nya nivåer inför 2012. Kina övertog positionen som ledarproducent av guld enligt WMP-rapporten för 2009, vilket utgör en viktig hedge mot Kinas redan betydliga dollarreserver som kan komma att devalveras i samband med fortsatta QE-program från den amerikanska centralbanken.

Utan konkreta åtgärder för att lösa skuldkrisen i EMU-länder eller för att skära ner på utgifterna i USA, fortsätter oron för dollarns och eurons fortsatta förtroende som globala handelsvalutor. På kort sikt är emellertid prisutvecklingen svår att förutse: Marknaden är nu mer irrationell än vanligt då det är så pass mycket som händer i världen att investerare har svårt att värdera alla faktorer enhetligt vilket ger sig uttryck i en volatil prisutveckling. Guldet som långsiktigt investeringscase blir emellertid bara starkare och starkare.[hr]

Guldcentralen AB har funnits sedan 1967 och är en del av en ädelmetallkoncern som funnits sedan 1879. Företagets ägare är KA Rasmussen AS i Norge. Det är 5:e generationen som driver företaget just nu. Guldcentralen säljer fysiskt guld, silver, platina och palladium till privatpersoner och företag. Det företaget säljer är handelsgodkända tackor och mynt. Företagets hemsida.

Nyheter

Tyskland har så höga elpriser att företag inte har råd att använda elektricitet

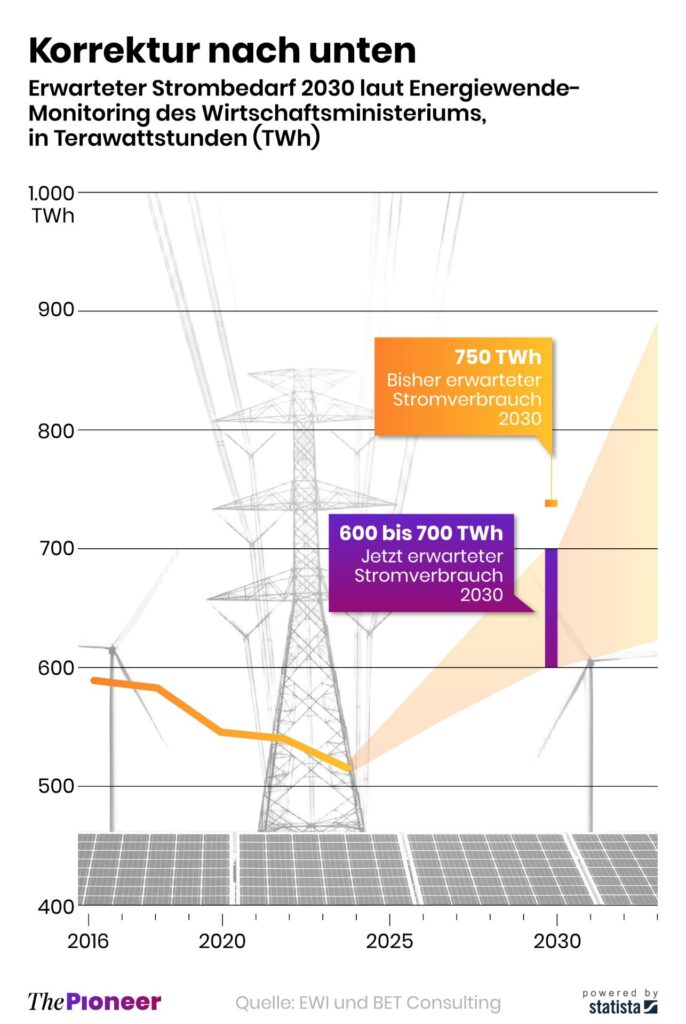

Tyskland har skrivit ner prognosen på hur mycket elektricitet landet kommer att behöva 2030. Hittills har prognosen varit 750 TWh, vilken nu har skrivits ner till 600-700 TWh,

Det kan vid en första anblick låta positivt. Men orsaken är inte att effektiviseringar. Utan priserna är så pass höga att företag inte har råd att använda elektriciteten. Elintensiv industri flyttar sin verksamhet till andra länder och få företag satsar på att etablera energikrävande verksamhet i landet.

Tyskland har inte heller någon plan för att förändra sin havererade energipolitik. Eller rättare sagt, planen är att uppfinna fusionskraft och använda det som energikälla. Något som dock inte löser problemet på några årtionden.

Nyheter

Kinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

Kinas officiella statistik för elproduktion har släppts för augusti och den visar att landet slog ett nytt rekord. Under augusti producerades 936 TWh elektricitet.

Stephen Stapczynski på Bloomberg lyfter fram att det är ungefär lika mycket som Japan producerar per år, vilket innebär är de producerar ungefär lika mycket elektricitet per invånare.

Kinas elproduktion kom i augusti från:

| Fossil energi | 67 % |

| Vattenkraft | 16 % |

| Vind och Sol | 13 % |

| Kärnkraft | 5 % |

Stapczynskis kollega Javier Blas uppmärksammar även att det totala rekordet inkluderade ett nytt rekord för kolkraft. Termisk energi (där nästan allting är kol) producerade 627,4 TWh under augusti. Vi rapporterade tidigare i år att Kina under första kvartalet slog ett nytt rekord i kolproduktion.

Nyheter

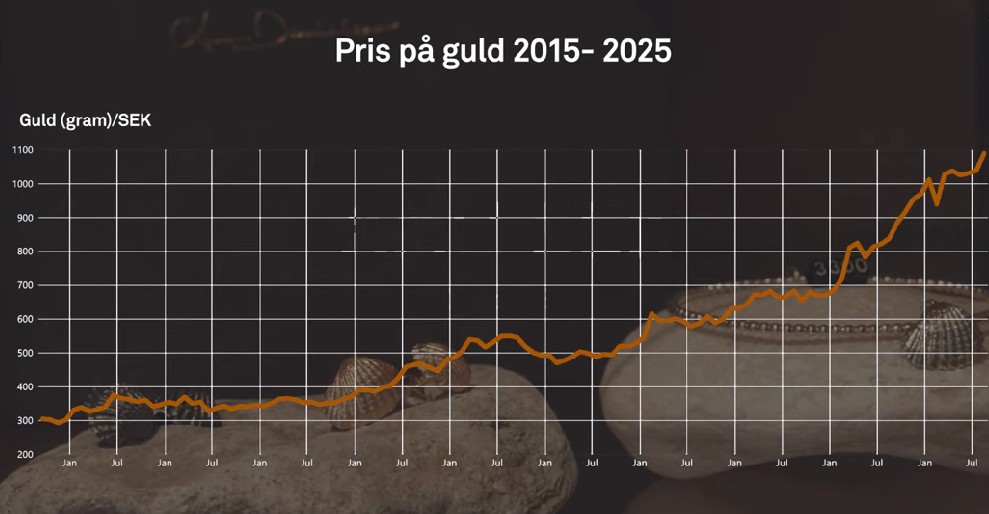

Det stigande guldpriset en utmaning för smyckesköpare

Guldpriset når hela tiden nya höjder och det märks för folk när de ska köpa smycken. Det gör att butikerna måste justera upp sina priser löpande och kunder funderar på om det går att välja något med lägre karat eller mindre diamant. Anna Danielsson, vd på Smyckevalvet, säger att det samtidigt gör att kunderna får upp ögonen för värdet av att äga guld. Det högre guldpriset har även gjort att gamla smycken som ligger hemma i folks byrålådor kan ha fått ett överraskande högt värde.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September