Nyheter

Förutsättningarna för oljeraffinaderierna

Aktierna i många oljeraffinaderier såldes ut ganska aggressivt under 2015, men sett i efterhand var denna sektor betydligt bättre än många andra företag som arbetar med produktion, utveckling och prospektering av olja. Oljeraffinaderierna klarade sig i allmänhet också bättre än de tjänsteföretag som arbetar inom oljesektorn. Det var en stark efterfrågan på oljeraffinaderiernas produkter och höga vinstmarginaler som bidrog till att stabilisera deras aktiekurser, vilket kom att leda till att detta blivit en safe haven för energiinvesterare. Däremot kommer det att vara svårt för raffinaderierna att matcha eller överträffa denna utveckling under 2016 och 2017, i alla fall med dagens förutsättningar.

Fortsatt hög efterfrågan på slutprodukterna

Situationen med ett globalt överflöd av råolja döljer det faktum att det finns en hög efterfrågan på både själva råvaran och de olika slutprodukterna, något som gynnar raffinaderierna framför producenterna. Situationen är dessutom mer komplex då det råder en mycket ojämn lönsamhet runt om i världen vilket gör det svårt att göra en bredare och överskådlig analys. Lokala krafter och händelser påverkar oljeraffinaderierna, vilket gör vissa till vinnare och andra förlorare.

Generellt sett har de europeiska och asiatiska raffinaderierna starkare balansräkningar än sina amerikanska motsvarigheter, men ekvationen håller på att förändras på grund av de osäkra ekonomiska utsikterna och en snabb nedgång i råoljepriset.

I allmänhet rapporterade raffinaderierna starkare vinster under 2015 än under 2014, något som till stor del beror på att raffinaderierna kunde dra fördel av crack spreadar, det vill säga de kunde dra fördel av skillnaden mellan priset på råolja och petroleumslutprodukter. Raffinaderierna kunde dra fördel av ett lägre oljepris eftersom priset på bensin, eldningsolja och andra raffinerade petroleumprodukter inte föll lika snabbt som råolja på många platser runt om i världen.

Flera marknadsbedömare är av åsikten att oljepriset kommer att återhämta sig under de kommande månaderna, eller i alla fall under 2016. Om detta sker är det också sannolikt att det kommer att uppstå ett nytt handelsmönster som kommer att styra priset på råolja och dess derivat bensin och eldningsolja under många år framåt. Om detta handelsmönster infinner sig kommer priserna att stabilisera sig, och sänka de potentiella vinsterna för en crack spread.

Olika sätt att få exponering mot raffinaderier

Downstreamföretag, till exempel Tesoro Corp (TSO), Valero Energy (VLO), Marathon Petroleum (MPC) och Phillips 66 (PSX) har dominerat energisektorn under de senaste åren. Under dessa år har företagen kunnat dra fördel av den stora skifferrevolutionen på oljemarknaden, men de har också gynnats av den amerikanska och globala ekonomiska expansionen. Faktum är att Valero Energy avslutade börsåret med en aktiekurs som låg i närheten av denna akties all-time-high, något som få personer trodde var möjligt. Alla dessa företag avslutade börsåret 2015 med en aktiekurs som var högre än vad den var när börshandeln inleddes samma år.

En satsning på hela industrin

Att satsa på ett enskilt företag kan vara riskabelt, men det finns en lösning på det problemet. Market Vectors Oil Refiners ETF (CRAK) är ett av de få investeringsinstrument för detta ändamål, en börshandlad fond som lanserades i augusti 2015. Denna ETF följer Market Vectors Global Oil Refiners Index, ett regelbaserat marknadsviktat index som i dagsläget omfattar 26 olika värdepapper.

Denna ETF har fördelen att den erbjuder en internationell exponering mot oljeraffinaderier eftersom endast 37,88 procent av denna fonds tillgångar per den 31 december var amerikanska. Istället är det Japan, Sydkorea, Indien och Australien som står för den största vikten, tillsammans har dessa länder en aggregerad kapitalvikt på 64 procent av fondförmögenheten i CRAK. Denna ETF har ingen exponering mot vare sig Mellanöstern eller Ryssland, något som är en fördel med tanke på dagens geopolitiska läge, men en nackdel då dessa två regioner är världens största när det gäller raffinering av olja.

CRAK är emellertid ännu så länge en liten ETF, det finns i dag cirka 3,6 MUSD under förvaltning. Detta är emellertid normalt för en ny börshandlad fonds liv. Nackdelen är att en låg förvaltad volym ger en låg likviditet och stora spreadar, det vill säga en stor skillnad mellan köp- och säljkursen.

Nyheter

Kinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

Kinas officiella statistik för elproduktion har släppts för augusti och den visar att landet slog ett nytt rekord. Under augusti producerades 936 TWh elektricitet.

Stephen Stapczynski på Bloomberg lyfter fram att det är ungefär lika mycket som Japan producerar per år, vilket innebär är de producerar ungefär lika mycket elektricitet per invånare.

Kinas elproduktion kom i augusti från:

| Fossil energi | 67 % |

| Vattenkraft | 16 % |

| Vind och Sol | 13 % |

| Kärnkraft | 5 % |

Stapczynskis kollega Javier Blas uppmärksammar även att det totala rekordet inkluderade ett nytt rekord för kolkraft. Termisk energi (där nästan allting är kol) producerade 627,4 TWh under augusti. Vi rapporterade tidigare i år att Kina under första kvartalet slog ett nytt rekord i kolproduktion.

Nyheter

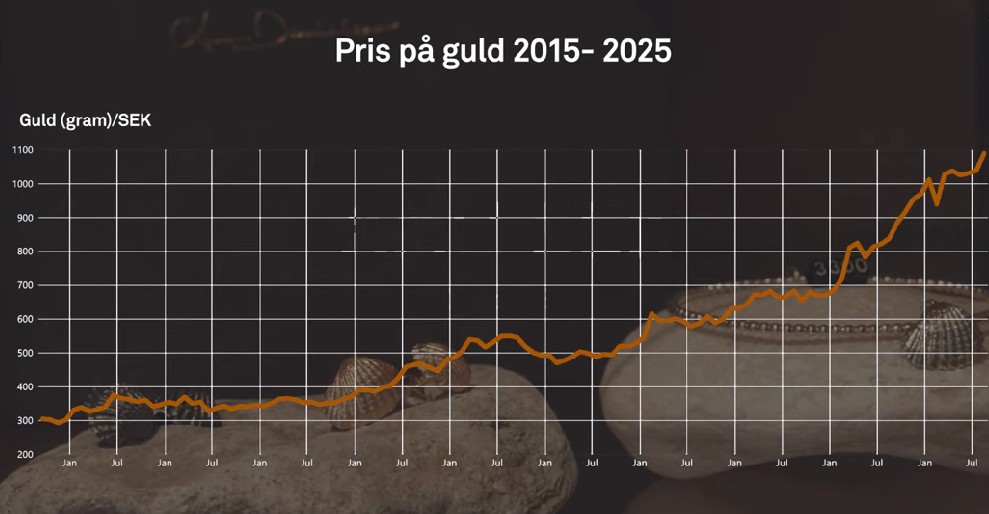

Det stigande guldpriset en utmaning för smyckesköpare

Guldpriset når hela tiden nya höjder och det märks för folk när de ska köpa smycken. Det gör att butikerna måste justera upp sina priser löpande och kunder funderar på om det går att välja något med lägre karat eller mindre diamant. Anna Danielsson, vd på Smyckevalvet, säger att det samtidigt gör att kunderna får upp ögonen för värdet av att äga guld. Det högre guldpriset har även gjort att gamla smycken som ligger hemma i folks byrålådor kan ha fått ett överraskande högt värde.

Nyheter

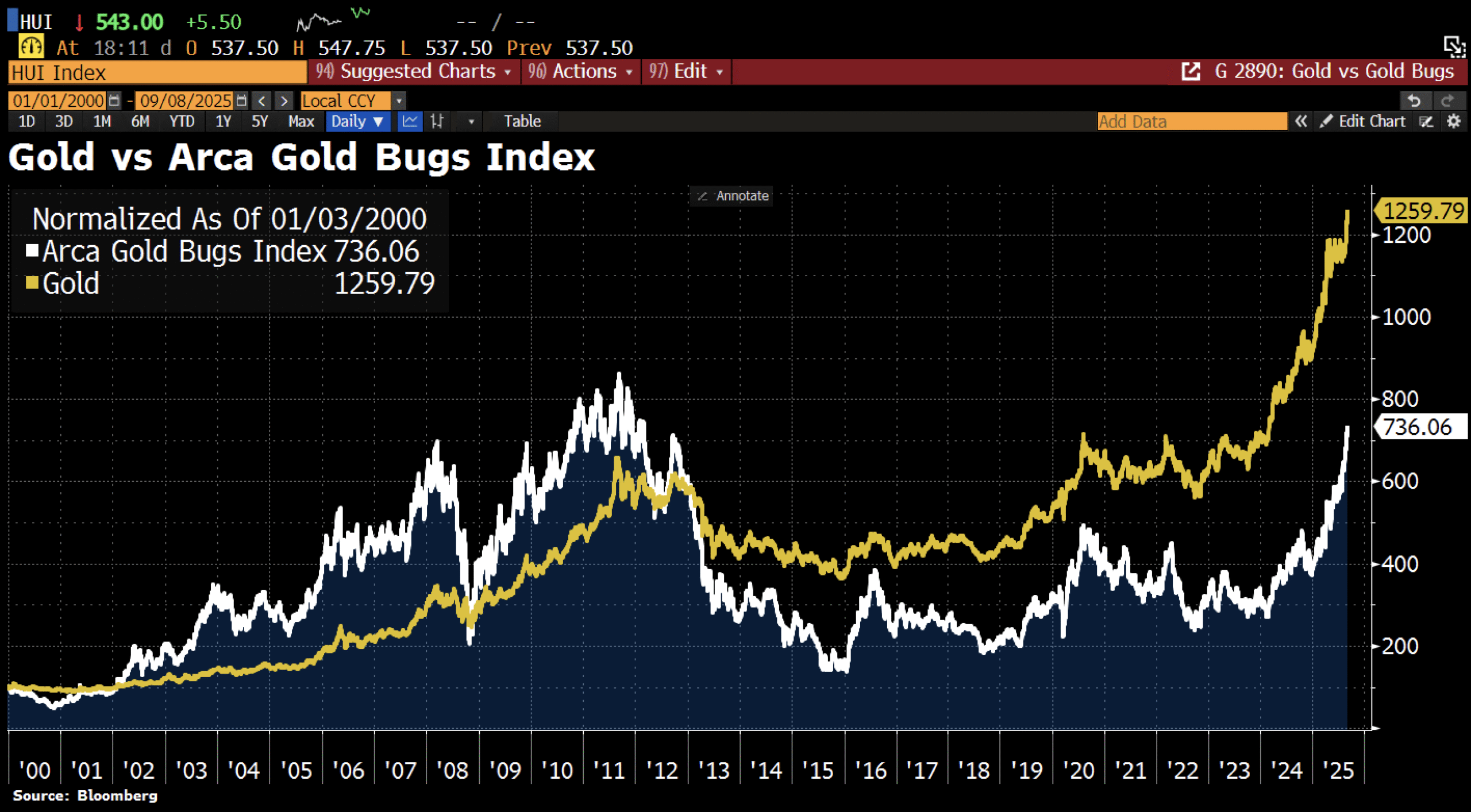

Aktier i guldbolag laggar priset på guld

Sedan år 2013 har aktierna i bolag som producerar guld inte alls hängt med prisutvecklingen på guld. I takt med att guldpriset har stigit så har avståndet bara blivit större. Detta trots att riskaptiten på aktiemarknaden i stort är högt.

I diagrammet jämförs priset på guld med Arca Gold Bugs Index, där indexet består av flera av de största guldbolagen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September