Nyheter

Fem orsaker till att du skall äga guld

I det dagliga arbetet ser vi hur guld kan förbättra resultaten i olika investeringsportföljer. När vi talar om att använda guld i en portfölj tenderar vi att fokusera på dess roll som ett kärnstrategiskt innehav, inte en tillgång som handlas regelbundet.

Här är fem viktiga skäl att betrakta guld som ett kärninnehav:

1. Guld är en effektiv försäkring mot oförutsägbara händelser

Guld har varit en av de bäst presterande tillgångarna globalt under det senaste året och har väckt mycket uppmärksamhet. I australiensiska dollar har guld aldrig varit mer värdefullt, efter att ha stigit 32 procent under 12-månadersperioden till slutet av september. Samma sak gäller värdet i kanadensiska dollar. Guld har inte bara presterat mycket bra, utan det har gjort det mot bakgrund av stigande geopolitisk risk, en volatil aktiemarknad, globala tillväxtproblem och en plötslig förändring av penningpolitiken globalt.

Det senaste händelserna är bara några exempel i guldets långa historia om att utvecklas väl när marknaderna är oroliga eller när riskerna höjs. Andra framträdande exempel inkluderar:

- börskraschen 1987: guld steg 6 procent medan S&P 500 föll 33 procent.

- den globala finanskrisen: guld steg med 26 procent, medan S&P 500 föll med 56 procent.

- den europeiska statsskuldskrisen: guld steg 9 procent, medan S&P 500 föll 19 procent.

Därför är det inte förvånande att många använder guld som en säker hamn på samma sätt som de skulle använda försäkringar för att skydda sina fysiska tillgångar. Naturligtvis tecknar du inte bara hemförsäkring när du känner att en översvämning eller brand kan vara nära förestående. Många förespråkar att man skall äga guld på lång sikt för att skydda sig mot händelser som i sig är oförutsägbara.

2. Priset på guld drivs av många faktorer och är svårt att förutsäga

Guld överensstämmer inte med traditionella principer för finansiella tillgångar och det finns ingen allmänt accepterad modell för att bestämma ett rimligt pris för guld. Det finns många olika modeller, men det är rimligt att säga att priset på guld drivs av ett brett spektrum av variabler och är svårt att förutsäga.

Guld är på samma gång både en konsumtions- och en investeringstillgång, vilket ofta gör det både pro- och motcykliskt samtidigt. Nivåer av ekonomisk tillväxt är positivt relaterade till efterfrågan på guld för användning i smycken och teknologiprodukter, medan förväntningarna på lägre tillväxt kan driva investeringar eller köpa safe havens. Guld används som en bevarare av värde och ett skydd mot inflation. Guld efterfrågas när räntorna och inflationen är låga och de ekonomiska utsikterna ser dåliga ut. Vidare är centralbanker viktiga investerare och har massiva reserver och ett brett utbud av olika motiv för att äga guld, vilket kan starkt påverka efterfrågan.

Med en sådan mängd konkurrerande faktorer för vilka man ska redovisa är det mycket svårt att förutse förändringar i guldpriset och tidpunkten för dessa. Därför rekommenderas guld sällan som en omsättningstillgång, där marknadstidpunkten är nyckeln. Istället fokuserar de flesta investerare på hur guld kan användas som ett grundläggande strategiskt innehav. Beroende på deras omständigheter ser vi ofta investerare använda guld med en allokering på 2 procent, 5 procent eller 10 procent i sina portföljer.

3. Guldets avkastning på lång sikt är bättre än många andra tillgångsslag

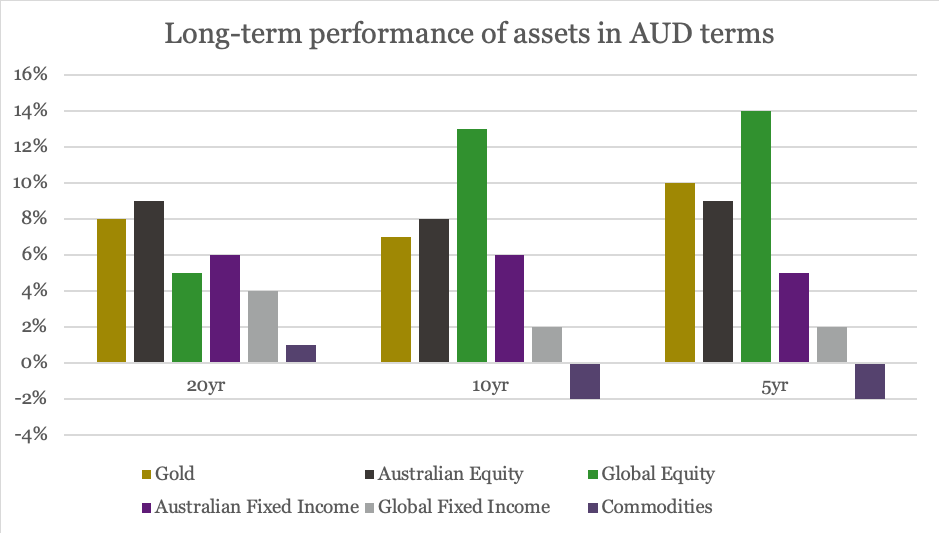

Sedan guld blev en fritt handlad råvara 1971 har priset ökat med i genomsnitt 11,7 % per år. Diagram 1 visar hur guld har presterat i förhållande till andra stora tillgångsklasser. Medan vissa investerare oroar sig för att guld inte ger någon regelbunden inkomst, har dess totala avkastning överträffat många mer allmänt använda investeringar. Guld har väsentligt överträffat både ränteplaceringar och diversifierade råvaror. Dess avkastning på lång sikt är jämförbar med avkastningen på aktiemarknaden.

4. Guld hjälper till att diversifiera din portfölj när du behöver det mest

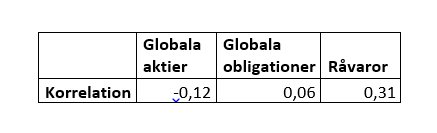

På lång sikt har guld näst intill noll korrelation med aktiemarknaderna. Detta är bra för investerare. Okorrelerade tillgångar tillhandahåller diversifiering och hjälper till att förbättra avkastningen eller minska risken inom en portfölj. Tabell 1 visar korrelationer mellan guld och andra stora tillgångsslag under 20 år. Du kan se att guld i allmänhet har låga korrelationer med andra tillgångar. Det tenderar att vara negativt korrelerat med aktier, samtidigt som det är milt positivt korrelerat med obligationer och råvaror.

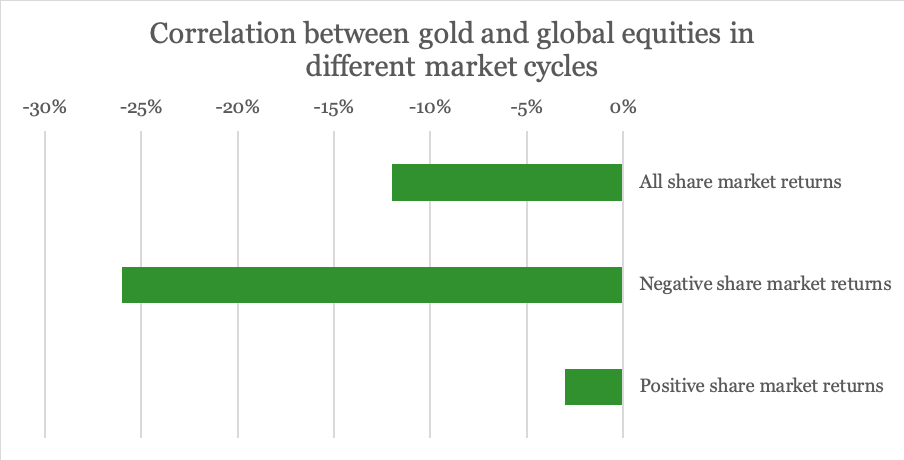

Inte bara har guldets korrelation med aktiemarknaderna varit låg, det har den trevliga egenskapen att det tenderat att bli mer negativt när aktiemarknaderna faller. Diagram 2 visar sambandet mellan guld- och globala aktier separat med tanke på perioder där kapitalavkastningen är positiv och sedan negativ. Detta står i kontrast till andra okorrelerade eller ”alternativa” tillgångar som blev mycket korrelerade med aktiemarknaderna under den stora finanskrisen. Inte bara guld drar nytta av köp av säkra hamnar under tider med marknadsstress, till skillnad från de flesta andra finansiella tillgångar, det har inget element i kreditrisk, vilket immuniserar det från extrema marknadsdislokationer.

5. Guld kan förbättra riskjusterad avkastning på lång sikt

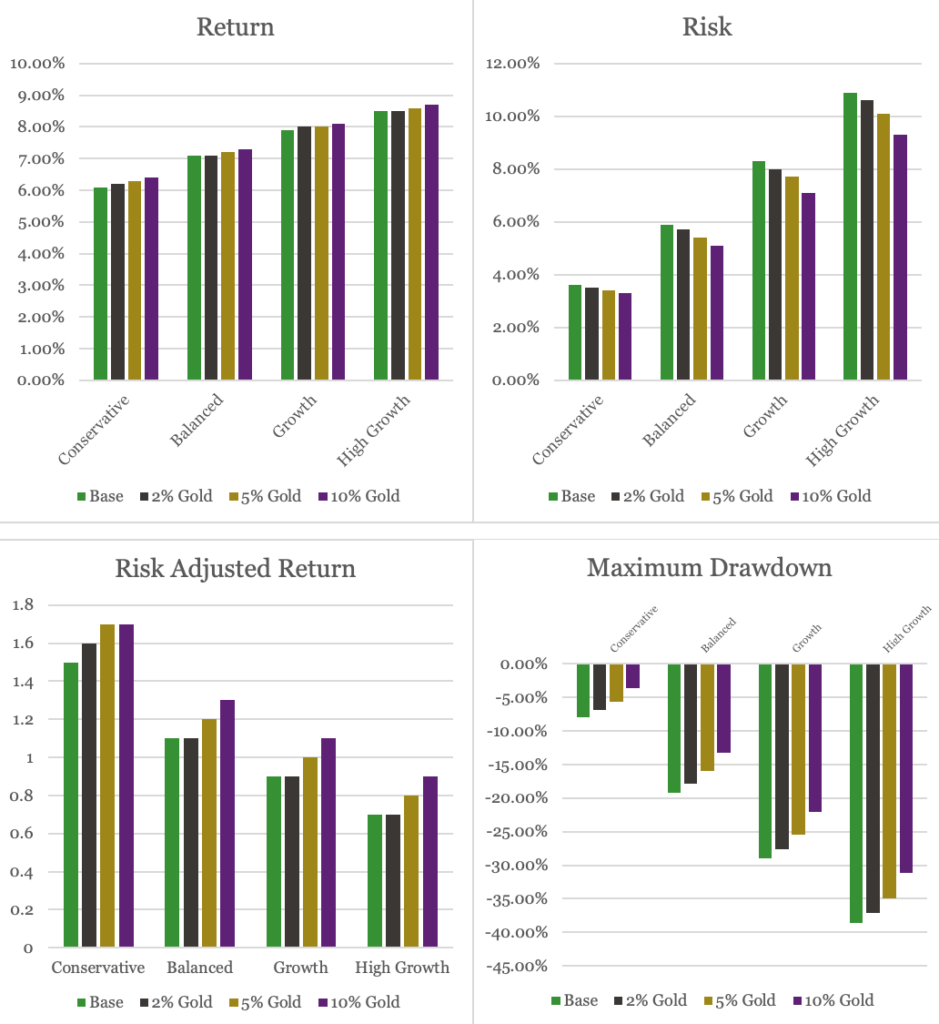

För att visa påverkan som en kärnposition av guld kan ha i en portfölj har vi simulerat att lägga till ett guldinnehav i en samling typiska fördelningsmodeller som inkluderar internationella aktie- och räntebärande tillgångar med fyra olika fördelningar som representerar följande profiler; konservativ, balanserad, tillväxt och hög tillväxt.

Diagram 3 – 6 nedan visar avkastning, volatilitet/risk (mätt med standardavvikelse), riskjusterad avkastning (mätt med Sharpe-kvoten) och maximal nedgång för varje tillgångsallokeringsportfölj, samt respektive portfölj med ett tillägg av guld på 2 procent, 5 procent och 10 procent guld.

Vad vi observerar är att tillägget av guld till en annars diversifierad portfölj har förbättrat resultatet i samtliga fall. Avkastningen är högre och ökar när allokeringen av guld ökar. Från ett riskperspektiv är guldpåverkan emellertid ännu viktigare. Allokeringen av guld minskar risken genom guldets förmåga att tillhandahålla diversifiering. Den riskjusterade avkastningen är högre och hur mycket den största nedgången i portföljen varit förbättras väsentligt.

Nyheter

Råvaror har nästan aldrig varit så här billiga

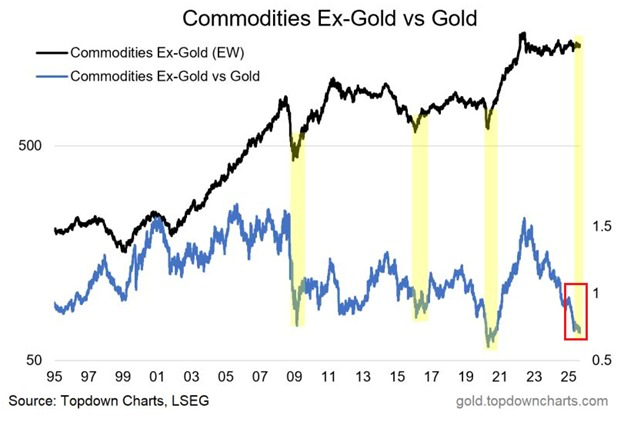

Guld är en råvara, men det är också en form av pengar, en verkligt global form av pengar som dessutom har en minimal inflation. Guld kan därför vara en bra form av basvaluta när man vill mäta priset på andra saker.

Använder vi guld som valuta för att se hur prisutvecklingen på råvaror (exklusive guld) varit så framträder ett extremt förhållande. Råvaror har nästan aldrig varit så här billiga. Prisrelationen mellan guld och råvaror är nu till och med lägre än vid finanskrisen 2008. Priset på guld har stigit 109 procent de senaste tre åren, samtidigt laggar utvecklingen på andra råvaror. Historiskt sett brukar detta innebära att råvarupriserna studsar tillbaka upp.

Nyheter

Världens största sandbatteri invigt i Finland

I den finska kommunen Pornainen har världens största sandbatteri den 25 augusti officiellt invigts av landets klimat- och miljöminister Sari Multala. Anläggningen, utvecklad av Polar Night Energy och levererad till fjärrvärmebolaget Loviisan Lämpö, har redan tagits i drift och uppges minska koldioxidutsläppen i det lokala fjärrvärmenätet med omkring 70 procent.

Sandbatteriet, som fungerar som ett högtempererat värmelager, använder elektricitet när det finns ett överskott för att göra värme som lagras i sand och kan därmed bidra till att jämna ut belastningen på elnätet. Den nya anläggningen har ersatt en äldre fliseldad kraftvärmeanläggning och har under sommaren överträffat sina effektivitetsmål.

– Vi valde sandbatteriet för att det bäst motsvarade våra klimatmål och gav en långsiktig lösning för fjärrvärmen i Pornainen, sade Mikko Paajanen, vd för Loviisan Lämpö, vid invigningen.

Flexibilitet för energisystemet

Minister Multala framhöll att tekniken visar på den viktiga roll energilagring kan spela i övergången bort från förbränningsbaserad energiproduktion. Även kommunen har varit en aktiv part i projektet. Flera av Pornainens offentliga byggnader, som skola, bibliotek och stadshus, är kopplade till fjärrvärmenätet.

– Sandbatteriet är avgörande för vår väg mot koldioxidneutralitet och vi är stolta över att vara värd för denna världsunika innovation, sade kommunens borgmästare Antti Kuusela.

Investerarperspektivet

Ägaren CapMan Infra ser en betydande kommersiell potential i tekniken. Batteriet kan delta i elreservmarknader, minska beroendet av enskilda energikällor och bidra till integration mellan el- och värmesystem.

Lönsamheten bygger på att batteriet laddas när elpriserna är låga och används när efterfrågan är hög. Optimeringen av anläggningen hanteras av Elisa Industriq, vars AI-lösningar automatiskt styr när lagret ska laddas och avlastas.

– Det här är ett exempel på en kostnadseffektiv och hållbar investering som kan skalas upp även internationellt, sade Sauli Antila, investeringsdirektör på CapMan Infra.

Fler anläggningar ska etableras.

Polar Night Energy planerar nu ytterligare projekt. Bolaget förhandlar om större lagringslösningar för industriella tillämpningar, exempelvis processvärme där behovet av temperaturer över 100 grader är stort.

– Vi har visat att det finns kostnadseffektiva lösningar för att elektrifiera värmeförsörjningen. Nu gäller det att ha modet att investera, sade bolagets operativa chef Liisa Naskali.

Pilottest för att göra elektricitet av värmen

Förutom att bygga ut fler värmelager så ska Polar Night Energy inom någon vecka börja bygga en pilotanläggning i Valkeakoski för att göra elektricitet av värmen.

Versionen avsedd för elproduktion lagrar betydligt högre temperaturer. Att uppnå dessa högre temperaturer och övervinna de därmed sammanhängande materialtekniska utmaningarna är viktiga mål för pilotprojektet, som kommer att pågå till början av 2027.

Nyheter

Gurkodling får 3 MW el-effekt i södra Sverige

Agtira, den svenska tomatodlaren som nyligen via förvärv blivit störst på gurkodling i Sverige, har via dotterbolaget Pepino tecknat avtal med Öresundskraft om tillgång till 3 MW el-effekt i Påarp utanför Helsingborg. Enligt avtalet blir effekten tillgänglig om 9–12 månader. Då kan företaget inleda odling med högteknologisk belysning, vilket möjliggör åretruntodling av gurka.

Tillgången till effekten gör det möjligt att konvertera delar av befintliga växthus till åretruntodling på cirka 15 000 m². Detta motsvarar en tillkommande årsomsättning om cirka 40 miljoner kronor per år utöver Pepinos historiska årsomsättning.

Ingen ytterligare effekt tillgänglig innan 2029

Samtidigt innebär situationen på elmarknaden att ingen ytterligare utbyggnad i regionen bedöms möjlig före 2029, då ny effekt kan tillföras.

– Tillgången till 3 MW effekt i Påarp är en avgörande pusselbit i vår strategi för åretruntproduktion. Med detta stärker vi vår konkurrenskraft, ökar vår marknadsandel och bidrar till att minska importberoendet. Det är ett viktigt steg i att bygga framtidens hållbara livsmedelsproduktion, säger Fredrik Forssberg, VD för Agtira.

– För oss i den operativa verksamheten är den säkrade effekten en förutsättning för att vi ska kunna driva åretruntodling på ett hållbart och effektivt sätt. Att vi nu kan konvertera befintliga växthus gör att vi kan leverera stora volymer gurka av hög kvalitet, året runt, till våra kunder. Det gör Agtira till en ännu starkare partner i livsmedelskedjan, säger Joakim Linneros, COO på Agtira.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Analys4 veckor sedan

Analys4 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys3 veckor sedan

Analys3 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys2 veckor sedan

Analys2 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole