Nyheter

Fem orsaker till att du skall äga guld

I det dagliga arbetet ser vi hur guld kan förbättra resultaten i olika investeringsportföljer. När vi talar om att använda guld i en portfölj tenderar vi att fokusera på dess roll som ett kärnstrategiskt innehav, inte en tillgång som handlas regelbundet.

Här är fem viktiga skäl att betrakta guld som ett kärninnehav:

1. Guld är en effektiv försäkring mot oförutsägbara händelser

Guld har varit en av de bäst presterande tillgångarna globalt under det senaste året och har väckt mycket uppmärksamhet. I australiensiska dollar har guld aldrig varit mer värdefullt, efter att ha stigit 32 procent under 12-månadersperioden till slutet av september. Samma sak gäller värdet i kanadensiska dollar. Guld har inte bara presterat mycket bra, utan det har gjort det mot bakgrund av stigande geopolitisk risk, en volatil aktiemarknad, globala tillväxtproblem och en plötslig förändring av penningpolitiken globalt.

Det senaste händelserna är bara några exempel i guldets långa historia om att utvecklas väl när marknaderna är oroliga eller när riskerna höjs. Andra framträdande exempel inkluderar:

- börskraschen 1987: guld steg 6 procent medan S&P 500 föll 33 procent.

- den globala finanskrisen: guld steg med 26 procent, medan S&P 500 föll med 56 procent.

- den europeiska statsskuldskrisen: guld steg 9 procent, medan S&P 500 föll 19 procent.

Därför är det inte förvånande att många använder guld som en säker hamn på samma sätt som de skulle använda försäkringar för att skydda sina fysiska tillgångar. Naturligtvis tecknar du inte bara hemförsäkring när du känner att en översvämning eller brand kan vara nära förestående. Många förespråkar att man skall äga guld på lång sikt för att skydda sig mot händelser som i sig är oförutsägbara.

2. Priset på guld drivs av många faktorer och är svårt att förutsäga

Guld överensstämmer inte med traditionella principer för finansiella tillgångar och det finns ingen allmänt accepterad modell för att bestämma ett rimligt pris för guld. Det finns många olika modeller, men det är rimligt att säga att priset på guld drivs av ett brett spektrum av variabler och är svårt att förutsäga.

Guld är på samma gång både en konsumtions- och en investeringstillgång, vilket ofta gör det både pro- och motcykliskt samtidigt. Nivåer av ekonomisk tillväxt är positivt relaterade till efterfrågan på guld för användning i smycken och teknologiprodukter, medan förväntningarna på lägre tillväxt kan driva investeringar eller köpa safe havens. Guld används som en bevarare av värde och ett skydd mot inflation. Guld efterfrågas när räntorna och inflationen är låga och de ekonomiska utsikterna ser dåliga ut. Vidare är centralbanker viktiga investerare och har massiva reserver och ett brett utbud av olika motiv för att äga guld, vilket kan starkt påverka efterfrågan.

Med en sådan mängd konkurrerande faktorer för vilka man ska redovisa är det mycket svårt att förutse förändringar i guldpriset och tidpunkten för dessa. Därför rekommenderas guld sällan som en omsättningstillgång, där marknadstidpunkten är nyckeln. Istället fokuserar de flesta investerare på hur guld kan användas som ett grundläggande strategiskt innehav. Beroende på deras omständigheter ser vi ofta investerare använda guld med en allokering på 2 procent, 5 procent eller 10 procent i sina portföljer.

3. Guldets avkastning på lång sikt är bättre än många andra tillgångsslag

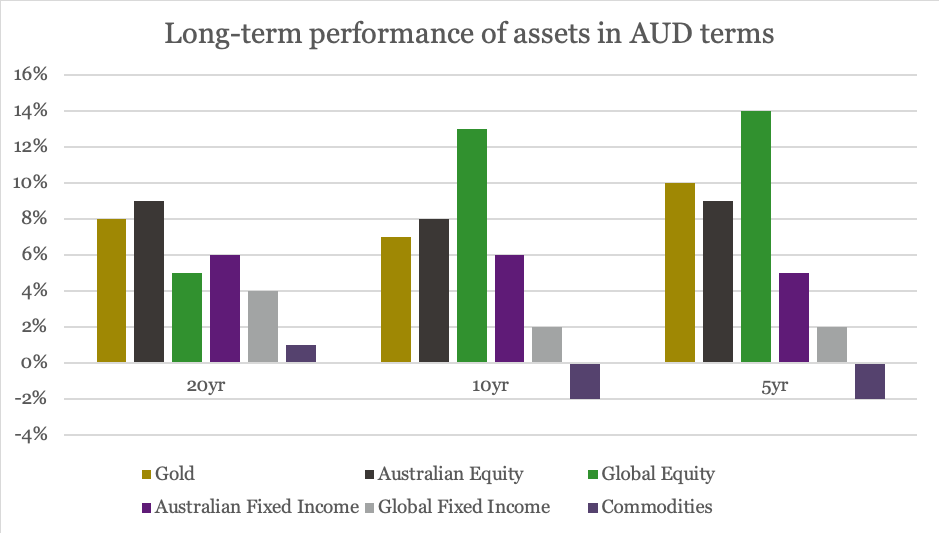

Sedan guld blev en fritt handlad råvara 1971 har priset ökat med i genomsnitt 11,7 % per år. Diagram 1 visar hur guld har presterat i förhållande till andra stora tillgångsklasser. Medan vissa investerare oroar sig för att guld inte ger någon regelbunden inkomst, har dess totala avkastning överträffat många mer allmänt använda investeringar. Guld har väsentligt överträffat både ränteplaceringar och diversifierade råvaror. Dess avkastning på lång sikt är jämförbar med avkastningen på aktiemarknaden.

4. Guld hjälper till att diversifiera din portfölj när du behöver det mest

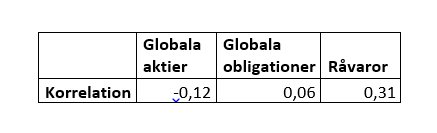

På lång sikt har guld näst intill noll korrelation med aktiemarknaderna. Detta är bra för investerare. Okorrelerade tillgångar tillhandahåller diversifiering och hjälper till att förbättra avkastningen eller minska risken inom en portfölj. Tabell 1 visar korrelationer mellan guld och andra stora tillgångsslag under 20 år. Du kan se att guld i allmänhet har låga korrelationer med andra tillgångar. Det tenderar att vara negativt korrelerat med aktier, samtidigt som det är milt positivt korrelerat med obligationer och råvaror.

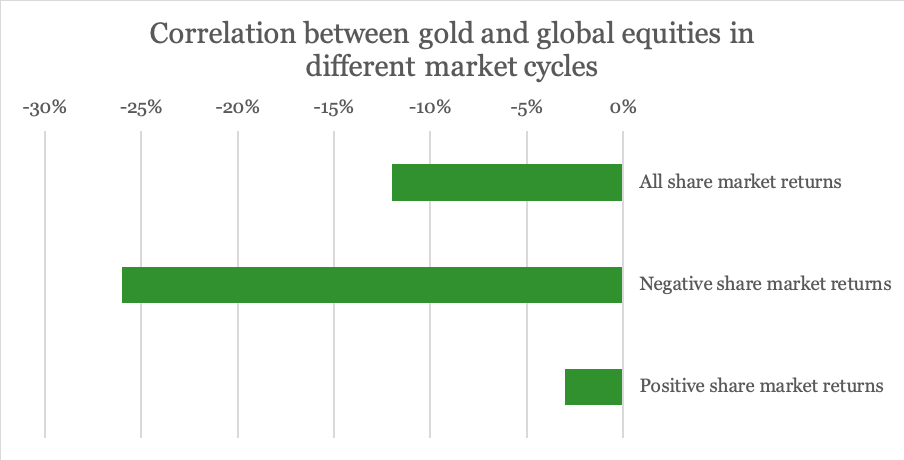

Inte bara har guldets korrelation med aktiemarknaderna varit låg, det har den trevliga egenskapen att det tenderat att bli mer negativt när aktiemarknaderna faller. Diagram 2 visar sambandet mellan guld- och globala aktier separat med tanke på perioder där kapitalavkastningen är positiv och sedan negativ. Detta står i kontrast till andra okorrelerade eller ”alternativa” tillgångar som blev mycket korrelerade med aktiemarknaderna under den stora finanskrisen. Inte bara guld drar nytta av köp av säkra hamnar under tider med marknadsstress, till skillnad från de flesta andra finansiella tillgångar, det har inget element i kreditrisk, vilket immuniserar det från extrema marknadsdislokationer.

5. Guld kan förbättra riskjusterad avkastning på lång sikt

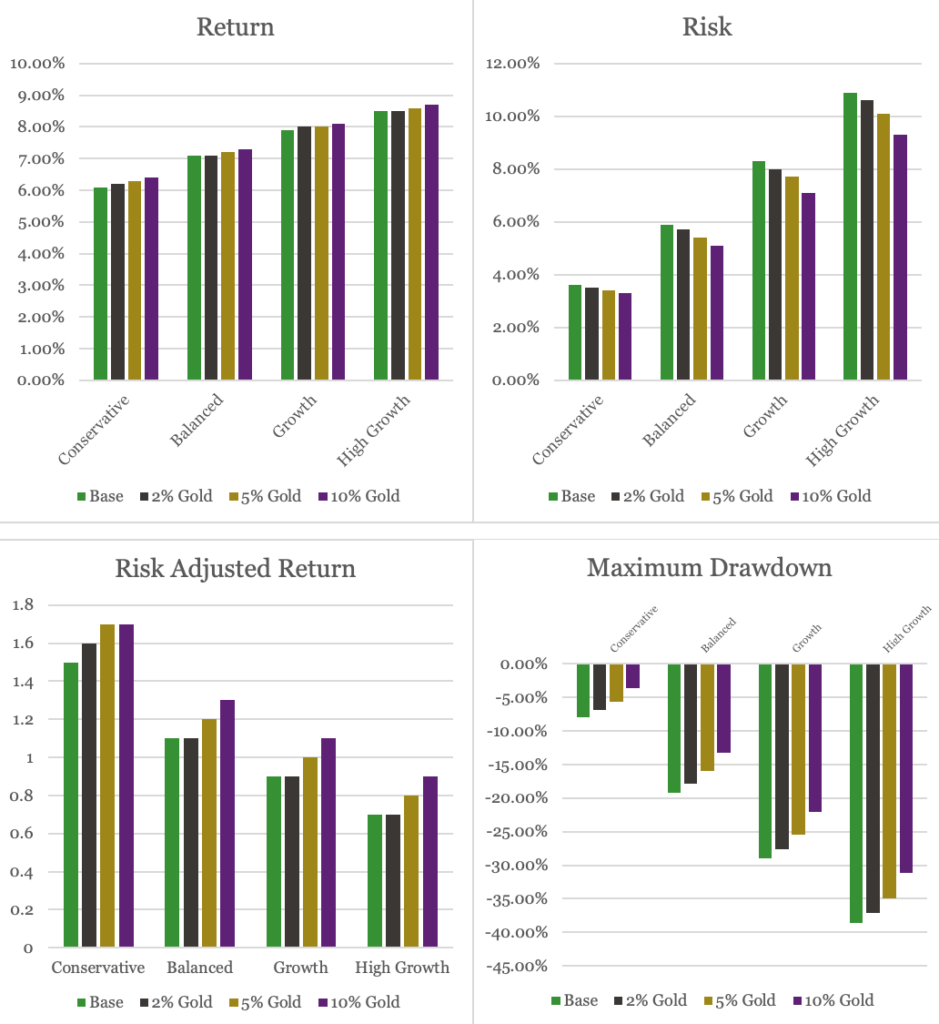

För att visa påverkan som en kärnposition av guld kan ha i en portfölj har vi simulerat att lägga till ett guldinnehav i en samling typiska fördelningsmodeller som inkluderar internationella aktie- och räntebärande tillgångar med fyra olika fördelningar som representerar följande profiler; konservativ, balanserad, tillväxt och hög tillväxt.

Diagram 3 – 6 nedan visar avkastning, volatilitet/risk (mätt med standardavvikelse), riskjusterad avkastning (mätt med Sharpe-kvoten) och maximal nedgång för varje tillgångsallokeringsportfölj, samt respektive portfölj med ett tillägg av guld på 2 procent, 5 procent och 10 procent guld.

Vad vi observerar är att tillägget av guld till en annars diversifierad portfölj har förbättrat resultatet i samtliga fall. Avkastningen är högre och ökar när allokeringen av guld ökar. Från ett riskperspektiv är guldpåverkan emellertid ännu viktigare. Allokeringen av guld minskar risken genom guldets förmåga att tillhandahålla diversifiering. Den riskjusterade avkastningen är högre och hur mycket den största nedgången i portföljen varit förbättras väsentligt.

Nyheter

Sommarvädret styr elpriset i Sverige

Många verksamheter tar nu ett sommaruppehåll och ute värmer solen, det är gott om vatten och vinden blåser. Lägre efterfrågan på el och goda förutsättningar för kraftproduktionen höll ner elpriserna under juni.

Elpriset på den nordiska elbörsen Nord Pool (utan påslag och exklusive moms) i elområde 1 och 2 (Norra Sverige) blev för juni 3,05 respektive 4,99 öre/kWh, vilket är rekordlågt och de lägsta på minst 25 år.

– Elpriset påverkas av en rad faktorer men vädret väger tyngst. På sommaren minskar efterfrågan på el och många verksamheter har ett uppehåll. Detta tillsammans med goda förutsättningar inom kraftproduktionen påverkar elpriset nedåt, säger Jonas Stenbeck, privatkundschef Vattenfall Försäljning Norden.

Den hydrologiska balansen, måttet för att uppskatta hur mycket vatten som finns lagrat ovanför kraftstationerna, ligger över normal nivå, särskilt i norra Skandinavien. Tillgängligheten för kärnkraften i Norden är just nu 82 procent av installerad effekt.

– De goda nordiska produktionsförutsättningarna gör elpriserna mindre känsliga för förändringar i omvärlden, säger Jonas Stenbeck.

Priserna på olja och gas kan dock ändras snabbt med anledning av en turbulent omvärld. På kontinenten har efterfrågan på gas sjunkit och nytt solkraftsrekord för Tyskland sattes på midsommarafton med en produktion på 52,5 GW.

– Många av de goda elvanor vi skaffade oss under elpriskrisen verkar leva kvar och gör nytta även på sommaren. De svenska hushållens elförbrukning under 2024 var faktiskt den lägsta detta millenium, säger Jonas Stenbeck.

| Medelspotpris | Juni 2024 | Juni 2025 |

| Elområde 1, Norra Sverige | 24,04 öre/kWh | 3,05 öre/kWh |

| Elområde 2, Norra Mellansverige | 24,04 öre/kWh | 4,99 öre/kWh |

| Elområde 3, Södra Mellansverige | 27,27 öre/kWh | 22,79 öre/kWh |

| Elområde 4, Södra Sverige | 62,70 öre/kWh | 40,70 öre/kWh |

Nyheter

Samtal om flera delar av råvarumarknaden

Ett samtal som sammanfattar ett relativt stabilt halvår på råvarumarknaden trots volatilitet och geopolitiska spänningar som sannolikt fortsätter in i andra halvan av året. Vi bjuds även på kommentarer från Carlos Mera, Rabobanks analyschef för jordbrukssektorn och Kari Kangas, skogsanalytiker.

Nyheter

Jonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

Jonas Lindvall, ett välkänt namn i den svenska olje- och gasindustrin, är tillbaka med ett nytt företag – Perthro AB – som nu förbereds för notering i Stockholm. Med över 35 års erfarenhet från bolag som Lundin Oil, Shell och Talisman Energy, och som medgrundare till energibolag som Tethys Oil och Maha Energy, är Lindvall redo att än en gång bygga ett bolag från grunden.

Tillsammans med Andres Modarelli har han startat Perthro med ambitionen att bli en långsiktigt hållbar och kostnadseffektiv producent inom upstream-sektorn – alltså själva oljeutvinningen. Deras timing är strategisk. Med ett inflationsjusterat oljepris som enligt Lindvall är lägre än på 1970-talet, men med fortsatt växande efterfrågan globalt, ser de stora möjligheter att förvärva tillgångar till attraktiva priser.

Perthro har redan säkrat bevisade oljereserver i Alberta, Kanada – en region med rik oljehistoria. Bolaget tittar även på ytterligare projekt i Oman och Brasilien, där Lindvall har tidigare erfarenhet. Enligt honom är marknadsförutsättningarna idealiska: världens efterfrågan på olja ökar, medan utbudet inte hänger med. Produktionen från befintliga oljefält minskar med cirka fem procent per år, samtidigt som de största oljebolagen har svårt att ersätta de reserver som produceras.

”Det här skapar en öppning för nya aktörer som kan agera snabbare, tänka långsiktigt och agera med kapitaldisciplin”, säger Lindvall.

Perthro vill fylla det växande gapet på marknaden – med fokus på hållbar tillväxt, hög avkastning och effektiv produktion. Med Lindvalls meritlista och branschkunskap hoppas bolaget nu kunna bli nästa svenska oljebolag att sätta avtryck på världskartan – och på börsen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys2 veckor sedan

Analys2 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanMahvie Minerals växlar spår – satsar fullt ut på guld