Nyheter

Elmarknaden – Hur stora är profil- och volymriskerna?

Inledning och beskrivning av profilrisk och volymrisk

Modity har i detta månadsbrev valt att titta närmare på två risker som direkt eller indirekt påverkar elförbrukarens och elleverantörens kostnader. Vi börjar med att förklara grunderna i riskerna. Därefter analyserar vi utfall både före och efter Sveriges elområdesindelning, samt vad som påverkar utfallet. Avslutningsvis tittar vi på hur riskerna kan värderas inför framtiden och vilka pågående strukturförändringar som förväntas påverka riskerna.

Modity har i detta månadsbrev valt att titta närmare på två risker som direkt eller indirekt påverkar elförbrukarens och elleverantörens kostnader. Vi börjar med att förklara grunderna i riskerna. Därefter analyserar vi utfall både före och efter Sveriges elområdesindelning, samt vad som påverkar utfallet. Avslutningsvis tittar vi på hur riskerna kan värderas inför framtiden och vilka pågående strukturförändringar som förväntas påverka riskerna.

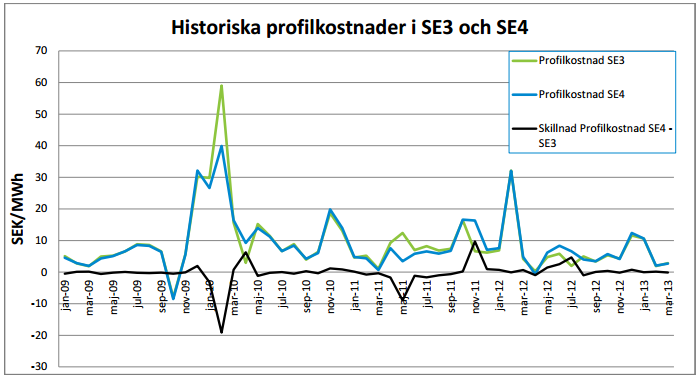

Studie av historiska utfall är en vedertagen metod för att uppskatta framtida risk. Den svenska kraftbalansen har förändrats avsevärt de senaste åren, med minskad produktionseffekt i SE4 (stängningen av Barsebäck) samt av införandet av elområden. Vår analys ligger därför relativt nära i tiden och utgår ifrån januari 2009 fram till idag.

När uppstår riskerna?

Profil- och volymrisk övertas ibland av elleverantören, vilket är vanligast för mindre schablonmätta anläggningar med fastprisavtal, eller så står förbrukaren själv för dessa. Det sistnämnda fallet är vanligast för större timmätta anläggningar.

Profilrisken är den del av den fysiska kostnaden som i stort sett inte går att prissäkra med finansiella kontrakt. De finansiella kontrakten avräknas vanligen mot ett dygnsutfall med en helt rak förbrukningsprofil, medan den fysiska förbrukningen över dygnets timmar varierar (det finns vissa undantag såsom industrier med en nästan helt rak profil). Kostnaden ökar om man förbrukar extra mycket volym de timmar elen har höga spotpriser. Elleverantören tar betalt för denna prisskillnad genom ett uppskattat riskpåslag.

Volymrisk uppstår när förbrukningen är större eller mindre än prissäkrad volym för kunder som har fastprisavtal. Vid underuttag är det oftast varmare väder och därmed vanligen lägre priser. Det innebär att man har köpt in elen till ett högre pris som man sedan måste sälja tillbaka till ett lägre spotpris på marknaden. Vid överuttag är det oftast det motsatta förhållandet, kallt väder och höga spotpriser. Man måste då köpa in mer volym till ett högre pris än det säkrade priset. Elleverantören tar betalt för denna risk genom ett uppskattat riskpåslag. Volymrisken är starkt korrelerat till temperaturen och temperaturstyrd förbrukning, men även andra prisstyrande faktorer såsom priset på CO2 och konjunktursvängningar kan påverka kostnaden. Volymriskens temperaturkorrelation kan variera över tiden beroende på hur stor inverkan övriga faktorer har på elpriset.

Före Sveriges elområdesindelning

Vintern 2009–2010 var det rekordkallt väder i stora delar av Europa. Kylan orsakades av ett omfattande ostligt högtryck med centrum över inre Sibirien som med kraftiga ostvindar blåste västerut och parkerade över norra kontinenten i hela tre månader. I Sverige var medeltemperaturen -7°C. Vi får gå tillbaka till 80-talet för att hitta motsvarande kyla då vi hade flera vintrar som var ännu kallare.

Profilkostnaden skenade från december 2009 till februari 2010 (se graf 1). Denna vinter är ett bra exempel på att det ofta är få enskilda timmar med extremt höga spotpriser som gör att hela månadens profilkostnad blir hög. Priseffekten av att enskilda timmar är extremt dyra förstärks av att förbrukningen dessutom är extra hög just dessa timmar. Volymriskkostnaden skenar vanligen också vintermånader med onormalt låga tempereraturer och hög förbrukning. Denna vinter fick elleverantörerna köpa till extra kraft till ett spotpris långt över de fastprisnivåer man sålt elen för.

Graf 1

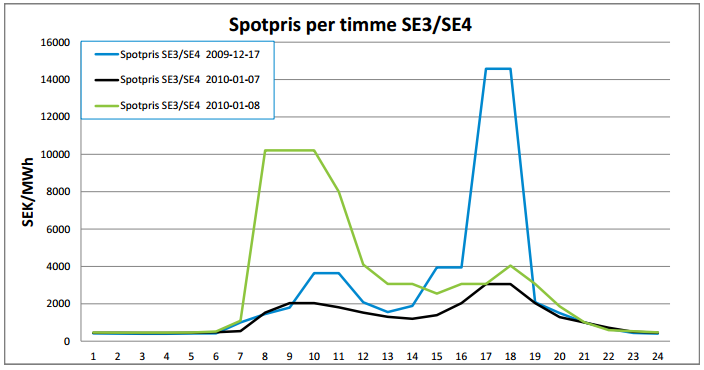

Den 17 december 2009 (se graf 2) hade vi det högsta elpriset sedan avregleringen 1996. Två enstaka timmar kostade 14570kr/MWh. Dessa enstaka timmar bidrog till att dra upp profilkostnaden för december månad till ca 30-32kr/MWh i både SE3 och SE4. Elanvändningen i Sverige var den 17 december relativt hög på grund av kallt väder men inte extremt hög. Förklaringen till det höga priset låg i att fyra av de svenska kärnkraftverken var på revision och ett på provdrift. Totala effektutnyttjandet var knappt 50 % av den maximala effekten, samtidigt som vi hade ett hydrologiskt underskott på 5 TWh inför ingången till vintern.

Den 7:e och 8:e januari 2010 hade vi flera timmar med mycket höga spotpriser (se graf 2), som högst 10210kr/MWh. Toppförbrukningen på 26912MW var mellan kl. 17-18 fredagen den 8:e januari. Historiskt rekord för en enskild timma i Sverige är 27000 MW. Kärnkraftseffekten förbättrades något mot slutet av den 8:e. Profilkostnaden i januari 2010 blev 26kr/MWh i SE4 och 30kr/MWh i SE3.

Graf 2

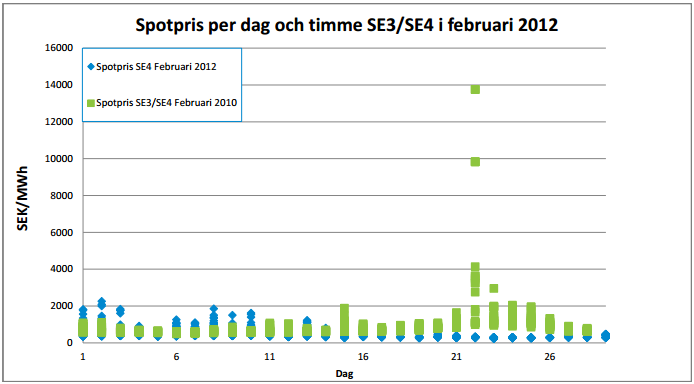

Den 22:a februari 2010 var vädret 10 grader kallare än normalt i hela Norden och kärnkraften levererade 60 % av maximal kapacitet. Dygnets raka spotmedelpris var över 7200kr/MWh och timmarna mellan kl. 08 till 11 kostade alla 13756kr/MWh (se graf 3). Februari 2010 i SE3 är därför med sina 59kr/MWh den månad som haft den högsta profilkostnaden. Motsvarande utfall i SE4 var 30kr/MWh.

Graf 3

Profilkostnaderna vintern 2009/2010 blev en mycket tung post för många större elförbrukare och elleverantörer. Detta gäller även kostnaden för volymrisken. Ett enkelt exempel illustrerar kostnaden för volymrisken i februari 2010. Nordpools raka månadsmedel var 932kr/MWh. Om förbrukaren hade låst sitt elpris till 500kr/MWh, så fick en överförbrukning vid kallt väder om 35 % mot prognos köpas till för ett pris som är (932-500) 432kr högre. För varje förbrukad MWh blev kostnaden för den elleverantör som bar hela volymrisken därmed 151kr/MWh.

Efter Sveriges elområdesindelning

Förväntningarna inför Sveriges prisområdesindelning den 1:e november 2011 var att profilkostnaderna skulle skena i SE4 jämfört med övriga prisområden. Anledningen är ett kraftigt underskott av elproduktion (max 2600MW) i SE4 i förhållande till förbrukningen (max 5200MW), kombinerat med en begränsad överföringskapacitet (5300MW) från våra snittområden med vattenkraft och kärnkraft. Första månaden fick inget riktigt högt utfall (se graf 1), profilkostnaden blev 10kr/MWh högre i SE4 än SE3 vilket berodde på förseningar i kärnkraftproduktionen som i sin tur påverkade överföringskapaciteten mellan SE3 och SE4. Hittills har vi faktiskt inte sett de höga profilkostnader i SE4 som befarades vilket kan förklaras med att flera olika faktorer tillsammans verkat för låga profilkostnader. Enkelt uttryckt så har inget praktiskt stresstest förekommit.

- Ingen vinter sedan 2011 har varit onormalt kall vilket har begränsat förbrukningstoppar. Endast under första halvan av februari 2012 var det riktigt kallt.

- Hydrobalansen var mycket god vintern 2011-2012. Den inleddes normalt vintern 2012-2013 men försämrades sedan från årsskiftet och framåt.

- Kärnkraften levererade endast 56 % av installerad effekt början av vintern 2011/2012, men eftersom hydrobalansen samtidigt var mycket god och vintern generellt sett mild, så räckte kraften till utan extrema pristoppar. Under vintern 2012/2013 var kärnkraftstillgängligheten generellt mycket god.

- Minskad förbrukning från den elintensiva industrin, bl.a. på lågkonjunktur, har bättrat på energibalansen.

Början av februari 2012 var ovanligt kall. Vissa enskilda timmar i SE4 kostade runt 2000kr/MWh (se graf 3). Utfallet var väldigt snarlikt i SE3, och månadens profilkostnad blev 32kr/MWh i både SE3 och SE4. Vi hade relativt låga priser i både Tyskland och Danmark och detta begränsade uppsidan på priserna i SE4.

Mars 2012 var en av de tre varmaste marsmånader som någonsin uppmätts. Månaden är ett bra exempel på hur volymrisken kan slå åt mottsatt håll. Många elförbrukare och elleverantörer tvingades sälja av överskottsvolymer till betydligt lägre pris än inköpspriset. Nordpools raka månadsmedel i SE4 för mars 2012 var 264kr/MWh. Om förbrukaren hade låst sitt elpris till 500kr/MWh, så får en förbrukning vid varmt väder om 15 % mindre än prognos säljas tillbaka till ett pris som är (500-264) 236 kr lägre. Kostnaden blir därmed 35kr/MWh för den tillbakasålda volymen.

Framtida utfall

Kärnkraftsproblem i kombination med kallt väder och dålig hydrobalans är generellt sett inte ett helt osannolikt scenario i framtiden. Den svenska kärnkraftsparken är föråldrad och har historiskt vid flertalet tillfällen bjudit på negativa överraskningar i form av plötsliga stopp och återkommande renoveringsbehov. Just nu har vi en negativ hydrobalans, och om den försämras ytterligare inför kommande vinter, skapas en av flera grundförutsättningar för höga profilkostnader. SE4 kommer kopplas upp ytterligare mot SE3 via sydvästlänken (1300 MW) som är planerad till år 2015. Då förbättras energibalansen i SE4, men fram till dess är extra höga utfall för profilkostnaderna i SE4 en risk att beakta.

Vindskraftsutbyggnaden förutspås tillta kraftigt de kommande åren. Fram till år 2020 beräknas vindkraftsproduktionen i Sverige öka från dagens 7 TWh årligen till närmare 13 TWh. En elproduktionsstruktur som utgör större andel vindkraft gör att utbudet fluktuerar mera timme för timme och därmed ökar även profilkostnaderna. Bästa konkreta exemplet på detta är det danska elpriset som vissa dagar åker jojo. Vindkraften utgör i Danmark ca 35 % av den totala elproduktionen. Danmark har därför historisk många månader med höga profilkostnader. Vår prognos inför framtiden är tilltagande profilkostnader i Sverige i takt med utbyggnaden av den gröna energin. Effekten bör dock bli begränsad eftersom övriga produktionsslag såsom vatten och kärnkraft kommer vara fortsatt starkt dominerande. Man kan däremot förmoda att SE4 kommer få större prisvariationer av en utbyggd vindkraft eftersom vindkraftens andel av den totala produktionskapaciteten förväntas bli stor.

Det är även vår tro att klimatförändringarna får kostnaderna för volymrisken att tillta i framtiden. Onormalt varma vintermånader leder oftast till att fastprisvolymer måste säljas av till ett lägre pris än inköpspriset.

Författare: Per Svenonius, portföljförvaltare på Modity Energy Trading

Nyheter

Tyskland har så höga elpriser att företag inte har råd att använda elektricitet

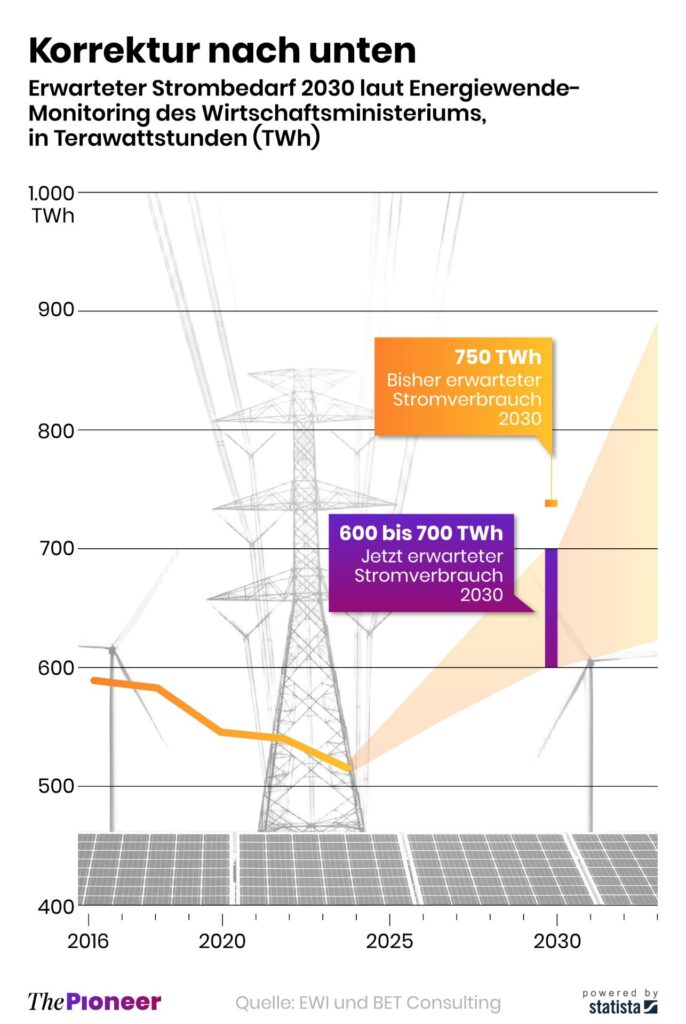

Tyskland har skrivit ner prognosen på hur mycket elektricitet landet kommer att behöva 2030. Hittills har prognosen varit 750 TWh, vilken nu har skrivits ner till 600-700 TWh,

Det kan vid en första anblick låta positivt. Men orsaken är inte att effektiviseringar. Utan priserna är så pass höga att företag inte har råd att använda elektriciteten. Elintensiv industri flyttar sin verksamhet till andra länder och få företag satsar på att etablera energikrävande verksamhet i landet.

Tyskland har inte heller någon plan för att förändra sin havererade energipolitik. Eller rättare sagt, planen är att uppfinna fusionskraft och använda det som energikälla. Något som dock inte löser problemet på några årtionden.

Nyheter

Kinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

Kinas officiella statistik för elproduktion har släppts för augusti och den visar att landet slog ett nytt rekord. Under augusti producerades 936 TWh elektricitet.

Stephen Stapczynski på Bloomberg lyfter fram att det är ungefär lika mycket som Japan producerar per år, vilket innebär är de producerar ungefär lika mycket elektricitet per invånare.

Kinas elproduktion kom i augusti från:

| Fossil energi | 67 % |

| Vattenkraft | 16 % |

| Vind och Sol | 13 % |

| Kärnkraft | 5 % |

Stapczynskis kollega Javier Blas uppmärksammar även att det totala rekordet inkluderade ett nytt rekord för kolkraft. Termisk energi (där nästan allting är kol) producerade 627,4 TWh under augusti. Vi rapporterade tidigare i år att Kina under första kvartalet slog ett nytt rekord i kolproduktion.

Nyheter

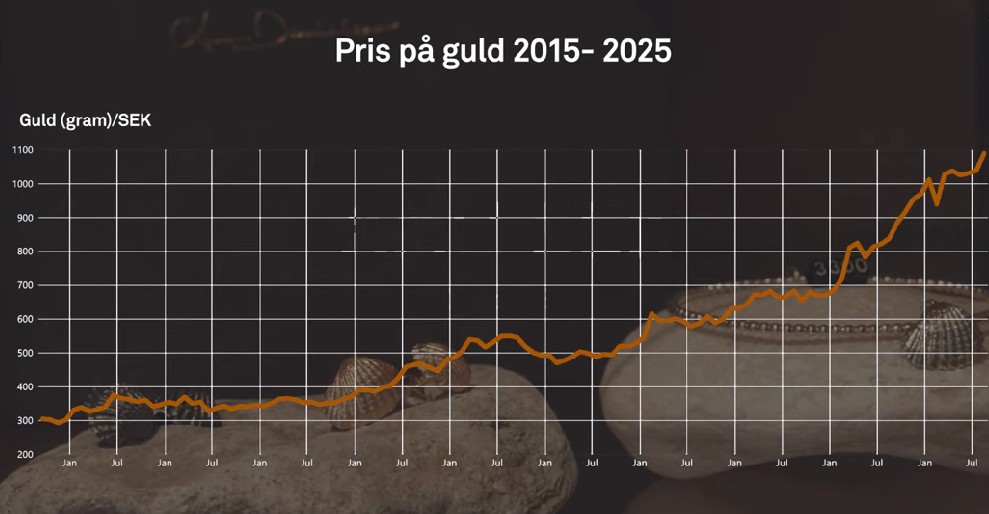

Det stigande guldpriset en utmaning för smyckesköpare

Guldpriset når hela tiden nya höjder och det märks för folk när de ska köpa smycken. Det gör att butikerna måste justera upp sina priser löpande och kunder funderar på om det går att välja något med lägre karat eller mindre diamant. Anna Danielsson, vd på Smyckevalvet, säger att det samtidigt gör att kunderna får upp ögonen för värdet av att äga guld. Det högre guldpriset har även gjort att gamla smycken som ligger hemma i folks byrålådor kan ha fått ett överraskande högt värde.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys4 veckor sedan

Analys4 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share