Nyheter

EIAs juli-rapport för oljemarknaden

Den globala efterfrågan på olja väntas öka under 2023 och nå ett nytt rekord. Men nya prognosen är lägre än tidigare.

IEA Oil Market Report har släppt sin juli-rapport över oljemarknaden. Nedan är en sammanfattning av rapporten.

Rapporten i korthet

- Den globala efterfrågan på olja väntas öka med 2,2 mb/d under 2023 och nå 102,1 mb/d, ett nytt rekord. Men ihållande makroekonomisk motvind, uppenbar i en fördjupad nedgång i tillverkningsindustrin, har lett oss till att revidera vår tillväxtuppskattning för 2023 lägre för första gången i år, med 220 kb/d. Kina kommer att stå för 70 % av de globala ökningarna, tack vare en kraftigt ökad petrokemisk användning, medan OECD:s konsumtion förblir anemisk. Tillväxten kommer att avta till 1,1 mb/d 2024.

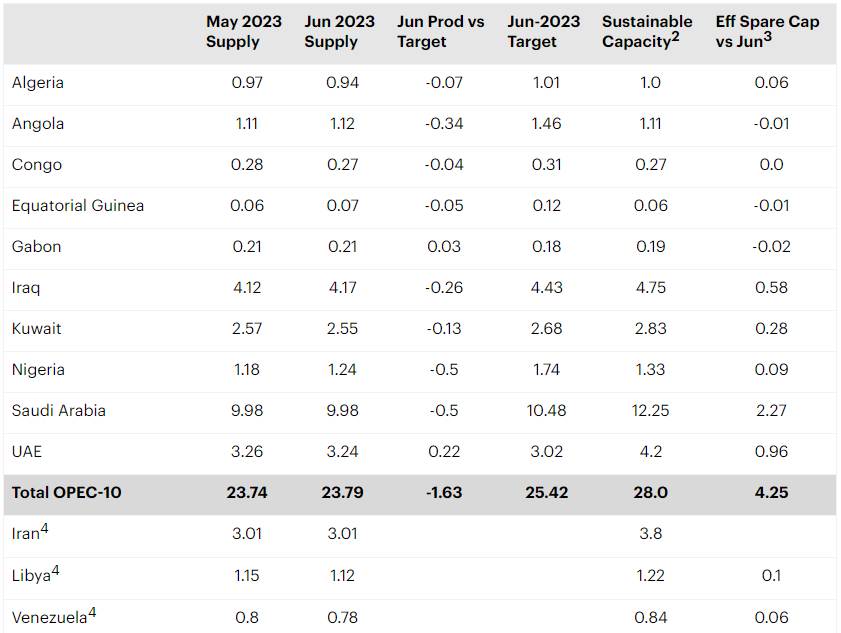

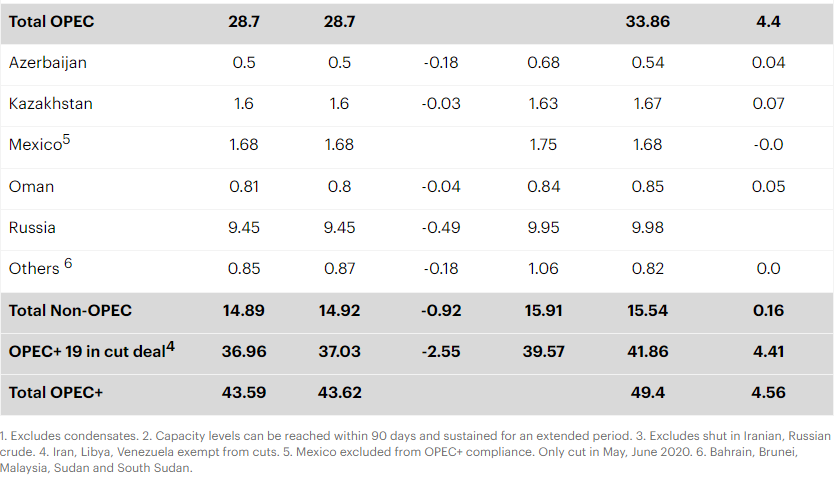

- Världens oljeutbud ökade med 480 kb/d till 101,8 mb/d i juni men väntas falla kraftigt denna månad då Saudiarabien gör en kraftig frivillig produktionsminskning på 1 mb/d. För 2023 väntas den globala produktionen öka med 1,6 mb/d till 101,5 mb/d, då icke-OPEC+ expanderar med 1,9 mb/d. Under 2024 väntas det globala utbudet öka med 1,2 mb/d till ett nytt rekord på 102,8 mb/d, där icke-OPEC+ står för hela ökningen.

- Uppskattningarna för raffinaderiernas genomflöde av råolja för 2023 och 2024 har höjts med 130 kb/d respektive 90 kb/d till 82,5 mb/d och 83,5 mb/d. Högre ryska råoljetransporter och uppstart av ny raffineringskapacitet ligger till grund för revideringen. Raffineringsmarginalerna är fortsatt robusta, med mycket starka crack spreads i Atlanten för bensin och snabba ökningar inom diesel, jetbränsle och eldningsolja som mer än väl uppväger svaga nafta cracks.

- Den ryska oljeexporten föll med 600 kb/d till 7,3 mb/d i juni, den lägsta nivån sedan mars 2021. De beräknade exportintäkterna sjönk med 1,5 miljarder dollar till 11,8 miljarder dollar – nästan hälften av nivåerna för ett år sedan. Moskva har utlovat en ytterligare minskning av exporten med 500 kb/d från augusti för att hejda fallande priser och intäkter, men kan hålla produktionen stabil eftersom den inhemska efterfrågan på olja ökar säsongsmässigt.

- En betydande uppbyggnad på 44,2 mb i icke-OECD-länder, ledd av en kraftig ökning i Kina, drev upp de globala observerade oljelagren med 19,4 mb i maj till den högsta nivån sedan september 2021. OECD-ländernas oljelager minskade däremot med marginella 1,8 mb. Olja på vatten minskade med 23 mb då ytterligare produktionsminskningar från OPEC+ fick oljeexporten till sjöss att falla till den lägsta nivån sedan januari. Preliminära data visar en minskning med 9,2 mb i juni.

- ICE Brent-terminen har handlats inom ett intervall och föll med 1 USD/bbl månad till månad i juni till 75 USD/bbl, då hökaktig centralbankspolitik fortsatte att tynga investerarnas sentiment. Ytterligare frivilliga nedskärningar från vissa OPEC-medlemmar och en svagare US-dollar misslyckades med att skingra makrodysterheten. Det asiatiska råoljeindexet i Dubai överträffade WTI och Brent, då en stram sur råoljemarknad i östra Suez kontrasterade kraftigt mot Atlanten som är välförsedd.

Den ekonomiska återhämtningen tappar fart

Priserna på råolja handlades inom ett snävt intervall i juni då ihållande ekonomiska problem överskuggade fördjupade utbudsnedskärningar från vissa OPEC+-länder. Den allmänt förväntade återöppningen av Kinas oljehandel har hittills inte nått längre än till resor och tjänster, och den ekonomiska återhämtningen i landet har tappat fart efter uppgången tidigare under året. Nordsjöoljan låg på 75 USD/fat under månaden, marginellt under nivåerna i maj och hela 49 USD/fat lägre än för ett år sedan. I skrivande stund hade Nordsjöns benchmark stigit till 80 USD per fat.

Lägre produktion från Saudiarabien och kärnländerna i OPEC+ sedan produktionsnedskärningarna inleddes i november förra året har hittills kompenserats av högre produktion från andra producenter. I juni låg det globala oljeutbudet endast 70 kb/d under oktobernivåerna strax innan den första omgången av OPEC+:s nedskärningar trädde i kraft. Iran, som var undantaget från nedskärningar på grund av sanktioner, ökade produktionen med 530 kb/d under samma period och nådde därmed sitt femårshögsta. Samtidigt återhämtade sig produktionen i Kazakstan och Nigeria. Utanför alliansen ökade utbudet från USA med 610 kb/d eftersom produktionen av naturgasvätskor steg till rekordhöga nivåer medan biobränslen ökade säsongsmässigt. Men det globala utbudet kan sjunka med mer än 1 mb / d den här månaden när Riyadh genomför brantare nedskärningar. Storbritanniens råoljeproduktion kommer att sjunka till ett tvåårigt lågvärde på cirka 9 mb / d i juli och augusti, vilket gör att det släpar efter Ryssland som blockets främsta råoljeproducent.

Den globala efterfrågan på olja pressas av den utmanande ekonomiska miljön, inte minst på grund av den dramatiska åtstramningen av penningpolitiken i många avancerade länder och utvecklingsländer under de senaste tolv månaderna. Tillväxten 2023 har reviderats ned för första gången i år, till 2,2 mb/d från tidigare förväntade 2,4 mb/d, och Kina kommer att stå för 70 procent av den totala tillväxten. Medan den kinesiska efterfrågetillväxten fortsätter att överraska på uppsidan, har en kraftig ökning av den inhemska petrokemiska aktiviteten underminerat ångkrackningsmarginalerna och aktiviteten på andra håll. Efterfrågan i OECD-länderna, och i synnerhet i Europa, är svag på grund av en kraftig nedgång i den industriella aktiviteten. I de afrikanska länderna har importen och efterfrågan minskat på grund av högre bränslepriser i detaljhandeln efter att subventionerna avvecklats. Trots detta väntas den globala efterfrågan på olja öka säsongsmässigt med 1,6 mb/d från 2Q23 till 3Q23, och uppgå till 102,1 mb/d i genomsnitt för året som helhet. Tillväxten kommer att avta till 1,1 mb/d 2024, när återhämtningen tappar fart och när allt större elektrifierings- och effektiviseringsåtgärder för fordonsflottan får fäste.

Globala observerade oljelager ser relativt bekväma ut och har återhämtat sig till sin högsta nivå sedan september 2021. OECD:s industrilager steg med 170 kb/d i maj. Samtidigt noterade Kina sin största månatliga ökning av råoljelagren på ett år, med branta 1,1 mb/d, drivet av en kraftig ökning av råoljeimporten och trots att raffinaderiernas genomströmningshastighet var nära rekord. Kinas senaste köpfest inkluderade kraftigt rabatterade ryska och iranska fat. De globala oljebalanserna tyder på en marginell lageruppbyggnad under 2Q23. Men eftersom överskottet främst finns i kinesiska råoljetankar och amerikanska LPG-tankar, pågående dragningar av olja på vatten och djupare nedskärningar av utbudet med början denna månad tyder på att oljemarknaden snart kan se förnyad volatilitet.

OPEC+ oljeproduktion, miljoner fat per dag

Nyheter

Gruvbolaget Boliden överträffade analytikernas förväntningar

Gruvbolaget Boliden överträffade analytikernas förväntningar med bred marginal när man presenterade resultatet för det tredje kvartalet. Mikael Staffas, vd för Boliden, kommenterar kvartalet och hur han ser på råvarumarknaden och bolagets olika gruvprojekt.

Nyheter

Australien och USA investerar 8,5 miljarder USD för försörjningskedja av kritiska mineraler

USA:s president Donald Trump och Australiens premiärminister Anthony Albanese undertecknade på måndagen ett avtal som ska tillföra miljarder dollar till projekt inom kritiska mineraler.

Länderna kommer tillsammans att bidra med 1-3 miljarder dollar till projekten under de kommande sex månaderna. Den totala projektportföljen är värd 8,5 miljarder dollar, enligt regeringarna.

Galliumraffinaderi med kapacitet för 5x USA:s efterfrågan

Som en del av avtalet kommer det amerikanska försvarsdepartementet även att investera i ett galliumraffinaderi i västra Australien med en kapacitet på 100 ton per år. För närvarande importerar USA omkring 21 ton gallium, vilket motsvarar hela den inhemska konsumtionen, enligt den amerikanska geologiska myndigheten.

Initiativet kommer samtidigt som Kina har infört exportrestriktioner på vissa mineraler, däribland sällsynta jordartsmetaller, som är avgörande för tillverkningen av elektronik och elmotorer. Gallium används till exempel i mikrovågskretsar samt blå och violetta lysdioder (LED), vilka kan användas för att skapa kraftfulla lasrar.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeptune Energy bekräftar enorma litiumfyndigheter i Tyskland