Nyheter

Dubai Mercantile Exchange förenar oljehandeln från väst med öst

Dubai Mercantile Exchange (DME) är en råvarubörs som främst är känd för sitt terminskontrakt på Oman Crude Oil (OQD) som lanserades 2007. På kort tid kom detta kontrakt att bli riktmärket för prissättningen av olja i Asien på samma sätt som ICEs terminskontrakt på Brent blivit det ledande i Europa och NYMEXs terminskontrakt på WTI blivit det viktigaste kontraktet i Nordamerika.

Dubai Mercantile Exchange (DME) är en råvarubörs som främst är känd för sitt terminskontrakt på Oman Crude Oil (OQD) som lanserades 2007. På kort tid kom detta kontrakt att bli riktmärket för prissättningen av olja i Asien på samma sätt som ICEs terminskontrakt på Brent blivit det ledande i Europa och NYMEXs terminskontrakt på WTI blivit det viktigaste kontraktet i Nordamerika.

Att terminskontraktet på Oman Crude Oil har kommit att bli ett riktmärke beror på ett antal olika faktorer, till exempel råoljan själv och dess exportvolymer i förhållande till många andra oljor från Mellanöstern. Vidare omfattas råolja från Oman inte av OPECs produktionskvoter eller produktionsbegränsningar och den är inte heller föremål för destinationsrestriktioner.

Det geografiska läget för exporthamnen Mina al Fahal som drivs av Petroleum Development Oman – PDO, i Muscat i Omanbukten ligger utanför Hormuzsundet. Andra faktorer som ökande långsiktiga produktionsnivåer och investeringar samt kvaliteten på råoljan, hjälpte vågskålen att väga över till förmån för att priset på Oman Crude Oil skulle komma att används som riktmärke.

Dubai Mercantile Exchange

Dubai Mercantile Exchange är belägen i Dubai International Financial Center, landets finansiella frizon, och regleras av Dubai Financial Services Authority. Amerikanska Commodity Futures Trading Commission (CFTC) utfärdade en ”No Action Letter” i 2007 vilket gör att kunder som är domicila i USA kan handla de terminskontrakt som finns listade på DME. Utöver USA har DME har fått godkännande i ytterligare 23 länder.

Börsen startades ursprungligen 2005, då Tatweer och NYMEX undertecknade ett samarbetsavtal för att lansera en råvarubörs i Mellanöstern. Året därpå meddelade MOG, ministeriet för olja och gas i Oman att det officiella försäljningspriset på den omanska råoljan (OSP) som exporteras via Petroleum Development Oman skulle prissättas efter de terminskontrakt på Oman Crude Oil som handlades på Dubai Mercantile Exchange.

Börsen startades ursprungligen 2005, då Tatweer och NYMEX undertecknade ett samarbetsavtal för att lansera en råvarubörs i Mellanöstern. Året därpå meddelade MOG, ministeriet för olja och gas i Oman att det officiella försäljningspriset på den omanska råoljan (OSP) som exporteras via Petroleum Development Oman skulle prissättas efter de terminskontrakt på Oman Crude Oil som handlades på Dubai Mercantile Exchange.

Under 2008 skedde två större saker som förändrade ägarstrukturen i Dubai Mercantile Exchange, dels blev en rad energiföretag och internationella finansiella institutioner som Concord Energy, Goldman Sachs, JP Morgan Chase, Morgan Stanley, Shell och Vitol delägare, dels förvärvades NYMEX av CME Group som bland annat driver Chicago Mercatile Exchange och Chicago Board of Trade.

CMEs förvärv av NYMEX gav en kraftig ökning av handeln i terminskontrakt. Fram till dess hade DME-kontrakten handlats på DME Direct, en elektronisk plattform designad av NYMEX speciellt för DME. Efter förvärvet migrerades handeln 2009 till CME Globex CMEs elektroniska handelsplattform, vilket har gjort att tillgängligheten för finansiella aktörer världen över har ökat vilket gjort att handeln har blivit betydligt större eftersom det nu är möjligt att handla alla de tre stora råoljorna, WTI, Brent och DME Oman på samma elektroniska plattform.

Ett annat lyft för Dubai Mercantile Exchange skedde 2009 när Dubai Department of Petroleum frågor (DPA) tillkännagav att departementet bytte sin prissättningspolitik och att den olja som landet sålde skulle baseras på terminspriset på DME enligt formeln.

OSPᴍ = DME Oman (ᴍ-2) ± differential

Handeln i terminskontrakt

DMEs flaggskeppskontrakt är terminskontraktet på Oman Crude Oil (OQD) som sedan det lanserades den 1 juli 2007 kommit att bli det största kontraktet på fysiskt levererad råolja i regionen. Den fysiska avvecklingen av kontraktet ger det en unik aspekt där leveransen sker två månader framåt. Det betyder att marskontraktet är frontmånaden under januarihandeln.

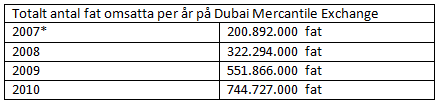

Under 2010 gick mer än 144 miljoner fat till leverans och i dag bedriver mer än 50 företag handel på börsen, vilket har gjort att Oman Crude Oil (OQD) har tagit på sig rollen som riktmärke för prissättningen av olja öster om Suez.

Genom införandet av terminskontrakt på råolja från Oman skapade Dubai Mercantile Exchange en helt ny benchmark. I videon ovan förklarar DME:s VD Christopher Fix hur det gick till.

Nyheter

Tyskland har så höga elpriser att företag inte har råd att använda elektricitet

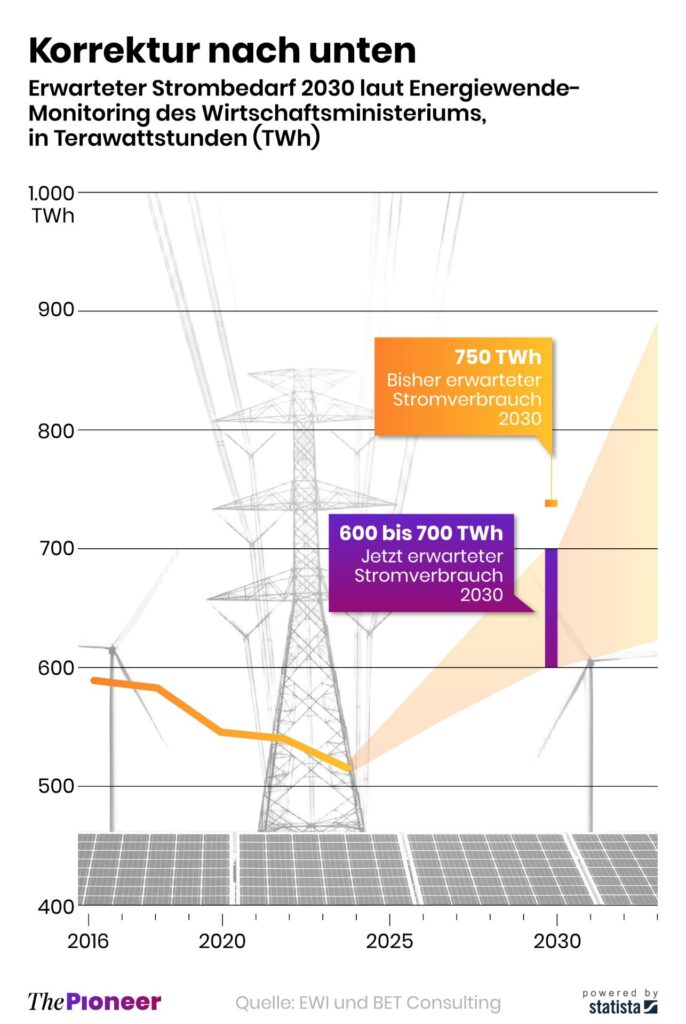

Tyskland har skrivit ner prognosen på hur mycket elektricitet landet kommer att behöva 2030. Hittills har prognosen varit 750 TWh, vilken nu har skrivits ner till 600-700 TWh,

Det kan vid en första anblick låta positivt. Men orsaken är inte att effektiviseringar. Utan priserna är så pass höga att företag inte har råd att använda elektriciteten. Elintensiv industri flyttar sin verksamhet till andra länder och få företag satsar på att etablera energikrävande verksamhet i landet.

Tyskland har inte heller någon plan för att förändra sin havererade energipolitik. Eller rättare sagt, planen är att uppfinna fusionskraft och använda det som energikälla. Något som dock inte löser problemet på några årtionden.

Nyheter

Kinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

Kinas officiella statistik för elproduktion har släppts för augusti och den visar att landet slog ett nytt rekord. Under augusti producerades 936 TWh elektricitet.

Stephen Stapczynski på Bloomberg lyfter fram att det är ungefär lika mycket som Japan producerar per år, vilket innebär är de producerar ungefär lika mycket elektricitet per invånare.

Kinas elproduktion kom i augusti från:

| Fossil energi | 67 % |

| Vattenkraft | 16 % |

| Vind och Sol | 13 % |

| Kärnkraft | 5 % |

Stapczynskis kollega Javier Blas uppmärksammar även att det totala rekordet inkluderade ett nytt rekord för kolkraft. Termisk energi (där nästan allting är kol) producerade 627,4 TWh under augusti. Vi rapporterade tidigare i år att Kina under första kvartalet slog ett nytt rekord i kolproduktion.

Nyheter

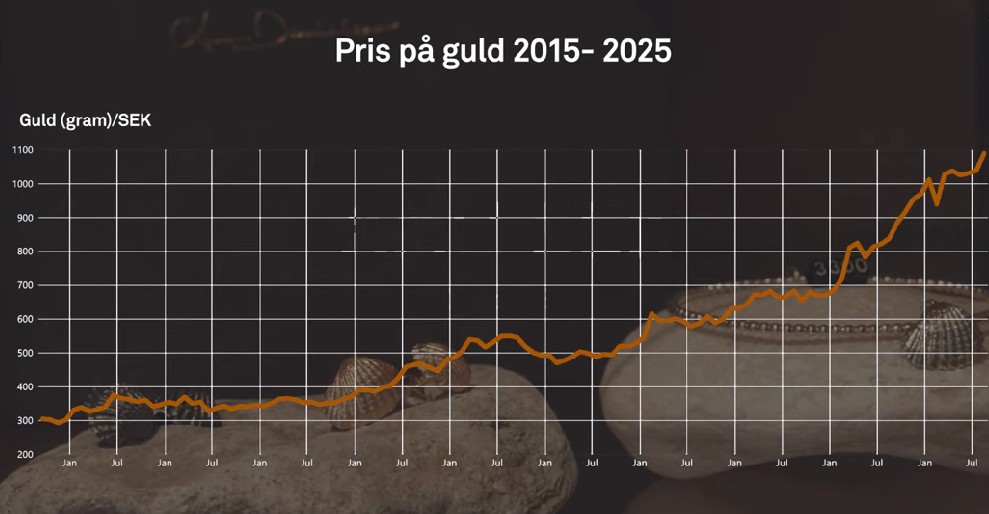

Det stigande guldpriset en utmaning för smyckesköpare

Guldpriset når hela tiden nya höjder och det märks för folk när de ska köpa smycken. Det gör att butikerna måste justera upp sina priser löpande och kunder funderar på om det går att välja något med lägre karat eller mindre diamant. Anna Danielsson, vd på Smyckevalvet, säger att det samtidigt gör att kunderna får upp ögonen för värdet av att äga guld. Det högre guldpriset har även gjort att gamla smycken som ligger hemma i folks byrålådor kan ha fått ett överraskande högt värde.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share