Nyheter

Guldcentralen Mars 2012

De flesta har säkert hört berättelsen om grodan som hoppar ur en gryta full med kokande vatten och hur samma groda ovetandes långsamt kokas ihjäl i kallt vatten som gradvis värms upp. Metaforen förklarar den gradvisa anpassning som gör att långsamma förändringar går förbi relativt obemärkt, för att sedan få ödesdigra konsekvenser när det väl är för sent.

De flesta har säkert hört berättelsen om grodan som hoppar ur en gryta full med kokande vatten och hur samma groda ovetandes långsamt kokas ihjäl i kallt vatten som gradvis värms upp. Metaforen förklarar den gradvisa anpassning som gör att långsamma förändringar går förbi relativt obemärkt, för att sedan få ödesdigra konsekvenser när det väl är för sent.

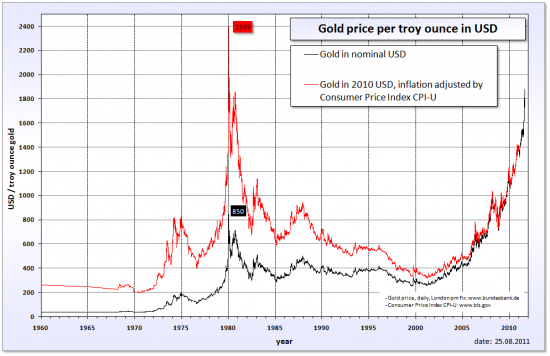

Den senaste utvecklingen av guldpriset visar på att liknelsen kan stämma. En del kommentatorer har påpekat att guldpriserna förväntas bli de dyraste sedan guldspiken den 21:a januari 1980, men trendutvecklingen visar på att situationen för 32 år sedan var annorlunda. Situationen då kan beskrivas som explosiv med tanke på det samtida politiska klimatet. 1980, efter revolutionen i Iran, och flera större krig i regionen, kastades grodan i det kokande vattnet och hoppade ur lika fort. Det blev några skvättstänk men inga ödesdigra konsekvenser. I dagsläget är situationen annorlunda. Efter den stora guldspiken 1980 sattes alla resurser in för att normalisera (läs: manipulera) prissättningen, vilket vaggar in grodan i en falsk trygghet…

Prisutvecklingen för guldpriset beräknat i USD (kurvan i svart för det nominella värdet och rött för den inflationsjusterade valören i 2010 års USD) visar på att skillnaden mellan 1980 års guldspik och 2006 års fortsatta prisökning reflekterar det politiska klimatet.

I och med att dollarn styrs av oljehandeln, den s.k. petrodollarn, ser vi inte bara ett sammanhang där råvarupriser rycks med i utvecklingen inom oljehandeln, men också hur den geopolitiska instabiliteten i Mellanöstern kan skapa dramatiska kedjereaktioner som drabbar världsekonomin. Konflikthärdarna är inte plötsliga. De har funnits ett tag, de är utdragna och eskalerar konstant. Guldpriset har rest sig konstant sedan 2006 i bakgrunden mot en fortsatt inflaterad dollar; USA har en skuldkris motsvarande 15 biljoner dollar och lösningen har hittills varit att pressa mer pengar än att skära ner på utgifterna, vilket i sin tur matar på urholkningen av dollarns köpkraft. EU-embargot av Irans råolja (och Irans följande oljekontring) snarare stjälper än hjälper Eurozonens skuldkris, där Portugal, Spanien, Italien och Grekland är hårdast utsatta, speciellt Grekland som för övrigt köper oljan på kredit. Och det är på frågan om Greklands ekonomiska framtid många marknaders utveckling vilar.

Guldpriset för februari har i stort planat ut sig till 1700 dollar per troy ounce, men bör snarare beskrivas som lugnet före stormen än en förutfattad stabilisering av prissättningen. Greklands framtidsprognoser ser inte ljusa ut och en del menar att landet hinner förklara konkurs lagom till den 20:e mars, såvida inte regeringen är villig att gå med på Angela Merkels nödlån och i gengäld lägga landets ekonomiska självständighet i Tysklands händer. Men trots nödlånen, skjuts egentligen problemen bara framåt. De ursprungliga orsakerna till krisens uppkomst har ännu inte åtgärdats.

Vi har blivit vana vid en konstant ström av negativa nyheter och det påverkar inte längre investerares riskvilja i någon större utsträckning. Nu vill alla att börsen ska upp, och då blir det också fallet. Risken finns emellertid att nyheter av mer chockartad karaktär uppdagas vilket gör att allmänheten återigen riktar uppmärksamheten mot de enorma problem vi står inför. Innan dess kommer guldet sannolikt fortsätta konsolidera under slagig handel; på lång sikt består emellertid den positiva trenden.

Vi har tidigare nämnt att oljemarknaden påverkar dollarn vilket i sin tur på verkar guldet. Iran är en storspelare på oljemarknaden, men många länder har underskattat Irans starka position. Landet har satt två väsentliga kriterier i avseende till försäljningen av oljan. Dels ska handeln ske i nationella valutor och dels i byteshandel. I avseende till Indien räckte det bara att DEBKAFiles spred ryktet (publ. den 23:e januari) om att Indien skulle köpa iransk olja i utbyte mot guld, uppgifter som Indien varken bekräftat eller dementerat. Det uppdagades vid en senare tidpunkt att 45-55% av handeln betalas i rupier, medan resten beskrivs tvetydigt som byteshandel . Enligt RT.com (publ. 24:e januari) har Kina även tänkt i liknande banor, vilket i sig självt är ett ställningstagande mot USA:s utrikespolitiska inflytande mot regionens energipolitik och i det längre loppet ett hot mot petrodollarns etablerade dominans. Dessa faktorer, inklusive (den högt satta) prisstabiliseringen talar för en fortsatt bullmarknad för guldet.

Årsgrafen för guldpriset (per troy ounce) 2011-2012; februari månad präglas av en stabilisering runt 1,700 USD men bör i samband med den globala politiska miljön betraktas som att marknaden för närvarande håller andan. (källa: Gold Made Simple Gold News)

Det kan givetvis diskuteras vad det är grodan symboliserar. Är det USA, Eurozonen, den privata investeraren eller vårt ekonomiska system som helhet, kanske alltsammans? Och frågan är när vi börjar inse att grodan fått det hett om öronen? Mycket händer i världen just nu och det är lösa tyglar på spelreglerna. Det är dock svårt att göra tidsuppskattningar om när saker och ting når sin kritiska punkt och kaos utbryter, något som inte hjälps av att politiken tagit ett allt större utrymme och skapat rökridåer för de verkliga problemen.[hr]

Guldcentralen AB har funnits sedan 1967 och är en del av en ädelmetallkoncern som funnits sedan 1879. Företagets ägare är KA Rasmussen AS i Norge. Det är 5:e generationen som driver företaget just nu. Guldcentralen säljer fysiskt guld, silver, platina och palladium till privatpersoner och företag. Det företaget säljer är handelsgodkända tackor och mynt. Företagets hemsida.

Nyheter

Silverpriset når 40 USD, högsta sedan 2011

Silverpriset steg precis över 40 USD per uns, vilket är den högsta nivån sedan 2011. Silverpriserna stiger på grund av ett betydande och långvarigt underskott i utbudet, där efterfrågan konsekvent överstiger produktionen. Drivkraften bakom detta är en stark industriell konsumtion, särskilt kopplad till energiomställningen och gröna teknologier som solenergi. Geopolitiska risker och global osäkerhet har dessutom ökat metallens attraktionskraft som en trygg tillgång, samtidigt som marknadens förväntningar på framtida tillväxt och efterfrågan bidrar till att stödja priserna. En svagare amerikansk dollar gör även att silverpriset i USD har lättare att stiga.

Nyheter

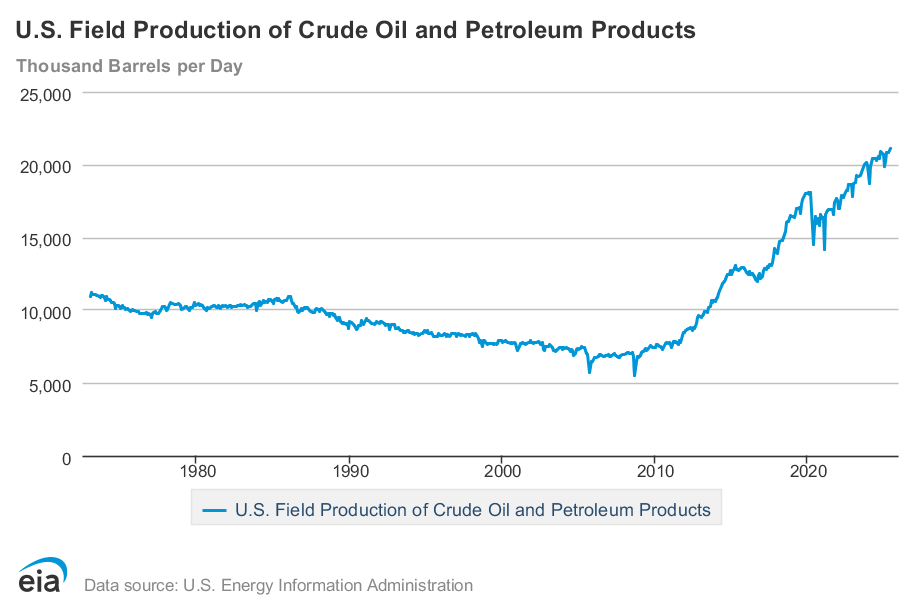

Nytt produktionsrekord av olja i USA, högsta efterfrågan på 20 år

Javier Blas uppmärksammar att USA har slagit ett nytt produktionsrekord av olja och oljeprodukter, det som brukar kallas liquids, vilket förutom olja även inkluderar vissa flytande produkter som görs av naturgas. Det är siffrorna för juni som har reviderats av EIA och som nu visar att produktionen under juni var 21,064 miljoner fat per dag, det är 396 000 fat mer än den initiala beräkningen.

EIA har också reviderat upp efterfrågan i juni betydligt. Sammanräkningen visar nu att den var 21,007 miljoner fat per dag, vilket är 607 000 fat högre än den initiala sammanräkningen. Det är den högsta efterfrågan för någon månad sedan juni 2005. Bensin, diesel och flygbränsle reviderades alla upp.

Nyheter

Mahvie Minerals är verksamt i guldrikt område i Finland

Mahvie Minerals utvecklar guldtillgångar i Finland, närmare bestämt Haveri beläget i Tammerfors guldbälte, och undersökningarna visar på mycket intressanta mängder. Bolaget planerar nu för att ta de nästa stegen framåt. Här presenterar VD Per Storm verksamheten.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStargate Norway, AI-datacenter på upp till 520 MW etableras i Narvik

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Analys3 veckor sedan

Analys3 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAlkane Resources och Mandalay Resources har gått samman, aktör inom guld och antimon