Analys

SEB – Råvarukommentarer vecka 9 2012

Sammanfattning: Föregående vecka

Brett råvaruindex: +2,98 %

Brett råvaruindex: +2,98 %

UBS Bloomberg CMCI TR Index- Energi: +3,47 %

UBS Bloomberg CMCI Energy TR Index - Ädelmetaller: +3,62 %

UBS Bloomberg CMCI Precious Metals TR Index - Industrimetaller: +5,05 %

UBS Bloomberg CMCI Industrial Metals TR Index - Jordbruk: +0,90 %

UBS Bloomberg CMCI Agriculture TR Index

Kortsiktig marknadssyn:

- Guld: Köp

- Olja: Köp

- Koppar: Neutral/sälj

- Majs: Neutral/sälj

- Vete: Sälj

Guld

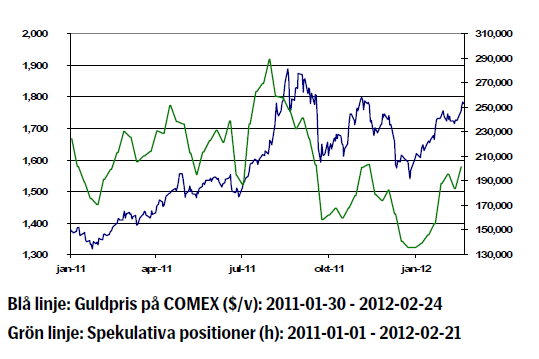

Guldpriset har stigit på det allmänt positiva marknadssentimentet i råvaror och handlade i veckan på de högsta nivåerna på tre månader. På torsdagen handlade guld till 1.784 dollar per troy uns.

- Alla ratinginstitut för diskussioner kring ytterligare nedgraderingar av Greklands kreditvärdighet vilket skulle kunna liknas vid en default. Grekiska parlamentet måste senast onsdag genomföra en rad besparingsåtgärder för att få utbetalt de stödpaket som lovats. Det är fortfarande osäkert om privata lågivare kommer att acceptera den nedskrivning av utlånat kapital som man förhandlat fram. All osäkerhet kommer att ge stöd åt guldpriset.

- Den fortsatta stimulansen från världens centralbanker ger bränsle åt guldpriset. Bank of England köpte förra veckan obligationer för 50 miljoner pund vilket ökar likviditeten i marknaden och driver på inflationsförväntningarna. I många länder är de reala räntorna, det vill säga marknadsräntan minus inflation, negativa vilket också gör guldinvesteringar attraktiva eftersom alternativkostnaden är låg.

- Efterfrågan på guld från Asien har varit stabilt 2012 och efterfrågan från Indien har ökat sedan novembers och decembers kraftiga nedgångar.

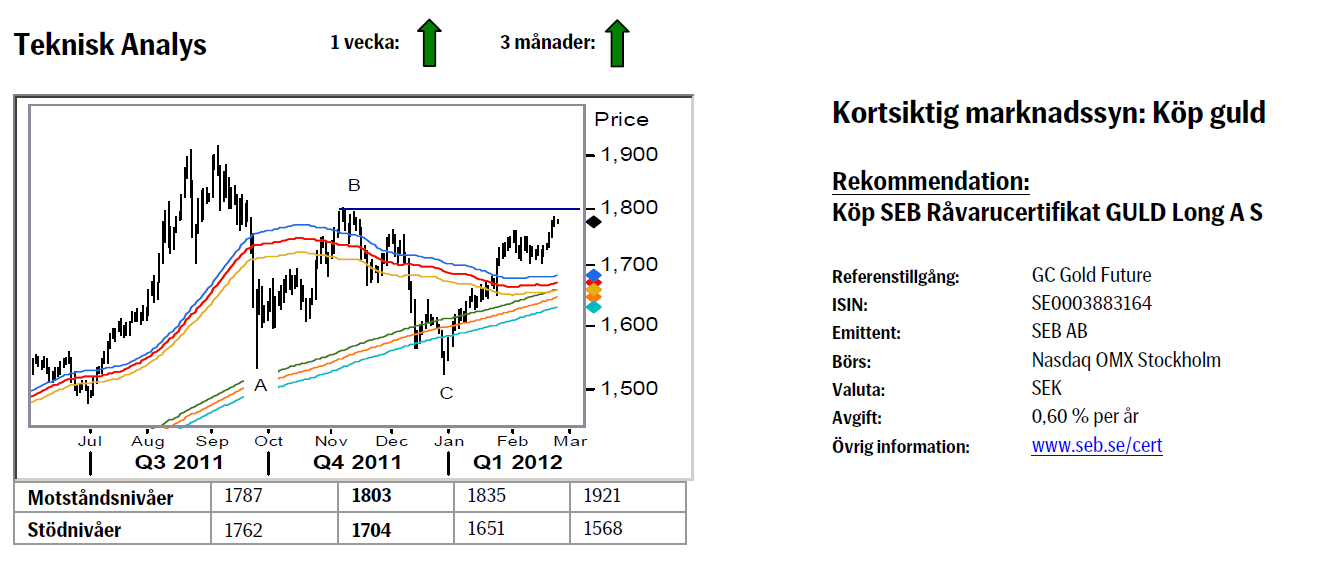

- Teknisk Analys: Marknaden har även denna vecka fortsatt att utveckla sig positivt och vi är nu ytterst nära ett test (och troligt brott) av huvudmotståndet, 1803. Ett lyckat brott dvs. stängning över 1803 är den bekräftelse vi söker för att kunna måtta in nya historiska toppar (som vi ser som mycket sannolika).

Olja

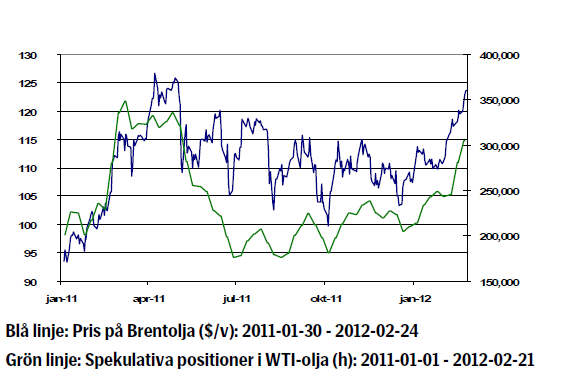

- Oljepriset har skjutit i höjden till följd av den försämrade relationen mellan Iran och Västvärlden och sedan årsskiftet har priset på Brentolja stigit med mer än 10 %. Förra veckan steg priset med 4,5 procent.

- Oroligheterna kring Iran fortsätter. Iran hotar med att landet kommer att agera i förebyggande syfte om ”nationens intressen” hotas av omvärlden. Trots brist på konkreta hot så är varningen ännu ett exempel på den senaste tidens upptrappade konflikt mellan Väst och Iran som i grunden handlar om att det internationella atomenergiorganet IAEA i november presenterade en rapport som antydde att Iran har ett pågående kärnvapenprogram.

- Swift (Society for Worldwide Interbank Financial Telecommunications) hotar med att stänga ute för betalningar de iranska finansinstitut som är anslutna. Skulle Europas lagstiftning godkänna denna avstängning så kommer Iran helt stängas ute från internationell handel. Den iranska regimen är redan pressad av sanktionerna som påverkar landets befolkning och de har mycket att förlora på en väpnad konflikt och en blockad av Hormuzsundet.

- Osäkerheten är stor den närmsta tiden. Den tekniska bilden talar för att vi på kort sikt kan se ett högre oljepris.

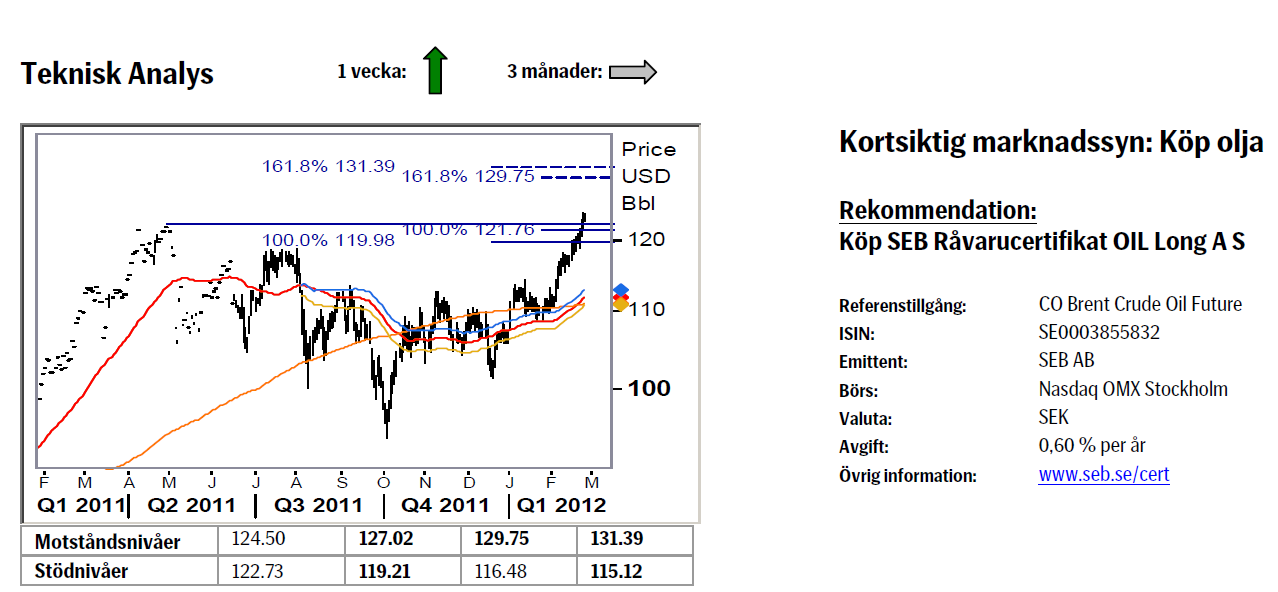

- Teknisk Analys: I och med brottet över aprilkontraktets tidigare topp förstärks uppåt potentialen. Nästa givna mål ska sökas vid 129.75/131.39 området, nästa Fibonacci projektionsområde. Där ovanför återfinns också toppen från 2007, 147.50. Det är dock noterbart att i €uro termer så handlas Brentoljan nu på nya rekordnivåer.

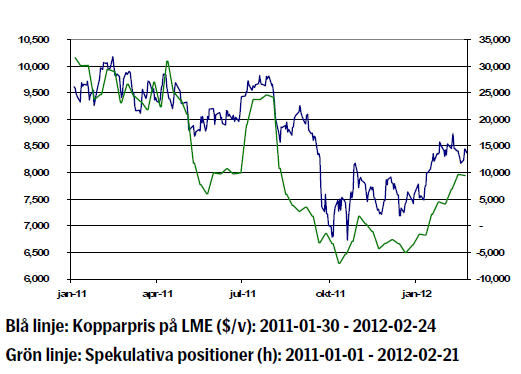

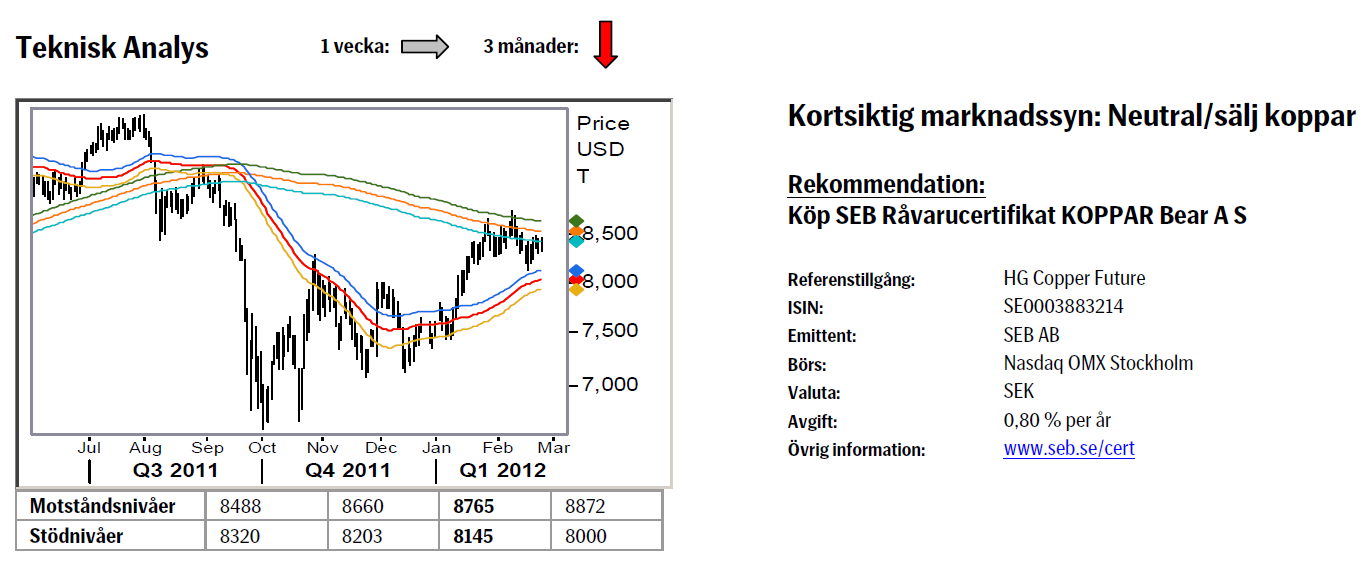

Koppar

- Kopparpriset steg 3,8 procent förra veckan vilket till viss del har sin förklaring i att Kina sänkte bankernas reservkrav förra helgen, ett sätt att stimulera inhemsk ekonomi. De nya kraven trädde i kraft i fredags.

- En stabilisering av affärsklimatet för tillverkningsindustrin indikerar att Kinas ekonomi fortsätter att gå mot en mjuklandning. HSBCs PMI för tillverkningen var i februari 49,7 jämfört med 48,8 i januari. Officiellt inköpschefsindex publiceras den förste mars. Man ska dock komma ihåg att det kinesiska nyåret försämrar tillförlitligheten för den statistik som publiceras i januari och februari. Kinas uppbyggande av kopparlager har mattats av och i Japan är efterfrågan av koppar låg.

- Indonesien som är världens tredje största producent av koppar planerar att införa ett exportförbud av all obearbetat metall fram till 2014 i syfte att stimulera inhemsk förädlingsindustri. Med ett oljepris över 120 dollar/fat dämpas möjligheten till en ekonomisk återhämtning vilket även kommer att dämpa den globala efterfrågan på koppar.

- Kortsiktigt tror vi att risken för ett högre pris dämpas av Greklandsuppgörelsen som fortsätter att oroa marknaden. Att Kinas premiärminister förväntas signalera ett tillväxtmål under 8 procent för 2012 på partikongressen den 5:e mars verkar också dämpande på kopparpriset.

- Teknisk Analys: Efter det första ”benet” ned från 233 dagars bandet befinner vi nu oss i vad vi anser vara en korrektion på nedgången. Följaktligen söker vi ett nytt säljläge under kommande vecka(or) och allra helst finner vi det under 8660.

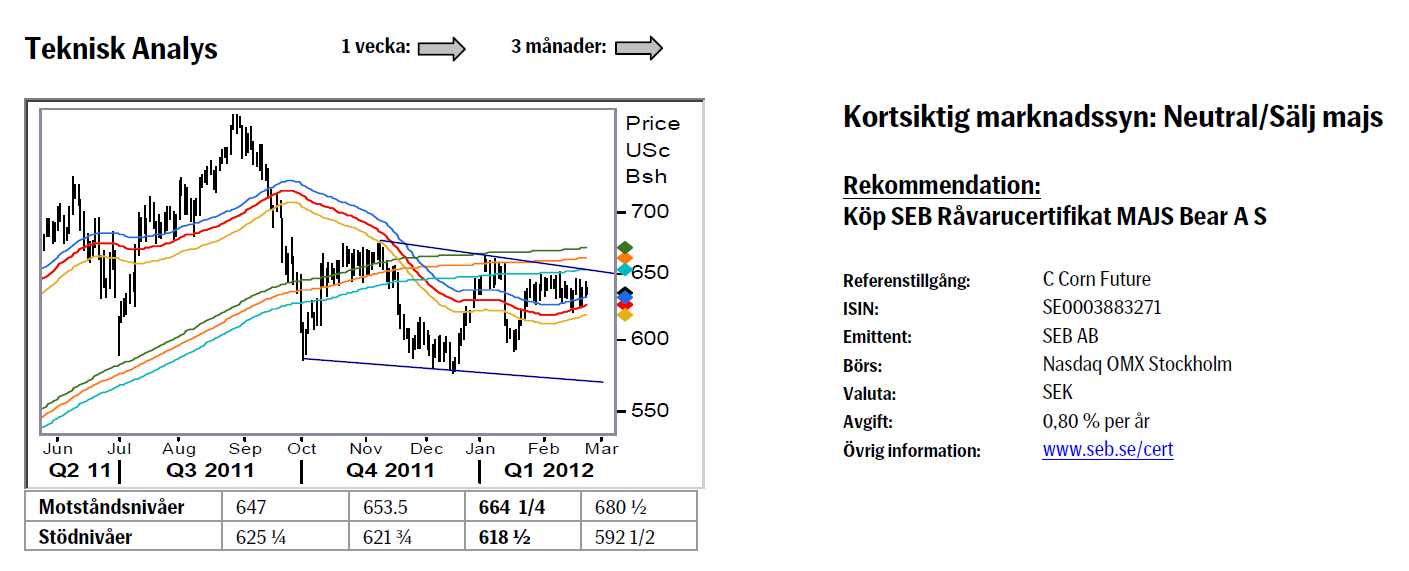

Majs

- The International Grains Council (IGC) gick i torsdags ut med sin senaste prognos avseende det globala utbudet av spannmål, där man justerade upp utbudsestimatet för majs med 0,3 procent jämfört med den senaste rapporten.

- Under de senaste månaderna har det spekulerats mycket kring den påverkan Kinas ökade importbehov av majs kan få på majspriset, detta särskilt då de två senaste årens la Niña-relaterade produktionsproblem fått de globala lagernivåerna att falla ned till rekordlåga nivåer. Så sent som i fredags kom det ut nya indikationer om ökade kinesiska importer från USA, vilket, tillsammans med de nya handelsavtalen mellan Kina och Argentina, stärker denna tes ytterligare. Nyhetsvärdet kan i detta fall ge visst stöd åt majspriset denna vecka.

- I torsdags och fredags höll USDA sitt årliga Agricultural Outlook Forum i Arlington (Virginia), vilket brukar innebära startskottet för de mer detaljerade prognoserna avseende det amerikanska spannmålsutbudet för det kommande skördeåret. Enligt vår bedömning var det inga större utropstecken, den kommande amerikanska skörden av majs ser fortfarande god ut. Därmed bör marknadens ögon under de kommande veckorna riktas in mot Brasilien och Ukraina igen.

- Det är i nuläget svårt att fundamentalt ge några starka argument för att majspriset kortsiktigt ska lämna nuvarande prisnivåer.

- Teknisk Analys: Marknaden har fortsatt att handla mellan 55 & 233 dagars medelvärdesband och befinner sig följaktligen fortsatt inklämd i det neutrala området.

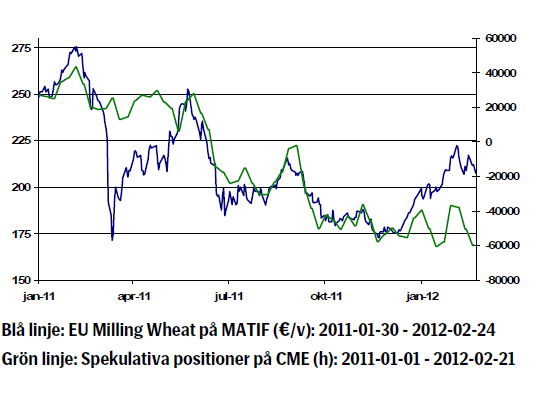

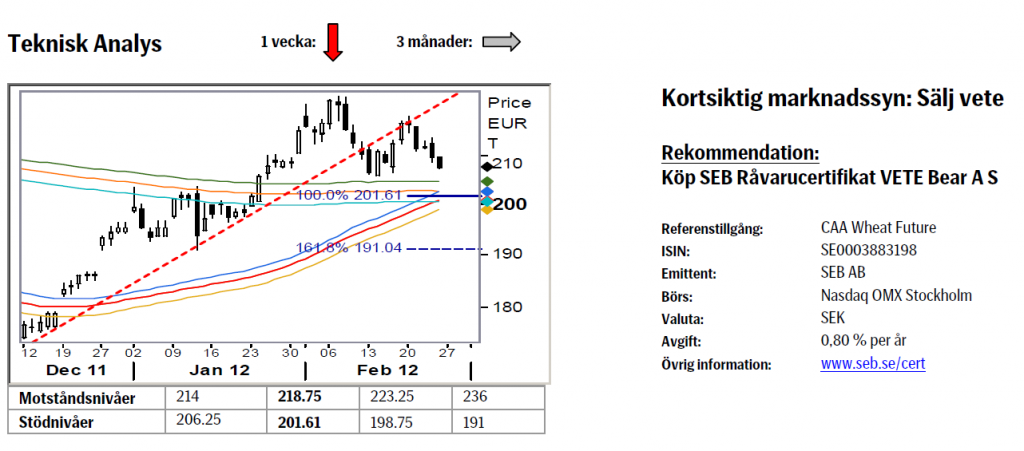

Vete

- Under förra veckan kunde vi verkligen se hur proppen gick ur marknaden, detta från en för oss omotiverat hög prisnivå. Totalt sett gick priset i Paris ned med 4,5 procent, men vi är fortfarande av åsikten att det bör fortsätta nedåt mot en nivå under 200 EUR/ton inom kort.

- I sin prognos avseende vetemarknaden justerade IGC i torsdags upp sitt produktionsestimat för innevarande skördeår. De globala vetelagren är redan på historiskt sett rekordhög nivå, där denna typ av bekräftelse ger ytterligare tryck nedåt på vetepriset.

- Diskussionen kring Ukrainas eventuella restriktioner av spannmål fortsätter. Stor osäkerhet råder fortsatt avseende bortfallet av vete i landet efter den senaste tidens köldknäpp runt Svarta havet. Även om landet endast producerar 3-4 procent av vetet i världen anses landet vara en viktig exportör.

- Efter att ha stigit något den senaste månaden har nu andelen spekulativa köpare av vete i Chicago fallit ned mot tidigare bottennivåer igen. Vi väljer att hålla med spekulanterna i terminsmarknaden och ser negativt på priset kommande veckor.

- Teknisk Analys: Brottet under trendlinjen, återtestet och det förnyade fallet stärker oss i vår vy att lägre nivåer ska sökas. Ett viktigt test av 55/233dagars medelvärdesbanden ser ut att kunna komma under nästa vecka. Hur handeln i detta område utvecklar sig kommer att ge en hel del viktig information om den lite större utvecklingen så håll ögonen öppna efter signaler.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål