Nyheter

Är guldet en bubbla?

Är guldet en bubbla? Detta är en ständigt debatterad fråga och sanningen är naturligtvis att ingen med säkerhet kan veta svaret, men det finns ett antal argument att ta hänsyn till om man själv vill göra en bedömning. Den förra guldbubblan tog slut 1980 och guld toppade på $850/uns. Därefter följde en drygt tjugo år lång bear-market fram till 2001, då framförallt 9/11 blev startskottet för den bull-marknad vi nu befinner oss i. $850/uns motsvarar ungefär 2270 dollar 2011 justerat efter inflation. Med andra ord har guld en bra bit kvar att gå innan priset närmar sig guldets egentliga topp.

Under 1980 rådde total guldhysteri. Människor stod i kö för att köpa guldmynt och guldtackor och guldpriset skenade i höjden. När dammet skingrade sig blev det uppenbart att utbud/efterfrågan hade satts ur balans; alla satt med sitt guld och bara väntade på uppgången, men vem köper? Guldpriset rasade kraftigt och och 1990 kostade ett uns $399 – eller $671 i dagens dollar. Detta betyder att guld under de två senaste decenniumen stigit med enbart 112 % (inflationsjusterat). Med tanke på de enorma kapitalinjektioner som skett under samma period anser många att det är osannolikt att guldet är i en bubbla.

Hur många känner Du som köpt guld? Troligtvis inte många. Vi har ännu inte gått in i Fas 3 i den pågående bull-marknaden som kännetecknas av en enorm masshysteri á la IT-aktier år 1999 och bostäder år 2006. Fas 2 är när institutioner köper, och där är vi nu. Fonder, försäkringsbolag, hedgefonder och banker öser in guld. Till exempel köpte Indiens centralbank 200 ton guld år 2009.

“Bull markets are born on pessimism, grow on skepticism, mature on optimism, and die on Euphoria.”, är ett känt citat. Färre än 5 % av investerare äger guld eller guldaktier, och man kan knappast kalla 2011 för ett euforiskt guldparty även om priset nått rekordnivåer. Upptrenden är stabil och än har vi inte sett den klassiska hockeyklubban i kursgrafen som kännetecknar slutet på Fas 3, ungefär samtidigt som Lady Gaga går på röda mattan i en modedress i äkta guld och VD för Barrick Gold klär framsidan på Seventeen Magazine…

Guldskeptikerna har ett antal argument som också bör beaktas. Ett vanligt argument är att guld gått upp alldeles för snabbt, och att investerare och analytiker har och uppblåsta förväntningar angående gulds framtida tillväxt vilket snart kommer överhetta efterfrågan.

Ett annat argument är att tillväxtmarknaderna har vuxit alldeles för snabbt och förväntningarna på framtiden är alldeles för höga, och när verkligheten kommer ikapp i form av en hög inflation och högre räntor som följd, kommer råvarupriserna att gå ner och guld likaså. Tillväxtländer må ha råd att höja räntan framöver, men frågan är hur det kommer att gå för USA. FED injicerar mängder med kapital för att hålla den ekonomiska tillväxten i schack och undvika deflation, men samtidigt sjunker förtroendet för dollarn kraftigt och en fortsatt försvagning av USAs världsekonomiska status ter sig oundviklig.

En annan påverkande faktor är råvarubolagens stigande cash costs vid guldbrytning. Råvarubolagens genomsnittliga cash cost väntas nå $700/uns mot slutet av 2011, och så mycket som 10 % av produktionen har en cash cost på $1160/uns eller mer. Detta betyder att många gruvor tvingas stänga om guldpriset sjunker under $1200/uns. Detta skulle strama åt utbudet och tvinga banker att lätta på sina guldreserver för att hålla uppe efterfrågan. Guldpriset skulle gå ner.

Det är viktigt att komma ihåg den starka kulturella tilldragelsen många tillväxtländer har mot att investera i guld. Kina producerade 340,9 ton guld förra året, upp 8,6 % från året innan. Men detta var långt ifrån tillräckligt för att möta efterfrågan och guldimporten skjöt i höjden med hela 500 % till 209 ton för 2010. Mellan 1950-2003 var det förbjudet för den kinesiska befolkningen att äga guld, något som nu ändrats dramatiskt då Kina nu faktiskt uppmuntrar befolkningen att investera i den gyllene metallen. Detta är framförallt ett försök från regeringens sida att omplacera kapital från den överhettade bomarknaden till en mer inaktiv form av kapital: guld.

Frågan är då vilka argument som väger tyngst? Bara framtiden kan utvisa vilka världsekonomiska problem som kommer hamna i strålkastarljuset och hur länge bull-marknaden kan fortsätta. Men faktum kvarstår att den långsiktiga trenden är upp, och rekyler bör därmed ses som köplägen, tills dess att det riktiga partyt drar igång det vill säga!

Nyheter

Tyskland har så höga elpriser att företag inte har råd att använda elektricitet

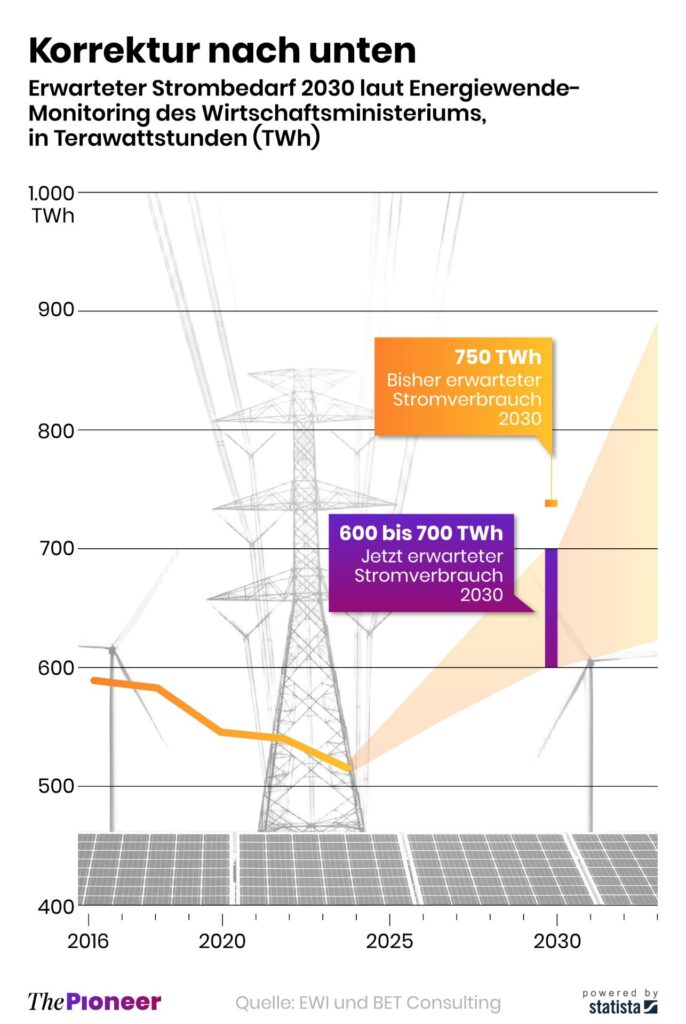

Tyskland har skrivit ner prognosen på hur mycket elektricitet landet kommer att behöva 2030. Hittills har prognosen varit 750 TWh, vilken nu har skrivits ner till 600-700 TWh,

Det kan vid en första anblick låta positivt. Men orsaken är inte att effektiviseringar. Utan priserna är så pass höga att företag inte har råd att använda elektriciteten. Elintensiv industri flyttar sin verksamhet till andra länder och få företag satsar på att etablera energikrävande verksamhet i landet.

Tyskland har inte heller någon plan för att förändra sin havererade energipolitik. Eller rättare sagt, planen är att uppfinna fusionskraft och använda det som energikälla. Något som dock inte löser problemet på några årtionden.

Nyheter

Kinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

Kinas officiella statistik för elproduktion har släppts för augusti och den visar att landet slog ett nytt rekord. Under augusti producerades 936 TWh elektricitet.

Stephen Stapczynski på Bloomberg lyfter fram att det är ungefär lika mycket som Japan producerar per år, vilket innebär är de producerar ungefär lika mycket elektricitet per invånare.

Kinas elproduktion kom i augusti från:

| Fossil energi | 67 % |

| Vattenkraft | 16 % |

| Vind och Sol | 13 % |

| Kärnkraft | 5 % |

Stapczynskis kollega Javier Blas uppmärksammar även att det totala rekordet inkluderade ett nytt rekord för kolkraft. Termisk energi (där nästan allting är kol) producerade 627,4 TWh under augusti. Vi rapporterade tidigare i år att Kina under första kvartalet slog ett nytt rekord i kolproduktion.

Nyheter

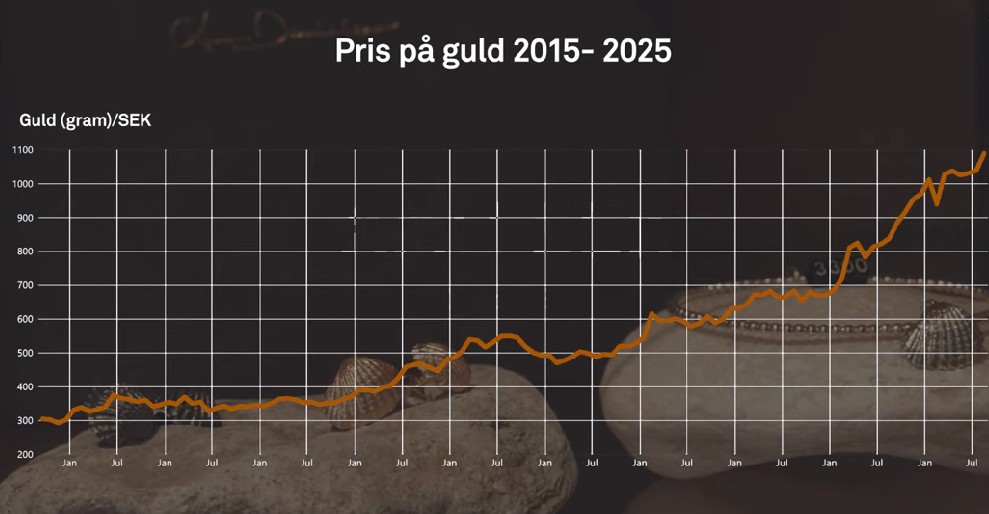

Det stigande guldpriset en utmaning för smyckesköpare

Guldpriset når hela tiden nya höjder och det märks för folk när de ska köpa smycken. Det gör att butikerna måste justera upp sina priser löpande och kunder funderar på om det går att välja något med lägre karat eller mindre diamant. Anna Danielsson, vd på Smyckevalvet, säger att det samtidigt gör att kunderna får upp ögonen för värdet av att äga guld. Det högre guldpriset har även gjort att gamla smycken som ligger hemma i folks byrålådor kan ha fått ett överraskande högt värde.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys4 veckor sedan

Analys4 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share