Analys

SEB Råvarubrev 27 juni 2017

Dags för DAX att ta en paus?

Dags för DAX att ta en paus?

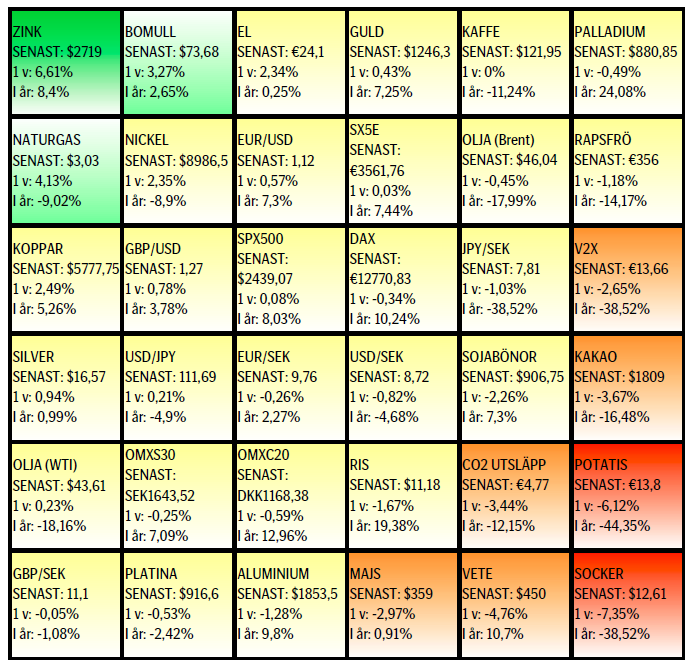

MARKNADEN I KORTHET

För råvarumarknaderna är nog fredagens Kinesiska PMI statistik veckans viktigaste händelse och utfallet lär driva priserna på framför allt industrimetallerna. Igår, måndag, kom den tyska IFO statistiken vilken visade sig vara den starkaste och mest positiva någonsin. Varför handlar då DAX så svagt? I mina ögon är detta ett svaghetstecken för den tyska börsen. I helgen bröt Italien, med hanteringen av den senaste, inte sista, bankkrisen, EU’s bail-in pakt då de istället för att låta obligationsinnehavarna ta smällen lät skattebetalarna gör så. Detta ses inte med blida ögon i Berlin. Nästa vecka har vi Riksbanksmöte med räntebesked den 4:e juli. Den enda troliga förändring är att de tar bort de sista punkterna av sänkningspotential.

Råvaror: Än så länge så ser det ut som vi faktiskt har viss bottenkänning för oljan då vi i skrivande stund är på väg tillbaka mot förra tisdagens nivåer. Den långa nettopositioneringen har fortsatt att minska och spekulanter/förvaltare har nu den minsta långa nettopositionen på över ett år. Saudisk export faller nu och ska så göra nu när vi går in i den varmaste perioden. Normalt bränner de ~400kfpd extra för elgenerering till luftkonditionering under dessa månader. Litauen har tecknat avtal med USA om LNG leveranser. Det här är en trend som kommer att fortsätta, amerikansk LNG kommer att pressa Europeiska gaspriser. Torkan på de amerikanska och kanadensiska prärierna gör att allt fler nu reviderar ned arealavkastningen vilket har haft och sannolikt bör fortsätta ha en positiv påverkan på priset. Återstarten av Ringhals 1 har återigen skjutits fram samtidigt som R2 drar ned på produktionen inför revisionen och R3 är under revision. Vattenfyllnadsgraden är också lägre än de senaste åren så en viss risk för stigande terminspriser.

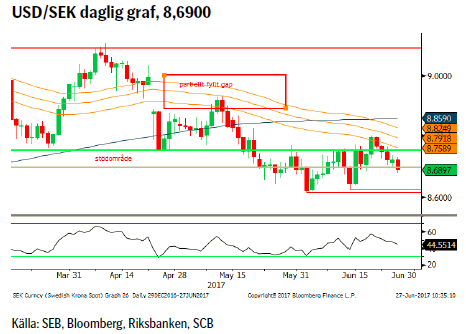

Valuta: Dollarn i termer av dollarindex har inte gjort mycket väsen av sig den senaste veckan. Vi anser fortfarande att vi troligen håller på att bygga någon form av bas för en förstärkning men vi saknar momentum då uppgången än så länge är väldigt långsam.

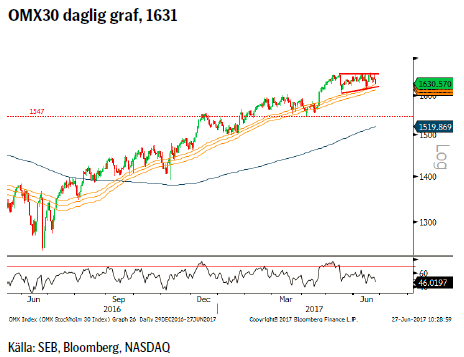

Börser: Börserna har mer eller mindre gått sidledes. Underliggande svaghet i t.ex. Nasdaq och DAX finns kvar och risken för en fortsatt korrektion bör anses vara relativt hög. OMX skulle eventuellt kunna forma en positiv triangel och därigenom en påföljande ny topp.

Räntor: Långa räntor är under fortsatt press och skulle nog kunna falla med cirka 10-20 punkter ytterligare innan vi når fast mark.

OBSERVATIONER I SAMMANDRAG

- Olja – positiv reaktion från stödnivå.

- Nickel – korrektiv uppgång.

- Guld – repar sig efter måndagens ”flash crash”.

- DAX – stark statistik – svag börs.

- USD/SEK – dålig lyftkraft.

- OMX30 – positiv triangel eller multitopp?

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

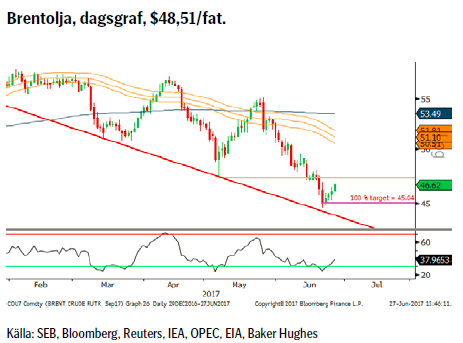

OLJA BRENT

Trots en rätt okej lagerneddragning förra veckan föll oljepriset initialt ytterligare en bit. Vi fann dock bra stöd runt 45.04 (44.69 aug kontraktet) och har därefter rekylerat vidare uppåt. Veckans lagerstatistik kan komma att överraska med större neddragningar då den tropiska stormen Cindy i slutet av förra veckan slagit ut cirka 16 % av produktionen i Mexikanska golfen samt påverkat sjöfarten i området vilket följaktligen påverkat export/importflödena. Noterbart är också att hedgefonder/spekulanter/förvaltare nu har ett förhållande på 2,1:1 mellan långa och korta positioner en låg nivå sett över de senaste åren.

Trots en rätt okej lagerneddragning förra veckan föll oljepriset initialt ytterligare en bit. Vi fann dock bra stöd runt 45.04 (44.69 aug kontraktet) och har därefter rekylerat vidare uppåt. Veckans lagerstatistik kan komma att överraska med större neddragningar då den tropiska stormen Cindy i slutet av förra veckan slagit ut cirka 16 % av produktionen i Mexikanska golfen samt påverkat sjöfarten i området vilket följaktligen påverkat export/importflödena. Noterbart är också att hedgefonder/spekulanter/förvaltare nu har ett förhållande på 2,1:1 mellan långa och korta positioner en låg nivå sett över de senaste åren.

Konklusion: Bottenkänning!?

OBSERVATIONER

+ IEA’s prognos är för ökad efterfrågan på OPEC olja under H2.

+ Ökad geopolitisk oro.

+ En förlängd OPEC neddragning med 9 månader till 31/3-18.

+ Situationen i Venezuela förvärras kontinuerligt.

+ Globala lagerneddragningar är nu en etablerad trend men det går långsamt, väldigt långsamt.

+ Tekniskt sett så svarar marknaden på stöd och översålt läge.

– Libysk produktion nu uppe i 885k fpd.

– Forcadoterminalen ökar Nigerias export med ~200k fpd.

– Den spekulativa nettopositioneringen föll igen.

– Hur OPEC’s exitstrategi ska se ut.

– EIA höjer prognosen för amerikansk produktion 2018.

– Amerikanska bensinlager är stora för årstiden.

– Förslag att sälja halva den amerikanska strategiska reserven.

– Amerikansk produktion är nu upp lika mycket som icke OPEC medlemmarna ska skära ned.

– Antalet borriggar fortsätter att öka men betydligt långsammare

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

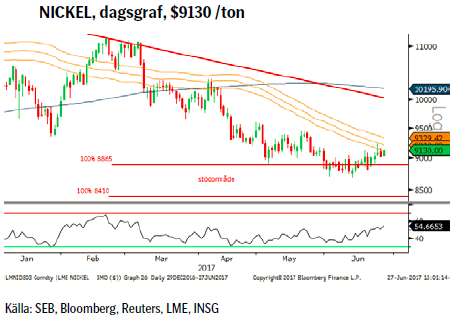

NICKEL

Det har inte skett så mycket på den fundamentala nickelfronten sedan förra veckan. Att priset på nickel stigit något beror mestadels på att andra metaller stigit och att nickel så att säga åkt snålskjuts på dessa. Vi har dock fortfarande svårt att hitta argument för någon bestående uppgång varför vi tror att vi snart åter vänder fokus mot nedsidan. Banken ANZ har meddelat att de råkat ut för ett större bedrägeri då 83 av 84 lagerkvitton för nickel som använts som säkerhet visade sig vara falska när säkerheterna skulle säljas. Nu på fredag kommer ny PMI statistik från Kina vilket är viktig information för framför allt metallpriserna.

Det har inte skett så mycket på den fundamentala nickelfronten sedan förra veckan. Att priset på nickel stigit något beror mestadels på att andra metaller stigit och att nickel så att säga åkt snålskjuts på dessa. Vi har dock fortfarande svårt att hitta argument för någon bestående uppgång varför vi tror att vi snart åter vänder fokus mot nedsidan. Banken ANZ har meddelat att de råkat ut för ett större bedrägeri då 83 av 84 lagerkvitton för nickel som använts som säkerhet visade sig vara falska när säkerheterna skulle säljas. Nu på fredag kommer ny PMI statistik från Kina vilket är viktig information för framför allt metallpriserna.

Konklusion: Uppgången ser fortfarande korrektiv ut.

OBSERVATIONER

+ Fortsatt stark bostadsmarknad i Kina.

+ Rykten om att kinesiska myndigheter eventuellt ska lätta på regleringar avseende investeringar i råvaror (skulle det vara sant tillsammans med en mindre stram likviditet så skulle vi sannolikt få se en lite bättre uppgång).

+ Den långa spekulativa nettopositioneringen mer eller mindre oförändrad från förra veckan. Uppgången berodde framför allt på stängningar av korta kontrakt.

+ Om stridigheterna på Mindanao (Filippinerna) skulle komma att påverka nickelbrytningen i området.

+ Tekniska stöd i $8865 – 8410 området.

– Första ökningen av produktionen sedan 2013 enligt ny rapport.

– Säsongsmässigt faller kinesisk nickelimport under andra halvåret (monsunregnen gör att dagbrottsbrytning tar en paus)

– Indonesien exporterar malm igen.

– Byte av Filippinsk miljöminister gör att risken för suspenderade/stängda gruvor är mycket lägre än tidigare.

– Kinesiska räntor har fortsatt att stiga.

– Likviditetssituationen i Kina (man vill framför allt pressa ”skuggbankssektorn”).

– Mer utbud på väg från Nya Kaledonien, Kanada och Australien.

– Kinas PMI för tillverkningsindustrin faller tillbaka, så även för små och medelstora företag, CAIXIN PMI.

– Tillnyktringen över Trump’s infrastrukturinvesteringar.

– Tekniskt sett så ser den långsamma uppgången korrektiv ut.

Tillgängliga certifikat:

BULL NICKEL X1 & X4 S

BEAR NICKEL X2 & X4 S

GULD

Den långa spekulativa nettopositioneringen föll åter under föregående rapportperiod och gjorde så ganska kraftigt med ett fall med cirka en fjärdedel (39599 kontrakt). Frågan är om inte nästa omgång statistik kommer att visa ytterligare neddragningar då under måndagen någon aktör under en minut dumpade kontrakt värda cirka $2 miljarder vilket fick priset att falla $20 innan en viss återhämtning skett. Genomslaget blev också större då den muslimska världen var stängd pga. firandet av att Ramadan är slut samt att Indien också var stängt.

Den långa spekulativa nettopositioneringen föll åter under föregående rapportperiod och gjorde så ganska kraftigt med ett fall med cirka en fjärdedel (39599 kontrakt). Frågan är om inte nästa omgång statistik kommer att visa ytterligare neddragningar då under måndagen någon aktör under en minut dumpade kontrakt värda cirka $2 miljarder vilket fick priset att falla $20 innan en viss återhämtning skett. Genomslaget blev också större då den muslimska världen var stängd pga. firandet av att Ramadan är slut samt att Indien också var stängt.

Konklusion: Neddragningen av långa positioner fortsätter.

OBSERVATIONER

+ Dollarns försök till återhämtning ser än så länge inte förtroendegivande ut.

+ Risk för gruvstrejker i Peru.

+ Långsammare höjningstakt från FED då inflationen riskerar att krypa ned ytterligare i höst pga. energipriserna.

+ Ökade spänningar på den arabiska halvön.

+ Svagare amerikansk statistik.

+ Asiatisk fysisk import fortsatt stark.

+ Den geopolitiska situationen och då framför allt Nordkorea.

+ SPDR guld ETF godkända enligt den nya Shariastandarden.

+ Fallande produktion (peak-gold 2015), det är numera guldskrotet som täcker underskottet.

+ Om inflationen dvs. realräntorna skulle börja falla igen.

+ Tekniskt sett har vi nått ett korrektionsmål vid $1244.

– Den långa spekulativa nettopositionen föll igen.

– Inflationen är fortsatt låg.

– Alla typer av volatilitets/skräckindikatorer är på väldigt låga nivåer vilket visar en mycket låg grad av stress i marknaden.

– Kommande räntejusteringar från centralbankerna.

– Om dollarn skulle stiga kraftigt.

– Tekniskt sett så är misslyckandet över 2011 års topplinje en negativ prisutveckling.

Tillgängliga certifikat:

BULL GULD X1, X2, X4, X5 & X10 S

BEAR GULD X1, X2, X4, X5 & X10 S

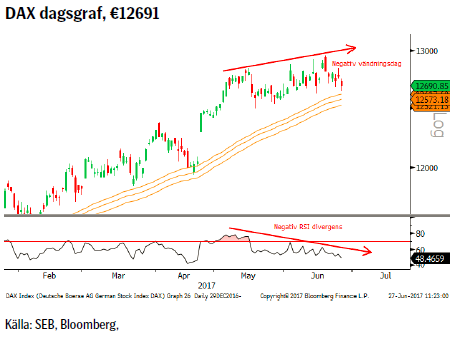

DAX

Igår kom tyska IFO som visade sig hamna på en ny rekordnotering avseende framtidsutsikterna för den tyska industrin. IFO var bara en av många ekonomiska indikatorer som för Tyskland pekar mot en fortsatt ljus framtid. Då är det rätt intressant att notera att aktiemarknaden snarare ger uttryck för svaghet med ett flertal säljsignaler utlösta under de senaste två månaderna. Det trots att kapitalet strömmar in i Europa då överviktning av europeiska aktier ju varit ett av vårens stora teman. Kan en viss mättnad ha inträffat? Vi ser också en tendens till att ekonomiska överraskningsindex, som under första halvåret sett Eurozonen utklassa USA, nu börjar vika av. En början till en period av starkare amerikansk statistik?

Igår kom tyska IFO som visade sig hamna på en ny rekordnotering avseende framtidsutsikterna för den tyska industrin. IFO var bara en av många ekonomiska indikatorer som för Tyskland pekar mot en fortsatt ljus framtid. Då är det rätt intressant att notera att aktiemarknaden snarare ger uttryck för svaghet med ett flertal säljsignaler utlösta under de senaste två månaderna. Det trots att kapitalet strömmar in i Europa då överviktning av europeiska aktier ju varit ett av vårens stora teman. Kan en viss mättnad ha inträffat? Vi ser också en tendens till att ekonomiska överraskningsindex, som under första halvåret sett Eurozonen utklassa USA, nu börjar vika av. En början till en period av starkare amerikansk statistik?

Konklusion: Stark statistik – svag kursutveckling.

OBSERVATIONER

+ IFO slog nytt rekord i framtidsutsikter.

+ Tysk arbetslöshet är rekordlåg.

+ ECB lär hålla räntorna låga för lång tid framöver.

+ De senaste bankkriserna (Spanien och Italien under juni har inte lett till några svallvågor).

+ Lägre energipriser (både olja och gas ned samtidigt som euron har stärkts) gynnar europeisk industri.

+ Tekniskt sett fortsatt i en stigande trend (med 55d mv som primärstöd).

– En liten men ändå viss osäkerhet inför det tyska Förbundsdagsvalet.

– President Trump’s handelspolitik, han har varnat tysk bilindustri.

– Den starkare euron utgör en motvind för hela eurozonen.

– Tekniskt sett så skickar marknaden sälj signal efter säljsignal.

– RSI divergensen visar på mycket svagt momentum på uppsidan.

Tillgängliga certifikat:

BULL DAX X2, X5, X10 & X15 S

BEAR DAX X1, X2, X5, X10 & X15 S

USD/SEK

Nästa vecka har vi Riksbanksbesked och sannolikt kommer de att ändra sina signaler till att inte längre ha en räntebana som indikerar ytterligare sänkningar. Ränteförändring får vi dock vänta ett tag till på. Hursomhelst så finns det anledning att tro att marknaden i allt högre grad börjar prisa in att Riksbanken ska börja vara mindre expansiv. Med -0,50 % i styrränta och med drygt 30 % av statsskulden ägd av Riksbanken så står ju penningkranen på för fullt. Amerikansk statistik har fortsatt att vara på den svaga sidan och lägre inflationsutsikter gör att fortsatta räntehöjningar i allt högre grad ifrågasätts. Miljön är följaktligen inte helt optimal för USD/SEK att lyckas stiga.

Nästa vecka har vi Riksbanksbesked och sannolikt kommer de att ändra sina signaler till att inte längre ha en räntebana som indikerar ytterligare sänkningar. Ränteförändring får vi dock vänta ett tag till på. Hursomhelst så finns det anledning att tro att marknaden i allt högre grad börjar prisa in att Riksbanken ska börja vara mindre expansiv. Med -0,50 % i styrränta och med drygt 30 % av statsskulden ägd av Riksbanken så står ju penningkranen på för fullt. Amerikansk statistik har fortsatt att vara på den svaga sidan och lägre inflationsutsikter gör att fortsatta räntehöjningar i allt högre grad ifrågasätts. Miljön är följaktligen inte helt optimal för USD/SEK att lyckas stiga.

Konklusion: 55d mv bandet fortsätter att vara tak.

OBSERVATIONER

+ Ekonomiskt överraskningsindex har börjat svänga mot fördel USA gentemot Eurozonen.

+ FED’s räntehöjning.

+ Svagare EU inflation och duv-aktig ECB (senaste Draghi-talet).

+ Svagare svensk BNP.

+ Räntedifferensen Tyskland/USA som har minskat sedan i december ser nu ut att börja vidgas igen.

+ Riksbanken motsätter sig en kraftigare kronförstärkning.

+ Korträntedifferensen mellan USA och Sverige fortsätter att vidgas.

+ Dollarcykeln, 8/16-årscykeln, pekar mot en ny topp under 2017 eller nåddes den redan i december 2016?

+ Tekniskt sett så kan en korrektionsbotten vara på plats så länge inte 8,6245 bryts.

– Draghi’s senaste tal tolkades som hökaktigt.

– Lägre amerikanska inflationsförväntningar.

– Något högre än förväntad svensk KPI.

– Den stora osäkerheten avseende President Trump’s politik.

– Fortsatt lite svagare amerikansk statistik.

– Amerikansk statistik har överraskat lite på den svagare sidan, t.ex bilförsäljningen tappade rejält under april.

– Tekniskt sett är det negativt att vi ligger kvar under det tidigare stödområdet.

Tillgängliga certifikat:

BULL USDSEK X1 & X4 S

BEAR USDSEK X4 S

OMX (TEKNISK ANALYS)

Vi noterar att vi förra veckan fick en marginell ny topp intradag men inte på stängning vilket vi anser vara ett svaghetstecken. Det är fortsatt möjligt att vi befinner oss i en konsolidering (av triangeltyp) och därför en möjlig ny topp (trianglar är ofta den sista konsolideringen i en trendfas varför påföljande topp följs av en kraftigare korrektion). Alternativet är en multitoppsformation och en redan påbörjad resa söderut. Ett fall under 55dagars bandet är en signal att vara vaksam på.

Vi noterar att vi förra veckan fick en marginell ny topp intradag men inte på stängning vilket vi anser vara ett svaghetstecken. Det är fortsatt möjligt att vi befinner oss i en konsolidering (av triangeltyp) och därför en möjlig ny topp (trianglar är ofta den sista konsolideringen i en trendfas varför påföljande topp följs av en kraftigare korrektion). Alternativet är en multitoppsformation och en redan påbörjad resa söderut. Ett fall under 55dagars bandet är en signal att vara vaksam på.

Konklusion: Misslyckat uppbrott är en varning om svaghet.

OBSERVATIONER

+ Ekonomisk statistik fortsätter att vara positiv.

+ Trenden är fortsatt positiv.

+ Bollinger bandet expanderar.

+ Priset har passerat 78,6 % korrektionspunkt av 2015/2016 nedgången vilket tenderar att leda till nya toppar.

+ Det långsiktiga vågmönstret är positivt.

– Ny topp omedelbart (under dagen) avvisad.

– En ”överdrivet” lång uppgångssekvens (11 månader i sträck).

– Volatilitetsindex a’ la VIX & V2Xpå väldigt låga nivåer.

– Vecko och månadsgraferna är överköpta. På veckobasis har vi inte varit så här överköpta sedan inför toppen 2015.

– Fortsatt negativ divergens.

Tillgängliga certifikat:

BULL OMX X5, X10 & X15 S

BEAR OMX X5, X10 & X15 S

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys2 veckor sedan

Analys2 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanOljan, guldet och marknadens oroande tystnad