Analys

SEB Råvarubrev 7 juni 2016

Guld och silver skiner igen!

Guld och silver skiner igen!

MARKNADEN I KORTHET

Den svaga amerikanska jobbrapporten (NFP) i fredags stängde effektivt dörren för en räntehöjning i juni (och möjligtvis också i juli) vilket mer eller mindre bekräftades av Yellens tal i måndags. Följaktligen har dollarn tagit en del stryk då ränteförväntningarna (och långa räntor) pressats ned. Den svagare dollarn har också åter gett luft under vingarna till guld och silver som båda lyfte från respektive metalls stödområde. Nästa huvudsakliga event blir nu Brexit-omröstningen (23/6) där de senaste opinionsundersökningarna nu visar på medvind för lämna-sidan. Brittiska bookmakers håller dock inte med utan pekar på ~72 % sannolikhet för att förbli kvar inom EU.

Råvaror: Oljeprisuppgången närmar sig nu 90 % från botten i vintras vartefter balanseringen mellan utbud och efterfrågan framskrider. Dock är en hel del av minskad produktion att härröra till vad som är temporära faktorer (skogsbränderna i Kanada, attentaten i Nigeria m.fl.). Efterfrågan fortsätter dock också att öka och den senaste statistiken (Kv. 1) visar att Indien nu övertagit ledartröjan från Kina avseende ökad efterfrågan (+400,000 fpd). Ädelmetaller rusade efter att sannolikheten för en amerikansk räntehöjning åter skjutits på framtiden. Industrimetaller har det lite tyngre och även en favorit som zink ser ut att ha gått lite för fort. Sojabönor och sojamjöl, två raketer i år, visar också vissa utmattningssymtom. Vår BULL MAJS X4 S har sedan förra veckan nått vinsthemtagningspunkten och är följaktligen stängd. Kaffe fortsätter att bygga på en eventuell bas.

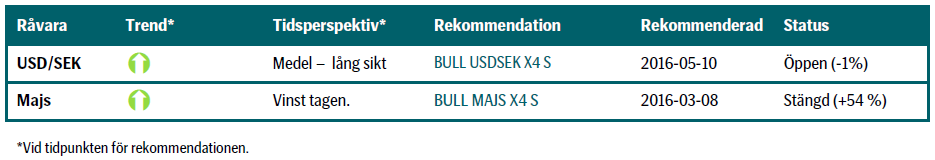

Valuta: Dollarn fick sig en rejäl törn i fredags varför det antagligen är rätt och riktigt att förvänta oss en period av konsolidering och sårslickande innan nästa försök att klättra vidare bör komma.

Börser: Fortsatt positiva tongångar.

Räntor: Långa räntor har återigen fallit tillbaka och den tyska 10-åriga Bunden har satt ett nytt lägstarekord, 0,045 %.

OBSERVATIONER I SAMMANDRAG

- Oljeprisuppgången har fortsatt men förra sommarens toppar, $54, utgör ett ordentligt hinder..

- Elpriset (Kv3 2016) har fortsatt upp på det växande underskottet i hydrobalansen.

- Guld och silvers respons från respektive stödområde är inspirerande.

- Dollarns nedgång gör att marknaden behöver tid för att slicka såren (=konsolidering).

- Zink bröt upp ur sitt intervall men priset har stigit väl fort vilket ökar risken för vinsthemtagningar.

- Majs har stigit upp över vår vinsthemtagningsnivå (stannar vi inte här så bör vi även se 454).

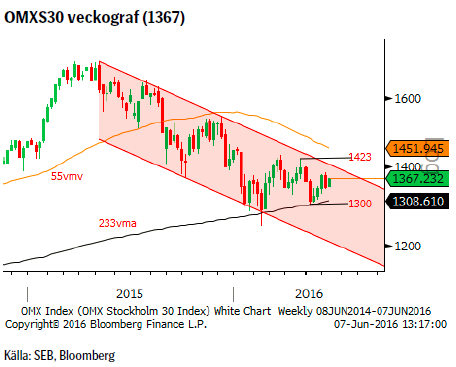

- OMXS30 på väg mot kanaltaket?

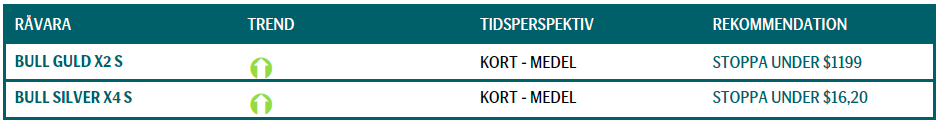

VECKANS NYA REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

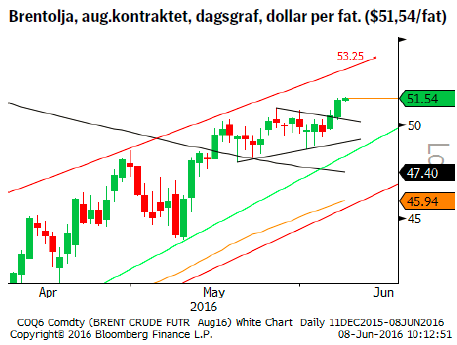

OLJA BRENT

Som förväntat avslutades OPEC-mötet utan någon överenskommelse över vare sig ett produktionstak eller någon form av begränsning. Den svaga amerikanska arbetsmarknadsstatistiken i fredags skickade ned dollarn vilket gav stöd till råvarusektorn men dock inte oljan, vilket vi ser som ett svaghetstecken. Antalet borriggar ökade förra veckan med 10 vilket indikerar att ett fortsatt stigande pris borde leda till ytterligare aktivitet inom den amerikanska skifferoljesektorn.

Som förväntat avslutades OPEC-mötet utan någon överenskommelse över vare sig ett produktionstak eller någon form av begränsning. Den svaga amerikanska arbetsmarknadsstatistiken i fredags skickade ned dollarn vilket gav stöd till råvarusektorn men dock inte oljan, vilket vi ser som ett svaghetstecken. Antalet borriggar ökade förra veckan med 10 vilket indikerar att ett fortsatt stigande pris borde leda till ytterligare aktivitet inom den amerikanska skifferoljesektorn.

Vi vidhåller dock fortfarande att den avtagande takten i uppgången är ett varningstecken på eventuellt utmattade köpare.

OBSERVATIONER

+ Nigeriansk produktion är fortsatt utsatt för stora störningar och produktionen är nu nere under 1mbpd.

+ Risken för produktionsstörningar i Venezuela är fortsatt hög.

+ Den amerikanska produktionen fortsätter att falla men icke-OPEC produktionen har den senaste tiden fallit mer.

+ Svag amerikanska arbetsmarknadsstatistik (NFP) samt mjukt Yellental i måndags gör att en räntehöjning under sommaren handlas med en lägre sannolikhet än före NFP.

+ Svagare dollar efter NFP.

– Antalet riggar steg med 10 förra veckan. Börjar priset nu bli tillräckligt högt för att skifferoljan ska vara redo att göra comeback? Ingen region noterade ett fallande antal riggar.

– Nigerias oljeminister startar dialog med milisen i Nigerdeltat.

– Fortsatt stigande Iransk produktion (högsta sedan 2011).

– Den kanadensiska produktionen föll med cirka 1,2mfpd under den kraftiga skogsbranden men återhämtar sig nu bit för bit.

– Oljeaktieindex i USA följer inte längre med oljepriset upp vilket vi ser som ett varningstecken.

– Lagren är fortsatt mycket stora (långt över 5-års snittet).

– Den långa spekulativa Brentpositionen har återigen ökat något (kommersiella aktörer är dock nära rekordkorta).

– Det historiska säsongsmönstret pekar mot en pristopp under vår – tidig sommar.

– Tekniskt har korrektionerna i år börjat vid kanaltaket, vilket inte ligger långt ovanför nuvarande pris.

REKOMMENDATION

- Ingen rekommendation.

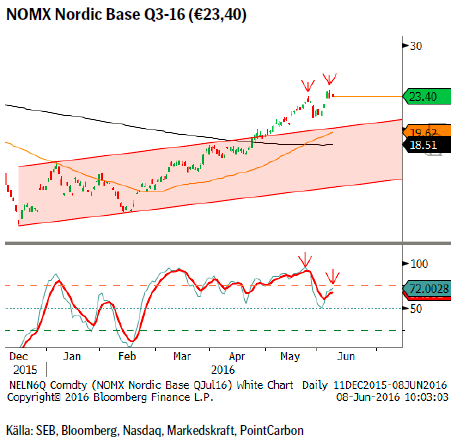

EL

Elprisuppgången bör nu vara i sin slutfas, åtminstone den fas som inleddes i slutet av maj. De senaste dagarna har en viss svaghet börjat skönjas men givet det ökande underskottet i hydrobalansen så krävs det nog en rejäl sättning i olje/kolpriser för elpriset ska kunna korrigera mer än ett par euro.

Elprisuppgången bör nu vara i sin slutfas, åtminstone den fas som inleddes i slutet av maj. De senaste dagarna har en viss svaghet börjat skönjas men givet det ökande underskottet i hydrobalansen så krävs det nog en rejäl sättning i olje/kolpriser för elpriset ska kunna korrigera mer än ett par euro.

OBSERVATIONER

+ Ringhals 2 har varit under renovering ett bra tag (förväntas åter i drift i mitten av september). R4 går på en turbin fram tills 4:e juni då den tas ur drift för årets revision.

+ R1 är åter i drift men bara på halv fart fram till 18 juni då full effekt beräknas nås.

+ Oskarshamn 1 är nu åter tillbaka i produktion men O3 är nu helt stängd för revision och förväntas åter i produktion den 22 juni.

+ Forsmark 2 är stängd för revision fram till 16 juni.

+ Temperaturen kommer de närmaste 3-4dagarna att ligga under medeltemperatur (därefter sker en normalisering och framemot den 14:e bör vi enligt prognos ligga över).

+ Underskottet i hydrobalansen har blivit större än förväntat och ser även ut att fortsätta försämras kommande veckor.

+ Nederbörden förväntas bli strax under normalt för året.

– Vattenmagasinen har en allt större tillrinning och sedan förra veckan har vi sett accelererande ökning av fyllnadsgraden som nu nått 48 %.

– Inflödet har varit betydligt större än historisk norm.

– Priset på CO2 utsläppsrätter är en anings högre men i en väldigt avvaktande handel.

– Kolpriserna har efter en paus följt oljepriset högre.

– Tekniskt så uppvisar marknaden nu, förutom att vara överköpt (mest överköpt sedan aug-2014), också en så kallad negativ divergens (högre toppar i pris men lägre toppar i indikatorn (här stochastic).

REKOMMENDATION

- Ingen rekommendation.

GULD

Kombinationen av svag NFP-statistik samt ett guldpris i/vid sitt huvudstödsområde visade sig vara raketbränsle för guldet. Uppgången blev imponerande och sannolikheten för att vi nu har en rekylbotten på plats måste anses vara relativt god. En mindre rekyl igår (på fredagens uppgång) attraherade direkt nya köpare, ett beteende som vi helt klart ser positivt på.

Kombinationen av svag NFP-statistik samt ett guldpris i/vid sitt huvudstödsområde visade sig vara raketbränsle för guldet. Uppgången blev imponerande och sannolikheten för att vi nu har en rekylbotten på plats måste anses vara relativt god. En mindre rekyl igår (på fredagens uppgång) attraherade direkt nya köpare, ett beteende som vi helt klart ser positivt på.

OBSERVATIONER

+ Vårt ideala korrektionsmål, $1208 – 1191, har uppnåtts och marknaden responderade starkt på detta.

+ Svag amerikansk statistik försvagade dollarn.

+ En amerikansk räntehöjning har skjutits längre fram i tiden.

+ Med Brexit-omröstningen i antågande så kommer antagligen risk-aptiten att minska i närtid.

+ Fallande guldproduktion i Australien har nu även följts av motsvarande utveckling i Ghana.

+ Med allt fler obligationer (knappt $8 biljoner obligationer handlas nu till negativ ränta) avkastande negativa räntor framstår guld som en alternativ placering.

+ Flödet in i guldrelaterade aktier har fortsatt. Flödet i börshandlade fonder (ETF) var fortsatt positivt med t.ex. ett ökat inflöde till GLD (den största guld ETF’n).

+ Tekniskt så fick vi ett styrketecken i det utmålade stödområdet.

– Den amerikanska statistiken var inte riktigt så dålig som marknadens reaktion pekade på (t.ex. gav den nu avslutade Verizonstrejken ett stort negativt bidrag).

– Kinesiska centralbanken köpte inget guld under maj.

– Guld/silver förhållandet har vänt ned ifrån korrektionsmålet 75 uns silver per uns guld (även om en mindre studs noterats).

– Den långa spekulativa CoT positionen har fortsatt att minska (= aktiv nettoförsäljning).

– Den långa nettopositioneringen är fortsatt mycket stor.

REKOMMENDATION

- BULL GULD X2 S

SILVER

Efter nedgången i det utmålade stödområdet, $16,25/16,14/15,95, och den efterföljande uppgången pekar mycket på att vi nu har klarat av den korrektion som vi efterfrågat. Om vår vy är rätt så ska nu klättringen upp emot $17 området ha börjat (och har vi fel så faller vi under 15,85 för att då söka en ny rekylbotten).

Efter nedgången i det utmålade stödområdet, $16,25/16,14/15,95, och den efterföljande uppgången pekar mycket på att vi nu har klarat av den korrektion som vi efterfrågat. Om vår vy är rätt så ska nu klättringen upp emot $17 området ha börjat (och har vi fel så faller vi under 15,85 för att då söka en ny rekylbotten).

Köpandet i stödområdet runt $16/uns stödjer vår vy om en möjligt avklarad korrektion varför vi nu tar sikte på förnyad uppgång.

OBSERVATIONER

+ En svag NFP gör att en höjning av den amerikanska styrräntan i juni är avskriven och en höjning i juli ifrågasatt, vilket fått dollarn att backa.

+ Silverproduktionen beräknas minska med upp till 5 % i år, den första nedgången sedan 2011.

+ Riskaptiten är fortsatt relativt god vilket har en tendens att gynna silver.

+ Guld/silver förhållandet har vänt ned ifrån korrektionsmålet 75 uns silver per uns guld (även om en viss återhämtning noterats).

+ Givet de låga metallpriserna generellt så kommer få gruvor att öppnas/prospekteras kommande år och eftersom silver ofta är en biprodukt till annan gruvbrytning bör utbudet fortsätta att minska.

+ Tekniskt har marknaden reagerat positivt på stödområdet då priset kraftigt studsade från detta.

– Förvaltare och ETF:er är fortsatt historiskt långa (CoT visar på en historiskt stor lång nettopositionering som dock igen minskade något förra veckan (per senaste rapportdatum, 31/5)).

REKOMMENDATION

- BULL SILVER X4 S

ALUMINIUM

Efter det senaste (och misslyckade) försöket att handla upp aluminiumpriserna under april så har marknaden den senaste månaden mer eller mindre stått och stampat. Med återvändande svaghet i andra basmetaller bör aluminium vara den som har den största risken att pressas söderut. Ytterligare underliggande svaghet kan skönjas då priserna knappt orkade röra sig uppåt efter den svaga NFP pressat dollarn. Ytterligare motvind bör komma ifrån att en del produktion i Kina plockats fram ur malpåsen givet både det stigande priset under april samt den svagare kinesiska valutan (som underlättar exporten även om priset fallit från apriltoppen).

Efter det senaste (och misslyckade) försöket att handla upp aluminiumpriserna under april så har marknaden den senaste månaden mer eller mindre stått och stampat. Med återvändande svaghet i andra basmetaller bör aluminium vara den som har den största risken att pressas söderut. Ytterligare underliggande svaghet kan skönjas då priserna knappt orkade röra sig uppåt efter den svaga NFP pressat dollarn. Ytterligare motvind bör komma ifrån att en del produktion i Kina plockats fram ur malpåsen givet både det stigande priset under april samt den svagare kinesiska valutan (som underlättar exporten även om priset fallit från apriltoppen).

OBSERVATIONER

+ Förutsatt att inte allt för många avställda smältverk återupptar produktionen.

+ En svagare dollar (temporärt tror vi) efter fredagens NFP statistik.

+ Ett stadigt utflöde ur LME’s lager (i maj var snittet 5481 ton per dag).

+ Tekniskt handlar vi fortfarande över den mångåriga stigande stödlinjen och gör så med stigande bottnar/toppar.

– Kinesisk produktion ser enligt data från april ut att ha ökat vilket inte är förvånande givet prisuppgången under april.

– Svagare CNY (vilket vi tror på) gör exportmöjligheterna bättre trots fallande priser under maj.

– Så länge försök att stiga möter säljande i $1570/1580 området anser vi att nedåtrisken är större än det omvända.

– Tekniskt utlöstes en kortare säljsignal den andra juni med primärt mål vid den långa stödlinjen, $1505/t (ytterligare negativa indikationer kommer vid ett brott av $1538/t).

REKOMMENDATION

- Ingen rekommendation

OMXS30 (TEKNISK UTBLICK)

Sedan marknaden i augusti förra året bröt ned under 55v medelvärdet så har vi befunnit oss i en korrektionsfas med konstant fallande toppar och bottnar (den enklaste definitionen av trend). Efter uppgången från det falska brottet under 233v mv i början av februari och den efterföljande korrektionen (?) ned tillbaka för att testa hållbarheten i 233v mv stödet har marknaden åter börjat klättra. Två mycket viktiga referenspunkter har nu skapats, 1423 (- 1431) och 1300 och ett brott av någon av dem, förväntas ge en stark input för kommande utveckling.

Sedan marknaden i augusti förra året bröt ned under 55v medelvärdet så har vi befunnit oss i en korrektionsfas med konstant fallande toppar och bottnar (den enklaste definitionen av trend). Efter uppgången från det falska brottet under 233v mv i början av februari och den efterföljande korrektionen (?) ned tillbaka för att testa hållbarheten i 233v mv stödet har marknaden åter börjat klättra. Två mycket viktiga referenspunkter har nu skapats, 1423 (- 1431) och 1300 och ett brott av någon av dem, förväntas ge en stark input för kommande utveckling.

OBSERVATIONER

+ Priset befinner sig ovanför 233v medelvärdet.

+ 55vmv handlar ovanför 233vmv.

+ Den senaste nedgången, mars till maj, ser ut som en korrektiv tre-vågsrörelse.

+ Nedgången från förra våren vände i februari upp en punkt ifrån huvudstödet vid 1246 (17/10-2014 botten).

– Priset befinner sig under 55v glidande medelvärdet som också har en negativ lutning.

– Priset befinner sig i en fallande kanal.

– Vid tidigare tillfällen, 2001 och 2008, när marknaden ”hängt” på 233vmv för att sedan falla under detta har utlöst kraftiga utförsäljningar varför stödet vid 1300 får anses vara viktigare än motståndet vid 1423/31.

REKOMMENDATION

- Ingen rekommendation (signal ges vid brott av 1423 eller 1300)

AKTUELLA REKOMMENDATIONER

Majs – vinsthemtagning då kursen nått vårt mål vid 420 (se förra veckans utskick).

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

Analys

Brent crude sticks around $66 as OPEC+ begins the ’slow return’

Brent crude touched a low of USD 65.07 per barrel on Friday evening before rebounding sharply by USD 2 to USD 67.04 by mid-day Monday. The rally came despite confirmation from OPEC+ of a measured production increase starting next month. Prices have since eased slightly, down USD 0.6 to around USD 66.50 this morning, as the market evaluates the group’s policy, evolving demand signals, and rising geopolitical tension.

On Sunday, OPEC+ approved a 137,000 barrels-per-day increase in collective output beginning in October – a cautious first step in unwinding the final tranche of 1.66 million barrels per day in voluntary cuts, originally set to remain off the market through end-2026. Further adjustments will depend on ”evolving market conditions.” While the pace is modest – especially relative to prior monthly hikes – the signal is clear: OPEC+ is methodically re-entering the market with a strategic intent to reclaim lost market share, rather than defend high prices.

This shift in tone comes as Saudi Aramco also trimmed its official selling prices for Asian buyers, further reinforcing the group’s tilt toward a volume-over-price strategy. We see this as a clear message: OPEC+ intends to expand market share through steady production increases, and a lower price point – potentially below USD 65/b – may be necessary to stimulate demand and crowd out higher-cost competitors, particularly U.S. shale, where average break-evens remain around WTI USD 50/b.

Despite the policy shift, oil prices have held firm. Brent is still hovering near USD 66.50/b, supported by low U.S. and OECD inventories, where crude and product stocks remain well below seasonal norms, keeping front-month backwardation intact. Also, the low inventory levels at key pricing hubs in Europe and continued stockpiling by Chinese refiners are also lending resilience to prices. Tightness in refined product markets, especially diesel, has further underpinned this.

Geopolitical developments are also injecting a slight risk premium. Over the weekend, Russia launched its most intense air assault on Kyiv since the war began, damaging central government infrastructure. This escalation comes as the EU weighs fresh sanctions on Russian oil trade and financial institutions. Several European leaders are expected in Washington this week to coordinate on Ukraine strategy – and the prospect of tighter restrictions on Russian crude could re-emerge as a price stabilizer.

In Asia, China’s crude oil imports rose to 49.5 million tons in August, up 0.8% YoY. The rise coincides with increased Chinese interest in Russian Urals, offered at a discount during falling Indian demand. Chinese refiners appear to be capitalizing on this arbitrage while avoiding direct exposure to U.S. trade penalties.

Going forward, our attention turns to the data calendar. The EIA’s STEO is due today (Tuesday), followed by the IEA and OPEC monthly oil market reports on Thursday. With a pending supply surplus projected during the fourth quarter and into 2026, markets will dissect these updates for any changes in demand assumptions and non-OPEC supply growth. Stay tuned!

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys3 veckor sedan

Analys3 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September