Nyheter

Förutsättningarna för oljeraffinaderierna

Aktierna i många oljeraffinaderier såldes ut ganska aggressivt under 2015, men sett i efterhand var denna sektor betydligt bättre än många andra företag som arbetar med produktion, utveckling och prospektering av olja. Oljeraffinaderierna klarade sig i allmänhet också bättre än de tjänsteföretag som arbetar inom oljesektorn. Det var en stark efterfrågan på oljeraffinaderiernas produkter och höga vinstmarginaler som bidrog till att stabilisera deras aktiekurser, vilket kom att leda till att detta blivit en safe haven för energiinvesterare. Däremot kommer det att vara svårt för raffinaderierna att matcha eller överträffa denna utveckling under 2016 och 2017, i alla fall med dagens förutsättningar.

Fortsatt hög efterfrågan på slutprodukterna

Situationen med ett globalt överflöd av råolja döljer det faktum att det finns en hög efterfrågan på både själva råvaran och de olika slutprodukterna, något som gynnar raffinaderierna framför producenterna. Situationen är dessutom mer komplex då det råder en mycket ojämn lönsamhet runt om i världen vilket gör det svårt att göra en bredare och överskådlig analys. Lokala krafter och händelser påverkar oljeraffinaderierna, vilket gör vissa till vinnare och andra förlorare.

Generellt sett har de europeiska och asiatiska raffinaderierna starkare balansräkningar än sina amerikanska motsvarigheter, men ekvationen håller på att förändras på grund av de osäkra ekonomiska utsikterna och en snabb nedgång i råoljepriset.

I allmänhet rapporterade raffinaderierna starkare vinster under 2015 än under 2014, något som till stor del beror på att raffinaderierna kunde dra fördel av crack spreadar, det vill säga de kunde dra fördel av skillnaden mellan priset på råolja och petroleumslutprodukter. Raffinaderierna kunde dra fördel av ett lägre oljepris eftersom priset på bensin, eldningsolja och andra raffinerade petroleumprodukter inte föll lika snabbt som råolja på många platser runt om i världen.

Flera marknadsbedömare är av åsikten att oljepriset kommer att återhämta sig under de kommande månaderna, eller i alla fall under 2016. Om detta sker är det också sannolikt att det kommer att uppstå ett nytt handelsmönster som kommer att styra priset på råolja och dess derivat bensin och eldningsolja under många år framåt. Om detta handelsmönster infinner sig kommer priserna att stabilisera sig, och sänka de potentiella vinsterna för en crack spread.

Olika sätt att få exponering mot raffinaderier

Downstreamföretag, till exempel Tesoro Corp (TSO), Valero Energy (VLO), Marathon Petroleum (MPC) och Phillips 66 (PSX) har dominerat energisektorn under de senaste åren. Under dessa år har företagen kunnat dra fördel av den stora skifferrevolutionen på oljemarknaden, men de har också gynnats av den amerikanska och globala ekonomiska expansionen. Faktum är att Valero Energy avslutade börsåret med en aktiekurs som låg i närheten av denna akties all-time-high, något som få personer trodde var möjligt. Alla dessa företag avslutade börsåret 2015 med en aktiekurs som var högre än vad den var när börshandeln inleddes samma år.

En satsning på hela industrin

Att satsa på ett enskilt företag kan vara riskabelt, men det finns en lösning på det problemet. Market Vectors Oil Refiners ETF (CRAK) är ett av de få investeringsinstrument för detta ändamål, en börshandlad fond som lanserades i augusti 2015. Denna ETF följer Market Vectors Global Oil Refiners Index, ett regelbaserat marknadsviktat index som i dagsläget omfattar 26 olika värdepapper.

Denna ETF har fördelen att den erbjuder en internationell exponering mot oljeraffinaderier eftersom endast 37,88 procent av denna fonds tillgångar per den 31 december var amerikanska. Istället är det Japan, Sydkorea, Indien och Australien som står för den största vikten, tillsammans har dessa länder en aggregerad kapitalvikt på 64 procent av fondförmögenheten i CRAK. Denna ETF har ingen exponering mot vare sig Mellanöstern eller Ryssland, något som är en fördel med tanke på dagens geopolitiska läge, men en nackdel då dessa två regioner är världens största när det gäller raffinering av olja.

CRAK är emellertid ännu så länge en liten ETF, det finns i dag cirka 3,6 MUSD under förvaltning. Detta är emellertid normalt för en ny börshandlad fonds liv. Nackdelen är att en låg förvaltad volym ger en låg likviditet och stora spreadar, det vill säga en stor skillnad mellan köp- och säljkursen.

Nyheter

Samtal om sällsynta jordartsmetaller, guld och silver

Samtal om sällsynta jordartsmetaller, guld och silver, samt gruvbolag. Clara My Lernborg på EFN ger sin syn på sällsynta jordartsmetaller som blivit centrala i den globala geopolitiken. Sarah Tomlinson på Metals Focus ger sin syn på guld. Eric Strand på AuAg Fonder ger sin syn på guld, silver och relaterade gruvbolagsaktier.

Nyheter

Brookfield köper bränsleceller för 5 miljarder USD av Bloom Energy för att driva AI-datacenter

Brookfield och Bloom Energy inleder ett partnerskap där Brookfield i den första fasen köper bränsleceller för 5 miljarder USD av Bloom Energy för att driva AI-datacenter. Bränslecellerna kommer att installeras bakom elmätarna och AI-datacentren kommer således inte att belasta eller vara beroende av elnätet.

Partnerskapet markerar den första fasen i en gemensam vision om att bygga AI-datacenter som kan möta den snabbt växande efterfrågan på beräkningskapacitet och energi inom artificiell intelligens.

AI-datacenter kräver infrastruktur som integrerar beräkningskraft, energi, datacenterarkitektur och kapital på ett tätt och effektivt sätt. Bloom Energys bränsleceller levererar pålitlig, skalbar och lokal energi som snabbt kan tas i drift utan beroende av traditionella elnät. Brookfield tillför världsledande kompetens inom infrastrukturutveckling och finansiering.

I kärnan av det nya partnerskapet kommer Brookfield att investera upp till 5 miljarder dollar för att införa Blooms avancerade bränslecellsteknik. Bolagen samarbetar aktivt kring utformning och leverans av AI-datacenter globalt – inklusive en europeisk anläggning som kommer att offentliggöras innan årets slut.

”AI-infrastruktur måste byggas som en fabrik – med syfte, hastighet och skala,” säger KR Sridhar, grundare, ordförande och vd för Bloom Energy. ”Till skillnad från traditionella fabriker kräver AI-fabriker enorm energitillgång, snabb etablering och realtidsanpassning till belastning – något som gamla elnät inte klarar av. Den effektiva AI-fabriken uppnås genom att energi, infrastruktur och beräkningskraft designas i harmoni från dag ett. Det är den principen som styr vårt samarbete med Brookfield när vi omformar framtidens datacenter. Tillsammans skapar vi en ny ritning för hur AI skalas upp med kraft.”

”Energilösningar bakom mätaren är avgörande för att överbrygga elnätsgapet för AI-fabriker,” säger Sikander Rashid, global chef för AI-infrastruktur på Brookfield. ”Blooms avancerade bränslecellsteknik ger oss en unik möjlighet att designa och bygga moderna AI-fabriker med ett helhetsperspektiv på energibehov. Som världens största investerare inom AI-infrastruktur tillför detta partnerskap ett kraftfullt nytt verktyg till vår globala tillväxtstrategi – särskilt i en marknad där tillgången till elnät är begränsad.”

AI-datacenter i USA förväntas använda 100 gigawatt vid 2035

Enligt prognosoer väntas elförbrukningen från AI-datacenter i USA växa exponentiellt och överstiga 100 gigawatt till 2035. Bränsleceller har blivit en nyckellösning för att möta detta problem, och partnerskapet mellan Bloom Energy och Brookfield är utformat för att hantera just detta energigap.

Bloom Energy har erfarenhet

Bloom Energy har redan installerat hundratals megawatt av sin bränslecellsteknik i datacenter och levererar el till några av världens mest kritiska digitala infrastrukturer genom partnerskap med American Electric Power (AEP), Equinix och Oracle.

Brookfield är en jätte inom digital infrastruktur

Detta partnerskap utgör Brookfields första investering inom sin dedikerade AI-infrastruktur-strategi, som fokuserar på investeringar i stora AI-datacenter, energilösningar, beräkningsinfrastruktur och strategiska kapitalpartnerskap. Strategin bygger vidare på Brookfields erfarenhet av att ha investerat över 100 miljarder dollar i digital infrastruktur globalt.

Nyheter

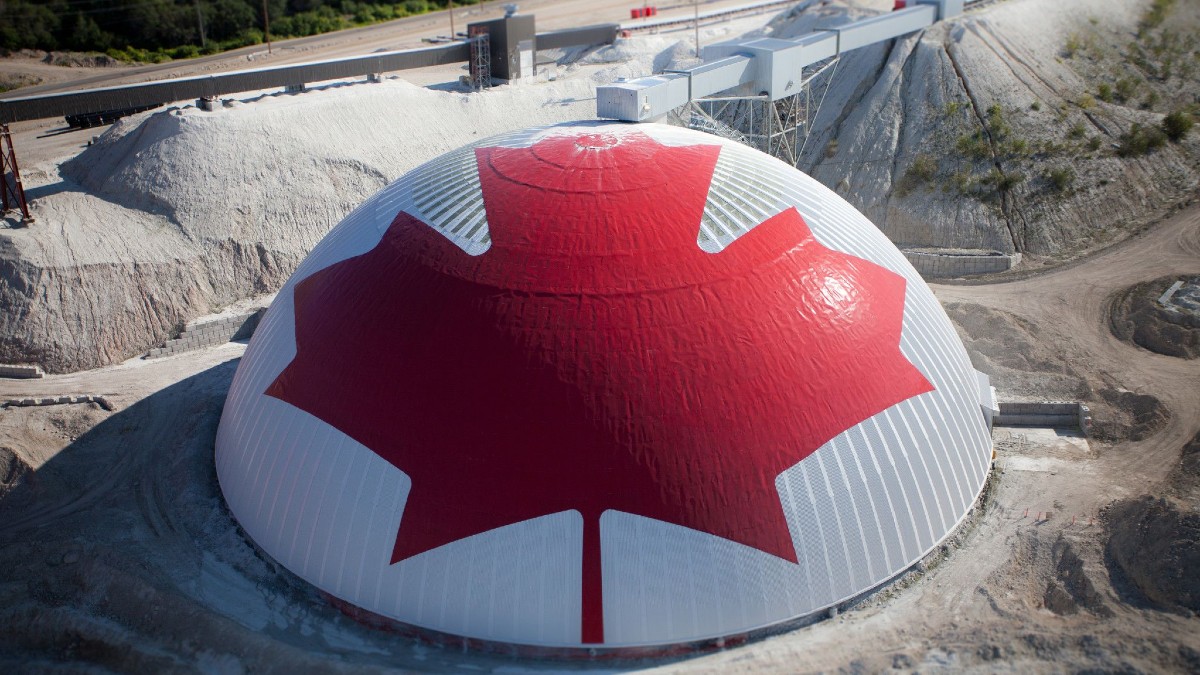

Teck Resources kan förse Nordamerika och kanske hela G7 med all germanium som behövs

Kanadensiska gruvbolaget Teck Resources för samtal med både USA och Kanada om att leverera kritiska mineraler till de båda ländernas försvarsindustrier – bara en dag efter att Kina skärpt sina exportregler för sällsynta jordartsmetaller.

Enligt Financial Times diskuterar bolaget möjligheterna att leverera germanium, antimon och gallium, under förutsättning att det kan få garantier för minimipriser och köpvolymer.

Kinas senaste besked innebär en utvidgning och förtydligande av de omfattande exportkontroller som infördes redan i april. De tidigare restriktionerna ledde till stora bristsituationer globalt innan nya avtal med Europa och USA gjorde det möjligt att återuppta leveranser. Den nya regeln klargör dock att exportlicenser sannolikt kommer att nekas till vapenproducenter och vissa halvledarföretag.

Vid FT Metals and Mining Summit uppgav Teck Resources vd att bolaget kan producera tillräckligt med germanium för att täcka hela Nordamerikas behov – och möjligen även G7-ländernas.

Teck Resources och Anglo American går samman

Teck Resources och Anglo American är mitt uppe i en fusion, vilket beskrivs som ett samgående av två jämbördiga parter.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD