Analys

SEB Råvarubrev 29 september 2015

Vi noterar olje- och guldcertifikat med 10X hävstång

Vi vill börja med att presentera den roliga nyheten att SEB från och med idag erbjuder certifikat med 10 gångers daglig hävstång i olja och guld! De kan vara intressanta alternativ* för en investerare med en kort placeringshorisont! Läs mer i kurslistan, där du även hittar en generell produktbroschyr med beskrivning av risker!

Veckan som gick var onekligen en stökig sådan. I efterdyningarna av Fed:s beslut att inte höja räntan, vilket tolkades som oro för tillväxten och efterfrågan, fortsatte världens börser att backa. Råvarumarknaden fick ytterligare skjuts nedåt av först negativa förväntningar på kinesisk PMI-data på onsdagen, vilka sedan kom in i linje med de låga förväntningarna, och sedan mer bolagsspecifika nyheter: Flera gruvbolag med Glencore och BHP Billiton i spetsen har annonserat kraftigt vikande lönsamhet och Glencores aktie har tappat sanslösa 75 procent sedan årsskiftet och 50 procent hittills under september. Det är främst de låga järnmalm- och kopparpriserna som påverkar bolagen och man annonserade att man kommer att behöva ta in mer kapital i form av aktieemission för Glencore samt obligationsemissioner för BHP Billiton. Marknaden har minst sagt reagerat kraftigt på nyheterna.

Veckan som gick var onekligen en stökig sådan. I efterdyningarna av Fed:s beslut att inte höja räntan, vilket tolkades som oro för tillväxten och efterfrågan, fortsatte världens börser att backa. Råvarumarknaden fick ytterligare skjuts nedåt av först negativa förväntningar på kinesisk PMI-data på onsdagen, vilka sedan kom in i linje med de låga förväntningarna, och sedan mer bolagsspecifika nyheter: Flera gruvbolag med Glencore och BHP Billiton i spetsen har annonserat kraftigt vikande lönsamhet och Glencores aktie har tappat sanslösa 75 procent sedan årsskiftet och 50 procent hittills under september. Det är främst de låga järnmalm- och kopparpriserna som påverkar bolagen och man annonserade att man kommer att behöva ta in mer kapital i form av aktieemission för Glencore samt obligationsemissioner för BHP Billiton. Marknaden har minst sagt reagerat kraftigt på nyheterna.

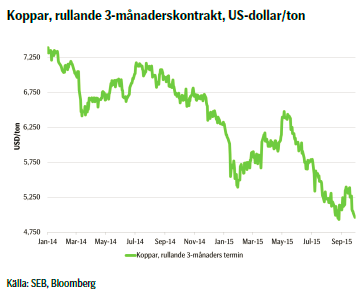

Med effekt i början av förra veckan slog nyheten att VW manipulerat sina dieselmotorer för att få bättre resultat i utsläppstester ned som en bomb och aktien har sedan dess gått ned nästan 40 procent. Det skapade diskussioner om dieselns framtid som bränsle för personbilar och sände palladiumpriset nästan 9,5 procent högre över veckan och platinapriset nära 3,5 procent lägre – detta då man använder mer palladium än platina i katalysatorer för bensinbilar och vice versa. I övrigt vad gäller basmetaller är risken i priset för koppar som vi bedömer fortfarande kortsiktigt på nedsidan, varför vi ligger kvar i vår korta position.

När det kommer till oljan ser vi flertalet faktorer som ger risk på nedsidan: Dels är globala lager fortsatt mycket stora men vad som är mycket viktigt att ta med i ekvationen är den potentiella produktion som kan komma från borrade källor i USA som ännu ej är tagna i bruk. Vidare går vi nu in i en period med säsongsmässiga underhåll av raffinaderier, vilket minskar efterfrågan på olja, liksom en ökande produktion av olja från Nordsjön. Därefter kommer vi att röra oss in i en period också av säsongsmässigt lägre efterfrågan under första kvartalet 2016. Sammantaget anser vi att det är svårt att tro på ett fundamentalt högre oljepris under de närmaste 6 månaderna.

Jordbruksprodukter såg överlag en vecka med positiva rörelser, då vetepriset fick stöd dels av torrt väder i USA, Ryssland, Ukraina och Australien och dels av tekniska köpsignaler. Igår måndag kom dock svaga exportsiffror från USA vilket sände vetet på Chicagobörsen lägre och vetet på Matif följde efter (våra certifikat går mot terminer på den senare börsen). Vi bevakar noga de mycket intressanta och stora rörelserna där tekniska motstånd testas, men anser att det än så länge är något tidigt att ge en rekommendation. Vi ser också att kaffepriset kraftigt stärktes under förra veckan – sannolikt nästan uteslutande på grund av att den brasilianska valutan realen stärktes motsvarande mycket mot US-dollarn. Som vi nämnde förra veckan skulle vi stänga vår position direkt om priset började gå upp, varför positionen nu är stängd.

Överlag ser vi ett på kortare sikt svårbedömt landskap vad gäller råvaror. Den position som vi fortsatt har öppen är en bear-position i koppar där vi ser att risken kortsiktigt är på nedsidan.

TRENDER I SAMMANDRAG

- Stökig vecka på finansmarknaderna generellt – råvarumarknaden inget undantag

- Basmetaller överlag negativa prisrörelser – koppar ned 4,4 procent under förra veckan

- Blandat hos ädelmetallerna med palladium som största vinnare pga VW-skandalen

- Oljan volatil, men handlar sidledes. Fundamentala faktorer håller sannolikt nere priset närmaste halvåret

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini.

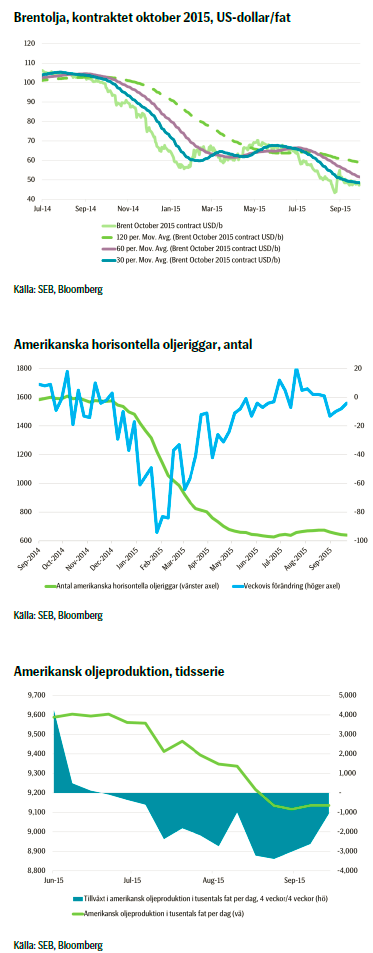

OLJA

Priset på Brentolja steg 2,4 procent över förra veckan och volatiliteten är hög i marknaden; både intradag och från dag till dag. Trenden är dock sidledes runt nivån 48 US-dollar per fat. Den största anledningen till förra veckans rörelse var att vi såg en negativ rörelse i priset fredagen förrförra veckan och en positiv rörelse i fredags.

Priset på Brentolja steg 2,4 procent över förra veckan och volatiliteten är hög i marknaden; både intradag och från dag till dag. Trenden är dock sidledes runt nivån 48 US-dollar per fat. Den största anledningen till förra veckans rörelse var att vi såg en negativ rörelse i priset fredagen förrförra veckan och en positiv rörelse i fredags.

Det är oerhörda mängder både olja och oljeprodukter i lager, varför risken är liten att det skulle uppstå någon brist eller en plötslig rörelse högre i oljepriset. Förutom den gigantiska mängden lagrad olja finns det även en så kallad ”frack log”; det vill säga redan borrade oljekällor som ännu ej har tagits i produktion. I USA är antalet sådana källor cirka 4 700 stycken, vilket om de skulle tas i produktion skulle innebära en produktion om 800 miljoner fat, sett över en tvåårsperiod. Förutom dessa finns även produktionen som så att säga följer efteråt, vilket säkerligen är i storleksordningen 1 600 miljoner fat. Denna del av produktionen, som man säger ligger i ”svansen” av fördelningen är dock beräknad att komma senare, varför den inte riktigt i samma utsträckning kan räknas in på samma vis. Jämför hur som helst den potentiella produktionen från dessa källor som ännu inte har tagits i bruk med de totala amerikanska oljelagren om cirka 700 miljoner fat. Slutsatsen är att vi talar om enorma mängder olja…

Ser vi på tiden framöver så kommer raffinaderierna i ökande utsträckning dra ner på produktionen för den årliga underhållsperioden i oktober. Också kinesiska raffinaderier kommer att processa cirka 250-400 000 fat mindre per dag under fjärde kvartalet i år jämfört med samma period förra året. Till detta måste vi summera en ökad produktion av Nordsjöolja i oktober och denna produktion kommer sannolikt att öka under både november och december till den högsta på flera år.

Därefter kommer vi fortsätta in i första kvartalet 2016 med säsongsmässigt svag efterfrågan och ökande export av olja från Iran då sanktionerna kommer att lyftas. Det är mycket svårt att ha en positiv syn på oljepriset under de närmaste 6 månaderna…

Bjarne Schieldrop

Chefsanalytiker råvaror

SEB

TREND

- Oljepriset rör sig sidledes kring nivån 48 US-dollar per fat med hög volatilitet både intradag och från dag till dag

- Globala oljelager mycket stora

- Potentiell produktion från källor i USA som är borrade men ännu ej tagna i bruk mycket omfattande

- Marknaden går mot ytterligare högre utbud, underhåll på raffinaderier och säsongsmässigt lägre efterfrågan i Q1 2016

- Sammantaget anser vi att det är svårt att ha en bullish syn på oljepriset under de närmaste 6 månaderna.

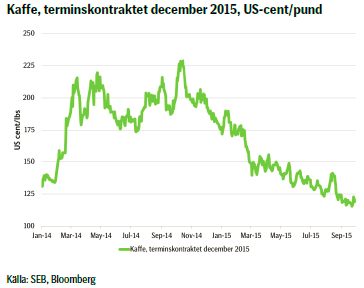

KAFFE

Sedan förra veckan har kaffepriset gått upp kraftigt. Rörelsen kom i torsdags och fredags efter att priset hade fortsatt nedåt under veckan. Fundamentalt har ingenting förändrats vad gäller kaffet i sig – snarare är nyhetsflödet mycket tunt och inga speciella nyheter har nått marknaden. Däremot stärktes den brasilianska realen kraftigt i fredagens handel då den brasilianska centralbanken vidtog åtgärder för att stävja inflationen och visa att man är engagerad för att stärka landets ekonomi. Man höjde styrräntan och kommunicerade att man kommer att utöka programmet för att stärka valutan.

Sedan förra veckan har kaffepriset gått upp kraftigt. Rörelsen kom i torsdags och fredags efter att priset hade fortsatt nedåt under veckan. Fundamentalt har ingenting förändrats vad gäller kaffet i sig – snarare är nyhetsflödet mycket tunt och inga speciella nyheter har nått marknaden. Däremot stärktes den brasilianska realen kraftigt i fredagens handel då den brasilianska centralbanken vidtog åtgärder för att stävja inflationen och visa att man är engagerad för att stärka landets ekonomi. Man höjde styrräntan och kommunicerade att man kommer att utöka programmet för att stärka valutan.

Realen stärktes cirka 9 procent från sin lägsta till sin högsta nivå under torsdagen och fredagen. Kaffeprisets motsvarande rörelse var drygt 7 procent och i skrivande stund har kaffepriset fallit tillbaka något litet och handlar inom ett snävt intervall. Hur marknaderna reagerar de närmaste timmarna och dagarna är antagligen helt avgörande för kaffepriset tills det kommer fundamental data specifikt för kaffet som marknaden kan reagera på.

Förra veckan konstaterade vi att vi var nöjda så långt med vår position och rekommenderade att stänga den – givet att man inte trodde att det fanns ytterligare nedsida kvar på grund av just en svagare realkurs. Detta med förbehållet att vi skulle stänga positionen så fort kursen började gå åt fel håll. Därför stängde är positionen nu stängd, men för den som nu tror att marknaden har överreagerat åt det positiva hållet vad gäller realkursen kan man förstås köpa nya bear-certifikat. I avsaknad av fundamentala faktorer för kaffet blir detta dock uteslutande en valutaspekulation som vi inom ramen för Råvarubrevet lämnar därhän. Vi fortsätter dock att bevaka priset på kaffe – en av våra mest populära råvaror att handla!

TREND

- Inga fundamentalt omvälvande nyheter vad gäller kaffe

- Kraftig rörelse uppåt i pris på grund av starkare real

- Vi tror förvisso att risken är på nedsidan i kaffepriset, men vi avvaktar tills vi får veta mer om fundamentala faktorer specifika för kaffet. Vår korta position är stängd.

KOPPAR

Kopparpriset gick kraftigt ned under veckan som gick – nedgången var hela 4,4 procent – och fortsätter nedåt nu under början av veckan. Anledningen är att kinesiska industriföretag rapporterade den största negativa förändringen i vinster sedan oktober 2011, samtidigt som flera gruvbolag, med jätten Glencore i spetsen, rapporterar om problem med lönsamheten. Det skapar ett negativt sentiment i marknaden för basmetaller då man ser många och allvarliga tecken på att efterfrågan är vikande och produktionen fortfarande är signifikant.

Kopparpriset gick kraftigt ned under veckan som gick – nedgången var hela 4,4 procent – och fortsätter nedåt nu under början av veckan. Anledningen är att kinesiska industriföretag rapporterade den största negativa förändringen i vinster sedan oktober 2011, samtidigt som flera gruvbolag, med jätten Glencore i spetsen, rapporterar om problem med lönsamheten. Det skapar ett negativt sentiment i marknaden för basmetaller då man ser många och allvarliga tecken på att efterfrågan är vikande och produktionen fortfarande är signifikant.

Marknaden har också blivit påverkad av rapporter som har justerat ned efterfrågan på basmetaller och då främst på grund av en lägre efterfrågan i Kina. Kanske har man underskattat hastigheten med vilken konsumtionen av basmetaller minskar.

Tekniskt ser vi att i och med att priset är tillbaka under det 55 dagar långa glidande medelvärdet så har dörren stängts för en vidare rörelse uppåt och trenden fortsätter nedåt. Enligt det tekniska perspektivet lär vi få se nya lägre nivåer över de kommande veckorna. Nästa viktiga stöd är vid 4855.

TREND

- Kraftig rörelse nedåt i priset på grund av vikande efterfrågan

- Flera gruvbolag börjar rapportera om problem med lönsamheten

- Tekniskt ser vi ytterligare nedsida i kopparpriset

- Vi tror att priset skall fortsätta ned.

REKOMMENDATION

- BEAR KOPPAR X1 S

EL

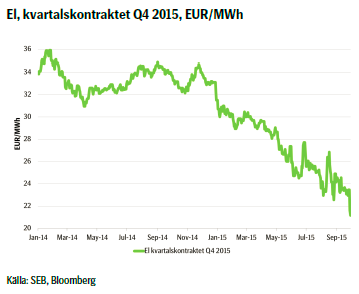

Elmarknaden har fortsatt att tuffa på mot lägre nivåer och vi har under ett bra tag fortsatt att se mer av samma faktorer och effekter. I fredags såg marknaden litet starkare ut på basis av rapporter som kom förra veckan om torrare väder framöver med högtryck över vårt geografiska område. Reliabiliteten i prognosen var dock inte jättehög och när marknaden öppnade igen igår efter helgen hade prognoserna justerats till att bli betydligt blötare, vilket fick priset på nordisk el att falla mycket kraftigt. Återigen var det kraftigt fallande terminspriser som fick extra tryck ned av de stop- loss ordrar som triggades givet väderskiftet till våtare väder.

Elmarknaden har fortsatt att tuffa på mot lägre nivåer och vi har under ett bra tag fortsatt att se mer av samma faktorer och effekter. I fredags såg marknaden litet starkare ut på basis av rapporter som kom förra veckan om torrare väder framöver med högtryck över vårt geografiska område. Reliabiliteten i prognosen var dock inte jättehög och när marknaden öppnade igen igår efter helgen hade prognoserna justerats till att bli betydligt blötare, vilket fick priset på nordisk el att falla mycket kraftigt. Återigen var det kraftigt fallande terminspriser som fick extra tryck ned av de stop- loss ordrar som triggades givet väderskiftet till våtare väder.

Utöver riklig nederbörd, så är det dessutom, för årstiden, varmare än normalt, vilket minskar den temperaturberoende efterfrågan. Det har heller inget som helst stöd av fundamentala faktorer då priset på kol fortsätter att falla – viket också gör att den tyska elen faller i pris – liksom priset på utsläppsrätter. Situationen är närmast unik, då den negativa trenden för elpriset bara fortsätter och fortsätter.

Som den som ibland läser vår kolumn om nordisk el förstår så fortsätter vi att se ”mer av samma”. Vad som nu har störst påverkan i det kortare perspektivet är väderprognoserna; det vill säga både temperatur och nederbörd, så den intresserade investeraren bör hålla noggrann koll på prognoserna framöver. Risken verkar onekligen vara på nedsidan, men justeras prognosen till kallare och torrare väder så kommer priset med största sannolikhet att få stöd.

TREND

- Torrare prognos innan helgen blev till blötare

- Elpriset får inget stöd av fundamentala faktorer – även dessa trendar nu nedåt i pris

- Vi tror att risken är på nedsidan, men följer noggrant prognoserna framöver.

AKTUELLA REKOMMENDATIONER

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

What OPEC+ is doing, what it is saying and what we are hearing

Down 4.4% last week with more from OPEC+, a possible truce in Ukraine and weak US data. Brent crude fell 4.4% last week with a close of the week of USD 66.59/b and a range of USD 65.53-69.98/b. Three bearish drivers were at work. One was the decision by OPEC+ V8 to lift its quotas by 547 kb/d in September and thus a full unwind of the 2.2 mb/d of voluntary cuts. The second was the announcement that Trump and Putin will meet on Friday 15 August to discuss the potential for cease fire in Ukraine (without Ukraine). I.e. no immediate new sanctions towards Russia and no secondary sanctions on buyers of Russian oil to any degree that matters for the oil price. The third was the latest disappointing US macro data which indicates that Trump’s tariffs are starting to bite. Brent is down another 1% this morning trading close to USD 66/b. Hopes for a truce on the horizon in Ukraine as Putin meets with Trump in Alaska in Friday 15, is inching oil lower this morning.

Trump – Putin meets in Alaska. The potential start of a process. No disruption of Russian oil in sight. Trump has invited Putin to Alaska on 15 August to discuss Ukraine. The first such invitation since 2007. Ukraine not being present is bad news for Ukraine. Trump has already suggested ”swapping of territory”. This is not a deal which will be closed on Friday. But rather a start of a process. But Trump is very, very unlikely to slap sanctions on Russian oil while this process is ongoing. I.e. no disruption of Russian oil in sight.

What OPEC+ is doing, what it is saying and what we are hearing. OPEC+ V8 is done unwinding its 2.2 mb/d in September. It doesn’t mean production will increase equally much. Since it started the unwind and up to July (to when we have production data), the increase in quotas has gone up by 1.4 mb/d, while actual production has gone up by less than 0.7 mb/d. Some in the V8 group are unable to increase while others, like Russia and Iraq are paying down previous excess production debt. Russia and Iraq shouldn’t increase production before Jan and Mar next year respectively.

We know that OPEC+ has spare capacity which it will deploy back into the market at some point in time. And with the accelerated time-line for the redeployment of the 2.2 mb/d voluntary cuts it looks like it is happening fast. Faster than we had expected and faster than OPEC+ V8 previously announced.

As bystanders and watchers of the oil market we naturally combine our knowledge of their surplus spare capacity with their accelerated quota unwind and the combination of that is naturally bearish. Amid this we are not really able to hear or believe OPEC+ when they say that they are ready to cut again if needed. Instead we are kind of drowning our selves out in a combo of ”surplus spare capacity” and ”rapid unwind” to conclude that we are now on a highway to a bear market where OPEC+ closes its eyes to price and blindly takes back market share whatever it costs. But that is not what the group is saying. Maybe we should listen a little.

That doesn’t mean we are bullish for oil in 2026. But we may not be on a ”highway to bear market” either where OPEC+ is blind to the price.

Saudi OSPs to Asia in September at third highest since Feb 2024. Saudi Arabia lifted its official selling prices to Asia for September to the third highest since February 2024. That is not a sign that Saudi Arabia is pushing oil out the door at any cost.

Saudi Arabia OSPs to Asia in September at third highest since Feb 2024

Analys

Breaking some eggs in US shale

Lower as OPEC+ keeps fast-tracking redeployment of previous cuts. Brent closed down 1.3% yesterday to USD 68.76/b on the back of the news over the weekend that OPEC+ (V8) lifted its quota by 547 kb/d for September. Intraday it traded to a low of USD 68.0/b but then pushed higher as Trump threatened to slap sanctions on India if it continues to buy loads of Russian oil. An effort by Donald Trump to force Putin to a truce in Ukraine. This morning it is trading down 0.6% at USD 68.3/b which is just USD 1.3/b below its July average.

Only US shale can hand back the market share which OPEC+ is after. The overall picture in the oil market today and the coming 18 months is that OPEC+ is in the process of taking back market share which it lost over the past years in exchange for higher prices. There is only one source of oil supply which has sufficient reactivity and that is US shale. Average liquids production in the US is set to average 23.1 mb/d in 2025 which is up a whooping 3.4 mb/d since 2021 while it is only up 280 kb/d versus 2024.

Taking back market share is usually a messy business involving a deep trough in prices and significant economic pain for the involved parties. The original plan of OPEC+ (V8) was to tip-toe the 2.2 mb/d cuts gradually back into the market over the course to December 2026. Hoping that robust demand growth and slower non-OPEC+ supply growth would make room for the re-deployment without pushing oil prices down too much.

From tip-toing to fast-tracking. Though still not full aggression. US trade war, weaker global growth outlook and Trump insisting on a lower oil price, and persistent robust non-OPEC+ supply growth changed their minds. Now it is much more fast-track with the re-deployment of the 2.2 mb/d done already by September this year. Though with some adjustments. Lifting quotas is not immediately the same as lifting production as Russia and Iraq first have to pay down their production debt. The OPEC+ organization is also holding the door open for production cuts if need be. And the group is not blasting the market with oil. So far it has all been very orderly with limited impact on prices. Despite the fast-tracking.

The overall process is nonetheless still to take back market share. And that won’t be without pain. The good news for OPEC+ is of course that US shale now is cooling down when WTI is south of USD 65/b rather than heating up when WTI is north of USD 45/b as was the case before.

OPEC+ will have to break some eggs in the US shale oil patches to take back lost market share. The process is already in play. Global oil inventories have been building and they will build more and the oil price will be pushed lower.

A Brent average of USD 60/b in 2026 implies a low of the year of USD 45-47.5/b. Assume that an average Brent crude oil price of USD 60/b and an average WTI price of USD 57.5/b in 2026 is sufficient to drive US oil rig count down by another 100 rigs and US crude production down by 1.5 mb/d from Dec-25 to Dec-26. A Brent crude average of USD 60/b sounds like a nice price. Do remember though that over the course of a year Brent crude fluctuates +/- USD 10-15/b around the average. So if USD 60/b is the average price, then the low of the year is in the mid to the high USD 40ies/b.

US shale oil producers are likely bracing themselves for what’s in store. US shale oil producers are aware of what is in store. They can see that inventories are rising and they have been cutting rigs and drilling activity since mid-April. But significantly more is needed over the coming 18 months or so. The faster they cut the better off they will be. Cutting 5 drilling rigs per week to the end of the year, an additional total of 100 rigs, will likely drive US crude oil production down by 1.5 mb/d from Dec-25 to Dec-26 and come a long way of handing back the market share OPEC+ is after.

Analys

More from OPEC+ means US shale has to gradually back off further

The OPEC+ subgroup V8 this weekend decided to fully unwind their voluntary cut of 2.2 mb/d. The September quota hike was set at 547 kb/d thereby unwinding the full 2.2 mb/d. This still leaves another layer of voluntary cuts of 1.6 mb/d which is likely to be unwind at some point.

Higher quotas however do not immediately translate to equally higher production. This because Russia and Iraq have ”production debts” of cumulative over-production which they need to pay back by holding production below the agreed quotas. I.e. they cannot (should not) lift production before Jan (Russia) and March (Iraq) next year.

Argus estimates that global oil stocks have increased by 180 mb so far this year but with large skews. Strong build in Asia while Europe and the US still have low inventories. US Gulf stocks are at the lowest level in 35 years. This strong skew is likely due to political sanctions towards Russian and Iranian oil exports and the shadow fleet used to export their oil. These sanctions naturally drive their oil exports to Asia and non-OECD countries. That is where the surplus over the past half year has been going and where inventories have been building. An area which has a much more opaque oil market. Relatively low visibility with respect to oil inventories and thus weaker price signals from inventory dynamics there.

This has helped shield Brent and WTI crude oil price benchmarks to some degree from the running, global surplus over the past half year. Brent crude averaged USD 73/b in December 2024 and at current USD 69.7/b it is not all that much lower today despite an estimated global stock build of 180 mb since the end of last year and a highly anticipated equally large stock build for the rest of the year.

What helps to blur the message from OPEC+ in its current process of unwinding cuts and taking back market share, is that, while lifting quotas, it is at the same time also quite explicit that this is not a one way street. That it may turn around make new cuts if need be.

This is very different from its previous efforts to take back market share from US shale oil producers. In its previous efforts it typically tried to shock US shale oil producers out of the market. But they came back very, very quickly.

When OPEC+ now is taking back market share from US shale oil it is more like it is exerting a continuous, gradually increasing pressure towards US shale oil rather than trying to shock it out of the market which it tried before. OPEC+ is now forcing US shale oil producers to gradually back off. US oil drilling rig count is down from 480 in Q1-25 to now 410 last week and it is typically falling by some 4-5 rigs per week currently. This has happened at an average WTI price of about USD 65/b. This is very different from earlier when US shale oil activity exploded when WTI went north of USD 45/b. This helps to give OPEC+ a lot of confidence.

Global oil inventories are set to rise further in H2-25 and crude oil prices will likely be forced lower though the global skew in terms of where inventories are building is muddying the picture. US shale oil activity will likely decline further in H2-25 as well with rig count down maybe another 100 rigs. Thus making room for more oil from OPEC+.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export