Analys

SEB – Råvarukommentarer, 20 januari 2015

Nytt BULL OLJA med 5 gångers hävstång ger möjlighet till mindre spread

BULL OLJA X5 S är vårt mest populära certifikat just nu. Men priset på certifikatet har fallit vilket har resulterat i att spreaden har blivit stor procentuellt sett. Detta beror på att det inte är möjligt att kvotera certifikat med mindre än ett öres spread. Därför noterar vi imorgon ett nytt, motsvarande certifikat med startvärde 100 kronor. Det nya certifikatet heter BULL OLJA X5 B S (isin SE0006600094). Du kommer även fortsättningsvis att kunna köpa och sälja det gamla certifikatet BULL OLJA X5 S (isin SE0005849585), men då till en, relativt sett, mindre fördelaktig spread.

BULL OLJA X5 S är vårt mest populära certifikat just nu. Men priset på certifikatet har fallit vilket har resulterat i att spreaden har blivit stor procentuellt sett. Detta beror på att det inte är möjligt att kvotera certifikat med mindre än ett öres spread. Därför noterar vi imorgon ett nytt, motsvarande certifikat med startvärde 100 kronor. Det nya certifikatet heter BULL OLJA X5 B S (isin SE0006600094). Du kommer även fortsättningsvis att kunna köpa och sälja det gamla certifikatet BULL OLJA X5 S (isin SE0005849585), men då till en, relativt sett, mindre fördelaktig spread.

Eftersom vi har gått in i ett nytt år passar vi på att göra om formatet på råvarubrevet. Vi ber dig att ha överseende med att brevet kanske inte kommer att se likadant ut från vecka till vecka den närmaste tiden. Vår ambition är att råvarubrevet i slutändan ska bli en bättre och snyggare publikation. Kom gärna med synpunkter till SDCertifikat@seb.se!

Veckans rekommendationer

Olja

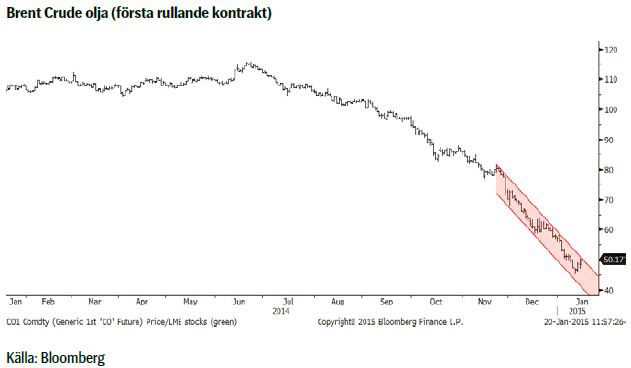

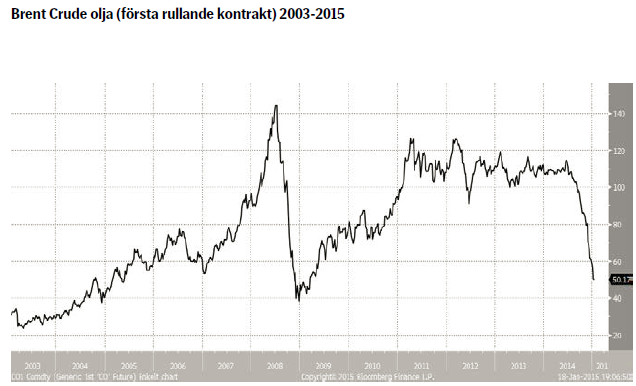

Överskottsproduktion och ökande lager i första halvåret 2015

Vi tror att priset på Brentolja i genomsnitt kommer att vara 50 dollar/fat i kv1 och 55 dollar/fat i kv2, då marknaden sannolikt kommer att producera ett överskott om 1,5-2,0 miljoner fat per dag under denna period. Anledningen är att OPEC förväntas att hålla sin produktion fast vid 30 miljoner fat/dag, eller högre, vilket ska jämföras med Detta bör resultera i en global lageruppbyggnad på 250-300 miljoner fat olja under första halvåret 2015. Kraftig contango i forwardkurvan för Brentoljan behövs för att finansiera detta lager. Vi anser att det finns tillräcklig lagerkapacitet för denna lagerbyggnad. Som ett resultat kommer marknaden inte att behöva ransonera utbudet på kostnadsbasis genom att hålla spotpriset på 40 dollar per fat eller lägre genom första halvåret. Vi tror fortsatt att Brentoljan emellanåt kommer att vidröra nivån 40 dollar/fat.

Marknad i balans och högre priser under andra halvåret 2015

Då den globala oljemarknaden ser ut att vara i balans under andra halvåret 2015 så finns det liten anledning för OPEC att på sitt möte den 5:e juni besluta att minska produktionen. Snarare kommer man sannolikt att skjuta upp ett sådant beslut tills man möts i november/december. Vi förutspår ett pris på Brentoljan om 70 dollar/fat i andra halvåret då uppsidan är begränsad av ett stort kvarvarande lager samt OPEC:s beslut att inte minska produktionen. Libyen och Iran kommer att fortsatt vara åsidosatta under 2015 och invänta en mer fördelaktig tidpunkt för att återvända till marknaden. OPEC har dragit slutsatsen att ett pris på Brentolja om 100 dollar/fat inte är (långsiktigt) hållbart i en miljö präglad av dämpad global BNP-tillväxt och lägre tillväxt vad gäller efterfrågan på olja; detta kombinerat med en amerikansk produktionstillväxt av skifferolja som fullkomligt har skjutit i höjden. Marknaden har å andra sidan blivit påmind om att dess sanna karaktär är den av ett mycket trögrörligt utbud och efterfrågan, vilket leder till extrema prisfluktuationer så fort OPEC beslutar att inte ändra på sin produktion.

Ett varningens ord

De exakta storlekarna på utbud och efterfrågan är svåra att avgöra på grund av en rad osäkerheter. Själva beviset är förändringar i globala oljelager. OECD:s lager av olja ökade förvisso mycket under första halvan av 2014. Dock ökade de inte mycket under september-november, utan låg på nivåer som har varit normala under den senaste femårsperioden. OECD:s lager är dock bara en del av de globala oljelagren och lager kan följaktligen ha byggts på andra ställen i världen. Dock; hade det varit ett signifikant produktionsöverskott även i september-november, så skulle man sannolikt ha sett någon påverkan på OECD:s lager. Detta reser också frågetecken avseende det beräknade överskottet. En mer balanserad marknad i september-november kan ha varit ett resultat av Libyens lägre oljeproduktion framåt slutet av året.

Metaller

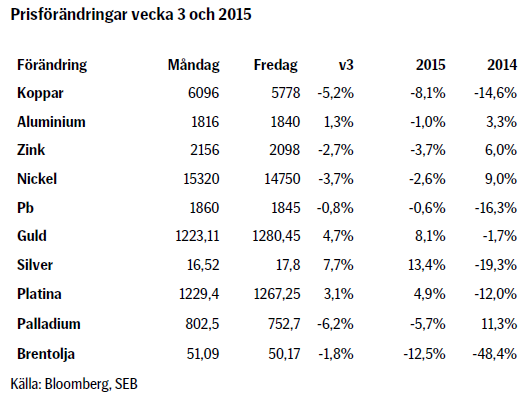

Svagheten i december fortsatte året ut och utraderade merparten av uppgångarna från tidigare under året. Trots trendvändningen i Kv3/Kv4 var nickel vinnaren bland basmetallerna under 2014, med 9 procent upp på helåret, medan koppar konstant var förloraren med nästan 15 procent ner. Aluminium och zink lyckades med nöd och näppe avsluta året på uppsidan med plus 3 respektive 6 procent.

Fallande oljepriser och en stärkt dollar var huvudteman för slutet av förra året vilket gav ett negativt sentiment inför det nya året. Oljan fortsatte ned med 12 procent. Bland metallerna ser vi den mest beaktansvärda prisförändringen hos koppar. Vid öppningen i Kina i onsdags föll metallen 5 procent på 30 minuter. Stora stop loss ordrar kunde observeras i en relativt tunn marknad.

Omviktningen av stora råvaruindex kom i fokus under veckan. För att återställa vikterna har ca 2 procent av open interest i basmetaller sålts under de senaste fem handelsdagarna. Eftersom detta hade förväntats av marknaden hade effekten antagligen till stor del diskonterats i priserna redan. Icke desto mindre har kontrakt sålts tills i torsdags.

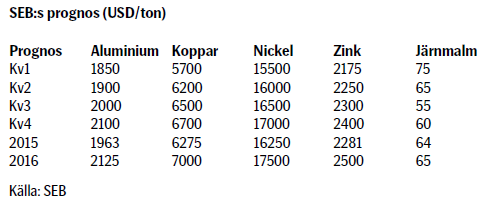

SEB och de flesta andra banker har sänkt sina prognoser för metaller (se nedan). Den extrema förändringen i oljepriset och det faktum att de flesta analytiker förutspår ett lägre pris för en längre tid framöver är en orsak till nedrevideringarna, då energipriser är en del av kostnadsstrukturen för metallproducenter. Även om oljeprisets betydelse i nedrevideringarna kan diskuteras är det tydligt att det spelar roll (notera att SEB prognosticerar ett högre oljepris under andra halvan av 2015, följt av flera år med ett pris i häraden 60-70 dollar per fat. Andra orsaker till lägre prognoser är att Världsbanken och IMF har nedgraderat tillväxtprognosen för världen samt dollarstyrkan som förväntas fortsätta under året. Vad gäller nickel har de flesta analytiker (inklusive SEB:s) i viss mån missbedömt utbudssituationen i Indonesien/Filippinerna, vilket har orsakat en kraftig nedrevidering av nickelprognoserna för de kommande åren.

Den svaga starten på det här året öppnar upp för nya möjligheter. Det lägre oljepriset ger en stark injektion till de nettokonsumerande delarna av världen vilket förväntas materialiseras med en 6-9 månaders fördröjning. Förväntade kvantitativa lättnader (QE) i eurozonen kommer stimulera efterfrågan av metaller i Europa. Efterfrågan i USA är redan stark. Den kinesiska ekonomin är fortfarande ett orosmoln, vilket som vanligt kan överraska åt båda hållen. Den svagare byggsektorn är förstås ett stort hot. Dock finns indikationer på omstart av projekt för utbyggnaden av det kinesiska elnätet, vilket talar för ökad användning av koppar och aluminium, vilket skulle kunna vara en kompenserande faktor tillsammans med potentiellt fortsatt hög bilproduktion.

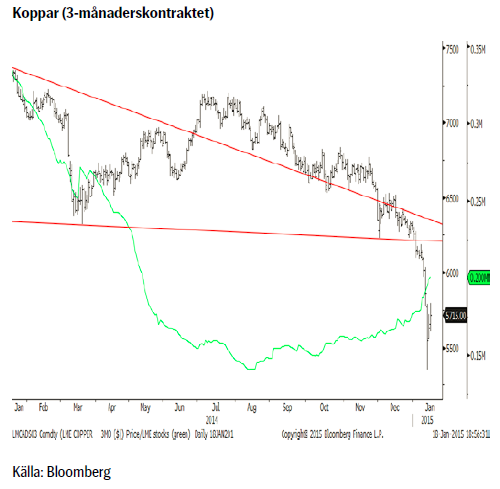

Koppar

Koppar startade året som sämst i klassen; ned 8 procent. Huvuddelen av nedgången kom den här veckan när priset störtade igenom den psykologiskt viktiga 6000 dollar-nivån och nådde en lägsta nivå på 5350 dollar under onsdagsmorgonen; en nivå som vi inte har sett sedan juli 2009. Kinesiska traders/hedgefonder har rapporterats vara tunga säljare under veckan. Kopparprisrörelsen har fått mycket uppmärksamhet i finansmarknaderna tillsammans med oljeprisrörelsen, vilket kan tolkas som en signal om generellt svagare efterfrågan. Koppar är oftast en god indikator av statusen i den kinesiska ekonomin. Med tanke på att marknaden fundamentalt sett förefaller vara tämligen balanserad anser vi att rörelsen är överdriven. Enligt Metal Bulletin kan det lägre priset återigen försena många nya kopparprojekt. Från den här prisnivån är risken definitivt att utbudet blir lägre än förväntat. Byggsektorn i Kina är ett hot, men som nämndes ovan kan investeringar i elnätet komma att kompensera för den lägre efterfrågan.

Tekniskt ser marknaden svag ut och de närmaste två veckorna kan mycket väl uppvisa fortsatt tryck nedåt. Vi ser nivåer runt 5000-5500 dollar som bra köptillfällen.

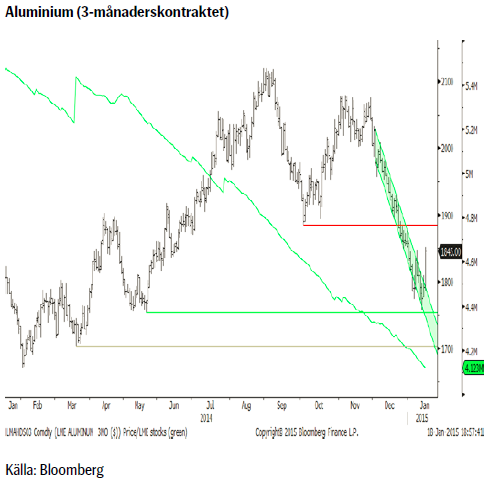

Aluminium

Före årsskiftet diskuterade vi kollapsen i oljepriset och dess påverkan på hela energiområdet som skapar ett negativt sentiment till råvaror. Trots att kinesiska producenter av aluminium är huvudsakligen beroende av kol spelar olja sin roll som del av energiekvationen. Som konsekvens finns det en oro för att i synnerhet kinesiska producenter kommer att öka produktionsnivån på grund av den lägre kostnaden, vilket kan leda till ökad export av aluminiumprodukter. Det fallande oljepriset i kombination med den starkare dollarn har varit de huvudsakliga faktorerna som har pressat priserna sedan december. I veckan började vi se ett starkare stöd komma in i aluminiummarknaden med en 1 procents uppgång. Detta kom samtidigt som oljepriset stabiliserades, och värt att nämna, trots att dollarn fortsatte att stärkas. Så vad händer härifrån? Från ett kostnadsperspektiv anser vi att nedsidan är begränsad. Tekniskt såg vi en trendvändning i fredags med en stark stängning rund 1845 dollar. Kortsiktigt ligger nästa motståndsnivå vid 1880-1900 dollar, vilket i det nuvarande negativa sentimentet kan visa sig svårt att bryta igenom. Dock ligger en trendvändning mot högre nivåer i korten de kommande veckorna.

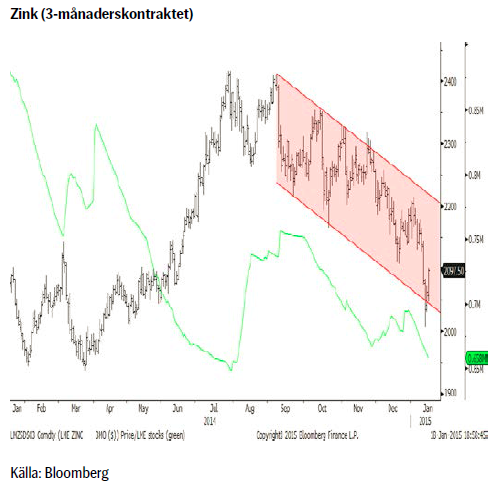

Zink

Zink höll ställningarna väl i den generella svagheten bland basmetallerna i början av året. Den förväntade förbättringen av den fundamentala balansen är fortfarande relevant och förhindrar större rörelser på nedsidan. Stängningen av den gigantiska Centurygruvan i Australien senare i år tycks vara en stödjande faktor. Under senare delen av december och i viss utsträckning även i början av detta år har vi sett köpare som drar nytta av den låga terminspremien. Kurvan är i contango ända till december 2016. Därefter vänder den till backwardation. Det kan vara så att marknaden ser en potentiell korthet på grund av de förväntade utbudsrestriktionerna senare i år och I början av 2016.

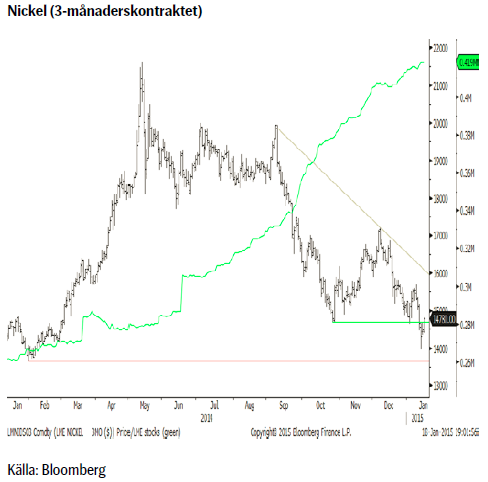

Nickel

Volatiliteten i nickelmarknaden fortsätter in i det nya året. Det generella negativa sentimentet i råvarumarknaden som är nära ihopkopplat med det fallande oljepriset, stark dollar samt oro för Kina och Europa tog fäste i nickelmarknaden. Nya lägstanivåer noterades redan veckan innan, med en till säljvåg tillsammans med kopparkraschen. 14310 dollar var det lägst handlade priset på onsdagsnatten, en nivå som vi inte har sett sedan januari förra året, precis innan implementeringen av det indonesiska exportförbudet. Nickelpriset vände tvärt upp och stängde på 14770 dollar i fredags, i linje med övriga råvaror. Förutom det generella tumultet finns inte de fundamentala tecknen för den förväntade förbättringen. Det här var då utbudet av malm till de kinesiska Pig Iron producenterna skulle försvinna, delvis på grund regnsäsongen i Filippinerna och bristen på material. Det verkar finnas mer material än vad som tidigare har förväntats. Som vi har nämnt tidigare har LME-lagren ännu inte visat några tecken på minskning. Det positiva utbudscaset håller fortfarande i vår vy, dock minskar risken för kraftiga pristoppar med tiden. SEB har därför kraftigt sänkt prognosen för 2015 (se tabell ovan).

Guld

Guldpriset i dollartermer steg förra veckan med 4,7 procent. Den schweiziska centralbankens beslut att släppa schweizerfrancen fri mot euron bidrog till prisuppgången. Beslutet ledde till våldsam volatilitet i finansmarknaderna och många aktörer, däribland IMF, lyfte på ögonbrynen. Den väl rotade uppfattningen att schweizerfrancen är en reservvaluta rubbades och investerare sökte sig till guld som alternativ. Man såg även stora inflöden i börshandlade produkter med guld som underliggande.

Under veckan som kommer håller Grekland parlamentsval och Europeiska centralbanken fattar på torsdag beslut om nya stimulansåtgärder. Guldet får stöd av den osäkerhet som råder och även den tekniska analysen talar för ytterligare prisuppgångar.

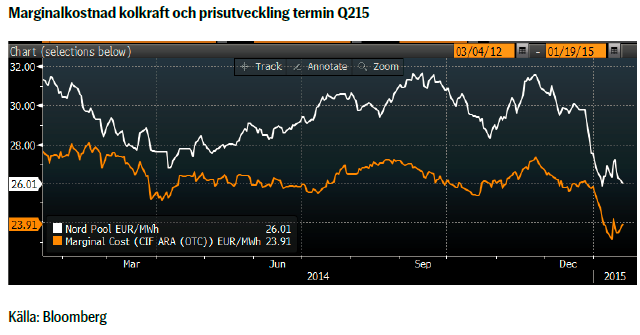

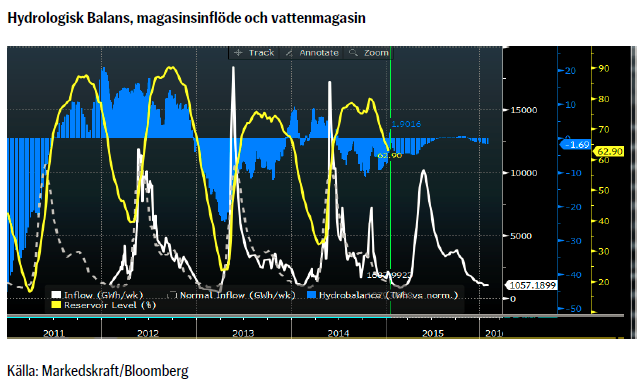

El

Frånvaron av kalla vinterdagar (låg konsumtion) i kombination med riklig nederbörd och förhållandevis mycket vind har fått elmarknaden att krascha ytterligare. Den hydrologiska balansen (sista grafen), vilken i slutet av förra året var i ett relativt stort underskott, har återhämtats och är nu kring normal. Därutöver har den för den långa prissättningen (terminerna) marginalkostnaden för att producera el med kol och naturgas fallit kraftigt ytterligare. Oljeprisfallet har i mångt och mycket påverkat även priset på kol och andra fossila alternativ och den milda vintern så långt har gjort att lagren står väl fyllda.

Som framgår av grafen, så fortsätter elterminerna att visa följsamhet med marginalkostnaden. Noterbart är ändå att det senaste fallet i marginakostnad faktiskt inte har prisats in, vilket kan indikera ytterligare nedsida i elterminerna. Utsläppsrätterna och EURUSD har båda dämpat fallet i marginalkostnad men kolprisfallet har varit den starkare kraften.

I spotmarknaden har systempriset hållits i schack med de flesta vardagar väl under 30 EUR/MWh så långt i januari. Ändå har ett antal kortare perioder med högre pris noterats, den förra berodde mest på att Oskarshamn 3 var offline men idag med priset 34,50 EUR/MWh går kärnkraften som den ska. Det finns alltså fortsatt en stor priskänslighet i relation till temperatur och vindkraftens tillgänglighet men vi bedömer i nuläget dess effekter som kortvariga.

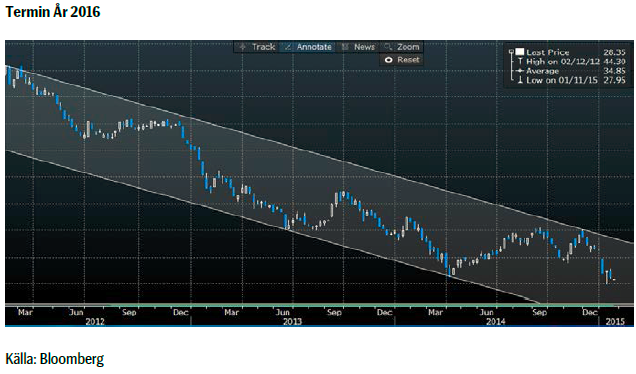

Med anledningen av ovanstående är det svårt att se att nordiska elterminer ska stärkas väsentligt eller långvarigt. Den fallande trend som präglat marknaden under mycket lång tid, se graf nedan (där vi för kontinuitetens skull valt År 2016 terminen), är i högsta grad fortsatt en realitet. Eftersom vi ännu bara är i mitten/slutet av januari så kvarstår risken för vinterkyla och därmed starkare spotpris och att frontterminerna sticker högre, men under rådande situation tror vi att marknaden mer kortvarigt stiger och att man därefter kommer att sälja ned den igen.

Kortsiktigt håller vi en kort till neutral vy medan vi långsiktigt håller en neutral vy. Inte för att det saknas negativ input men för att marknaden har fallit mycket, under lång tid och att det därmed är svårt att rekommendera sälj på rådande nivå med en, trots allt, begränsad nedsida i terminerna.

Jordbruksprodukter

Vete

Förra måndagen så publicerade det amerikanska jordbruksdepartmentet USDA årets första WASDE-rapport samt kvartalsvis lagerstatistik för USA per den 1 december. Rapporterna var i stort sett negativa för vete men signaler att amerikanska lantbrukare kommer att producera mindre vete under 2015/16 dämpade ändå prisfallet. Enligt USDA så uppgår sådden av höstvete till 40,5 miljoner acres, en minskning med 5 procent från 2014 och den lägsta nivån sedan 2010. Marknaden hade förväntat sig en marginell ökning.

Lagerstatistiken per den 1 dec kom in på 1,525 miljarder bushels, vilket var högre än marknadens förväntningar på 1,499 miljarder bushels.

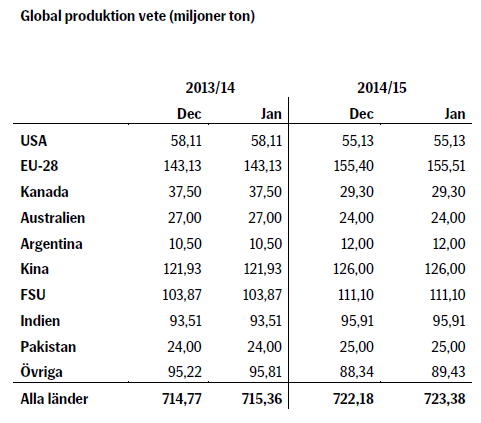

Den globala produktionen av vete fortsätter att ligga på en rekordhög nivå och justeras dessutom upp med 1,2 miljoner ton till 723,38 ton till följd av en uppjustering för Etiopien (1,1 miljoner ton) och även EU (0,1 miljoner ton).

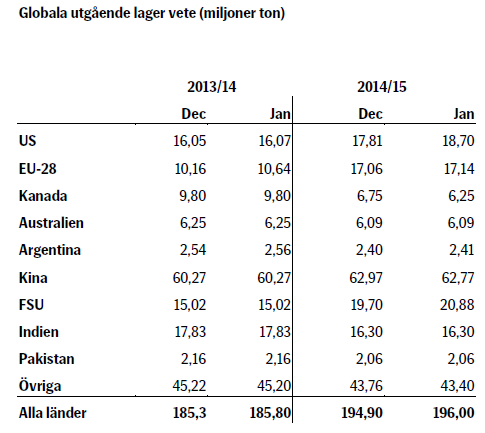

Tittar vi på utgående lager så överraskade USDA genom att justera upp utgående lager i USA med 33 miljoner bushels till 687 miljoner bushels till följd av lägre foder användning. Globala utgående lager justeras upp från 194,90 miljoner ton till 196,00 miljoner ton.

Även den globala exporten av vete justeras upp med 1,2 miljoner ton trots att exporten från Ryssland väntas minska med 2 miljoner ton till följd av de annonserade exportskatter som förväntas träda i kraft från den 1 februari.

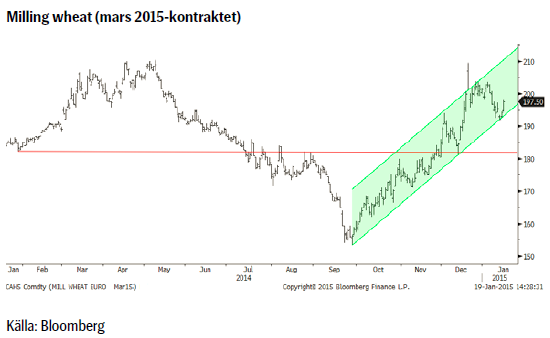

Matif’s marskontrakt har haft en svängig vecka men har totalt sett stigit i pris och avslutade veckan på 197,50 euro, b.la. till följd av en svagare euro.

I veckan som gick så köpte Egyptens GASC 240 000 ton franskt vete. Vete från Rumänien och Argentina offererades också men ligger betydligt högre i pris än det franska vetet.

Handlare rapporterar att Rysslands regering försvårar handeln med spannmål redan nu genom att ytterligare kvalitetstester och längre väntetider för fraktdokument effektivt används för att bromsa exporten i förväg inför den 1 februari. Rapporter kom också under tisdagen att Ukrainas jordbruksminister – som senast för några dagar sedan sagt att inga exportrestriktioner är på tapeten – nu har bett handlare om att begränsa exporten av vete till 200 000 ton per månad under januari och februari.

CONAB justerar ner sitt estimat för Brasiliens produktion av vete från 7,6 miljoner ton till 5,9 miljoner ton och säger samtidigt att även kvalitén har påverkats av ogynnsamt väder i landets södra delar.

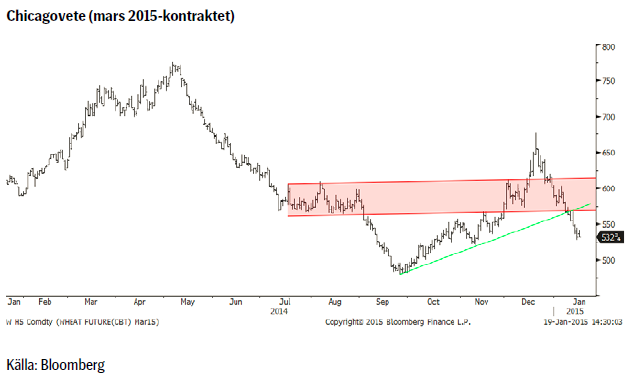

Chicago vetet (mars15) steg initialt i början på veckan men har sedan dess fallit tillbaka och avslutade veckan på 532,75 US cent. En negativ WASDE-rapport samt en förbättrad vädersituation för det amerikanska höstvetet i kombination med en starkare dollar fick priserna på fall.

Amerikanska exportsiffror kom in på 377 200 ton, vilket var i det lägre intervallet av marknadens estimat.

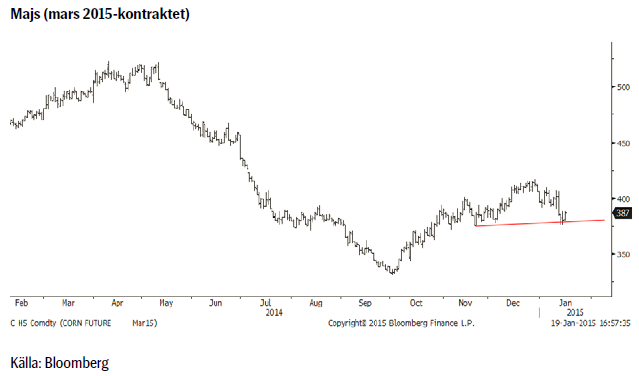

Majs

USDA rapporterade förra måndagen och lagerstatistiken för majs per den 1 dec kom in på 11,203 miljarder bushels, vilket var högre än marknaden hade förväntat sig.

Något överraskande så justerade USDA ner avkastningen i USA från 173,4 bpa till 171,0 bushels per acre samtidigt som produktionen justeras ner från 14,407 miljarder bushels till 14,216 miljarder bushels (fortfarande rekord). Utgående lager justeras ner från förra månadens 1,998 miljarder bushels till 1,877 miljarder bushels.

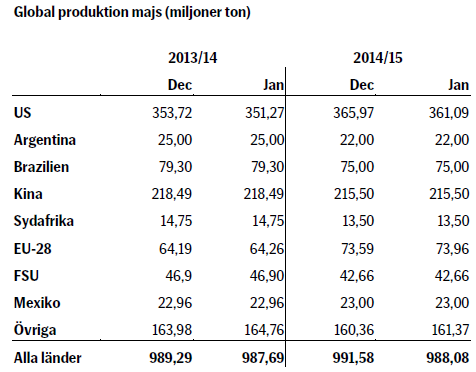

Den globala produktionen av majs justeras ner med 3.5 miljoner ton till 988,08 miljoner ton, framförallt till följd av lägre produktion i USA.

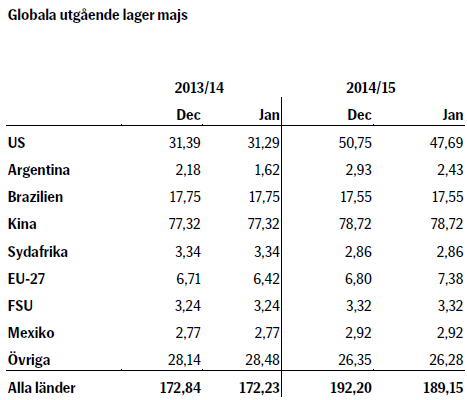

Globala utgående lager sänks från 192,20 miljoner ton till 189.15 miljoner ton – vilket fortfarande är betydligt högre än förra årets 172,23 miljoner ton – och även här görs den största justeringen för USA.

Marskontraktet för majs handlades upp direkt efter USDA’s publicering av WASDE-rapporten men lyckades inte hålla kvar vid styrkan utan föll kraftigt under tisdagen och bröt igenom den psykologiska nivån 400 US cent för att till slut stänga på 385,75 US cent, den lägsta nivån på fem veckor.

Priserna fick dock stöd mot slutet av veckan och steg till följd av vinsthemtagningar efter den senaste tidens prisnedgång inför stundande långhelg i USA. Relativt starka amerikanska exportsiffror, stigande priser i råolja och flera privata försäljningar som har annonserats av USDA under veckan gav också stöd åt prisuppgången och mars-kontraktet avslutade veckan på 380 US cent.

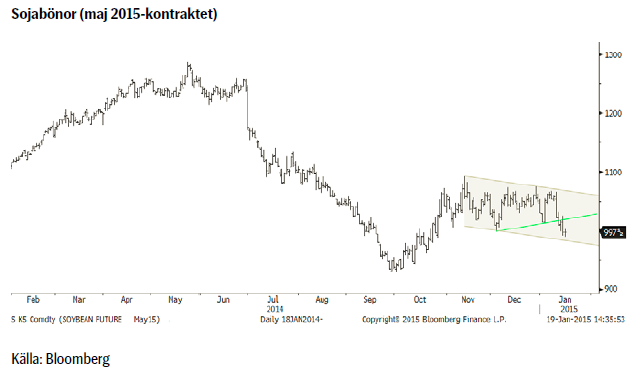

Sojabönor

Måndagens rapporter från USDA var överlag negativa för sojabönor även om lagerstatistiken per den 1 dec kom in på 2,524 miljarder bushels, vilket var lägre än marknadens förväntningar.

Produktionen av sojabönor i USA justeras upp från 3,958 miljarder bushels till 3,969 miljarder bushels till följd av ökad avkastning, samtidigt som utgående lager lämnas oförändrad på 410 mb, väl över marknadens estimat på 402 mb. Marknaden hade dessutom förväntat sig en betydligt högre exportsiffra för att återspegla den höga exporttakten i år men USDA satte siffran till 1,77 miljarder bushels – en ökning med endast 10 miljoner bushels.

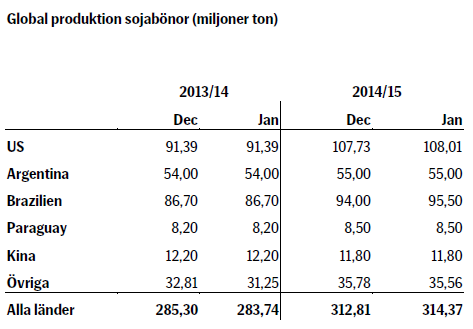

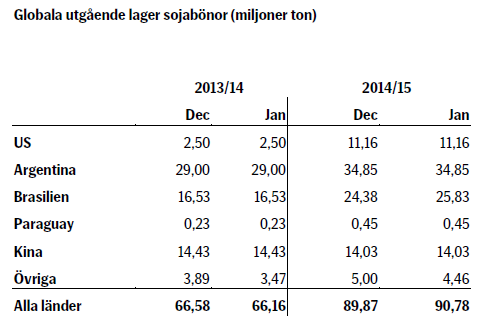

Den globala produktionen av sojabönor justeras upp från 312.81 miljoner ton till 314,37 miljoner ton och markerar ökad produktion i USA och Brasilien. Brasiliens produktion justeras upp med 1,5 miljoner ton till 95,5 miljoner ton och börjar nu närma sig CONABS senaste estimat (95,9 miljoner ton). Argentina lämnades oförändrad på 55 miljoner ton.

Globala utgående lager justeras upp med nästan 1 miljoner ton till 90,78 miljoner ton och reflekterar framförallt en ökning av lager i Brasilien.

Sojabönor (Mar15) föll kraftigt efter USDA’s publicering av WASDE-rapporten där global produktion och utgående lager justerades upp. Därefter har priset fortsatt ner under veckan men funnit temporärt stöd vid den tekniskt och psykologiskt viktiga 1000 US cent-nivån, Amerikansk statistik under torsdagen fick dock priset att bryta igenom stödet och mars-terminen avslutade veckan på 991 US cent. Gynnsamt väder i Sydamerika inför den stundande skörden liksom förväntningar på att arealen under sojabönor i USA kommer att öka i vår har också fått priserna under press.

Starka amerikanska exportsiffror för sojabönor förmådde inte att hindra torsdagens prisfall som kom som en reaktion i samband med statistik från NOPA (National Oilseed Processors Association) som var något av en besvikelse. Crush data för december kom in på 165,4 miljoner bushels, vilket var en ökning från novembers 161,2 miljoner bushels, men fortfarande lägre än marknadens förväntningar på 166,8 miljoner bushels.

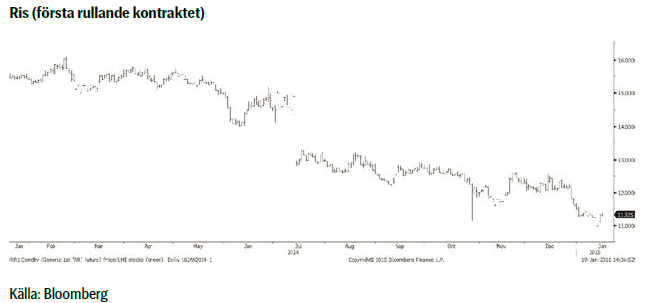

Ris

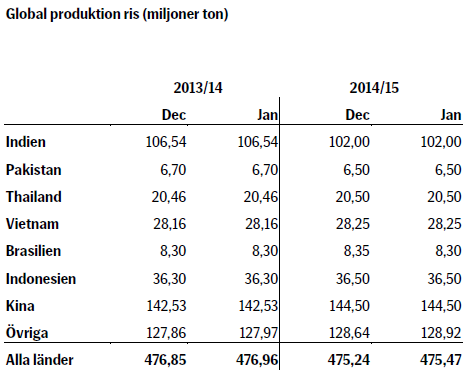

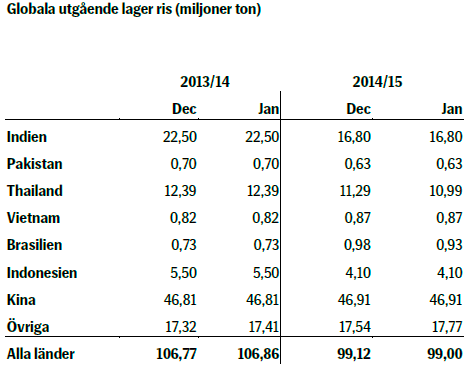

Måndagens WASDE-rapport visade endast små förändringar i både utbud och konsumtion.

Den globala produktionen av ris justeras upp med 0,23 miljoner ton från förra månaden till 475,47 miljoner ton, vilket dock är något lägre än rekordskörden 2013/14. Revideringen beror framförallt på en ökning i produktionen för Paraguay vilken till viss del väger upp för lägre produktion i Brasilien.

Globala utgående lager estimeras till 99,00 miljoner ton, vilket är 0,12 miljoner ton lägre än förra månaden och en minskning med 7,86 miljoner ton från året innan. Enligt USDA minskar lagren i Brasilien och Thailand, medan de ökar i USA och Bangladesh.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys4 veckor sedan

Analys4 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share