Analys

SEB Jordbruksprodukter, 8 december 2014

Vetepriset steg med 3% i Chicago under stigande dollarkurs och med 2% i för de korta kontrakten i Paris .Den dämpade prisutvecklingen i Paris har troligen sin förklaring i att franskt vete inte var billigast i veckans GASC.

Vetepriset steg med 3% i Chicago under stigande dollarkurs och med 2% i för de korta kontrakten i Paris .Den dämpade prisutvecklingen i Paris har troligen sin förklaring i att franskt vete inte var billigast i veckans GASC.

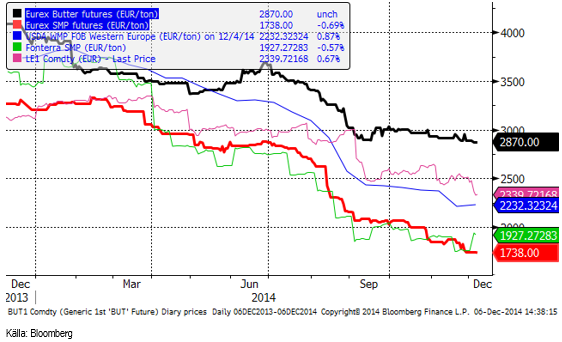

Potatispriset i Frankfurt (snart Leipzig – handeln flyttar i maj) föll med 15%. Historiskt har december varit en stark månad och sedan har det gått utför. Mjölkprodukterna handlades någon procent lägre i Frankfurt, men föll med 10% i USA. På Global Dairy Trade i tisdags noterades lägre pris generellt, men på produkterna endast på WMP. Resten steg i pris, vilket de till slut som nämnt ovan inte gjorde på EUREX.

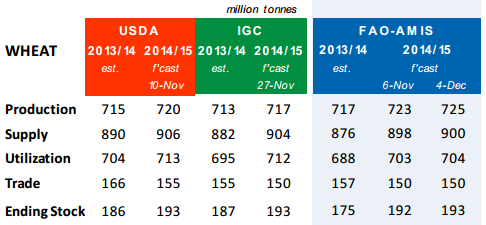

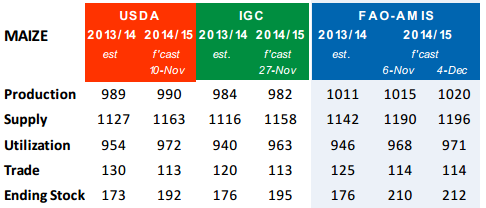

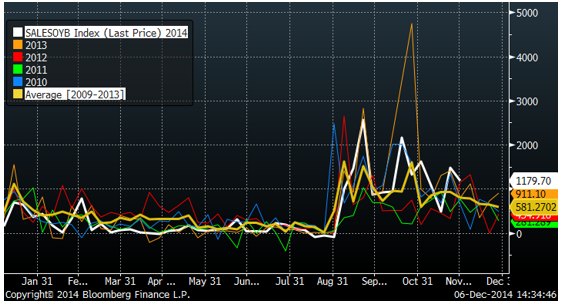

Årets sista WASDE-rapport kommer i veckan. Reuters har sammanställt analytikernas förväntningar på globala utgående lager till i genomsnitt 191.75 mt för vete (192.90 i novemberrapporten), 191.42 mt för majs (191.50 i november) och 89.70 mt för sojabönor (90.28 i november).

Odlingsväder

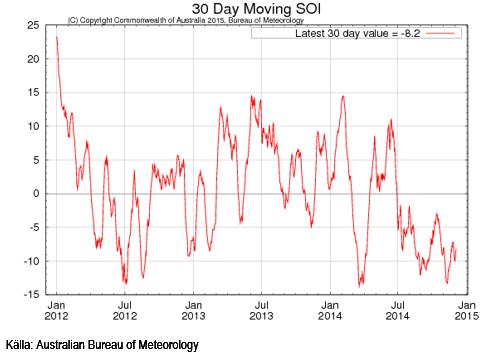

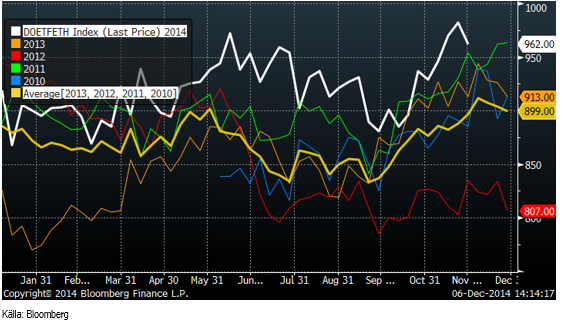

Southern Oscillation Index har sedan förra veckan sjunkit från -7.3 till -8.2. Ett SOI under -8 kan indikera ett El Niño. I diagrammet nedan ser vi ett 30-dagars glidande medelvärde av SOI.

USA.s Climate Prediction Center sade i veckan att det är 65% chans att ett El Niño uppstår under vintern eller våren på norra halvklotet.

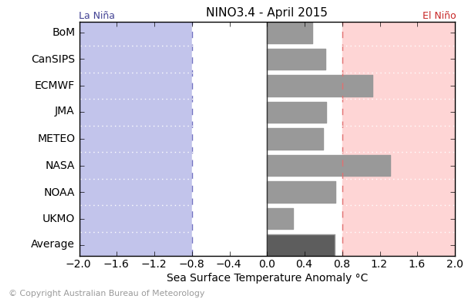

En sammanställning av ensembleprognoser som publiceras på Australian Bureau of Meteorologys hemsida visar att den genomsnittliga prognosen indikerar El Niño för december, men inte riktigt för februari och april. För april är det bara ECMWF och NASA som förutspår ett El Niño, men alla ligger åt det hållet.

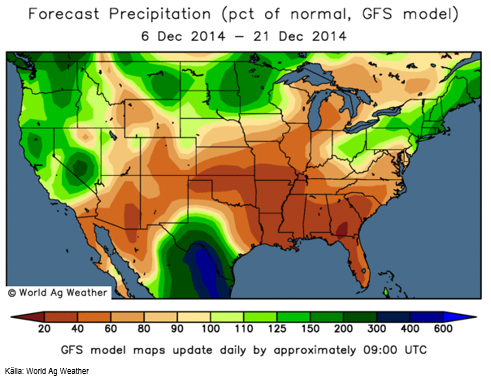

I USA blir det torrare än normalt i Mellanvästern, i Södern och i Sydväst. I Norra Mexico blir det däremot blötare än normalt.

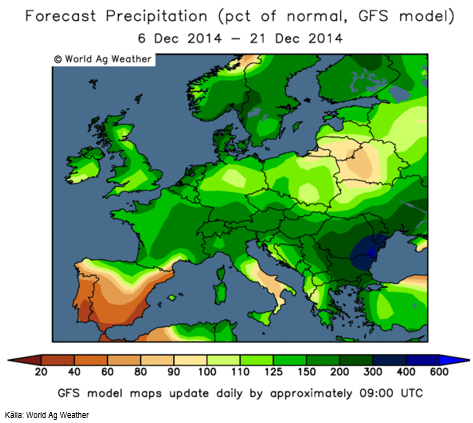

De kommande två veckorna blir samlad nederbörd över det normala i hela Europa, utom i södra Spanien och Portugal. Det är en mycket blötare prognos än vi såg förra veckan.

Även Ryssland kommer att få mer nederbörd än normalt och där faller det som snö. Ukraina får ännu mer regn än Ryssland.

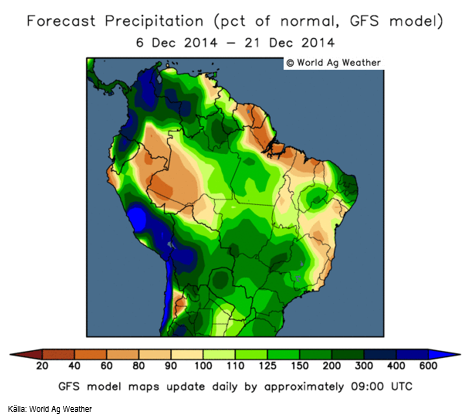

Nederbörden i Brasilien fortsätter att vara rikligare än normalt även den kommande tvåveckorsperioden. Även Argentina fortsätter att få riktlig nederbörd.

Australiens prognos är även denna vecka nederbördsrik i öster och torr i väster.

Vete

Risken för utvintring av Rysslands höstvete, som var det tema som drev priset på vete uppåt, är nu redan diskonterat av marknaden och blickarna har vänts mot andra nyheter. Det rapporteras från Ryssland att det ligger snö över de flesta åkrar. Crop condition har nu slutat rapporteras för det amerikanska vetet som gått in i vintervilan. De andra nyheterna har inte varit positiva för vetepriset.

Dit hör t ex att Ukrainas jordbruksdepartement i veckan sade i att 7.5 mHa höstvete blev sått och att 72% av det är i bra eller tillfredsställande skick.

Dit hör också den senaste GASC-tendern. Egyptens GASC köpte 175,000 ton vete i veckan som gick. Resultaten kom ut i onsdags och när det visade sig att det inte var franskt vete som var billigast den här gången, föll Matifs terminer omedelbart med 3 euro. GASC-tendern gick till Rumänien med 120,000 ton för 260 dollar FOB och Ukraina med 55,000 ton till 257.50 dollar FOB. Priserna motsvarar 210 respektive 208.50 euro per ton.

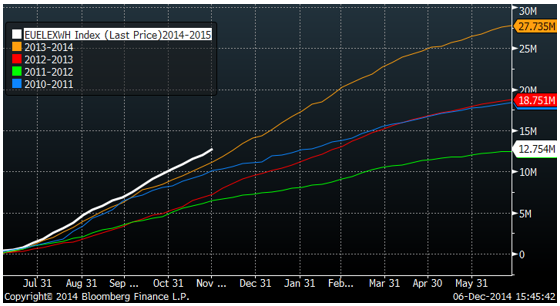

EU gav exportlicens för 729,000 ton vete i veckan. Hittills i år ligger exporten en bra bit över förra årets 12.75 mt jämfört med 11.5 för samma vecka förra året. Fortsätter EU att exportera vete i den här takten kommer den att nå ca 32 mt fram till sista juni, eller ca 5 mt mer än förra året. USDA estimerade i november (och oktober) att exporten ska bli 28 mt, dvs ungefär lika hög som förra året. Det verkar nu ganska klart att exporten alltså kommer att bli högre. Det ska bli intressant att se att om USDA ändrar exportestimatet för EU i den WASDE-rapport som kommer i veckan.

Nedan ser vi en bild på exportlicenserna för vete som givit av Bryssel.

Det finns mycket vete lagrat på gårdarna i Europa i förhoppningen om högre pris. Tidigare år när det har lagrats in mycket vete har synen på lagringsidén varit annorlunda på Nyårsdagen än den varit före Julhelgen. Kanske har då blicken flyttat över till den kommande skörden, medan den gamla skördens öde förlorat det mesta av sin tidigare betydelse. Efter den prisuppgång som varit sedan slutet av september är priset också ganska attraktivt nu. Gissningsvis kommer en hel del vete att komma ut på marknaden den kommande månaden.

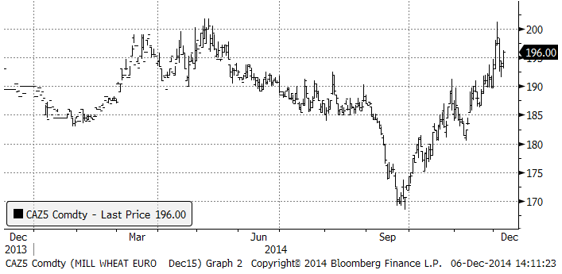

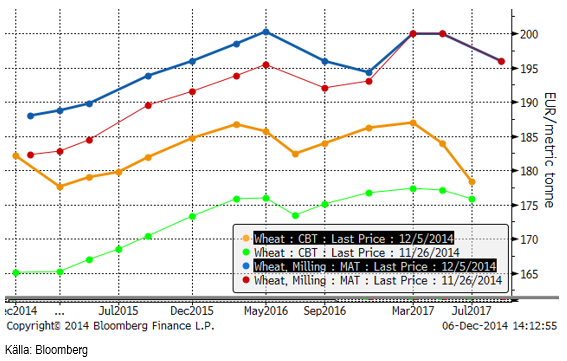

Matifs termin för december 2015 handlas i 196 euro per ton, motsvarande 1819 kr per ton. Detta är både i ett historiskt perspektiv och mot bakgrund av årets prisnivå, ett attraktivt pris att terminssäkra nästa års skörd till. Ännu bättre är förmodligen att göra detta via Chicagos veteterminer, som generellt sett alltid handlas på en lägre nivå, men som också uppvisar ett stort contango på 7% på årsbasis. Priset där är drygt 1700 kr / ton och det skall alltså ses mot bakgrund av att prisnivån generellt är lägre.

Statistics Canada estimerade skörden i landet till 29.3 mt, som är 1.8 mt mer än de trodde i oktober och mer än marknaden förväntade sig. Med ett ganska stort ingående lager innebär det att exporten den här säsongen kan bli (nästan) lika stor som förra årets 23 mt.

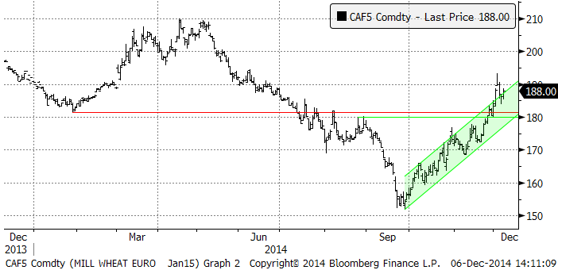

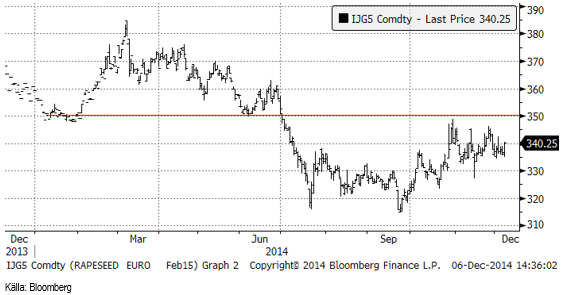

Nedan ser vi utvecklingen på januarikontraktet på Matif.

Nedan ser vi prisutvecklingen på nästa års decemberkontrakt på Matif (de har bytt från november till december som förfallomånad).

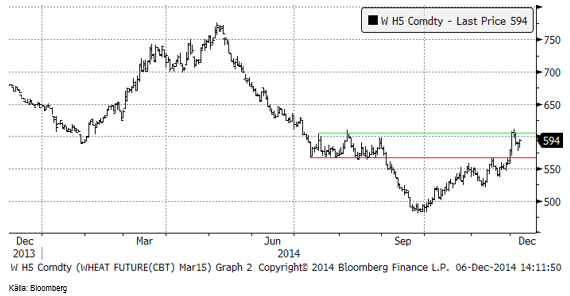

Chicagovetet (mars) stötte på motstånd vid 600 cent, liksom under sensommaren. Ett nytt försök att gå högre kanske inträffar i veckan som kommer. Priset stängde på 594 cent i fredags.

Nedan ser vi terminskurvorna i fredags och en vecka tidigare för Matif respektive Chicago. Det är contango på båda marknader.

FAO / AMIS rapporterade i torsdags den 4 december. De höjde produktionsestimatet från 723 mt till 725 mt hänförligt till EU och Ryssland och höjde också utgående lager med 1 mt (huvudsakligen i Ryssland +3.3 mt och i Kina +3 mt).

Vi behåller neutral rekommendation på vetet.

Majs

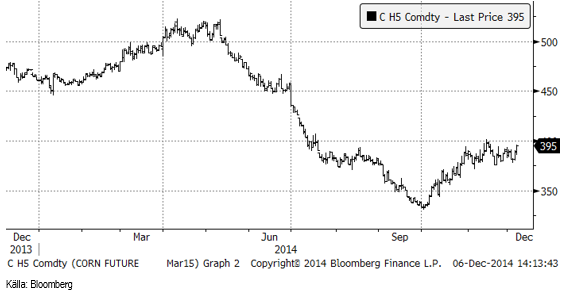

Marskontraket CH4 har gått upp från 385 cent till fredagens 395 cent. Uppgången kom i torsdags efter att USDA sagt att exporten av majs varit större än förväntat.

Mato Grosso i Brasilien, som är den delstat där majs odlas mest som andragröda efter sojabönor, väntas enligt den första officiella prognosen producera 14.5 mt, jämfört med 17.7 mt förra året. Det beror på att arealen är 12% mindre än förra året. Detta kommer att slå direkt mot exportvolymen.

Etanolproduktionen föll tillbaka något i veckan, från förra veckans rekordnivå.

Man tänker intuitivt att ett lägre oljepris och därmed ett lägre etanolpris ska leda till lägre pris på majs, men det är inte alls säkert. I USA är det krav på att bensin ska innehålla 10% etanol. Ett lägre bensinpris innebär åtminstone så småningom en högre efterfrågan på bensin och därmed också en högre efterfrågan på etanol – och majs. För priset på majs i USA, där nästan hälften av all majs redan används till etanoltillverkning, kan detta innebära att priset på majs går upp, inte ner.

Motsvarande mekanism finns inte för biodiesel. I EU går det mesta av rapsoljan till biodiesel.

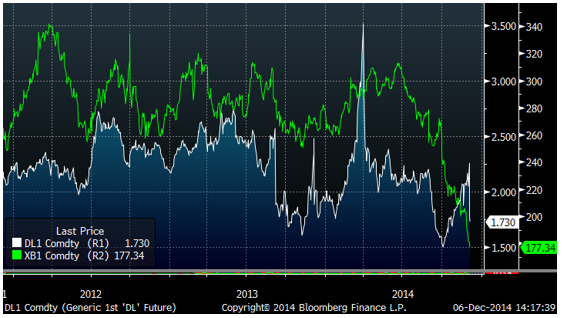

Nedan ser vi ett diagram över priset på etanol (vit kurva) och bensin utan etanol som grön kurva. Vi ser att etanolpriset visserligen fallit lite i veckan, men i stort sett inte följt med bensinpriset ner under hösten.

FAO / AMIS höjde produktionsestimatet med 5 mt till 1020 mt, hänförligt till Kina (+2.2 mt) och Mexiko (+1.5 mt). För USA gjorde de en sänkning med 1.7 mt. Utgående lager höjs med 2 mt. De noterar särskilt att utgående lager i USA ökar med 19.5 mt från förra året.

Vi fortsätter med neutral rekommendation på majs.

Sojabönor

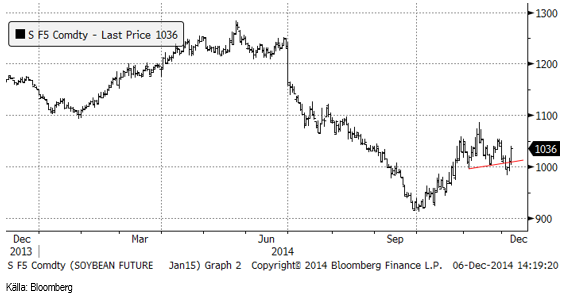

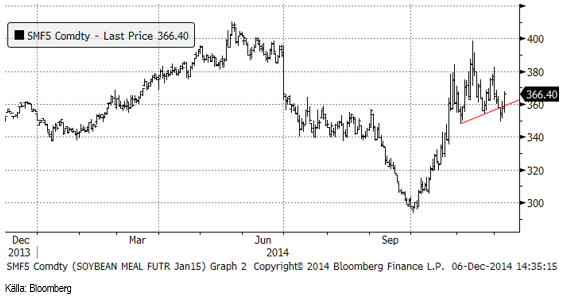

Sojabönorna (SF5) föll inte, som många tekniska analytiker väntat sig. Priset vände upp kraftigt i fredags, förmodligen med stöd av tekniskt orienterade handlare som köpte tillbaka sålda terminer. Det är dock ännu för tidigt att säga att huvud-skuldra-formationen är historia. Man ser ibland sådana formationer som har flera ”skuldror”.

Exporten av sojabönor var fortsatt hög, 1.18 mt, men inte så hög som veckan innan.

Sojamjölet uppvisar samma mönster, alltså en potentiell ”huvud-skuldra formation”, som sojabönorna – och på samma sätt kan det handla om en ”falsk” sådan.

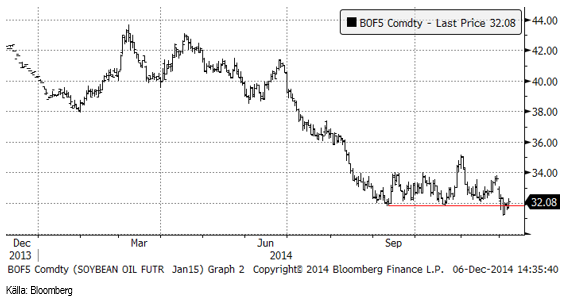

Sojaoljan föll under 32 cent som är en teknisk stödnivå. Mot slutet av veckan rekylerade priset upp mot 32 cent igen, vilket erbjuder ett bra säljtillfälle.

Som vi har berört ovan, finns ingen mekanism liknande den för etanol, som skyddar biodieselråvaran mot prisfall i råolja. Råoljan har fallit kraftigt i pris den senaste tiden. Sojaoljan har varit i fallande pristrend längre, men det senaste fallet i råoljan borde ge ny fart nedåt i sojaoljan.

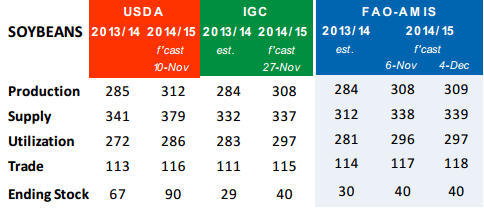

FAO / AMIS höjer global produktion av sojabönor med 1 mt, hänförligt till högre hektarskörd i USA. De lämnar dock utgående lager oförändrat på 40 mt.

Vi fortsätter med säljrekommendation på sojabönor.

Raps

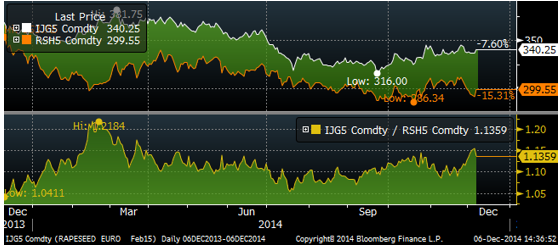

Februarikontraktet på rapsfrö steg med 3 euro under veckan till 340 euro.

Statistics Canada rapporterade att skörden av canola uppgick till 15.6 mt, vilket var mycket högre än det tidigare estimatet på 14.1 mt. Ingen i branschen hade väntat sig den stora skörden. Exporten av canola kommer därför förmodligen att vara ännu större än förra året, när skörden var förbluffande stor. Med tanke på att året började med snö och is som fördröjde sådden, var det väl ingen som trodde att skörden skulle kunna bli 13% större än redordskörden förra året.

Nedan ser vi skillnaden mellan canolaterminen (mars) och februari dito för rapsfrö, båda i euro per ton. Rapsfröet har stigit i pris i förhållande till canola och handlas 13.6% över canolan. Det finns potential för rapsfröet att gå ner lite i pris.

Dollarn har stärkts kraftigt mot Euron i veckan och det slutade med hausse i dollarn på fredagen efter att sysselsättningsstatistiken i USA publicerats. Dollarns styrka har bidragit till att priset på rapsfrö (i euro) inte fallit såsom den annars skulle ha gjort.

Vi fortsätter med neutral rekommendation på raps.

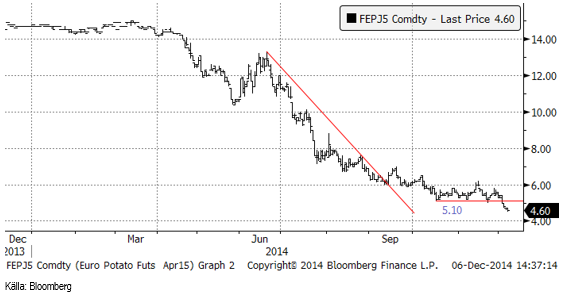

Potatis

Potatisterminen bröt stödet på 5.10 cent och eftersom vi också befinner oss i december, som tidigare år varit den säsongsmässig topp, innan priset fortsätter nedåt de år som haft en stor produktion, är det nog bäst att gå ur köpta positioner på potatis. Vi rekommenderar neutral position.

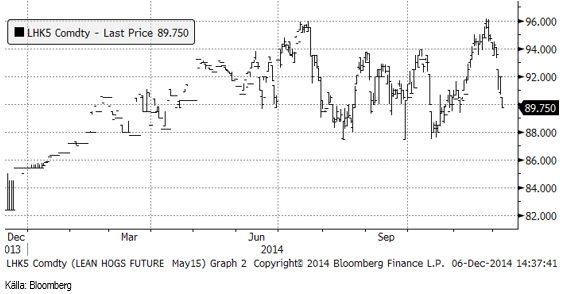

Gris

Lean hogs majkontrakt föll kraftigt i veckan. Efter att ha handlats på 96 cent i november har priset fallit ner till 89.75 cent. Det finns ganska stor fallhöjd i det amerikanska grispriset.

Mjölk

I tisdags var det återigen en Global Dairy Trade-auktion, med ännu lägre genomsnittligt pris. Det genomsnittliga priset föll med 1.1%. WMP sjönk med 7.1%, men det var den enda produkten som noterade lägre pris. Smör steg med 7.3% och SMP med 5.7%. Ostpriset steg också med 5.2%.

På EUREX har dock de lite längre terminerna på SMP handlats ner med 3% i veckan, medan smörpriset har handlats upp med 1%. En korg av dem som motsvarar mjölkråvara har gått ner med 1% i veckan till 2.79 Kr / Kg.

När vi frågar mjölkbönder vid vilken nivå de tror att de skulle vilja sälja terminer på mjölk verkar ”3.60 Kr / Kg” vara ett riktmärke.

I diagrammet nedan ser vi uppgången i SMP-noteringen på Fonterra-auktionen (grön linje). Notera också att priset på SMP i USA (rosa linje) gått lika mycket nedåt. Priserna på EUREX smör och SMP ser fortfarande ut att vara i stabilt fallande pristrend.

Blå kurva är visar dock liksom Fonterras SMP-noteringen en uppgång i december. Det är den första uppgången i WMP-noteringen sedan början på året, vilket i och för sig kan bero på att den föll mer än vanligt i november.

Botten är inte nådd än.

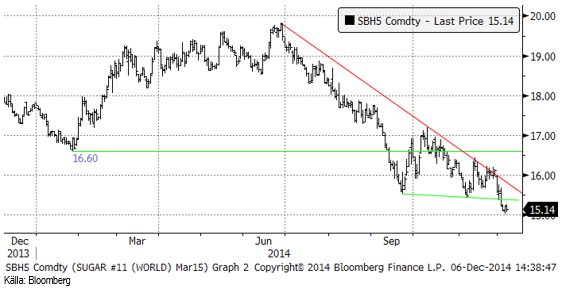

Socker

Priset marskontraktet på NYBOT föll under den tekniska stödnivån och nådde ner till 15 cent där priset fann stöd. Tekniskt är trenden nedåtriktad och ur det perspektivet skulle priset gissningsvis fortsätta ner.

Kingsman sänkte estimatet för underskottet på socker med 60% till 600,000 ton. I oktober estimerade Kingsman underskottet till 1.66 mt. De hänvisar till högre produktion i Indien. Enligt Kingsman har det lägre priset på socker ännu inte påverkat produktionen i världen, utom i Mexiko och i södra Brasilien, där det inte investerats på flera år, enligt Kingsman.

Vi behåller neutral rekommendation.

För ytterligare jordbruksanalyser, se SEBs andra analysbrev.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

OPEC+ in a process of retaking market share

Oil prices are likely to fall for a fourth straight year as OPEC+ unwinds cuts and retakes market share. We expect Brent crude to average USD 55/b in Q4/25 before OPEC+ steps in to stabilise the market into 2026. Surplus, stock building, oil prices are under pressure with OPEC+ calling the shots as to how rough it wants to play it. We see natural gas prices following parity with oil (except for seasonality) until LNG surplus arrives in late 2026/early 2027.

Oil market: Q4/25 and 2026 will be all about how OPEC+ chooses to play it

OPEC+ is in a process of unwinding voluntary cuts by a sub-group of the members and taking back market share. But the process looks set to be different from 2014-16, as the group doesn’t look likely to blindly lift production to take back market share. The group has stated very explicitly that it can just as well cut production as increase it ahead. While the oil price is unlikely to drop as violently and lasting as in 2014-16, it will likely fall further before the group steps in with fresh cuts to stabilise the price. We expect Brent to fall to USD 55/b in Q4/25 before the group steps in with fresh cuts at the end of the year.

Natural gas market: Winter risk ahead, yet LNG balance to loosen from 2026

The global gas market entered 2025 in a fragile state of balance. European reliance on LNG remains high, with Russian pipeline flows limited to Turkey and Russian LNG constrained by sanctions. Planned NCS maintenance in late summer could trim exports by up to 1.3 TWh/day, pressuring EU storage ahead of winter. Meanwhile, NE Asia accounts for more than 50% of global LNG demand, with China alone nearing a 20% share (~80 mt in 2024). US shale gas production has likely peaked after reaching 104.8 bcf/d, even as LNG export capacity expands rapidly, tightening the US balance. Global supply additions are limited until late 2026, when major US, Qatari and Canadian projects are due to start up. Until then, we expect TTF to average EUR 38/MWh through 2025, before easing as the new supply wave likely arrives in late 2026 and then in 2027.

Analys

Manufacturing PMIs ticking higher lends support to both copper and oil

Price action contained withing USD 2/b last week. Likely muted today as well with US closed. The Brent November contract is the new front-month contract as of today. It traded in a range of USD 66.37-68.49/b and closed the week up a mere 0.4% at USD 67.48/b. US oil inventory data didn’t make much of an impact on the Brent price last week as it is totally normal for US crude stocks to decline 2.4 mb/d this time of year as data showed. This morning Brent is up a meager 0.5% to USD 67.8/b. It is US Labor day today with US markets closed. Today’s price action is likely going to be muted due to that.

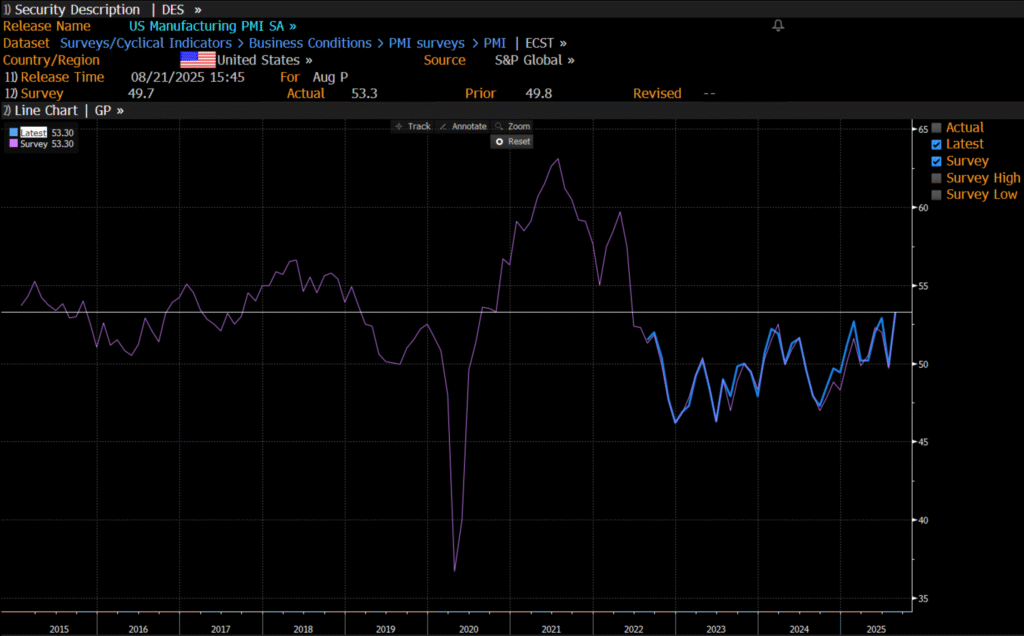

Improving manufacturing readings. China’s manufacturing PMI for August came in at 49.4 versus 49.3 for July. A marginal improvement. The total PMI index ticked up to 50.5 from 50.2 with non-manufacturing also helping it higher. The HCOB Eurozone manufacturing PMI was a disastrous 45.1 last December, but has since then been on a one-way street upwards to its current 50.5 for August. The S&P US manufacturing index jumped to 53.3 in August which was the highest since 2022 (US ISM manufacturing tomorrow). India manufacturing PMI rose further and to 59.3 for August which is the highest since at least 2022.

Are we in for global manufacturing expansion? Would help to explain copper at 10k and resilient oil. JPMorgan global manufacturing index for August is due tomorrow. It was 49.7 in July and has been below the 50-line since February. Looking at the above it looks like a good chance for moving into positive territory for global manufacturing. A copper price of USD 9935/ton, sniffing at the 10k line could be a reflection of that. An oil price holding up fairly well at close to USD 68/b despite the fact that oil balances for Q4-25 and 2026 looks bloated could be another reflection that global manufacturing may be accelerating.

US manufacturing PMI by S&P rose to 53.3 in August. It was published on 21 August, so not at all newly released. But the US ISM manufacturing PMI is due tomorrow and has the potential to follow suite with a strong manufacturing reading.

Analys

Crude stocks fall again – diesel tightness persists

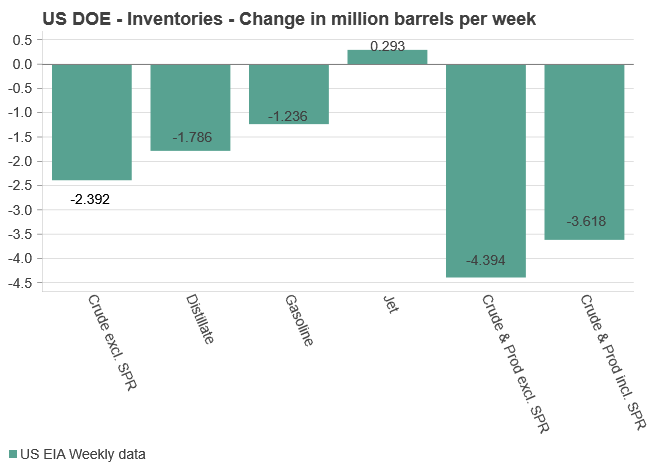

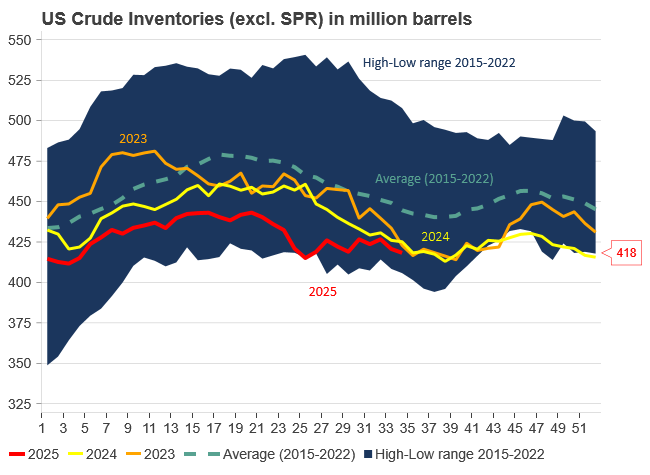

U.S. commercial crude inventories posted another draw last week, falling by 2.4 million barrels to 418.3 million barrels, according to the latest DOE report. Inventories are now 6% below the five-year seasonal average, underlining a persistently tight supply picture as we move into the post-peak demand season.

While the draw was smaller than last week’s 6 million barrel decline, the trend remains consistent with seasonal patterns. Current inventories are still well below the 2015–2022 average of around 449 million barrels.

Gasoline inventories dropped by 1.2 million barrels and are now close to the five-year average. The breakdown showed a modest increase in finished gasoline offset by a decline in blending components – hinting at steady end-user demand.

Diesel inventories saw yet another sharp move, falling by 1.8 million barrels. Stocks are now 15% below the five-year average, pointing to sustained tightness in middle distillates. In fact, diesel remains the most undersupplied segment, with current inventory levels at the very low end of the historical range (see page 3 attached).

Total commercial petroleum inventories – including crude and products but excluding the SPR – fell by 4.4 million barrels on the week, bringing total inventories to approximately 1,259 million barrels. Despite rising refinery utilization at 94.6%, the broader inventory complex remains structurally tight.

On the demand side, the DOE’s ‘products supplied’ metric – a proxy for implied consumption – stayed strong. Total product demand averaged 21.2 million barrels per day over the last four weeks, up 2.5% YoY. Diesel and jet fuel were the standouts, up 7.7% and 1.7%, respectively, while gasoline demand softened slightly, down 1.1% YoY. The figures reflect a still-solid late-summer demand environment, particularly in industrial and freight-related sectors.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys3 veckor sedan

Analys3 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAlkane Resources och Mandalay Resources har gått samman, aktör inom guld och antimon

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland