Analys

SEB Jordbruksprodukter, 10 november 2014

Det var en generellt sett en vecka med prisnedgångar på jordbruksprodukter. Prisfallet på mjölk har nu spritt sig till USA, där Klass III mjölk föll med 10% i pris i veckan.

Det var en generellt sett en vecka med prisnedgångar på jordbruksprodukter. Prisfallet på mjölk har nu spritt sig till USA, där Klass III mjölk föll med 10% i pris i veckan.

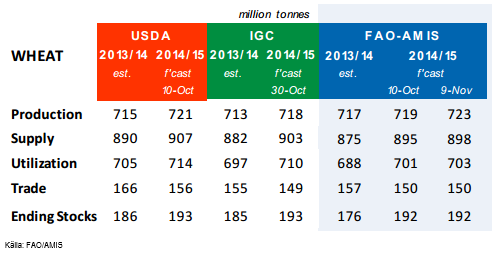

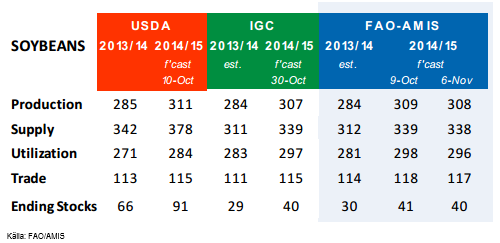

FAO / AMIS rapporterade i veckan som gick och på måndag är det USDA:s tur att släppa sin WASDE-rapport för novmeber. Novemberrapporten brukar inte vara någon av de viktigare rapporterna, men marknaden var ändå lite avvaktande mot slutet av förra veckan. FAO / AMIS rapport var inte ”mer av samma” sak, utan om något lite ”bullish” för marknaden.

Maltkornskontraktet på Matif är det nu ingen som har någon position i. Den troliga utvecklingen är att det blir avnoterat.

Odlingsväder

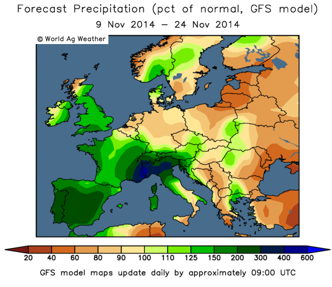

Temperaturen väntas bli 3 – 9 grader varmare den kommande veckan över stora delar av centrala och södra Europa. Spanien, Frankrike och Italien väntas få 2 – 3 gånger normal nederbörd. Nordvästra Italien väntas få upp till 4 gånger normal nederbörd.

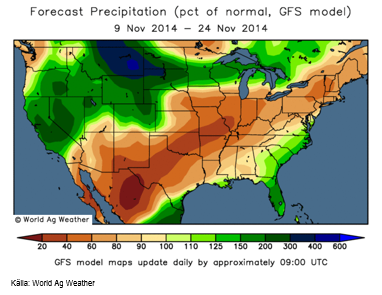

Prognoskartan för nederbörden i USA visar fortsatt torrt väder i de centrala delarna, i stater som New Mexico, Texas, Oklahoma, Arkansas, Kansas, Missouri, Illinois, Iowa och Indiana. Kalifornien, som varit extremt torrt, väntas dock få upp till tre gånger normal nederbörd. Montana och Nord- och Syddakota får upp till sex gånger normal nederbörd.

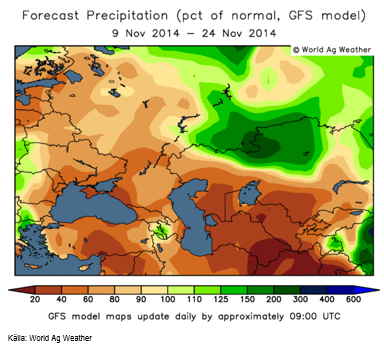

Ryssland och Ukraina fortsätter att vara torrare än normalt.

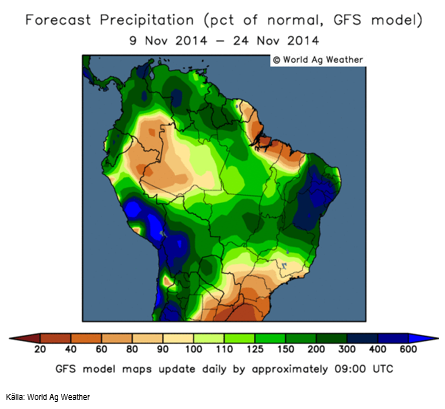

Brasilien fortsätter att se riktigt blött ut. Medan det torkdrabbade São Paulo får normal nederbörd, får Mato Grosso upp till 3 gånger normal nederbörd. Norra Minas Gerais och Goiás liknande väder. Dessa är de viktigaste delstarterna för produktionen av sojabönor. Minas är också centrum för kaffeproduktionen. Södra delarna av landet, där vete i viss mån odlas, visar prognosen dock fortfarande på mycket mindre nederbörd än normalt.

Kinas veteodlingsområden väntas få ner till 20% av normal nederbörd den kommande tvåveckorsperioden. I stort sett hela Indien väntas få upp till 3 gånger normal nederbörd, utom den norra delen av landet som får mindre än 20% av normal nederbörd. Östra Australien får nära nog normal nederbörd, medan sydvästra delen får upp till den dubbla.

Vete

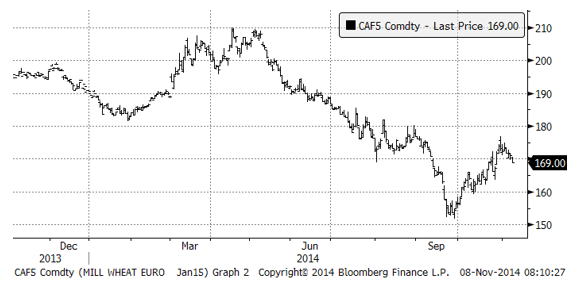

Novemberterminen på Matif föll med 6% i veckan, medan januarikontraktet bara backade med 2%. Skillnaden mellan novemberkontraktet och januarikontraktet var i fredags 25% omräknat till årsränta. Det här contangot är inte något som någon annan än ägarna till silorna Senalia och Socomac kan dra nytta av. Ingen annan äger vete i silon och kan äga det till nästa leveransdatum.

Januarikontraktet avslutade veckan med veckans mest distinkta nedgång på fredagen. Det skulle kunna tyda på att det blir en fortsättning i veckan som kommer. WASDE-rapporten på måndag kan dock ställa allting på ända.

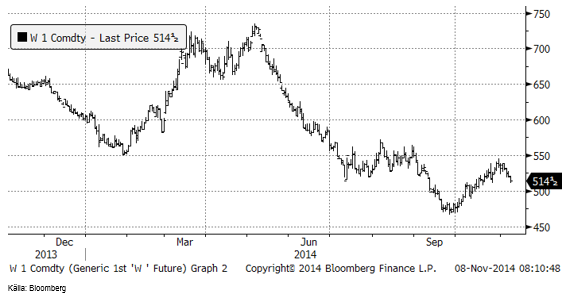

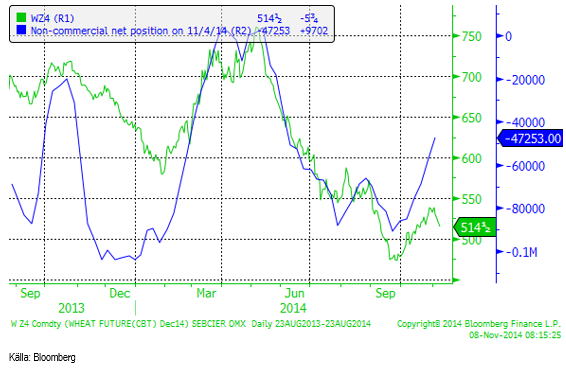

Chicagovetet (december) har varit fallande hela veckan. Amerikanskt vete har haft svårt att konkurrera framförallt med vete från EU och det är därför inte konstigt att priset faller. Dollarn har också stärkts, vilket motiverar ett lägre pris i Chicago, som föll med 3% i veckan. Contangot ligger på 9% omräknat till årsränta. Från 514.50 i fredags kan marknaden vilja testa 500 cent igen.

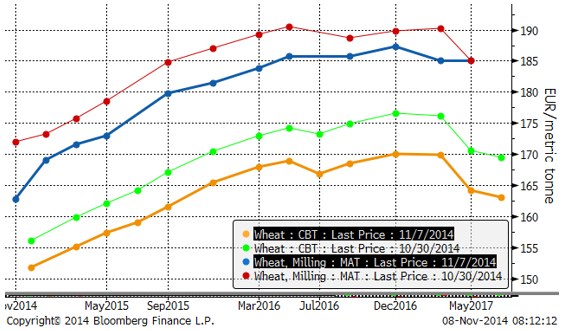

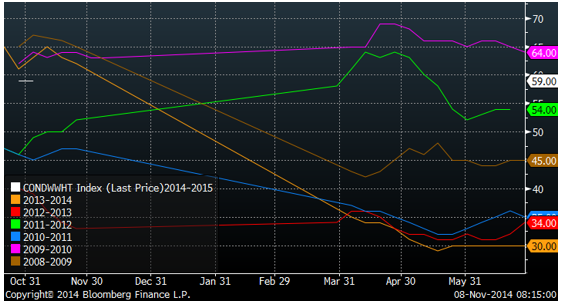

Nedan ser vi terminskurvorna i fredags och en vecka tidigare för Matif respektive Chicago. Det är contango på båda marknader. Notera den avvikande nedgången i Matifs novemberkontrakt!

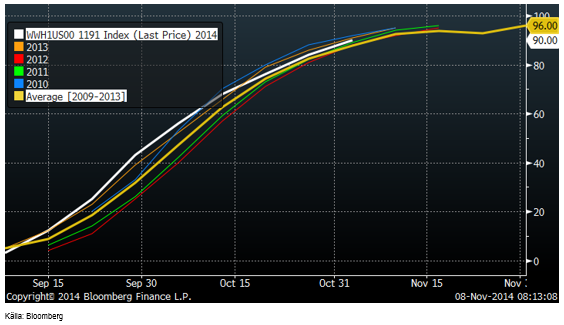

Sådden av höstvete i USA har avancerat från 84% förra veckan till 90%.

Crop condition ligger kvar på relativt höga 59% good/excellent.

FAO/AMIS publicerade sin ’AMIS Market Monitor’ i torsdags, den 6 november (fast det står ”9-Nov” i rapporten). FAO väntar sig 4 mt högre produktion, baserat på högre skördeestimat för EU och Ukraina. De väntar sig dock högre konsumtion av vete som foder, eftersom det finns gott om fodervete. Därför väntar sig FAO att utgående lager 2014/15 är oförändrat på 192 mt jämfört med förra månadens rapport. Lagren ökar framförallt i Kina, Indien och i Ryssland.

Non-commercials i CFTC:s rapport köpte tillbaka 10,000 kontrakt. Efter veckans nedgång är det möjligt att vi får se minskad köpaktivitet från de här non-commercials.

Det finns allt mer rapporter om att det ryska höstvetet är i dåligt skick, vilket är ett observandum. WASDE-rapporten kommer att vara utslagsgivande för veckan som kommer. Marknaden väntar sig att ending stocks i USA ökar från 654 till 665 miljoner bushels. Vi fortsätter med säljrekommendation, men tycker att den som inte vågar hänga med mer, mycket väl kan lägga sig neutral också.

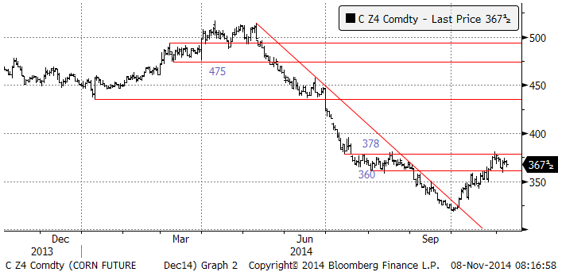

Majs

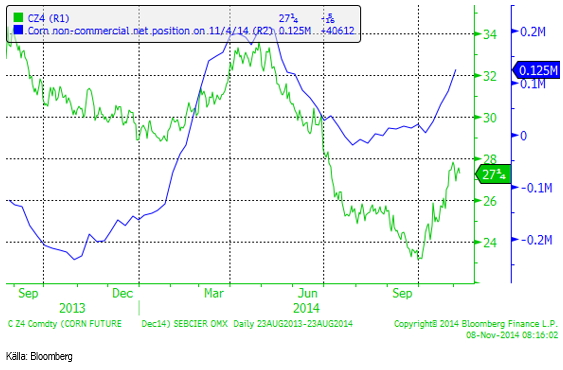

Decemberkontraktet CZ4 fortsatte, som väntat att handla inom intervallet 360 – 378 cent. WASDE-rapporten kan möjligen få marknaden att lämna intervallet – uppåt eller nedåt. Förväntningarna ligger på en höjning av utgående lager i USA från 2081 miljoner bushels enligt förra månadens estimat till 2155 i måndagens rapport.

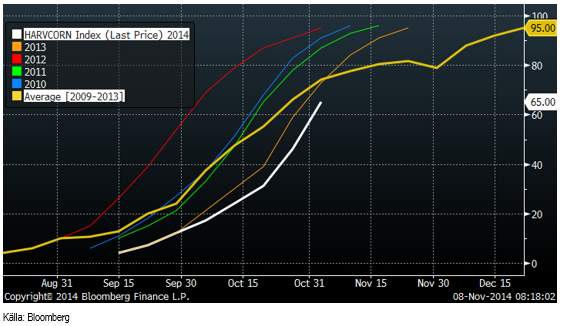

Skörden av majs accellererade enligt måndagens rapport från 46% till 65%.

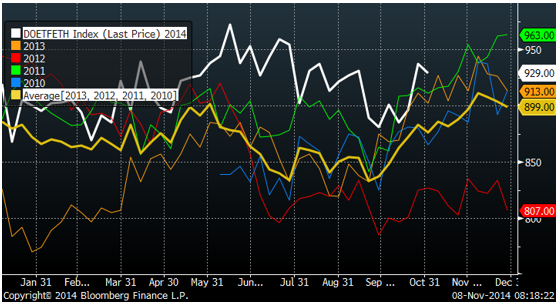

Etanolproduktionen backade något enligt veckans rapport från US DOE.

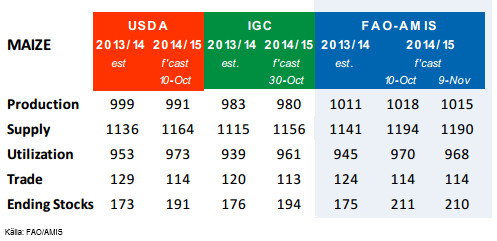

FAO / AMIS sänker sitt estimat för global produktion 2014/15 med 3 mt från estimatet i oktober till 1015 mt. Orsaken är lägre produktion i Kina. FAO sänker också estimatet för konsumtionen med 2 mt till 968 mt. Detta innebär att utgående lager för år 2015 justeras ner med 1 mt till 210 mt. FAO noterar dock att utgående lager stiger med 35 mt från år 2014, varav 20 mt av ökningen sker i USA!

Non-commercials köpte 41,000 kontrakt i veckan som gick. De är nu nettoköpta med 125,000 kontrakt.

Priset ligger nu återigen inom tradingintervallet som det gjort tidigare. Den senaste rörelsen var uppåt, men det är omöjligt att säga om det kommer en rekyl nedåt eller om priset fortsätter uppåt. Vi väljer därför att gå över till neutral position.

Sojabönor

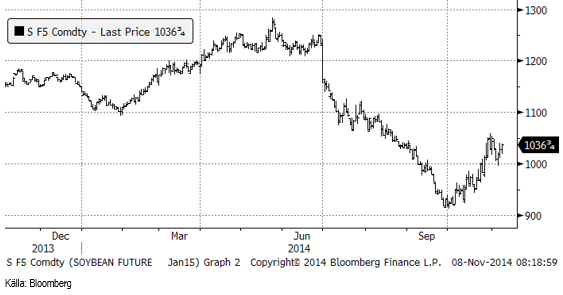

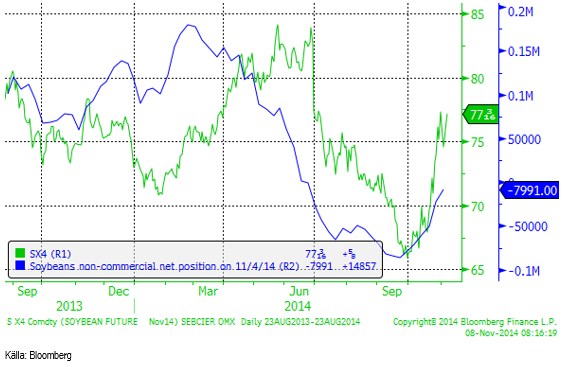

Sojabönorna sjönk med 1% förra veckan. Sojamjölet var upp 1%, medan sojaoljan föll med 7%. Det ryktas att WASDE-rapporten ska estimera lägre areal i USA, men å andra sidan innebär det höga priset på sojabönor både absolut och i relation till majs, och det blötare vädret i Brasilien, att sojabönorna kan vinna desto mer areal där. Sojabönor i Brasilien är dock inte vad marknaden behöver just nu. Den senaste tidens uppgång beror på att förra marknadsföringsårets brist spillde över på början av det här, bland annat för att det är svårt att transportera bort sojabönorna från lantbrukarna till industrin. Veckans exportstatistik från USA var fortsatt stark.

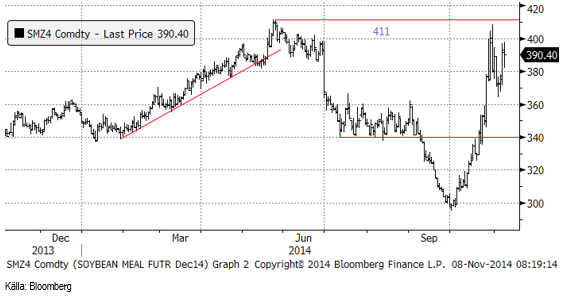

Sojamjölet var otroligt volatilt i veckan. Priset rörde sig från nästan 411 dollar ner till 370 och sedan nästan hela vägen upp till 400 dollar igen för att avsluta veckan på 390 dollar.

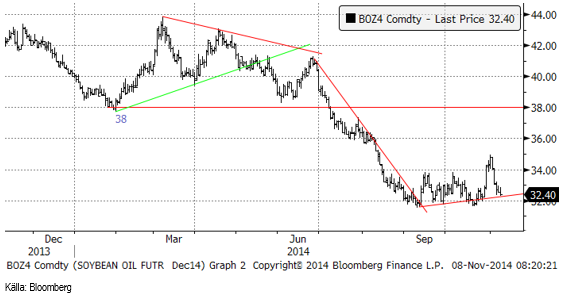

Sojaoljan rekylerade ner till det tekniska stödet vid 32.40. Bryts det signaleras ytterligare förestående svaghet, men det skulle inte förvåna om det blir en uppgång från stödet.

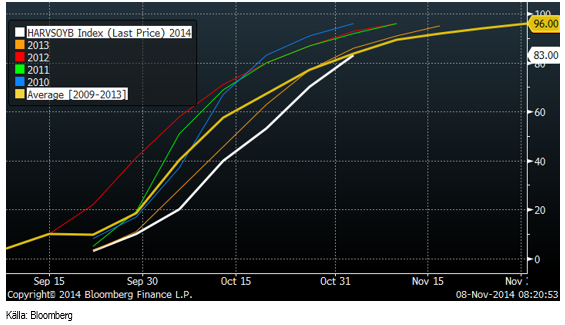

Skörden av sojabönor i USA har nu kommit helt ikapp normal takt och 83% är skördat.

FAO / AMIS sänkte estimatet för global produktion av sojabönor i torsdagens november-rapport med 1 mt till 308 mt. Det beror framförallt på sämre utsikter i Brasilien och Argentina pga torrt väder och mindre sådd areal än tidigare väntat. FAO väntar sig dock att konsumtionen ökar mindre än väntat i oktober. De sänker konsumtionen med 2 mt till 296 mt. Utgående lager 2015 sänks från oktober månads estimat med 1 mt till 40 mt. Det är dock 10 mt mer än utgående lager för 2014, enligt FAO.

Non-commmercials köpte tillbaka ytterligare 15,000 kontrakt i veckan och är nu nettosålda bara 8,000 kontrakt, nästan neutralt.

Vi tror att det återigen ganska höga priset kan attrahera ytterligare areal i Brasilien. Vi har ingen stor övertygelse om vad WASDE-rapporten kommer att ha för effekter.

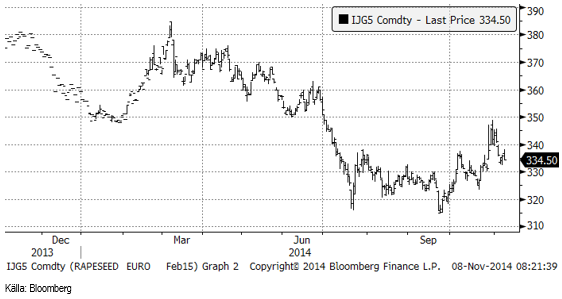

Raps

Februarikontraktet för rapsfrö steg med 1%, medan länge kontrakt gick ner med ett par procent. Liksom för övriga spannmål och oljeväxter slutade fredagen svagt. Sedan september har en successiv uppgång noterats och den senaste veckan slutade på vad som enligt den trenden skulle vara en bottennivå. Härifrån skulle alltså en ny uppgång, som skulle ta priset förbi 350 euro (basis februarikontraktet) ske. Beroende på vad WASDE-rapporten säger, kan dock trenden också brytas den här veckan och marknaden vänta ner mot 325 – 330 euro. 330 euro är nu ur teknisk synvinkel ett relativt starkt stöd.

EU har som bekant infört ett generellt förbud mot neonikotinoider och det verkar påverka den europeiska rapsodlingen negativt. Vi erfar från en vanligtvis trovärdig källa att vårrapsen kommer att slås ut fullständigt i norra Baltikum och i Finland och i Sverige kommer fyra av fem fält att odlas med annat.

EU:s beslut i den här frågan är som en del annat mer politiskt motiverat än vetenskapligt. Det enda stöd som finns är tvångsmatning av bin med neonikotinoider i laboratorieförsök. Vinterförlusterna av bisamhällen har varit ganska konstant per år sedan år 1923 (efter att trakékvalstret utrotat stora delar av Europas bin) och det finns inte något som tyder på att just neonikotinoider i rapsodlingen skulle orsaka bidöd. Den ökning av vinterförluster av bisamhällen som skett 2003-2012 hänger snarare ihop med varroans invasion av landet. Någon ändring av beslutet är dock inte troligt. Vi måste komma ihåg att de här personerna i EU nyligen även har bestämt hur hårt och hur länge du ska få suga din matta med din dammsugare.

Förbudet mot neonikotinoider skulle alltså kunna ha en betydande negativ och långvarig effekt på produktionen av raps i EU och i världen. Det kan motivera ett högre pris på rapsfrö.

Vi går därför över till neutral rekommendation på raps.

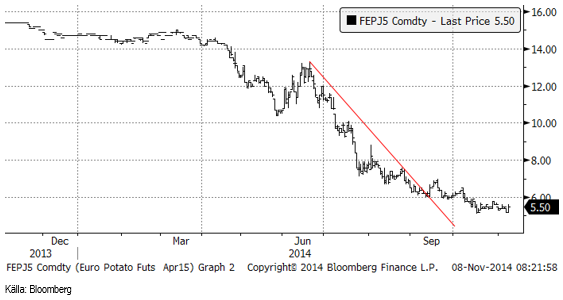

Potatis

Potatisterminen som går mot aprilpriset steg med 4% i veckan. Det mesta av prisuppgången kom i fredags. Den senaste månaden har priset planat ut, men en uppgång är det ännu inte tal om. Att nedgången verkar ha förlorat kraft kan dock vara en utgångspunkt för en återhämtning upp mot i bästa fall 8 euro.

Gris

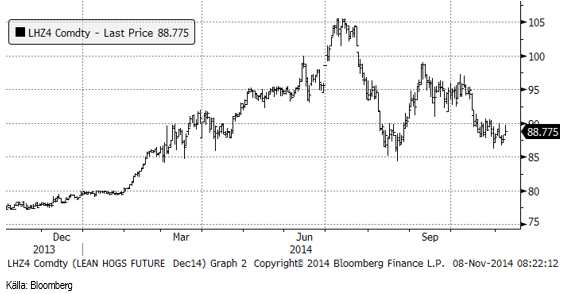

Lean hogs decemberkontrakt ligger kvar i prisintervallet mellan 87 och 90 cent. I fredags gjordes ett försök att bryta 90 cent, men där fanns uppenbarligen gott om säljare och marknaden stängde på 88.775 cent.

Mjölk

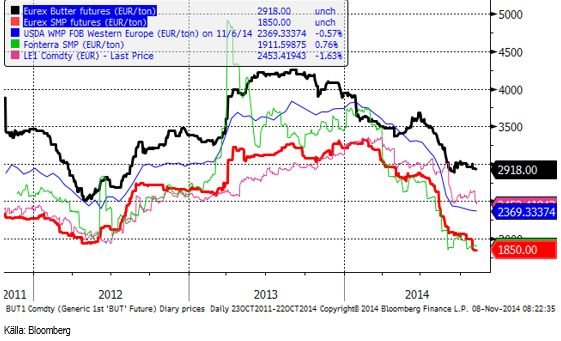

Terminerna på smör och SMP på EUREX handlades ner med 1 -2% i veckan efter resultatet på tisdagens Global Dairy Trade-auktion. Där föll smör med 4.1% och SMP med 1.2%. WMP steg dock med 1.6%. Ost rasade å andra sidan med 9.2%. Överlag var priserna 0.3% lägre.

Nedan ser vi att prisfallet i SMP på EUREX har fortsatt, medan smörterminerna bara trendar något lägre.

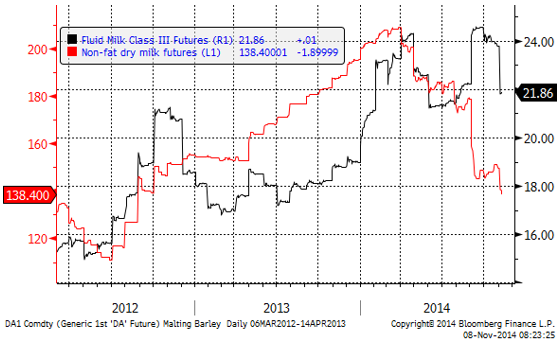

I USA, där priset på mjölkråvara noterades till rekordnivåer så sent som för lite drygt en månad sedan, har priset rasat ner från toppnivåerna vid 24 cent till 21.86 cent. Class 3 milk futures föll med 10% i veckan. Non-fat dry milk futures har dock varit i fallande trend sedan början av det andra kvartalet i år och föll ytterligare i veckan.

Förra veckan noterade vi att bensin var billigare än mjölk i USA. Det kanske inte stämmer den här veckan.

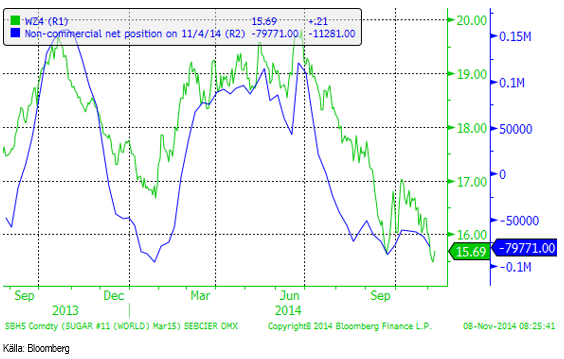

Socker

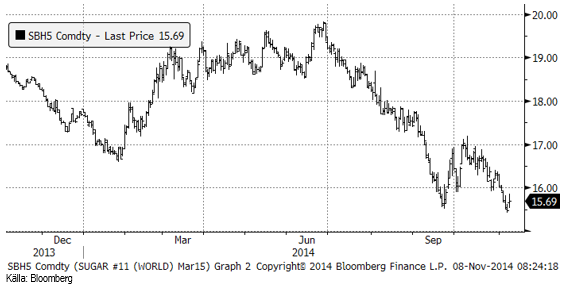

Prisfallet stannade på 15.50 cent, ungefär samma bottennivå som i september. Stöd kom från nyheten att bensinpriset höjs i Brasilien. Det tolkas som att det finns utrymme för ett högre pris på etanol och därmed ett högre pris på socker.

Regnen i det torkdrabbade Brasilien gör dock att produktionen kan bli högre än om torkan hade fortsatt.

Non-commercials sålde ytterligare drygt 11,000 kontrakt enligt veckans rapport. De är nästan rekordsålda terminer, vilket är en positiv faktor för marknaden, och med spekulantkollektivets latenta behov att köpa tillbaka terminerna.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Brent prices slip on USD surge despite tight inventory conditions

Brent crude prices dropped by USD 1.4 per barrel yesterday evening, sliding from USD 74.2 to USD 72.8 per barrel overnight. However, prices have ticked slightly higher in early trading this morning and are currently hovering around USD 73.3 per barrel.

Yesterday’s decline was primarily driven by a significant strengthening of the U.S. dollar, fueled by expectations of fewer interest rate cuts by the Fed in the coming year. While the Fed lowered borrowing costs as anticipated, it signaled a more cautious approach to rate reductions in 2025. This pushed the U.S. dollar to its strongest level in over two years, raising the cost of commodities priced in dollars.

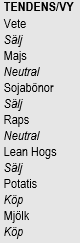

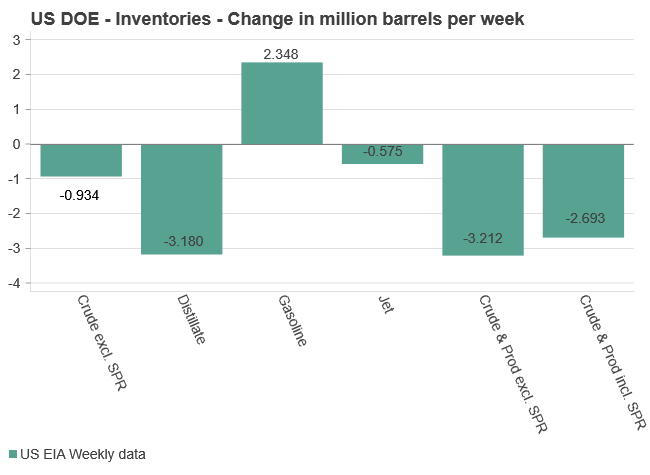

Earlier in the day (yesterday), crude prices briefly rose following reports of continued declines in U.S. commercial crude oil inventories (excl. SPR), which fell by 0.9 million barrels last week to 421.0 million barrels. This level is approximately 6% below the five-year average for this time of year, highlighting persistently tight market conditions.

In contrast, total motor gasoline inventories saw a significant build of 2.3 million barrels but remain 3% below the five-year average. A closer look reveals that finished gasoline inventories declined, while blending components inventories increased.

Distillate (diesel) fuel inventories experienced a substantial draw of 3.2 million barrels and are now approximately 7% below the five-year average. Overall, total commercial petroleum inventories recorded a net decline of 3.2 million barrels last week, underscoring tightening market conditions across key product categories.

Despite the ongoing drawdowns in U.S. crude and product inventories, global oil prices have remained range-bound since mid-October. Market participants are balancing a muted outlook for Chinese demand and rising production from non-OPEC+ sources against elevated geopolitical risks. The potential for stricter sanctions on Iranian oil supply, particularly as Donald Trump prepares to re-enter the White House, has introduced an additional layer of uncertainty.

We remain cautiously optimistic about the oil market balance in 2025 and are maintaining our Brent price forecast of an average USD 75 per barrel for the year. We believe the market has both fundamental and technical support at these levels.

Analys

Oil falling only marginally on weak China data as Iran oil exports starts to struggle

Up 4.7% last week on US Iran hawkishness and China stimulus optimism. Brent crude gained 4.7% last week and closed on a high note at USD 74.49/b. Through the week it traded in a USD 70.92 – 74.59/b range. Increased optimism over China stimulus together with Iran hawkishness from the incoming Donald Trump administration were the main drivers. Technically Brent crude broke above the 50dma on Friday. On the upside it has the USD 75/b 100dma and on the downside it now has the 50dma at USD 73.84. It is likely to test both of these in the near term. With respect to the Relative Strength Index (RSI) it is neither cold nor warm.

Lower this morning as China November statistics still disappointing (stimulus isn’t here in size yet). This morning it is trading down 0.4% to USD 74.2/b following bearish statistics from China. Retail sales only rose 3% y/y and well short of Industrial production which rose 5.4% y/y, painting a lackluster picture of the demand side of the Chinese economy. This morning the Chinese 30-year bond rate fell below the 2% mark for the first time ever. Very weak demand for credit and investments is essentially what it is saying. Implied demand for oil down 2.1% in November and ytd y/y it was down 3.3%. Oil refining slipped to 5-month low (Bloomberg). This sets a bearish tone for oil at the start of the week. But it isn’t really killing off the oil price either except pushing it down a little this morning.

China will likely choose the US over Iranian oil as long as the oil market is plentiful. It is becoming increasingly apparent that exports of crude oil from Iran is being disrupted by broadening US sanctions on tankers according to Vortexa (Bloomberg). Some Iranian November oil cargoes still remain undelivered. Chinese buyers are increasingly saying no to sanctioned vessels. China import around 90% of Iranian crude oil. Looking forward to the Trump administration the choice for China will likely be easy when it comes to Iranian oil. China needs the US much more than it needs Iranian oil. At leas as long as there is plenty of oil in the market. OPEC+ is currently holds plenty of oil on the side-line waiting for room to re-enter. So if Iran goes out, then other oil from OPEC+ will come back in. So there won’t be any squeeze in the oil market and price shouldn’t move all that much up.

Analys

Brent crude inches higher as ”Maximum pressure on Iran” could remove all talk of surplus in 2025

Brent crude inch higher despite bearish Chinese equity backdrop. Brent crude traded between 72.42 and 74.0 USD/b yesterday before closing down 0.15% on the day at USD 73.41/b. Since last Friday Brent crude has gained 3.2%. This morning it is trading in marginal positive territory (+0.3%) at USD 73.65/b. Chinese equities are down 2% following disappointing signals from the Central Economic Work Conference. The dollar is also 0.2% stronger. None of this has been able to pull oil lower this morning.

”Maximum pressure on Iran” are the signals from the incoming US administration. Last time Donald Trump was president he drove down Iranian oil exports to close to zero as he exited the JCPOA Iranian nuclear deal and implemented maximum sanctions. A repeat of that would remove all talk about a surplus oil market next year leaving room for the rest of OPEC+ as well as the US to lift production a little. It would however probably require some kind of cooperation with China in some kind of overall US – China trade deal. Because it is hard to prevent oil flowing from Iran to China as long as China wants to buy large amounts.

Mildly bullish adjustment from the IEA but still with an overall bearish message for 2025. The IEA came out with a mildly bullish adjustment in its monthly Oil Market Report yesterday. For 2025 it adjusted global demand up by 0.1 mb/d to 103.9 mb/d (+1.1 mb/d y/y growth) while it also adjusted non-OPEC production down by 0.1 mb/d to 71.9 mb/d (+1.7 mb/d y/y). As a result its calculated call-on-OPEC rose by 0.2 mb/d y/y to 26.3 mb/d.

Overall the IEA still sees a market in 2025 where non-OPEC production grows considerably faster (+1.7 mb/d y/y) than demand (+1.1 mb/d y/y) which requires OPEC to cut its production by close to 700 kb/d in 2025 to keep the market balanced.

The IEA treats OPEC+ as it if doesn’t exist even if it is 8 years since it was established. The weird thing is that the IEA after 8 full years with the constellation of OPEC+ still calculates and argues as if the wider organisation which was established in December 2016 doesn’t exist. In its oil market balance it projects an increase from FSU of +0.3 mb/d in 2025. But FSU is predominantly part of OPEC+ and thus bound by production targets. Thus call on OPEC+ is only falling by 0.4 mb/d in 2025. In IEA’s calculations the OPEC+ group thus needs to cut production by 0.4 mb/d in 2024 or 0.4% of global demand. That is still a bearish outlook. But error of margin on such calculations are quite large so this prediction needs to be treated with a pinch of salt.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDe tre bästa olje- och naturgasaktierna i Kanada

-

Analys3 veckor sedan

Analys3 veckor sedanCrude oil comment: OPEC+ meeting postponement adds new uncertainties

-

Analys4 veckor sedan

Analys4 veckor sedanCrude oil comment: US inventories remain well below averages despite yesterday’s build

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOklart om drill baby drill-politik ökar USAs oljeproduktion

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanVad den stora uppgången i guldpriset säger om Kina

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta vill vara med och bygga 1-4 GW kärnkraft, begär in förslag från kärnkraftsutvecklare

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKina gör stor satsning på billig kol i Xinjiang

-

Analys1 vecka sedan

Analys1 vecka sedanBrent crude rises 0.8% on Syria but with no immediate risk to supply