Analys

SEB – Råvarukommentarer, 15 september 2014

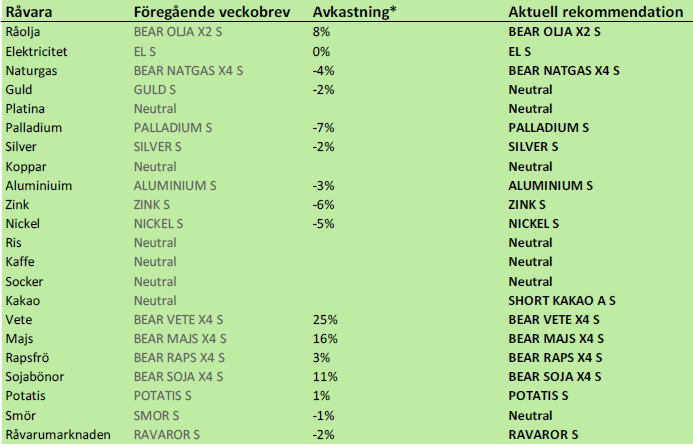

Rekommendationer

Råolja – Brent

OPECs strategi är att hålla oljepriset på en nivå där ökningen av global efterfrågan på olja kan mättas med en ökning av produktionen av olja utanför OPEC. OPEC kan fortsätta att producera på nuvarande nivå i många år, utan allt för stora investeringar.

Oljepriset ska alltså enligt OPEC balansera på den nivå där break-even ligger utanför OPEC. OPEC själva producerar på i genomsnitt 20 dollar per fat, utan tillväxt. Det finns många olika produktionskostnader utanför OPEC, inte minst beroende på olika höga produktionsskatter. Om global ökning av oljeefterfrågan är hög, måste priset vara högre, för att stimulera produktionstillväxt utanför OPEC. Om global efterfrågetillväxt är låg, så behöver stimulansen utanför OPEC inte vara lika hög. Så här ser prognosen ut från OPEC:

(Non-OPEC supply growth) jämfört med (Global demand growth)

2013: +1.3 mb/d versus +1.2 mb/d

2014: +1.6 mb/d versus +0.9 mb/d

2015: +1.3 mb/d versus +1.2 mb/d

I dagens scenario av relativt svag global efterfrågeökning har vi alltså en situation där 100 dollar per fat ger en stark stimulans till produktionsökning utanför OPEC under 2014 med +1.6 mb/d. Samtidigt leder 100 dollar per fat till en svag konsumtionsökning på bara 0.9 mb/d under 2014, dvs OPEC:s del av kakan krymper med 0.7 mb/d under året.

100 dollar per fat är alltså för högt i år, enligt OPEC. OPEC kan dra ner produktionen för att upprätthålla 100 dollar per fat. Saudiarabien sänkte också helt följdriktigt produktionen med 400 kb/d i augusti. Detta skedde också samtidigt som Libyen kom tillbaka som producent med 7-800 kb/d i produktionstakt.

Så vad kommer OPEC att göra framöver? Saudiarabien kommer knappast att vilja ta på sig hela ransoneringsjobbet. De andra måste också komma in på banan. Ska man komma till förhandlingsbordet är det bäst att komma med så upp-pumpad produktion som möljigt, en hög nivå att förhandla ner ifrån. Således är det ogynnsamt även för Saudiarabien att dra ner allt för mycket.

Vid en svag global efterfrågesituation ska oljepriset vara 80 dollar per fat för att dämpa produktionstillväxten utanför OPEC. Denna sanning förändras dock snabbt, eftersom ”frackingtekniken” förbättras i så snabb takt, och för att stimulera global tillväxt i efterfrågan.

Om efterfrågan är stark ska priset vara 100 dollar per fat.

MENA-risken är fortsatt väldigt hög vad gäller utbudssidan. Libyens oljeproduktion kan försvinna med kort varsel lika fort som den tillkommit.

Raffinaderierna håller just nu på att ställa om till vinterproduktion och de kommer tillbaka till full kapacitet under den andra halvan av oktober. Då kan oljemarknaden stramas upp igen.

Irans premiärminister Rouhani måste få avtalet om kärnvapen/kärnkraft i hamn innan årets slut. Efter det kan det bli politiskt svårt att köra processen vidare.

Brent crude är nu på 98.7 dollar par fat, alltså bara 1.3 dollar under 100 dollar, som är den tydligt önskade nivån för OPEC. Strukturen i marknaden är emellertid markant annorlunda än den vi sett det senaste året. Det råder produktionsöverskott i marknaden och den är i starkt contango i början av terminskurvan. Notera också att priset har fallit samtidigt som dollarn har stärkts. Dollarförstärkningen motsvarar ett prisfall på 5 dollar per fat.

Det kom också en ny IEA-rapport i veckan. Den karaktäriserades av svag tillväxt i oljeefterfrågan. Svagheten är störst i EU och i Kina. Ökningen i efterfrågan under det andra kvartalet i år stannade på bara 0.5 mb/d mätt på årsbasis!

Samtidigt var non-OPEC-supply growth +1.6 mb/d. OPEC:s kaka krymper.

Detta beror på den tekniska revolution som fracking innebär, som har ersatt den gamla utbudskurvan med en helt ny. Lägg därtill att USA.s energipolitik med välvilja ser på när frackingtekniken ökar inhemsk produktion och sänker beroendet av MENA och OPEC. Med ett oberoende vad gäller olja slipper USA rycka ut för att stabilisera den kroniskt instabila MENA-regionen. Värdet av att slippa kostnaderna för att agera global polismakt är naturligtvis mycket, mycket stort. Väldigt många globala bråkmakare får sin finansiering från ett högt oljepris och fracking är det bästa, och ändå fredliga vapnet mot dessa. Det finns alltså även en säkerhetspolitisk anledning till att via fracking, ta knäcken på det höga oljepriset.

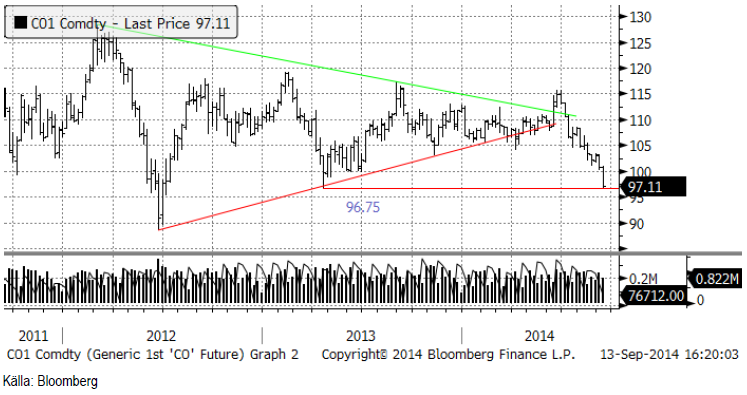

Nedan ser vi oljepriset i ett vecko-chart. Priset är nästan nere på 96.75, som är ett tekniskt stöd från botten under våren förra året. Under det stödet finns nästa stöd vid 90 dollar per fat.

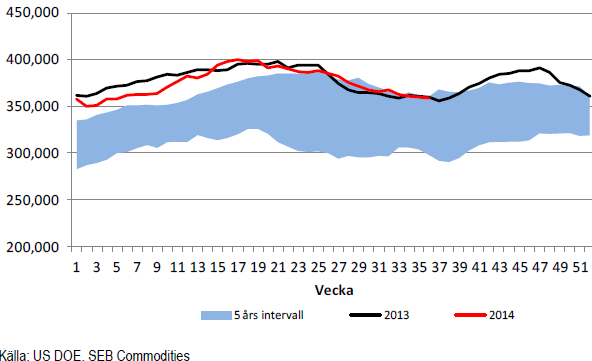

Råoljelagren i USA sjönk 1 mbbl till 358.6 mbbl.

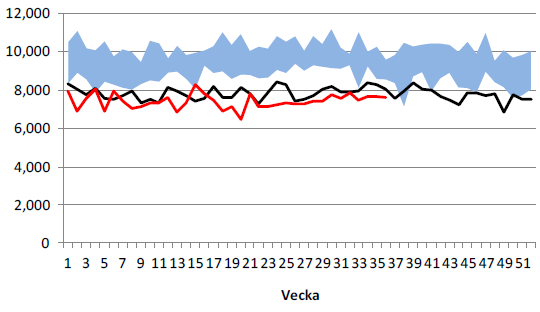

Importen av olja minskade marginellt i veckan till 7.621 miljoner fat.

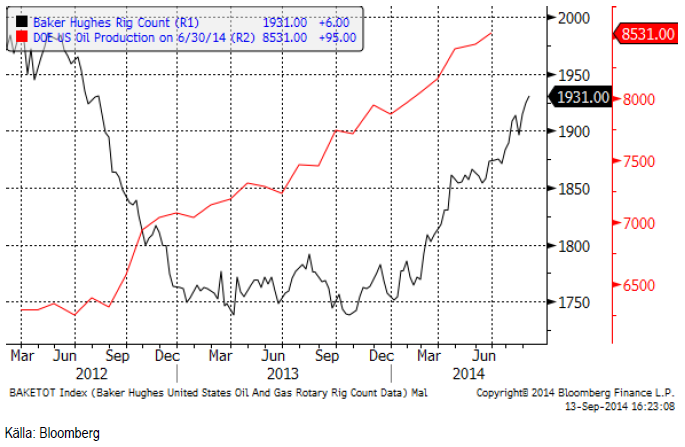

Nedan ser vi ett diagram på antalet oljeriggar i USA, enligt Baker Hughes statistik (svart) och USA:s oljeproduktion enligt US DOE på 8.357 mbpd. Antalet borr-riggar steg i veckan från 1925 till 1931.

Vi rekommenderar alltså på kort sikt en försiktig kortposition t ex med BEAR OLJA X2 S.

Elektricitet

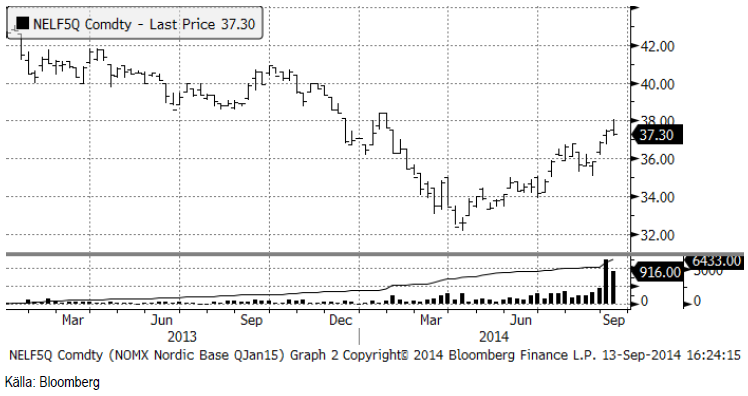

Certifikaten har nu bytt till att följa det första kvartalets kontrakt för år 2015. I veckochartet nedan ser vi att priset på det backade under förra veckan. Uppgången bromsas av att det finns ett tekniskt motstånd precis ovanför vid ca 38.5 euro per MWh.

Marknaden handlar nu lite sidledes, men vi tror det är större sannolikhet för en fortsatt prisuppgång, än att priset ska gå ner.

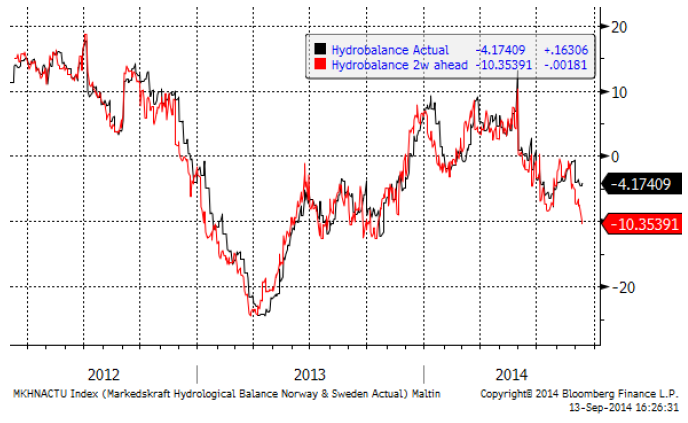

Hydrologisk balans har enligt 2-veckors prognosen försvagats. Från förra veckans underskott på -7.6 TWh har den sjunkit till ett underskott på 10.4 TWh.

Vi rekommenderar köp av EL S om priset kommer ner lite.

Naturgas

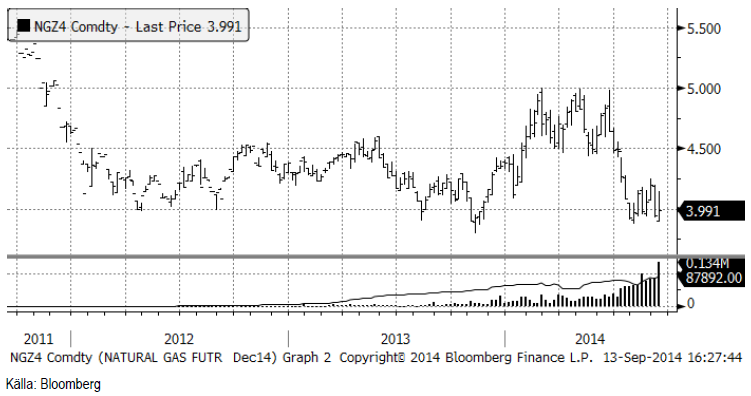

Naturgaspriset (decemberkontraktet) var ganska volatilt i veckan, men stängde bara marginellt över förra veckans stängningspris. Priset står och väger, men vi tror att det mest sannolika trots allt är att priset lämnar de senaste veckornas konsolideringsfas och sjunker ner mot 3.50. Vi håller fast vid vår investering i BEAR NATGAS X4 S.

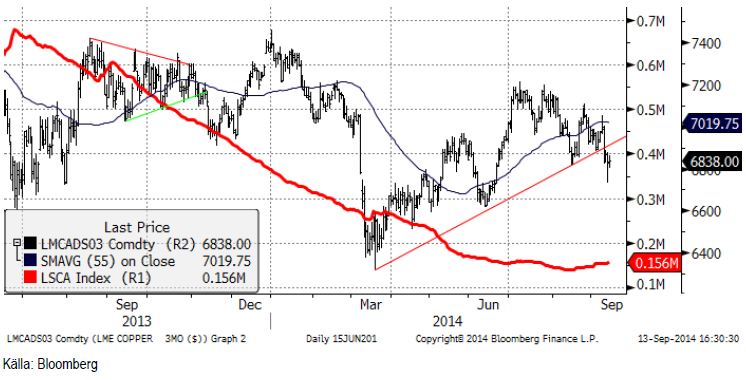

Koppar

Den stigande pristrenden är bruten. Koppar är den udda medlemmen av LME-familjen. Vi är inte särskilt positiva, snarare något negativa i vår vy av prisutvecklingen framöver. Vi tror att prisutvecklingen det närmaste året blir mer eller mindre ”sideways”.

Ryssland tar bort sin exportskatt på 10% på koppar. Detta är inte någon nyhet, men i dagens sanktionsfixerade omvärld, kan det vara en viktig faktor. Det ger Ryska producenter ett incitament att exportera katoder till EU.

Importen till Kina visar en årsvis förändring på -12%. Det förklaras delvis av Qingdao-skandalen tidigare i år. Det är emellertid inte något som marknaden tycker om att se, eftersom Kina är så central för kopparmarknadens efterfrågan. Dessutom kom Grasberggruvans (Freeport McMoRan). koncentratexport igång igen i juli. Kopparmarknadens fundamentala balans försämras alltså från två håll.

Vi rekommenderar neutral position i koppar.

Aluminium

Vi tror att aluminiummarknaden kommer att röra sig ”sidledes” ett tag. Den branta uppåtgående pristrenden är bruten. Vi tycker att det är rimligt att det sker eftersom marknaden har varit något ”överhettad”. Den mest troliga utvecklingen är att priset nu fluktuerar inom intervallet 2000 – 2150 dollar. Det finns en möjlighet att utbudet ökar som svar på de lite högre priserna och det begränsar uppsidan. Å andra sidan är efterfrågan på aluminium relativt stark och borde bli ännu starkare när vi kommer in i det fjärde kvartalet, så nersidan borde vara begränsad i priset. Taktiskt, talar det för en strategi där man försöker köpa på nedgångar (mot 2000 dollar) och sälja på uppgångar (mot 2150).

Vi fortsätter alltså med köprekommendation på ALUMINIUM S.

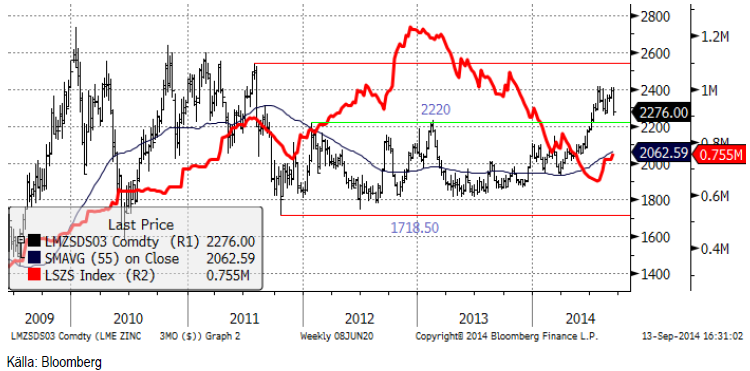

Zink

Zinkmarknaden är tillbaka på ruta ett. Zinkmarknaden har varit i en positiv pristrend sedan förra året. Detta är fundamentalt motiverat av successivt förbättrad balans. Den bästa källan och där detta syns tydligast finner man i the International Lead and Zinc Study Groups (ILZSG) rapporter. Vår rekommendation att öka på köpta positioner i zink vid rekylen nedåt i augusti till 2250 dollar visade sig rätt. Därifrån gick marknaden hela vägen upp till 2400 dollar på kort tid. Men på bara en vecka föll priset hela vägen tillbaka ner igen! Rapporter från marknaden antyder att många producenter tog tillfället i akt att prissäkra på de attraktiva höga nivåerna.

Tekniskt vände priset ner från tidigare motståndsnivåer. Det var inte konstigt att prisuppgången skulle stöta på patrull där. Rekylen nedåt inträffade samtidigt som andra marknader utvecklades svagt. Basmetaller, ädelmetaller, olja och hela jordbruksproduktsegmentet utvecklades svagt i veckan och det är inte bara en stark dollar som ligger bakom. Även om rekylen i zink kan vara oroväckande, anser vi att zinkmarknadens fundamentala situation med gradvis förbättring, gör zink till en av de mer köpvärda råvarorna och vi tycker att metallen är köpvärd på de här nuvarande nivåerna.

Vi rekommenderar köp av ZINK S.

Nickel

Vi skrev för en vecka sedan att vi tyckte att haussen upp mot 20,000 dollar var lite för tidig. Veckans högsta pris på 19,940 dollar per ton noterades direkt på morgonen i måndags. Marknaden orkade inte ta sig över motståndet från förra toppen, utan vände därefter direkt nedåt. Veckans lägsta pris noterades under asiatisk handel på fredag morgon, på 18320 dollar. Så marknaden är tillbaka på ruta ett. Priset är nere på samma nivå som förra rekylen nedåt bottnade ut på.

Reuters rapporterar att en Filippinsk politiker propagerar för att ett eventuellt exportförbud av malm från landet ska skjutas upp i fem år, för att ge industrin en möjlighet att bygga upp smältverkskapacitet inom landet. Så inget har egentligen förändrats. Det viktiga för nickelmarknaden är hur situationen i Indonesien förändras. Det mesta tyder på en gradvis förbättring i de fundamentala balanserna (mindre utbud, större efterfrågan). Som vi har påpekat förut, det är avgörande att detta också börjar visa sig i den viktigaste indikatorn av alla, i LME-lagret. För närvarande går det att med lite god vilja skönja en utplaning i lagerutvecklingen, men knappast någon klar trendförändring än.

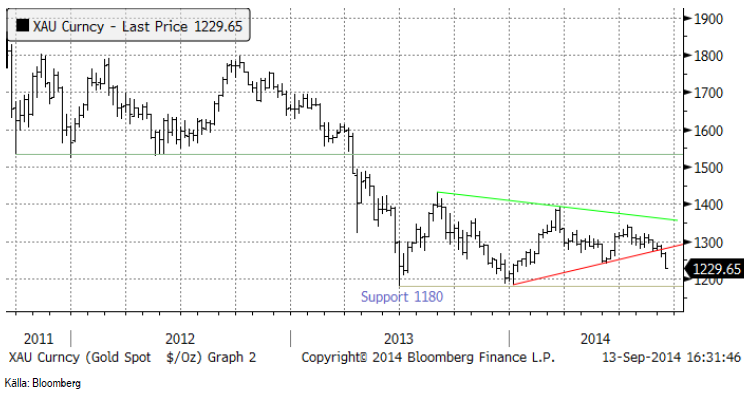

Guld

Priset på guld, som bröt den tekniska triangelformationen för ett par veckor sedan, har fortsatt att rasa i pris. Vi rekommenderar såld position av guld i dollartermer.

Chartet för guld i kronor (och i euro med för den delen) ser närmast ut som en omvänd head-and-shouldersformation, som alltså indikerar att stigande pris kan vara förestående. Vad detta kanske egentligen säger är att USD/SEK och USD/EUR kan vara köpvärd.

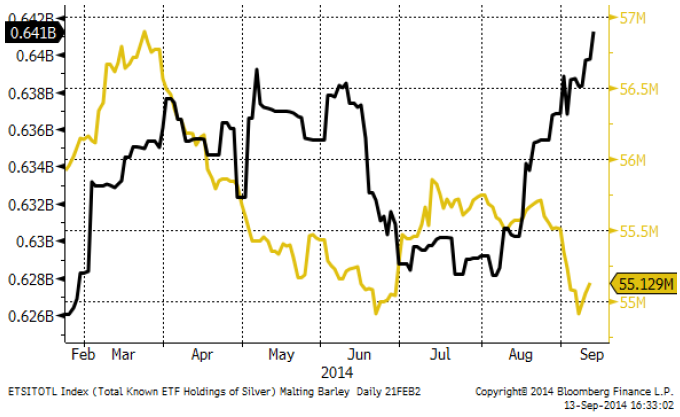

Det har fortsatt att vara inflöden i silver som investering. Även guld fick en släng av sleven i veckan som gick.

Vi rekommenderar sälj av guld i dollartermer. Eftersom GULD S är en investering i guld i kron-termer väljer vi att stanna vid neutral vy. Den som vill kanske kan köpa en BEAR GULD X4 S, som till största delen har en kort position i guld i dollartermer. Den är dock också köpt med hävstång 1 USD/SEK.

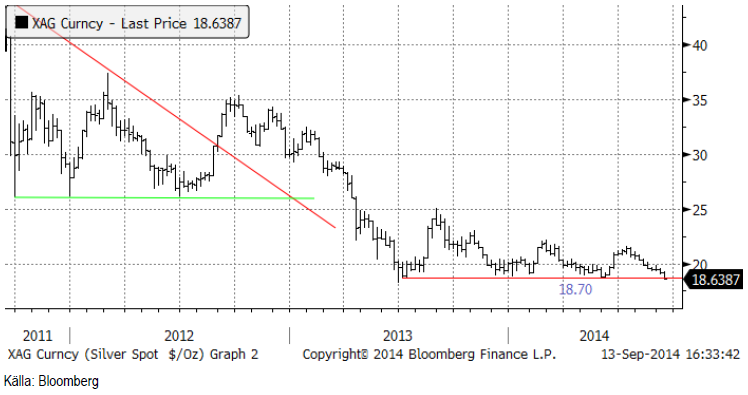

Silver

Silverpriset, i dollartermer, har brutit det tekniska stödet på 18.70 dollar per uns. Silverpriset stängde på 18.64 dollar i fredags. Vi har tidigare skrivit att stop-loss-nivån ligger vid ca 18.50. Det ser just nu inte särskilt ljust ut.

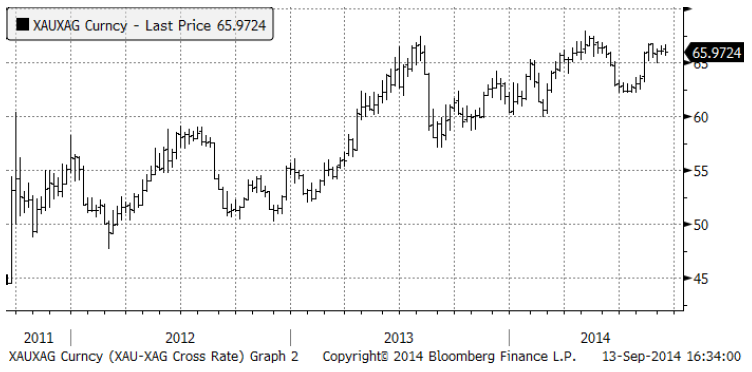

Silver är dock fortfarande ”billigt” i jämförelse med guld.

Vi rekommenderar fortfarande köp av silver, men stop-loss bör tas vid 18.50.

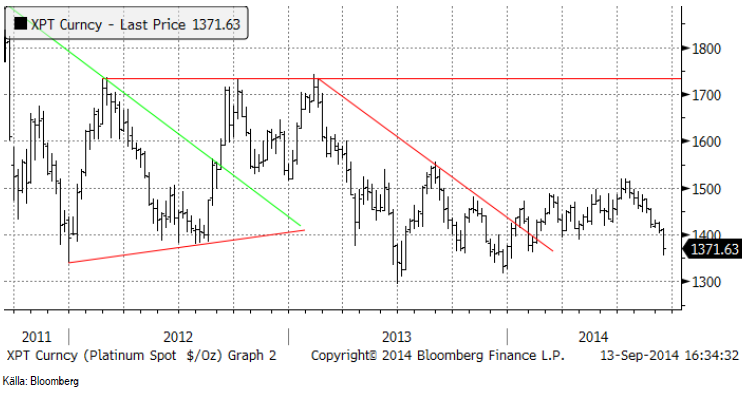

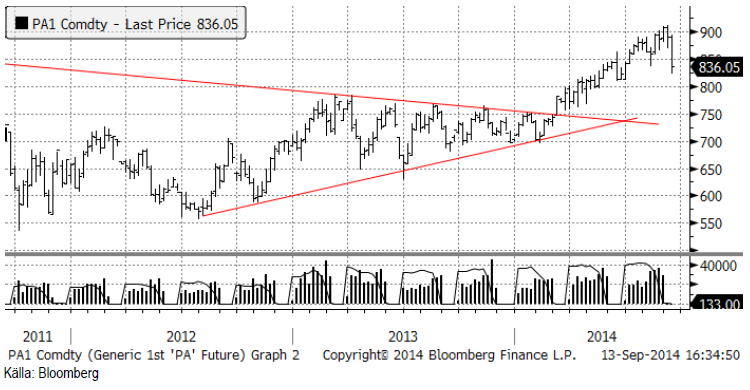

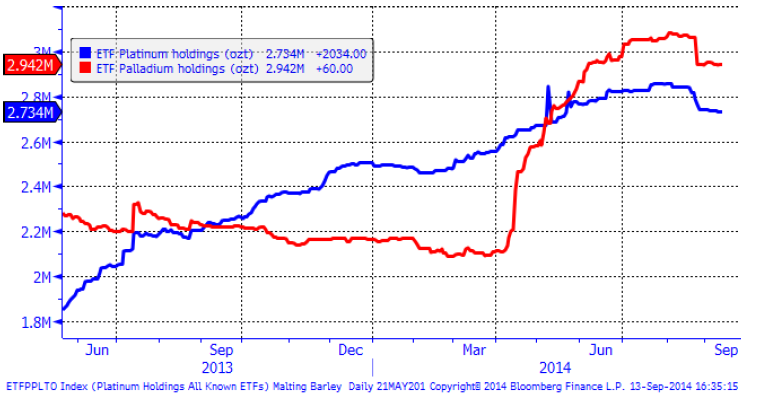

Platina & Palladium

Platinapriset passerade 1400 dollar och föll kraftigt i veckan som gick. Nästa stödnivå är 1300.

Palladium som förra veckan föll under 900 dollar, föll betydligt mycket mer i veckan som gick, ända ner till 836 dollar. Tekniskt stöd finns strax under den kursen.

Nedanför ser vi hur mycket metall som finns i börshandlade fonder för platina respektive palladium. Det har varit små utflöden i båda metallerna.

Vi fortsätter med neutrala vy på platina men rekommenderar en köpt position i palladium, helst om man kan köpa på en rekyl nära 800 dollar.

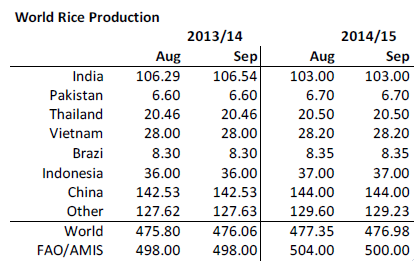

Ris

Priset på ris ligger kvar strax över det tekniska stödet på 12.44 dollar.

WASDE sänkte global produktion och det gjorde även FAO / AMIS.

Utgående lager sänktes lika mycket. Både USDA och FAO sänker utgående lager lika mycket som produktionen minskar.

Vi fortsätter med neutral rekommendation.

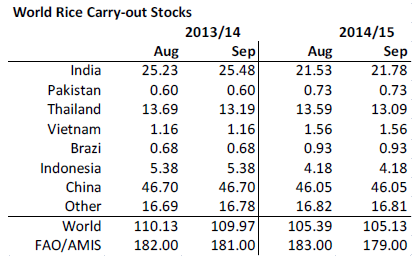

Kaffe

Regn över Minas Gerais gav prisfall på kaffet. 180 cent är ett visst tekniskt stöd. Vi ser väl inte någon trigger åt något håll. Sidledes rörelse tror vi kommer att fortsätta.

Vi rekommenderar neutral position i kaffe.

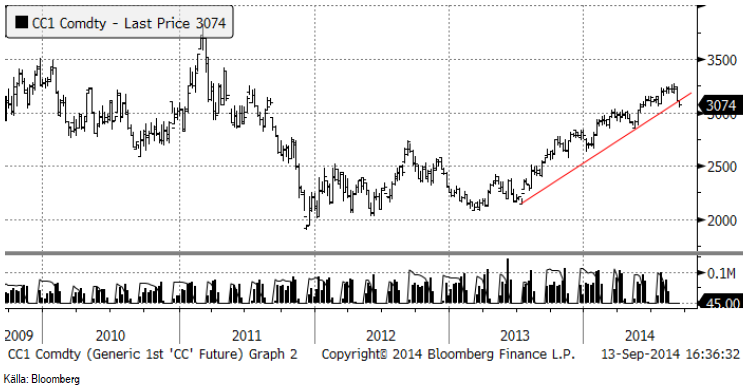

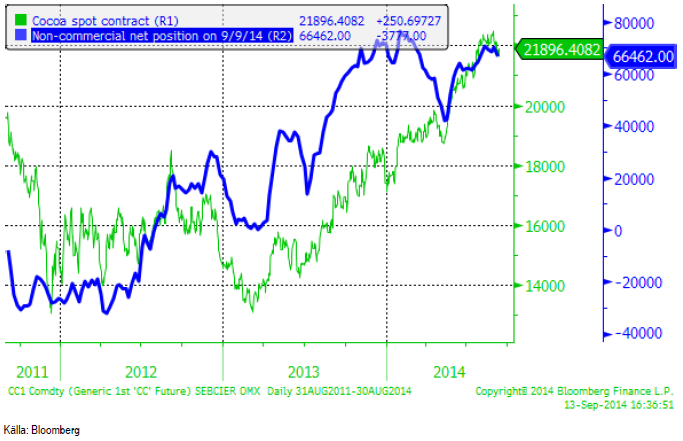

Kakao

Kakao har brutit uppgången och det är nu läge att ligga kort, t ex via ”SHORT KAKAO A S”.

Spekulativ position ligger väldigt högt, historiskt sett. Det kan bli ”trångt i dörren” om trenden vänder nedåt.

För analyser av fler jordbruksråvaror se SEBs jordbruksanalysbrev.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

OPEC+ in a process of retaking market share

Oil prices are likely to fall for a fourth straight year as OPEC+ unwinds cuts and retakes market share. We expect Brent crude to average USD 55/b in Q4/25 before OPEC+ steps in to stabilise the market into 2026. Surplus, stock building, oil prices are under pressure with OPEC+ calling the shots as to how rough it wants to play it. We see natural gas prices following parity with oil (except for seasonality) until LNG surplus arrives in late 2026/early 2027.

Oil market: Q4/25 and 2026 will be all about how OPEC+ chooses to play it

OPEC+ is in a process of unwinding voluntary cuts by a sub-group of the members and taking back market share. But the process looks set to be different from 2014-16, as the group doesn’t look likely to blindly lift production to take back market share. The group has stated very explicitly that it can just as well cut production as increase it ahead. While the oil price is unlikely to drop as violently and lasting as in 2014-16, it will likely fall further before the group steps in with fresh cuts to stabilise the price. We expect Brent to fall to USD 55/b in Q4/25 before the group steps in with fresh cuts at the end of the year.

Natural gas market: Winter risk ahead, yet LNG balance to loosen from 2026

The global gas market entered 2025 in a fragile state of balance. European reliance on LNG remains high, with Russian pipeline flows limited to Turkey and Russian LNG constrained by sanctions. Planned NCS maintenance in late summer could trim exports by up to 1.3 TWh/day, pressuring EU storage ahead of winter. Meanwhile, NE Asia accounts for more than 50% of global LNG demand, with China alone nearing a 20% share (~80 mt in 2024). US shale gas production has likely peaked after reaching 104.8 bcf/d, even as LNG export capacity expands rapidly, tightening the US balance. Global supply additions are limited until late 2026, when major US, Qatari and Canadian projects are due to start up. Until then, we expect TTF to average EUR 38/MWh through 2025, before easing as the new supply wave likely arrives in late 2026 and then in 2027.

Analys

Manufacturing PMIs ticking higher lends support to both copper and oil

Price action contained withing USD 2/b last week. Likely muted today as well with US closed. The Brent November contract is the new front-month contract as of today. It traded in a range of USD 66.37-68.49/b and closed the week up a mere 0.4% at USD 67.48/b. US oil inventory data didn’t make much of an impact on the Brent price last week as it is totally normal for US crude stocks to decline 2.4 mb/d this time of year as data showed. This morning Brent is up a meager 0.5% to USD 67.8/b. It is US Labor day today with US markets closed. Today’s price action is likely going to be muted due to that.

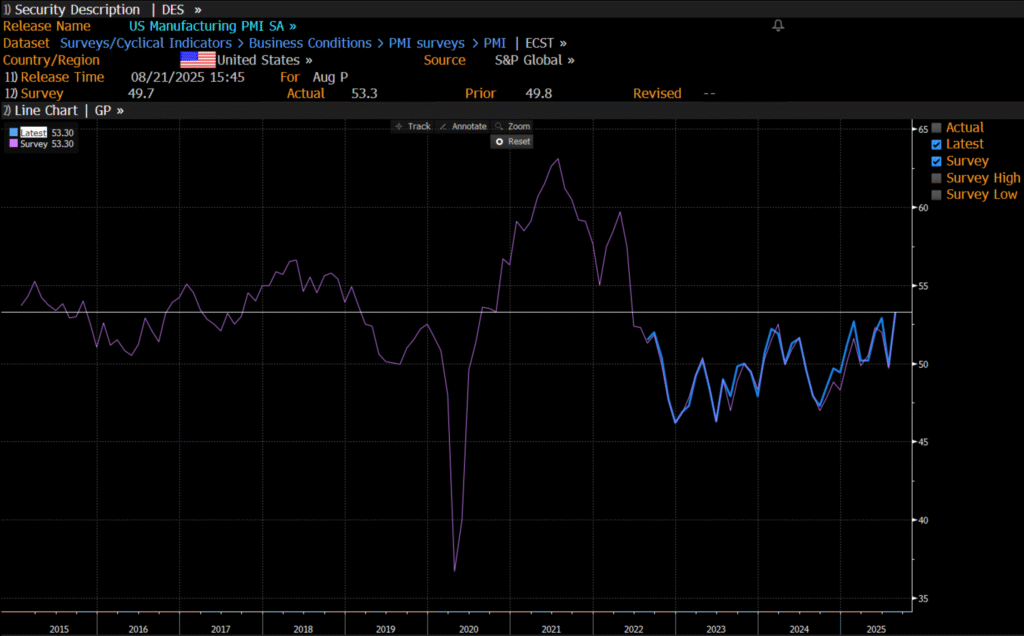

Improving manufacturing readings. China’s manufacturing PMI for August came in at 49.4 versus 49.3 for July. A marginal improvement. The total PMI index ticked up to 50.5 from 50.2 with non-manufacturing also helping it higher. The HCOB Eurozone manufacturing PMI was a disastrous 45.1 last December, but has since then been on a one-way street upwards to its current 50.5 for August. The S&P US manufacturing index jumped to 53.3 in August which was the highest since 2022 (US ISM manufacturing tomorrow). India manufacturing PMI rose further and to 59.3 for August which is the highest since at least 2022.

Are we in for global manufacturing expansion? Would help to explain copper at 10k and resilient oil. JPMorgan global manufacturing index for August is due tomorrow. It was 49.7 in July and has been below the 50-line since February. Looking at the above it looks like a good chance for moving into positive territory for global manufacturing. A copper price of USD 9935/ton, sniffing at the 10k line could be a reflection of that. An oil price holding up fairly well at close to USD 68/b despite the fact that oil balances for Q4-25 and 2026 looks bloated could be another reflection that global manufacturing may be accelerating.

US manufacturing PMI by S&P rose to 53.3 in August. It was published on 21 August, so not at all newly released. But the US ISM manufacturing PMI is due tomorrow and has the potential to follow suite with a strong manufacturing reading.

Analys

Crude stocks fall again – diesel tightness persists

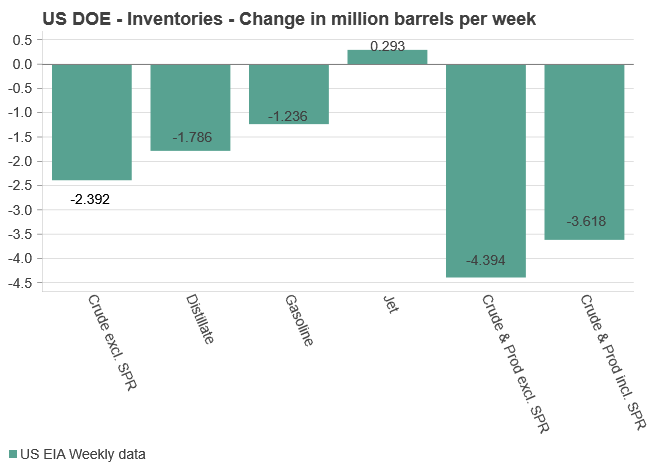

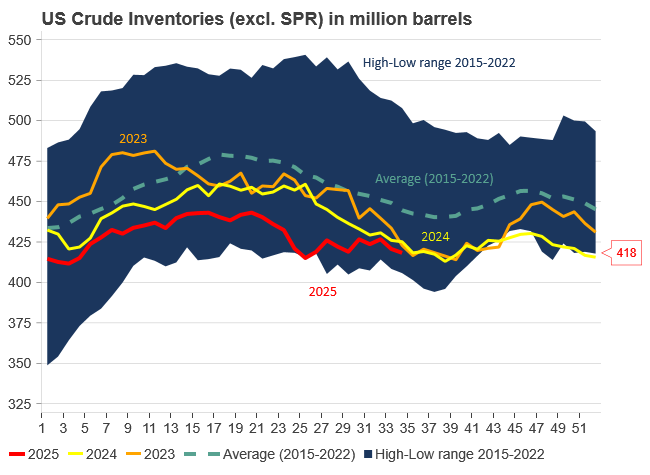

U.S. commercial crude inventories posted another draw last week, falling by 2.4 million barrels to 418.3 million barrels, according to the latest DOE report. Inventories are now 6% below the five-year seasonal average, underlining a persistently tight supply picture as we move into the post-peak demand season.

While the draw was smaller than last week’s 6 million barrel decline, the trend remains consistent with seasonal patterns. Current inventories are still well below the 2015–2022 average of around 449 million barrels.

Gasoline inventories dropped by 1.2 million barrels and are now close to the five-year average. The breakdown showed a modest increase in finished gasoline offset by a decline in blending components – hinting at steady end-user demand.

Diesel inventories saw yet another sharp move, falling by 1.8 million barrels. Stocks are now 15% below the five-year average, pointing to sustained tightness in middle distillates. In fact, diesel remains the most undersupplied segment, with current inventory levels at the very low end of the historical range (see page 3 attached).

Total commercial petroleum inventories – including crude and products but excluding the SPR – fell by 4.4 million barrels on the week, bringing total inventories to approximately 1,259 million barrels. Despite rising refinery utilization at 94.6%, the broader inventory complex remains structurally tight.

On the demand side, the DOE’s ‘products supplied’ metric – a proxy for implied consumption – stayed strong. Total product demand averaged 21.2 million barrels per day over the last four weeks, up 2.5% YoY. Diesel and jet fuel were the standouts, up 7.7% and 1.7%, respectively, while gasoline demand softened slightly, down 1.1% YoY. The figures reflect a still-solid late-summer demand environment, particularly in industrial and freight-related sectors.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys4 veckor sedan

Analys4 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland

-

Analys2 veckor sedan

Analys2 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEtt samtal om koppar, kaffe och spannmål