Analys

SEB – Råvarukommentarer, 18 augusti 2014

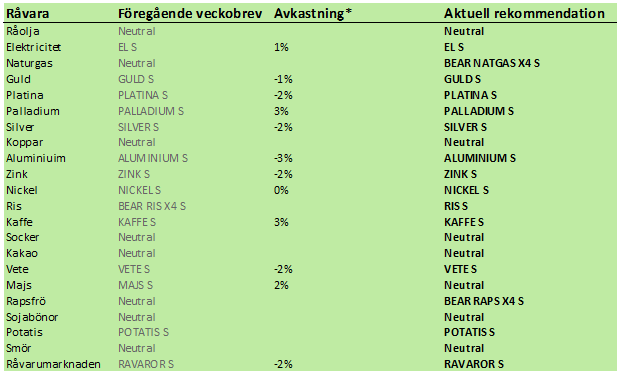

Rekommendationer

*) Senaste veckobrevet kom den 4 augusti, men prisförändringen avser senaste veckan.

Kort sammanfattning

EU går av allt att döma in i recession igen. Ryska förband har gått över gränsen till Ukraina, vilket lär ha skett då och då under lång tid. Skillnaden är att journalister från väst (Guardian, Telegraph) nu fotograferat, filmat och skrivit om det. NATO:s danske chef talar om ”incursion”, istället för ”invasion”. Båda orden betyder invasion. ”Incursion” är en eufemism för ”invasion”.

Den här konflikten börjar nu sätta sin prägel på de globala råvarumarknaderna. Direkt på invasionsnyheten i fredags steg vete och majspriset, som mest med 3.5%, en ovanligt stor prisrörelse. Mjölkpriset rasade ytterligare 10% i veckan som gick. Potatis och grispriset i Europa föll också med 5 – 10%. Marknaden gör tolkningen att priset inte hämtar sig. Sojamjölspriset steg (sojamjöl är också en matvara som är bra att ha i skafferiet om det blir oroligt på världshaven).

Oljepriset steg i fredags, men guldpriset har inte rört sig som man kunnat förvänta sig av historiska liknande situationer.

Råolja – Brent

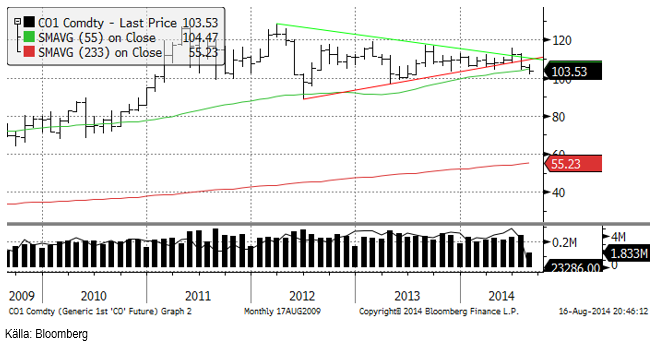

Oljepriset studsade på 102 dollar. Nedgången från 106-108 är ungefär lika lång som från 116 till 106-108. Enligt teknisk analys skulle därför nedgångsfasen vara över och vi skulle kunna förvänta oss en konsolidering vid 102-106, ungefär.

I juni bröt oljepriset den stora triangelformationen på uppsidan, vilket var en köpsignal. Därefter vände priset ner kraftigt och ligger nu under triangelformationen. Det är alltså en teknisk säljsignal. Vi skulle kunna få en uppgång till 110 dollar per fat igen, utan att den negativa bilden skulle störas på längre sikt. Det är ofta, men inte alltid, man ser en sådan sista uppgång innan prisfallet sätter in.

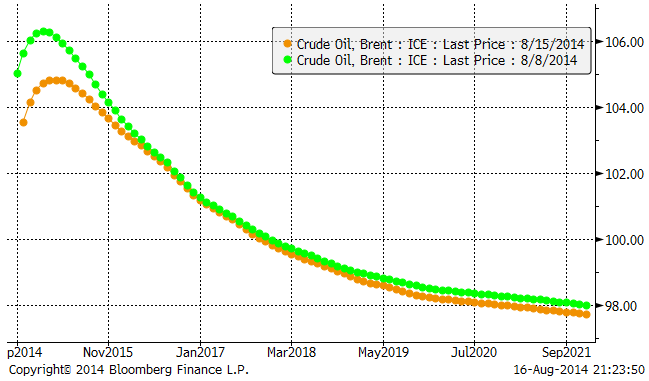

Det råder contango det första halvåret i Brent-marknaden.

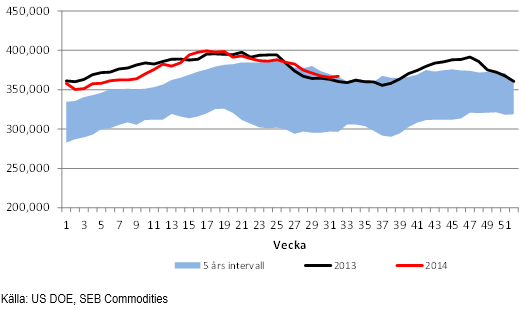

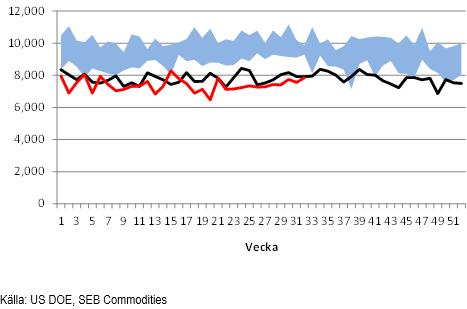

Råoljelagren i USA minskar fortfarande säsongsmässigt, men nedgången börjar plana ut – på rekordnivåer.

Importvolymerna till USA ligger under förra årets, men importen har ökat de senaste veckorna. Detta kan bero på det lite spända läget i världen.

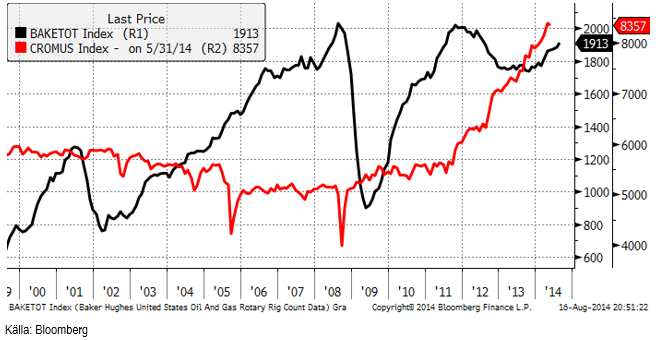

Nedan ser vi ett diagram på antalet oljeriggar i USA, som fortsatt att stiga enligt Baker Hughes statistik (svart) och USA:s oljeproduktion enligt US DOE på 8.357 mbpd. Av antalet riggar kan man inte förstå att oljeproduktionen skulle stiga. Det är ny teknik efter 2008/09 (fracking) som gör att riggarna är mer produktiva än de var på tidigt 00-tal.

USA kommer att gå förbi Ryssland och Saudiarabien i år eller nästa år och återigen bli världens största producent av råolja. Tekniken går naturligtvis att använda på andra ställen, men den har ännu inte fått någon större spridning.

Med det contango som nu råder, får man betalt för att ligga kort. Vi tror inte på en köpt position, men nöjer oss för närvarande med att inte ha någon position alls.

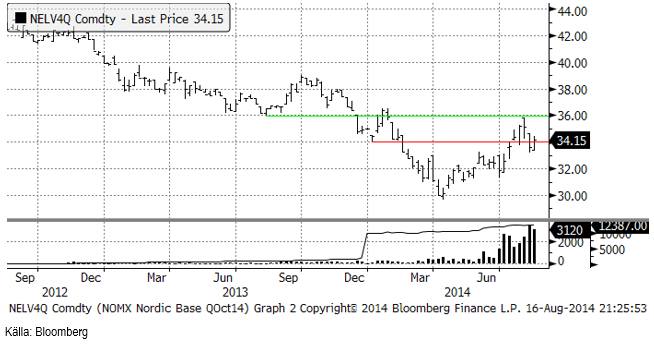

Elektricitet

Terminskontraktet för det fjärde kvartalet befinner sig sedan ett par veckor i rekyl nedåt. Tekniskt stöd finns vid 33 och motstånd vid 36 euro per MWh. Den medellångsiktiga trenden är uppåtriktad och vi tror att man hellre ska köpa än sälja. Vi fortsätter alltså med köprekommendation.

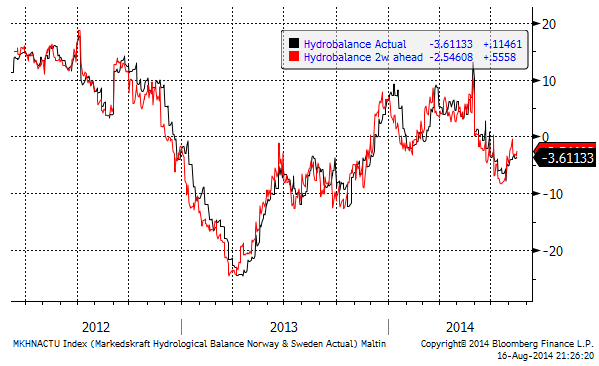

Hydrologisk balans har de senaste månaderna sjunit till ett underskott.

Vi rekommenderar köp av EL S om priset kommer ner lite. Som vi ser av väderleksprognosen för de kommande två veckorna nedan under ”Odlingsväder”, ser det väldigt blött ut för Norden.

Naturgas

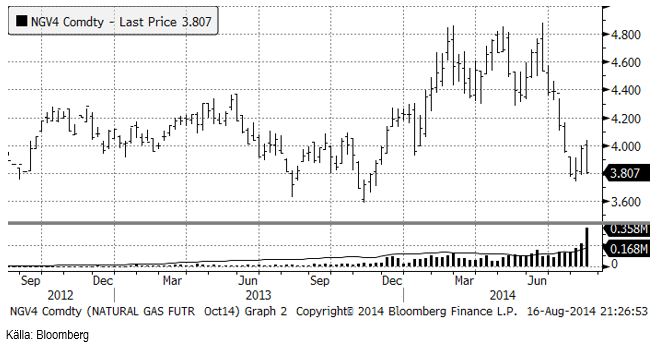

De senaste veckorna har priset på naturgas konsoliderat sig efter det kraftiga prisfallet från 4.80 ner till 3.80. Den ”absoluta botten” ligger vid 3.60 dollar. Det är nu inte helt säkert att det är en så absolut botten. Som vi såg ovan fortsätter antalet riggar att öka, vilket framförallt ger extra produktion av naturgas i USA.

Vi noterar också den stora ökningen i omsättning i veckan som gick, vilket skedde på sjunkande pris. Att intresset ökar på sjunkande pris, säger oss att dynamiken är på nedsidan.

Vi fortsätter alltså med säljrekommendation, och rekommenderar därför köp av t ex BEAR NATGAS X4 S.

Koppar

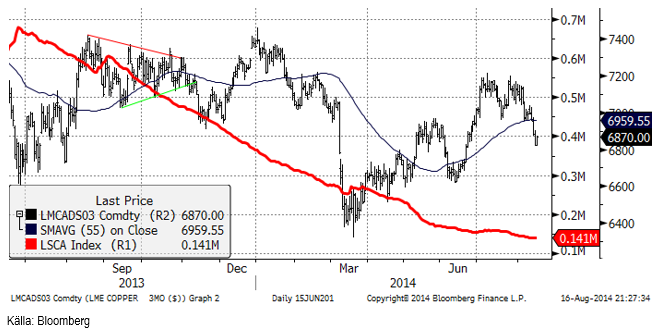

Fundamenta ter sig lite svagare och ur ett tekniskt perspektiv finns risken att kopparpriset fortsätter ner, trots det stora prisfallet. Prisutvecklingen för koppar skiljer sig från de andra basmetallerna, som alla har brutit sina fleråriga fallande pristrender. Detta återspeglar också den fundamentala situationen för koppar, som troligtvis går mot överskott i utbuds/efterfråge-balansen, efter flera år av underskott.

Vi anser dock att det är för tidigt att gå kort koppar. Man måste komma ihåg att lagernivåerna fortfarande är ganska små, vilket gör marknaden känslig för förändringar i efterfrågesidan. Detta verkar inte finnas i korten just nu, men med Kinas köp av lager till sin strategiska reserv i minne (det senaste stora köpet satte punkt för prisnedgången i mars i år), kan aktörer vara försiktiga med att gå kort koppar. Den psykologiska effekten av detta kan i sig självt vara den stödjande faktor för priset som håller det uppe.

Vi rekommenderar neutral position i koppar.

Aluminium

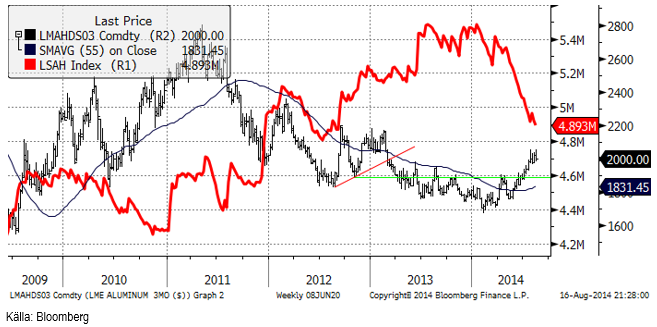

Som man kunde vänta sig, ledde det överköpta läget till en rekyl i aluminiumpriset. Den utlösande händelsen var uppenbarligen onsdagens kinesiska statistik. Efter att ha testat den tidigare toppnoteringen på strax över 2050 dollar, blev aluminium rätt påsåld under resten av veckan. Ur en teknisk synvinkel utgör fredagens stängning utanför trendkanalen en signal om ett fall ner till juli månads lägsta vid 1970 dollar. Trots likvideringen i veckan som gick, håller aluminium emot bättre än resten av basmetallerna. Det kan hända att marknaden oroar sig för möjliga störningar i den ryska exporten om sanktionskriget fortsätter att eskalera. Ryssland exporterar 80% av sin produktion på 3.7 miljoner ton.

Vi fortsätter alltså med köprekommendation på ALUMINIUM S.

Zink

Zinkmarknaden drabbades av lite tyngre vinsthemtagningar i veckan än vi hade räknat med. Vinsthemtagningarna började redan förra veckan oh fortsatte som sagt. Tekniskt stöd finns på 2220 dollar. Det har kommit ett par stora inleveranser till LME:s lager, som vi ser av den röda kurvan nedan. Den positiva trenden har tidigare ridit på det sjunkande LME-lagret. De stora inleveranserna antyder att det handlar om material som flyttas från finansieringsaffärer i lager utanför LME, in till den mer likvida LME-marknaden. Det handlar alltså inte egentligen om material som blivit över när gruvbolag säljer metall till konsumenter.

Vi anser fortsatt att zink-balansen går mot en stadig förbättring och att man ska betrakta den här rekylen som ett köptillfälle. Tekniskt stöd finns som tidigare nämnt vid 2220. Det är sällan priset når ända till ett stöd om flera vill köpa.

Vi rekommenderar köp på en sådan rekyl, av t ex ZINK S.

Nickel

I en rapport från Metal Bulletin kommenterar de marknaden så här: ”LME-priset på nickel fortsätter att konsolidera sig, terminsmarknaden har gått in i contango, antalet utestående terminskontrakt minskar, då spekulanter som vill köpa intresserar sig för andra håll för närvarande, lagren på LME stiger fortfarande, fysiska premier är oförändrade i USA, men lägre i Asien och Europa och NPI och nickelmalmspriserna har planat ut under sina tidigare toppar.” Det låter inte särskilt inspirerande, men allt det är i stort sett i linje med vad vi hört från andra håll.

Detta förtar in att det finns en risk för ökad brist senare i år. Det indonesiska energi- och resursministeriet sade i veckan att nästa regering (som tar över i mitten av oktober) kommer att behålla exportförbudet. Detta är alltså utgångspunkten för närvarande och vi behåller vår positiva vy på prisutvecklingen på nickel. På kort sikt är dock risken på uppsidan begränsad, eftersom nickelmarknaden alltid är svag, säsongsmässigt, så här års. Vi anser att prisnedgångar kan utnyttjas för att köpa, i synnerhet om priset går ner till mellan 18000 och 18500 dollar.

Guld

I torsdags publicerade World Gold Council sin rapport Gold Demand Trends för det andra kvartalet i år. Den visade att smyckesefterfrågan på guld är följer den tillväxttrend som pågått sedan år 2009. WGC rapporterar också att investeringsefterfrågan ökat med 4% och att utflödet ur guld-ETC:er minskat. Centralbankerna köpte 118 ton guld under det andra kvartalet, vilket är en ökning med 28% sedan samma period förra året. Samtidigt ökade gruvproduktionen med 13%. Skrotningen av gamla smycken minskade dock, vilket innebär att utbudet ökade med 10%. I torsdags rapporterade Sydafrika hur stor landets guldproduktion var i 1.2% lägre i juni än samma månad förra året. Det är en förändring i nivå med de senaste åren.

Svenska placerare har ökat sina innehav i SEB:s certifikat på ädelmetaller med 80% i år. Nivån ligger dock fortfarande under toppnivåerna kring årsskiftet 2012/13. En skillnad är att fler investerat i silver, platina och palladium och inte enbart i guld som tidigare varit helt dominerande inom ädelmetallsegmentet.

Nedan ser vi ett veckochart över guldprisets utveckling i dollar. Den stora konsolidering med en triangelformation som bildades efter prisnedgången förra året är fortfarande intakt. Vi väntar på utbrott uppåt eller nedåt.

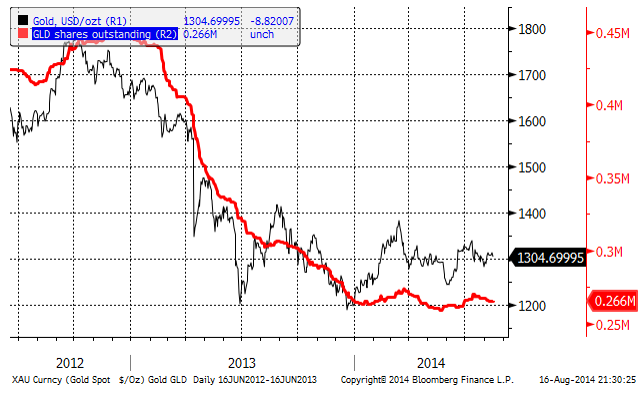

Nedan ser vi antalet andelar i GLD-fonden och guldprisets utveckling. Vi ser att sedan mitten av juli har investerare faktiskt sålt av andelar.

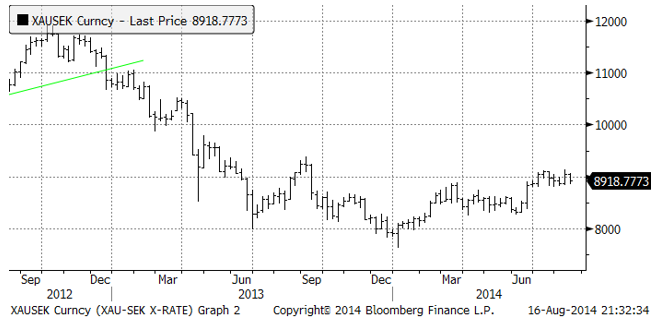

Guldpriset har utklassat svenska aktier i år. Guldpriset har stigit från 7907 kr / uns vid årsskiftet till 8918 kr i fredags. Det är en uppgång på 12.8%. OMXS30 har samtidigt gått från 1334 till 1353, en betydligt blygsammare uppgång på 1.4%.

Vi rekommenderar köp av GULD S.

Silver

Den sista fastställningen av “London silver fix” ägde rum i torsdags. I 117 år har silver-fixen varit ledstjärnan i silvermarknaden. I fredags handlades silver elektroniskt. CME Group förser marknaden med den elektroniska handelsplattformen och algoritmen, medan Thomson Reuters ansvarar för administrationen. Auktionen börjar klockan 12:00 GMT, som förut.

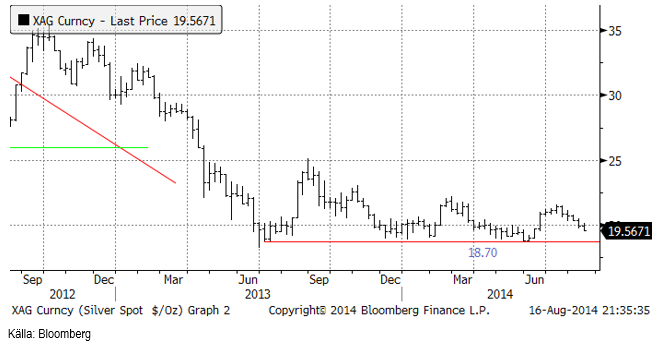

Silverpriset befinner sig ännu tydligare i konsolidering inom ett snävt prisintervall. I diagrammet nedan ser vi hur 18.70 dollar per uns gett stöd varje gång priset gått ner till den nivån i över ett år.

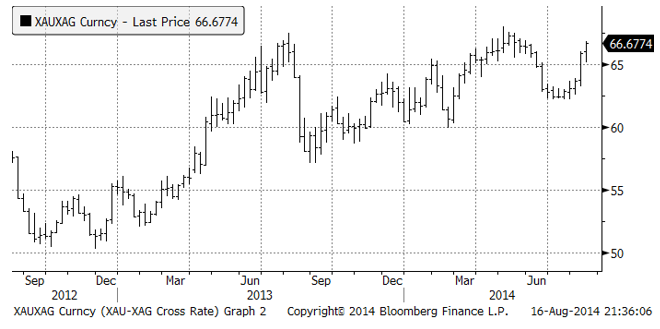

Nedan ser vi ett diagram över priset på guld uttryckt i silver. Silver, har återigen blivit historiskt billigt i förhållande till guld och det talar för att hellre köpa silver än guld just nu.

Vi anser att silver är mer köpvärt än guld och skulle vilja köpa på de här nivåerna. Vi rekommenderar köp av SILVER S.

Platina & Palladium

Platinapriset orkade inte över motståndsnivån vid 1525 dollar per ozt och har i juli fallit tillbaka till 1456. Tekniskt ser platina ut att ha rätt kämpigt att ta sig över 1525 och det finns risk för besvikelser, vilket kan leda till likvidering och kursfall istället.

Prisdiagrammet på palladium ser vi nedan. Priset närmar sig 900 dollar efter veckans kursrusning.

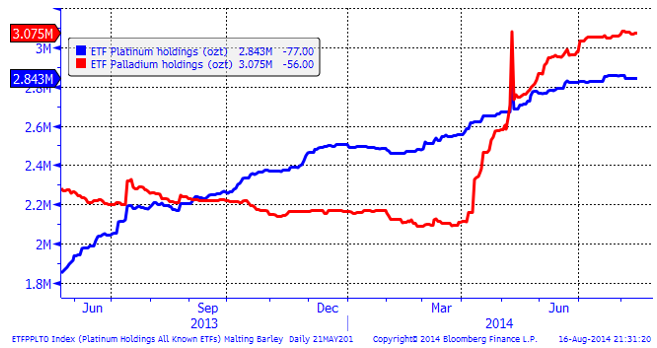

Nedanför ser vi hur mycket metall som finns i börshandlade fonder för platina respektive palladium.

Vi rekommenderar köp av PLATINA S och PALLADIUM S.

Ris

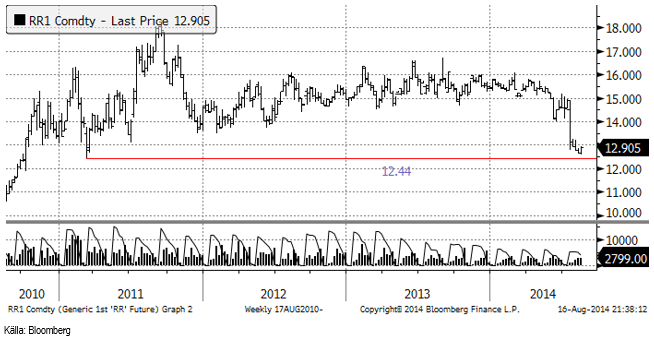

Priset på ris (novemberkontraktet på CME) rekylerade uppåt i veckan som gick efter USDA:s WASDE-rapport. Priset har också stöd av den tekniska stödnivån vid 12.44 dollar per cwt.

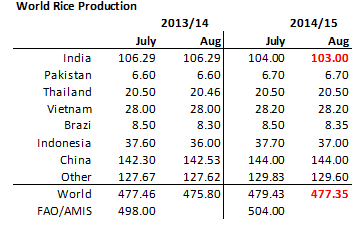

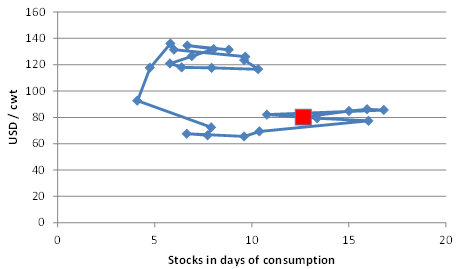

USDA justerade ner produktionsestimatet för Indiens risproduktion med 1 mt till 103 mt för 2014/14. Det är monsunskörden som sänkts eftersom det regnat mindre än normalt. På global basis sjunker produktionen av ris med drygt 2 mt.

Konsumtionen av ris följer befolkningsutvecklingen rätt väl och 2 mt lägre produktion slår lätt över i 3 mt lägre utgående lager, som vi ser nedan.

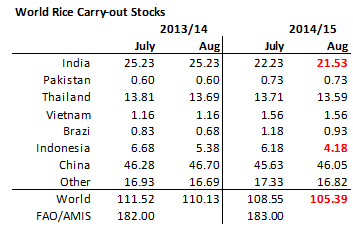

Rispriset ligger lågt i ett historiskt perspektiv, även med hänsyn tagen till att lagren är ganska höga.

Vi fortsätter att rekommendera köp av RIS S.

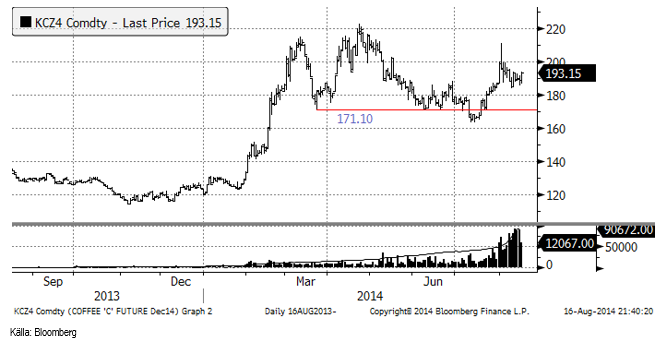

Kaffe

Kaffepriset har varit en rekyl uppåt sedan mitten av juli. Den tycks vara aktiv igen och det kanske blir en ny hausse i veckan som kommer. På det hela taget tolkar vi detta som svängningar efter den chock som torkan i januari och februari förde med sig. Det finns inte någon ny händelse som har kraft att störa marknaden för att få en ny uppgång till över 220 cent, vårens mest extrema prisnivå. Det handlar snarare om ett sökande efter en nivå som är rätt givet vad som har hänt.

Med det sagt, så måste vi ändå välja och då väljer vi hellre att just nu vara köpta kaffe än sålda.

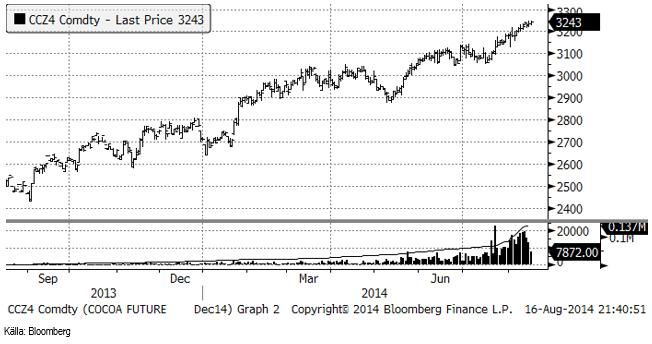

Kakao

Decemberkontraktet på kakao i New York, CCZ4, fortsätter att ånga på. Uppgångsfasen är dock rätt mogen och en rekyl nedåt skulle inte förvåna.

Tekniskt ser vi att omsättningen sjunker samtidigt som priset når nya högsta noteringar. Divergensen mellan sjunkande volym och nya toppnoteringar är ett varningstecken.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation