Nyheter

Guldsäljarna kan tvingas köpa tillbaka snabbt

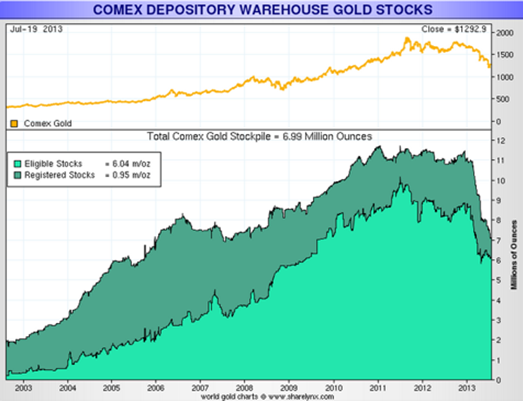

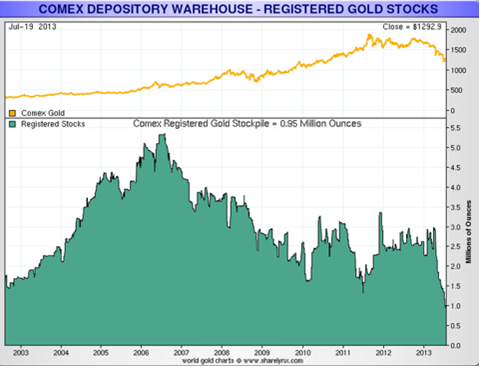

Vi har noterat de snabbt minskade innehaven av guld i COMEX lagerhus. Vi har sett detta tidigare, och vi kommer se det i framtiden igen, men denna gång ser vi hur COMEX redovisar de lägsta lagersaldona någonsin.

Vi har noterat de snabbt minskade innehaven av guld i COMEX lagerhus. Vi har sett detta tidigare, och vi kommer se det i framtiden igen, men denna gång ser vi hur COMEX redovisar de lägsta lagersaldona någonsin.

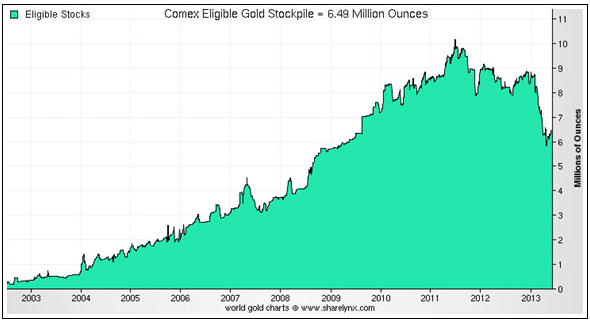

COMEX lager av guld har nu fallit till under 7 miljoner troy ounces, eller med närmare 40 procent sedan början av 2013 när lagersaldot uppgick till närmare 11 miljoner troy ounces. Lagernivån är något som är av största vikt för den som köper fysiskt guld eller investerar i ETFer med exponering mot guld, till exempel GLP, PHYS eller CEF, eftersom det onormalt låga lagervärdet tyder på extraordinära händelser som på sikt kan påverka guldkursen.

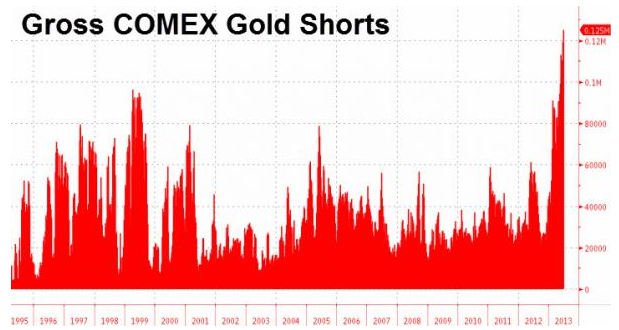

Nedanstående diagram visar att lagren fortsätter att falla samtidigt som de korta positionerna, som är det guld som har blankats, fortsätter att öka kraftigt.

Som ni kan se i diagrammen har guldlagren minskat kraftigt sedan början av 2013, och de fortsätter att minska i snabb takt. Vi kommer att ta en närmare titt på dessa siffror, men låt oss först förklara COMEX lite mer för investerare som är obekanta med denna marknadsplats.

En introduktion till COMEX och börsens lagerhållning

COMEX är en börs som erbjuder lagringsmöjligheter för de företag och privatpersoner som handlar på denna marknadsplats.

Silver, lagringsfaciliteter

Guld, lagringsfaciliteter

När det gäller guld och silver förvaras dessa ädelmetaller i de officiella lagren på uppdrag av banker och mäklarföretag för deras kunder. Ädelmetallerna kan användas för att reglera terminskontrakt, överföras mellan olika klientkonton eller återkallas från lagret. Lagren ger innehavarna av ädelmetaller en bekväm möjlighet att förvara dem till låga kostnader, vilket är praktiskt för de som inte vill förvara guld och silver i den egna källaren.

Silver och guld som lagras i dessa lager kan delas in i två kategorier: Registered och Eligible.

Registered är de ädelmetaller som uppfyller börsens krav på storlek, 1 000 troy ounce-tackor för silver eller 100 troy ounce-tackor för guld, renhet och är tillverkade av ett affinaderi som är godkänt av COMEX.

Eligible avser ädelmetaller vilka uppfyller COMEX krav och som lagras i COMEX-lagerhus på uppdrag av banker eller privata aktörer, men som inte har registrerats hos COMEX, vilket är en förutsättning för att det skall kunna levereras mot ett terminskontrakt. Guldet och silvret är emellertid lika värdefullt som annars. Den enda skillnaden mellan dessa två kategorier är således att ädelmetallerna som klassas som Registered går att handla med på COMEX.

COMEX publicerar dagligen rapporter om lagersaldona för guld, silver, koppar, platina och palladium som finns i börsens lager. Dessa rapporter visar även fördelningen mellan kategorierna Eligible och Registered för varje metall. Informationen är viktig då den ger enskilda investerare en inblick i hur pass mycket guld och andra ädelmetaller det verkligen finns som backar upp de terminskontrakt som handlas på börsgolvet. Det finns en del andra intressanta data att ta till sig, men i denna artikel har vi valt att fokusera på ”guldkrediten”.

Guldet strömmar ut från COMEX lager

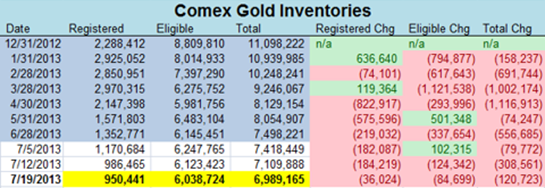

Som vi kan se i tabellen ovan så har guldlagren konsekvent minskat hos COMEX under det senaste halvåret, det skedde alltså redan innan vi såg hur guldpriset föll i april 2013.

I rapporteringen för den vecka som slutade den 19 juli kan vi utläsa att guldlagren minskade med 120.723 troy ounce, guld som alltså lämnat COMEX lager. Detta gör att lagernivån noterar ett nytt årslägsta och ligger i samma nivå som det befanns sig på i början av 2006. Vad gäller kategorin Registered så befinner sig lagernivån på de lägsta nivåerna sedan COMEX började publicera uppgifterna 2002.

Tänk på att guldet i kategorin Registered är det guld som kan användas för att reglera terminskontrakten som handlas på COMEX. Guldet i kategorin Eligible lagras i COMEX lager men kan inte användas för att reglera terminskontrakten.

Detta innebär att de aktörer som handlar på COMEX efterfrågar allt mer guld för leverans medan andra aktörer flyttar ut sina ädelmetaller från lagren vilket gör att det inte kan lånas ut och användas för reglering av terminskontrakten som handlas.

Vi vet inte varför så pass många olika aktörer valt att hämta sitt guld från COMEX lager, men som vi ser i tabellen ovan så lämnar guldet lagerhusen i allt större volym, något som tyder på att det inte är en slumpartad händelse, något som det måste finnas en förklaring till.

Är detta en förklaring?

Vissa hävdar att de minskade lagernivåerna beror på det negativa investeringssentimentet för guld vi ser just nu. De argumenterar för att om investerarna i allmänhet inte är intresserade av guld så finns det inget behov av att äga det – och därmed inte lagra det hos COMEX. Istället är det enklare att sälja det på börsen och investera i andra tillgångsslag.

Det första problemet med detta argument är att nedgångarna i lagernivåerna började långt innan guldpriset började falla. Varför fick vi då inte se det stora fallet i guldpriset under 2011 när guldet handlas till 1 900 USD per troy ounce? Varför såg vi inte sådana stora fall i lagernivåerna under 2012 när guldpriset föll med 20 procent? Denna typ av fall i guldlagren har inte förekommit i anslutning till tidigare prisfall så detta argument är svårt att acceptera. Tänk dessutom på att allt guld som säljs har en köpare, det går inte att sälja guld på COMEX eller någon annan börs heller för den delen utan att det finns en köpare.

Vi ser inte heller samma nedgång i lagernivåerna på silver hos COMEX. Studier från COMEX visar på att de investerare som köper fysiskt guld och väljer att förvara det i COMEX lager till stor del är samma investerare som köper fysiskt silver och förvarar det i COMEX lager. Varför ser vi inte samma minskningar av silverlagren? Silver är betydligt dyrare att lagra än guld eftersom det kräver större utrymme.

Om ovanstående resonemang vore korrekt skulle vi se hur investerarna hämtade hem sitt silver från COMEX, inte bara sitt guld. Att det endast är guldet som hämtas hem tyder på att det har en speciell betydelse för guldmarknaden specifikt.

Någonstans försvinner guldet, och det är sannolikt så att det går till investerare utanför USA, eller i alla fall till lager utanför USAs gränser. Resten av världen efterfrågar både guld och silver för investeringar och andra områden. Efterfrågan skiljer sig emellertid åt av olika orsaker, i Sverige är silver till exempel belagt med moms något som guld inte är, vilket kan vara en förklaring till att silverlagren inte faller på samma sätt som guldlagren.

Vad betyder detta för guldinvesterare?

Detta är att betrakta som positivt för den som köper fysiskt guld, eller sådana fonder som är uppbackade av fysiskt guld, till exempel GLD, CEF, och PHYS.

I takt med att lagernivåerna på guldet hos COMEX faller så finns det betydligt mindre guld kvar som kan användas för att reglera terminskontrakten som omsätts på börsen. Detta kan på sikt, till och med ganska kort sikt, skapa problem om inte lagren ökar igen eller om handeln minskar väsentligt. Vi förväntar oss inte en default hos COMEX, även om det inte går att utesluta i teorin, så kan vi förvänta oss att guldkursen stiger kraftigt om lagren fortsätter att minska eftersom värdet på fysiskt guld då kommer att vara betydligt högre än på pappersguld.

Vi vet dessutom att efterfrågan på fysiskt guld globalt sett har varit och fortfarande är mycket hög. Om det guld som hämtats ut från COMEX lager gått till andra delar av världen kan det inte längre användas för att reglera de terminskontrakt som handlas på COMEX utan börsen måste se sig om efter andra leveransalternativ vilket kommer att driva upp priset på guld.

Vi vet också att många hedgefonder valt att blanka guld, det vill säga sälja guld som de inte äger med avsikten att återköpa det i framtiden, förhoppningsvis till ett betydligt lägre pris. Nivåer som har nämnts är 1 000 USD per troy ounce. Olyckligtvis är mängden guld som de kan köpa begränsad och blir betydligt mindre i takt med att COMEX lager töms. Det finns således en möjlighet att vi snart får se hur det uppstår en stress bland dem som sålt det guld som de inte äger vilket kommer att driva upp priset på fysiskt guld kraftigt. Om så sker kommer det att tvinga andra aktörer som sålt guld utan att äga det att återköpa guld i marknaden till allt högre priser. Priset på fysiskt guld rör sig oftast långsammare än det för ”pappersguld” när det handlar som sådana stora volymer, men när priset på fysiskt guld väl börjar röra sig så sker det oftast under mycket stora rörelser.

För en guldköpare är det därför svårt att tänka sig en bättre möjlighet för fysiskt guld än när guldlagren faller till låga nivåer och då det stora antalet blankningar som har gjorts av aktörer vilka har liten eller ingen kunskap om guldmarknaden.

För den mer konservativa guldköparen finns det bara ett alternativ, fysiskt guld i form av tackor.

[hr]

Guldcentralen AB har funnits sedan 1967 och är en del av en ädelmetallkoncern som funnits sedan 1879. Företagets ägare är KA Rasmussen AS i Norge. Det är 5:e generationen som driver företaget just nu. Guldcentralen säljer fysiskt guld, silver, platina och palladium till privatpersoner och företag. Det företaget säljer är handelsgodkända tackor och mynt. Företagets hemsida.

Nyheter

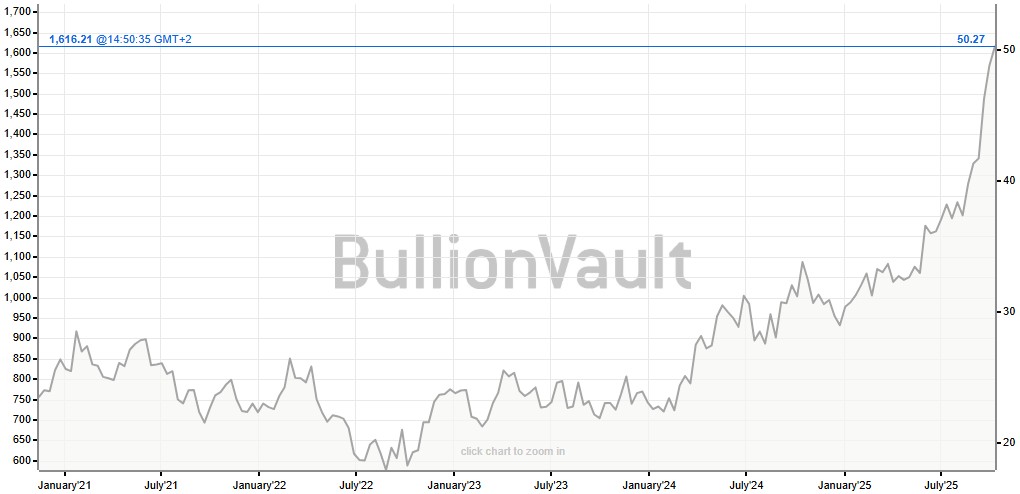

Silver spränger den magiska gränsen, kostar nu över 50 USD per uns

Ädelmetallen silver spränger en smått magisk gräns och handlas nu över 50 USD per uns. Priset har verkligen exploderat. Silver följer med i ett bredare rally där fult nyligen sprängde 4000 USD per uns-nivån. Priset för att låna silver har också skjutit i höjden på senare tid vilket indikerar att tillgången på silver på den fysiska marknaden har börjat bli lågt. Samtidig är efterfrågan från industrin bra och räntorna låga. Och på toppen av det kan vi lägga geopolitisk oro som gör att fler letar sig till fysiska tillgångar som silver.

Nyheter

Blykalla, Evroc och Studsvik vill bygga kärnkraftsdrivna datacenter i Sverige

Blykalla, Evroc och Studsvik har undertecknat ett samförståndsavtal för att undersöka möjligheten att utveckla Sveriges första kärnkraftsdrivna datacenter vid Studsviks licensierade kärnkraftsanläggning i Nyköping.

Blykalla utvecklar avancerade blykylda kärnreaktorer för att leverera säker, kostnadseffektiv och hållbar basenergi. Evroc bygger hyperscale-moln- och AI-infrastruktur för att driva Europas digitala framtid. Studsvik driver en licensierad kärnkraftsanläggning i Nyköping och tillhandahåller livscykeltjänster för kärnkraftssektorn, inklusive bränsle, material och avfallshantering. Tillsammans kombinerar de teknik, infrastruktur och anläggningsexpertis för att påskynda utbyggnaden av kärnkraftsdrivna datacenter.

Det finns en växande internationell efterfrågan på kärnkraftsdrivna datacenter, driven av parallella krav från AI och elektrifiering. Med sin kapacitet att leverera ren, pålitlig baskraft och inbyggd redundans är små modulära reaktorer särskilt väl lämpade för att möta detta behov.

Belastar inte elnätet

En stor fördel med att bygga datacenter och kärnkraftverk bredvid varandra är att elnätet inte belastas. Det gör totalpriset för elektriciteten blir lägre, samtidigt som det inte tillkommer investeringskostnader för operatören av elnätet.

Vill etablera Sverige som en föregångare

Med detta avtal strävar parterna efter att etablera Sverige som en föregångare i denna globala omställning, genom att utnyttja Studsviks licensierade anläggning, Evrocs digitala infrastruktur och Blykallas avancerade SMR-teknik.

”Detta samarbete är en möjlighet för Sverige att bli ledande inom digital infrastruktur. Det ger oss möjlighet att visa hur små modulära reaktorer kan tillhandahålla den stabila, fossilfria energi som krävs för AI-revolutionen”, säger Jacob Stedman, vd för Blykalla. ”Studsviks anläggning och evrocs ambitioner erbjuder rätt förutsättningar för ett banbrytande projekt.”

Samförståndsavtalet fastställer en ram för samarbete mellan de tre parterna. Målet är att utvärdera den kommersiella och tekniska genomförbarheten av att samlokalisera datacenter och SMR på Studsviks licensierade anläggning, samarbeta med kommuner och markägare samt definiera hur en framtida kommersiell struktur för elköpsavtal skulle kunna se ut.

”Den ständigt växande efterfrågan på AI understryker det akuta behovet av att snabbt bygga ut en massiv hyperskalig AI-infrastruktur. Genom vårt samarbete med Blykalla och Studsvik utforskar vi en modell där Sverige kan ta ledningen i byggandet av en klimatneutral digital infrastruktur”, kommenterar Mattias Åström, grundare och VD för Evroc.

”Studsvik erbjuder en unik plattform med anläggningsinfrastruktur och unik kompetens för att kombinera avancerad kärnkraft med nästa generations industri. Detta samförståndsavtal är ett viktigt steg för att utvärdera hur sådana synergier kan realiseras i Sverige”, kommenterar Karl Thedéen, vd för Studsvik.

Parterna kommer nu att inrätta en gemensam styrgrupp för att utvärdera anläggningen och affärsmodellen, med målet att inleda formella partnerskapsförhandlingar senare i år. Deras fortsatta samarbete ska möjliggöra ren och säker energi för Europas AI-infrastruktur och digitala infrastruktur.

Nyheter

Toppmöte om framtidens kärnkraft runt Östersjön hölls idag

Sveriges regering arrangerade på tisdagen ett toppmöte om framtidens kärnkraft i Östersjöregionen tillsammans med Finland. Ministrar från Polen, Lettland och Estland deltog, liksom investerare, banker och kärnkraftsbolag. EFN:s reporter Thomas Arnroth rapporterar från mötet.

Energi- och näringsminister Ebba Busch betonade att målet är att göra Sverige till regionens ledande kärnkraftsnation och en hub för kärnkraft i Östersjöområdet.

Tanken är att länderna ska samarbeta och se regionen som en gemensam marknad, vilket kan påskynda och sänka kostnaderna för nya reaktorer. Kunskap kan användas gemensamt över hela regionen och en reaktortyp skulle bara behöva godkännas en gång.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanWaiting for the surplus while we worry about Israel and Qatar