Analys

SEB Jordbruksprodukter, 19 november 2012

Vetet har rekylerat ner och befinner sig i ett område med stöd, vilket kan ge en ny uppgång i veckan som kommer. Sojabönorna tyngs av oro för ytterligare en höjning av USA:s skördeestimat i januaris slutliga skörderapport från USDA. Vädret i Brasilien och Argentina är bra med god nederbörd. De makroekonomiska problemen i Europa ser knappast ut att lösas och det ser ut som om Frankrike är nästa land där problemen stiger till ytan. Det betyder att problemen materialiserar sig i en av eurozonens hörnstenar.

Vetet har rekylerat ner och befinner sig i ett område med stöd, vilket kan ge en ny uppgång i veckan som kommer. Sojabönorna tyngs av oro för ytterligare en höjning av USA:s skördeestimat i januaris slutliga skörderapport från USDA. Vädret i Brasilien och Argentina är bra med god nederbörd. De makroekonomiska problemen i Europa ser knappast ut att lösas och det ser ut som om Frankrike är nästa land där problemen stiger till ytan. Det betyder att problemen materialiserar sig i en av eurozonens hörnstenar.

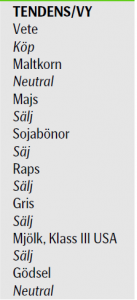

Vi rekommenderar köp av vete och sälj på nästan allt annat, utom mjölk och potatis.

Vi rekommenderar köp av vete och sälj på nästan allt annat, utom mjölk och potatis.

SEB fortsätter, att som första bank i världen, erbjuda sina kunder att prissäkra ett börsbaserat mjölkpris i kronor per kilo, i poster om 10,000 kg.

Ag Canada

Agriculture and Agri-Food Canadas prognos över utbud och efterfrågan för majoriteten av spannmål och oljeväxter i Kanada lämnades oförändrad i deras senaste månadsrapport. Utgående lager för de åtta största oljeväxterna och spannmål (canola, linfrö, sojabönor, vete, havre, korn, majs och råg) 2012/13 uppskattas till 9.595 mt, vilket är oförändrat från förra månaden men en nedjustering från 2011/12 års prognos på 10.433 mt.

Produktionen för 2012/13 beräknas till 68.458 mt, vilket är oförändrat från oktober men en uppjustering från 2011/12 års 66.20 mt. Den totala exporten lämnades också oförändrad på 35.085 mt, vilket kan jämföras med estimatet för 2011/12 på 34.433 mt.

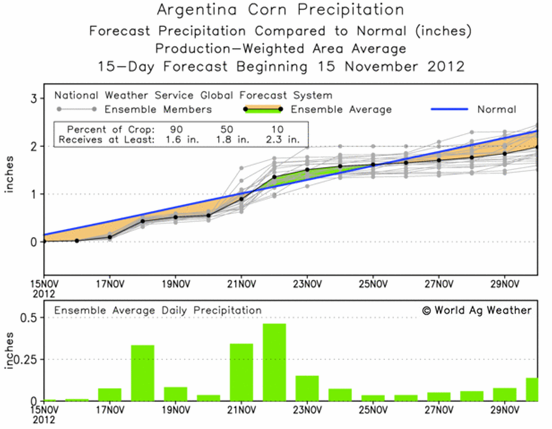

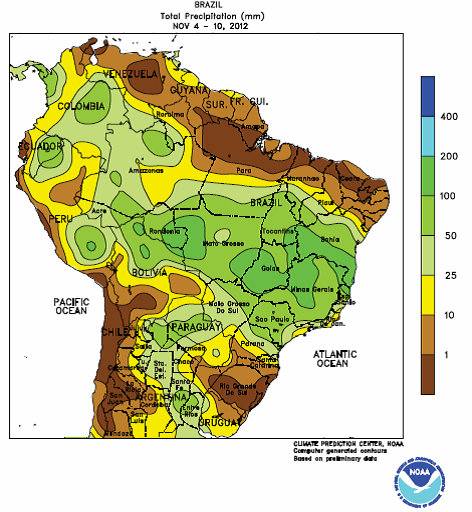

Odlingsväder

Vädret förra veckan blev (ännu) torrare i the Plains i USA. Det var torrt i Europa i veckan som gick. Brasiliens centrala delar får god / normal nederbörd. Argentina och södra Brasilien var torrt i veckan som gick, men Argentina får ny nederbörd i veckan som kommer, som dock missar södra Brasilien.

Vete

Nedan ser vi kursdiagrammet för marskontraktet på Matif. Priset har rekylerat ner till ett smalt område mellan 265 och 270 euro per ton – motståndslinje ovanför och stöd precis under.

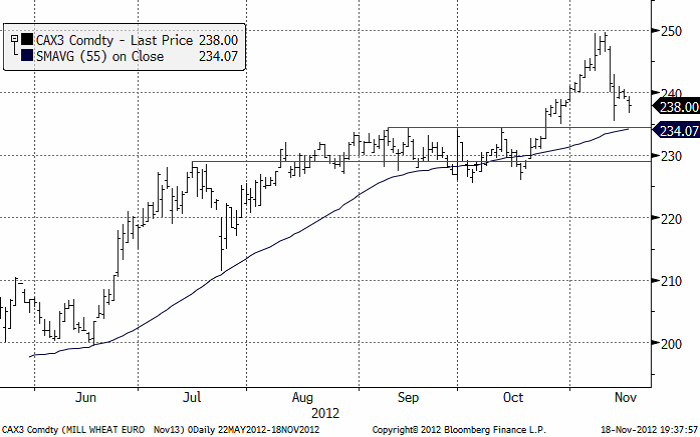

Vi tror att priset kommer att stiga i mars-kontraktet, snarare än falla. Till stöd för detta tar vi novmeberkontraktet 2013, som vi ser i kursdiagrammet nedan. Där finns ingen tydlig motståndsnivå på uppsidan, däremot ett starkt stöd som ligger på 235 euro. Vi ser att rekylen från 250 euro har hejdats av stödet. Efter sedvanlig ”sidledes” rörelse för att ta kraften av rekylen, tror vi det är sannolikt att priset gör ett nytt försök uppåt.

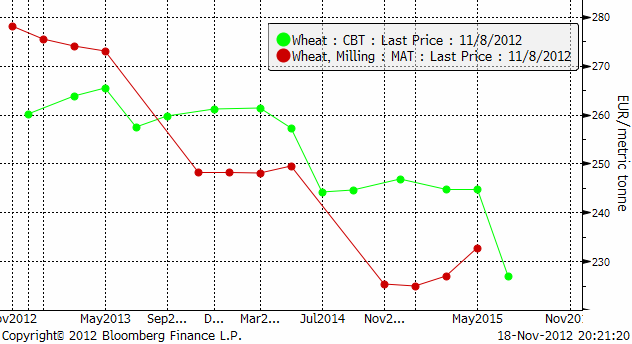

Nedan ser vi terminskurvorna för Matif och Chicago. Det är ”som vanligt” mer ”backwardation” i Matif än i Chicago, och det innebär att den som vill prissäkra nästan skörd, bör överväga att göra det i Chicagoterminerna.

Det talas i USA om att Mississippi-floden ska behöva stängas under december till februari. Detta skulle ge ett mindre utbud i närtid, samtidigt som Ryssland och Ukraina når exportgränsen.

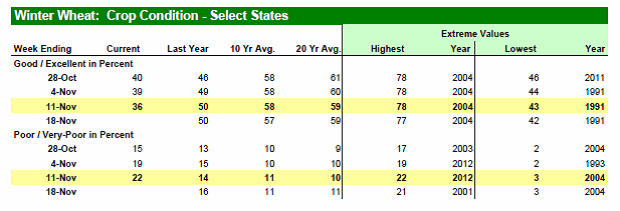

Tisdagens Crop Progress från USDA visar att sådden av det amerikanska höstvetet i stort sett är klar, med 95% avklarad per i söndags, en ökning från förra veckans 92% och strax över det femåriga genomsnittet (94%). Höstvetets uppkomst i de 18 stater som rapporterar ligger på 79%, vilket i stort sett är i linje med det femåriga genomsnittet på 81% vid denna tid. Torka och även minusgrader i vissa områden utsätter grödorna för prövning och precis som väntat så har tillståndet för höstvete försämrats och noterar nu de sämsta siffrorna sedan mitten på 1980-talet då den veckovisa rapporten började skickas ut. Endast 36% är nu klassat som ”good/excellent”, vilket är 3% lägre från förra veckan och betydligt lägre än förra årets 50% vid denna tid. Grödor klassade som ”very poor/poor” har ökat med 3% sedan förra veckan och i South Dakota tillhörde 53% denna kategori.

Strategie Grains säger att lantbrukare fortfarande har möjlighet att komma ikapp med sådden, trots en dålig start i vissa länder .ex Franrike, och estimerar sin första prognos för EU’s veteproduktion 2013 till 136 mt, en ökning med 13 mt från årets

produktion.

Produktionen av vete 2012/13 justeras ned med 0.3 mt till 122.7 mt, som en följd av lägre estimat i Storbritannien och Finland.SG justerade också ner sina estimat för Argentina, Australien, USA och Ryssland vilket gör att prognosen för globala utgående

lager 2012/13 endast uppgår till 159 mt, vilket är ca 15 mt lägre än USDA’s senaste uppskattning.

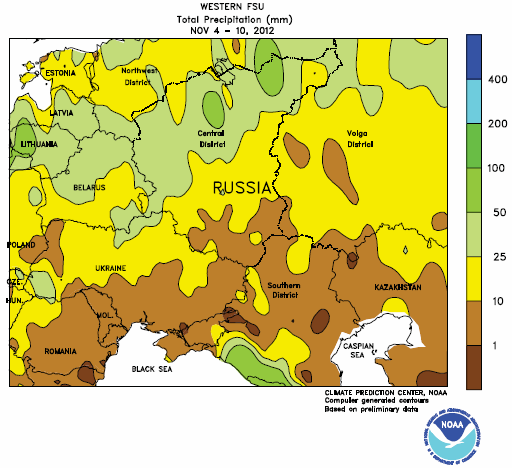

Det torra vädret i södra Ryssland, den viktigaste höstvete producerande regionen, håller i sig med endast små nederbördsmängder i delar av Krasnodar. Rysslands Grain Union säger dock att landets spannmålsskörd 2013 kan komma att uppgå till 90-100 mt eller mer, vilket skulle vara en rejäl ökning från den av torkan drabbade skörden 2012 som uppskattas till 76 mt.

Den globala produktionen av vete 2012/13 beräknas sjunka till 649.40 mt från 695.69 mt under 2011/12 enligt AgResource, som samtidigt säger att de fruktar att extrema väderförhållanden kommer att kvarstå under 2013 – en viktigt faktor för de framtida priserna på spannmålsmarknaden.

Fallande priser på vete har fått köpare att komma in i marknaden igen. Jordanien, Libyen och Syrien köpte 50 000 ton, 30 000 ton och 100 000 ton kvarnvete respektive. Tunisien köpte 75 000 ton durum vete. Fysisk efterfrågan verkar alltså finnas på de

här nivåerna, vilket, menar vi, talar för att rekylen är över.

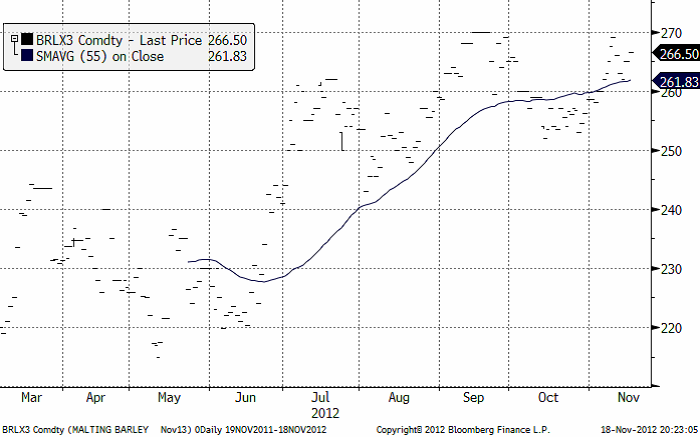

Maltkorn

November 2013-kontraktet rekylerade ner från 269 till 266.50 i veckan som gick. 270 verkar vara ett starkt motstånd.

Potatis

Potatispriset fick stöd på 25 euro per deciton och steg kraftigt i fredags.

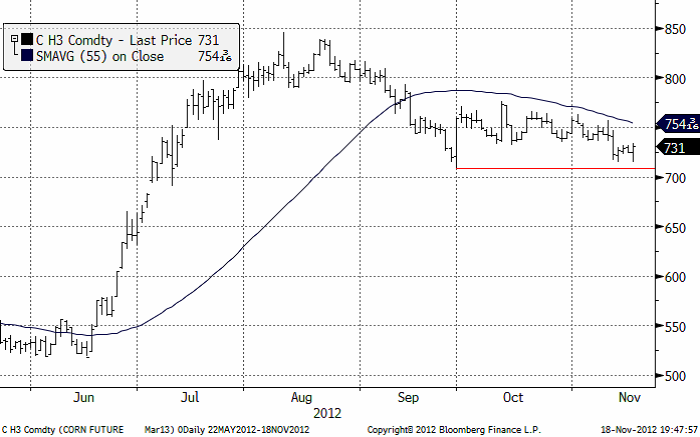

Majs

Majspriset (mars 2012) försökte göra ett test av stödet på 709 cent per ton i måndags för en veckan sedan, men stödet höll. I fredags kom nyheten om att man inte kommer att ändra stödet till etanolinblandningen. Det fick priset att hämta sig och stänga på 731 cent i marskontraktet. Överlag ser dock prisutvecklingen i vart fall inte positiv ut ur ett tekniskt perspektiv.

Safras e Mercados senaste rapport visar att sådden av majs i Brasilien nu är avklarad till 71% jämfört med förra veckans 60%. Produktionen av majs 2012/13 förväntas uppgå till 67.9 mt.

Sådden av majs i Argentina går fortsatt framåt om än långsamt. Per den 7 november så var 40% av sådden avklarad, att jämföra med förra årets 57% vid den här tiden. Onormalt höga regnmängder under oktober har försenat sådden och orsakat översvämningar, men väderförhållandena har förbättrats under början på november.

Sojabönor

Vi fortsätter att rekommendera en kort position (såld) i sojabönor. Efter att ha konsoliderat i veckan som gick, slutade veckan med ett nytt kraftigt prisfall i januarikontraktet. Detta signalerar slutet på konsolideringen och vi kan vänta oss att veckan inleds med nya prisfall på sojabönor. Priset, som är nere i samma intervall som rådde i mars till juni, kan falla ner till 1250 cent / bushel, ur ett tekniskt perspektiv. Rädsla i marknaden för ytterligare en höjning av skördeestimatet i januaris USDA-rapport över slutlig skörd, tynger marknaden. Än så länge ser skörden i Sydamerika ut att utveckla sig väl.

Tisdagens Crop Progress från USDA visar att skörden av sojabönor nu i stort sett är klar. Per i söndags så var 96% av den amerikanska sojabönsskörden avklarad, en ökning från förra veckans 93% och i linje med det femåriga genomsnittet vid detta

datum.

Vädret i Brasilien har varit varierande och Mato Grosso, landets största sojabönsproducerande stat, har fått gott om nederbörd under november medan vädret i de södra delarna har blivit allt torrare.

Enligt Safras e Mercado är nu sådden av sojabönor i Brasilien avklarad till 54% jämfört med 42% förra veckan. Celeres säger att 49% av den brasilianska sojabönsskörden 2012/13 nu är såld och att 99% av skörden 2011/12 är såld. Enligt rapport är sådden avklarad till 58%.

Raps

Rapspriset (februari 2013) håller sig starkare än sojabönorna. Det finns ett stöd på 460 euro per ton. Marknaden fick stöd där tidigare i veckan som gick. Den kommande veckan kommer att handla om test av den nivån. Vi rekommenderar en kort position i rapsfrö. Får vi ett brott nedåt av 460-nivån, bör man sälja ännu mer.

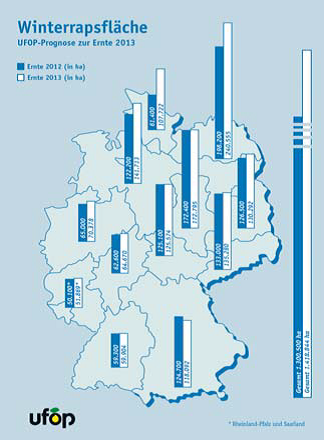

Baserat på en nyligen genomförd undersökning bland 5075 tyska lantbrukare som UFOP har gjort uppskattas arealen för höstraps 2013 att uppgå till 1.42 miljoner hektar, ett något lägre estimat än Oil Worlds 1.45 miljoner hektar. Attraktiva priser och gynnsamma väderförhållanden förväntas öka sådd av areal med 9.1%, vilket är en betydande ökning jämfört med den skördade arealen under 2012, särskilt i norr där lantbrukarna har utnyttjat de goda förhållandena vid sådd under augusti och september.

Gris

Grispriset (Dec 12) har rört sig sidledes den senaste veckan. Priset ligger på höga nivåer, nästan lika höga som i somras och uppgången bör ta slut på de här nivåerna.

Grispriset som fann stöd på 70 cent har nu stigit upp till tidigare toppnivåer från i somras. De som legat köpta lean hogs bör nog ta hem vinster på den här nivån och avvakta vad som händer härnäst. 82 cent är en övre gräns, en nivå där priset i juli månad vände ner.

Mjölk

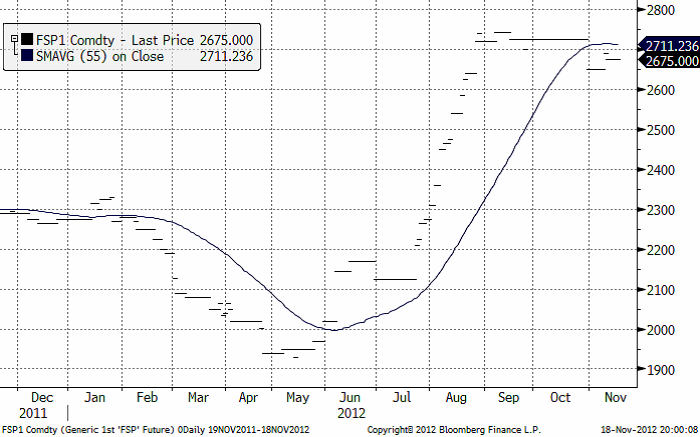

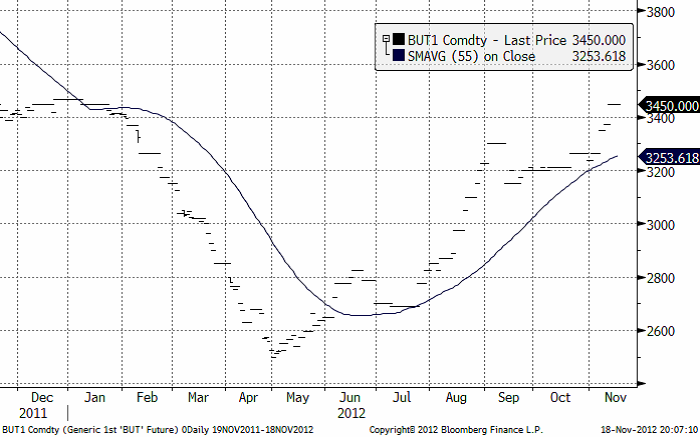

Från EUREX priser på smör och SMP kan vi utläsa att priset för ett kilo mjölk(råvara) har stigit till 3.58 kr per kilo. Den senaste veckans uppgång i börspriset på mjölk beror huvudsakligen på att priset på smör har fortsatt att stiga. Priset på mjölkpulver i Nordeuropa noteras på 2675 euro per ton (förra veckan 2688).

Nedan ser vi priset på smör, som stigit till 3450 euro per ton från förra veckans notering på 3375 euro per ton.

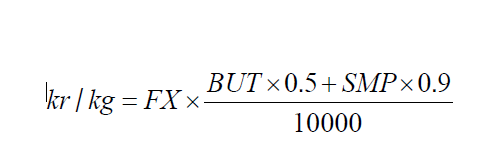

Det börsbaserade priset i svenska kronor beräknas med formeln:

där

BUT = priset på smör i euro per ton

SMP = priset på skummjölkspulver i euro per ton

FX = växelkursen för EURSEK.

På den amerikanska börsen CME i Chicago har priset på Klass 3 mjölk brutit tekniska stöd och fallit av ganska abrupt. I veckan som gick föll terminspriset från 19.45 till 19.04. 19 cent per pund är ett tekniskt stöd. Det är möjligt att stödet är så starkt att det blir en liten rekyl uppåt, men trenden är nedåtriktad. En rekyl uppåt tycker vi ska ses som ett säljtillfälle.

Socker

Priset på socker (mars 2013) befinner sig i en stark baissemarknad. Priset har just noterat nytt årslägsta och ligger i trenden för att söka en ny bottennotering.

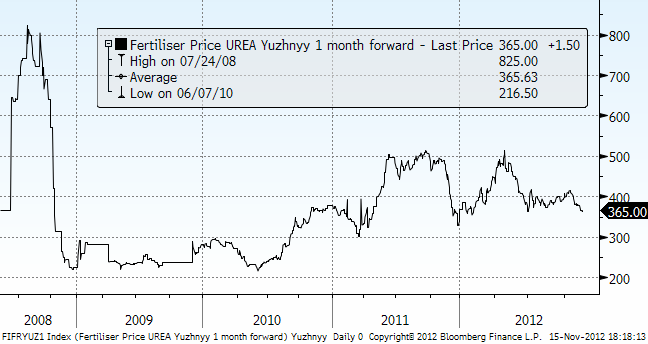

Gödsel

Bear sentimentet fortsatte in i början på denna vecka, men sedan dess har priserna stabiliserats och januari kontraktet fann en stödnivå på 365 $ / ton för Yuzhnyy och 410 $ / ton för Egypt.

Branschanalytikerna FMB och Profercy har justerat ned sina förväntningar på urea priserna under Q4 och Q1 utifrån en förändrad syn på handelsbalansen i Urea marknaden som en följd av överraskande höga exportvolymer från producenten Kina under september och oktober. Branschanalytiker förväntar sig nu ett överskott i handelsbalansen under Q4 och medan de fortfarande estimerar ett underskott i handelsbalans under Q1 har de sänkt sina genomsnittliga prisprognoser för kvartalet.

EURSEK

EURSEK steg i veckan som gick, precis som vi förutspådde i förra veckans veckobrev. Det finns emellertid gott om tekniska motstånd på den aktuella kursnivån, varför vi tror att veckan som kommer, kommer att medföra ”sidledes” eller fallande kurs.

USDSEK

USDSEK som vid förra veckobrevets publicering just brutit en viktig motståndsnivå, steg raskt och bröt nästa motståndsnivå. Därmed har USDSEK fritt upp till 6.90. Vi tror med andra ord på en starkare dollar, liksom i förra veckobrevet.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEtt samtal om guld, olja, koppar och stål