Analys

SEB – Råvarukommentarer, 4 november 2013

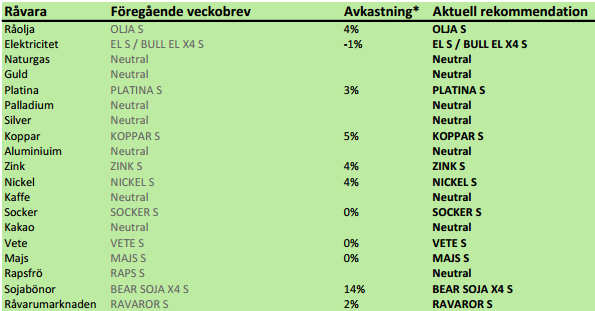

Rekommendationer

*) Avkastningen anges för 1:1 certifikaten där både BULL och 1:1 certifikat är angivna.

Inledning

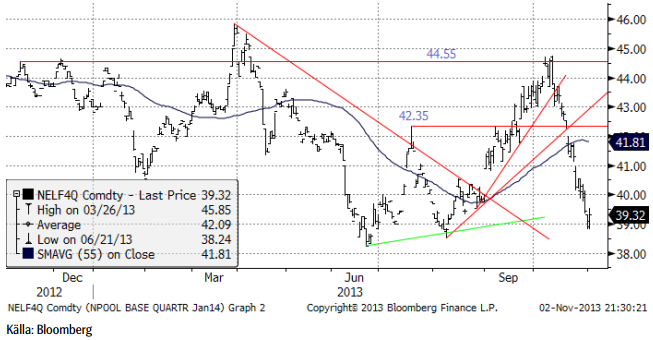

Vi har haft fel i att rekommendera köp efter bara en liten rekyl nedåt på elpriset för två veckor sedan. Rekylen från uppgången till 44.75 trodde vi skulle stanna på över 42, men priset fortsatte falla ner till 39. Fredagens stängningspris på 39.32 ligger faktiskt bara en hårsmån över den absoluta bottennoteringen på 38.24 euro som noterades den 21 juni. Rimligtvis måste det vara ett bra pris att köpa på. Trots att vi haft fel, måste vi återigen rekommendera köp av el på kort sikt. På en sikt av ett par år tror vi att konjunkturuppgången i världen har bidragit till att höja elpriset betydligt.

Priset på socker har fallit tillbaka till den tekniska utbrottsnivån och vi anser att detta är ett tillfälle att köpa SOCKER S eller BULL SOCKER X4 S (för den som vill ta mer risk).

Vi gör inga rekommendationsförändringar i raps förutom att vi går tillbaka till neutral rekommendation efter att i förra veckobrevet gjort en försiktig höjning till köp.

På fredag publicerar USDA sin första WASDE-rapport på två månader. Den väntas innehålla en stor uppjustering av hektarskörden för amerikansk majs. Förväntningarna om det har fått majspriset att gå ner den senaste tiden.

Råolja – Brent

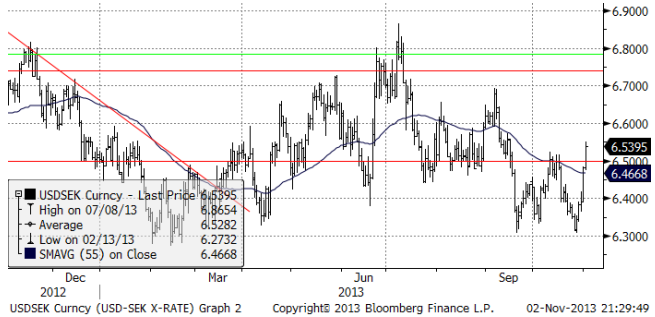

Oljepriset backade med 1% i veckan, det mesta i fredags, som vi ser i diagrammet nedan. En viktig bidragande orsak bakom prisfallet på oljan var att dollarn stärktes mot europeiska valutor. Kursuppgången mot kronan är 3% sedan förra veckan. Tillsammans med andra faktorer som t ex intjänad rabatt på terminer, steg SEB:s certfikat på olja (OLJA S) med 4% i veckan.

Nedanför ser vi kursutvecklingen på dollar mot kronor. Notera att hela kursfallet efter budgetbråket i USA är återhämtat. Orsakerna bakom dollarns styrka (och de europeiska valutornas svaghet) är att inköpschefsindex för USA kom in på 56.4 för oktober. Månaden innan låg indexet på 56.2, men analytiker hade väntat sig ett ISM på 55. Det skapades också förväntningar på att ECB ska sänka sin styrränta i veckan som kommer, då en rapport visade att EU närmast har deflation.

Onsdagens lagerstatistik från DOE i USA visade att råoljelagren i Cushing ökat med 2.18 miljoner fat till 35.5 miljoner. USA:s totala lager ökade med 4.09 miljoner fat till 383.9. Det är den högsta nivån sedan i juni.

Det finns flera tecken på ökat utbud av råolja. Alla känner till den ökade produktionen av olja med hjälp av horisontell borrning och hydraulisk sprängning, kallad ”fracking”. Vi har skrivit om Mexikos betydelsefulla kursändring vad gäller det nationella oljebolaget PEMEX. Nyheter om liberalisering av den Mexikanska marknaden fortsätter att komma.

Libyens produktion låg i slutet av veckan på 400,000 fat, rapporterade OPEC. Det är ca 100,000 fat mer än förra veckan och detta är ett tecken på att landet börjar få igång sin kapacitet, som före inbördeskriget var 1.5 – 2 miljoner fat.

Även Irak exporterar nu över 2 miljoner fat om dagen. Landet bör kunna fördubbla den volymen.

En majoritet av analytikerkåren tror på ett fallande oljepris i veckan som kommer, enligt en frågeundersökning gjord av Bloomberg.

Då rabatten på terminer alltjämt fortsätter att erbjuda en hög riskpremie på att äga oljeterminer via SEB:s certifikat OLJA S, är det en placering vi gillar, men den som är intresserad kanske bör avvakta med köp ifall priset faller i veckan.

Elektricitet

Elpriset lämnade tillbaka hela uppgången från botten. Vi hade inte väntat oss en så pass grundlig rekyl och beklagar att vi haft fel om djupet på rekylen. Eftersom vi anser att elpriset på en sikt av ett till två år bör vara betydligt högre därför att priset på kol är nedtryckt under en nivå där gruvbolagen långsiktigt kan täcka kostnaderna (95 dollar / ton) och priset på utsläppsrätter bör kunna återhämta sig väsentligt.

Vädret har varit onormalt blött i hela Europa, men nu på måndagsmorgonen kunde vi läsa om torrare prognoser. Det bör ge stöd för elmarknaden.

Nedan ser vi prisdiagrammet för det första kvartalet 2014:s kontrakt, uppdaterat till i fredags.

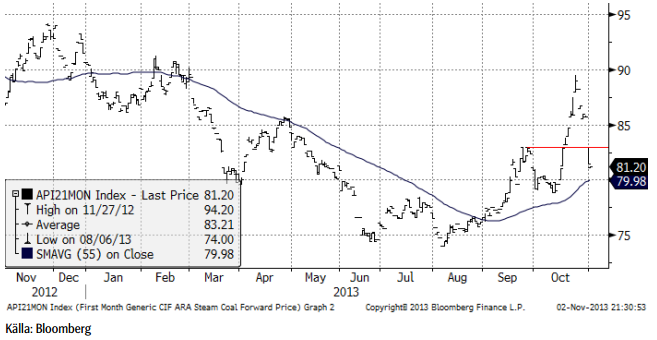

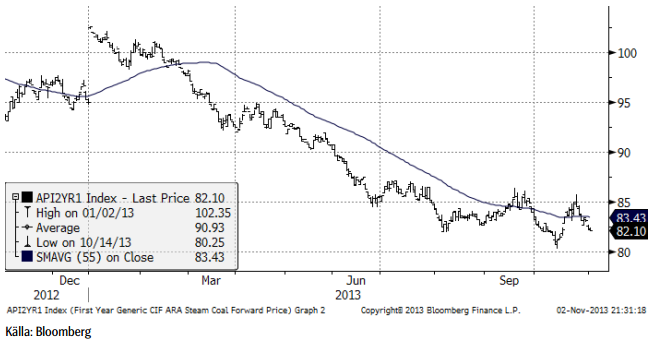

Nedan ser vi priset på energikol, den närmaste månadens leveranstermin. Priset föll kraftigt med fem dollar per ton i slutet av förra veckan. Trenden är dock fortfarande uppåtgående och då måste man betrakta nedgången som en rekyl. 55-dagars glidande medelvärde pekar uppåt och marknaden har senast noterat en ny topp och en ny högre botten. 80 dollar per ton är ett tekniskt stöd, bevisat både i mars och i oktober.

Även årskontraktet på kol har stigit från 80 dollar till 83.70, som vi ser i diagrammet nedan.

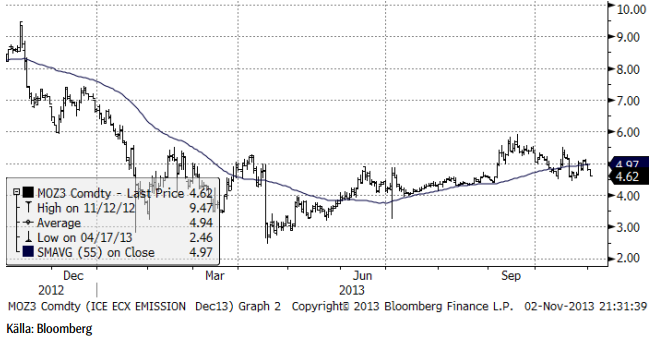

Priset på utsläppsrätter föll tillbaka förra veckan. Trenden, given av 55-dagars glidande medelvärde, är dock fortfarande uppåtriktad. Köpintressen vid 4.50 euro har tidigare hejdat prisnedgångar under den nivån.

Vi rekommenderar alltså köp av EL S eller BULL EL X4 S.

Naturgas

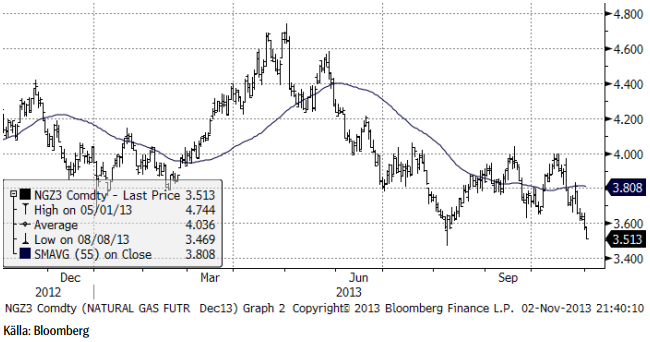

Naturgaspriset föll kraftigt i veckan som gick, minus 5%. Det gör amerikansk naturgas till förloraren bland de råvaror som man kan placera i. BEAR NATGAS X4 S steg med 30% förra veckan och blev därmed det certifikat som ökade mest i värde förra veckan.

Vi har ingen insyn i den amerikanska marknaden för naturgas, en marknad som är strikt lokal till sin natur, men noterar att priset nu ligger nära bottennoteringen från augusti. En tidigare bottennotering brukar kunna utgöra en teknisk stödnivå, en prisnivå där en rekyl uppåt eventuellt kan ta sin utgångspunkt.

Guld & Silver

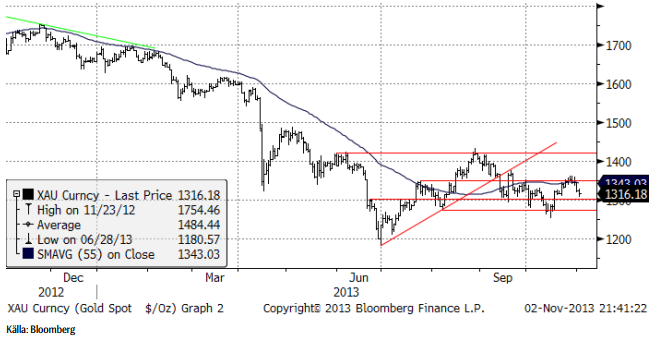

Guldpriset (i dollar) orkade inte över motståndet vid 1350 dollar.

Våra vänner på Guldcentralen säger att det är stark efterfrågan på fysiskt investeringsguld och att leveranstiderna från grossisterna i utlandet har blivit längre – ett tecken på att det är allmänt stark efterfrågan. Samtidigt kan vi läsa att efterfrågan i Kina och Indien visar tecken på mättnad vid den här prisnivån efter att priset legat under 1400 dollar sedan i våras. När folk köper fysiskt guld gör man det med en lång eller mycket lång tidshorisont.

Tekniskt har priset som ovan nämnt vänt ner efter motståndet vid 1350 dollar. Sedan slutet av juni har den fallande trenden övergått i en konsolideringsfas. I det här läget går inte att säga om denna kommer att följas av en fortsättning på prisfallet eller om trenden kommer att vändas uppåt.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Vi noterar att den fallande trendlinjen / motståndet från toppen för ett år sedan, inte har brutits ännu, även om det var nära förra veckan. Priset föll tillbaka till 22 dollar. I det här läget skulle en uppgång över 23 dollar signalera att den fallande trenden är bruten. I annat fall är den intakt.

Vi fortsätter att vara neutrala guld och silver. Silverprisets utveckling är särskilt intressant att följa nu, med tanke på att det är så nära till ett trendbrott uppåt.

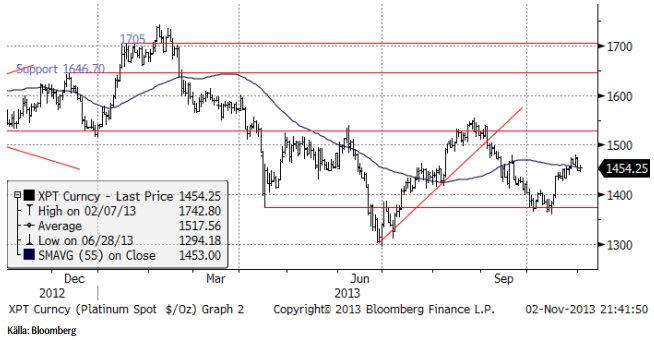

Platina & Palladium

SEB:s certifikat PLATINA S steg med 3% den senaste veckan och PALLADIUM S med 2%. I dollartermer föll priset något, men eftersom dollarn stärktes, blev slutresultatet en uppgång.

Man kan se av CFTC:statistiken av non-commercials positioner att, dessa (hedgefonder) köper platina-terminer vid priser under 1500 dollar per troy uns. Smyckesefterfrågan anses avta vid priser över 1500 dollar.

Det är gruvarbetarkonflikt i luften i Sydafrika. Det finns två betydelsefulla fackföreningar: ACMU (Association of Miners and Construction Workers Union) och National Union of Mineworkers (NUM).

ACMU hotar att börja strejka vid Implats gruvor, vilket skulle kunna sprida sig till Amplats. Förhandlingar pågår med Lonmin.

NUM leder just nu kampviljan. I veckan som gick varslades om strejk vid Northam-Platinum i Limpopo. Från Johannesburg rapporterades på söndagskvällen att förhandlingar inte kommit igång. NUM:s chefsförhandlare Ecliff Tantsi sade på söndagseftermiddagen att gruvarbetarna inte kommer att gå på när nattskiftet börjar klockan 20:00 på söndagskvällen och att ingen kommer att komma till gruvan när dagskiftet börjar klockan 05:00 på måndagsmorgonen. Tantsi sade att de 7000 NUM-medlemmarna utgjorde 80% av arbetsstyrkan vid gruvan. Lönekravet är en höjning på mellan 22 och 43%, beroende på kategori. Bolaget meddelade förra månaden, i samband med samtal med ”the Commission for Conciliation Mediation and Arbitration” att man planerar för en lönehöjning med 7 – 8% för år 2014

Analytiker som studerat leveranserna från Sydafrika till Schweiz hävdar att gruvbolagen har lager motsvarande en månads efterfrågan, som en buffert för eventuella strejker. Det krävs därför en långvarig konflikt för att påverka utbudet. Ju längre konflikten pågår, desto större effekt kan den alltså få på priset, i synnerhet om ACMU förverkligar sitt hot om strejk vid Implats gruvor.

Ingen av gruvorna går med vinst vid dagens lönenivå och prisnivå på platina.

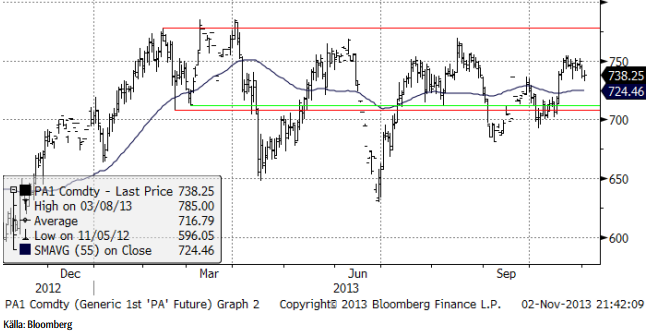

Nedan ser vi frontmånadskontraktet på palladium. Palladium ligger fortfarande i en slags sidledes rörelse, utan trend.

Platina är vår favorit, inte minst med tanke på att strejksäsongen har börjat i Sydafrika. Vi rekommenderar köp av PLATINA S. Vi går också över till köp för palladium, som vi tycker att man kan försöka köpa vid nivåer vid 725 dollar per uns.

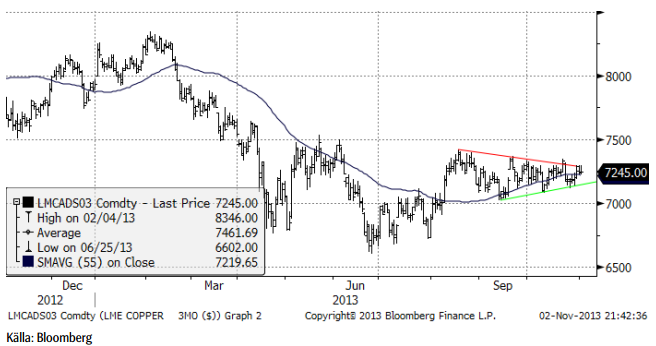

Koppar

Koppar har fortfarande inte brutit sig ur den triangelformation, som syns tydligt i kursdiagrammet. Kanske händer ingenting innan november månads prompt-dag, den tredje onsdagen i månaden. Med fallande lagernivåer och stigande ekonomisk aktivitet tror vi att brottet blir på uppsidan. Tekniskt motstånd finns vid 7500 dollar per ton. Vi fortsätter därför att rekommendera en köpt position i KOPPAR S.

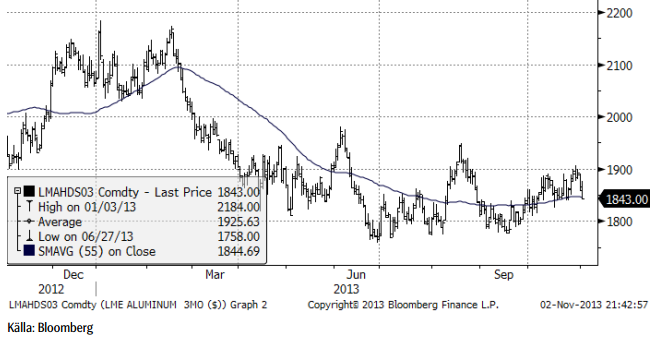

Aluminium

Aluminiummarknaden tog sig upp till 1900 dollar per ton. Det är den övre delen av det intervall om 1800 – 1900 dollar, som vi tror att priset kommer att ligga inom. Mot slutet av förra veckan föll priset ner till 1843 dollar. Fundamentalt har inget hänt den senaste tiden. Vi tror att marknaden kommer att fortsätta handla inom intervallet 1800 – 1900 dollar.

Vi har neutral rekommendation.

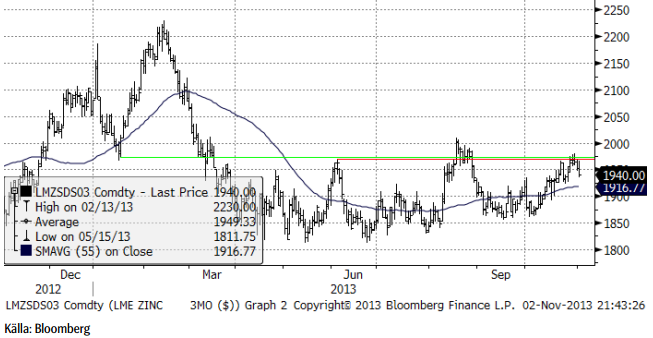

Zink

Zink gick upp till motstånden vid 1975 och föll därefter tillbaka mot slutet av förra veckan. Marknaden befinner sig fortfarande i konsolidering inför vad vi tror är en prisuppgång. Sedan i våras har zink handlats inom ett konsolideringsintervall på mellan 1825 – 2000 dollar per ton. Kan man komma in i ZINK S när zinkpriset är i den nedre halvan av det intervallet tror vi att man har goda chanser att göra en bra affär. Vi fortsätter att rekommendera köp av ZINK S (med det förbehållet).

Nickel

Nickelmarknaden sätter sitt hopp till att Indonesien genomför sitt exportstopp av nickelmalm. Konsultfirman Wood MacKenzie estimerar att 40% av nickelindustrin går med förlust vid dagens priser. Priset passerade marginalkostnaden på uppskattningsvis 17000 dollar per ton under 2012. Det är av den här anledningen som Glencore Xstrata stängde sin Focandogruva i Dominikanska Republiken och det brasilianska bolaget Votoratim stängde sin gruva utanför Fortaleza. Samtidigt expanderar Vale sin produktion med sina nya projekt VNC, Koniambo, Abatovy, Ramu och Ravensthorpe. Alla utom Ravensthorpe är flera år försenade, men kommer nu alltså igång, vilket är oturligt med tanke på priset. De totalt sju projekt som nu successivt kommer igång tillför 275,000 ton nickel till marknaden per år med fullt genomslag 2017 – 2018. Det ska jämföras med överskottet i marknaden under 2008 – 2012 som uppgick till 319,000 ton.

Indonesien antog redan år 2009 en lag om att sluta exportera laterit nickel-malm, som försett Kinas verk med råvaran för att tillverka Nickel Pig Iron (NPI). Indonesien vill att malmen förädlas inom landet. Om Indonesien inte exporterat sin malm (och inte gjort något annat med den heller), skulle marknaden istället för ett överskott av nickel på 319,000 ton ha haft ett underskott på 221,000 ton. Priset på nickel hade då utvecklat sig helt annorlunda än det gjort. Ett dussintal kinesiska företag håller på att bygga fabriker i Indonesien för att på plats förädla malmen. Nickeljärn kommer sedan troligtvis att exporteras till Kina. Man kan därför inte bara hoppas att utbudet ska försvinna i och med Indonesiens exportförbud mot malm. Metallen kommer att komma ut ändå, givet att den inhemska produktionen kommer igång. Just nu ser det ut att det kommer att ta ett tag innan full kapacitet är på plats inom landet.

Till saken hör att Indonesien har ett stort underskott i bytesbalansen och verkligen behöver exportinkomsterna från malmen. Om den inhemska förädlingsindustrin inte finns på plats, ska man inte utesluta att exportstoppets startdatum (början på 2014) kan skjutas upp. Det kan knappast vara i landets intressen att få själva gruvorna att gå i konkurs.

Vi avråder bestämt från att köpa nickel med förhoppningen om att Indonesiens nickelkälla ska försvinna från marknaden. Det är rent önsketänkande. Samtidigt har vi en gruvindustri som går med förlust pga det låga priset. Man kan kanske tro att det är en situation som nickelmarknaden inte kan tolerera. En stor del av 1980-talet rådde emellertid just den situationen. Producenter drog sig för att stänga nya och moderna gruvor, trots att de gjorde förlust, med vissheten att nickel är en lyxprodukt, som allt rikare befolkningar gärna konsumerar mer av. Förr eller senare kommer efterfrågan ikapp. Dagens situation är snarlik, men miljökraven vid stängning av nickelgruvor är ännu mer kostsam. Någon återgång till 50,000 dollar per ton tror vi är helt uteslutet och vi tror att risken för besvikelser pga grund av Indonesiens aviserade exportstopp av malm är uppenbar.

Med det sagt, tror vi ändå, att nickelpriset har en botten etablerad vid 13,500 dollar per ton. En övre gräns är just nu 15,000 dollar per ton. Det krävs ytterligare drag i den globala ekonomin för att få priset att gå över den nivån. Det tror vi kommer att ske, men kanske inte just nu, när risken för besvikelse pga att Indonesiens regering kompromissar om exportstoppet till dess den inhemska produktionen är på plats, får priset att rekylera ner igen. Men den som köper nickel (NICKEL S) vid ett pris vid eller under 14,000 dollar per ton, gör sannolikt en god affär på sikt.

Med varning för att priset just nu är högt, är vår grundsyn att man bör försöka köpa nickel och rekommenderar köp av NICKEL S mot ovanstående bakgrund.

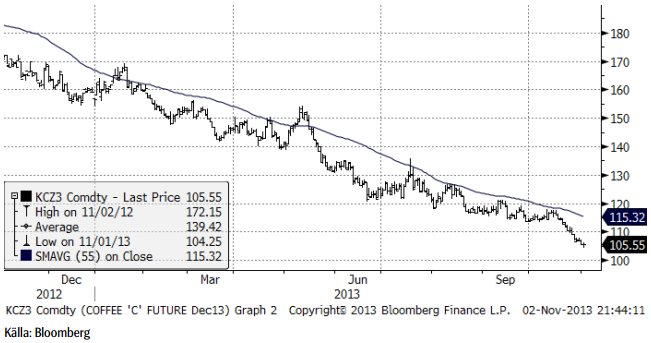

Kaffe

Kaffepriset föll 10% från drygt 115 cent till 105 cent sedan det förra veckobrevet. I Vietnam skördar kaffebönderna sin robusta just nu. Skörden väntas uppgå till rekordhöga 28 miljoner säckar (60 Kg), 10% mer än förra året.

USA:s jordbruksattaché i Bogota höjde skördeestimatet i landet med 1.5 miljoner säckar till 10.5 miljoner för 2013-14. Landets kaffeproduktion återhämtar sig alltså i snabbare takt än räknat med efter bladmögelangreppen.

Det finns alltså mycket gott om kaffe i världen, även om lagren av robusta är låga.

Priset är dock så lågt att det inte täcker kostnaderna. Vad som måste till, är att priset påverkar produktionen. Tvyärr har nu även Vietnam bestämt sig för att låta staten köpa upp kaffe till interventionslager. Detta kaffe utbud är dock bara lagrat och kommer ut på marknaden förr eller senare. Det är en kortsiktig lösning på ett långsiktigt problem – att det produceras för mycket kaffe i världen för att det ska vara en långsiktigt lönsam verksamhet. Kaffepriset är för lågt i ett långsiktigt perspektiv, men vändpunkten skjuts fram på grund av att marknadskrafterna sätts ur spel av stödprogram. I och för sig innebär detta att priset på världsmarknaden har potential att fall ännu längre ner från det långsiktiga jämviktspriset (där producenter långsiktigt får en rimlig vinst på produktionen.)

Vi behåller tills vidare neutral rekommendation, tills vi ser tecken på ett trendbrott.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering