Analys

SEB – Råvarukommentarer, 29 oktober 2012

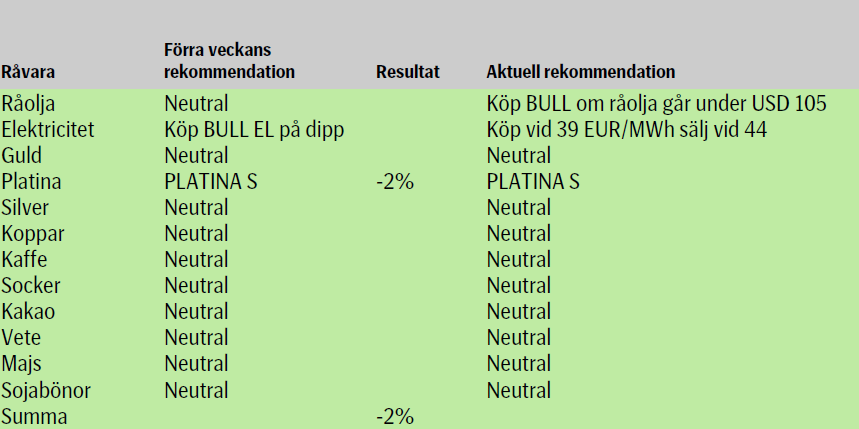

Sammanfattning av rekommendationer

Råolja – Brent

Vi råder att köpa Brent-råolja vid nedgångar till under $105/fat eftersom det verkar osannolikt att priset på råolja kommer att rasa, såvida inte tillväxtprognoserna skrivs ned väsentligt. Vår uppfattning är att oljepriset kommer att fortsätta vara väl understött med tanke på stora geopolitiska risker för tillgången, strama marknader för oljeprodukter, höga incitamentpriser som krävs för att stimulera till tillräckliga investeringar, och behovet av att producentländer försvarar priser för att balansera budgetar. Vi behåller våra prognoser för genomsnittligt pris på Brent-råolja på $110/fat under Q4-12 och $105/fat under H1-13, men väljer att revidera våra uppskattningar för H2-13 och FY-14 från $115/fat till $110/fat. Prognoserna för tillgång förbättras vilket antyder en mindre stram balans på marknaden under de kommande åren, i synnerhet om tillväxten förblir matt.

Medan balansen på råoljemarknaden förblir lös är situationen för mellandestillat annorlunda. Över hela världen är förråden små. Situationen skulle verkligen kunna komma att bli väldigt stram så snart vinterns påfyllnad av bränslelagren accelererar i Europa, som förutsägbart är den stramaste marknaden med tanke på dess fordonspark av dieselbilar. En ännu svårare situation skulle kunna uppstå om temperaturerna på det norra halvklotet blir onormalt låga. Även under normala omständigheter är raffinaderier oförmögna att producera tillräckligt med mellandestillat under uppvärmningssäsongen, vilket gör förråden en nyckelfaktor vid balansering av marknaden. Den långsiktiga strukturella balansen för marknaden för mellandestillat är också oroande eftersom den leder tillväxt avseende efterfrågan. Under tiden har sannolikheten att USA släpper ut strategiska oljereserver uppenbarligen minskat i takt med att politiker inser att höga produktpriser beror på motsvarande strama marknader, och att uttömning av lager av råolja skulle vara ett ineffektivt sätt att pressa ned dem (till skillnad från deras europeiska motparter består amerikanska strategiska oljereserver nästan uteslutande av råolja).

Iran verkar vara alltmer ovilliga att återvända till förhandlingsbordet då försämringen av deras inhemska levnadsstandard fortsätter att accelerera, med potentiell baissebetonade priskonsekvenser om detta stämmer. Den stora frågan kvarstår: finns det en möjlig kompromiss som skulle kunna blidka världsopinionen samtidigt som den gör det möjligt för det iranska ledarskapet att undvika att offentligt förlora anseendet.

I kursdiagrammet ovan ser vi att 107 dollar har visat sig vara ett förhållandevis starkt stöd. 100 dollar är nästa stöd på nedsidan. Skulle 107 brytas är det inte uteslutet att marknaden vill testa 100 dollar. Det skulle i så fall vara ett köptillfälle, anser vi.

Elektricitet

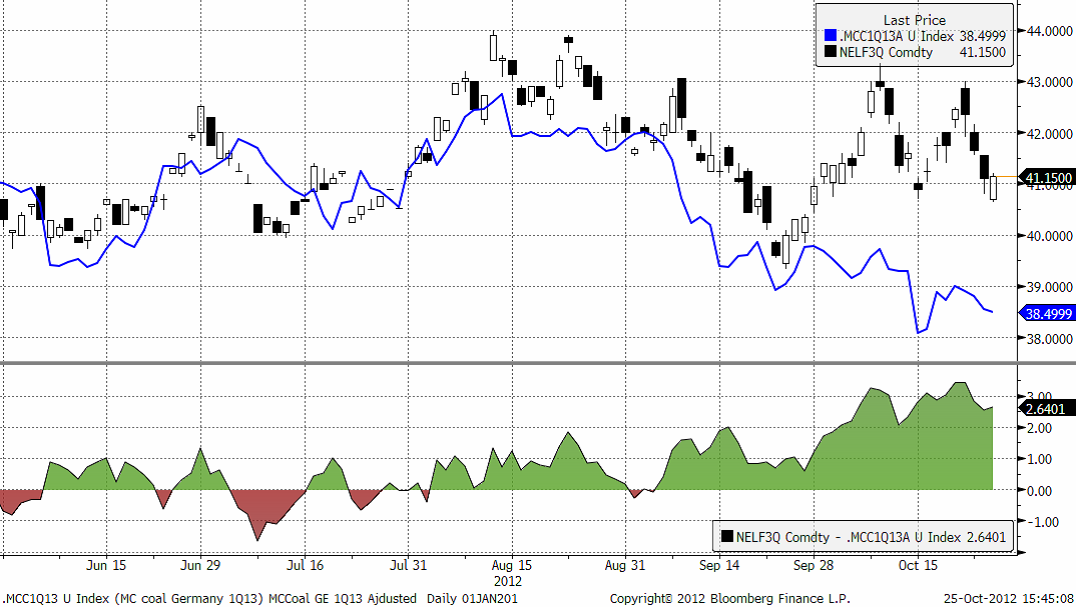

Vi sänker vår föredragna utgångspunkt för haussepositioner till €39/MWh för Q1-2013-kontraktet på Nord Pool på grund av minskade marginalkostnader för kolkraftproduktion i Tyskland. Vi föredrar att handla kontraktet från haussesidan under november om denna utgångsnivå uppnås. Å andra sidan verkar €43/MWh till €44/MWh vara bra utgångspunkter för de som tar risken att handla vinterkontraktet NELFQ3 från säljsidan med BEAR EL X2 S eller med BEAR EL X4 S.

Hittills i oktober har Q1-2013-kontraktet (NELF3Q) på Nord Pool handlats för mellan €40,65/MWh och €43,35/MWh. Under den senaste veckan nådde det så högt som €43/MWh på grund av prognoser för kallare och torrare väderlek samt en studs i marginalkostnaden för kolkraftproduktion (MCCP). I skrivande stund har NELF3Q återigen fallit tillbaka på blöt väderlek och lägre marginalkostnadspriser och har faktiskt handlats på dess lägsta pris hittills i oktober. I och med att prognoser för blöt väderlek har återkommit står det totala vattenöverskottet stadigt på cirka 10 TWh mer än det normala för den här årstiden. Situationen med vattenöverskott naggar kraftkontrakten i frontmånaden i kanten och driver ned dem, samtidigt som NELF3Q-kontraktet fortsätter att upprätthålla riskpremien för vintern. Vi tror att kontraktet troligtvis kommer att bibehålla sin premie i åtminstone en månad innan ett eventuellt vattenöverskott till slut kommer att börja tära på kontraktet när tiden för leverans till snittet av de faktiska spotpriserna närmar sig. Fram till dess kommer de oundvikliga och tillfälliga torra och blöta väderperioderna att lyfta kontraktet tillbaka till nivån på €43/MWh eller högre.

Det som är oroande är att stödet från MCCP har fortsatt att försämras under oktober. Den tekniska bilden för kolpriser är direkt baissebetonad och priserna på koldioxid ser också svaga ut. Spridningen mellan NELF3Q och vårt MCCP-index (.MCC1Q13) har vidgats. Enligt vår uppfattning ökar detta nedåtrisken, vilket betyder att NELF3Q har längre väg att falla om det förlorar en del av sin riskpremie för vintern.

Vi tror fortfarande att det är tillrådligt att handla NELF3Q från haussesidan i november på grund av vintern och risken för brist på kärnkraft framöver. Vi har dock flyttat ned vår föredragna utgångsnivå från €40/MWh till €39/MW tillsammans med det lägre MCCP-indexet (.MCC1Q13). Å andra sidan verkar €43/MWh till €44/WMh vara bra utgångspunkter för de som tar risken att handla vinterkontraktet NELF3Q från säljsidan.

Guld och Silver

Kommentaren från förra veckan får stå kvar. ”Statistiken som kommer in nu är lite ”för stark” för guldet”. Veckans statistik har fortsatt på samma tema: en stadig, om än lite långsam återhämtning i USA. Frågan är dock om det räcker. centralbanken i USA, och i andra delar av världen för den delen, har tryck på sig att fortsätta med stimulanserna. Det ryktas om förestående ”paket” i Japan. Många ekonomer tror på ett amerikanskt QE4 före årsskiftet.

Nedan ser vi kursdiagrammet för guld.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Vi ser att 35 dollar är ett viktigt motstånd och att 30 dollar är ett viktigt stöd. En fortsatt nedgång till 30 dollar skulle vara ett bra köptillfälle. En stopp-loss-order bör då placeras strax under 30 dollar.

Platina

När både guld och basmetaller faller är det svårt för Platinametallerna att hålla emot. Proppen gick ur och vi såg ett kraftigt fall för både Platina och Palladium under veckan. Utbudsfaktorerna (kopplade till problemen i Sydafrika) hjälper inte när investerarkollektivet säljer. Londonnoteringen är ner ca 5 % i veckan till $1550/oz. Kortsiktigt finns risk för ytterligare fall. Med den tekniska analysen som vägledning bör marknaden hitta en bra stödnivå kring $1500. Kursen ligger nu just ovanför den konsolidering marknaden gjorde mellan 1500 och 1560 vid månadsskiftet augusti-september, innan marknaden bröt den nedåtgående trendlinjen. Det skulle inte förvåna om kursfallet bromsas upp, och kanske rent av vänder uppåt efter viss sidledes rörelse på de här nivåerna.

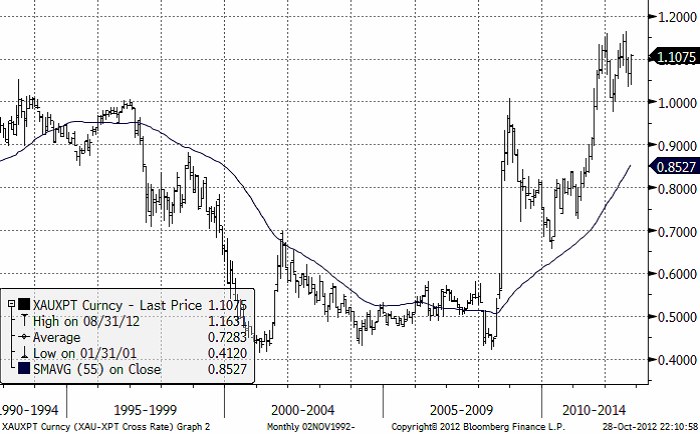

Nedan ser vi priset på guld dividerat med priset på platina. Platina har blivit billigare i förhållande till guld den senaste veckan. Vi anser att detta är ett bra argument för att sälja guld och köpa platina, allt annat lika, eller att köpa platina enbart.

Nedan ser vi kvoten mellan guld och platina för de senaste 20 åren. Vi ser att platina är exceptionellt dyrt i förhållande till guld ur ett historiskt perspektiv. Och vi bör komma ihåg att priser på råvaror på lång sikt bestäms av produktionskostnad. Medan platinagruvorna i Sydafrika inte går med vinst nu, är lönsamheten god för guldgruvorna i världen. På lång sikt talar detta för att platina är en bättre placering än vad guld är.

Koppar

Det negativa stämningsläget från LME-veckan tog överhanden för basmetallerna. Priserna har konstant fallit, inga direkta ras, men metallerna har sakta men säkert tuggat sig ner under veckan. Prisuppgången efter stimulansrundan i september är nu i de flesta fall nästa helt utraderad. Om priserna överreagerade på de kortsiktigt realekonomiska effekterna av penningstimulanserna, så känns det som en överreaktion på nedsidan nu istället. Det finns flera tecken på en makroekonomisk förbättring. Igår fredag redovisades amerikansk BNP för Q3 som kom in bättre än väntat och visar på en uppgång från 2:a kvartalet från 1,3 till 2,0 % i årstakt. Det går långsamt men åt rätt håll. Även i Kina ser det ut att bottna ur. Industriproduktionen ökar och inflationen är låg. Marknadens oro gäller inte beslutade infrastrukturinvesteringar, utan de lokala myndigheternas brist på finansiering. Ledningsbytet i Kina inger förhoppningar, men det återstår att se vad de kommer att presentera, och det kan dröja till installationen av den nya ledningen i början av nästa år. Metallimporten ökade i september, vilket är ett gott tecken (se nedan).

Koppar

Priset föll ca 2 % i veckan, från $8000 ned till ca 7800 för 3 månaders koppar på LME. De innebär att vi är tillbaka vid nivåerna i början av september. Kinas import av koppar kom in på fyramånadershögsta i september till ca 394 tton, upp från augustis 355 tton, eller ca 11 %. Under årets nio första månader har importen ökat med 32 % jämfört med förra året. Det ska inte glömmas bort att Kina har en fortsatt stor aptit på metallen. Kommentarer från Nexans, världens nästa största kabeltillverkare i veckan, noterade att substitutionseffekten mellan koppar och aluminium (koppar 4 ggr dyrare) i kablar än så länge är begränsad, och särskilt i Kina där kopparbaserad kabel är klart favoriserad. Vi föredrar att betrakta koppar som en köpvärdmetall. Kortsiktigt har vi den senaste veckan hållit oss neutrala men grundinställningen är att hitta köptillfällen.

För spannmål och övriga jordbruksprodukter hänvisas till förra veckans nyhetsbrev om Jordbruksprodukter.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering