Analys

SEB – Råvarukommentarer, 28 januari 2013

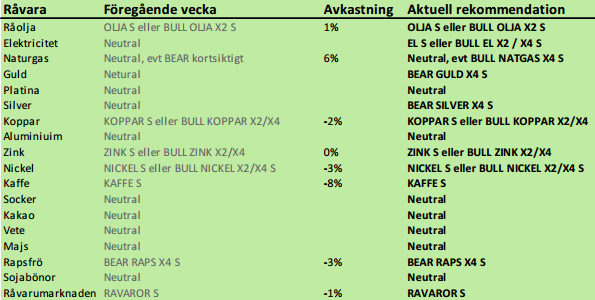

Rekommendationer

Inledning

SEB:s råvaruindex var oförändrat i veckan som gick. Däremot föll dollarn, vilket medförde att certifikatet RAVAROR S, som följer indexet, föll med 1%.

Det var få råvaror som steg i pris förra veckan. Olja och raps lyckades stiga. Elpriset föll kraftigt, liksom kaffe. I båda de fallen ser vi prisfallen som rekyler i marknader som befunnit sig i konsolidering efter stora prisfall och nyligen brutit uppåt i vad som vi tror är början på en längre trend. Det är så klart många som ifrågasätter om det verkligen är dags för de här råvarorna att stiga i pris. BEAR EL X4 S steg med 22% till 105 kr per certifikat.

Elpriset föll ordentligt i veckan under påverkan av det ännu kratigare fallande tyska elpriset. Det föll i sin tur på grund av fallande produktionskostnad. Priset på utsläppsrätter nådde all time low för den här perioden. Utsläppsrätterna är nu nära nog värdelösa. Den som hoppas på högre elpriser har här ett argument. Utsläppsrätterna kan i vart fall inte längre ha en negativ inverkan på elpriset.

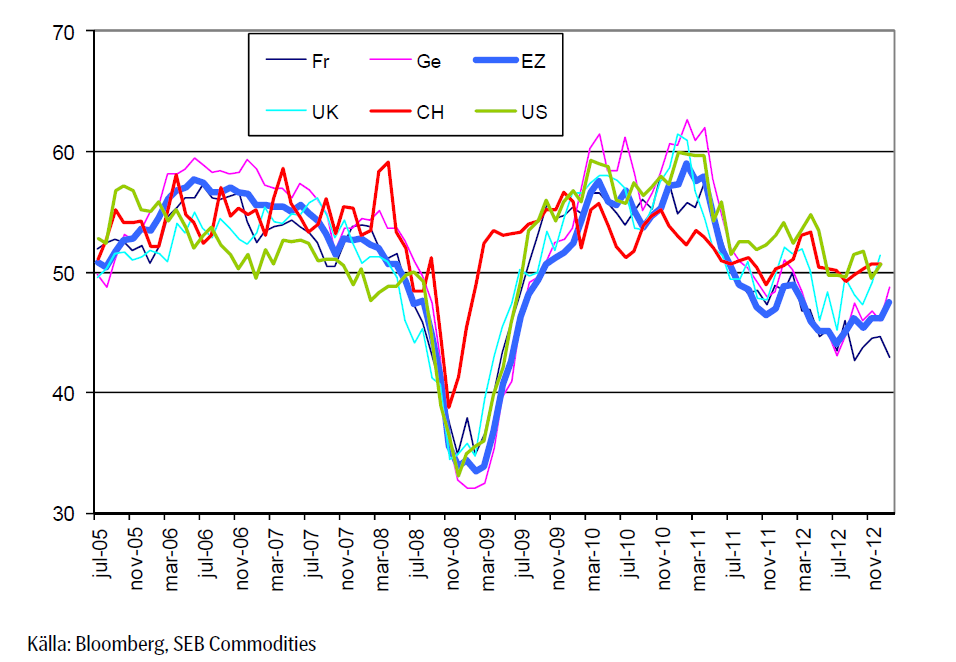

Inköpschefsindex, en framåtblickande “konfidensindikator” ser vi nedan för olika Eurozonen (EZ), Kina (CH), USA, Tyskland, Frankrike och Storbritannien. Generellt sett ser det ut som om väldsekonomin befinner sig ett stadium av “sen recession”. Med undantag för Hollandes socialistiska Frankrike, som fortsätter att falla. “Sen recession” innebär att framförallt energi (råolja) och industrimetaller ökar i efterfrågan. Liksom i förra veckobrevet vill vi gärna lyfta fram råolja och basmetaller / industrimetaller som marknader som kan stå inför en konjunkturell uppgång.

Råolja – Brent

Efter att ha brutit den nedåtgående motståndslinjen för över en vecka sedan, fortsatte oljepriset att stiga. Nästa motstånd väntar vid 116.89 dollar. Huvudmotståndet ligger som vi ser i diagrammet nedan vid 117.95 dollar. Fundamentalt ger den ökning i efterfrågan man kan förvänta sig när global ekonomi hämtar sig. Som vi sett ovan visar PMI-statistiken en bild som stämmer överens med ”sen recession”. Saudiarabiens produktionsminskning ger stöd. Goda inkomster i Saudiarabien, och övriga delar av den arabiska delen av OPEC, kallat AOPEC, ger möjligheter att skydda länderna mot de upprorsbrasor som uppstår här och var i den arabiska världen.

På ”bear”-sidan hittar vi den teknikrevolution som framförallt sker i USA. Ett välkänt faktum inom oljeindustrin är att bästa chansen att hitta olja har man i ett oljefält. Fracking-tekniken passar mycket bra in i den historiska erfarenheten. Sveriges ledande råvaruekonom Marian Radetzki visade i en artikel i Energy Policy juli förra året, att en stor del av oljeprisuppgången sedan 1980-talet beror på att oljeproducerande stater successivt ökat sina produktionsskatter. Därigenom har kostnaden ökat för producenterna, vilket gjort att jämviktspriset stigit på marknaden. Det intressanta med frackingtekniken är också att den sker i USA, som saknar höga produktionsskatter. En ny tekniks bättre produktionsekonomi kan slå igenom direkt i ökad produktion och därmed lägre världsmarknadspriser. Mexiko är ett land som gått längst i att mjölka ur den gamla oljeindustrin.

PEMEX har dränerats på kapital så till den milda grad att oljeriggar står obrukbara och oljeläckor fortgår på ett sätt som skulle fått BP att gå under i stämningar. Mexikos möjligheter att hantera hotet från USA är obefintliga. Det enda Saudiarabien kan göra är att minska produktionen, som de gjort. Men de kan inte göra det hur mycket som helst, då minskar intäkterna och skyddet mot en arabisk vår på hemmaplan minskar dramatiskt. Produktionsminskningen är ett kortsiktig lösning på en teknologisk innovation.

Med det sagt, är det på kort sikt i alla fall uppåt, som trenden pekar. Den som inte har köpt kan kanske vänta på en rekyl, som säkert kommer och försöka komma in i t ex OLJA S vid ett oljepris motsvarande ca 112 dollar.

Elektricitet

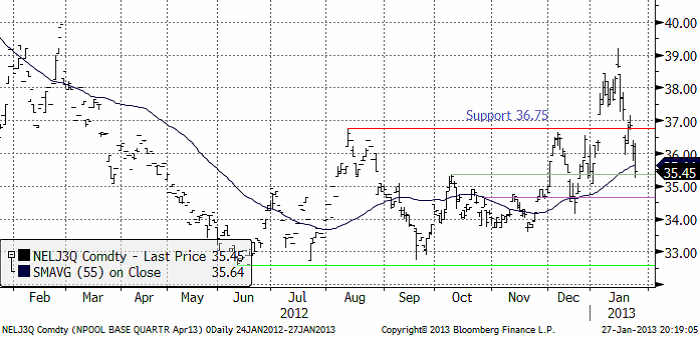

Elpriset, för det andra kvartalet har fallit kraftigt. Marginalkostnaden för att producera el med kol (som är en viktig fixpunkt för NordPool-priset), har som vi tidigare visat fallit kraftigt en längre tid. Den har fortsatt att falla, som vi ser i diagrammet för andra kvartalets terminskontrakt nedan. Priset hamnade i fredags på en stödnivå. Det ger en viss vägledning om att den kraftiga rekylen kanske vänds i uppgång den här veckan. Det är en mycket volatil marknad för elkraft just nu.

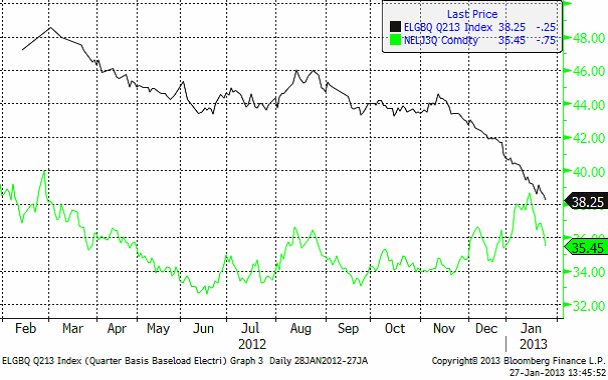

Elpriset i Tyskland (den svarta linjen nedan), speglar prisfallet på kol. Vi ser att prisfallet i Tyskland nu fått ner priset så pass att det börjar tynga priset på NordPool (grön linje). Båda kontrakten avser andra kvartalet och priserna är båda i euro per MWh.

Nedan ser vi terminspriset på utsläppsrätter (euro per ton koldioxid). Som vi ser har priset varit fallande en längre tid, men drabbades av en riktig genomklappning i veckan med själva ”krisen” i torsdags. Det finns ett över skott av utsläppsrätter i Europa och får man inte spara dem in i ”nästa” period, bör priset rationellt sett falla till noll. Prisfallet gör naturligtvis att det blivit ännu billigare att producera el med kol i Europa.

Källa: Bloomberg

Baksidan av prisfallet i utsläppsrätterna är att potentialen för ytterligare prisfall är begränsad av nollan. Det ger också ett visst stöd för marknaden. Den hydrologiska balansen föll i veckan ner mot -18 TWh, men ligger nu enligt Markedskraft på -8.9 TWh.

Sammanfattningsvis. CO2-marknaden ligger väldigt nära nollan och kan inte verka sänkande på elpriset längre (i någon större omfattning). Konjunkturen i världen ser ut att hämta sig, vilket kan ge stöd för kolmarknaden. Den hydrologiska balansen visar ett underskott för ”vårflodskontraktet” andra kvartalet. Det finns alltså vissa positiva faktorer som marknaden kanske väljer att ta fasta på den kommande veckan. Vi rekommenderar alltså kortsiktigt köp, för den modige.

Naturgas

Naturgasterminen på NYMEX (mars 2013) föll så som vi förutspådde förra veckan tillbaka från motståndet vid 3.60 dollar per MMBtu. Stöd finns dock vid 3.40 och det kan vara ett köptillfälle på kort sikt. Vi ser att det stora prisfallet som ägt rum i spåren av fracking-teknikens spridning i USA har stannat av vid 3 dollar. Det senaste året har priset rört sig mellan 3 och 4 dollar. 3.40 är en nivå under mitten av det intervallet. Även om det inte är i botten, ser det trots allt ut som en attraktiv prisnivå. Det europeiska gaspriset är mer än dubbelt så högt och om tillstånd för export av amerikansk LNG ges, finns en viss potential för priset i USA att hamna på en högre nivå på längre sikt.

Den som kortsiktigt vill prova på att handla naturgas, kan kanske försöka sig på ett mycket kortsiktigt inhopp i BEAR NATGAS X4 S. På längre sikt tror vi att man bör vara neutral.

Guld och Silver

Precis som vi skrev förra veckan, följde guldpriset handboksexemplen i teknisk analys och föll ner från spetsen på den triangelformation som bildades mellan september och december. Brottet var på nersidan och förrförra veckans uppgång var en klassisk rekyl upp till utbrottsnivån. Detta signalerar att ytterligare prisfall på guld är att vänta. Vi går därför över till kortsiktig säljrekommendation på guld. Stödet finns på 1629 dollar per ozt och dit i första hand tror vi priset går.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Situationen är snarlik den för guld. Rekyl ner till 30 dollar är att vänta. Kortsiktig BEAR-rekommendation för silver också.

Platina

Platina har konsoliderat prisuppgången i två veckor. En växande efterfrågan från biltillverkning, framförallt i Kina, ger stöd förpriset. Motsvarande efterfrågefaktor saknas för guld och silver. En återhämtning i global ekonomi verkar stödjande för platina, men eftersom oron för statsfinansiell bankrutt minskar, får detta en negativ effekt på priserna på silver och guld. Ska man vara köpt en ädelmetall är därför platina att föredra.

Det går just nu inte att ge en rekommendation på kort sikt, eftersom konsolideringsfasen fortfarande pågår. Vi får vänta och agera på utbrott från den. Sker det uppåt – köp BULL. Sker det nedåt – köp BEAR.

Notera att det finns ett tämligen välprövat och starkt motstånd på 1734 dollar. Om detta bryts inleds troligtvis en stark prisuppgång.

Nedan ser vi priset på platina i termer av guld, eller ”växelkursen” mellan XPT och XAU, valutakoderna för de två ädelmetallerna. Kvoten ligger precis på toppen från mars förra året. Det innebär att platina är ”dyrt” i förhållande till guld i ett historiskt perspektiv. Och fundamentalt är det kanske inte något fel i det. Men det kan ändå finnas en del säljordrar just vid eller bara strax ovanför dagens kursnivå.

Slutsats: avvakta utbrott från konsolideringen vad gäller platina. Relationen till guld i priset på platina indikerar att det finns motstånd på uppsidan. Ska man gissa, så kanske utbrottet för platinas del därför sker på nersidan.

Basmetaller

Den avvaktande stämningen med mer eller mindre sidledes prisrörelser fortsatte i veckan. På makrofronten redovisades ett antal positiva nyheter (vilket inte gav någon större effekt på metallpriserna). Det japanska stimulanspaketet (som liknar amerikanska Feds program för obligationsköp) är sjösatt. Amerikanska kongressen hade en omröstning i veckan gällande skuldtaksförhandlingarna som nu skjuts till maj. På fredagen väntade marknaden på resultat av hur mycket de europeiska bankerna har betalt tillbaka i förtid av krislånen, vilket visades sig vara mer än väntat. Det tyska aktivitets-indexet IFO kom in bättre än väntat. Positiva nyheter för Europa för en gång skull. HSBC:s inköpsindex för Kina kom in bättre än väntat, och har etablerat sig stabilt över 50. Det borde vara ”bäddat” för en starkare konjunktur och bättre efterfrågan på metaller.

Andra sidan av ekvationen gäller utbudet och där har det redovisats produktionssiffror från flera globala producenter, som i flera fall bekräftar farhågorna att utbudet ökar mer än väntat. Det gäller framför allt koppar, nickel och aluminium. Samtidigt är marknaden avvaktande inför eventuella nya signaler från Kina inför det nyåret i mitten av februari. Priserna var överlag nedåt under veckan, kring procenten. Den ”lysande stjärnan” är zinken som visade en uppgång på 2 %.

Koppar

Koppar har det lite trögt just nu. Varje försökt till uppgång möter motstånd. Veckan avslutas på minus 0,6 % för 3-månaders koppar på LME. Världens största kopparproducent, chilenska Codelco uttalade att de tror på överskott i år. Marknaden har haft underskott i flera år beroende på låga halter just i Chile. Men även väderrelaterade produktionsstörningar har varit ett problem i kombination med arbetsmarknadskonflikter. Codelco lyckades öka produktionen mer än väntat under Q4 vilket får marknaden att tro att utbudet nu till slut ökar. Prisnivån i relation till produktionskostnader borde leda till ökad produktion.

Men detta har sagts tidigare år och marknaden är inte helt övertygad. En indikator på gruvutbudet är den s.k. smältlönen till smältverken, som länge p.g.a. lågt malmutbud varit till smältverkens nackdel (dvs. låga smältlöner). I veckan publicerades nya gällande smältlöner som är ca 10 % högre (70 usd/ton mot förra årets 63). Det tyder på ökat utbud från gruvorna. Nytt i år är halvårsvisa avtal. Håll utkik i juni/juli hur smältlönerna utvecklas för fortsatt vägledning. Den tekniska bilden är relativt neutral för tillfället. Om LME-noteringen (3 månaders) kommer ned mot $7800 är det ett köp.

Alternativet är att avvakta ett brott på uppsidan kring $8200 (över trendlinjen), alternativt $8400 (toppen från september).

Aluminium

Aluminium följde med koppar nedåt under fredagshandeln och stänger marginellt ned på veckan. Aktörerna fokuserar på terminskurvan och den LME-relaterade kortheten från december förra året, som nu flyttats ”längre ut på kurvan”. Normalt rullas positioner 3 månader framåt vilket skulle innebära en stram marknad i mars. Nu är det istället juni som börjar bli tight.

Ur ett investeringsperspektiv gör det marknaden ovanligt svåranalyserad. Rent fundamentalt är efterfrågeutsikterna väldigt goda med positiva rapporter vad gäller efterfrågan från framför allt bil- och flygindustrin. Det som gör oss tveksamma för uppsidan är en fortsatt ökande produktion, och det kan dröja 1-2 år innan marknaden är i balans.

Zink

Zinken gick mot strömmen i veckan och är upp hela 2 %, imponerande med en i övrigt ganska medioker utveckling för basmetaller. Delvis är det en anpassning eftersom zinken fick lida mer av omviktning av råvaruindex i början av året då stora volymer skulle säljas. Tekniskt sett ser också zinken starkare ut och strävar i första hand att bryta igenom motståndet kring $2100, det verkar vara relativt svårt just nu, men vi kvarstår med bedömningen att zink har bra potential. Som vi skrivit tidigare är de största användningsområdena för zink bygg- och transportindustrin. Två områden som nu gynnas av en mer positivt syn på tillväxten i Kina och USA. Zink ligger väl placerad i det scenariot.

Vi rekommenderar köp av ZINK S eller BULL ZINK X2 / X4 S för den som vill ta mer risk. Man bör gå ur positionen om priset faller genom 1930 dollar per ton, som är stödet i den konsolideringsfas som varit rådande sedan prisfallet slutade i slutet av maj. Kortsiktigt bör man ta hem vinst vid motståndsnivån $2150. På lite längre sikt är potentialen större. Nästa motståndsnivå kommer in vid $2200, men målet är $2400 på 2- 3 månaders sikt.

Nickel

De senaste fundamentala rapporter vi tagit del av tyder på en marknad i balans under Q1 2013, detta tack vare att vi är inne i den säsongsmässigt starka perioden. Studier som genomförts styrker vår anekdotiska erfarenhet att perioden nov-april brukar innebära ökad efterfrågan (och stigande nickelpris). Problemet just nu är att utbudet är lite för överhängande för att ge tillräcklig hävstång på priset (detta bekräftades av produktionsdata i veckan). Nickel kan dock erfarenhetsmässigt ofta överraska med sin prisrörlighet. Den tekniska bilden ser generellt positiv ut med en tendens till ”högre bottnar”. Det blir viktigt hur marknaden beter sig i intervallet $17000 och $18000. Det viktigt att den nedre nivån håller för att hålla uppe tempot. Bryter det på uppsidan kan det ta ordentligt fart, med ett kortsiktigt mål på $19000.

Vi rekommenderar köp av NICKEL S eller BULL NICKEL X2 / X4 S för den som vill ta mer risk. Man bör gå ur positionen om priset faller genom 15,800 dollar per ton, som är stödet i den konsolideringsfas som varit rådande sedan prisfallet slutade i slutet av oktober. Kortsiktigt bör man ta hem vinst vid moståndsnivån $18000. På lite längre sikt är potentialen större. Nästa motståndsnivå kommer in strax under $19000.

Kaffe

Kaffepriset backade med 5% i veckan. Eftersom dollarn också försvagades föll KAFFE S med 8% till 23 kr per certifikat. Tekniskt har marknaden kommit lägre i vad som ser ut att kunna bli en trendvändning uppåt. Motståndet på 157.35 orkade marknaden inte ta sig över efter att ha varit i fallande trend så länge. Priset föll alltså tillbaka ner i veckan. Priset ser ut att vara på väg ner mot stödet på 141.85 cent per pund. När priset närmar sig tror vi det är dags att ta nya positioner i KAFFE S. Man måste dock begränsa förlusterna om det visar sig att stödet inte håller. Går priset under 141.85 cent per pund, bör man sälja.

Fokus i marknaden har länge varit Brasiliens stora skörd. Colombias problem med sjunkdomar är mindre viktigt, eftersom Brasiliens produktion är flera gånger större nuförtiden. Dessutom är kaffet numera också av lika bra eller bättre kvalitet.

Men, en stor del av Mellanamerikas kaffeodlingar är angripna av bladmögel och smittan sprider sig. Mellanamerika står för 14% av global produktion. Guatemalas president Otto Perez Molina sade i torsdags när han talade i Davos att Guatemala kan förlora en tredjedel av sin skörd pga rostangreppen. Costa Ricas president Laura Chinchilla sade att landets skörd kan bli 30 – 40% lägre än väntat pga de tilltagande rostangreppen. Trots att nyheter om möglets spridning i Mellanamerika har kommit då och då, har marknaden haft fokus helt inställt på Brasilien och det ovanliga i att skörden där ser ut att kunna bli upp emot 50.2 miljoner säckar (60 Kg), vilket är rekord för ett år med lägre väntad produktion. Kaffe är en vartannat-års-gröda.

Vi har tidigare refererat till ICO, kaffeorganisationen, som i sin senaste månadsrapport pekade på att priserna är nära botten. Vi fortsätter att dela den uppfattningen och tycker att man ska handla kaffe från den ”långa” sidan. Vi fortsätter därför att generellt sett rekommendera köp av KAFFE S, med taktiken enligt den tekniska analysen ovan.

Socker

Sockerpriset (mars 2013) fortsatte sitt prisfall i början av veckan och bröt stödet på 18.31. I onsdags vände priset tillbaka över och stängde i fredags på 18.31 cent per pund. Sockerpriset har det gemensamt med kaffe att det fallit kraftigt i pris under hela förra året. Men medan det börjar komma stödjande fundamental information för kaffet, gör det inte det för socker på samma sätt. I veckan kom t ex rännilar av nyheter som tyder på ett förslag att införa tull på etanol för att importera till EU. Vad vi förstår har det är förslaget inte gått till Kommissionen än. Vad vi erfar är att beslutet har hög sannolikhet att gå igenom.

Vi fortsätter med neutral rekommendation på socker.

För övriga jordbruksråvaror se SEB Jordbruksråvaror.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommaren inleds med sol och varierande elpriser

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ ökar oljeproduktionen trots fallande priser

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Analys4 veckor sedan

Analys4 veckor sedanBrent needs to fall to USD 58/b to make cheating unprofitable for Kazakhstan

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen