Analys

SEB – Råvarukommentarer, 24 februari 2014

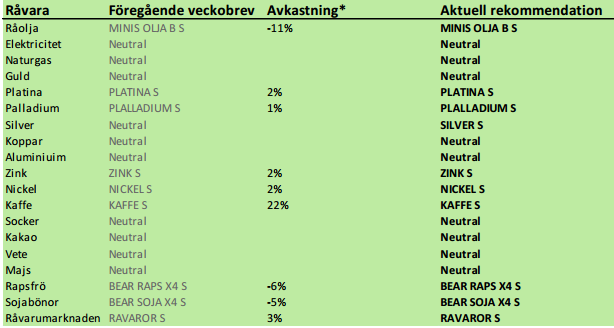

Rekommendationer

Råolja – Brent

Vi skrev förra veckan att priset kunde gå till 109 dollar, baserat på den tekniska analysen och det var vad som skedde. Den svagare makrostatistiken från USA och Kina ”borde” dock ha en påverkan på oljemarknaden motivera ett lägre pris.

Iran förbereder sig för att höja oljeproduktionen när sanktionerna mot landet tas bort. Man erbjuder utländska oljebolag en större andel av oljan i utbyte mot investering i mer ”riskabla” projekt.

Flera oljebolag riktar kritik mot den norska regeringen. Dels för det bristfälliga försöket att parera grundproblemet och dels grundproblemet i sig som är den skattehöjning på oljeproduktionen som den förra socialdemokratiska regeringen införde. Oljeproduktion beskattas nu till 78%. Oljebolag säger att detta hindrar investeringar på 13 miljarder dollar av olja som man vet finns där.

Bland de mer ovanliga oljenyheterna, noterar vi att BP har deklarerat force majeure på export av råolja från Angolas Plutonio-fält, efter att en svärdfisk punkterat slangen som pumpar över olja till väntande VLCC:er. Plutonio-fältet kommer att vara avstängt för reparationer under hela mars månad. Kunder har klagat på att råoljan varit saltare än vanligt de senaste månaderna, vilket gjort den mindre attraktiv för raffinaderier.

Vi tror att priset har nått ungefär så långt upp som det kan efter rekylen från den huvudsakliga stödlinjen. Ökande produktion i USA och på andra håll, verkar obönhörligt negativt på priset, som förr eller senare får ge sig. Därför fortsätter vi att rekommendera sälj på olja.

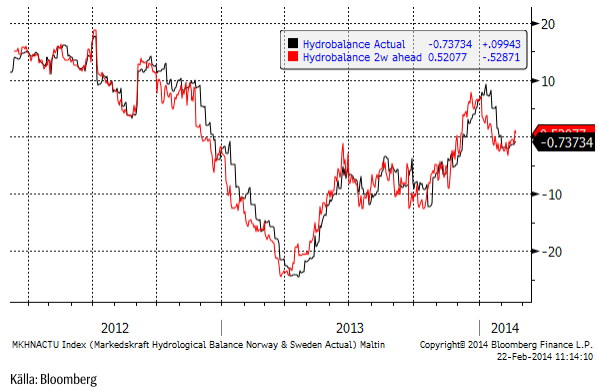

Elektricitet

Elpriset fortsätter att handla svagt och vi fortsätter med neutral rekommendation. Vädret fortsätter att vara milt och nederbördsrikt och förväntas vara det minst de kommande två veckorna i börsområdet enligt GFS-modellen.

Hydrologisk balans ligger fortfarande kvar vid den normala nivån för året.

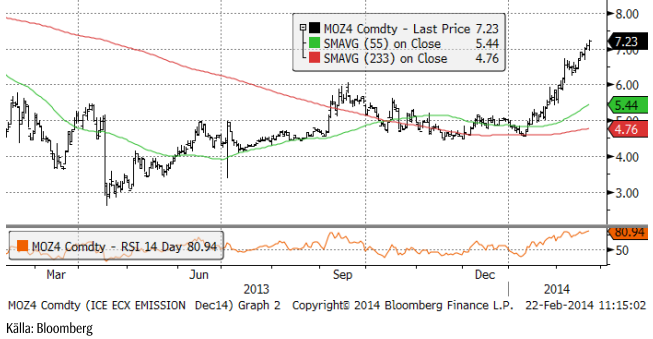

Till de positiva nyheterna hör att priset på utsläppsrätter har stigit kraftigt sedan EU i januari beslutade att minska antalet rätter som tillhandahålls via statliga auktioner med 900 miljoner ton under 2014, 15 och 16. Det är tydligt att man vill ha ett pris som betyder något. Vi tror att ett sådant pris de tänker på är 15 – 20 euro per ton CO2. Om priset på utsläppsrätter fördubblas, kommer det att ha en effekt på prisutvecklingen på el i Kontinentaleuropa och därmed även i Norden.

Samtidigt som pristrenden är fortsatt negativ på kort sikt, tror vi att elmarknaden bottnar i år, pga att kolmarknaden bottnar. Vädret i Norden, som har spelat en avgörande roll för prisutvecklingen, har alltid sin största påverkan på vintern, då kallt eller varmt väder påverkar efterfrågan mycket. Framåt sommaren kommer prisutvecklingen på kontinenten, som drivs mer av förutsättningarna för kolkraft, att spela större roll.

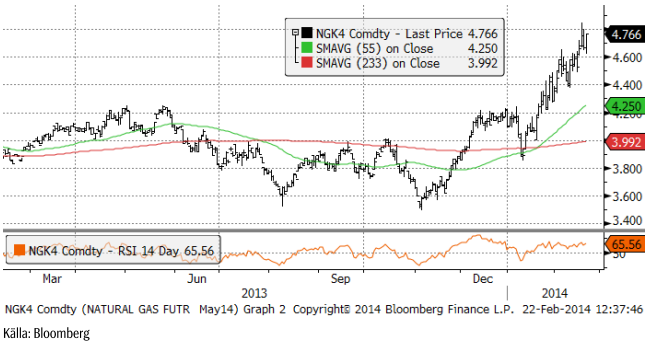

Naturgas

Henry Hub-gasen i USA fortsatte upp i veckan, från 4.50 till 4.77 dollar per MMBtu. Snöstormarna och köldknäpparna har avlöst varandra och väderleksprognosen varnar för fler sådana. Generellt sett bör dock, naturligen, mildare väder börja dominera snart.

Basmetaller

Förra veckan var tämligen volatil för basmetallerna. Det började med uppgångar, med understöd av tecken på kreditexpansion i Kina. På tisdagen intervenerade dock den kinesiska centralbanken i penningmarknaden med lägre metallpriser som följd. Resten av veckan har präglats av en serie av oroande amerikansk statistik, särskilt ”Housing starts”, vilket ledde till en svagare dollar. Det senare hade faktiskt en positiv nettoeffekt på priserna på LME. Tisdagens och onsdagens prisuppgångar berodde huvudsakligen på en svagare dollar. Veckan avslutades med en runda av preliminära inköpschefsindex. Det kinesiska på 48.5 tyckte de flesta var förvånansvärt svagt. Vikande makroekonomiska data från både USA och Kina är illavarslande. Just nu lyckas man ganska bra att bortförklara detta med ”dåligt väder” i USA och nyårsledighet i Kina. Detta återspeglas också i priserna på bas (industri) metaller som rört sig ”sidledes” om man summerar veckan.

Ur ett tradingperspektiv favoriserar vi fortfarande synen att marknaderna rör sig ”sidledes” inom sina respektive ”trading ranges”. Skulle den oroande statistiken visa sig sann, vilket inte är helt osannolikt, är koppar förmodligen den svagaste med tanke på kinas dominans på efterfrågesidan.

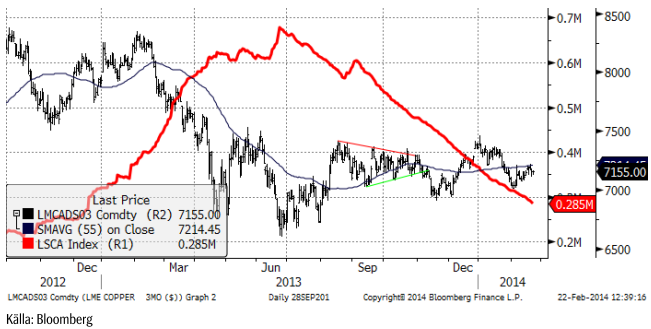

Koppar

Förra veckan skrev vi ”Marknaden visar stark efterfrågan med backwardation i terminskurvan. Kinas import är extremt stark. Dessutom är vi just nu i de säsongsmässigt starka första och andra kvartalen. Vi skulle inte bli förvånade om kopparpriset testar de senaste toppnoteringarna någon gång de kommande månaderna. Vi skulle inte bli förvånade om kopparpriset testar de senaste toppnoteringarna någon gång de kommande månaderna.” Det är i grund och botten vad vi fortfarande tror, men liksom vi noterade förra veckan finns det oroande inslag i Kinas ekonomi. Den senaste veckan tillkom ytterligare ett, i form av PMI-rapporten. Metal Bulletin rapporterade även om lageruppbyggnad i Kinas lagerhus. Det kan handla om material som låsts in i finansieringsaffärer, vilket går hand-i-hand med lånestatistiken i Kina i januari. Så om inte importen går till konsumtion, kan detta vara potentiellt negativt för sentimentet framöver. Just nu återspeglas de kinesiska köpen i stadigt sjunkande LME-lager. I normala fall återspeglar fallande LME-lager en stark efterfrågan. Under rådande förhållanden, kanske det bara återspeglar en förflyttning från LME.s lagerhus till lokala lagerhus i Kina.

Vi rekommenderar neutral position i koppar.

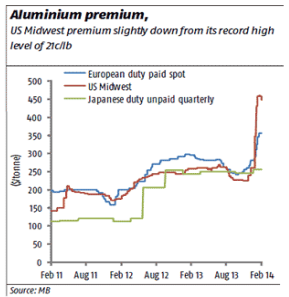

Aluminium

Aluminium var förra veckans starkaste basmetall. Rusal sade i en kommentar i tisdags till Bloomberg att de kommer att stänga av 10% av produktionskapaciteten i år. Senare samma dag meddelade Alcoa att de stänger ett smältverk i Australien, vilket lägger 190 kt till neddragningarna hittills under 2014 (som ännu är ganska små). Med stöd av en svagare dollar, har aluminiumpriset ändå visat förvånande styrka mot slutet av veckan. Tekniskt är marknaden i fallande trend, men ett trendbrott kan vara på gång. Enligt flera källor har tekniskt baserade fonder varit förvånansvärt inaktiva i den här senaste prisuppgången. Priset måste antagligen över 1800 dollar för att de som avvaktar med köp, ska ge sig in och köpa.

På den fysiska sidan, är allt fokus på premium-marknaden, där vi såg den första rekylen sedan början av året (se nedanstående diagram). Den höga premien för fysisk metall i USA attraherar material från Asien och Mellanöstern. Man började se lägre premier i den amerikanska Mellanvästern.

Vi fortsätter med neutral rekommendation på aluminium.

Zink

Efter en ganska volatil vecka, stängde zinkpriset i fredags på oförändrat pris. Statistik från ILZSG för helåret 2013 visade ett sammanlagt underskott på 60 kt. Jämfört med 2012 betyder detta en förändring på 290 kt, vilket mer eller mindre motsvaras av netto-uttagen från LME-lagret. Precis som är fallet för koppar, frågar sig marknaden om det här materialet går till konsumtion just nu eller om det bara flyttas till ett annat lager, som är billigare och underlättar lönsamheten i finansieringsaffärer. Som vi har noterat förut, finns risk att materialet har flyttats till lagerhus i Kina antingen som säkerhet/pant och/eller som del av en finansieringsaffär. Det ska bli intressant att se om materialet kommer ut igen på marknaden om terminskurvan blir mindre förmånlig för finansieringsaffärer. Vi tycker att kurvan ser ”billig”, vilket är attraktivt för investerare via terminsmarknaden.

Vi rekommenderar köp av ZINK S eller BULL ZINK X4 S.

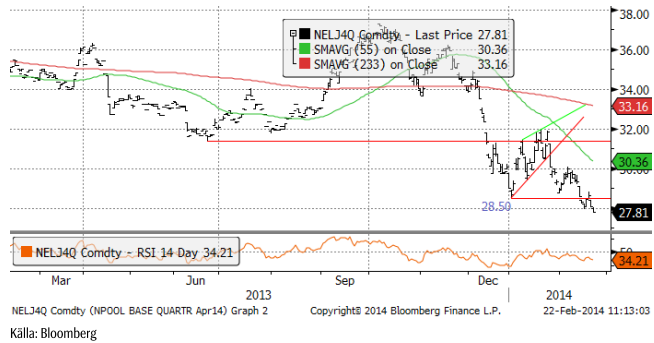

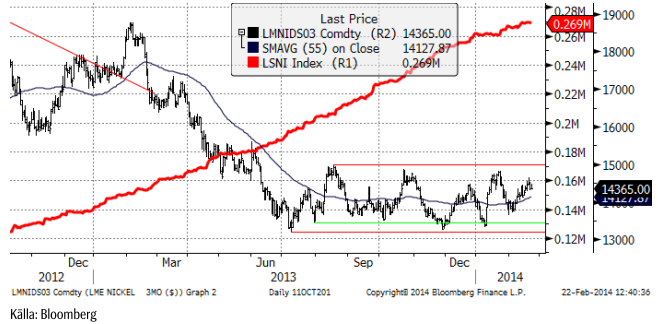

Nickel

Nickel har handlats svagt högre i veckan, från ca 14,200 dollar till 14,365. De flesta (andras) marknadskommentarer återspeglar en tro att den indonesiska regeringen kommer att hålla fast vid sitt exportförbud för obearbetad malm åtminstone fram till de allmänna valen i sommar. En parameter att hålla koll på nu är utvecklingen på LME-lagren, som ska börja falla i linje med utbuds/efterfrågebalansen, som successivt förbättras, om den det vill säga. Lagerökningen har börjat avtaga, men måste börja trenda nedåt, för att bevisa för marknaden att utbudet verkligen minskar. Som vi har noterat förut, finns ett stort lager att beta av, både i form av primärmetall och i form av obearbetad malm som är lagrad bokstavligt talat på hög i Kina.

Guld

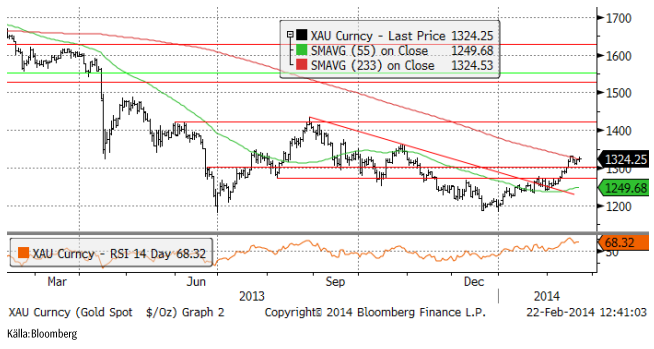

Det är nu tydligt att guld verkligen noterade en botten vid 1200 dollar per uns. Statistiken från USA och Kina som bortförklaras med dåligt väder respektive nyårsledighet, som är just bortförklaringar eftersom de inte passar in i den gängse bilden av ekonomisk återhämtning, kan förr eller senare vändas i mer monetär stimulans. Den chockerande låga takten i nyanställningarna i USA, återspeglad i januaris och februaris NFP-statistik har även USA:s centralbank förklarat bort med dåligt väder. Den nya centralbankschefen Yellen är en duva och det mest hökaktiga hon har sagt gjorde hon när hon svors in. Citibanks valutastrateg beskrev henne som en person som aldrig ändrar sig. Så det talar för en mindre takt i tapering och därmed att starten på räntehöjningarna ligger längre bort i tiden än ca 2015 – 2016, som man väntat sig.

Som vi nämnt förut är efterfrågan på fysiskt investeringsguld stark, efter att ha varit borta förra året. Skrotningen av smycken har torkat upp helt. Inflödet i börshandlade fonder har ännu inte vänts, däremot har nettoutflödet hejdats (se nedan, antal andelar i depåbeviset GLD och guldpriset).

Vi fortsätter tills vidare med neutral vy på guld. Vi skulle vilja köpa om det kommer en rekyl.

Silver

Silverpriset, som bröt motståndet vid 20.50, gick upp till 22 på nästan bara en dag. Förra veckan handlades metallen till ett pris strax under motståndet vid 22 dollar. Vi tror att det kommer att brytas och tror att priset kan gå upp mot 24 eller 25 dollar per uns i det korta perspektivet.

Vi går över till kortsiktigt köp av silver.

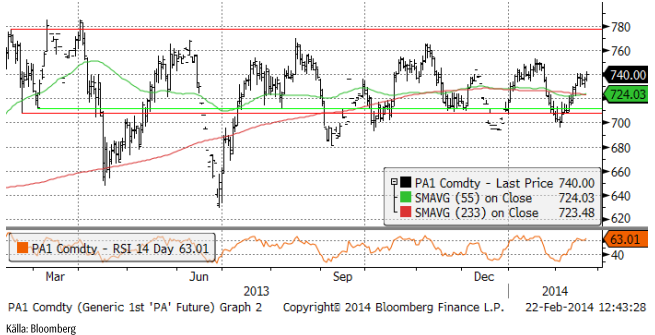

Platina & Palladium

Platina, ser ut att vara i början av en trendvändning uppåt. Strejkerna i Sydafrika har satt fokus på metallens ”fundamentala golv”. Lägg därtill positivt sentiment för ädelmetaller generellt när makroekonomisk statistik inte riktigt vill följa prognoserna om ekonomisk återhämtning, så har vi förutsättningar för mer ”monetär stimulans”, vilket är gynnsamt för alla ädelmetaller. Mest guld och silver, men även platina och palladium.

Palladium, som stängde i fredags precis på det tekniska motståndsnivån 740 dollar, kan vara på väg att gå ännu högre, men med tanke på hur många gånger priset vänt ner från den här nivån, skulle vi hellre föredra att vara köpta platina än palladium. Det som gör att vi trots allt ändå håller kvar köprekommendationen är att priset förmodligen går upp raskt om orsaken till motståndet försvinner och motståndet bryts.

Vi rekommenderar alltså köp av både platina och palladium.

Kaffe

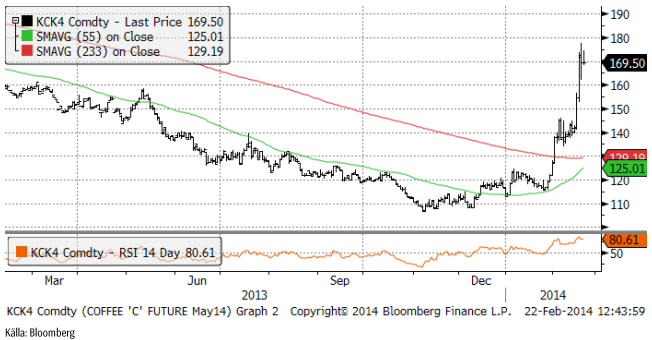

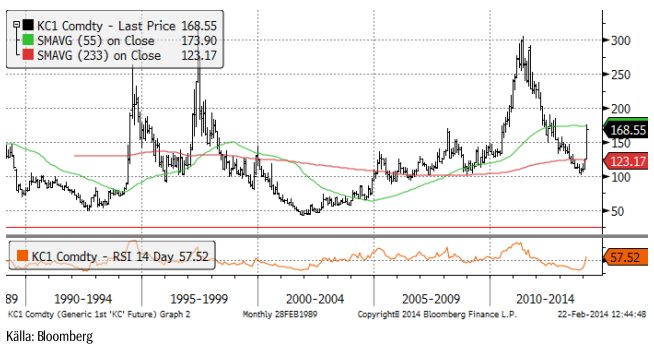

Haussen i kaffepriset steg till nya höjder, men vi tror att den senaste uppgången från 140 cent till 170 cent var den sista haussen och vi rekommenderar att man lägger sig neutral.

Det har inte kommit ut några nya produktionsestimat och risken är att marknaden handlar upp priset för långt i ren rädsla. Det finns trots allt gott om kaffe lagrat på gårdarna efter fyra år av global produktion som överstigit efterfrågan. Det är ett utmärkt tillfälle för lantbrukare att sälja fysisk vara, men sådant tar lite längre tid att göra än att krycka på knappar på en dator. Jag tror vi kan vänta oss att producenter säljer av lager. Kaffe går att lagra i upp till fem år och somliga lagrar ännu längre. Kaffe är väsentligt mycket mer ”värdekompakt” än t ex vete och stora värden går att lagra på ganska liten yta.

Minas Gerais har fått spridda skurar och det förväntas vara fortsatt torrt i minst två veckor till. Regnväder rör sig norrut och nu kan det handla om mindre delar som inte kommer att få regn och därför drabbas hårt, men frågan är naturligtvis om detta motiverar ett pris på 170 cent per halvkilo med tanke på den överproduktion som redan finns sedan fyra år tillbaka och en produktion i Colombia och på andra ställen som drabbats av roya, där produktionen nu är på väg tillbaka. Det var inte länge sedan priset på kaffe pressades av att Colombia skulle öka sin produktion med ett par miljoner säckar mer än väntat.

På den positiva sidan finns en nyhet från Indonesien, som är den tredje största producenten av robusta i världen. Pga regn som varit 2 till 3 gånger rikligare än normalt, ser skörden av kaffe ut att bli 17% mindre än förra året och bli den lägsta sedan år 2011. Samtidigt är det både val i landet och Fotbolls-VM i juni. I Indonesien konsumeras vid dessa tilldragelser kaffe, inte något annat. Konsumtionen väntas därför också öka. Exporten kan därför minska med 75,000 ton enligt en analytikersammanställning av Bloomberg.

Nedanför ser vi den senaste prisuppgången i perspektiv av de senaste 25 åren.

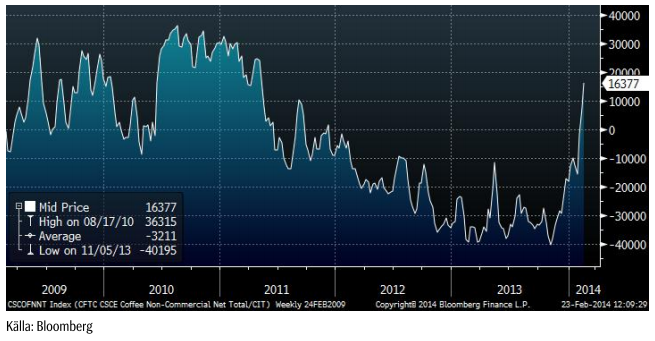

Spekulanterna i terminer (Non Commercials) har enligt CFTC vänt till köpare från att ha varit successivt mer sålda i takt med det fallande priset. Vi ska komma ihåg att alla studier som görs på hur Non-commercials position beter sig, visar att den är en följande variabel i förhållande till prisutvecklingen, aldrig tvärt om. Om Non-Commercials köper, innabär det att Commercials säljer, vilket stämmer överens med gissningen att detta är ett utmärkt tillfälle för lantbrukare att sälja sitt kaffe, en process som alltså tar längre tid och därmed längre tid innan den påverkar marknaden.

Vi går nu över till neutral rekommendation på kaffe. Volatiliteten kommer naturligtvis att fortsätta att vara hög och när nya produktionsestimat för Brasilien publiceras, ska man vänta sig att det bli stora rörelser. Den som är med på rätt sida av rörelsen kan tjäna stora pengar fort – och vice versa åt andra hållet. Troligtvis går torkan till historien som en av katastroferna i Brasiliens kaffehistoria. Hur stor, återstår att se.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras