Analys

SEB – Råvarukommentarer, 21 oktober 2013

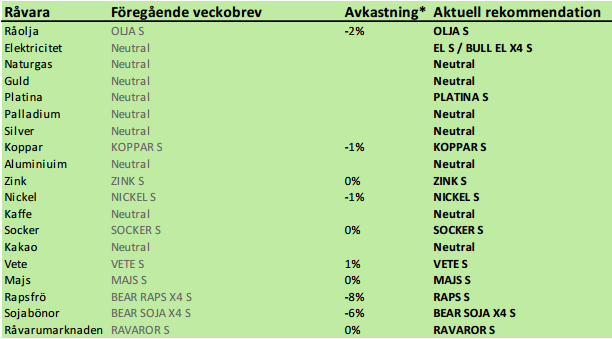

Rekommendationer

*) Avkastningen anges för 1:1 certifikaten där både BULL och 1:1 certifikat är angivna.

*) Avkastningen anges för 1:1 certifikaten där både BULL och 1:1 certifikat är angivna.

Inledning

Vi rekommenderar köp av el igen. Elpriset har rekylerat 2% sedan förra veckan. Samtidigt har priset på kol stigit med 5% och priset på utsläppsrätter med 11%. Samtidigt som elmarknaden fått en hälsosam rekyl på vinsthemtagningar, har priset fallit, samtidigt som produktionskostnaden stigit. Det är ett perfekt läge för att gå in och köpa certifikat på igen. EL S eller BULL EL X4 S om man vill ta mer risk.

Guld höll sig över det tekniska stödet och steg med 3% i veckan som gick. Till stor del beror detta på att dollarn försvagades mot andra valutor. Det sägs att ”when life gives you lemons, make lemonade”. Guldmarknaden åsatte åtminstone en liten sannolikhet för default av USA, men när det inte blev av, vändes blickarna mot ännu mer QE3-lemonad, om man får säga så. Därav uppgången. PGM-metallerna platina och palladium hade en ännu starkare vecka med uppgångar på 4 – 5%. Det extra stödet kom från statistik som visade ökad bilförsäljning i Europa. Detta fick även blypriset att stiga med 5%. Zinkprisets uppgång på 2% kan också ha påverkats positivt av bilförsäljningsstatistiken. På basis av detta går vi över till en försiktig kortsiktig köprekommendation av PLATINA S, men behåller ”neutral” på de andra ädelmetallerna.

Kinesisk statistik kom i fredags. BNP för det tredje kvartalet hamnade på +7.8% i tillväxt, vilket var helt enligt förväntningarna, men högre än tidigare under året. Industriproduktionen i september ökade med 10.2% och detaljhandelsförsäljningen med 13.3%. Kina står för en betydande del av råvaruefterfrågan i världen. Att tillväxten nu tycks ha tagit fart även i Kina, är mycket positivt för råvarumarknaden.

Råolja – Brent

Oljepriset backade med 1% i veckan som gick, men det ser inte ut som en trendvändning nedåt, utan som en rekyl innan ett nytt test uppåt.

På grund av den attraktiva rabatten på terminer i oljemarknaden och för att vi inte ser någon omedelbar risk för väsentligt lägre pris på olja rekommenderar vi innehav i OLJA S.

Elektricitet

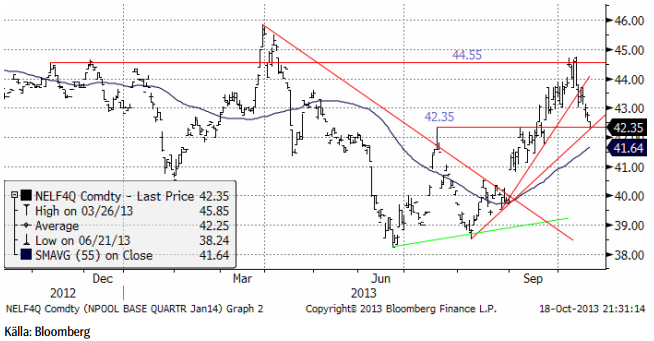

Första kvartalet 2014:s terminskontrakt som sedan det inte klarade av att gå över motståndet vid 44.55 euro för drygt en vecka sedan befunnit sig i rekyl, stängde i fredags på stödet vid 42.35 euro per MWh. Veckans nedgång blev 2%. Förra veckan rekommenderade vi neutral position i väntan på att rekylen skulle bli färdig och erbjuda ett nytt köptillfälle. Vi anser att vi är där nu och rekommenderar köp av EL S eller BULL EL X4 S för den som vill ta mer risk och få större utväxling om priset stiger. Samtidigt som priset på el har backat, har nämligen priset på kol stigit med 5% och priset på utsläppsrätter stigit med 11%. Det gör att gapet mellan priset på el och kostnaden för att producera elen, återigen blivit attraktivt för att vara köpt el.

Nedan ser vi prisdiagrammet för det första kvartalet 2014:s kontrakt.

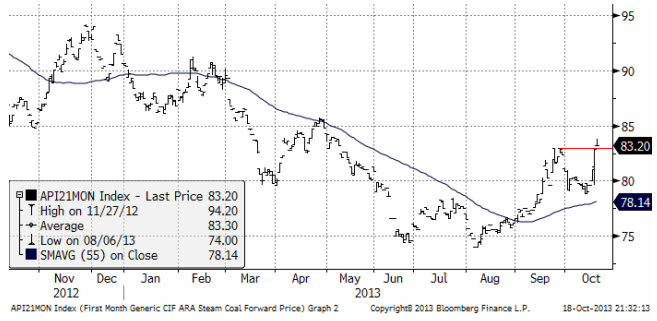

Nedan ser vi priset på energikol, den närmaste månadens leveranstermin. Priset har stigit till den högsta nivån sedan i maj.

Även årskontraktet på kol har stigit från 80 dollar till 83.70, som vi ser i diagrammet nedan.

Priset på utsläppsrätter har stigit och sedan rekylerat i vad som ser ut som en flagga. Om det är en flagga, säger den tekniska analysen att prisobjektivet hamnar vid 6 euro per ton.

Vi rekommenderar alltså köp av EL S eller BULL EL X4 S.

Naturgas

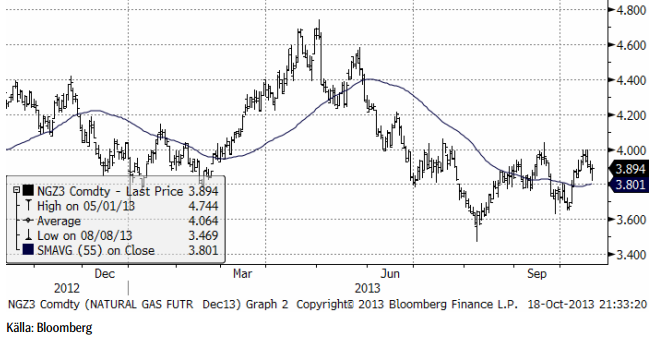

Naturgaspriset gick inte igenom 4 dollar och föll därefter. Vi ser dock att det glidande medelvärdet, som mäter trenden, har vänt uppåt och är stigande. Då och då ser man rekyler där det glidande medelvärdet även fungerar som stöd. Det skulle kunna bli så den här gången, vilket i så fall indikerar att priset kan komma att stiga i veckan som kommer.

Vi har neutral rekommendation.

Guld & Silver

Guldpriset (i dollar) steg när dollarn föll efter uppgörelsen i Washington om en höjning av skuldtaket.

Stora investmentbanker som Credit Suisse och Goldmans Sachs har säljrekommendation på guld. Chefen för råvaruanalysen på Goldman Sachs har kallat guld för en ”slam dunk” bear-kandidat för år 2014. I en studie gjord av Bloomberg i fredags, väntar sig de 10 mest träffsäkra analytikerna på de stora bankerna och analyshusen i världen att guldpriset kommer att falla under vart och ett av de kommande fyra åren.

Om man ska drista sig till analysera analytikerna, kan man se att Goldman Sachs har en tendens att extrapolera trender. När oljepriset år 2008 var på väg uppåt sade de t ex att priset skulle nå över 200 dollar per fat. Samma sak innan guldpriset vände ner.

När det gäller guld är analytiker av två slag – sådana som i grunden inte ser någon praktisk anledning att investera i guld på den ena sidan. ”Guld ger ingen avkastning” är ett vanligt argument från dem. Den andra sidans analytiker tillhör den grupp männskor som pekar på att guldpriset speglar en sorts försäkringspremie mot framförallt statlig förstörelse av pengars värde genom konkurs eller inflation och har uppfattningen om att detta kommer att bli värre. Det är sällan personer i grund och botten ändrar uppfattning om guldets föredömen som placering. Den sida som haft mest rätt den senaste tiden är den första halvan av analytikerkåren, men om priserna går upp bli blir det istället den andra halvan. Det är därför inte förvånande att de som haft mest rätt den senaste tiden, enligt Bloombergs survey, också har en negativ inställning till framtiden.

I veckan som gick sköts en amerikansk default på statsskulden upp och ersattes av en fortsättning av QE3 (expansion av penningmängden).

Samtidigt har faktiskt det låga priset fått effekt på produktionen. Barrick Gold Corp, världen största producent meddelade att de ska stänga eller minska produktionen i 12 guldgruvor, från Peru till Papua New Guinea.

Det har varit en trend hos guldbolagen sedan år 2000 att inte prissäkra produktionen, så som andra gruvbolag gör. Aktiemarknaden har uppmuntrat detta. Gruvbolagen har sammantaget köpt upp till 400 ton (årlig global gruvproduktion ca 2500 ton) i terminer för att avskaffa hedgarna under hela 00-talet. Gruvbolagen har alltså själva stått för en betydande ”efterfrågan” på guld. Med det mycket mer negativa sentiment kring guldpriset som råder nu, är det troligt att gruvbolagen kommer att börja prissäkra igen. Detta leder till ett stigande ”utbud” från gruvbolagen. I år väntas hedgingvolymen uppgå till blygsamma 20 ton, men kan redan nästa år ha ökat till 35 ton, enligt Barclays.

Just nu går aktiemarknaden starkt och i valet mellan guld och aktier, tycker antagligen nästan alla att guld drar det kortaste strået. All efterfrågan på guld är dock inte investeringar, utan i grund och botten efterfrågan på smycken. Den efterfrågan har minskat i takt med att priset stigit de senaste tio åren, utom i Kina och andra tillväxtländer. Framförallt kan den kinesiska efterfrågan på smycken ta fart om priset sjunker. Detta kan fungera som ett fundamentalt stöd på nedsidan i priset. En starkare tillväxt kan också leda till högre efterfrågan.

Tekniskt ser vi att priset i dollar fann stöd på 1270-nivån.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Det ser ut som om 20 dollar ska testas igen.

Vi fortsätter att vara neutrala guld och silver och skulle inte vilja köpa någon av dem idag.

Platina & Palladium

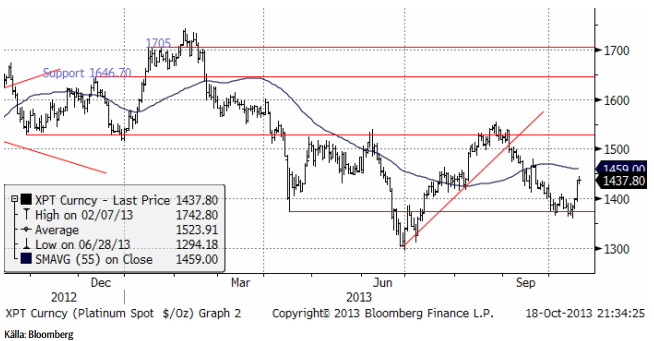

Platinapriset följde guld och silver, men fick extra skjuts av statistik som visar på högre bilförsäljning i Europa. Platina används för avgasrening i dieseldrivna bilar, och den kategorin har enligt statistiken utvecklats extra starkt.

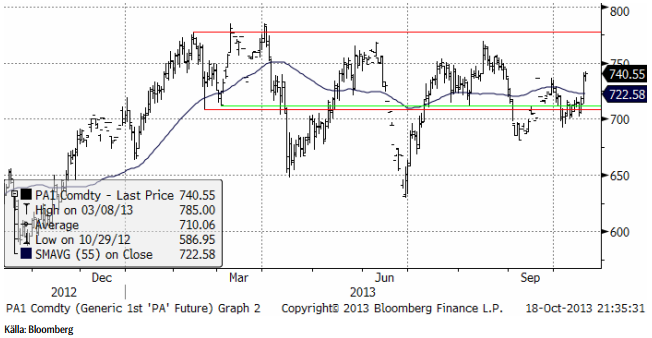

Nedan ser vi frontmånadskontraketet på palladium. Palladium ligger fortfarande i en slags sidledes rörelse, utan trend.

Vi fortsätter att vara neutrala palladium, men går kortsiktigt över till köp på plantina; PLATINA S.

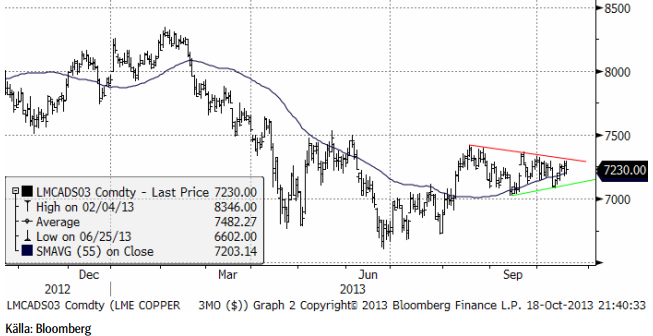

Koppar

Statistik från Kina visade att importen av koppar steg med 16% i september (jämfört med förra året), till 458 kt. Vi anser att detta är återspeglar en fortsatt stark utveckling och återhämtning i Kinas ekonomi. I veckan publicerades BNP-tillväxten i Kina under det tredje kvartalet, som låg på 7.8%.

Tekniskt har vi ett mycket intressant läge. Det har bildats en så kallad triangelformation, med lägre toppar och högre bottnar, sedan augusti-september. Vi tror att ett utbrott uppåt eller nedåt kommer inom ett par veckor – troligtvis upåt. Man ser ofta den här sortens formationer ”halvvägs” på en rörelse uppåt eller nedåt. Prisobjektivet skulle i så fall, om den har inträffat halvvägs från botten, vara ca 8000 dollar per ton.

Vi rekommenderar köp av KOPPAR S.

Aluminium

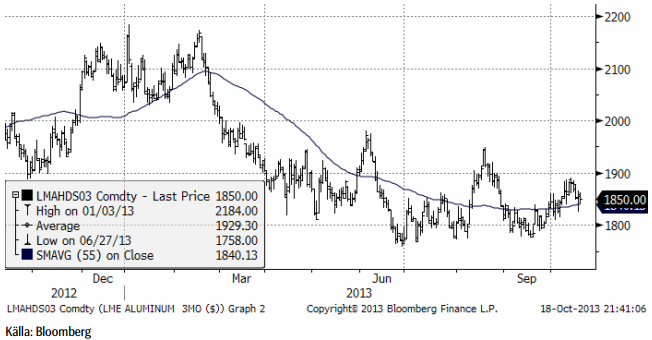

Aluminiummarknaden rör sig just nu inte som de andra metallerna. Förrförra veckan steg priset på aluminium, medan de andra metallerna höll sig rätt platta. Förra veckan föll aluminiumpriset samtidigt som de andra steg. Mäklarfirman RJ O’Brien har sammanställt analytikerestimat för aluminium under LME:veckan. Det är den vecka på året då alla publicerar analyser och det är möjligt att analysera analytikerna samtidigt. För 2013 tror mediananalytikern på ett produktionsöverskott på 475 kt, faktiskt mycket mindre än vad man skulle kunna tro. Spännvidden är stor, från ett underskott på 1.2 mt till ett överskott på 1.1 mt. Undersökningen visar också en klar förbättring jämfört med LME-veckan 2012.

Fundamentalt har inget hänt i veckan som gick. Vi tror att marknaden kommer att fortsätta handla inom intervallet 1800 – 1900 dollar.

Den allmänna bilden ser dock ut som en botten som närmar sig sitt slut. Vi ser att 55-dagars glidande medelvärde börjar peka uppåt, dvs åtminstone den trendindikatorn har vänt uppåt.

Vi har neutral rekommendation, men lutar mot en köprekommendation.

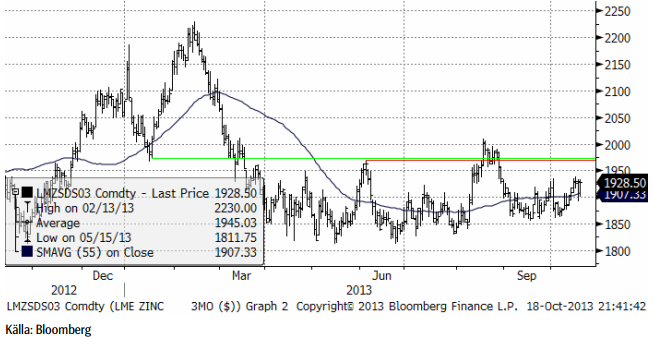

Zink

Zink fortsatte att röra sig svagt uppåt inom den bottenformation som etablerats sedan mars månad. Styrkan i den kinesiska ekonomin ger stöd för marknaden. Ett brott av 1,950 dollar skulle signalera att marknaden vill testa även 2000 dollar. Det tekniska motståndet på 1930 – 1935 dollar har emellertid inte brutits än och det är möjligt att köpare vill avvakta ännu en rekyl nedåt, mot 1900 dollar.

Vi fortsätter med en köprekommendation av ZINK S.

Nickel

Handeln var svag hela veckan, men bland basmetallerna stack nickel ut i fredags. Efter en paus, tog sig priset upp genom det tekniska motståndet vid 14,100. Tekniskt finns utrymme upp till septembers högsta notering på 14,400 dollar, där vi tror att säljare fortfarande väntar.

Marknaden diskuterar fortfarande sannolikheten för det eventuella kommande indonesiska exportförbudet. Vi tror att sannolikheten är lägre än andra marknadsbedömare. Om vi får rätt skjuter det upp minskningen i den kinesiska produktionen av nickeljärn till nästa år. Om det blir ett exportförbud får det sannolikt priserna att gå upp temporärt. Men vi ser också att kinesiska bolag importerar så mycket de kan nu. Enligt CRU är Kinas import av nickelmalm upp 8.9% under de åtta första månaderna i år, jämfört med 2012. En del av den ökningen är säkert en lageruppbyggnad. Mot slutet av året tror vi att priset på nickel kommer att stiga till 14,000 – 14,500 dollar per ton, dels på grund av säsongsmässigt högre efterfrågan och på grund av att tiden för ett eventuellt exportförbud rycker allt närmare.

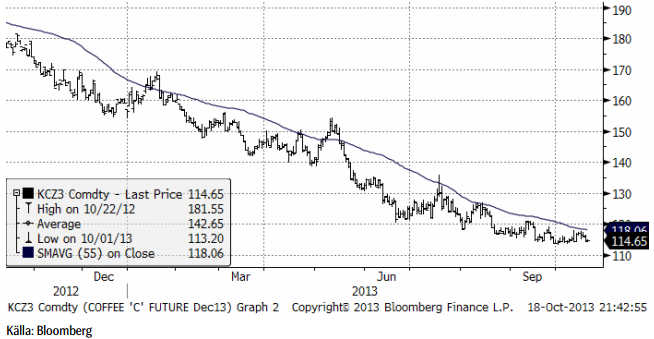

Kaffe

Kaffepriset fortsatte ner med 2% i veckan som gick. Nyhetsflödet har talat om rekordhöga lager det kommande året, när produktionen i länder som drabbats av bladmöglet roya återtar något av sin produktionskapacitet med resistenta sorter. Brasilien väntas bärga en rekordskörd, eftersom den kommande skörden är den högre i 2-års-cykeln av höga och låga skördar. Med det sagt, är priset verkligen lågt och vändningen uppåt i sockermarknaden gör att sockerrör, som konkurrerar om areal med kaffe, kan fortsätta att vinna mark, framförallt i Brasilien.

Vi behåller tills vidare neutral rekommendation, tills vi ser tecken på ett trendbrott.

För fler jordbruksråvaror se SEBs analysbrev från tidigare idag.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanWaiting for the surplus while we worry about Israel and Qatar