Analys

SEB – Råvarukommentarer, 18 februari 2013

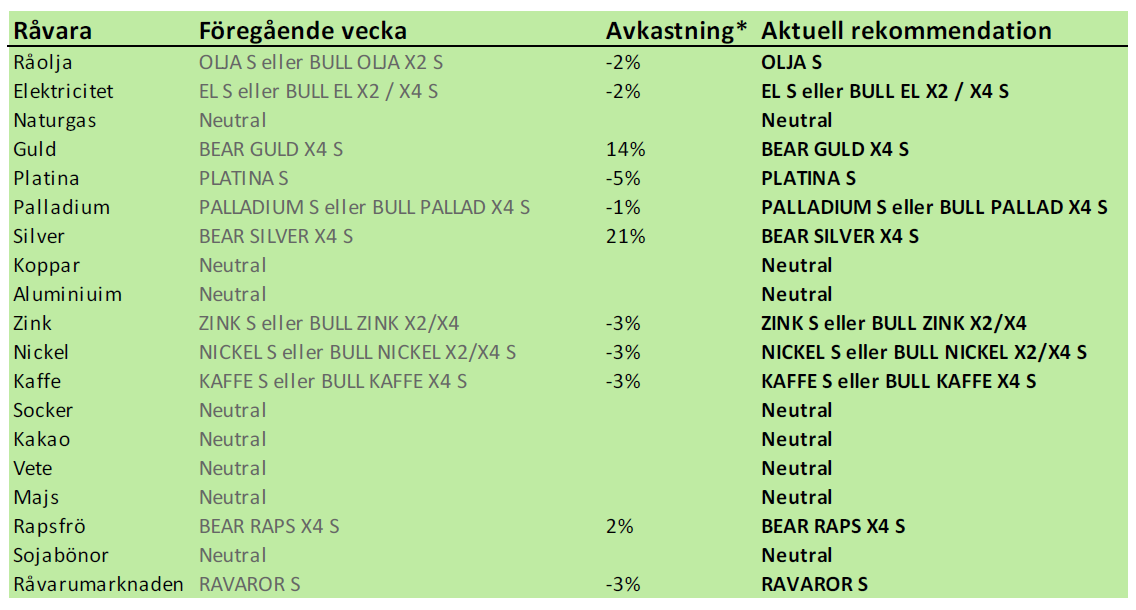

Rekommendationer

Inledning

SEB:s råvaruindex var oförändrat i veckan som gick, men eftersom kronan stärktes föll RAVAROR S, eftersom den håller “kassan” i dollar och euro, råvarornas noteringsvalutor. Vi återupprepar vår rekommendation att köpa PLATINA S. Platinapriset hängde i veckan på när guld och silver föll.

Samtidigt kom dock tre rätt så betydande nyheter som pekar på högre, inte lägre priser. Vi tror att det lägre priset den här veckan – i kombination med fundamentalt sett mer “bullish news” erbjuder ett köptillfälle i platina.

Samtidigt är vi glada för att vi låg köpta BEAR GULD X4 S, som steg med 14% i veckan som gick. Och BEAR SILVER X4 S, som steg med 21%. Vi ligger kvar i dessa. Vi rekommenderar fortsatt köp av BEAR – certifikat på guld och silver.

Vi tror att prisrekylen på Nasdaqs elbörs (fd Nordpool) gör det möjligt att komma in på den långa sidan igen, t ex i EL S.

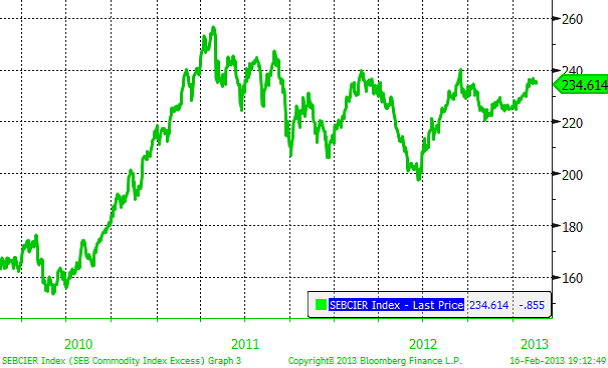

Råvaruindex

I diagrammet nedan ser vi SEB:s råvaruindex, som följer avkastningen på en diversifierad korg av råvaruterminer. Sammansättningen är gjord med tanke på en nordisk eller europisk placerare. Indexet innehåller t ex terminer på nordisk och tysk el, men ingen amerikansk naturgas. Indexet har slagit DJ UBS index med 8 procentenheter per år, vilket är statistiskt signifikant (p=0.11), förutom att vara tämligen ekonomiskt signifikant.

Den som vill investera i indexet och den investeringsstrategi som ligger bakom kan läsa mer om certifikatet RAVAROR S.

Indexet var oförändrat från förra veckan, men eftersom dollar och euro sjönk mot svenska kronor sjönk RAVAROR S med 3%.

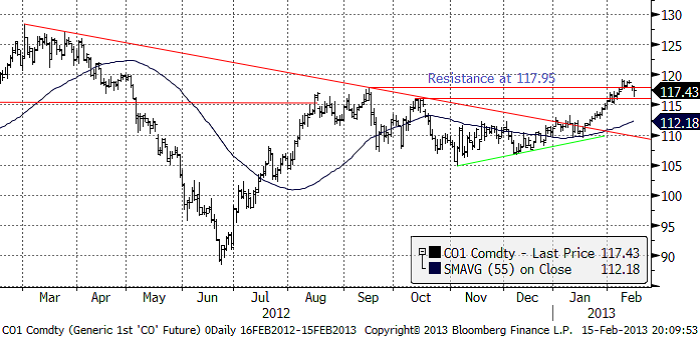

Råolja – Brent

Oljepriset gick över motståndet på 117.95 dollar, men föll sedan tillbaka till 117.43 dollar per fat. (Det är 4.70 kr per liter. Kan vara bra att komma ihåg om man tycker att 117.95 dollar är ett högt pris på råolja. En liter bensin kostar ungefär lika mycket, eftersom destillationen inte är en speciellt dyr process). Priset föll kraftigt i fredags, men höll sig över ett tekniskt stöd precis under. Vi tycker att priset rusat iväg lite för fort sedan januari och går över till neutral rekommendation, för tillfället. Vi rekommenderar alltså inte köp av BULL OLJA X2/X4 S, men tycker att man kan ligga kvar i OLJA S.

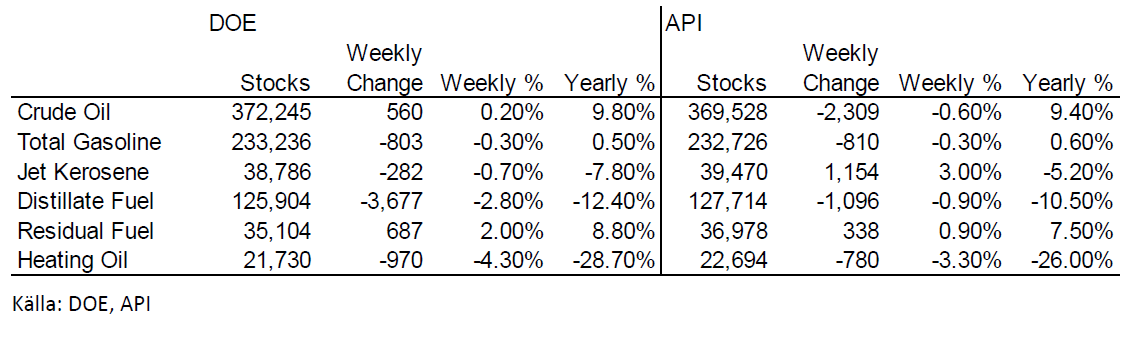

Lagren och lagerförändringarna i USA per den 25 januari ser vi nedan, enligt Department of Energy och American Petroleum Institute.

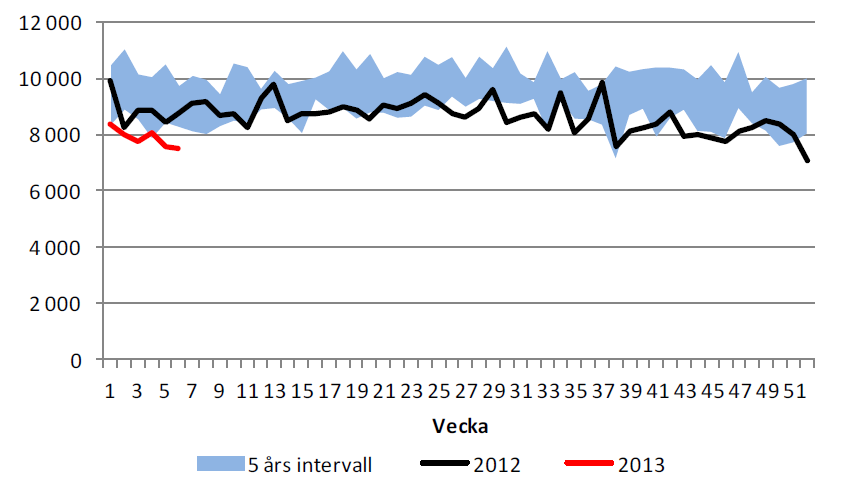

Det var inga stora förändringar. Destillat och eldningsolja har betydligt lägre lager än förra året. Råoljelagren fortsätter att byggas på och produkternas lager minskar.

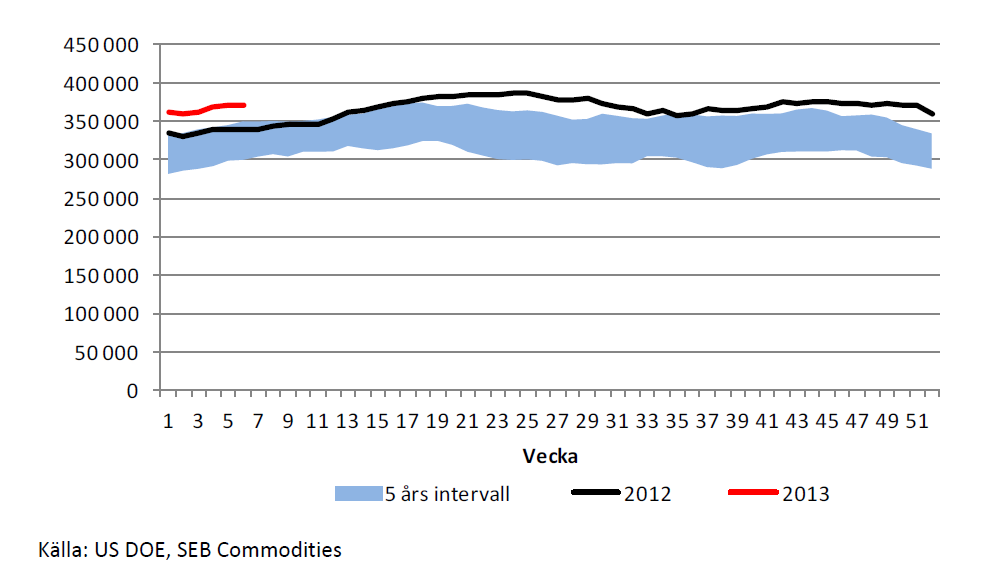

Nedan ser vi amerikanska råoljelager enligt DOE i tusen fat. Den svarta kurvan är 2012 års lagernivåer vecka för vecka och den lilla röda linjen är 2013 års nivå. Vi ser att lagernivåerna fortsätter att vara högre än de varit sedan 2007 för den här tiden på året.

Lagren ökar samtidigt som vi ser att importen av råolja till USA fortsätter att minska.

Sammanfattningsvis: Vi går över till neutral rekommendation från den tidigare köprekommendationen. Detta innebär att vi rekommenderar köp av OLJA S, men inte av BULL OLJA S. Anledningen till denna skillnad och att vi rekommenderar köp av OLJA S är för att rabatten på terminerna innebär en stadig intäkt om ca 6% per år + ränta på kapitalet.

Elektricitet

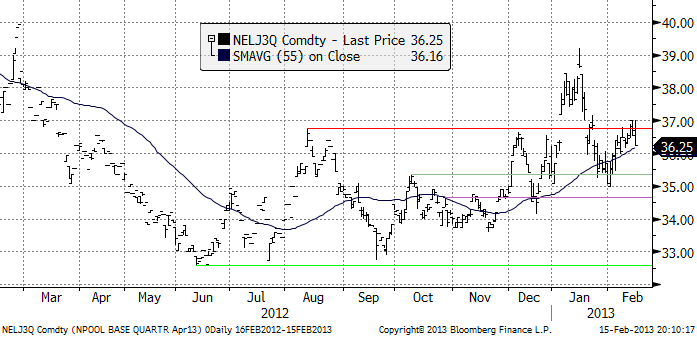

Elpriset steg inledningsvis under veckan, men föll och stängde på dagslägsta i fredags. Det fanns uppenbarligen starka säljintressen på 37 euro per MWh. Det förefaller som om de gav köparna mer än vad de orkade med. Gissningsvis öppnar marknaden ner på måndag igen. Trenden är uppåtriktad och stöd finns på 35 euro, där man kan försöka komma in på den köpta sidan. Vi tror att motståndet på 37 euro kommer att testas igen.

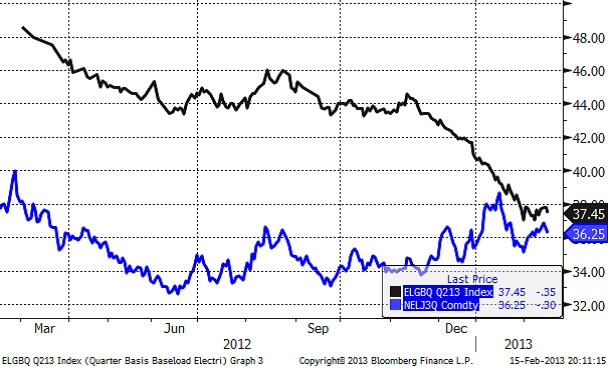

Prisfallet på tysk el (den svarta linjen nedan) har upphört, i alla fall för tillfället. Detta ger stöd för det nordiska elpriset, som gynnas av underskottet i den hydrologiska balansen.

Den hydrologiska balansen för NordPools börsområde sjönk något och ligger enligt Markedskraft på -11.87 TWh.

Sammanfattningsvis. Efter en initial prisnedgång i veckan som kommer, tror vi det finns utsikter till ett nytt försök att gå igenom 37 euro per MWh och rekommenderar köp av EL S eller BULL EL X2/X4 S.

Naturgas

Naturgasterminen på NYMEX (maj 2013) bröt stödet vid 3.40 dollar per MMBtu (miljoner British Thermal Units; en BTU är den energi som höjer temperaturen i en halvliter vatten med en grad). Nästa stöd finns nu på 3.20. Vi fortsätter med neutral rekommendation. Vid 3.20 kan man försöka köpa NATGAS S.

Guld och Silver

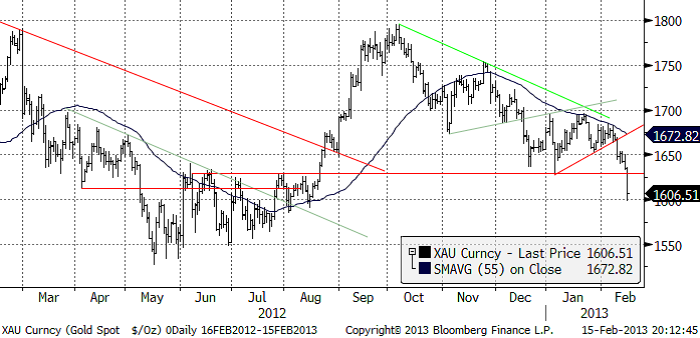

Guldpriset bröt först stödet vid 1670 dollar per ozt och sedan hände allt på en gång i fredags. Priset föll rakt genom stödet vid 1625, ända ner till 1600. Den nu aktuella prisnivån har en del stöd. Vi ser att det skedde en hel del handel på den här nivån i maj, juni och juli förra sommaren. Så det är möjligt att prisfallet hejdar sig mellan 1600 och 1550.

Vad var det som hände i fredags, som fick den här effekten? Det kom två nyheter. Dels nyheten att storspekulanten

George Soros sålt av en stor post guld (förmodligen gjort på högre prisnivåer) och dels mailade World Gold Council ut sin senaste kvartalsrapport. Den visade att efterfrågan i Kina och Indien var upp ca 30%, men att smyckesefterfrågan i Kina inte ökat alls under hösten.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Situationen är snarlik den för guld. Silverpriset befinner sig precis på en nivå där det bör finnas tekniskt stöd, men övertygelsen i de senaste dagarnas kursfall gör att priset kanske faller rakt ner till nästa stöd vid 28 dollar.

Platina & Palladium

I veckan har det kommit nyheter om platinamarknaden som indikerar högre priser. Dessa nyheter kan sammanfattas med namnen Implats, Zuma och Zimbabwe.

Implats

Impala Platinum Holdings publicerade sin bokslutsrapport i veckan som gick. Bolaget är ett av de ledande gruvföretagen i Sydafrika och världens näst största producent platina. Rapporten ger stöd för priset på platina. Bolaget rapporterade att produktionen av platina sjönk under det andra halvåret förra året. De rapporterade också att kostnaden per troy uns steg med 42% till 1815 dollar! Notera att detta är högre än priset på platina idag.

De skrev också att vilda strejker vid anläggningarna fortsätter att förekomma. Strejkerna som i höstas bidrog till hausse i metallen (men knappast i gruvföretagens aktiekurser), fortsätter alltså.

Zuma

Sydafrikas president Jacob Zuma gav i ett tal i fredags ytterligare skäl för att tro på högre pris på platina. Han sade att Sydafrika ska se över minerallagstiftningen och den skatt som gruvbolagen får betala för sin produktion. Zuma menade att detta är nödvändigt för att minska fattigdomen och ojämlikheterna hos befolkningen. Man påminns om ANC:s kommunistiska arv. Finansministern Pravin Gordhan kommer att inleda en undersökning av beskattningen senare i år för att se till att staten får in tillräckligt med skatteinkomster.

Zimbabwe

Resursnationalismen tog ett steg framåt även i Zimbabwe. I förra veckan sade landets regering att man ska ta tillbaka land med platinafyndigheter från Zimplats och sälja rättigheterna till nya investerare. Gruvministern sade också att all malm måste raffineras inom landet inom två år. Frågan är vilka modiga och spendersamma investerare som ska känna sig lockade av det?

Summa summarum, utvecklingen i Sydafrika, som står för 75% av platinaproduktionen i världen indikerar högre priser på platina. Utvecklingen i Zimbabwe samma sak. Det är svårt att tänka sig att utbudet ska öka och sätta press på priset, när gruvorna går med förlust och kostnadsnivån har en ökningstakt på 45% om året.

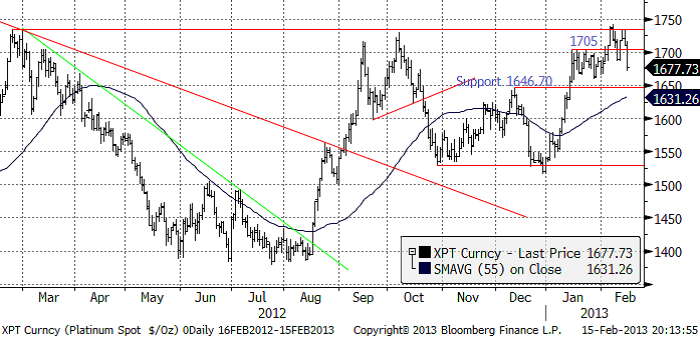

Platinapriset följde guldpriset i veckan som gick, dvs nedåt. I början av veckan bröt platina motståndet på 1705 och gick upp till huvudmotståndet strax under 1750. På den nivån ser vi att det fanns tillräckligt mycket säljare för hejda uppgångarna i februari och mars förra året. Det är uppenbarligen en viktig nivå. Nu har priset fallit så mycket att det ser ut som om priset ska ner till 1650 och hämta kraft. Där skulle man kunna försöka komma in och köpa t ex PLATINA S. Den fundamentala utbuds- och efterfrågesituation för platina skiljer sig väsentligt från guld och silver.

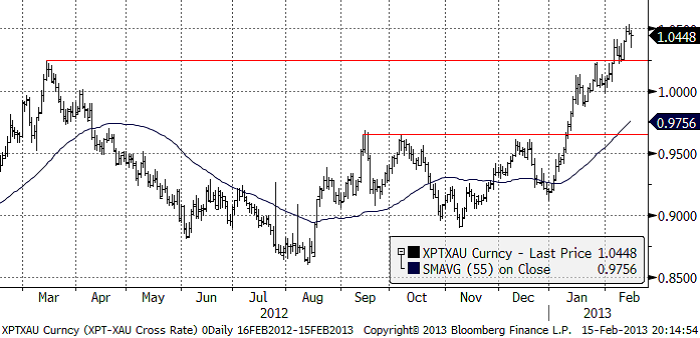

Nedan ser vi priset på platina i termer av guld, eller ”växelkursen” mellan XPT och XAU, valutakoderna för de två ädelmetallerna. Platina har fortsatt att vinna på guld.

Palladium rörde sig ”sideledes” under veckan som gick. Marknaden skulle behöva hämta andan efter den uppgång som varit från 600 dollar till över 750 dollar på bara några månader. Vi skulle gissa att marknaden den närmaste tiden rör sig sidledes och troligen även med en liten rekyl nedåt om för många vill ta hem vinster samtidigt.

Vi är alltså betydligt mer ”bullish” platina än palladium den här måndagsmorgonen.

Basmetaller

Med Kina stängt blir aktiviteten därefter. Omsättningen har varit klart lägre under veckan och prisrörelserna modesta. Metallerna visar överlag marginella nedgångar, mellan 0,5 – 1 % så här långt (fredag eftermiddag). Undantaget är aluminium som trendat uppåt under veckan, understödd av köp från aktörer som köper tillbaka korta positioner.

Koppar

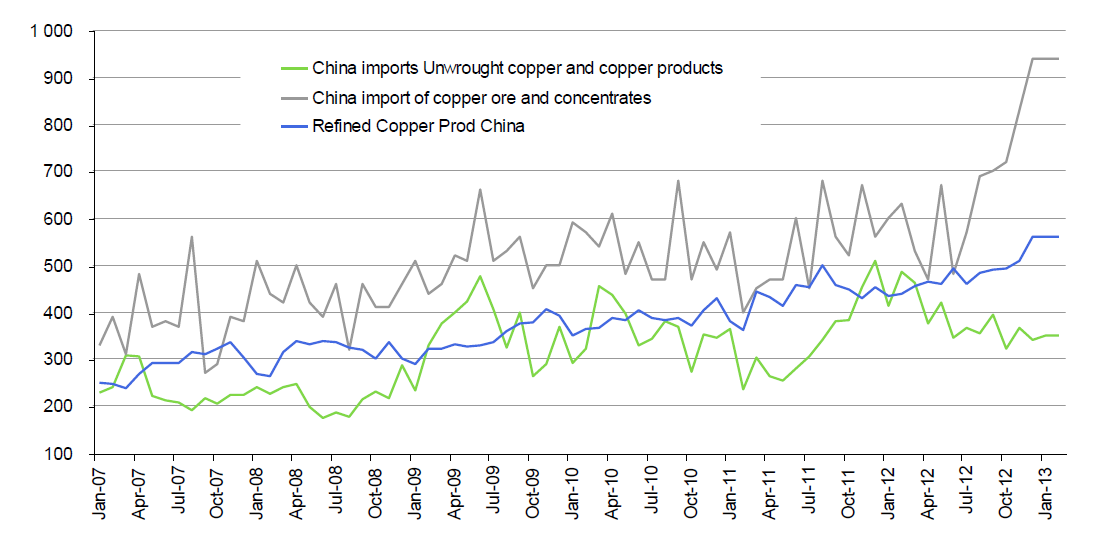

Vi skrev i förra veckans brev om Kinas importsiffror som kom in på 350 958 ton, + 2,9 % i januari jämfört med december. Jämfört med januari förra året föll importen med 15,2 % (se månadsstatistiken nedan). Trenden är fallande under året. Möjligtvis anas en tendens till ”urbottning”. I grafen nedan har vi lagt in importen kopparmalm, vilket nyanserar analysen. Den sjunkande importen av ”obehandlad” koppar har kompenserats av en ökad import av malm, och som vi ser i grafen behålls en oförändrad ganska hög inhemsk produktion. Internt i Kina kompenseras således den minskande importen av inhemsk produktion. Den positiva tolkningen av detta är att Kina kommer att behöva koppar (trots minskad import). Den negativa tolkningen är att den ökade malmimporten är ytterligare ett tecken på ökat utbud av kopparmalm.

Kinas kopparimport och produktion (1000-tals ton)

Tekniskt sett ser det fortfarande relativt positivt ut. Priset får stöd av brottet ur den stora ”triangelformationen”. Om priset lyckas ta sig över toppen för 3 veckor sen kring $8350, öppnas det upp för en uppgång i trendkanalen upp mot nivåer kring $8600.

Som vi skrivit tidigare tyder mycket på ökat utbud för koppar, vilket ökar risken för en lite trögare marknad. Vi ser inte den stora potentialen på koppar på uppsidan just nu. Vi rekommenderar därför en fortsatt neutral position i koppar.

Aluminium

Tekniskt sett liknar bilden den för koppar. ”Utbrottspunkten” tangerades exakt. I skrivandes stund är vi igenom $2150. Om vi får en veckostängning över nivån talar det för ytterligare uppgång. Som vi tidigare skrivit begränsar det överhängande lagret möjligheterna för stora uppgångar, men $2300 är definitivt inom räckhåll.

Med den fundamentala situationen i bakhuvet (stora överskott), rekommenderas fortsättningsvis en neutral position i aluminium.

Zink

Förra veckans stängning fick inte riktigt den följdrörelse som vi hade förväntat oss. ”Den sista utposten” som motsvaras av toppen från i början av förra året, kring $2220 blev för svår att forcera. Många aktörer valde att ta hem vinst och priset föll tillbaka.

Vi rekommenderar köp av ZINK S eller BULL ZINK X2 / X4 S för den som vill ta mer risk. Efter de senaste veckornas kraftiga uppgång finns fortfarande risk för en rekyl. För nya köp bör man avvakta en eventuell rekyl ned mot intervallet $2000-$2100. Vi skrev i förra veckan: ”För den som köpt bör man avvakta veckans inledning för att se om marknaden orkar igenom toppen från januari 2011 på $2020”. Som vi sett så gjorde den inte det. För nya köp bör man således fortfarande avvakta. På lite längre sikt (1-2 månaders sikt) är potentialen stor med målet $2400 på 1-2 månaders sikt.

Nickel

Rekylen blev relativt kraftig för nickel, med ett fall från $18760 ned till $18150 som lägst. Priset har återhämtat sig, men inte riktigt som övriga metaller. Marknaden är fortsatt tveksam till den fundamentala situationen. Kommentarer från den fysiska marknaden indikerar att ”det finns gott om nickel”, samtidigt som rapporter gör gällande att exporten av nickelmalm från Indonesien till Kina ökar igen, vilket riskerar att öka utbudet av s.k. Nickel Pig Iron i Kina (vilket i sin tur minskar efterfrågan på nickelbärande skrot och primärnickel).

Som vi tidigare skrivit kan dock nickel erfarenhetsmässigt ofta överraska. Den tekniska bilden är väldigt tydlig med nästa motståndsnivå vid $19000 och därefter $22000. För den som följde rådet att ta hem vinst för två veckor sedan, kan det vara värt att gå in igen kring ”utbrottspunkten” $18000 med ett nytt köp.

Vi rekommenderar köp av NICKEL S eller BULL NICKEL X2 / X4 S för den som vill ta mer risk. Efter de senaste veckornas kraftiga uppgång finns risk för en rekyl. För nya köp bör man avvakta en eventuell rekyl ned mot ”utbrottsnivån” $18000. För den som köpt tidigare bör man kortsiktigt ta hem vinst vid motståndsnivån $19000. På lite längre sikt är potentialen större med målet $22 000 på 1-2 månaders sikt.

Kaffe

Kaffepriset (maj 2013) nådde en ny kontraktslägsta i veckan. Tekniskt är trenden nedåtriktad, då det inte blev något trendbrott (över 160 cent i majkontraktet) och stödet på 145 cent inte höll. Eftersom det är en så jämn siffra utgör 140 cent nu ett stöd i sig självt. Vi ser kursutvecklingen det senaste året i diagrammet nedan.

Vi fortsätter att dela den uppfattningen och tycker att man ska handla kaffe från den ”långa” sidan. Vi fortsätter därför att generellt sett rekommendera köp av KAFFE S.

Socker

Sockerpriset (mars 2013) fortsatte falla i veckan som gick. Det gör socker till den jordbruksprodukt som utvecklats sämst hittills i år. Marknaden väntar sig att 2013 ska bli det tredje året med utbud större än efterfrågan, trots fallande pris.

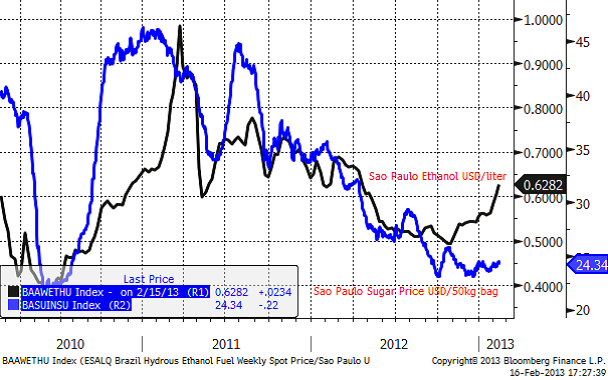

Brasiliens regering vill öka användningen av etanol som drivmedel i landet. Många bilar i landet går att köra på både bensin och etanol, men priserna har varit sådana att folk har valt att tanka med bensin. Den ökade fokuseringen på etanol har fått priset att stiga, som vi ser i nedanstående diagram, som visar etanolpriset i Sao Paulo i USD per liter. Den blå linjen är priset på socker i samma delstat.

Vi ser att de två linjerna tenderar att hänga ihop och en uppgång i priset på etanol kan signalera att priset på socker också kommer att stiga framöver.

Finns tecken på att priset på socker är nära botten, men än så länge är pristrenden så stark att vi väljer att behålla neutral rekommendation ytterligare en vecka.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanNytt prisrekord, guld stiger över 4000 USD