Analys

SEB Råvarubrev 9 januari 2018

Närmar sig nickel slutet av uppgången?

Närmar sig nickel slutet av uppgången?

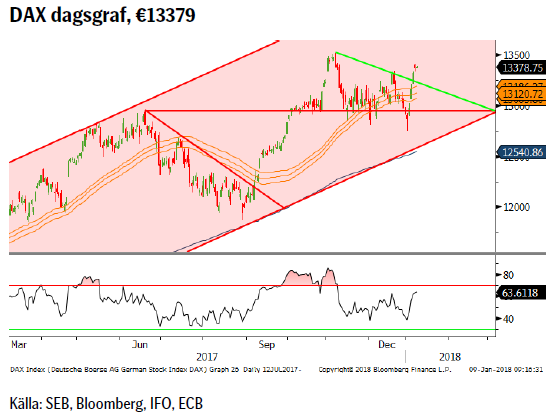

MARKNADEN I KORTHET

God Fortsättning på det nya året!

Så är då 2017 till ända, ett relativt ovanligt år då alla tillgångsslag levererade positiv avkastning, något vi sannolikt inte kommer att uppleva under 2018. Frågan vi alla ställer oss är naturligtvis vilka tillgångsslag som kommer att leverera och vilka som kommer att underprestera. Undertecknad ser störst risk i ränte och kreditmarknader vartefter centralbankernas stimulanser rullas tillbaka. Ska en grekisk 2-årig obligation ligga lägre i ränta än en amerikansk dito? Ska BBB bolag i eurozonen kunna låna till negativ ränta? Frågor som söker svar under året. Andra frågor att fundera på är naturligtvis kryptovalutorna (lyssna gärna till SEB makropodd som denna vecka avhandlar ämnet https://t.co/gdLBTtxR71 ). Kinas slag mot petrodollarn genom sjösättandet av ett eget oljekontrakt handlat i CNY (18/1?) blir intressant att följa liksom geopolitikens återkomst i prissättningen av oljemarknaden. Ämnen som vi lär få tillfälle att återkomma till.

Råvaror: Energi och metaller hade ett bra 2017 medan jordbruksprodukter i huvudsak tappade i pris. Sedan senast så har oljepriset fortsatt att stiga, dock från ett redan överköpt läge varför risken för rekyl nog inte ska underskattas. Den spekulativa långa nettopositioneringen har nått nya höjder och lär nog fortsätta göra så tills prisutvecklingen vänder nedåt. Skeendet inom det Saudiska kungahuset och utvecklingen i Iran lär dock kortsiktigt fortsätta att kasta sin skugga över oljepriset. Riskpremien bör dock beaktas om situationen nu skulle lugna ned sig. Metallerna, både industri och ädel dito, har börjat året starkt men framför allt aluminium uppvisar vissa utmattningstecken. De kinesiska åtgärderna, neddragningar av smältverk, för renare luft har givit effekt och luften i Beijing är den bästa på fem år. Vinteråtgärderna kommer till ända senast den 15 mars så ökad aluminiumproduktion bör följa.

Valuta: Dollarutvecklingen efter Feds senaste höjning blev ju lite av köp på förväntan, sälj på fakta då dollarindex sedan dess tappat ett par procent. USD/SEK drabbades än hårdare givet även förstärkningen av kronan efter högre KPI och avklarade PPM flöden. Tendenser finns dock att 8.14-området har lockat in lite nytt köpande.

Börser: Amerikanska börser har fortsatt att gå från klarhet till klarhet, understödda av den amerikanska skatteöverenskommelsen. Europeiska dito understödjs å andra sidan av god ekonomisk statistik och t.ex. DAX ser nu, efter det misslyckade försöket under 12,810, ut att åter vara på väg mot nya toppar. OMX har det dock fortsatt lite jobbigt och släpar långt efter de andra.

Räntor: Räntorna har sedan senaste utskicket åter stigit och en amerikansk 2-åring har nästan nått 2 %. 10-åringen kämpar med att komma över 2,50 %. Inför det italienska valet i början av mars sticker nu den italienska 10-åringen iväg då utgången är ytterst oviss samtidigt som ECB drar ned på sina obligationsköp.

OBSERVATIONER I SAMMANDRAG

- Olja – många positiva faktorer finns redan i dagens pris.

- Nickel – inte mycket potential kvar, tror vi.

- Guld – dollarns fall har pressat upp priset.

- DAX – korrektionen ser ut att vara över.

- USD/SEK – tillfällig studs eller något större på gång?

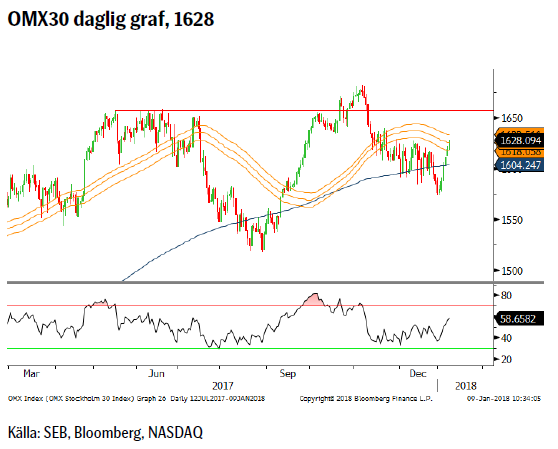

- OMX30 – tar vi ut 55dagars bandet o blir positivare?

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

OLJA BRENT

Frågan är om inte Kinas kommande (just nu 18/1 men inte officiellt bekräftat) notering av ett oljekontrakt noterat i CNY i Shanghai är en av de intressantaste händelserna i närtid. Frågan är naturligtvis hur detta kommer att lyckas och vad implikationerna blir om det gör det. En sak är redan klar, Kina försöker styra över mer av sina inköp till att betala i CNY istället för som brukligt USD. Kortsiktigt bör det inte ha några större implikationer men på längre sikt hjälper det Kina att etablera CNY som en viktigare reservvaluta. Olja/CNY gör också att sanktioner mot Iran o Ryssland blir mindre verkningsfulla (leverans mot CNY sker redan i viss omfattning).

Frågan är om inte Kinas kommande (just nu 18/1 men inte officiellt bekräftat) notering av ett oljekontrakt noterat i CNY i Shanghai är en av de intressantaste händelserna i närtid. Frågan är naturligtvis hur detta kommer att lyckas och vad implikationerna blir om det gör det. En sak är redan klar, Kina försöker styra över mer av sina inköp till att betala i CNY istället för som brukligt USD. Kortsiktigt bör det inte ha några större implikationer men på längre sikt hjälper det Kina att etablera CNY som en viktigare reservvaluta. Olja/CNY gör också att sanktioner mot Iran o Ryssland blir mindre verkningsfulla (leverans mot CNY sker redan i viss omfattning).

Konklusion: Många positiva faktorer finns nu i priset.

OBSERVATIONER

+ USA’s hot om nya sanktioner mot Iran.

+ Kinas import ökar åter.

+ Antalet borriggar har minskat med några stycken.

+ Förlängningen av produktionsbegränsningarna.

+ Att förlängningen nu också omfattar Libyen och Nigeria.

+ OPEC’s besked om exitstrategi, att gradvis öka produktionen.

+ Geopolitikens återkomst i form av en riskpremie i oljepriset.

+ Kurvans negativa lutning (backwardation) gör det lönsammare att ligga lång.

+ Långa spekulativa nettopositioner är rekordstora.

+ Ökad global efterfrågan.

+ Produktionen i Venezuela fortsätter att falla.

+ Tekniskt har vi nu brutit upp ur konsolideringen.

– Nettopositioneringen är väldigt stor = framtida utbud.

– Om de geopolitiska riskerna minskar.

– EIA och OPEC justerar upp am. skifferoljeproduktion för 2018.

– Antalet borrade men inte igångsatta oljebrunnar, s.k. DUC’s (Drilled but UnCompleted) bara ökar.

– Tekniskt så riskerar vi nu en negativ divergens dvs. vi har en ny topp i oljepriset men än så länge en lägre topp i RSI.

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

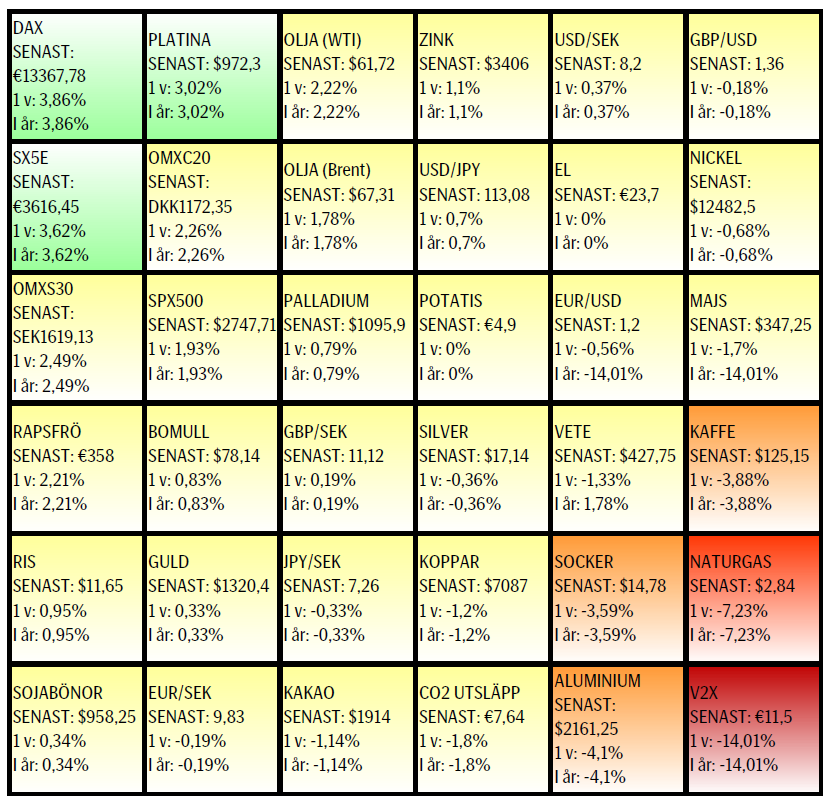

NICKEL

Ökat utbud från Indonesien då de senaste årens investeringar i smältverk (förbud mot malmexport om företagen inte också investerar i smältverk) nu kraftigt ökar exporten. Lägg sedan till fortsatta åtgärder att minska skuldökningarna i Kina och vi ser en situation som lätt kan komma att innebära lägre nickelpriser. Priset under september/oktober fick ett lyft framför allt på den batterifokusering (elbilar) som kulminerade i och med LME veckan i slutet av oktober. Tiden är inte mogen för nickel att stiga på elbilar utan att det ligger längre fram i tiden. Intressant är också att den långa spekulativa nettopositioneringen toppade i höstas och trots uppgången från botten i december har få av dessa positioner återetablerats.

Ökat utbud från Indonesien då de senaste årens investeringar i smältverk (förbud mot malmexport om företagen inte också investerar i smältverk) nu kraftigt ökar exporten. Lägg sedan till fortsatta åtgärder att minska skuldökningarna i Kina och vi ser en situation som lätt kan komma att innebära lägre nickelpriser. Priset under september/oktober fick ett lyft framför allt på den batterifokusering (elbilar) som kulminerade i och med LME veckan i slutet av oktober. Tiden är inte mogen för nickel att stiga på elbilar utan att det ligger längre fram i tiden. Intressant är också att den långa spekulativa nettopositioneringen toppade i höstas och trots uppgången från botten i december har få av dessa positioner återetablerats.

Konklusion: Risken för överoptimism över nickelpriset är hög.

OBSERVATIONER

+ Global tillväxt är god.

+ Lång spekulativ nettopositionering.

+ Fallande dollar har pressat upp metallpriserna.

+ Optimism om elbilssektorn.

+ Kostnadsgolvet har stigit.

+ Tekniskt har vi ännu inte nått idealmålet vid 13200/300.

– Lagren är stora.

– Indonesisk export kommer att öka årligen de närmaste åren.

– Australien har flera nya projekt på gång.

– Om det klarnar runt miljölagarna på Filippinerna.

– Se upp för mars som tillsammans med maj är den sämsta månaden de senaste tio åren.

– Begränsningarna i Kina bör pressa tillväxten något nedåt.

– Kinesisk skulduppbyggnad oroande snabb/hög vilken möts av stigande räntor.

– Lägre infrastruktur och bostadsinvesteringar i Kina.

Tillgängliga certifikat:

BULL NICKEL X1, X2 & X4 S

BEAR NICKEL X1, X2 & X4 S

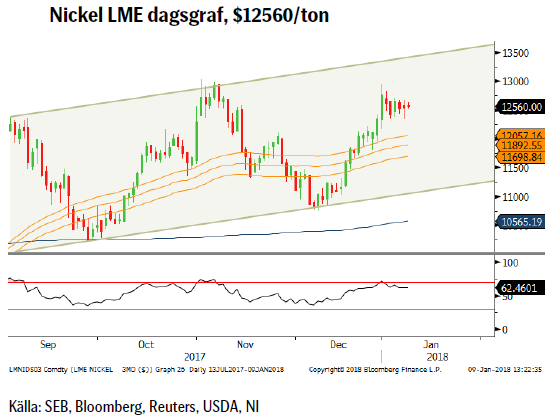

GULD

I princip så har guldet stigit i motsvarande grad som dollarn har fallit om vi tar avstamp i vårt senaste utskick. Eftersom dollarn har fallit mer än vad vi trodde så har följaktligen guldet också stiget mer än förväntat. Så skulle nu dollarn åter börja stärkas, vilket helt klart är en möjlighet givet att den är översåld, skattereformen ger en ytterligare skjuts till amerikansk ekonomi samt repatriering av företagsvinster. Givet dessa faktorer borde uppgången vara begränsad till motståndsområdet runt $1350/75. En annan och okänd faktor är vad som händer när kineserna drar igång sitt oljekontrakt prissatt i CNY (18/1?) och dessutom ska vara fullt konvertibelt till guld (AU/CNY). Indien har dessutom startat sin första börs för handel med guldoptioner.

I princip så har guldet stigit i motsvarande grad som dollarn har fallit om vi tar avstamp i vårt senaste utskick. Eftersom dollarn har fallit mer än vad vi trodde så har följaktligen guldet också stiget mer än förväntat. Så skulle nu dollarn åter börja stärkas, vilket helt klart är en möjlighet givet att den är översåld, skattereformen ger en ytterligare skjuts till amerikansk ekonomi samt repatriering av företagsvinster. Givet dessa faktorer borde uppgången vara begränsad till motståndsområdet runt $1350/75. En annan och okänd faktor är vad som händer när kineserna drar igång sitt oljekontrakt prissatt i CNY (18/1?) och dessutom ska vara fullt konvertibelt till guld (AU/CNY). Indien har dessutom startat sin första börs för handel med guldoptioner.

Konklusion: Väntar en rekyl runt hörnet?

OBSERVATIONER

+ Nedgången i Bitcoin.

+ Säsongsmässigt så är januari och februari normalt sett relativt bra månader för guldet.

+ Amerikansk skuldtaksproblematik är bara framflyttad, inte löst

+ Den spekulativa nettopositionen började åter öka i mitten av december men är ännu långt ifrån extrem (både korta och långa kontrakt har ökat men långa med 3 gånger de korta).

+ Produktionen föll med 2% under tredje kvartalet.

+ Utvecklingen av den kinesiska guld ETF marknaden.

+ Efterfrågan på mynt och tackor drevs framför allt av kineser.

+ Ökad geopolitisk risk i Mellanöstern

+ Shariastandarden för guld är långsiktigt positivt.

+ Tekniskt så har vi positivt brutit tillbaka upp över båda medelvärdena.

– Tendens till en dollar korrektion/vändning.

– Klubbandet av den amerikanska skattererformen.

– Dåligt gensvar på spänningarna Saudiarabien/Iran.

– Venezuelas konkurs kan tvinga fram försäljningar (om de nu har något guld kvar?).

– Realräntorna är i stigande.

– $1350/75 området måste passeras innan en positivare vy appliceras.

– Tekniskt sett nu överköpt.

Tillgängliga certifikat:

BULL GULD X1, X2, X4, X5 & X10 S

BEAR GULD X1, X2, X4, X5 & X10 S

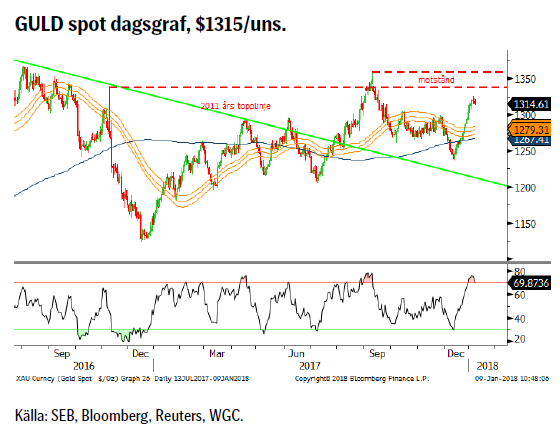

DAX

Efter två månader av fallande industriproduktion kom så idag på morgonen positiv statistik för november. Dessutom har alla EU-länder tillväxt något som inte skett synkront sedan finanskrisens början. En varningsstrejk från IG Metall genomfördes på måndagen inför de nu stundande löneförhandlingarna. Helt klart är att fackets position bör vara rätt god med innevarande tillväxt och mycket låga arbetslöshet. Högre än förväntade avtal skulle rent av kunna vara av godo då en något försämrad tysk konkurrenskraft skulle förbättra situationen för periferin inom EU samt möjligen kunna något minska det gigantiska tyska handelsöverskottet.

Efter två månader av fallande industriproduktion kom så idag på morgonen positiv statistik för november. Dessutom har alla EU-länder tillväxt något som inte skett synkront sedan finanskrisens början. En varningsstrejk från IG Metall genomfördes på måndagen inför de nu stundande löneförhandlingarna. Helt klart är att fackets position bör vara rätt god med innevarande tillväxt och mycket låga arbetslöshet. Högre än förväntade avtal skulle rent av kunna vara av godo då en något försämrad tysk konkurrenskraft skulle förbättra situationen för periferin inom EU samt möjligen kunna något minska det gigantiska tyska handelsöverskottet.

Konklusion: Troligtvis ännu en avslutad nedåtkorrektion.

OBSERVATIONER

+ Stark industriproduktion steg i november (+3,4 % m/m) efter att ha fallit de två föregående månaderna.

+ Nu tillväxt i alla euro-länder.

+ Lugnare på Nordkoreafronten.

+ IFO reviderade upp tysk tillväxt för 2017.

+ Stark PMI statistik för euroområdet.

+ Tysk arbetslöshet oförändrat väldigt låg (3.6%) i oktober.

+ ECB lär hålla räntorna låga för lång tid framöver.

+ Den långa vågräkningen är fortsatt positiv (så länge inte 10474 passeras på nedsidan).

+ Tillbaka över 55dagars bandet.

+ Den korta vågräkningen talar nu för en avslutad korrektion dvs. nya toppar i görningen.

– IG Metall hotar med storstrejk.

– Tyska långa räntor är upp 50 % sedan mitten av december.

– Brittisk bilförsäljning har fallit kraftigt (en av de största exportmarknaderna för tysk bilindustri).

– Tysk regeringsbildning fortsätter att krångla. Vad blir priset för att SDP att åter gå in i en storkoalition?

– Dieselgate (vi har inte sett slutet på detta än).

– Den starka euron utgör en motvind för hela eurozonen.

– Halvnegativ månadssignal för november.

Tillgängliga certifikat:

BULL DAX X2, X5, X10 & X15 S

BEAR DAX X1, X2, X5, X10 & X15 S

USD/SEK

PPM-flödena klingade som vanligt snabbt av och Feds räntehöjning blev ett exempel på köp på förväntan, sälj på leverans. Så trots en ökad korträntedifferens och allt oroligare bostadsmarknad så har USD/SEK fallit, och fallit mer än många andra dollarpar. Gällande EUR/USD så har marknaden ju redan till stor del prisat in att ECB dels nu halverat sina obligationsköp och att förväntan om en första höjning tidigarelagts. Detta gör att en eventuell fortsatt dollarförsvagning har en något mindre sannolikhet och om den skulle fortsätta, bör den göra så i en beskedligare takt.

PPM-flödena klingade som vanligt snabbt av och Feds räntehöjning blev ett exempel på köp på förväntan, sälj på leverans. Så trots en ökad korträntedifferens och allt oroligare bostadsmarknad så har USD/SEK fallit, och fallit mer än många andra dollarpar. Gällande EUR/USD så har marknaden ju redan till stor del prisat in att ECB dels nu halverat sina obligationsköp och att förväntan om en första höjning tidigarelagts. Detta gör att en eventuell fortsatt dollarförsvagning har en något mindre sannolikhet och om den skulle fortsätta, bör den göra så i en beskedligare takt.

Konklusion: Fast mark under fötterna eller bara en tillfällig studs?

OBSERVATIONER

+ Godkänd amerikansk skattereform

+ Allt fler signaler om fallande lägenhetspriser oroar utländska investerare.

+ Regeringsbildningen i Tyskland tar sin tid.

+ FED har börjat minska sin balansräkning.

+ Korträntedifferensen har fortsatt att öka.

+ Det handelsvägda kronindexet, KIX, har ett kronnegativt mönster.

+ Tekniskt är det smått positivt att den tidigare nacklinjen attraherade köpare och ett brott ovanför 8,3565 ses som betydligt mer positivt.

– Högre än förväntad svensk inflation (KPIF).

– Det amerikanska skuldtaket är bara framflyttat så problemet är inte ur världen.

– ECB & Riksbanken är fortsatt duvaktiga.

– Synkroniserad global tillväxt är bra för små exportländer.

– Om Riksbanken snabbare än förväntat blir mer hökaktig vilket vi inte tror sker förrän ECB visar vägen.

– Tekniskt så ligger vi nu under 55dagars bandet.

Tillgängliga certifikat:

BULL USDSEK X1 & X4 S

BEAR USDSEK X1 & X4 S

OMXS30

Vi ligger i princip på samma pris som när vi skrev vår senaste kommentar i mitten av december. Sedan dess har marknaden hyfsat väl följt vårt scenario om att handla mellan 233d mv och 55d mv bandet. Vad som nu återstår att se är hur vi handskas med de allt positivare tongångarna internationellt dvs. kan OMX hålla sig kvar under 55d mv bandet eller ska även vi ta ett steg mot en positivare bild? I bakgrunde ligger även den negativa månadsvändningssignalen från november vilken blir obsolet först när den tidigare toppen nås.

Vi ligger i princip på samma pris som när vi skrev vår senaste kommentar i mitten av december. Sedan dess har marknaden hyfsat väl följt vårt scenario om att handla mellan 233d mv och 55d mv bandet. Vad som nu återstår att se är hur vi handskas med de allt positivare tongångarna internationellt dvs. kan OMX hålla sig kvar under 55d mv bandet eller ska även vi ta ett steg mot en positivare bild? I bakgrunde ligger även den negativa månadsvändningssignalen från november vilken blir obsolet först när den tidigare toppen nås.

Konklusion: Säljare i 55dagars bandet?

OBSERVATIONER

+ Säsongsmässigt är jan och framför allt feb historiskt (upp 8/10 år) starka månader.

+ Det generella börsklimatet är fortsatt positivt.

+ Mjuk Riksbank väntar med första höjningen trots högre KPIF.

+ Dollarn bör åtminstone rekylera högre.

+ Svensk ek statistik fortsätter att vara relativt positiv och EU dito allt starkare.

+ Det långsiktiga vågmönstret är fortsatt positivt.

+ Ett flertal misslyckade försök under 233d mv.

– PMI vände åter ned.

– Bostadsbyggnadsbolag allt svagare.

– 55dagars bandet har brutits.

– 55d bandet bör nu utgöra tak för uppgångar.

– En negativ månadsvändningssignal i november.

Tillgängliga certifikat:

BULL OMX X5, X10 & X15 S

BEAR OMX X1, X5, X10 & X15 S

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanOljan, guldet och marknadens oroande tystnad