Analys

SEB – Jordbruksprodukter, vecka 17 2012

Från Sydamerika har nya nedjusteringar av sojabönsskörden kommit, vilket gör att vi tror att USDA kommer att justera ner skörden med 3mt i majrapporten (WASDE). Kina köpte ca 500,000 ton i tisdags från USA, förmodligen på oro om tillgången i sommar, när man måste förlita sig på Sydamerikas skörd. Styrkan i sojamarknaden ger stöd för rapsen på Matif. Tidig höstveteskörd i USA ger dock möjligheter till en andra skörd av sojabönor. Veteskörden blir rekordtidig då vetet redan gått i ax och priset på sojabönor är högt.

Från Sydamerika har nya nedjusteringar av sojabönsskörden kommit, vilket gör att vi tror att USDA kommer att justera ner skörden med 3mt i majrapporten (WASDE). Kina köpte ca 500,000 ton i tisdags från USA, förmodligen på oro om tillgången i sommar, när man måste förlita sig på Sydamerikas skörd. Styrkan i sojamarknaden ger stöd för rapsen på Matif. Tidig höstveteskörd i USA ger dock möjligheter till en andra skörd av sojabönor. Veteskörden blir rekordtidig då vetet redan gått i ax och priset på sojabönor är högt.

Den senaste veckans största rörelse är just +5% i sojabönor och +6% i sojamjöl. I övrigt har det varit små prisförändringar. Maltkornet har under sedvanligt dålig likviditet sjunkit några mer procent än resten av jordbruksproduktskomplexet. Bekräftat fall av BSE i Kalifornien. Det gör att vi ändrar rekommendationen för lean hogs från sälj till en kortsiktig köprekommendation. Sådden av majs och sojabönor är tidig i USA och det är vått i USA; både bra och dåligt.

Odlingsväder

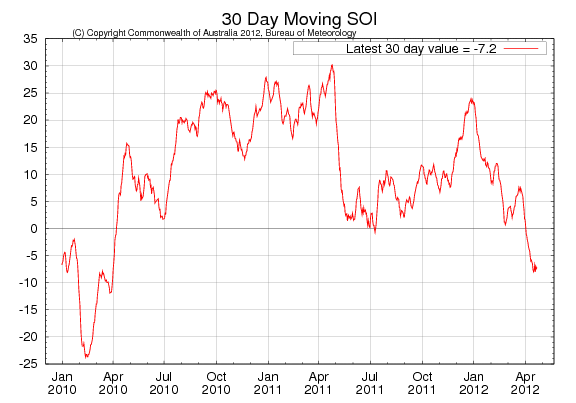

Nu är ENSO-förhållandena neutrala. Southern Oscillation Index (SOI) har fortsatt att falla de senaste 14 dagarna och har hållit sig mellan -7 och -8 den senaste veckan. SOI ligger på den lägsta nivån sedan april 2010. Värden mellan -8 och +8 indikerar neutrala ENSO-förhållanden.

Är det något som vi alla kan vara överens om så är det att vädret redan har satt sin prägel på säsongen 2012/13 och att det med stor sannolikhet kommer att förbli i fokus under de kommande månaderna. USDA/FAS uppger att köldknäppen i slutet av januari / början på februari har orsakat mer utvintring än vanligt i vissa delar av EU27, speciellt i Frankrike, vilket innebär att vissa områden istället kommer att behöva ersättas med vårgrödor.

Den torra perioden som har sträckt sig igenom mars och in i april kommer också att bli ett problem om inte regnet snart är i antågande. Trots en osäkerhet kring vädrets makter, estimerar EU27’s lantbrukare att spannmålsproduktionen kommer att uppgå till 284 mt i år. Om prognosen visar sig stämma kommer detta att vara i linje med 2011 men 29 mt mindre än rekordskörden 2008.

Låga ingående lager från 2011/12 och prognoser om ytterst små förändringar i den totala inhemska konsumtionen innebär att stor fokus kommer att bli på grödorna och dess utveckling under de kommande månaderna. Med undantag av Ungern, Rumänien och Bulgarien, där torka försenade sådden av höstgrödorna, och Skandinavien som fick mer regn än normalt vilket försenade sådden och gjorde att grödorna på vissa ställen inte hann härdas inför vintern, hade merparten av EU27 utmärkta förhållanden för sådd under hösten 2011. Detta följdes av en relativt mild inledning på vintern fram till en treveckorsperiod med mycket kallt väder i slutet på januari och första hälften av februari som påverkade stora delar av EU27. Snö föll också under perioden men i vissa delar var snötäcket för tunt eller helt obefintlig på sina ställen, speciellt i Frankrike, vilket gjorde att analytiker började prata om förluster liknande dem under 2003/04. Med vårens ankomst i antågande, lutar det nu numera åt att skadorna inte är så illa som vissa befarade, men fortfarande betydande i Frankrike medan Bulgarien, Rumänien och några andra medlemsstater räknar med utvintring över det normala.

Låga ingående lager från 2011/12 och prognoser om ytterst små förändringar i den totala inhemska konsumtionen innebär att stor fokus kommer att bli på grödorna och dess utveckling under de kommande månaderna. Med undantag av Ungern, Rumänien och Bulgarien, där torka försenade sådden av höstgrödorna, och Skandinavien som fick mer regn än normalt vilket försenade sådden och gjorde att grödorna på vissa ställen inte hann härdas inför vintern, hade merparten av EU27 utmärkta förhållanden för sådd under hösten 2011. Detta följdes av en relativt mild inledning på vintern fram till en treveckorsperiod med mycket kallt väder i slutet på januari och första hälften av februari som påverkade stora delar av EU27. Snö föll också under perioden men i vissa delar var snötäcket för tunt eller helt obefintlig på sina ställen, speciellt i Frankrike, vilket gjorde att analytiker började prata om förluster liknande dem under 2003/04. Med vårens ankomst i antågande, lutar det nu numera åt att skadorna inte är så illa som vissa befarade, men fortfarande betydande i Frankrike medan Bulgarien, Rumänien och några andra medlemsstater räknar med utvintring över det normala.

I Frankrike, visade officiella beräkningar i början på april, att mer än en halv miljon hektar vete, durumvete och höstkorn kommer att behöva sås om. Österut, i Tyskland, Polen, Tjeckien och Ungern, där skador pga utvintring tros ligga över genomsnittet är det fortfarande för tidigt att kunna bekräfta dess omfattning. I Bulgarien och Rumänien härjade kraftiga snöfall under vintern men starka vindar ledde till stora variationer i djupet på snötäcket som skydd. Kombinationen av detta tillsammans med extremt kalla temperaturer har onekligen skadat grödorna. I söder, rapporterar både Spanien och Portugal problem med torka.

I andra delar av EU27 är dock utsikterna mer positiva. Även om Skandinavien drabbades av en ordentlig köldknäpp, rapporteras det att grödorna uppges ha klarat sig ganska bra under vintern och i Storbritannien är analytiker optimistiska över landets grödor. Totalt sett är utsikterna för EU27’s höstgrödor, huvudsakligen vete men även korn, i allmänhet positiva. Höstgrödor som har skadats kommer troligtvis att ersättas med vårgrödor som korn, majs och solrosor. Den senaste tidens torka och bristen på regn i mars och april är nu det som börjar orsaka en viss oro.

Grödornas utveckling verkar för närvarande inte ha påverkats av detta men regnet behövs verkligen, inte bara för att förbättra jordfuktigheten utan också för att säkerställa effekten av gödsling.

Framförallt är torkan ett problem för den iberiska halvön, men även andra länder i väst där snötäcket var begränsat, speciellt i Storbritannien och Frankrike, är i stort behov av regn.

Sammantaget estimeras tillgången av spannmål för export i linje med 2011/12 men mycket beror på den slutliga volymen och kvalitén på EU27’s skörd. Spannmålsproduktionen förväntas överstiga den inhemska konsumtionen med 8.5 mt. Användningen av spannmål som foder förväntas bli i stort sett oförändrar (men med ett skifte från vete till majs, korn och andra mindre grödor) medan användningen inom industrin återigen förväntas öka (förnybara drivmedel).

Vete

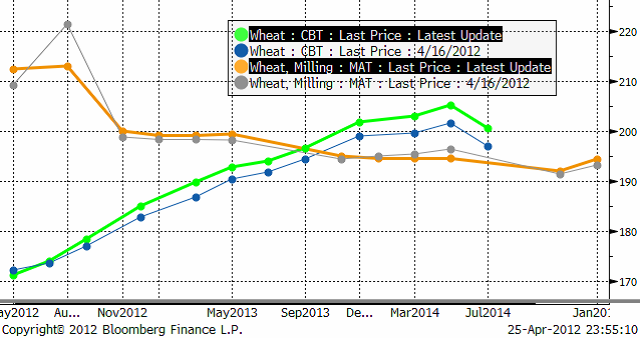

Vetet i USA har börjat sätta ax. På många håll kommer man att kunna så en andra skörd av sojabönor. Novemberterminerna på Matif har backat från toppen och stängde på 200 blankt. Det är en psykologiskt viktig nivå, där priset fått stöd flera gånger förut.

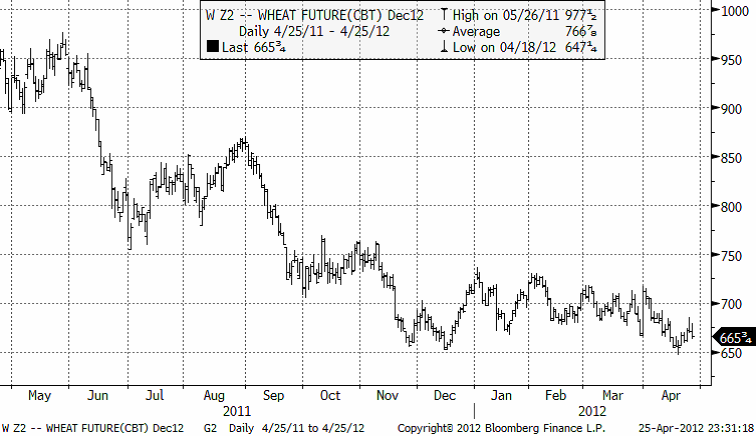

Nedan ser vi Chicagovetet med leverans i december. Vi skrev för en vecka sedan att det tycks finnas ett tekniskt stöd på 650 cent. Att det nu hållit, kan möjligtvis tolkas som en något ”bullish” indikation.

Nedan ser vi hur terminspriserna på Matif och Chicago förändrats de senaste 7 handelsdagarna. Det har varit små förändringar den senaste veckan. Contangot har ökat i Chicagovetet, men på Matif är det nästan ingen förändring alls.

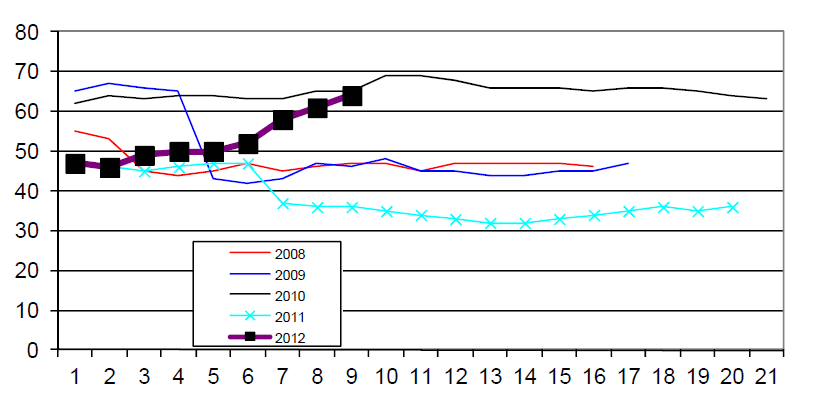

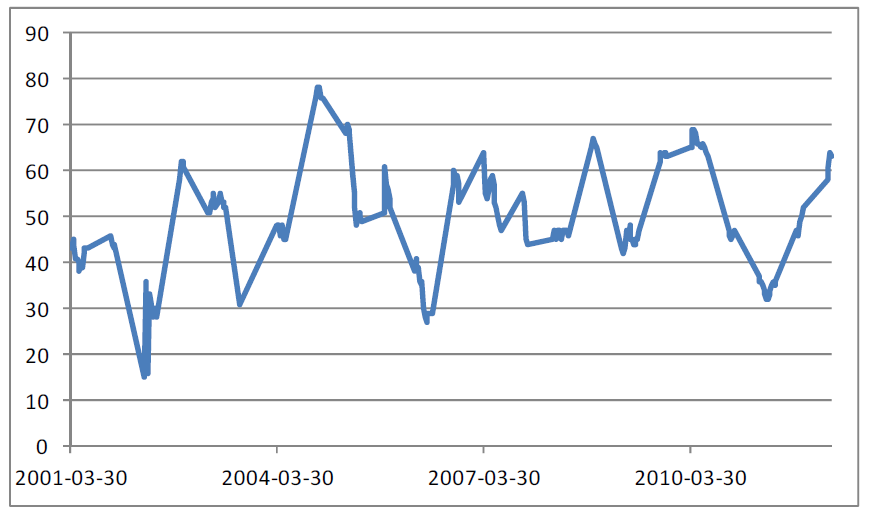

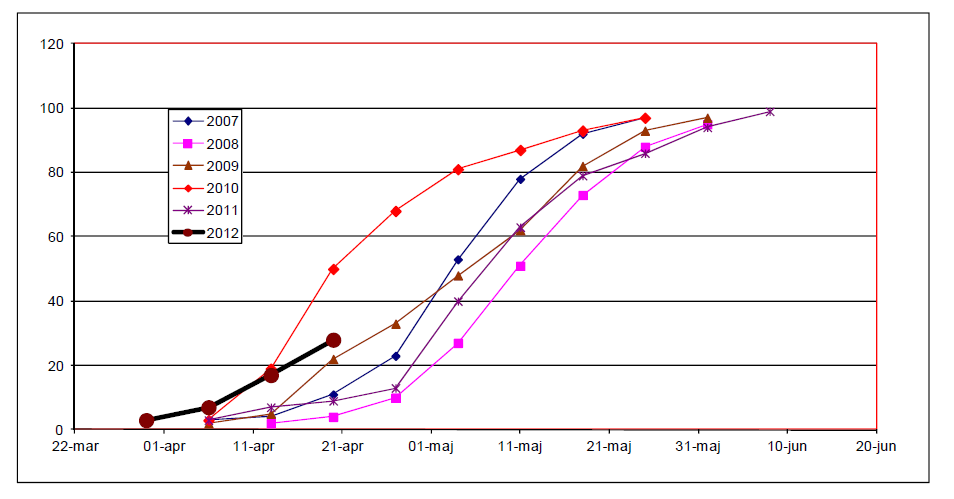

Crop conditions i USA, som rapporterades i måndags kväll klockan 22, ligger på en högre nivå än veckan innan. Nedan ser vi ett diagram där 2012 års skörd är markerad med svarta kvadrater. Crop conditions kom alltså ur vintervilan i bättre kondition än i höstas. Fortsatt regn i USA, som dagens rapport berättade om, kommer att fortsätta att ge crop condition stöd.

I diagrammen ser vi crop condition-serien över tiden, från år till år. Diagrammet visar att nuvarande nivå ligger högt.

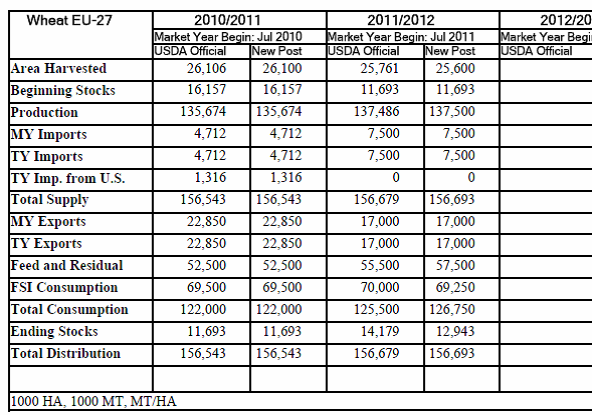

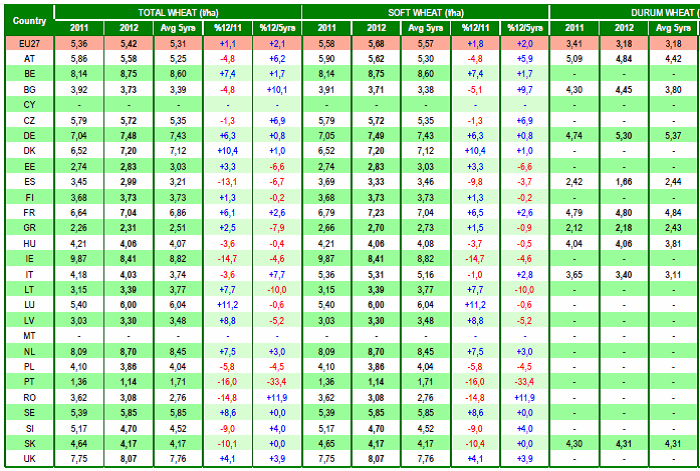

Enligt USDA/FAS förväntas EU27’s veteproduktion för närvarande att sjunka med 3 mt till 134.5 mt under 2012/13, vilket skulle vara 16 mt lägre än rekordskörden 2008. Trots en initial ökning av odlad areal i Tyskland, Spanien, Ungern, Italien och Frankrike gör skador på höstgrödorna, och som en följd av dessa ett byte till andra vårgrödor, tillsammans med en minskad areal i Bulgarien, Tjeckien, Rumänien och Skandinavien att den totala vetearealen förväntas sjunka till 25 miljoner hektar.

Men undantag av Ungern, Rumänien och Bulgarien, där torra väderförhållanden försenade eller begränsade sådden, och Skandinavien, där det blöta vädret hade en liknande effekt, var odlingsvillkoren gynnsamma för stora delar av EU27 förra hösten och som sedan följdes av en mild inledning på vintern.

Slutet av januari innebar uppkomsten av en mycket kall period med betydande snöfall i öster och en ihållande kyla på andra håll vilket genast satte igång spekulationer, speciellt i Frankrike, att en återupprepning av den katastrofala skörden 2003/2004 kunde vara i antågande. Även om dessa farhågor inte verkar besannas, så uppskattade det franska jordbruksministeriet bortfallet till 362 000 hektar, varav 12 000 hektar durumvete. Ett bortfall högre än genomsnittet förväntas också i ett antal andra länder men Bulgarien och Rumänien är för närvarande de enda som rapporterar om betydande skador. De är också härdade mot hårda vintrar och förväntas helt enkelt att istället öka sådden av vårgrödor som majs och solrosor. Med det sagt, så förväntas också en ökning av vårgrödor i Tyskland, Polen, Tjeckien och Ungern. Detta till trots, rapporteras det om att situationen för vetegrödorna i allmänhet är god men att situationen kräver noggrann övervakning, särskilt i Frankrike, Storbritannien och Tyskland där det torra vädret också minskar gödningsmedlens effekt. I Italien, där man förra året såg en betydande nedgång i produktionen förra året, förväntas durumvetet att återhämta sig.

Totalt sett så ser det just nu bra ut, men alla faktorer (däribland vädret) som kan ha en negativ påverkan på avkastning och kvalitet kommer att hamna i fokus, inte minst pga av en tight balans och den inverkan som detta kommer att få för EU27’s möjlighet att exportera ev överskott av spannmål. Den totala konsumtionen av vete i EU27 beräknas minska marginellt under 2012/13, främst på grund av en minskad användning i foder. Industriell användning av vete förväntas öka efter förra årets tillbakagång. Ytterligare en vete-baserad biotetanol anläggning, som kan hantera upp till 1.1 mt vete per år, beräknas öppna i Storbritannien i sommar. Detta skulle fördubbla Storbritanniens potentiella kapacitet, men det bör noteras att öppnandet av denna anläggning har varit föremål för ett antal förseningar medan den andra anläggningen i Storbritannien för närvarande är stängd men planer finns att åter öppna den, som tidigast i juni.

Estimatet för EU27’s export av vete under 2011/12 ligger kvar på 17 mt. I mitten av april, med två och en halv månad kvar av säsongen, har exportlicenser för drygt 12.75 mt beviljats. Under säsongen 2008/09 exporterades en rekordnivå på 25 mt vete, som följdes av 22 mt under 2009/10 och nästan 23 mt under 2010/11. Förra säsongen, då Ryssland belades med exportförbud och Ukraina införde restriktioner var exporttakten hög för EU27’s främste veteexportör Frankrike. Under 2011/12 så har man däremot fått känna på en ökad konkurrens, framförallt i exporten till de Nord Afrikanska länderna, och nu senast från USA.

Exporten för 2012/13 förväntas uppgå till 17 mt, trots en minskad prognos i den globala efterfrågan. Konkurrensen från USA förväntas avta i början av säsongen, medan vete från Svarta havs regionen förväntas utgöra en betydande konkurrens även om volymerna därifrån förväntas bli lägre än denna säsong till följd av skador på höstgrödorna.

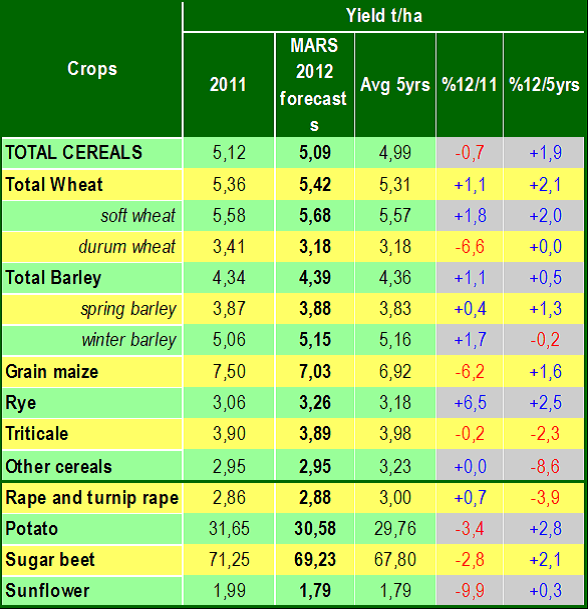

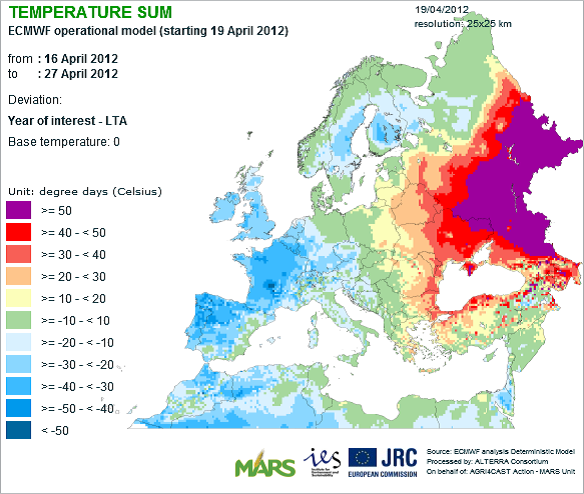

Den Europeiska kommissionens analysenhet MARS kom med sin senaste rapport i början av veckan och skriver där att en mycket mild men övervägande torr mars månad med högre temperaturer än normalt, med undantag av den iberiska halvön, västra Frankrike, Grekland och Nordafrika med normala temperaturer, startade säsongen i Central- och Östeuropa. Max temperaturen steg över 20 grader i delar av Tyskland, Polen och Österrike vilket medför en positiv avvikelse från genomsnittet på mer än 8 grader. Detsamma gäller för norra Italien och merparten av Frankrike, vilket påskyndar grödornas tillväxt i dessa regioner. Kalla dagar med temperaturer under -8 begränsades till de baltiska staterna, östra Polen och Ukraina, och även antalet kalla dagar under 0 grader var betydligt färre än tidigare år för norra och centrala Europa, medan centrala Spanien upplevde ett ovanligt fall i temperaturen under 0 grader i mitten av mars.

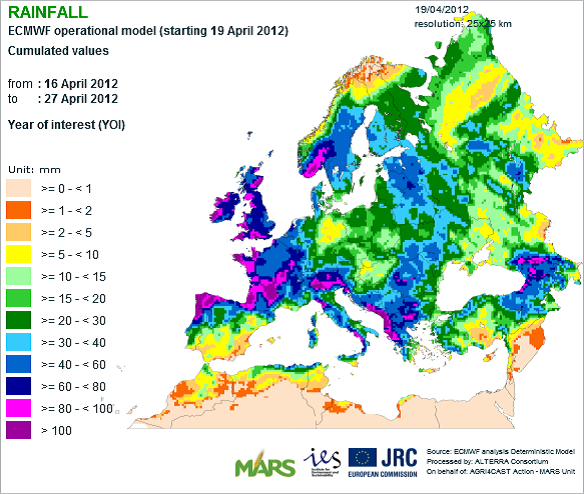

Underskott i nederbörd uppstod i nästan alla medlemsstater med undantag av Estland, Sicilien (IT), East Anglia (England) där regnen var mer än välkomna efter en torr period, och i Alentejo i Portugal och Murcia (ES) där regnet lindrade torkan. Den totala nederbörden i länder med underskott av regn i mars varierade mellan 0 och 30 mm. Östra Tyskland till exempel har inte haft en enda dag med regn över 5 mm och detsamma gäller Tjeckien. Mot slutet av mars hade snön smält i alla viktiga jordbruksområden i Europa.

Mars följdes, av en så här långt, kylig april med en kraftig nedgång i temperaturer och frost nätter i Central- och Östeuropa med snöfall på sina ställen vilket fick grödornas utveckling att avta. April har hittills varit en ganska regnig månad med mycket nederbörd i Italien, södra Frankrike och stora områden i Spanien, liksom i Nordafrika, alla regioner som tidigare har lidit brist på regn. Även norra och östra Europa har fått behövlig nederbörd precis som södra England.

Den relativa jordfuktigheten visade på värden under genomsnittet, efter de två torra månaderna februari och mars, i Italien, Frankrike (södra och västra) och Storbritannien. I Portugal och södra Spanien var situationen mer allvarlig i slutet på mars på grund av den fortsatta torkan men regnet som föll under april kommer delvis att förbättra situationen.

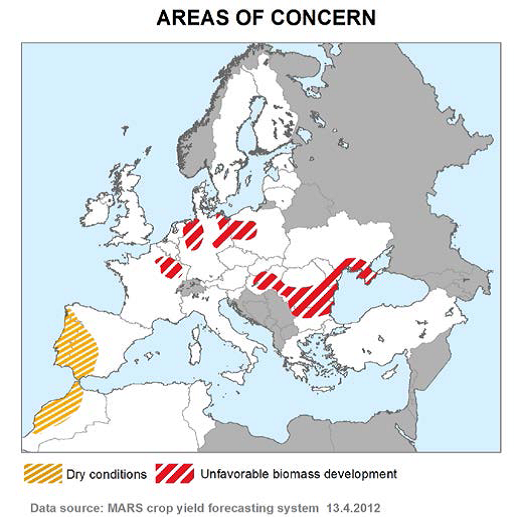

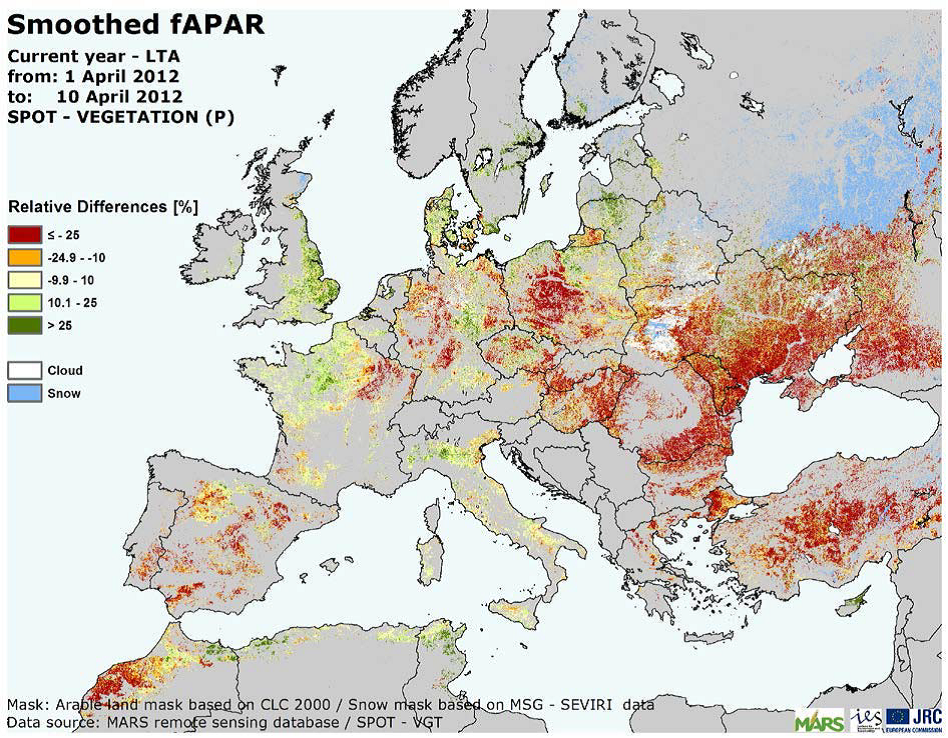

Kartan nedan återspeglar den allmänna statusen för odlad areal i Europa de första 10 dagarna i april med avseende till samma period som det långsiktiga genomsnittet (LTA 1998-2010). Den övergripande situationen är mycket lik den som beskrevs för en månad sedan i MARS bulletin med ytterligare bekräftelse på den allmänna utvecklingen som rapporterades.

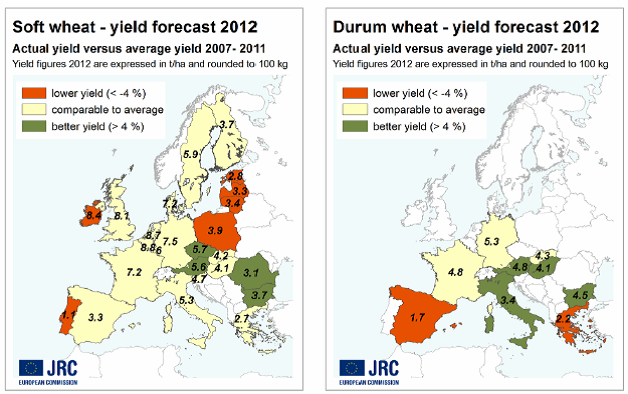

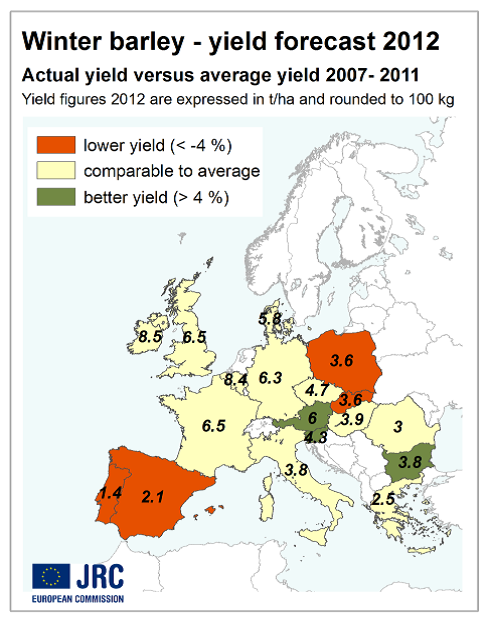

Ju längre fram på säsongen som vi kommer, desto mer använder MARS modellsimuleringar för höstgrödorna. I norra Europa, Baltikum och Ukraina bygger prognoserna fortfarande på trend analyser. En blandad start på säsongen och problem med grödornas utveckling noteras för Bulgarien, Rumänien, Ungern, Polen och delvis Tyskland. Hittills goda förutsättningar med lovande avkastningspotential finns i Frankrike och Italien och också starten på säsongen för vårkorn i Spanien ser lovande ut. I allmänhet är de nuvarande utsikterna för EU27’s avkastning genomsnittliga. Jämfört med MARS förra prognos så har estimatet för raps justerats ned. Den låga avkastningspotentialen för durumvete i Spanien har bekräftats har därför justerats ned jämfört med föregående prognos. Nedan är en sammanfattning per land:

- Frankrike; gynnsamt väder för grödornas utveckling. Betydligt varmare temperaturer än normalt, särskilt i de sydöstra regionerna, under mars och april gynnade höstgrödornas utveckling. Den förväntade avkastningen för vete, durumvete och korn ligger på en genomsnittlig nivå, med goda förutsättningar, om de milda temperaturerna och nederbörden fortsätter under de kommande veckorna. Raps har påverkats avsevärt av den kalla köldknäppen under februari i vissa områden i Champagne-Ardenne, Lorraine och Bourgogne, med betydande inverkan på sådd areal.

- Tyskland; blandad start på säsongen. Utvintring pga av köldknäppen i februari, främst i östra Tyskland där uppgifter bekräftar en dålig start i Sachsen, Sachsen-Anhalt och Brandenburg, och brist på nederbörd karakteriserar säsongen så här långt. Utsikterna är dock positiva med en avkastnings prognos i linje med det 5-åriga genomsnittet med undantag av raps (-9%), men regn under de kommande veckorna kommer att vara avgörande för att upprätthålla avkastningspotentialen.

- Polen; utvintring i landets viktiga jordbruksområden. På grund av ihållande milda temperaturer hade höstgrödorna inte härdats helt när kylan slog till i slutet av januari och min temperaturer under -22 grader noterades över hela landet och fortsatte fram till mitten av februari med uteblivna eller knappa snöfall och därmed ett mycket tunt snötäcke. Som en följd av detta är utvintring mycket trolig och produktionen av höstgrödor förväntas hamna under det 5-åriga genomsnittet; vete -5%, höstkorn och rapas

- Storbritannien och Irland; ett varm och torrt år. Grödornas tillväxt och utveckling har kommit längre till följd av varmare än normalt väder och om det nuvarande regnet fortsätter ser det lovande ut för höstgrödorna trots tidigare torka. Undantaget är raps där avkastningen justeras ned något eftersom de senaste regnen sammanfaller med blomningen, vilket kan hindra pollineringen.

- Spanien och Portugal; höstgrödor i de södra delarna påverkas av torkan. Växtsäsongen på den iberiska halvön har påverkats betydligt av en av de torraste vintrarna historiskt sett och perioden har allvarligt begränsat utvecklingen av höstgrödor i de båda ländernas södra delar. Förväntningarna på durumvete i Spanien samt vete och korn i Portugal har därför påverkats väsentligt och vattentillgången under nästa månad kommer att bli avgörande.

- Italien och Slovenien; höstgrödorna gynnas av den senaste tidens regn. Säsongsmässigt väder under vintern i samband med knapp nederbörd ledde till ett stor underskott i vattenbalansen i de norra och centrala delarna, men tack vare den senaste tidens regn är situationen för grödorna inte kritisk. Den förväntade avkastningen för höstgrödor ligger runt genomsnittet för de senaste åren, men väderförhållandena under nästa månad kommer att bli avgörande. Tack vare de milda men blöta väderförhållandena visar durumvetet på en god tillväxt på Sicilien och i Apulien.

- Ungern; bra sådd, men dålig groning. Torra jordförhållanden är vanliga i Ungern pga av knapp eller utebliven nederbörd höst och vår. Bristen på vatten har dock hämmat grödornas utveckling men den stränga kylan har inte orsakat någon allvarlig skada på höstgrödorna då de skyddades av ett tjockt snötäcke. Begränsad utvintring förväntas med raps som enda undantaget. Den nuvarande prognosen för avkastning justeras ned jämfört med de tidigare värdena för höstgrödor, på grund av hänsyn till de faktiska resultaten av MARS modell simuleringar.

- Rumänien; vattenbrist och dåligt utveckling av grödor. Förra hösten (sept-nov) var en av de torraste i Rumänien och ledde till svag groning och dålig utveckling av höstgrödorna, framförallt raps. Under den extrema köldknäppen i februari sjönk temperaturen under -20 grader och närmade sig t.o.m. -30 grader på vissa ställen. Snötäcket skyddade merparten av höstvetet och delvis det mer känsliga höstkornet från utvintring medan rapsen däremot kan ha tagit betydlig skada.

- Bulgarien; ogynnsamma mönster i nederbörden. Den tidsmässiga fördelningen av nederbörden har varit ojämn och ogynnsam sedan augusti. Hösten var en lång, i praktiskt taget regnfattig period från mitten av oktober till mitten av december som orsakade problem för höstgrödorna i början på säsongen. Under de följande två månaderna var det en lång period med riklig nederbörd och snö men därefter var nederbörden återigen knapp från mitten av februari till mitten av april, även om den smältande snön temporärt tillförde fukt. Avkastningen för höstgrödor ligger fortfarande nära genomsnittet med negativa utsikter i fråga om ytterligare problem med vattenförsörjning.

- Österrike, Tjeckien och Slovakien; allmänt positiv trend för höstgrödor men mer regn behövs. Milda vinterförhållanden och regn signalerar en allmänt positiv trend för höstgrödor men regn behövs i viktiga områden i Österrike och Tjeckien. Avkastningsprognosen ligger en bra bit över det 5-åriga genomsnittet för vete och durumvete, höstkorn och råg. Sådden av vårgrödor kan bli försenad på grund av regn.

- Danmark och Sverige; bra förhållanden och långtgående utveckling till följd av det milda vädret i mars. Gynnsamma förhållanden när det gäller temperaturer med en allmänt god vattenförsörjning tyder på en potentiellt bra utveckling för höstgrödor, även om april började med temperaturer under genomsnittet. Mildare väder än normalt för säsongen rådde från början av december fram till sist delen av januari, följt av en extremt kall period fram till mitten av februari, men minimala skador på grödorna förutspås. Nederbörd i april kommer att vara gynnsam för grödornas tillväxt och för sådden av vårgrödor. Det är dock fortfarande för tidigt att ge en avkastningsprognos utöver de som baseras på statistiska trender från tidigare år.

- Finland och Baltikum; mycket regn, normal till bra start på säsongen för höstgrödor. Temperaturen under vintern präglades av en mild december och januari, följt av sträng kyla i februari och sedan återigen milt väder i mars med mycket milda temperaturer, särskilt i Finland. Nederbörden under vintern låg över genomsnittet (bland de 5 regnigaste åren), förutom i Litauen med genomsnittliga regnvärden. Den rikliga nederbörden och eventuell blöt jord kan äventyra vårbruket, särskilt i Estland, med konsekvensen en förkortad växtsäsong och minskad avkastning. Mycket tyder dock på en bra start på säsongen för höstgrödorna. Prognosen för vete, genom modell simulering, har justerats upp något jämfört med föregående månad (1% för Litauen och 7% för Lettland).

- Belgien, Nederländerna och Luxemburg; övergripande gynnsamma odlingsförhållanden. Varma väderförhållanden har gynnat utvecklingen av höstgrödor. Eventuella skador från köldknäppen i februari verkar vara begränsade till skillnad mot vissa delar i norra Frankrike och regn under vintern har säkrat tillgången på vatten under den torrare våren. Med frekventa regnskurar i april, är prognosen för höstgrödorna goda och så även odlingsförhållandena för vårgrödor.

- Grekland; försenad start på säsongen. Säsongen började med torra väderförhållanden vilket försvårade sådden, men den rikliga nederbörden därefter och högre temperaturer efter de något lägre i februari och mars kompenserar för det hela. Prognoserna för durumvete, vete och höstkorn är stabila och jämförbara med medelvärden. En bra start på säsongen för vårgrödor gör att prognosen för majs ser lovande ut.

- Turkiet; betydande regn med lovande växtförhållanden. Säsongens gynnsamma temperaturer tillsammans med riklig nederbörd kan ge en bättre avkastning än genomsnittet, men det är fortfarande tidigt att säga bestämt. Prognosen gällande avkastningen för höstvete och majs är jämförbara med föregående år resp 5-åriga genomsnittet. För höstkornet förväntas något lägre värden.

- Ukraina; Ogynnsamma väderförhållanden under hösten och utvintring i Svarta havs regionen. Efter sådden av höstgrödorna som skedde under goda väderförhållanden drabbades hela landet av torka. Februari började med en snabb temperatursänkning som till slut hamnade på 6-8 grader under genomsnittet. Låga temperaturer tillsammans med ett otillräckligt snötäcke orsakade betydlig utvintring, särskilt i de södra oblasterna Krym, Khersonska och Mykolayivksa.

- Europeiska delen av Ryssland; Gynnsam övervintring och goda utsikter för nästa säsong. Väderförhållandena för höstgrödorna i Ryssland har hittills varit goda. Den extrema köldknäppen i februari med så låga temperaturer som -25 till -33 grader orsakade bara måttliga skador främst i de södra regionerna trots att denna kyla är extrem även för europeiska Ryssland, men ett adekvat snötäcke gav höstvetet ett gott skydd. Nederbörden var säsongsmässig, jordfuktigheten är tillräcklig och höstgrödornas utveckling är tillfredsställande. Överlag så är de veteproducerande områdena välförsedda med vatten inför nästa säsong och avkastningspotentialen förväntas vara hög.

- Vitryssland; regn försenar vårsådden. Nederbörden under första halvan av oktober gynnade grobarheten i de norra delarna, men samtidigt hade oblasterna Brest och Gomel i södra Vitryssland en torr period fram till december. Väderförhållandena från förra vintern hjälpte grödornas övervintring och ingen betydande utvintring förväntas i Vitryssland. Nederbörden under vintern har gett en god jordfuktighet. Höstgrödornas utveckling är säsongsmässiga och med en förväntad genomsnittlig avkastning.

- Marocko, Algeriet och Tunisien; svår torka i Marocko, grödorna påverkas. Avkastningsprognosen för vete och durumvete i Marocko är betydligt lägre jämfört med det 5-åriga genomsnittet. Tendensen för korn är densamma. I Algeriet kvarstår prognoserna för vete och korn som stabila utifrån medelvärden. Den mycket knappa nederbörden i Marocko från januari till slutet på mars har orsakat ett kraftigt underskott i vattenbalansen i veteproducerande områden som hämmar avkastningen. Regnet de senaste dagarna har dock förbättrat jordfuktigheten och om det fortsätter kommer det att kunna gynna grödorna. I stark kontrast, har de spannmålsproducerande områdena i Algeriet och Tunisien fortsatt den positiva trenden som inleddes i början på våren och fram till nu, och som kännetecknas av riklig nederbörd i kombination med gynnsamma temperaturer.

Algeriet har underkänt Argentinskt vete. Det ryktas att de köpt vete från USA istället. Kina fortsätter att ha nära normal nederbörd. Stats Canada estimerar 1 mA högre areal än tidigare och 3 mA högre än förra året. Arealestimatet ligger nu på 24.3 miljoner acres. Detta är tydligt ”bearish”.

Maltkorn

Novemberkontraktet på maltkorn har inte rört sig mycket. Priset håller sig över 220 euro, en nivå som köpare tidigare tyckt varit ”för billigt”.

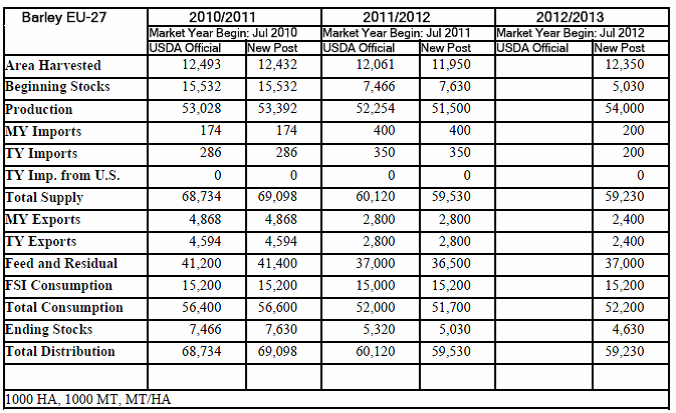

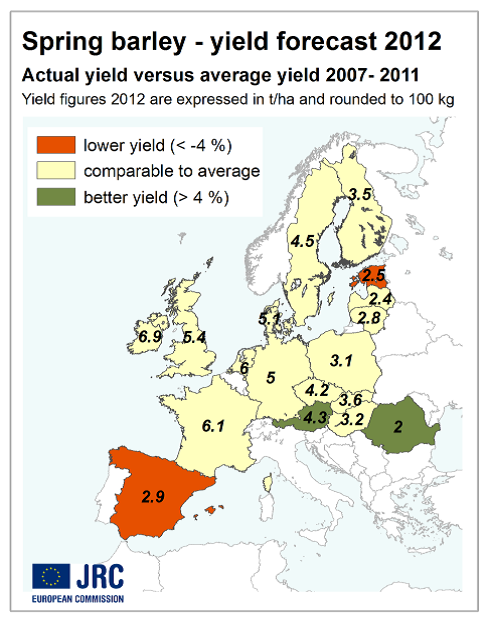

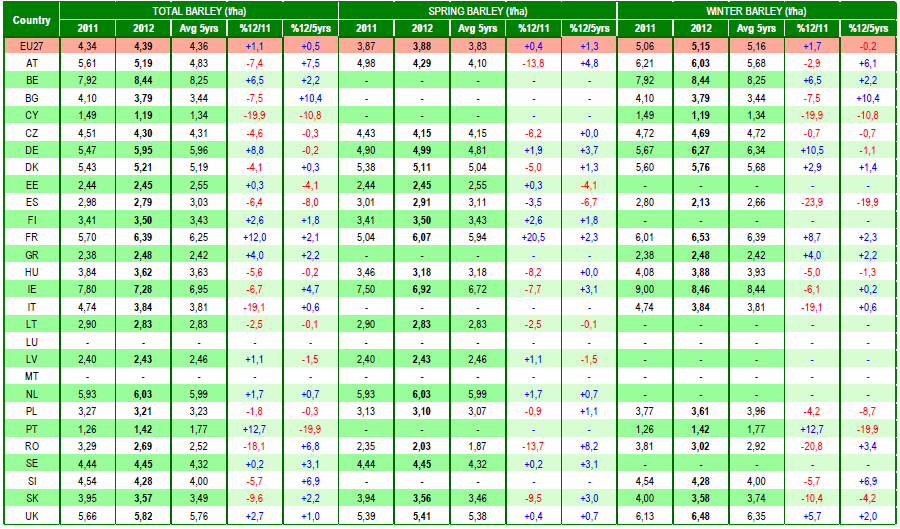

Arealen för korn i EU27 förväntas öka med 400 000 hektar under 2012/13 med betydande ökningar i Frankrike (där vårkorn ersätter utvintrat höstvete), Italien och Danmark. Sammantaget förväntas produktionen av korn att öka med 2,5 mt till 54 mt enligt USDA/FAS. I jämförelse med vete, så sås större delen EU27’s korn på våren så det råder en större osäkerhet kring prognoserna för detta men en gemensam faktor är det nuvarande torra vädret som drabbat stora delar. Regn i april och maj skulle göra mycket för att mildra eventuella problem, särskilt i Spanien.

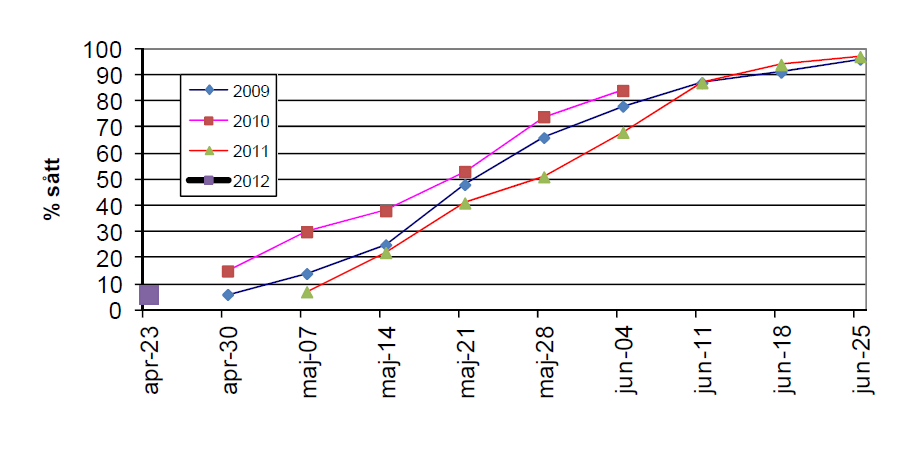

Vårsådden av korn är i stort sett klar, förutom vissa områden i nordöstra Europa, och sådden har skett under goda väderförhållanden enligt MARS.

Potatis

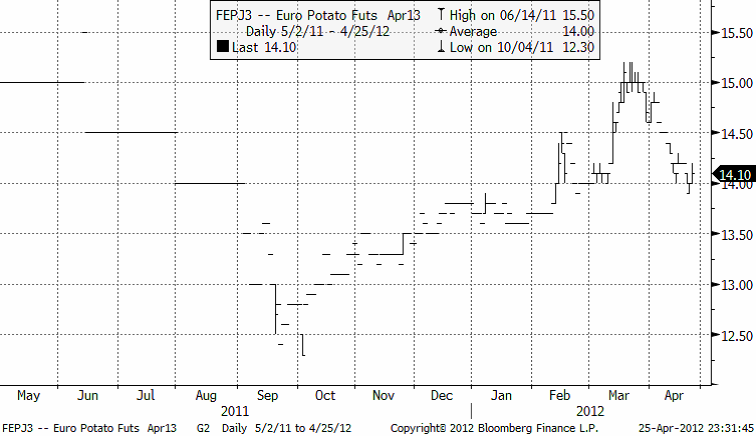

Det har inte varit några stora prisförändringar den senaste veckan för priset på kommande skörd. Priset ligger fortfarande kvar kring 14 euro per deciton.

Majs

Priset på decembermajs var uppe och nosade på 550 cent igen, innan priset vände nedåt igen. Tekniskt ser det klart ”bearish” ut.

Ändå gick 480,000 ton på export från USA till ”unknown” (dvs vanligtvis Kina) i tisdags. Det borde inte ha fått marknaden att falla 5 cent. Kanske var det den negativa nyheten om BSE i Kalifornien som fick marknaden att falla. Den 20 april var sådden till 28% klar, vilket är en ökning från 17% för en vecka sedan.

Det är blött i majsbältet i USA och det gör att sådden går lite långsammare än rekordfort. Men vi ska komma ihåg att sådden är mycket snabbare än vanligt och att det dessutom är mer nederbörd nu än vanligt. La Niña är glömt och borta och det råder neutrala förhållanden. Våren är idealisk.

Sojabönor

Novemberkontraktet steg med förnyat momentum under dagen. Priset fick stöd av den uppåtgående trendlinjen. Det verkar som om marknaden ska testa motståndet på 1400 cent.

Vad är det som drog upp priset igår onsdag? Det är en kombination av två saker, som tycks hänga ihop. Dels har nedjusteringarna av Sydamerikas skörd fortsatt, så att USDA väntas justera ner skörden med 3 mt i majrapporten (WASDE). Argentinas skörd rapporteras nu bli 41 – 42.5 mt. USDA har ett estimat på 45 mt. Detta kan ha påverkat Kinas köp av upp emot 500,000 ton under tisdagen (10 båtlaster) från USA. USDA:s exportestimat måste nog justeras upp. Det lämnar USA med två alternativ – ransonering eller en mer odling stimulerat av det höga priset. Sådden går fort framåt i USA. Den 20 april var 6% sått i USA, vilket är mycket tidigt. Vi ser noteringen i diagrammet nedan som en blå kvadrat.

Vi väntar oss också att många lantbrukare i USA kommer att så en andra skörd av sojabönor efter att ha skördat vårvetet, som är extremt tidigt i år. BSE-fallet i Kalifornien tror vi inte kommer att ha någon effekt på global efterfrågan på sojabönor, men kanske på inhemsk, amerikansk.

Raps

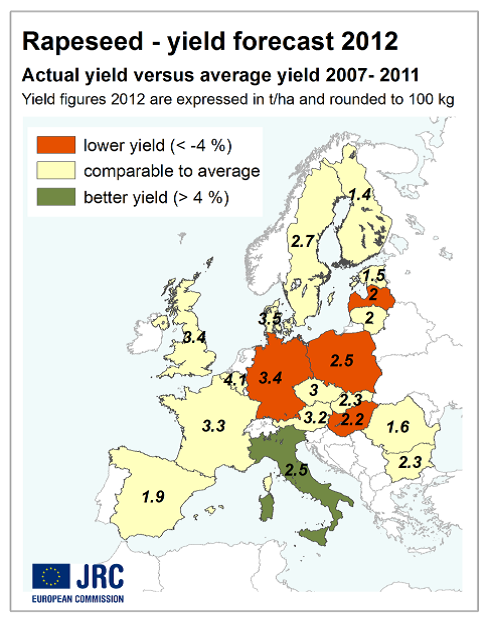

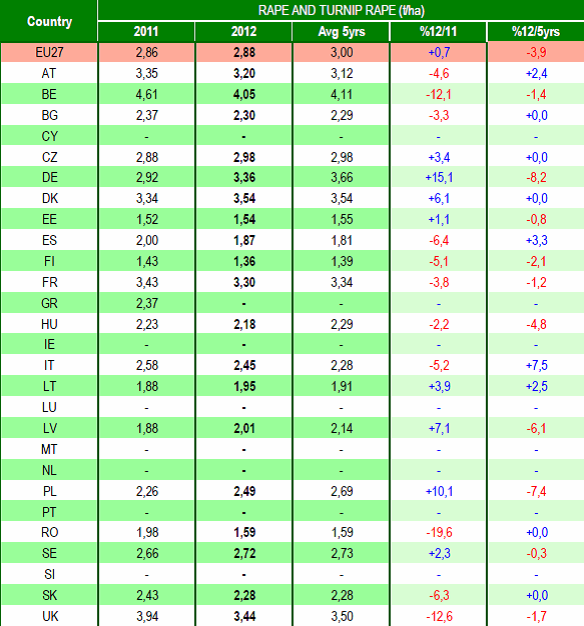

StatCanada’s rapport över Canadian Planting Intentions för 2012 visar på ett möjligt rekord gällande arealen för canola. Undersökningen indikerar att kanadensiska lantbrukare kan komma att så rekordhöga 8.3 miljoner hektar canola, en ökning med ca 600 000 hektar från det förra rekordet på 7.6 miljoner hektar under 2011. Detta skulle isådanfall bli det sjätte rekord året i rad för canola arealen på nationell nivå. Ökningen ses främst i Saskatchewan, där lantbrukarna förväntas öka sin canola areal till rekordhöga 4.4 miljoner hektar. I Manitoba har lantbrukarna för avsikt att återigen plantera mer canola, efter de översvämningar som drabbade dem svårt under 2011, och de planerar nu att så 1.3 miljoner hektar med canola – en uppgång från 1 miljon hektar under 2011. MARS har uppdaterat sin avkastningsprognos för raps enligt nedan:

Nedan ser vi kursdiagrammet för novemberkontraktet, som har brutit uppåt återigen, men stängt nära dagslägsta. Det är inte helt övertygande för brottet uppåt, efter den senaste tidens sidledes handel under 480 euro.

Vi fortsätter att vara neutrala, men om terminspriset på november återigen går över 480 är det sannolikt med ett nytt test att nå nytt kontraktshögsta pris. Draghjälp från sojabönor kan hjälpa till.

Gris

Majkontraktet drabbades av ”mer av samma” sak. När Live Cattle föll kraftigt i tisdags på BSE-fallet i Kalifornien, som bekräftades efter börsens stängning, drog det med sig substitutet gris. Nedan ser vi Live Cattle-kontraktet med decemberleverans på CME.

Nedan ser vi lean hogs med maj-leverans: Priset är trots allt nere på tidigare bottennivåer och tänkbar substitution från biff till gris kan få marknaden att rekylera uppåt.

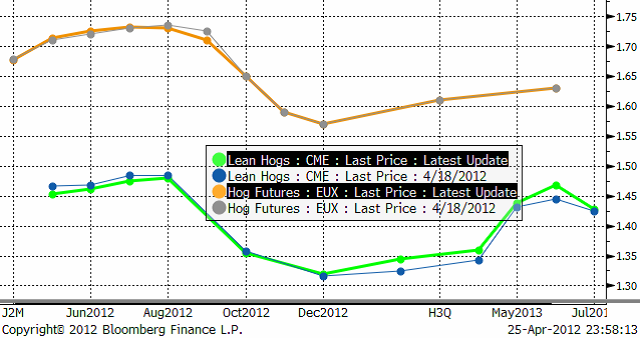

Nedan ser vi terminspriserna på Eurex i euro per kilo och på CME omräknat till euro per kilo. Vi ser att priserna ligger mycket lägre i USA. Det har varit små förändringar inom respektive marknad den senaste veckan.

Vi tror att det kommer att bli en rekyl uppåt i lean hogs. Dels för att priset fallit mycket kraftigt och ligger på bottennivåer, dels för att man kan tänka sig att konsumenter substituerar från biff till gris. Vi ändrar rekommendationen till en kortsiktig köprekommendation.

Mjölk

Mjölkpriset föll ner från 16 cent, troligtvis i spåren av BSE-fallet i Kalifornien. Detta borde rimligtvis få en positiv effekt på mjölkpriset i Europa, allt annat lika. När de stora semimonopsonisterna ändrar listpriserna.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering