Analys

SEB – Jordbruksprodukter, vecka 15 2012

Vetepriset i USA har fallit med 5% sedan förra veckan. Bakom ligger flera faktorer, bland annat bättre väder. I omvärlden noterar vi en ny uppgång i räntorna i Spanien, en ny våg av misstro som vi inte sett sedan november förra året. Vi noterar att arbetsmarknaden i USA utvecklas svagt, enligt fredagens statistik.

Vetepriset i USA har fallit med 5% sedan förra veckan. Bakom ligger flera faktorer, bland annat bättre väder. I omvärlden noterar vi en ny uppgång i räntorna i Spanien, en ny våg av misstro som vi inte sett sedan november förra året. Vi noterar att arbetsmarknaden i USA utvecklas svagt, enligt fredagens statistik.

Sentimentet på aktiemarknaderna runt om i världen är rejält svagt. Kina, den stora motorn bakom råvaruboomen tycks hacka. Man kan tänka sig att sämre ekonomi i världen dämpar efterfrågan på mat. Den korrelationen är dock svag. Det viktigaste just nu tycker vi är utvecklingen av ENSO, som vi börjar brevet med.

Odlingsväder

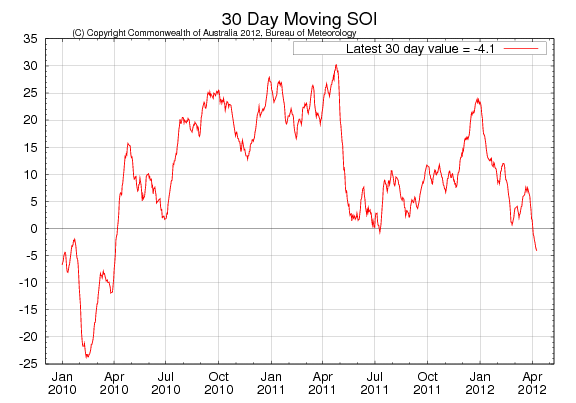

Nedan ser vi Southern Oscillation Index, som mäter ENSO och indikerar La Niña om SOI > +8 och El Niño om SOI < -8. Vi ser att SOI minskat från +0.3 förra veckan till -4.1 i dagens rapport. Det är den lägsta nivån sedan mars för två år sedan. Prognoserna om ett möjligt El Niño och därmed vanligtvis följande superskörd ser ut att besanna

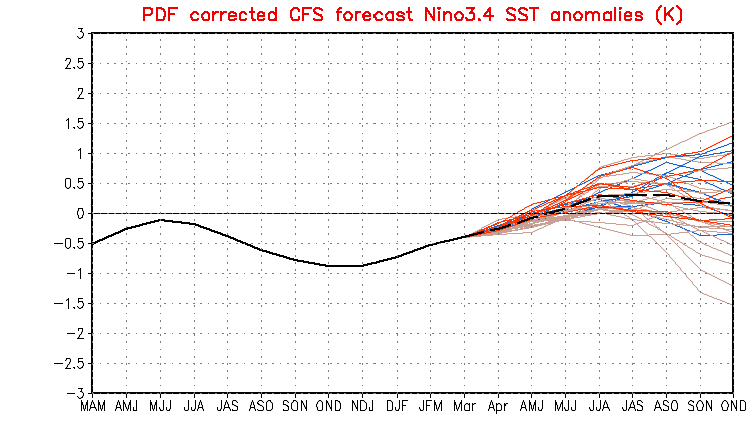

NOAA:s två senaste ensembleprognoser publicerades den 9 april den första är något högre, dvs något mer El Niño, medan den andra modellens prognoser ligger något lägre än de vi hade med i förra veckans veckobrev.

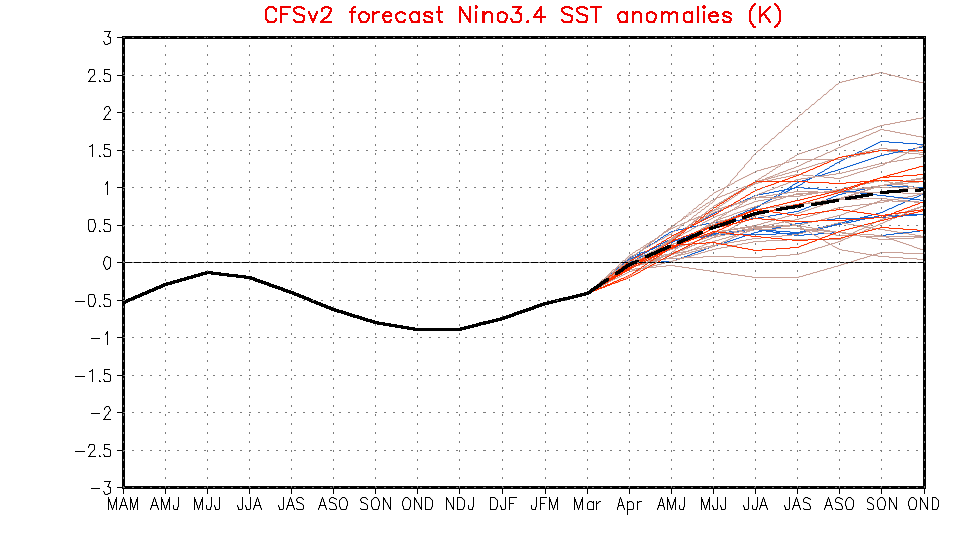

Nedan ser vi den andra modellen, CFS.v2, som också förutspår neutrala ENSO-förhållanden, men är kraftigare på El Niño-sidan för hösten.

Vete

Egypten, världens största importör av vete, har återigen köpt 115 000 ton av amerikanskt ursprung med leverans 21-31 maj enligt GASC.

[ Vinnande bud; USA; 55kt för 259.75$/t + frakt 24.00$/t från Alex Grain + 60kt för 259.75$/t + frakt 26.00$/t från Venus ]

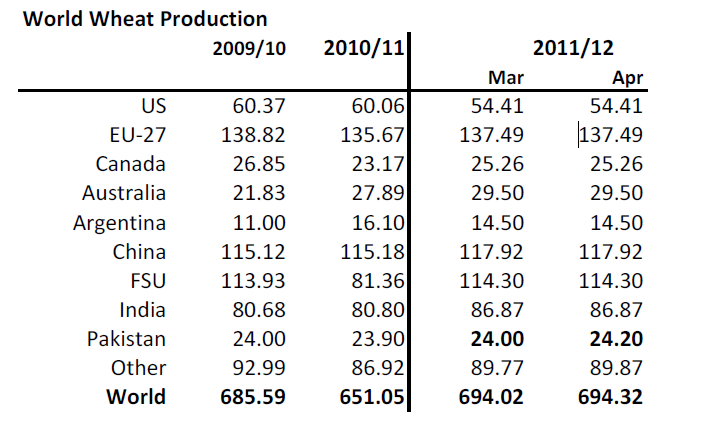

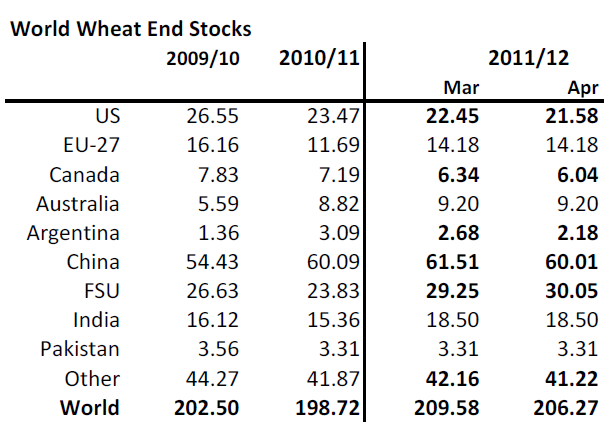

WASDE-rapporten som publicerades av USDA i fredags visade inte på någon förändring alls vad gäller produktionsestimaten, som vi ser nedan.

Konsumtionen har justerats upp med 3 mt på global basis. Utgående lager sänks mest i Kina och i USA. Även Kanadas utgående lager sänks.

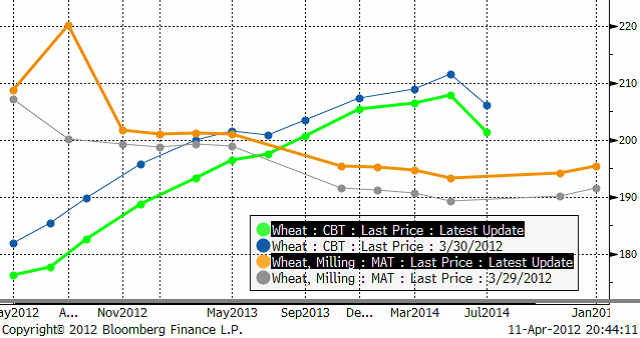

Det är väldigt små förändringar överlag. Rapporten ger ingen ny information att handla efter. Prisförändringarna blev också mycket små. Nedan ser vi novemberkontraktet på Matif. 210-nivån är ännu inte bruten, noterar vi.

Vi måste bara titta på Chicagokontraktet med ungefär samma löptid som Matifs novemberkontrakt. Decembervetet på CBOT har haft en helt annan prisutveckling de senaste månaderna än Matifkontraktet. När det har varit en prisuppgång på Matif har det varit ”sidledes” rörelse, till och med med en liten nedgång i USA.

Vän av ordning kanske då tänker på eurons svaga utveckling mot dollarn, men detta är inte hela förklaringen. I diagrammet nedan ser vi hur terminskurvorna för Chicagovete och Matifvete förändrat sig de senaste 7 handelsdagarna. Vi ser att Chicago fortsatt att falla, generellt. Matif har stigit, generellt. Som vanligt ser vi att augusti-kontraktet, detta illikvida kontrakt som snart ska försvinna, beter sig konstigt.

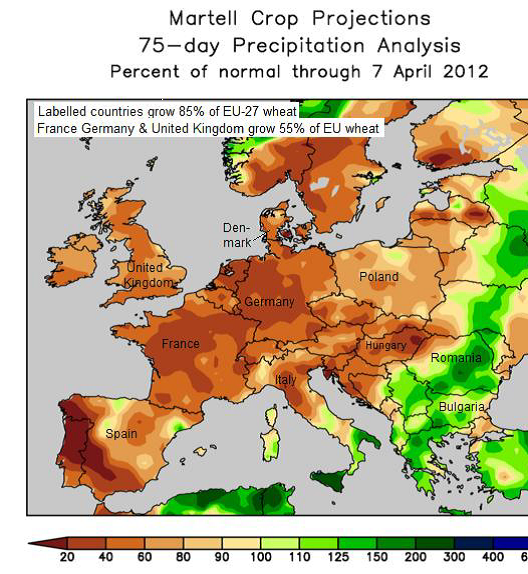

Utsikterna för den totala veteskörden i Europa ter sig dåliga just nu. Martell skriver den 9 april om torka, utvintring och dålig utveckling i östra Europa. Strategie Grains sänkte, som vi tidigare nämnt, estimaten för veteskörden i EU-27 förra månaden till 139.5 mt, vilket trots detta är 1.5% högre än förra året. Nedan ser vi nederbörden i förhållande till normalt för de senaste 75 dagarna i Europa.

Men vi måste komma ihåg att det troligtvis ser som sämst ut just nu. Med La Niña borta och kanske ett El Niño på väg att bildas kan vädret bli mycket bättre. Skörden i Europa har påverkats väldigt lite av vädret under januari till mars och mycket mer av vädret under maj, juni och juli. Utsikterna för detta ser mycket bättre ut.

Maltkorn

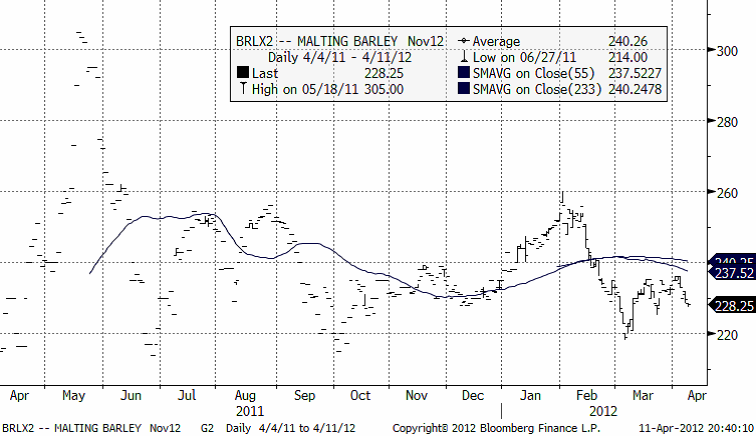

Novemberkontraktet på maltkorn ligger fortfarande under glidande medelvärden och det brukar tolkas negativt.

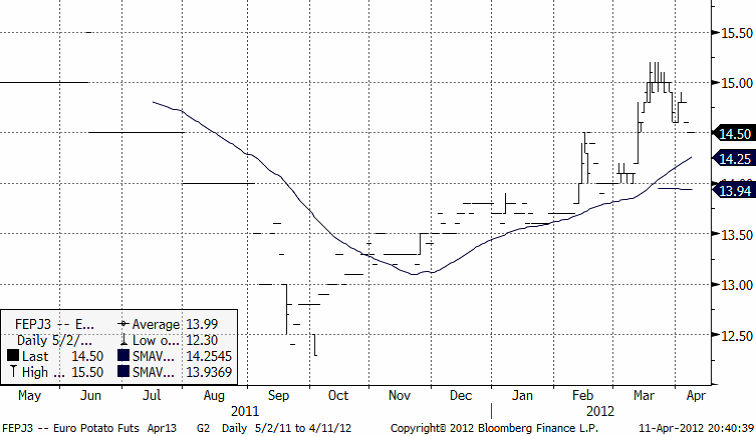

Potatis

Priset på industripotatis för leverans nästa år tog en paus efter förrförra veckans kraftiga prisuppgång. Priset har 15 euro som fixpunkt för den aktuella handeln.

Majs

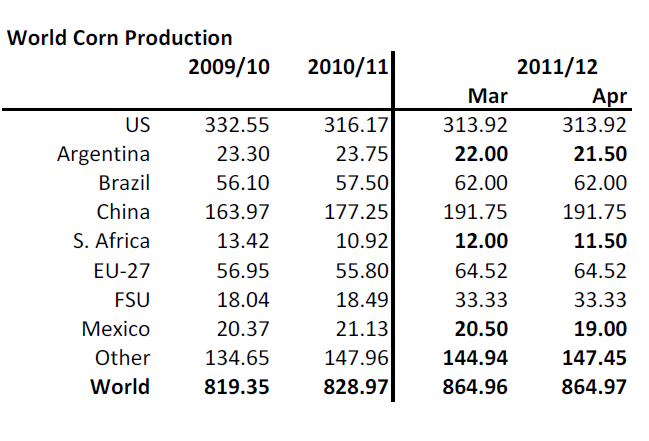

Brasiliens produktion av majs för 2011/12 förväntas slå nytt rekord och Conab justerar upp sin prognos till 65.1 mt från 61.7 mt. Landet, som är världens tredje största producent av majs efter USA och Kina, producerade 57.4 mt majs under föregående skördeår.

Brasiliens skörd av majs (sommargröda) är nu till stor del avklarad och verkar bli något lägre till följd av det torra vädret, som också drabbat sojabönor. Däremot förväntas det gynnsamma vädret i centrala och västra delar av landet, som t.ex Mato Grosso, ge lantbrukare chansen att få ut det mesta möjliga av sin rekordstora sådd av majs som vintergröda (safrinha).

USDA verkar inte ha hängt med i svängarna här. De gjorde ingen justering av väntad produktion i Brasilien utan ligger kvar på 62 mt, 3mt under Conab. Vi tror mer på Conab. Allt annat lika borde det kunna innebära att global skörd, i USDA:s termer, är större, än vad man trodde förra månaden.

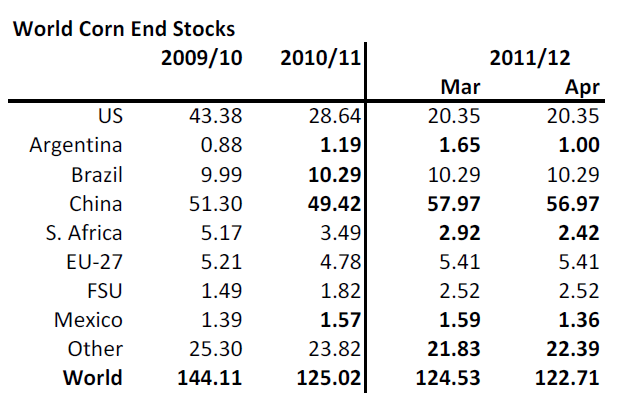

Konsumtionen i Kina justeras upp 1 mt av USDA. Bakom det ligger ett justerande av ingående lager, konsumtion och utgående lager, men i princip är innebörden att konsumtionen väntas öka med 1 mt.

USDA justerar ner etanolproduktionen i USA. Kritik mot detta har riktats mot USDA. Kritiken har menat att etanolproduktionen inte alls minskat i USA, men tillgänglig statistik stödjer USDA:s beslut.

Nedan ser vi etanolproduktionen per månad i 1000 fat i USA, enligt Department of Energys rapport. Den stora tillväxten i produktionen ligger bakom oss och hittills i år ser vi en nedgång i produktionen.

Prisreaktionen i decemberkontraktet på CBOT var en prisnedgång, som vi ser i nedanstående kursdiagram.

Vi går igång, trots allt, på den tekniska bilden. Rekylen upp mot 550 cent ser riktigt ”bearish” ut. Lite bättre väder i USA, lite lägre siffror i Southern Oscillation Index, och priset kan få en ordentlig skjuts nedåt.

Sojabönor

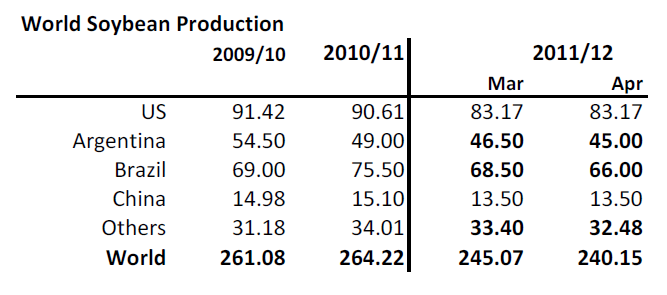

Brasilianska Conab publicerade en ny prognos för skördeåret 2011/12 igår. Skördeåret startade den 1 september och merparten redan har skördats. Conab justerade ner skördeprognosen till 65.6 mt från den tidigare uppskattningen på 68.7 mt som publicerades för en månad sedan och från 75.3 mt under föregående skördeår. Detta trots en ökning av areal med 3,4% till rekordhöga 25 miljoner hektar.

Odlare av sojabönor i Brasilien, världens näst största producent efter USA, kommer enligt Conab att skörda mindre än vad tidigare prognoser har visat efter att det torra vädret som associeras med La Nina har skadat grödor i landets södra delar, framförallt i regionerna Rio Grande do Sul och Parana där de största bortfallen väntas med 44 respektive 36 procent.

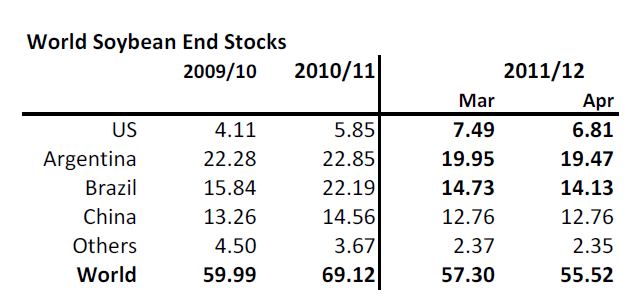

Torka har plågat flera av de södra sojabönsproducerande regionerna i Brasilien, Argentina och Paraguay, som tillsammans står för mer än hälften av världens handel med sojabönor. WASDE-rapporten från USDA justerade också ner skörden, med 2.5 mt och landar på ungefär samma siffra som Conab, 66 mt. Skörden i Argentina justeras också ner och tillsammans är de den största anledningen till att global produktion sänks med 5 mt i denna april månads rapport.

Konsumtionen i Sydamerika sänks med 2 mt vilket bidrar till att globala utgående lager bara sänks med drygt 2 mt.

Det var en klart ”bullish” rapport, men marknaden har valt att ta fasta på den negativa statistiken för global ekonomi (efterfrågesidan) som kom samtidigt och fick aktiemarknaderna att falla runtom i världen. Nederbörd i USA tycks också ge vatten på kvarnen för dem som pekat på att ett El Niño kan vara i antågande.

Tekniskt noterar vi att prisuppgången vände precis på 1400 cent, som lockade fram säljarna även vid toppen i september förra året.

Raps

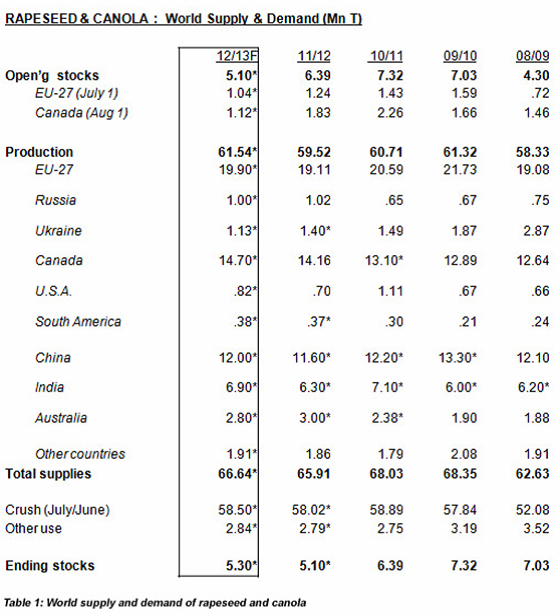

Även om kanadensiska lantbrukare uppnår en rekordskörd av canola på 14.5-15 mt i slutet av sommaren 2012, är det stor sannolikhet att den globala produktionen av raps och canola inte kommer att kunna möte efterfrågan under 2012/13 – framförallt pga av dåliga utsikter för höstgrödorna i EU och Ukraina.

Oil World uppskattar en ökning av arealen för kanadensisk canola med 3-4% till en ny högsta nivå på 7.9 miljoner hektar (jämfört med 7.6 miljoner hektar i fjol). Canola har haft en fenomenal utveckling i Kanada och arealen har i stort sett fördubblats under en 10-årsperiod från 3.9 miljoner hektar under våren 2002. Som en följd av detta har dock produktionen av spannmål, framförallt korn och vete, minskat kraftigt.

Enligt preliminära prognoser kommer den globala produktionen av raps och canola att uppgå till 61.5 mt, vilket motsvarar en måttlig återhämtning på 2 mt från nuvarande säsong. Detta under förutsättningen gynnsamma väderförhållanden och ökad sådd i Kanada och Indien.

Nedan ser vi kursdiagrammet för novemberkontraktet, som gick upp över 480 euro per ton innan priset föll tillbaka och stängde på 476.5 euro igår, onsdag.

440 euro utgör nu, när den nivån är bruten, ett tekniskt stöd. Vi fortsätter därför att ha en neutral vy, om inte 440-nivån bryts igen.

Gris

Majkontraktet som steg till över 94 cent har nu fallit ner mot 92 cent, en stödnivå igen. Svagare ekonomisk statistik väcker oro för efterfrågan.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommaren inleds med sol och varierande elpriser

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ ökar oljeproduktionen trots fallande priser

-

Analys4 veckor sedan

Analys4 veckor sedanBrent needs to fall to USD 58/b to make cheating unprofitable for Kazakhstan

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen