Analys

SEB Jordbruksprodukter, 5 maj 2014

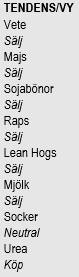

Vetepriset handlades upp i fredags efter förnyad oro för situationen i Ukraina. Däremot ser väderleksprognoserna för alla veteodlande regioner utom Kansas och Texas bättre ut än på flera år. Egyptens GASC köpte också vete från Ukraina och Ryssland, där riskpremien för Ukraina var 1% på priset. Det visar att marknaden för vete fokuserar allt för mycket på Ukrainas problem (vädret och vetet är i perfekt skick) och för lite på vad som faktiskt påverkar marknadens utbud och efterfrågan – och därmed priset. Diskrepansen mellan det pris marknaden har bildat genom fel fokus å ena sidan och jordnära realiteter å den andra, gör att vi rekommenderar sälj på vete. Vädret är gynnsamt för majs också. Sådden i USA är inte sen och som utvecklingen i vädret ter sig nu, kan sådden t o m bli snabbare avklarad än normalt.

Vetepriset handlades upp i fredags efter förnyad oro för situationen i Ukraina. Däremot ser väderleksprognoserna för alla veteodlande regioner utom Kansas och Texas bättre ut än på flera år. Egyptens GASC köpte också vete från Ukraina och Ryssland, där riskpremien för Ukraina var 1% på priset. Det visar att marknaden för vete fokuserar allt för mycket på Ukrainas problem (vädret och vetet är i perfekt skick) och för lite på vad som faktiskt påverkar marknadens utbud och efterfrågan – och därmed priset. Diskrepansen mellan det pris marknaden har bildat genom fel fokus å ena sidan och jordnära realiteter å den andra, gör att vi rekommenderar sälj på vete. Vädret är gynnsamt för majs också. Sådden i USA är inte sen och som utvecklingen i vädret ter sig nu, kan sådden t o m bli snabbare avklarad än normalt.

Kinas tillväxt är på många håll i landet egentligen 4.5% i genomsnitt, dvs långt under den lagstadgade tillväxten på 7.5%. Detta visar sig i priset på t ex armeringsjärn i Kina, som är väsentligt lägre än i början av året. Efterfrågan på nya hus har mattats. Detta bör också visa sig i minskad ökning i efterfrågan på mat. Kinas annullering av kontrakt på sojabönor från USA de senaste veckorna kan vara ett tecken på det.

Odlingsväder

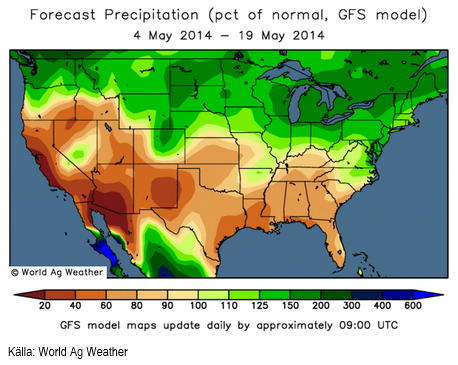

Samma områden i USA som sedan tidigare lider av torka, väntas enligt GFS-modellens 2-veckorprognos fortsätta att få väsentligt mindre nederbörd än normalt.

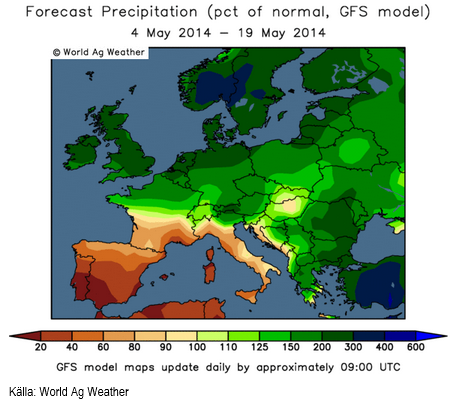

På motsvarande sätt fortsätter Europa, utom Spanien och Portugal att få mer nederbörd än normalt. Det blöta vädret har fått BASF att rapportera högre försäljning av bekämpningsmedel i vår.

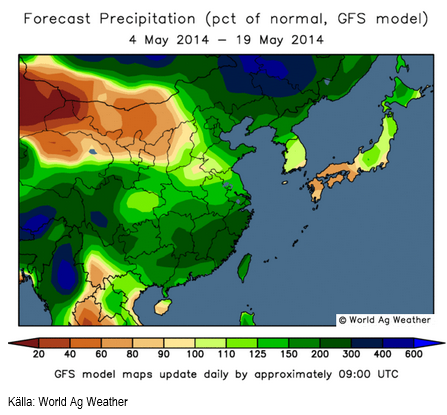

Det har funnits oro på en del håll för torka i Kina, men detta borde gå över om 2-veckorsprognosen enligt nedan slår in.

Vete

Stridigheter i Ukraina mellan pro-ryska gatuprotestanter (med luftvärnsmissiler förutom den sedvanliga gatstenen) och den Ukrainska armén fick handlare att köpa upp vetepriset – igen – i fredags. Det verkar inte spela någon roll hur mycket man påpekar att Ukrainas vete till 75% är höstvete och är i utmärkt skick och bara ett par månader från skörd. Har man så här lite kunskap, förtjänar man att förlora pengar. Jag tror att vetepriset står inför en ordentlig korrektion nedåt nu. Det som spelar roll för vetemarknaden är vädret i april, maj och juni och det ser bra ut överallt i alla fyra viktiga odlingsområden på jorden, utom i Texas och Kansas.

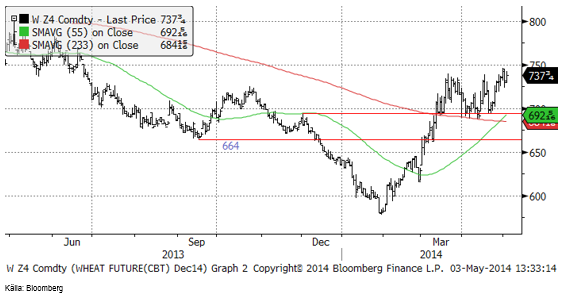

Chicagovetet (december) har handlats upp och ligger nu strax under 750 cent.

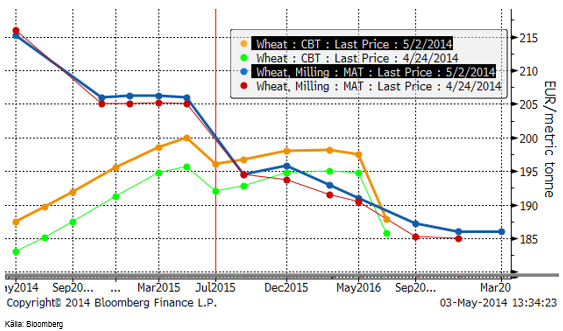

Nedan ser vi terminskurvorna för Chicagovete och Matif i fredags och veckan innan. Som vi ser har det varit en prisuppgång generellt för terminer på Chicagovete, men inte på Matif-vete.

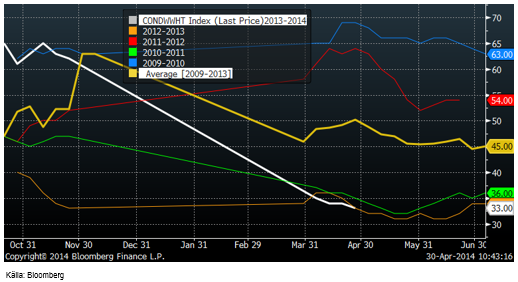

Andelen av USA:s vete i ”good/excellent condition” sjönk med 1% till 33% i måndagens crop condition rapport. Vetet är just nu på samma nivå som samma tid förra året.

The Wheat Quality Council i Colorado gjorde klart sin ”Hard Winter Wheat Tour” av Kansas veteområden den 1 maj. De fann efter 587 fältbesök att årets skörd kan bli 18% lägre på 261 miljoner bushels jämfört med förra årets 319 mbu. Det blir den lägsta produktionen sedan 1996 års 255 mbu.

Informa Economics estimerar i sin senaste prognos den totala veteskörden i USA till 1.496 miljarder bushels. Det är 120 miljoner bushels lägre än den förra prognosen och lägre än förra årets skörd på 1.534 miljarder bushels.

Det var frost i början av maj i Kansas med temperatur mellan 0 och -2 grader Celcius, rapporterar Martell Crop Projections. Fru Martell tillägger att ett ”vanligt” år, hade detta fått rubriker, men i år hamnar det helt i skuggan av den mycket värre torkan.

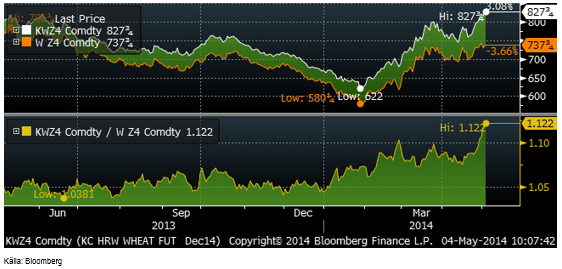

Detta har fått Hard Red Winter Wheat på Kansas City Board of Trade att dra ifrån Chicagos soft wheat, som vi ser i nedanstående graf. Det kan förefalla märkligt att det dröjde till helt nyligen, i slutet av april, för priset skillnaden att dra iväg. Crop ratings för Kansas har varit tillgängliga i ett par månader och varit i stort sett lika dåliga hela tiden.

Egypten meddelade i fredags att de liksom vid den förra ”tendern” köper vete från Ukraina. GASC köpte 55,000 ton vardera av ryskt och ukrainskt vete, som kommer att levereras under de första tio dagarna i juni. GASC fortsätter alltså att fylla på lagren, så att de räcker till ganska långt efter skörden. Detta var allt de köpte den här gången. Det ukrainska vetet var 3 dollar per ton billigare C&F jämfört med det ryska, vilket kan ge en indikation om hur liten riskpremien för Ukraina är. Alla dessa okunniga handlare som köpte upp vetepriset i fredags borde ta till sig hur liten riskpremien på den fysiska marknaden faktiskt är.

Såsom vädret utvecklar sig i de fyra stora veteproducerande områdena i världen: USA, Kina och EU och Ryssland / Ukraina, är det tydligt att det kommer att bli en stor skörd av vete i år. ”Stor” kanske rentav är ett understatement. USA får en mindre skörd, framförallt av HRW. Det är dock ännu oklart vad det myckna regnandet i Europa kommer att innebära för kvaliteten.

USDA publicerar sin WASDE på fredag klockan 18 CET, som ger årets första estimat för den kommande skörden från det amerikanska jordbruksdepartementet. Det ska bli intressant att se hur pass mycket ”bearish” information de hunnit ta med i sin rapport.

Vi går däremot redan nu över från neutral till sälj på vete.

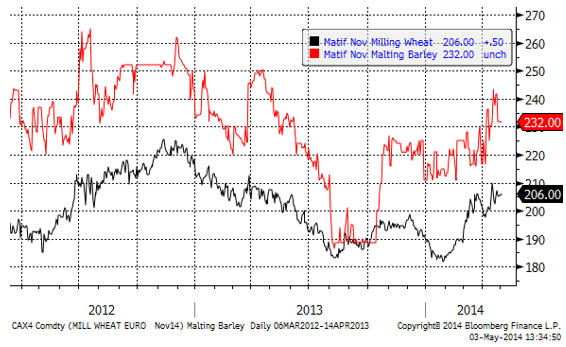

Maltkorn

Maltkornsterminernas premie över Matif föll från 34 euro till under 30. Maltkornet för leverans i november stängde i fredags på 232 euro per ton.

Majs

Decemberkontraktet på majs föll ganska kraftigt i torsdags och fredags. Priset stängde på ett tekniskt stöd och frågan är om priset ska fortsätta falla i veckan som kommer. Det finns en hel del som talar för det, då vädret successivt väntas bli varmare och lantbrukarna i USA kan lägga i en högre växel för vårbruket. Tvärt emot situationen för vetet i Kanas och Texas, har de typiska majs-områdena fått normal till över normal nederbörd. Det har varit kallare än normalt i de norra odlingsområdena, men varmare än normalt i de södra. I genomsnitt har det hittills alltså varit ganska bra.

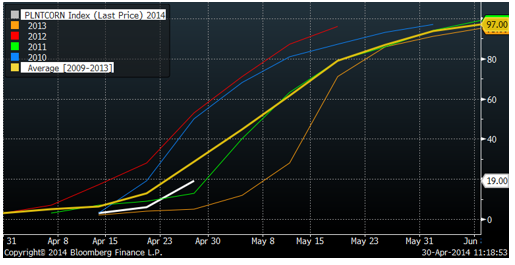

Den andra plantings-rapporten för året, från i måndagen 21 april visade att19% (förra veckan 6%) av majsarealen i USA var sådd per den 25 april. Kommentatorerna var snabba att påpeka att detta är sent, men det är faktiskt inte alarmerande sent. Det är snabbare än både förra året och år 2011.

Temperaturen ser ut att gå mot varmare och det är möjligt att 50 – 60% är sått om två veckor. Det är gott och väl på – eller över – normal takt.

Mot den här bakgrunden går vi över från neutral till sälj på majs, liksom för vetet.

Sojabönor

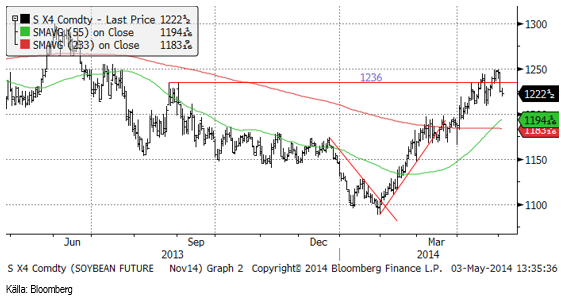

Novemberkontraktet på sojabönor nådde upp till 1250, en teknisk motståndsnivå, men vände ner därifrån och föll i torsdags och fredags ner till 1222 cent. Uppgångsfasen är antagligen avklarad och vi bör kunna få se en rekyl ner mot 1200 cent, enligt den tekniska skolans analys.

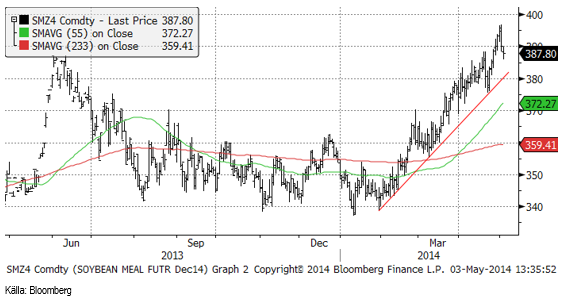

Sojamjölet, som är det som drivit priset på sojabönorna uppåt, har uppe vid den föregående toppen i maj-juni förra året. Vi har svårt att se att den här prisnivån ska bli bestående och rekommenderar sälj.

Sojaoljan föll ner till det tekniska stödet strax över 40 dollar. Tekniskt har sojaoljan bildat en ”triangelformation” och då bör man avvakta ett utbrott från den. Just nu ligger priset precis på botten av triangeln. Ett brott på nedsidan kan i första hand ta ner priset till 38 dollar. Den fundamentala information som skulle kunna ges skulden för detta är t ex om det skulle komma bekräftelse på att Ukrainas bönder valt att så solrosor i stället för majs i större utsträckning än vad marknadens aktörer (i väst) haft klart för sig.

Vi skrev förra veckan att uppgången höll på att mattas, men vi behöll neutral rekommendation. Nu tycker vi det är dags att gå över till sälj.

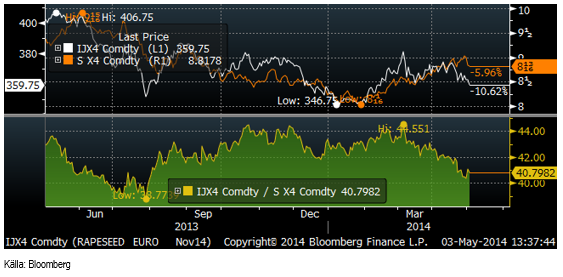

Raps

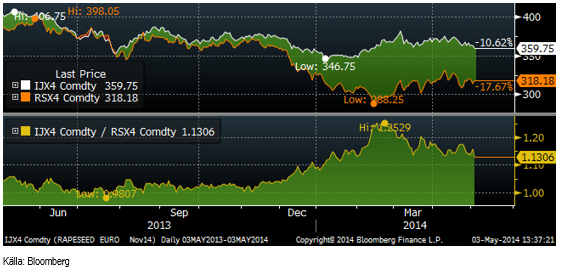

Novemberkontraktet på Matif bröt ett väsentligt tekniskt stöd i fredags innan marknaden stängde och det skickar en varningssignal om att priset kan falla ner till det gamla tekniska stödet vid 350 euro per ton. Det är också kontraktslägsta. Det är alltså möjligt att priset faller ännu lägre, om det vill sig illa.

Skillnaden mellan kanadensisk canola i eurotermer och Matifs rapskontrakt (båda för novemberleverans) har sedan förra veckan minskat från 15% till 13%. Jag tycker fortfarande att spreaden är värd att sälja.

Nedanför ser vi kvoten mellan rapsfrö (november) och sojabönor (november, omräknat till euro. Kvoten ligger kvar på 41, samma som förra veckan.

Jag går tillbaka till säljrekommendation på raps.

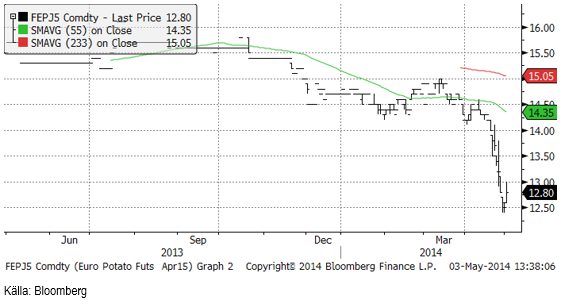

Potatis

Potatis fortsatte prisfallet från förra veckans 13.20 till 12.80 i fredags.

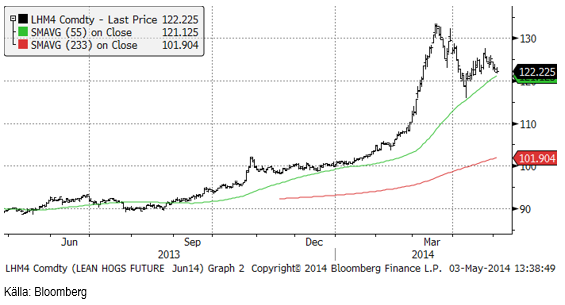

Gris

Juni-kontraktet på har rekylerat ner till det tekniska stödet för uppgången. Ett brott av den på nedsidan skulle kunna utlösa ett större kursfall. Inom EU har det talats om ett importförbud för amerikanskt fläskkött med hänvisning till risken för spridning av PED-viruset. Det är ett argument som passar bra i den pressade europeiska grisnäringen.

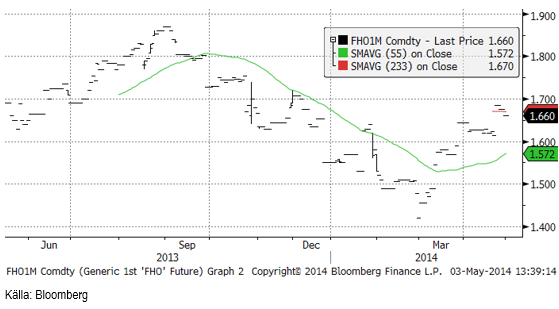

Spotkontraktet på EUREX Hogs backade i veckan med 2 eurocent per Kg till 1.66 euro per Kg.

Mjölk

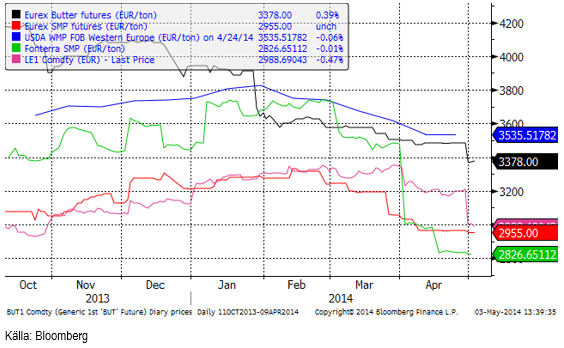

I onsdags publicerade Eurex de senaste indexnivåerna för Eurex smör och Eurex SMP index. Där noterades ett ganska stort prisfall i mjölk, från 3500 euro per ton till 3378 euro per ton. Även SMP-indexet kom in lägre, men bara med en hårsmån. Terminsmarknaden var kraftigt lägre i USA (beroende på terminsförfall), liksom på Eurex, beroende också på att april månads terminer förföll i tisdags för avräkning mot indexen som publicerades i onsdags. Det är ju alltid terminsförfall tisdagen innan den sista onsdagen varje månad.

Terminspriserna är lägre, framförallt för att april månads terminskontrakt förföll. Terminsmarknaden förutspår ytterligare prisnedgångar fram till sommaren och därefter en stabilisering.

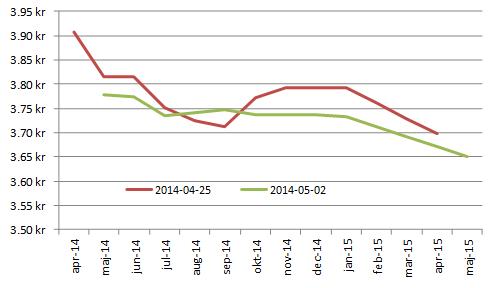

Detta innebär att genomsnittliga priset för ett Kilo mjölkråvara basis Eurex SMP och smörterminer för perioden maj 2014 till och med maj 2015 är 3.73 kronor. Det är en något lägre än förra veckan då det april – april låg på 3.78 kr.

SEB förbättrar börsens köpkurs med 1% (så länge marknaden är på introduktionsstadium och i behov av stöd enligt vår uppfattning). Detta innebär att SEB betalar i genomsnitt 3.76 öre per Kilo per månad maj 2014 – maj 2015.

Socker

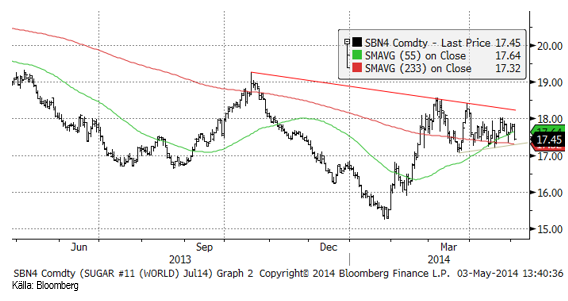

Priset på socker ligger kvar i konsolidering mellan 17 och 18.50 cent. Det är ett prisintervall som etablerades i början av förra månaden. I fredags föll priset ganska kraftigt, men fortfarande höll sig priset inom intervallet.

Vi behåller neutral vy på socker.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål