Analys

SEB Jordbruksprodukter, 27 maj 2013

Förra veckan fick vi en rekyl uppåt i såväl spannmål som soja. Rapsfröet höll sig kvar efter uppgången veckan innan. Olika rapporter om något sänkta estimat, lite kallare väder på vissa ställen, lite varmare väder på andra och översvämningar nådde marknaden. Dessa detaljer kan dock inte förändra den stora bilden av att det blir en mycket stor skörd av spannmål i år, samtidigt som inköpschefsindex i Kina kom in på sin lägsta nivå på sju månader. Pristrenden i stort är nedåtriktad.

Förra veckan fick vi en rekyl uppåt i såväl spannmål som soja. Rapsfröet höll sig kvar efter uppgången veckan innan. Olika rapporter om något sänkta estimat, lite kallare väder på vissa ställen, lite varmare väder på andra och översvämningar nådde marknaden. Dessa detaljer kan dock inte förändra den stora bilden av att det blir en mycket stor skörd av spannmål i år, samtidigt som inköpschefsindex i Kina kom in på sin lägsta nivå på sju månader. Pristrenden i stort är nedåtriktad.

Idag måndag är det Memorial Day i USA och därmed lite mindre handel på marknaderna. Det innebär inte att priset inte kan röra sig.

Odlingsväder

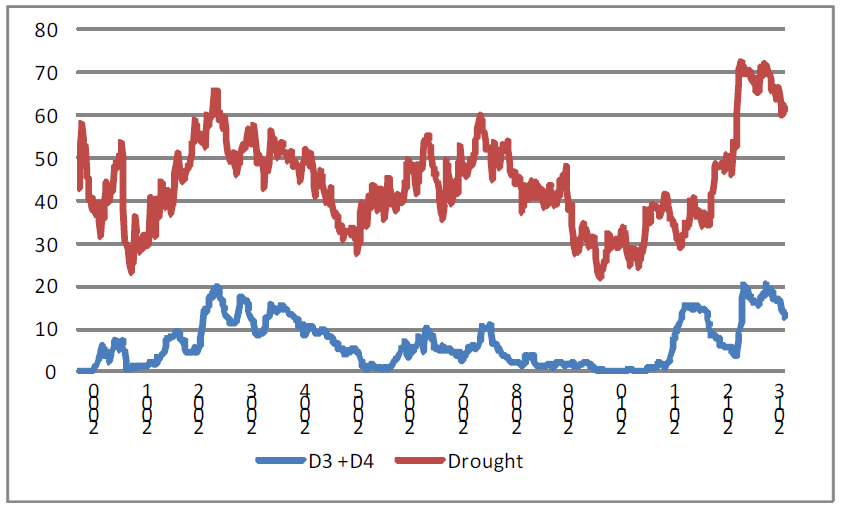

Torkan i USA har fortsatt att minska i USA. Både andelen som är torrare än normalt och framförallt den andel som är drabbad av de värsta formerna av torka har minskat med en procentenhet sedan förra veckan.

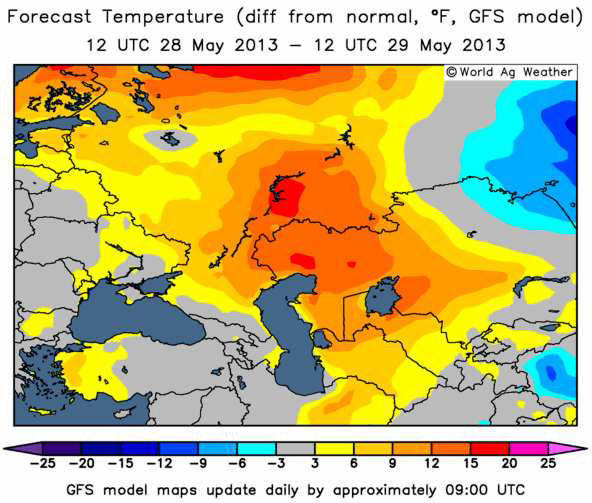

Företaget Black Earth Farming har nyligen rapporterat att odlingsvädret är gynnsamt i deras del av Ryssland, men att det är varmare längre söderut. Nedan ser vi en kartbild över västra Asien av prognostiserad temperaturavvikelse från det normala.

USA fick ordentligt med regn i veckan. Europa är ganska vått med översvämningar till och med i Italien. Västerut, mot Frankrike är temperaturen mycket lägre än normalt. Ryssland har fått nederbörd och normal temperatur, men längre söderut är det som vi sett i kartbilden ovan mycket varmare än normalt. Nya Zeeland har fått regn, i synnerhet över Nordön, men Australien och Argentina och Braslien var i huvudsak torra.

Vete

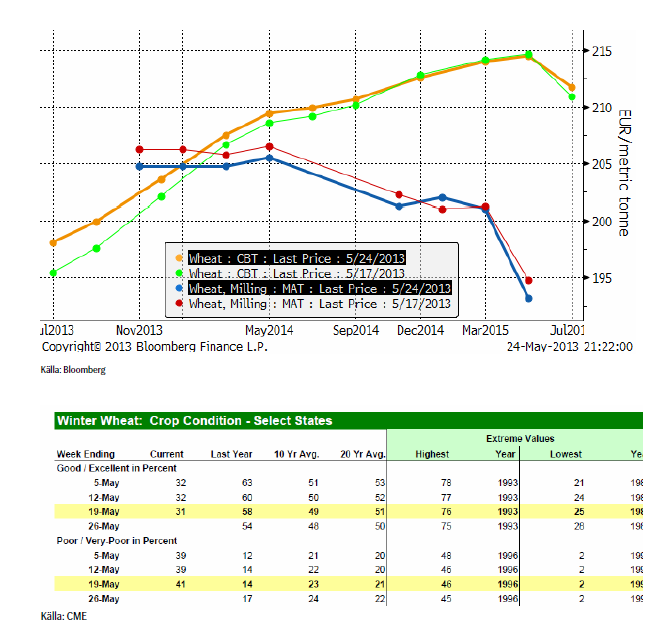

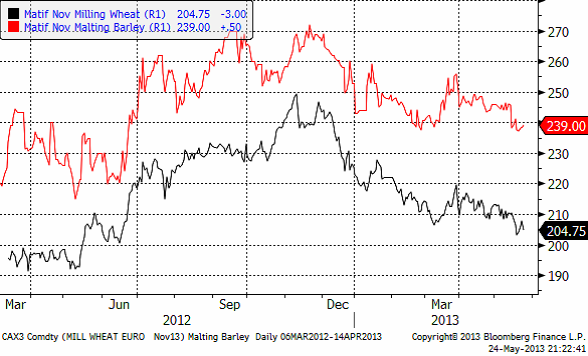

Priset på novemberterminen på Matif inledde veckan med att falla, men rekylerade sedan upp igen. Det är ett mönster man känner igen. Det som brukar följa efter är en förnyad nedgång. Jag förväntar mig att 200 euro testas redan i början av den kommande veckan.

Decemberkontraktet på CBOT rekylerade uppåt. Ibland ser man (magiskt nog) att 55-dagars glidande medelvärde utgör ett stöd eller ett motstånd, t ex vid uppgången i mars. Vi tror att det hände nu också. 700 cent ska testas igen och det tror vi händer den här veckan. Det finns en möjlighet att 700 cent bryts den här veckan.

Nedan ser vi förändringen i terminskurvorna fredag till fredag.

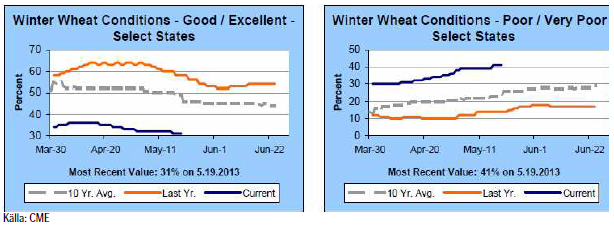

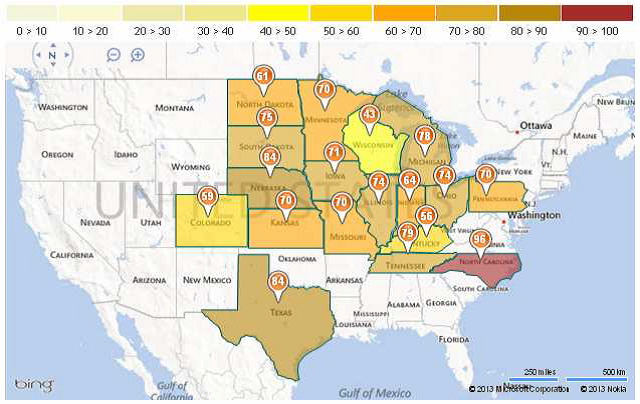

Måndagens Crop Progress rapport från USDA visar att tillståndet för det amerikanska höstvetet fortsätter att försämras. För de 18 stater som rapporterar så klassas 31% som ”good/excellent”, ner 1% från förra veckan och väl under förra årets 58% vid samma tid. Höstvete klassat som ”poor/very poor” uppgår till 41%, en ökning med 2% från förra veckan och väl över förra årets 14% vid samma tid. Andelen höstvete klassat som ”poor/very poor” i de HRW producerande staterna fortsätter att öka, samtidigt som tillståndet för höstvete i de SRW producerande staterna fortsätter att förbättras. Andelen höstvete som har gått i ax fortsätter dock att ligga under genomsnittet, både i de HRW och i de SRW producerande staterna, som en följd av den kalla våren. Per den 19 maj hade 43% gått i ax, vilket är att jämföra med förra årets 80% vid samma tid och det femåriga genomsnittet på 62% vid denna tidpunkt.

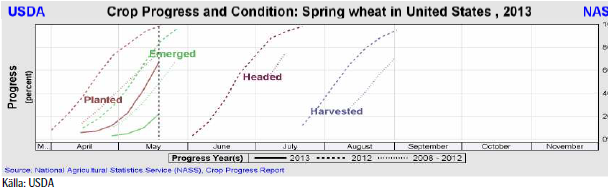

Sådden av vårvete i de 6 största staterna gjorde framsteg i veckan som gick och avancerade till 67%, upp rejält från 43% en vecka innan men fortfarande väl efter förra årets 98% och det femåriga genomsnittet på 76%.

Den största producenten, North Dakota, ligger sist med endast 50% av sådden avklarad, jämfört med dess femåriga genomsnitt på 67% vid den här tiden.

Strategie Grains justerar ner sitt estimat för EU:s veteproduktion 2013/14 med 200 000 ton till 129.8 mt, till följd av lägre areal i Tyskland och Frankrike. Räknar man även in Kroatien, som blir medlem av unionen i juli, så beräknas den totala produktionen att uppgå till 130.9 mt.

Under hela veckan har vi hört rykten om att Kina skulle vara i marknaden för köp av amerikanskt vete. Torsdagens amerikanska exportsiffror, som kom in på 952 600 ton inkl 239 400 t gammal skörd – väl över det estimerade intervallet på 400 000-700 000 ton – innehöll inga försäljningar till Kina men fick priserna på vete att stiga.

I fredags däremot så bekräftade USDA att 180 000 ton SRW vete sålts till Kina för leverans 2013/14 och nu på morgonen rapporterar kinesiska State Administration of Grain att ett kinesiskt företag under förra veckan har köpt ca 600 000 – 650 000 ton amerikanskt vete för leverans mellan juli och september, vilket skulle vara andra gången för i år som Kina gör ett så stort köp av vete från USA.

USDA rapporterar också försäljning av 115 000 ton sojabönor och 360 000 ton majs, bägge med destination Kina.

Jag betraktar dessa saker som saker att hålla koll på. Med den stora skörd som väntas för spannmål i stort är det svårt att se att detaljer som detta skulle kunna förändra trenden nedåt i priserna.

Slutsatsen är att vi behåller vår säljrekommendation på vete.

Maltkorn

Maltkornet höll sig någorlunda starkt i veckan, men om vetet fortsätter ner, får vi nog se ett nedställ på maltkornet också. Trenden är tydligt nedåtriktad.

Majs

Majspriset (december 2013) föll under bottennoteringen från april. Allt fler mäklarfirmor börjar avrapportera 400 cent som ”rätt pris” för kommande skörds majs. Att priset då ändå inte hamnar i fritt fall, är ett observandum, trots allt. Med det sagt, tror jag ändå att vi får en nedgång i veckan som kommer.

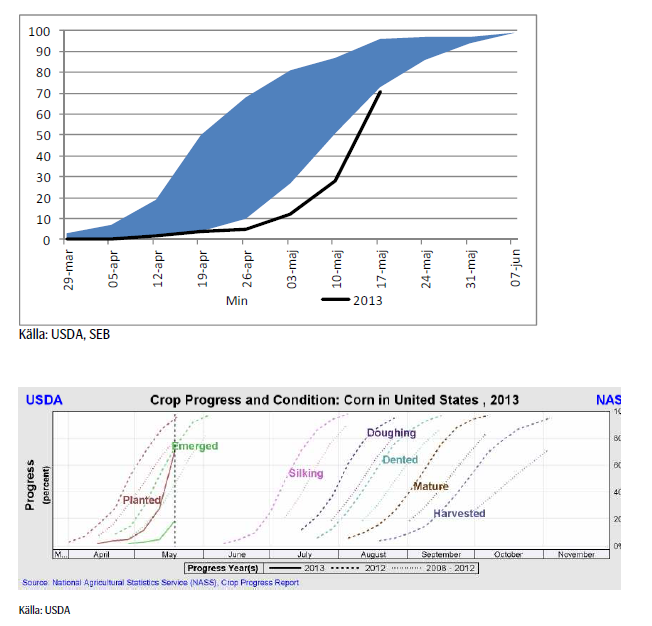

Till förra helgen hade amerikanska lantbrukare lyckats ta sig till 71% färdigsått genom att på en vecka så en yta som är 2 x Irlands yta. Har de lyckats fortsätta den här takten har de kommit ikapp och kanske rentav hamnat på en nivå som är normal för den här tiden på året.

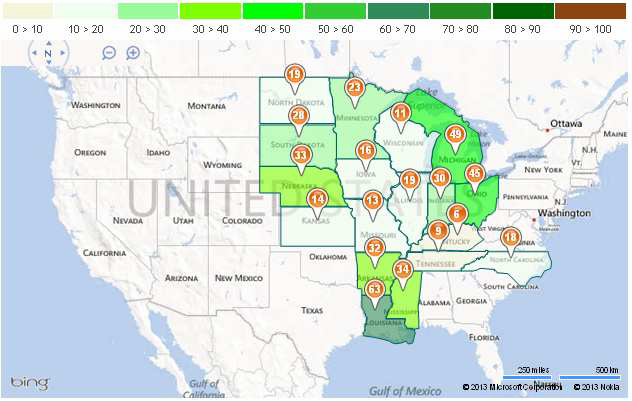

Som nämnt ovan, visade måndagens Crop Progress att lantbrukarna har dragit nytta av det varma och torra vädret och därmed gjort stora framsteg i sin sådda av majs. Per den 19 maj så var sådden i de 18 största majsproducerande staterna avklarad till 71%, en rekordökning med 43% från 28% en vecka tidigare men något lägre än det femåriga genomsnittet på 79% vid den här tiden. Vårens kalla och blöta väder över majsbältet har gjort att årets sådd ligger markant efter förra årets sådd, då 95% var i marken vid den här tiden. Å andra sidan låg förra årets sådd långt före genomsnittet på grund av att våren då var torr och varm vilket till slut ledde till att grödorna drabbades av den värsta torkan på 50 år.

Den mest markanta ökningen i rapporten står den största producenten Iowa för med 71% av sådden avklarad, upp från 15% veckan innan. Även Illinois, den näst största producenten, noterade en rejäl ökning från 17% till 74%.

I Argentina är skörden klar till 65%, vilket är lite snabbare än förra årets 59%.

Slutsatsen är att vi behåller vår säljrekommendation på majs.

Sojabönor

Sojabönorna visade fortsatte att visa oväntad styrka. Priset har stigit upp från 1200 cent upp till 1247 cent när priset ”borde” ha fallit. Vid 1250 finns dock ett starkt tekniskt motstånd, där särskilt många bönder bör ha hängt upp sina säljordrar. Vi tror att uppgången hejdas här.

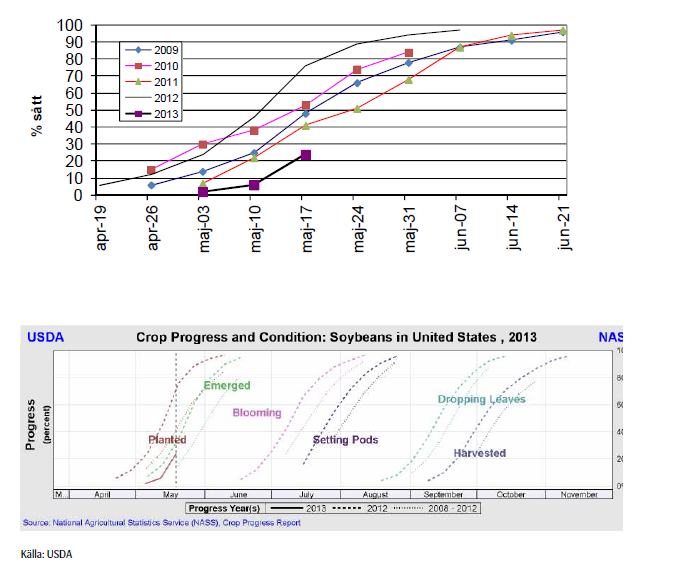

Sådden ligger som tidigare, fortfarande efter vad som är normalt, som vi ser i diagrammet nedan.

Som nämnt ovan visar måndagens Crop Progress att sådden av sojabönor, som vanligtvis sås senare än majs, fortskrider i sakta mak och nu är avklarad till 24%, vilket kan jämföras med 71% vid den här tiden förra året och det femåriga genomsnittet på 42%.

I Iowa, den största producenten, är sådden endast avklarad till 16% – vilket är långt efter det femåriga genomsnittet på 59% vid denna tid – samtidigt som sådden hos den näst största producenten, Illinois, nu är påbörjad och avklarad till 19%, ett rejält uppsving från veckan innan men fortfarande efter det femåriga genomsnittet på 35%.

I veckan som gick sänkte Argentinas jordbruksdepartement skördeprognosen från 51.3 mt till 50.6 mt. USDA:s senaste estimat ligger på 51 mt och som jämförelse kan nämnas att Rosario och Buenos Aires Grain Exchange båda ligger lägre på 48.5 mt. I Argentina är skörden av sojabönor nästan klar med 93% avrapporterat.

Slutsatsen är att vi behåller och upprepar vår säljrekommendation på sojabönor.

Raps

Rapspriset (November 2013) höll sig, som jag skrev förra veckan under 420 euro och rörde sig ”sidledes”. Frågan är om detta är en konsolidering inför en uppgång mot 430 euro eller om priset kommer att vända ner mot 415 euro igen? Det är svårt att säga, men den tekniska bilden indikerar att en nedgång är den mer sannolika rörelsen.

På grund av det kalla och våta vädret väntas Frankrikes skörd av rapsfrö bli den lägsta på 7 år, 1 mt lägre än förra året (4.5 mt istället för 5.5 mt). Även i Kanada sänktes produktionsestimat. Den här veckan av Ag Canada som förra månaden hade ett estimat på 15.5 mt och nu tror på 14.1 mt.

Skulle det tekniska stödet på 415 euro brytas, är detta en rejäl säljsignal. Jag tror att rapspriset kommer att falla. Dels för att sojabönorna bör ha en lång tid av fallande priser framför sig och dels för att rapsen är ovanligt dyr i förhållande till sojabönor.

Mjölk

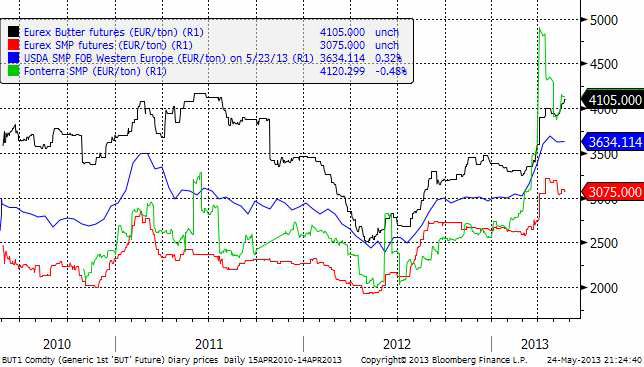

Nya Zeelands mjölkproduktion var 16.8% lägre i mars jämfört med mars förra året enligt industrigruppen Dcanz. Detta orsakades av den torka som drabbat landet. I och med de myckna regnen över Nordön på Nya Zeeland anses den dock vara över nu och därmed är haussen i mjölkpriset över på den internationella marknaden. Priset på Fonterras GlobalDariyTrade har fallit med ca 15% från toppnoteringen. Eurex, som följer den europeiska marknaden för smör och skummjölkspulver ligger dock fortfarande kvar på högre nivå.

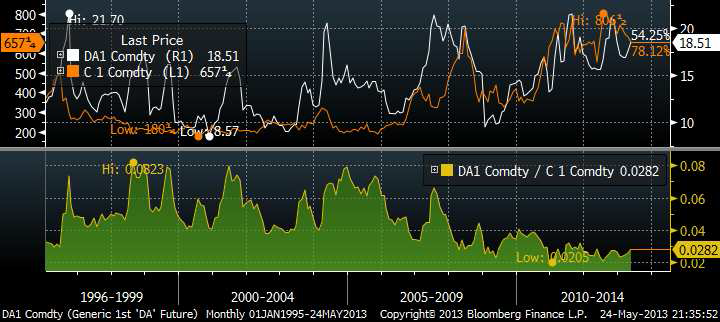

Nedan ser vi kvoten mellan mjölkpriset i USA och majspriset. När ”råvaruboomen” började i början på ”00” – talet försvann lönsamheten från mjölkbranschen. Tecknen hopar sig nu om att toppen på råvaruboomen är över. Det betyder att lönsamheten för mjölkproducenter är över – tillsammans med krisen för grisbönderna. Större trendförändringar inträffar ofta på ett omärkbart sätt, utan att folk inser att en förändring har skett.

Det var på samma sätt för tio år sedan när råvaruboomen började. De här mega-trendernas källa ligger i demografi och idéer, inte i QE eller annat finansiellt. För över 100 år sedan beskrev man skeendet i USA med en liknelse av Niagara-fallet. Det är skummet man ser, men det är det strömmande vattnet under som utgör kraften.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

All eyes on OPEC V8 and their July quota decision on Saturday

Tariffs or no tariffs played ping pong with Brent crude yesterday. Brent crude traded to a joyous high of USD 66.13/b yesterday as a US court rejected Trump’s tariffs. Though that ruling was later overturned again with Brent closing down 1.2% on the day to USD 64.15/b.

US commercial oil inventories fell 0.7 mb last week versus a seasonal normal rise of 3-6 mb. US commercial crude and product stocks fell 0.7 mb last week which is fairly bullish since the seasonal normal is for a rise of 4.3 mb. US crude stocks fell 2.8 mb, Distillates fell 0.7 mb and Gasoline stocks fell 2.4 mb.

All eyes are now on OPEC V8 (Saudi Arabia, Iraq, Kuwait, UAE, Algeria, Russia, Oman, Kazakhstan) which will make a decision tomorrow on what to do with production for July. Overall they are in a process of placing 2.2 mb/d of cuts back into the market over a period stretching out to December 2026. Following an expected hike of 137 kb/d in April they surprised the market by lifting production targets by 411 kb/d for May and then an additional 411 kb/d again for June. It is widely expected that the group will decide to lift production targets by another 411 kb/d also for July. That is probably mostly priced in the market. As such it will probably not have all that much of a bearish bearish price impact on Monday if they do.

It is still a bit unclear what is going on and why they are lifting production so rapidly rather than at a very gradual pace towards the end of 2026. One argument is that the oil is needed in the market as Middle East demand rises sharply in summertime. Another is that the group is partially listening to Donald Trump which has called for more oil and a lower price. The last is that Saudi Arabia is angry with Kazakhstan which has produced 300 kb/d more than its quota with no indications that they will adhere to their quota.

So far we have heard no explicit signal from the group that they have abandoned the plan of measured increases with monthly assessments so that the 2.2 mb/d is fully back in the market by the end of 2026. If the V8 group continues to lift quotas by 411 kb/d every month they will have revived the production by the full 2.2 mb/d already in September this year. There are clearly some expectations in the market that this is indeed what they actually will do. But this is far from given. Thus any verbal wrapping around the decision for July quotas on Saturday will be very important and can have a significant impact on the oil price. So far they have been tightlipped beyond what they will do beyond the month in question and have said nothing about abandoning the ”gradually towards the end of 2026” plan. It is thus a good chance that they will ease back on the hikes come August, maybe do no changes for a couple of months or even cut the quotas back a little if needed.

Significant OPEC+ spare capacity will be placed back into the market over the coming 1-2 years. What we do know though is that OPEC+ as a whole as well as the V8 subgroup specifically have significant spare capacity at hand which will be placed back into the market over the coming year or two or three. Probably an increase of around 3.0 – 3.5 mb/d. There is only two ways to get it back into the market. The oil price must be sufficiently low so that 1) Demand growth is stronger and 2) US shale oil backs off. In combo allowing the spare capacity back into the market.

Low global inventories stands ready to soak up 200-300 mb of oil. What will cushion the downside for the oil price for a while over the coming year is that current, global oil inventories are low and stand ready to soak up surplus production to the tune of 200-300 mb.

Analys

Brent steady at $65 ahead of OPEC+ and Iran outcomes

Following the rebound on Wednesday last week – when Brent reached an intra-week high of USD 66.6 per barrel – crude oil prices have since trended lower. Since opening at USD 65.4 per barrel on Monday this week, prices have softened slightly and are currently trading around USD 64.7 per barrel.

This morning, oil prices are trading sideways to slightly positive, supported by signs of easing trade tensions between the U.S. and the EU. European equities climbed while long-term government bond yields declined after President Trump announced a pause in new tariffs yesterday, encouraging hopes of a transatlantic trade agreement.

The optimisms were further supported by reports indicating that the EU has agreed to fast-track trade negotiations with the U.S.

More significantly, crude prices appear to be consolidating around the USD 65 level as markets await the upcoming OPEC+ meeting. We expect the group to finalize its July output plans – driven by the eight key producers known as the “Voluntary Eight” – on May 31st, one day ahead of the original schedule.

We assign a high probability to another sizeable output increase of 411,000 barrels per day. However, this potential hike seems largely priced in already. While a minor price dip may occur on opening next week (Monday morning), we expect market reactions to remain relatively muted.

Meanwhile, the U.S. president expressed optimism following the latest round of nuclear talks with Iran in Rome, describing them as “very good.” Although such statements should be taken with caution, a positive outcome now appears more plausible. A successful agreement could eventually lead to the return of more Iranian barrels to the global market.

Analys

A shift to surplus will likely drive Brent towards the 60-line and the high 50ies

Brent sinks lower as OPEC+ looks likely to lift production in July by another 400 kb/d. Brent crude declined 0.7% yesterday to USD 64.44/b and traded in a range of USD 63.54 – 65.03/b. This morning Brent is down another 0.7% to USD 64/b along with expectations that OPEC+ will lift its production quota by another 411 kb/d in July.

Kazakhstan would be in breach even if the whole 2.2 mb/d of voluntary cuts are unwounded. The eight countries behind the 2.2 mb/d of voluntary cuts, the V8, have lifted their production quotas by close to 950 kb/d from April to June with unwinding starting in April. Over the coming week towards the end of May, the group will discuss what to do with quotas in July. Market expectations as well as indications from within the group is for another 411 kb/d hike also in July. Higher oil demand during summer both in the Middle East and globally is one reason for the hikes. Most of the additional production will not leave the Middle East but be consumed locally this summer. But Kazakhstan is also a major problem. The country produced 1.77 mb/d in April and 300 kb/d above its quota level. To maintain cohesion and credibility the group needs internal cooperation and harmony. Kazakhstan seems to have no plans to reduce production down to its quota. The alternative solution to reestablish internal harmony is to lift quotas up to where production is. The problem is that Kazakhstan only accounts for less than 5% of the overall production of V8. Thus even after unwinding all of the 2.2 mb/d, the quota of Kazakhstan would not rise much more than 100 kb/d. Far from the country’s overproduction of 300 kb/d in April.

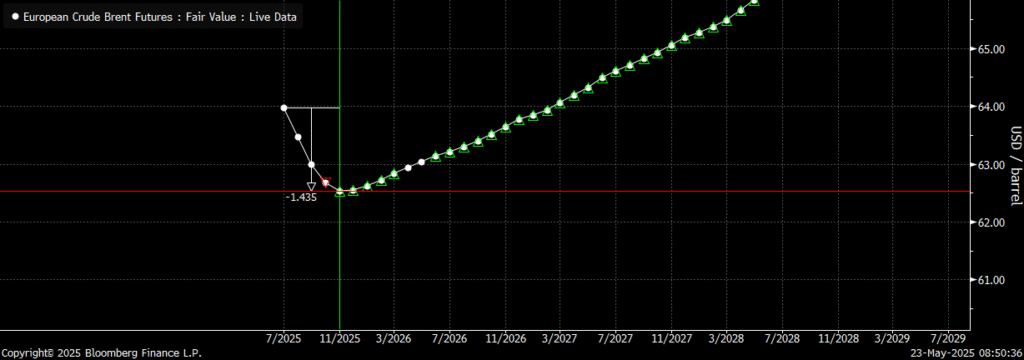

A shift to surplus will likely drive Brent towards the 60-line and high 50ies. Losing front-end backwardation implies Brent crude down to the 60-line and high 50ies. Currently the Brent crude curve holds a front-end backwardation premium of USD 1.5/b versus the November price currently at USD 62.6/b. A result of an oil market which is still tight here and now. But if OPEC+ lifts production to a level where the market starts to run a surplus, then the front-end contract will flip from a USD 1.5/b premium vs. 4 months out to instead a comparable USD 1.5/b discount to 4 months out. That would bring the front-end contract down towards the 60-line and the high 50ies. This because a full out contango market usually also will drive the deferred contracts a bit lower as well. But this may not be all doom and gloom. A softer USD and a lower oil price is a powerful combo for global consumption. Global oil stocks are also low. This will help to cushion the downside.

Brent crude forward curve. Surplus and full contango would eradicate the front-end backwardation and drive Brent crude down towards the 60-line and high 50ies.

-

Analys4 veckor sedan

Analys4 veckor sedanJune OPEC+ quota: Another triple increase or sticking to plan with +137 kb/d increase?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUtbudsunderskott och stigande industriell efterfrågan av silver på marknaden

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNystart för koppargruvan Viscaria i Kiruna – en av Europas största

-

Analys3 veckor sedan

Analys3 veckor sedanRebound to $65: trade tensions ease, comeback in fundamentals

-

Analys2 veckor sedan

Analys2 veckor sedanOil slips as Iran signals sanctions breakthrough

-

Analys4 veckor sedan

Analys4 veckor sedanWhipping quota cheaters into line is still the most likely explanation

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStark affär för Pan American – men MAG Silvers aktieägare kan bli förlorare

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanFörenade Arabemiraten siktar på att bygga ett datacenter på 5 GW, motsvarande fem stora kärnkraftsreaktorer