Analys

SEB Jordbruksprodukter, 25 oktober 2012

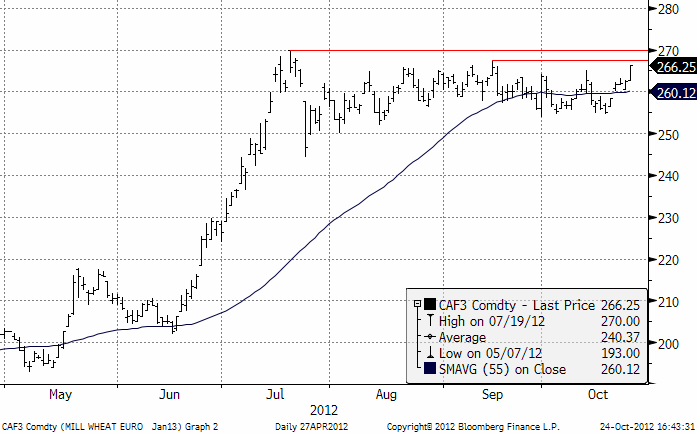

Vetemarknaden testar just nu det översta motståndet i det prisintervall som varit rådande på Matif sedan juli. Bakom ligger fundamentala faktorer såsom befarad vintertorka i USA, mögelangrepp i Argentina och förnyad oro för exportstopp i Ukraina.

Sojabönorna ser ut att kunna stärkas ytterligare, medan majspriset kan ha bildat en teknisk ”flagga”, som kan följas av fallande pris. Den historiska relationen visar att sojabönorna är relativt ”billiga” just nu i förhållande till majspriset. Till sojabönornas fördel talar sämre odlingsväder i Mato Grosso, som står för 30% of Brasiliens skörd och att nära hälften av brasilianska bönder redan prissäkrat (sålt) den kommande skörden.

Sojabönorna ser ut att kunna stärkas ytterligare, medan majspriset kan ha bildat en teknisk ”flagga”, som kan följas av fallande pris. Den historiska relationen visar att sojabönorna är relativt ”billiga” just nu i förhållande till majspriset. Till sojabönornas fördel talar sämre odlingsväder i Mato Grosso, som står för 30% of Brasiliens skörd och att nära hälften av brasilianska bönder redan prissäkrat (sålt) den kommande skörden.

Odlingsväder

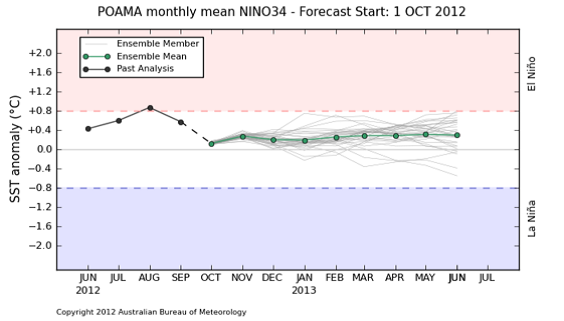

Vad gäller odlingsväder är det två stora faktorer som påverkar. För det första är prognosen för ENSO att den ska vara neutral ända till juli 2013. För det andra har en prognos kommit som visar på avvikande torrt väder i viktiga vetedistrikt i USA i vinter. Mot bakgrund av underskottet på markfukt är detta inte goda nyheter.

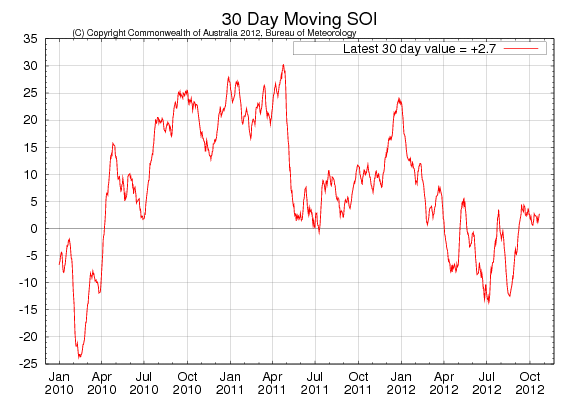

SOI har fortsatt att stiga och ligger nu på +2.7. Ett SOI mellan +8 och -8 innebär neutrala ENSOförhållanden.

Den senaste ensembleprognosen publicerad av Australian Bureau of Meteorology visar att de neutrala ENSO-förhållande som råder väntas fortsätta in under vår och sommar på norra halvklotet.

Neutral ENSO är bra odlingsväder.

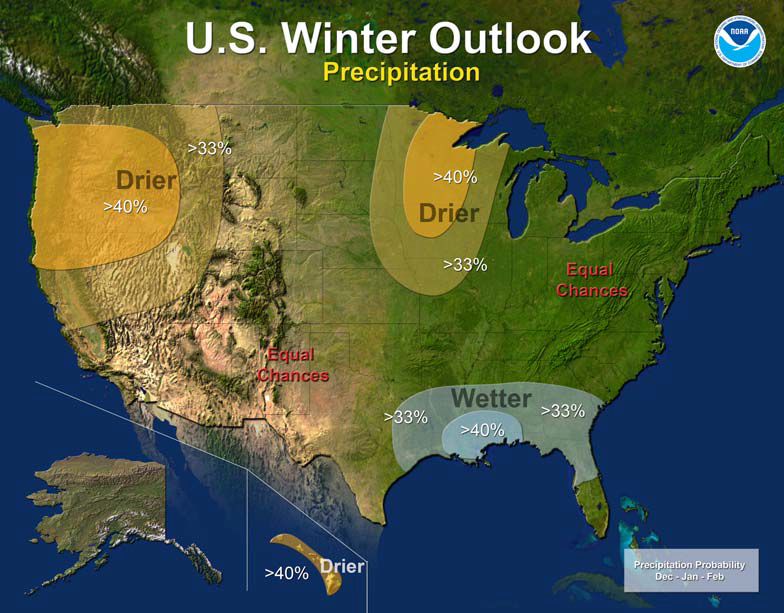

Vad är då det senaste om klimatet i vinter på norra halvklotet? Vi vet att det är ett underskott av markfukt i USA som egentligen kräver över normal nederbörd till dess sådden börjar. NOAA:s årliga rapport “U.S. Winter Outlook” visar att temperaturer i västra halvan av USA, samt centrala och norra Alaska kan komma att bli betydligt varmare än genomsnittet under vintern, medan merparten av Florida kan komma att bli kallare än normalt från december till februari. En avklingade El Niño, som borde ha utvecklats nu, gör att dock att vinterns prognos är osäkrare nu än den varit tidigare år. Områden som härjats av extrem torka under det senaste året kommer troligtvis inte att se någon förbättring från detta under vintern, och i rapporten står bl.a att oddsen är höga för:

- Warmer-than-average temperatures in much of Texas, northward through the Central and Northern Plains and westward across the Southwest, the Northern Rockies, and eastern Washington, Oregon and California, as well as the northern two-thirds of Alaska.

- Cooler-than-average temperatures in Hawaii and in most of Florida, excluding the panhandle.

- Drier-than-average conditions in Hawaii, the Pacific Northwest and Northern California, including Idaho, western Montana, and portions of Wyoming, Utah and most of Nevada.

- Drier-than-average conditions in the upper Midwest, including Minnesota, Wisconsin, Iowa and northern Missouri and eastern parts of North and South Dakota, Nebraska, Kansas, and western Illinois.

- Wetter-than-average conditions across the Gulf Coast states from the northern half of Florida to eastern Texas.

Vi ser detta som en kartbild nedan.

Sammanfattningsvis ser det INTE ut som om USA:s underskott av markfukt i viktiga veteområden kommer att få botande regn. Enligt den här prognosen kommer våren att vara torr.

Vete

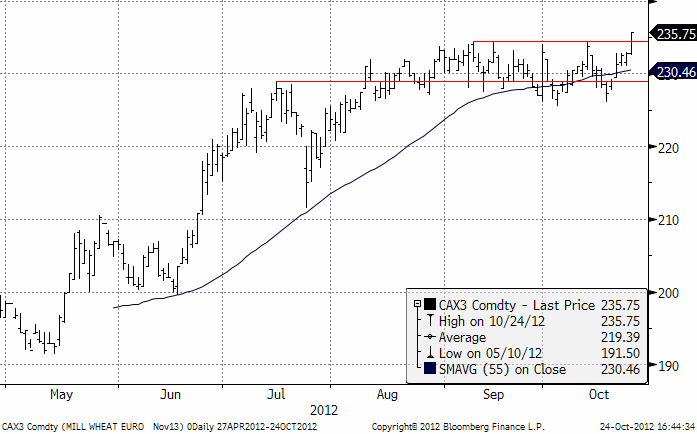

Terminer på europeiskt kvarnvete på Matif har ligger för vissa leveransdatum över motståndsnivåer, medan andra testas. Det som orsakar en sådan rörelse är dels valutakursförändringar och dels en förväntan om att även nästa års utbuds- och efterfrågebalans ska bli tunn. Nedan ser vi kursdiagrammet för januarikontraktet på Matif. I denna har kursen ännu inte brutit över de två viktiga motståndsnivåerna.

Ser vi till kontraktet med leverans efter nästa års skörd, november 2013-kontraktet, har det brutit över. Vi ser här en stark marknad. Prisobjektivet för uppgången enligt textboken i teknisk analys är dock i ett första skede begränsad till ca 240 euro per ton. Om kursen går dit blir 234.50 ett stöd och 240 euro ett nytt motstånd.

Innan vi går in på fundametala faktorer, ska vi titta hastigt på Chicagovetet (decemberleverans). Vi ser här ett brott igår onsdag av ett litet motstånd mitt i den stora trendkanelen. En liten uppgång till den övre delen av trendkanalen skulle kunna ske, dvs till ca 920 cent / bu. Ett brott av trendkanalen skulle naturligtvis signalera en större prisrörelse uppåt, men dit är det ännu några dagar och det är naturligtvis inte alls säkert att det sker.

Det som får marknaden att handla upp priset är ett uttalande igår onsdag av Ukrainas jordbruksminister Mykola Prysyazhnyuk, att veteexporten kan stoppas från och med den 15 november. En talesman för premiärministern sade dock att ett exportstopp måste beslutas av statsministern Mykola Azarov och att detta inte har gjorts. Marknaden tolkar det som en dementi åt det svagare hållet. Vi har tidigare i det här veckobrevet visat beräkningar som visar att Ukraina borde ha slut på överskott för export vad gäller vete, men inte för majs. I praktiken avslutas exporten av vete när silos i exporthamnarna fylls upp med majs. Ukraina har hittills exporterat 3.8 mt vete och det finns exportkontrakt på 5.4 mt. Efter att årets skörd drabbades av torka kom man överens om att begränsa veteexporten till 4 mt och den totala spannmålsexporten till 19.4 mt. Taket för vete höjdes dock under förra veckan till 5 mt. Ukrainas Grain Association säger att man kommer att nå exporttaket per den 15-20 nov, då regeringen kan komma att införa restriktioner. Ukraina, som har producerat ca 15.5 ton vete i år, använder ca 12 mt för egen konsumtion. Sådden av höstgrödor går också framåt och av de estimerade 8.5 miljoner hektaren är redan 7.4 miljoner avklarade. Vad gäller höstvetet är sådden i stort sett avklarad (94%).

Den 10 oktober sade Vladimir Putin, att Ryssland kanske inte behöver begränsa exporten den här säsongen. Siffrorna talar dock ett annorlunda språk. De säger att det borde vara slut med exporten i november eller december. Marknaden spekulerar nu också i att Ryssland kan bli nästa land att tillkännage exportrestriktioner, men trots oroligheterna kring Ukraina så fortsätter Rysslands jordbruksminister att säga att Ryssland inte kommer att införa några exportrestriktioner. Skörden i Ryssland är i stort sett klar nu och landet hade skördat 39.5 mt vete per den 19 oktober, en minskning med 32% från förra året. USDA’s estimat ligger på 38 mt. Igår började Ryssland att sälja vete från sitt interventionslager till distrikten Sibirien, Ural och

Fjärran Östern som har drabbats av en betydande nedgång i produktionen i år. 110 000 ton kommer att säljas på veckobasis.

Den andra faktorn som oroat marknaden är rapporterna om att det myckna regnandet i Argentina orsakat omfattande svampangrepp på det växande vetet. Argentina förväntas en nedgång i produktionen och veteskörden kommer sannolikt att minska från förra säsongens 13.2 mt till 11.5 mt, vilket uppskattningsvis skulle innebära 5 mt vete tillgängligt för export. Grödorna har tidigare utvecklats väl efter kraftiga regn under september och 82% av grödorna sägs dock vara i gott skick. Däremot är risken stor för sjukdomar. Farhågorna gäller nu att både kvalité och avkastning ska påverkas negativt om inte nederbörden avtar.

Måndagens Crop Progress från USDA visar att sådden av det amerikanska höstvetet går framåt och nu är avklarad till 81% per i söndags, en ökning med 10% från förra veckan och i linje med det femåriga genomsnittet (80%), samt något högre än förra årets 79% vid den här tiden. Sådden är till över 90% klar nu i Colorado, Idaho, Kansas, Nebraska och Washington. Höstvetets uppkomst i de 18 stater som rapporterat ligger på 49%, vilket är lägre än det femåriga genomsnittet på 56% vid denna tid – framförallt i de norra delarna vilket kan bli ett problem inför vintern.

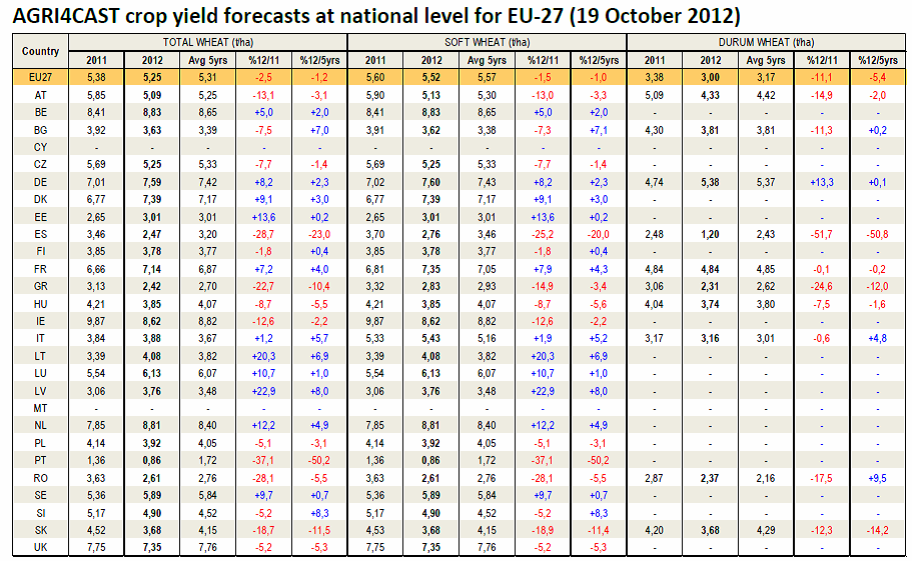

MARS senaste rapport visar att EU’s lantbrukare i genomsnitt har skördat 5.52 ton vete per hektar i år, vilket är en minskning med 1.5% från förra årets 5.6 ton. För durumvete föll avkastningen med 11% från 3.38 ton per hektar till 3 ton per hektar. Förändringarna är endast marginella från förra månadens rapport.

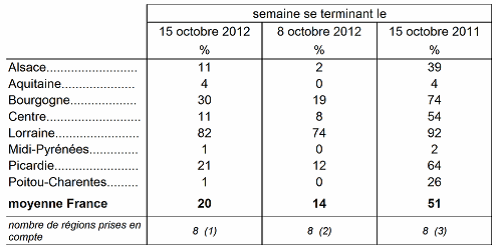

Sådden av vete i Frankrike var per den 15 oktober avklarad till 20%, jämfört med förra veckans 14% och förra årets 51% vid samma tid.

En undersökning som har sammanställts av Bloomberg indikerar att Australiens veteproduktion kommer att minska med 28% till 21.2 mt, vilket är den lägsta nivån på fem år, efter att det varma och torra vädret har skadat grödorna. En liknande undersökning förra månaden visade en prognos på 23.25 mt medan ABARES estimat uppgick till 22.5 mt (ett estimat som kommer att revideras i december).

Syriens Hoboob har köpt 100 000 ton vete från Svarta Havsregionen för 287 eur/ton, C&F.

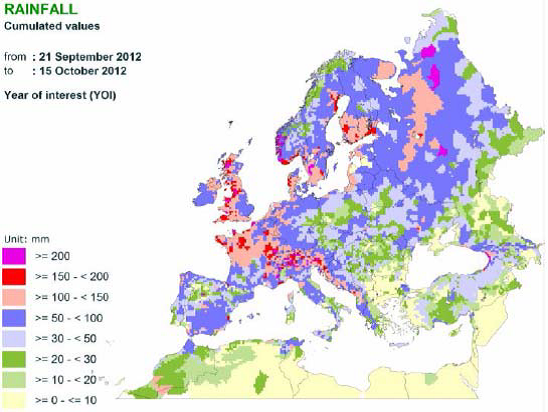

Regnet har fortsatt att falla över delar av Europa och förhållandena i Storbritannien, västra Tyskland samt norra och västra Frankrike har varit långt ifrån idealiska vad gäller sådden.

Kinas import av vete har ökat explosionsartat, där data visar en import på 524 156 ton vete under förra månaden, vilket är en ökning med 196% jämfört med september förra året. Med den siffran hamnar landets import på över 1 mt och med ytterligare ett inköp, från Kanada nu i oktober på 295 000 ton, närmar sig Kina USDA’s prognos på 1.5 mt redan nu, vilken dock är för hela säsongen. Kinas veteproduktion estimeras till 118 mt av USDA i senaste WASDE-rapporten men många analytiker tror att skörden kan bli mycket lägre än så.

Vi känner sedan tidigare till mönstret att råvaror, som det växande Kina blir nettoimportör av, är de som därefter stiger i pris, drivna av successivt större importefterfrågan från Kina.

Ska man sammanfatta det aktuella marknadsläget för vete, är det att det tekniskt finns utrymme för de fundamentala positiva faktorerna att driva upp priset ytterligare några euro. Därefter måste de säljare som funnits i marknaden i flera månader bestämma sig för om de ska försöka sälja på ett högre pris, eller passa på att sälja ännu mer på 270-euro-nivån (januari-kontraktet på Matif).

Maltkorn

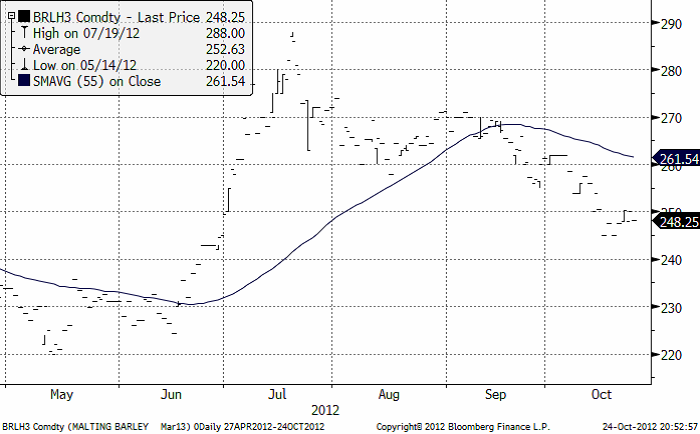

Marskontraktet har fallit ner mot 250 euro och ligger nu förhållandevis lågt i förhållande till vete, t ex. Vi ska se det lite senare i avsnittet.

Nedan ser vi relationen mellan maltkorn och vete för leverans i november 2013. Det låga priset på maltkorn måste ses mot bakgrund av den sena eller uteblivna sådden av höstvete och att det mesta tyder på ett ökat utbud av maltkorn nästa år. Som vi ser är premien för maltkorn endast 8% över vetepriset.

Det är något lågt i ett historiskt perspektiv. Sedan den 10 maj 2010 till idag har premien beräknad på spotkontraktet (det vid var tid kortaste kontraktet) legat på 12%.

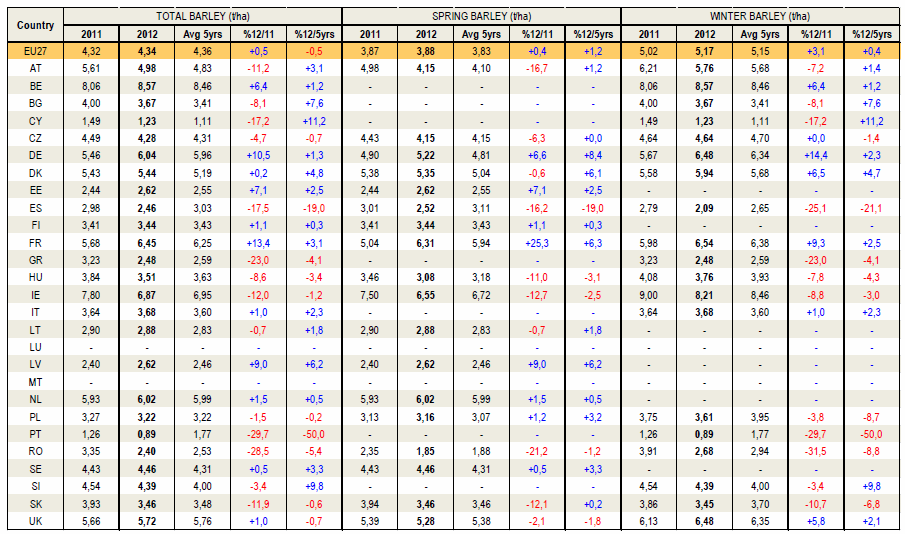

Enligt MARS senaste rapport beräknas den totala avkastningen för korn ha stigit med 0.5% till 4.34 ton per hektar.

Potatis

Potatispriset har nått upp till (nära) 30 euro per deciton. Det är så långt som det tekniska prisobjektivet på uppgången enligt textboken säger att prisuppgången hade potential att gå. Vi har också sett prisuppgången tappa momentum de senaste veckorna. ”Sidledes” rörelse förefaller vara troligast att vänta sig i kommande vecka.

Majs

Majspriset (dec 2012) ligger nu precis på stödet. Det ser ut som om hela prisrörelsen i oktober är en ”flagga” enligt textboken i teknisk analys. Vi skulle i så fall vänta oss brott nedåt inom kort. Prognosen är då att 700 cent passeras, eventuellt med en kortsiktig rekyl på den nivån. Potentialen för kursnedgången är ner mot 600 cent. Det är svårt att idag säga vilka fundamentala faktorer som skulle kunna ge anledning till ett sådant kursfall. Dit hör rapporter om bättre förhållanden i Sydamerika eller att något händer på den politiska fronten med etanolinblandningen i USA.

Måndagens Crop Progress från USDA visar att den amerikanska majsskörden fortsätter framåt i snabb takt, trots regnskurar och starka vindbyar, mot en av de snabbast avklarade skördarna i modern historia och av de 18 stater som rapporterar har 11 av dem skördat mer än 90%. Per i söndags så var 87% av årets skörd avklarad, en ökning från förra veckans 79% och en bra bit över det femåriga genomsnittet på 49%. Skördetakten i de olika ”I” staterna ligger långt över det femåriga genomsnittet med Iowa på 93% vs det femåriga genomsnittet på 42%, Indiana 72% vs 53% och Illinois på 92% vs 62%.

Den senaste tidens nederbörd i Argentina försenar sådden av majs och innebär att grödan får en sen start.

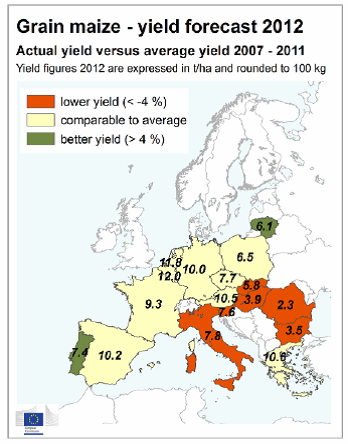

MARS förutspår att avkastningen för majs i Europa kommer att sjunka med ca 21% till i genomsnitt 6.07 ton per hektar jämfört med 7.65 ton per hektar under 2011. Prognosen är i stort sett oförändrad från förra månadens estimat (6.05 t/ha) efter att värmebölja och torka drabbade grödorna i Ungern, Bulgarien, Rumänien och Italien.

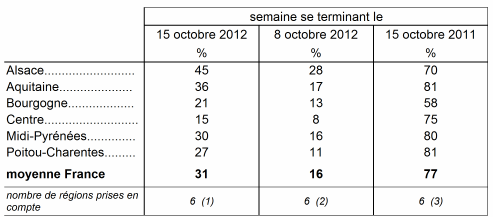

Skörden av majs i Frankrike går långsamt framåt och var per den 15 okt avklarad till 31%, upp från 16% veckan innan men långt efter 2011 års 77% vid den här tiden.

Enligt USDA har Mexiko köpt 270 000 ton majs av icke-amerikanskt ursprung, vilket skulle kunna signalera början på en trend bort från landets traditionella, nästan totala, beroende av amerikanska producenter. Mexiko importerade 7.82 mt majs under 2011, framförallt till djurfoder, varav nästan 99% kom från USA. Mexikanska myndigheter (SENASICA) godkände import av majs från Brasilien för ungefär två månader sedan och förväntas även att godkänna import av majs från Argentina i mitten av 2013.

Sojabönor

Januarikontraktet på sojabönor har stigit den senaste veckan, som vi ser i nedanstående diagram.

Måndagens Crop Progress från USDA visar att skörden av sojabönor fortsätter att gå framåt i snabb takt. Per i söndags så var 80% av sojabönsskörden avklarad, en ökning från förra veckans 71% och det femåriga genomsnittet på 69% för detta datum. Skörden fortskred trots en avmattning i fältaktivitet i många områden som en följd av kyla och regn över stora delar av det amerikanska ”majsbältet” under veckan. Skörden i Indiana var avklarad till 69%, en ökning från förra veckans 51% men fortfarande strax under det femåriga genomsnittet på 71%. Skörden i Minnesota och Dakota är nu klar, och flera av staterna, t.ex Nebraska, Wisconsin och Mississippi, börjar nu närma sig målgång.

Trots att förra veckans exportsiffror för amerikanska sojabönor kom in under förväntan så förväntas det sinande utbudet i Sydamerika gynna den amerikanska exporten innan skörden i vår. Safras e Mercado säger att endast 1.32 mt av gammal skörd kvarstår för export innan nästa skörd. Dessutom ska ca 37 mt av den nya skörden redan vara såld.

Safras e Mercado höjer också sin prognos för Brasiliens sojabönsproduktion 2012/13 till rekordhöga 82.5 mt som en följd av en ökad areal. I prognosen från juli estimerade Safras e Mercado en produktion på 82.3 mt, med en då förväntad ökad areal med 8.4% från året innan, medan den senaste rapporten visar på en ökning av areal med 9%. Så här långt är 19% av sådden avklarad, vilket är lägre än de 21% vid samma tid förra året men över det femåriga genomsnittet på 12 %.

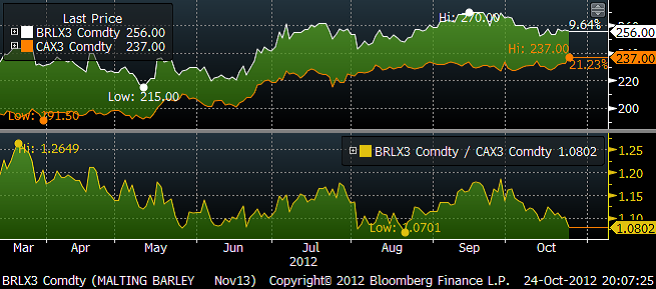

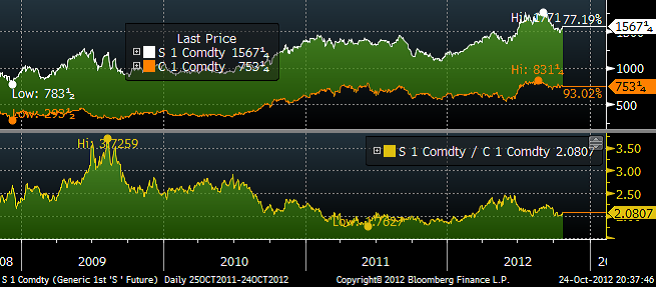

Sojabönor handlas på historiskt lågt pris i förhållande till majs, som vi ser i diagrammet nedan. Diagrammet visar pris och skillnad på spotkontraktet, men det ser likadant ut när vi jämför november 2013 bönor och december 2013 majs.

Det finns alltså viss potential för en uppgång i priset på sojabönor i förhållande till majs, om vi studerar historiska relationer. Händelser att hålla koll på, som skulle kunna ge sojabönor stöd och prisuppgång är det sydamerikanska vädret. Mato Grosso, som betyder den stora skogen, men som nu mest består av sojafält, och står för 30% av skörden i Brasilien, har drabbats av torrt väder. Det finns rapporter om att groningen är svag och att fält har behövt sås om. I södra Brasilien, Argentina och Paraguay fortsätter regn och stormar att försena sådden.

Brasilianska bönder har också passat på att prissäkra en stor del av den väntade skörden. För tre veckor sedan var hälften av skörden såld (prissäkrad). Normalt är skulle det ha varit 20%. En stor del av framtida säljtrycket från brasilianska bönder är alltså redan borta.

Raps

Rapspriset (februari 2013) har konsoliderat sig på 460 – 470 euro per ton som bottennivå. Frågan är nu om priset ska bryta upp och testa 520 igen, eller bryta ner och falla ner mot 470 euro. Just nu går det inte att säga vilket. Marknaden får visa vägen. Sedan gäller det att hänga på. Vi noterar lite längre ner, att raps är ”billigt” i förhållande till vete just nu. Det skulle kunna tala mot prisfall, men marknaden får som sagt visa genom att bryta uppåt, eller nedåt.

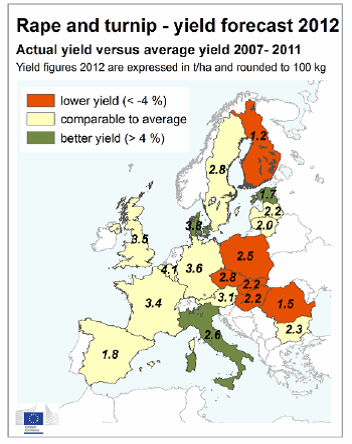

MARS skriver i sin senaste rapport att produktionen av raps i Ungern, Bulgarien och Rumänien kan bli lidande pga av torka som kan försvåra grödornas etablering. Groning av raps i EU-länderna runt Svartahavsområdet har försenats efter en mycket allvarlig sommartorka följt av otillräcklig nederbörd under hösten. De tre länderna producerade tillsammans 835 500 ton i år, vilket är en nedgång från förra årets 1.77 mt, efter att en torr höst och vinterns kyla förstörde delar av grödorna.

Den kanadensiska canola-produktionen fortsätter att justeras ned, denna gång av Agriculture and Agri- Food Canada som justerar ned sitt estimat med 13% efter att det varma vädret och sjukdomar minskar avkastningen. Skörden av canola 2012/13 beräknas uppgå till 13.36 mt, vilket är betydligt lägre än förra månadens prognos på 15.41 mt och förra årets produktion på 14.49 mt. Exporten av canola kan därmed komma att sjunka till 7.2 mt denna säsong, vilket är en minskning från förra årets export på 8.7 mt.

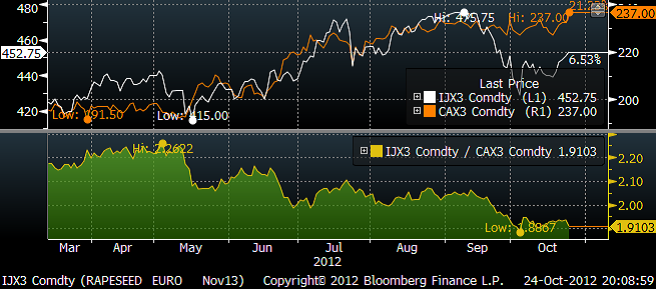

Rapspriset för nästa skörd har fortsatt att tappa i förhållande till vetepriset. Nedan ser vi kvoten mellan rapspris och vetepris för leverans i november 2013. Raps 2013 ligger nästan på all-time-low i förhållande till vete 2013.

Gris

Grispriset som fann stöd på 70 cent har nu stigit upp till tidigare toppnivåer från i somras. De som legat köpta lean hogs bör nog ta hem vinster på den här nivån och avvakta vad som händer härnäst.

Mjölk

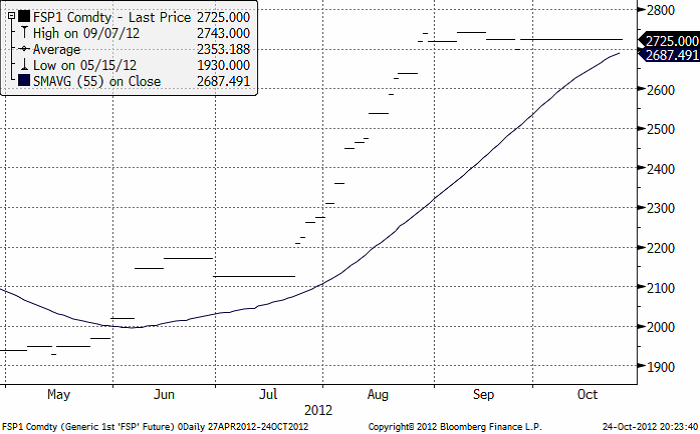

Priset på mjölkpulver i Nordeuropa har stått absolut still den senaste tiden, som vi ser av kursdiagrammet nedan.

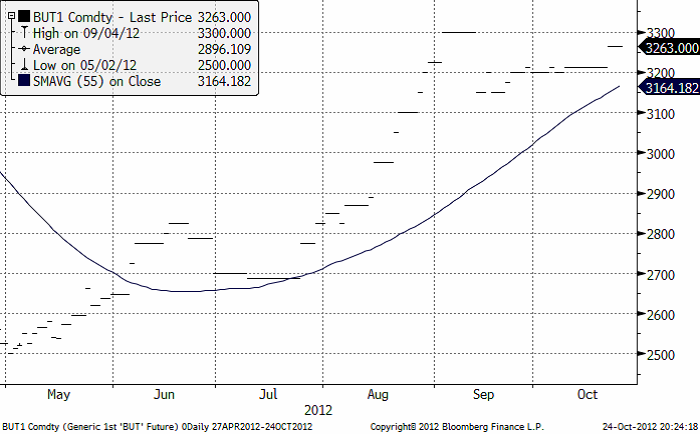

Nedan ser vi priset på smör, som hämtat kraft och stigit den senaste veckan.

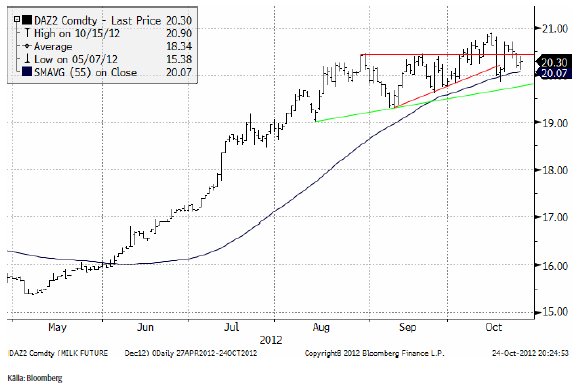

På den amerikanska börsen CME i Chicago har priset på Klass 3 mjölk rört sig sidledes. Något oroväckande är att den stigande trenden tappat kraft. Styrkan i marknaden skulle kunna fortsätta och försvagas och senare leda till prisfall.

Socker

Priset på socker (mars 2013) har stöd på 19.50 cent per pund, där kursen vände upp igår, onsdag. Bryts stödet, signaleras ytterligare nedgång. En del privata firmor prognosticerar att ett prisfall ner mot 15 cent är möjligt. Det ska bli intressant att se om stödet på 19.50 ska hålla nu, den tredje gången.

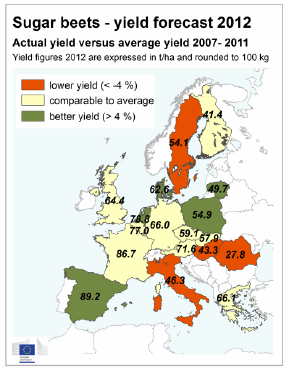

Avkastningen för sockerbetor i EU förväntas minska med 3.3% till 68.7 ton per hektar från 71 t/ha under 2011, och något lägre än förra månadens estimat på 69.3 t/ha, enligt MARS.

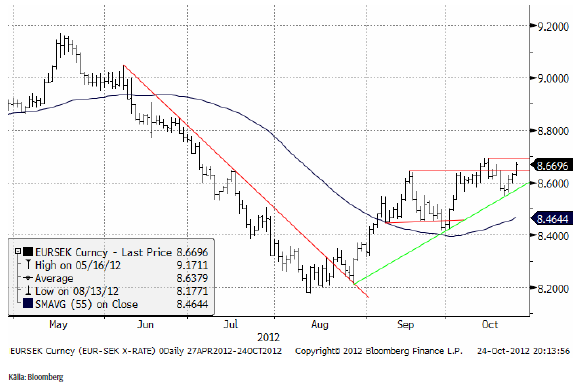

EURSEK

EURSEK har brutit motståndet 8.64 och är nu på väg upp att testa motståndet på 8.70. Oron i Eurozonen har via den stärkta kronan och försämrad konkurrenskraft hos de svenska exportbolagen, kommit till Sverige. Misslyckas EURSEK med att bryta 8.70, kan ett nytt test av stödlinjen på nedsidan, för den stigande kortsiktiga trenden bli aktuellt.

USDSEK

Dollarn befinner sig på en kursnivå med gott om stöd, historiskt. Dollarn har etablerat vad som skulle kunna vara en botten, varifrån försök till uppgång kan ske. Ett sådant försök är vad vi ser nu. Försöket kan gå upp mot 6.80, där ett motstånd finns. Bryts det, får vi en köpsignal för stigande trend.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering