Analys

SEB Jordbruksprodukter, 16 december 2013

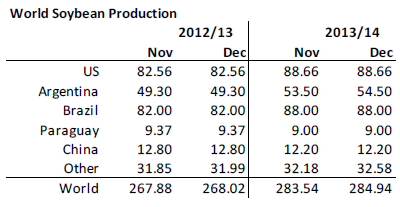

Årets sista WASDE-rapport publicerades i tisdags och bekräftade Australiens och Kanadas rapporter, men nonchalerade Argentinas, alla från veckan innan. För sojabönor hamnade USDA på oförändrade 88 mt för Brasilien. Samma dag publicerade CONAB en prognos på 90 mt. Kanadas rapport för två veckor sedan fick canolan i Winnipeg i fritt fall, vilket börjar sprida sig till Europa nu. Att Frankrike höjde rapsarealen istället för att som väntat sänka den, kommer att bidra till att baissen får grepp i Europa också.

Årets sista WASDE-rapport publicerades i tisdags och bekräftade Australiens och Kanadas rapporter, men nonchalerade Argentinas, alla från veckan innan. För sojabönor hamnade USDA på oförändrade 88 mt för Brasilien. Samma dag publicerade CONAB en prognos på 90 mt. Kanadas rapport för två veckor sedan fick canolan i Winnipeg i fritt fall, vilket börjar sprida sig till Europa nu. Att Frankrike höjde rapsarealen istället för att som väntat sänka den, kommer att bidra till att baissen får grepp i Europa också.

Jag tror att vetemarknaden kommer att ha en lite svagare utveckling framöver och går därför över till en kortsiktig säljrekommendation (från neutral).

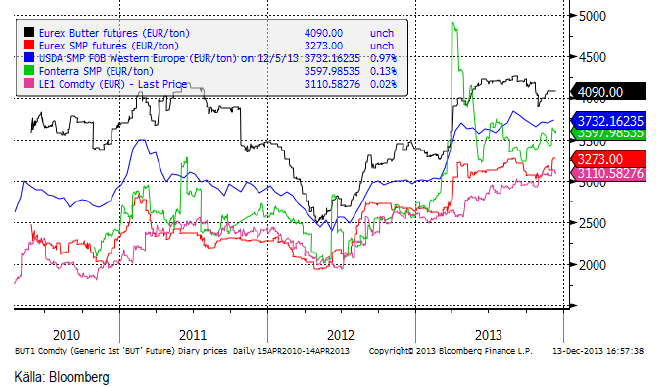

Mjölkpriserna basis Eurex SMP och smör-terminer steg med 1% i svenska kronor per kilo mjölkråvara och det berodde helt på att kronan försvagades mot euron. Mjölkbörserna var annars lite svagare i veckan än förut.

Nästa WASDE-rapport publiceras den 10 januari och det här veckobrevet är också det sista för året och önskar alla läsare en God Jul och ett Gott Nytt År 2013.

Odlingsväder

Det är både blötare och varmare i Europa än normalt och detta väntas bestå åtminstone fram till slutet av året. I Nordamerika drar i skrivande stund en snöstorm fram, som fått flygen att bli inställda t ex i Toronto.

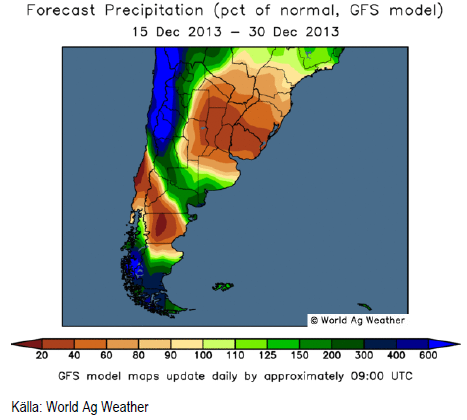

I Sydamerika, kan vi notera att det är onormalt varmt och lite nederbörd i norra Argentina, landets kornbod. Vi ser detta i kartbilden nedan.

I Brasiilien är vädret alltjämt normalt.

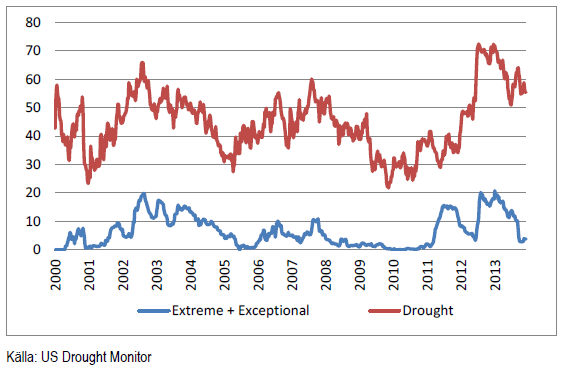

En hastig blick på US Drought Monitor, visar att det inte varit några stora förändringar i hur stor andel av USA:s areal som är torrare än normalt.

Vete

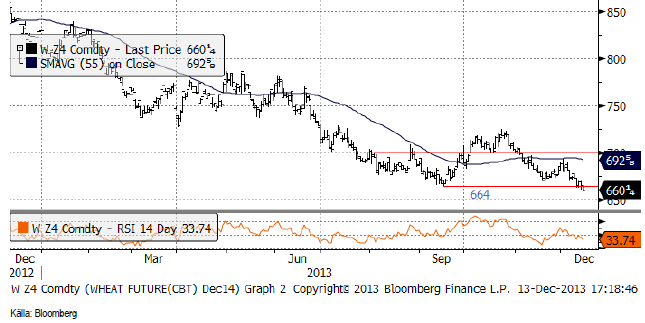

Terminskontrakten i Chicago föll med 3% i veckan och Matif med 2%. WASDE-rapporten i sig själv påverkade inte marknaden, eftersom den inte innehöll något nytt, utan snarare bekräftade produktionshöjningarna i Kanada och Australien från veckan innan och som väntat nonchalerade Argentinas påstående att skörden skulle bli 8.5 mt istället för 11 mt som alla andra utom den Argentinska staten förväntat sig.

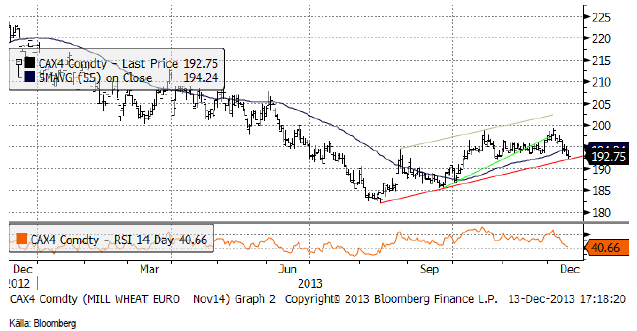

Tekniskt stängde Matif precis på stödet för uppgången från början av augusti. Eftersom Chicagovetet i fredags gick under stödet på 664 cent (basis Dec 2014-kontraktet), skulle det inte förvåna om Matif bröt stödet och inledde en rekyl nedåt. November 2014-kontraktet låg i fredags på 192.75 och om stödet bryts finns nästa stöd på 185 euro. Vi skulle tro att priset går dit. Eventuellt finns stöd på 190, där priset kan studsa som hastigast.

Decemberkontraktet 2014 på CBOT som föll tillbaka ner mot det tekniska stödet, efter ABARES och Stats Canadas rapporter, bröt igenom stödet på 664 i fredags. Det är en teknisk säljsignal.

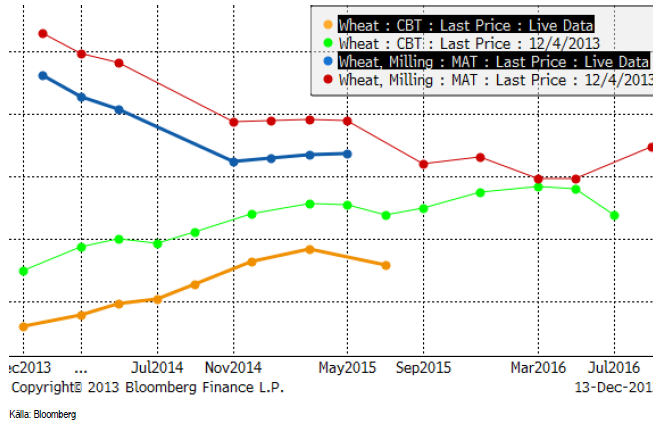

Nedan ser vi terminskurvorna för Chicagovete och Matif.

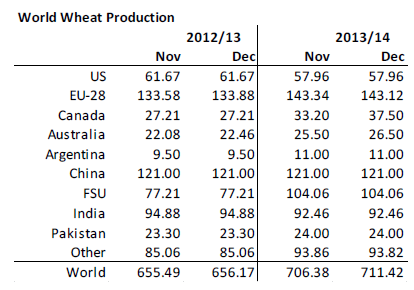

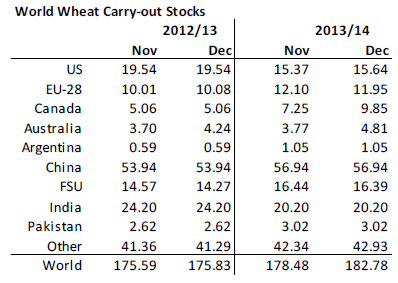

I tisdags kom så årets sista WASDE-rapport från USDA. USDA fick med och tog till sig de nya högre produktionsestimaten från veckan innan från Kanada (37.5 mt) och Australien (26.5), men gjorde inte det för Argentina, där USDA fortfarande har 11 mt. Det står ju helt klart att Argentinas produktionsestimat är lågt därför att det då begränsar exporten till 1.5 mt och inte 4 mt som det hade varit om de hade sagt 11 mt. Sammantaget justeras alltså global produktion 2013/14 upp med 5 mt till 711.42 mt.

Höjningen av produktionsestimatet så plötsligt gör också att utgående lager justeras upp. Det finns ju ingen anledning att tro att konsumtionen ska öka om inte priset sjunker, eller tillväxten i tillväxtländer tar fart. Utgående lager justeras upp med 4 mt. Det kan synas märkligt att man inte höjde med 5 mt, eftersom inget har hänt som motiverar högre konsumtion.

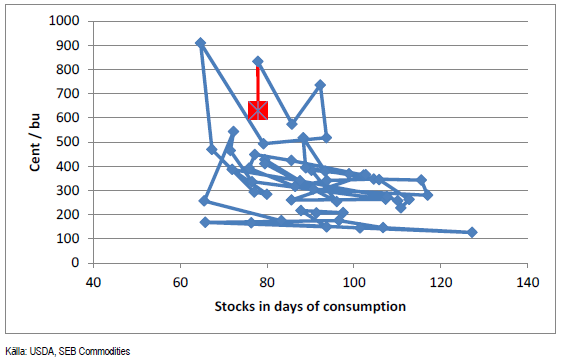

Ser vi till prisets relation till utgående lager, ligger priset möjligtvis något lågt om vi jämför med den allmänna bilden som förhållandet mellan pris och lager de senaste åren ger. Å andra sidan kan vi jämföra med punkten för fem år sedan, när priset var 100 cent lägre för nästan samma nivå på lagret. Det är alltså svårt att dra några entydiga slutsatser om priset just nu är för ”högt” eller för ”lågt”.

Vi tror det kommer en period med lite svagare marknad nu, med en mindre nedgång i terminerna på vete. På ett lite längre perspektiv är vi mer eller mindre neutrala, men på kort sikt går vi över från neutral till säljrekommendation.

Optioner på vete

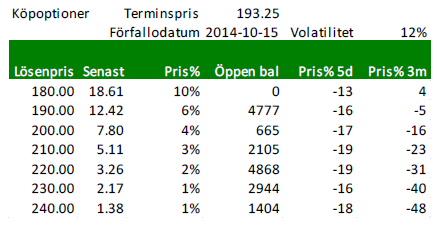

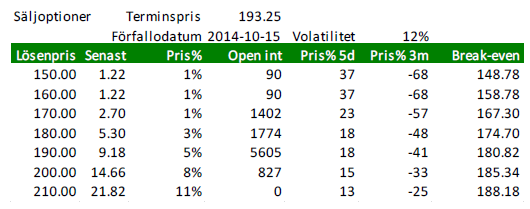

Nedan ser vi priserna på köpoptioner på Matif på November-2014 (Matif vete). Notera att historisk volatilitet har stigit upp från 11% till 12% igen.

Nedanstående är priser på säljoptioner.

Maltkorn

November 2014 – kontraktet på har den senaste tiden gått lite svagare än Matif-vetet.

Majs

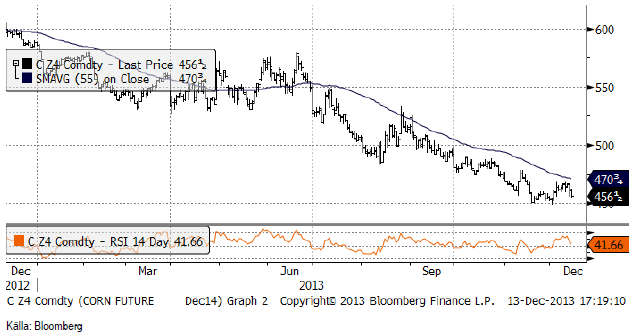

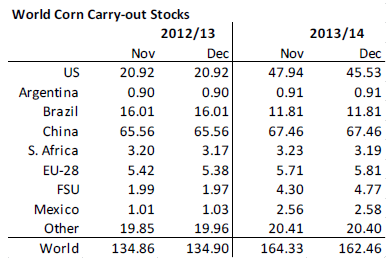

Majspriset reagerade på WASDE-rapporten, till skillnad från vetet. Trots att utgående lager justerades ner, oroar sig marknaden för att januari-rapporten ska visa högre produktion både i USA och i Kina. Kinas eget estimat, som kom härom veckan, ligger 6.5 mt högre än USDA. Tekniskt ser marknaden illavarslande ut, då priset ser ut att återigen vara på väg ner till den psykologiskt viktiga nivån 450 cent. Ska det bli tredje gången gillt och ett fall under den nivån?

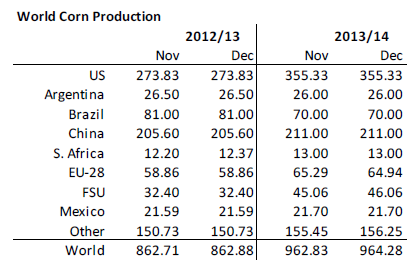

USDA justerade upp global produktion med 1.5 mt. En liten sänkning gjordes av estimatet för EU-28, skörden i fd Sovjet (Ukraina) höjdes ytterligare, med 1 mt. Men det saknas alltså +6.5 mt på Kina. Att Kina inte verkar importera majs från USA i samma utsträckning som tidigare, indikerar att Kina verkligen har fått en bättre skörd än väntat. Marknaden ser det så i alla fall, och ”justerar” USDA:s estimat så att den global produktion nu är 8 mt högre än estimerat i november.

USDA sänker utgående lager med 2 mt, därför att man räknar med högre foderefterfrågan i EU-28, Kanada, Ukraina och högre efterfrågan på majs till etanoltillverkning i USA. Detta verkar rimligt med tanke på boomen i kött och mjölkpriser. Det är nog en trend vi kommer att se mer höjningar i konsumtionen för. Men vi tror inte att höjningen av efterfrågan på majs till etanolindustrin är långsiktigt hållbar. Kina har dessutom satt en båtlast med DDG (drank) från USA i karantän därför att man misstänker att den innehåller GMO-vara av en sort som är förbjuden i Kina. Skulle DDG-exporten till Kina stanna av, skulle ekonomin i etanoltillverkningen försämras, allt annat lika.

”Egentligen” skulle den här rapporten, med Kinas egna produktionsestimat, ha visat högre utgående lager.

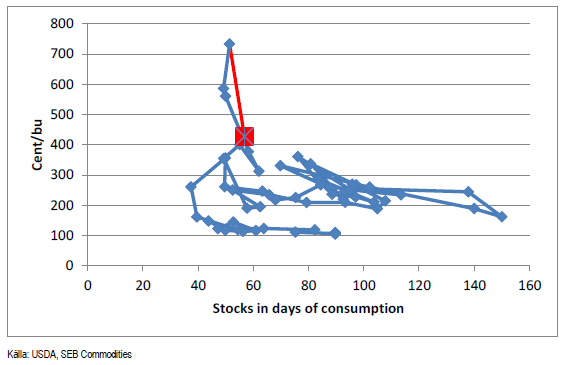

Priset ser ut att ligga ”OK” i förhållande till estimerat utgående lager och i förhållande till de senaste årens relation mellan pris och lager.

Vi fortsätter med neutral rekommendation, men skulle 450 cent brytas, bör man vara nettosåld majs, pga vad den tekniska analysen då säger.

Sojabönor

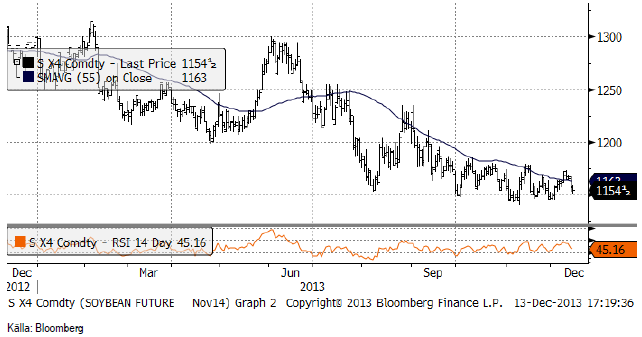

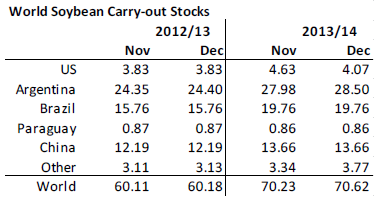

Även sojabönorna föll efter WASDE-rapporten. 1150 cent är dock ett starkt stöd för marknaden. 55% av Brasiliens sojaskörd är enligt uppgifter därifrån redan såld / prissäkrad.

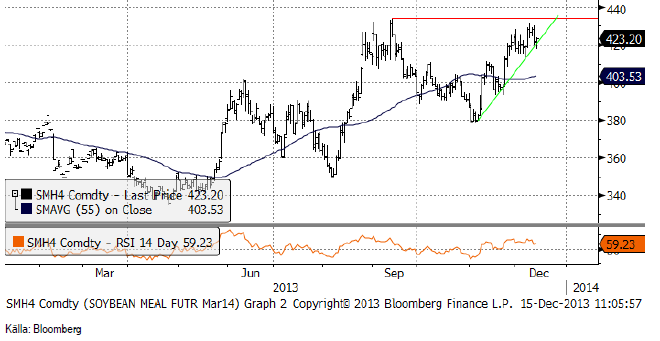

Gammal skörd av sojamjöl (mars-kontraktet 2014) lyckades inte ta sig upp till en ny all-time-high i veckan. Priset ligger precis på stödlinjen för uppgången. Det skulle inte förvåna om säljare kommer in här, samtidigt som köpare tar hem vinster och vi får ett brott av stödlijen, med prisfall ner till 400 dollar som följd.

WASDE-rapporten visade 1.5 mt högre produktion. Argentina höjdes 1 mt och övriga länder med 0.5. Värt att notera är att produktionen antagligen är högre än vad USDA har estimerat här i december-rapporten. Dels är estimatet för Argentina på 54.5 mt fortfarande 3 mt lägre än vad USDA:s egen attaché vid FAS rapporterade härom veckan. Dels är estimatet för Brasilien oförändrat på 88 mt, när CONAB och många privata firmor på plats ligger på 90 mt. Kanske avvaktar USDA hur vädret utvecklar sig i Argentina och Brasilien. I Argentina har det blivit lite varmare, men i Brasilien är vädret muito bom.

Med en produktionsökning på 1.5 mt höjer USDA utgående lager med 0.5 mt – allt i Argentina – vilket förmodligen är helt riktigt. Utgående lager sänktes för USA, vilket också verkar rimligt med tanke på prisutvecklingen för griskött och mjölk, t ex. Efterfrågan på sojamjöl kommer antagligen att fortsatt vara stark.

För fyra år sedan var lagernivån på ungefär samma nivå som nu och priset var 150 cent lägre. Det talar för en svag prisutveckling framöver. Det är dock värt att hålla koll på vart priserna på mjölk och lean hogs tar vägen framöver. Skulle de fortsätta att stärkas och därmed stimulera till större besättningar, kan efterfrågan på sojamjöl vara en faktor som dämpar eller hindrar prisfall på sojan.

Kina har satt en båtlast med DDG i karantän för undersökning av GMO-innehåll. Risken är att DDG som gått till Kina kommer att stanna i USA – och därmed pressa priset på sojamjöl.

Vi behåller säljrekommendation.

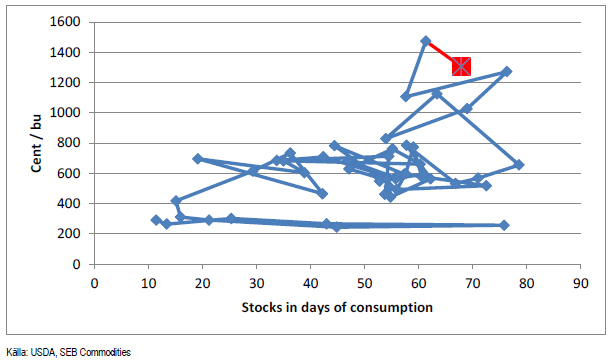

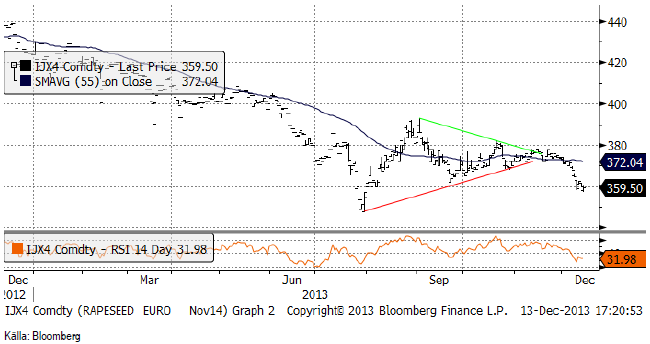

Raps

November 2014-kontraktet som jag säljrekommenderade förra veckan föll ner till 360 euro. Priset bröt även den nivån mot slutet av veckan och nästa nivå i sikte är nu 350 euro. Vi fortsätter med säljrekommendation.

Frankrike höjde rapsarealen med 7% jämfört med förra året. Den allmänna uppfattningen under hösten var att den skulle bli mindre, pga den försämrade lönsamheten i valet av raps framför t ex vete.

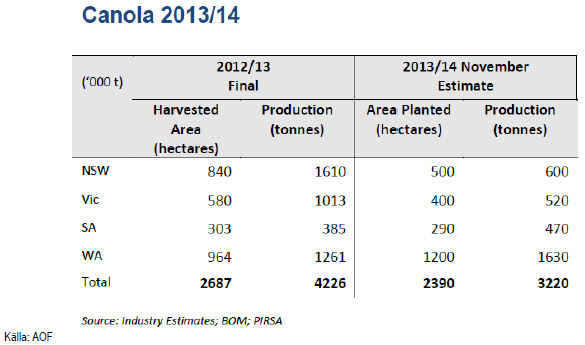

AOF (Australian Oilseeds Federation) gör endast en mindre nedjustering från tidigare estimat för landets produktion av canola 2013/14, detta trots en betydande negativ påverkan på grödorna till följd av frost i New South Wales och Victoria. Produktionen beräknas uppgå till 3.2 mt i år, ner från tidigare estimat på 3.4 mt och förra årets produktion på 4.2 mt. En varm start på våren påskyndade grödornas utveckling och gjorde dem mer känsliga för extrema väderslag, vilket gjorde att torra väderförhållanden och frost under våren fick en betydande inverkan på grödorna i NSW och Victoria. Bortfallet av grödor i östkust staterna har dock nästan helt kompenserats av avkastningen i Western Australia där de säsongsmässiga förhållandena har varit näst intill perfekta under de senaste månaderna.

Produktionen av raps i EU-28 förväntas uppgå till 21.3 mt 2014/15 enligt Strategie Grains, en ökning med 500 000 ton eller 2.4% från årets 20.8 mt då högre avkastning förväntas kompensera en liten nedgång i sådd. Den genomsnittliga avkastningen för nästa års skörd beräknas uppgå till 3.2 t/ha mot årets 3.1 t/ha, vilket skulle kompensera för en minskad areal (från 6.7 mha till 6.6 mha).

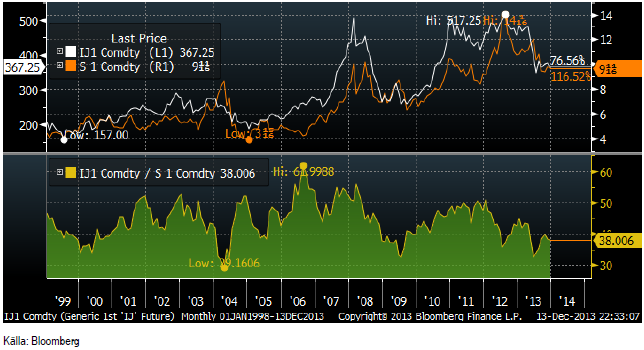

Efter nyheten om rekordskörden av canola i Kanada, har rapspriset förlorat mark i förhållande till soja. I diagrammet nedan ser vi att detta är en fortsättning på en trend, som inleddes redan 2006, när raps var som dyrast i förhållande till soja. I diagrammet nedan har jag räknat om sojapriset till euro (per bushel).

Canolaterminerna i Kanada har förlorat ännu mer mark i förhållande till sojabönorna i Chicago i veckan som gått. Rapspriset på Matif har inte riktigt tagit in det prisfallet.

Vi fortsätter med förra veckans säljrekommendation.

Potatis

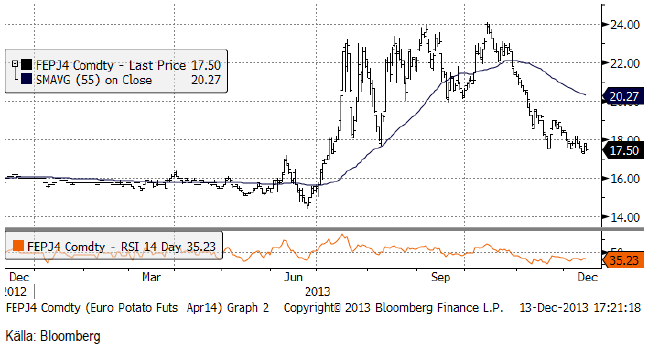

Potatispriset av årets skörd, har fortsatt att handlas svagt och noterades i fredags en halv euro lägre per deciton, på 17.50 euro.

Gris

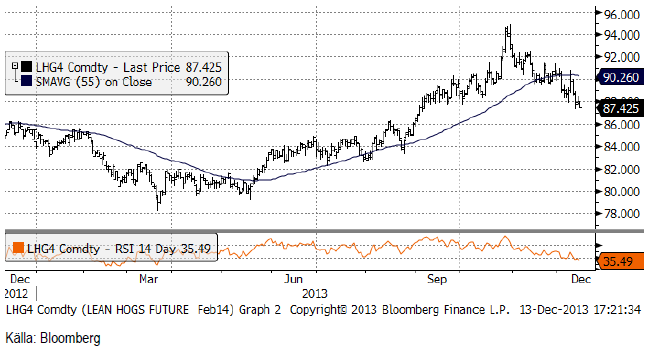

Lean hogs mars-kontrakt fortsatte att gå ner i pris i veckan som gick och stängde 1.5 cent lägre än förra veckan. Lägre pris på lean hogs är en faktor som påverkar soja- och majspriserna negativt.

Mjölk

SMP-terminerna på Eurex var oförändrade i veckan. SMP handlades lite starkare i början på veckan, men var sedan oförändrade. Smörpriset var oförändrat. I svenska kronor steg priset med 1% för alla terminsköptider, eftersom euron steg mot kronor.

Terminspriserna i Chicago sjönk faktiskt. Prisuppgången som varit mycket stadig i ett och ett halvt år, tycks hålla på att tappa lite av sitt momentum och det märks tydligast i prisutvecklingen på smör.

I diagrammet nedan har jag lagt till priset på CME:s SMP-kontrakt, omräknat till euro per ton och därmed i samma enhet som de andra prisserierna. Det är den lila kurvan. Vi ser att den faktiskt och inte så förvånande, följer Eurex SMP-termin.

Nedan ser vi terminspriserna man får i svenska kronor från terminspriserna på SMP och smör på Eurex, omräknat till kronor per kilo mjölkråvara. Notera dock att hela den här prisnivån alltid ska ligga över avräkningspriset på mjölkråvara med ca 50 öre, som är en uppskattning av kostnaden för att förädla mjölkråvara till SMP och smör.

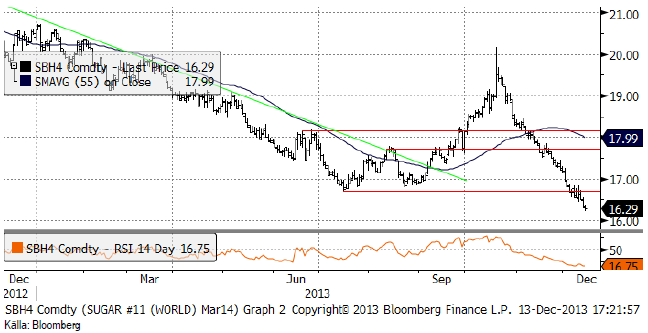

Socker

Marskontraktet på råsocker har till vår stora besvikelse fortsatt att falla till kontraktslägsta på 16.29 cent per pund i marskontraktet. RSI ligger på en ny lägsta nivå om 16.75. En nivå under 30 brukar anses indikera en ”översåld” marknad och en nära förestående rekyl. En så här lång period av rekylfri nedgång är mycket ovanlig och kan bara förklaras av att många måste ha trott på en rekyl uppåt tidigare, liksom vi, och successivt tagit stoppar. Det är svårt att resonera här, för trots att priset faller, så byggs potentialen i rekylen uppåt upp allt mer, ju mer priset faller. Å andra sidan föll priset under det tekniska stödet på 16.60, vilket indikerar ytterligare svaghet i marknaden.

Om vi ser till ”spotkontraktet”, ser vi att prisfallet börjar nå ner till 16 cent, som var bottennoteringen i juli. Det är en nivå där det bör finnas stöd.

Marknaden har fortsatt handla starkt vid starten på handelsdagen, dvs under europeisk dagtid, för att sedan falla under amerikansk handelstid. Skörden i Brasilien har förbättrats mot slutet och det är antagligen producenter som prissäkrar, särskilt då priset i reais inte fallit som det gjort i dollar. Den Thailändska skörden börjar nu och det kan också vara en orsak till den påtagliga svagheten i prisutvecklingen just nu. Importmarginalen till Kina är negativ. Kina är en av världens största importörer.

Vi tror att botten noterades i juli och att den i och för sig mycket kraftiga nedgången är en rekyl.

Produktionsöverskottet går mot sitt slut och därmed finns en potential för priset att nå upp till produktionskostnaden. Vi rekommenderar köp av SOCKER S eller BULL SOCKER X4 S för den som vill ta mer risk.

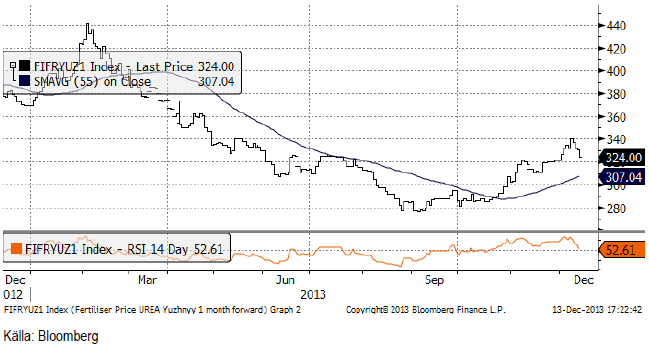

Gödsel

Förra veckan skrev vi att marknaden för urea var överköpt med ett RSI på 80 (över 70, som är gränsen för en ”överköpt” marknad. Priset har nu fallit tillbaka från 340 dollar till 324 dollar. Trenden är dock uppåtriktad, alltjämt och vi ser detta som ett köptillfälle.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål