Analys

SEB Jordbruksprodukter, 16 augusti 2012

Fredagens WASDE-rapport var ”OK” för vete och sojabönor, men USDA:s prognos för utbud och efterfrågan i majs visar rekordlåga lager och vi tror inte att man tagit hänsyn till de produktionsbortfall som kunnat tas hänsyn till. Priset måste ransonera konsumtionen mycket. Risken är på uppsidan. Att priset ändå inte gick upp ordentligt beror på att EPA/USDA efter WASDE-rapporten i fredags erkände att man ”tittar på” att minska etanolanvändningen. Regn under helgen fick också sojabönspriset att mjukna.

Fredagens WASDE-rapport var ”OK” för vete och sojabönor, men USDA:s prognos för utbud och efterfrågan i majs visar rekordlåga lager och vi tror inte att man tagit hänsyn till de produktionsbortfall som kunnat tas hänsyn till. Priset måste ransonera konsumtionen mycket. Risken är på uppsidan. Att priset ändå inte gick upp ordentligt beror på att EPA/USDA efter WASDE-rapporten i fredags erkände att man ”tittar på” att minska etanolanvändningen. Regn under helgen fick också sojabönspriset att mjukna.

Ett politiskt beslut som leder till minskade stöd till etanolproduktion med majs skulle kunna få priserna att falla. Vi vet alldeles för lite än så länge om den här processen, men behåller tills vidare vår positiva vy på prisutvecklingen för majs, och därmed för vete och oljeväxter också.

Priset på potatis för ny skörd har på tre dagar stigit från 17 euro per dt till 20.70 euro. Potatishaussen är alltså det mest spännande vi har att berätta om den här veckan.

”The Duke brothers” som på 80-talet försökte klämma åt apelsinjuicemarknaden i filmen ”Ombytta roller” (Trading places), har nu fått en ny marknad. Idag är tredje dagen man kan handla frystkoncentrerad äppeljuice, på MGEX.

Nu har vi lagt till terminspris-tabeller för EUREX mjölkpulver och Amerikansk klass 3 flytande mjölk som handlas på CME, längst bak i det här brevet.

Nu har vi lagt till terminspris-tabeller för EUREX mjölkpulver och Amerikansk klass 3 flytande mjölk som handlas på CME, längst bak i det här brevet.

Odlingsväder

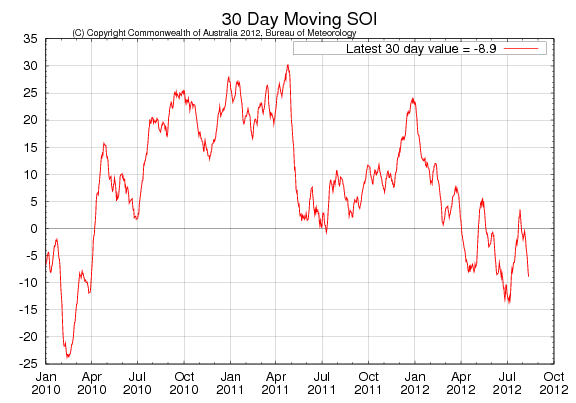

”Renewed development towards El Niño” skrev Australian Bureau of Meteorology den 14 augusti. De skriver att utvecklingen mot El Niño avtog under juli, men att utvecklingen har tagit ny fart de senaste två veckorna. Deras klimatmodeller indikerar nu att El Niño-förhållanden uppnås innan september är slut. Southern Oscillation Index (SOI) har återigen fallit och ligger nu på -8.1. Ett värde på mellan -8 och +8 indikerar neutrala ENSO-förhållanden, medan ett värde under -8 indikerar El Niño. Flera andra faktorer, såsom t ex högre temperatur vattnet i mellersta Stilla Havet pekar i samma riktning, en återkomst av El Niño. El Niño innebär generellt sett torrt och varmt väder i Australien och Sydostasien, och fuktigt väder i Sydamerika. Australien producerar mycket vete, medan Sydamerika producerar mindre vete, mindre i år än vanligt pga Kirschners konfiskatoriska skatt av argentiska veteodlare. Däremot producerar Sydamerika mycket sojabönor och mycket majs, och socker. För världen väger Sydamerikas fördelar mycket tyngre än Australiens nackdelar.

Vete

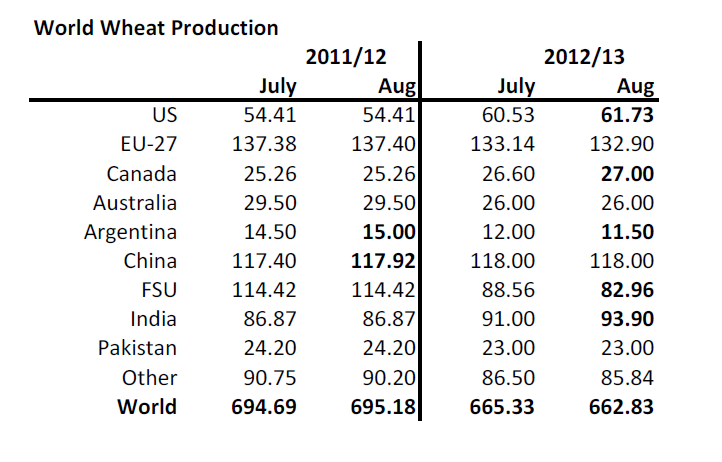

WASDE-rapporten i fredags visade precis som väntat lägre produktion. Produktionen var till och med lägre än väntat.

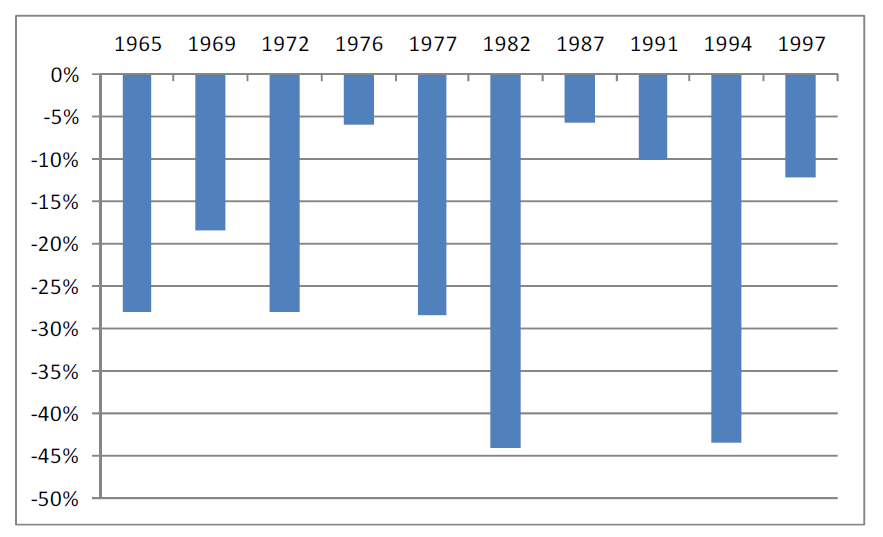

För USA och Kanada justerades produktionen upp något lite. Även Indien justerades upp. EU justerades ner en gnutta, liksom Argentina (på lägre areal). Ryssland justerades ner 6 mt, vilket antagligen INTE är tillräckligt, som vi skrev för ett par veckor sedan. Med 30% lägre hektarskörd, såsom siffrorna nått oss, innebär en total spannmålsskörd på 66 mt, inte 75 – 80 som Rysslands jordbruksministerium säger. Man lämnar Australiens förutspådda skörd oförändrad, förmodligen för att man inte visste något säkert om El Niño när man gjorde rapporten. Vi har sett ovan att det är mycket troligt att det kommer att vara El Niño innan slutet av september. USDA har justerat ner hektarskörden från förra året med 6% och då var förra årets hektarskörd långt över trenden. Det ligger alltså väldigt lite El Niño-effekt i siffrorna från USDA. Nedan ser vi förändringen i hektarskörd för vete i Australien från året innan, för de år då det varit El Niñoförhållanden den 30 september.

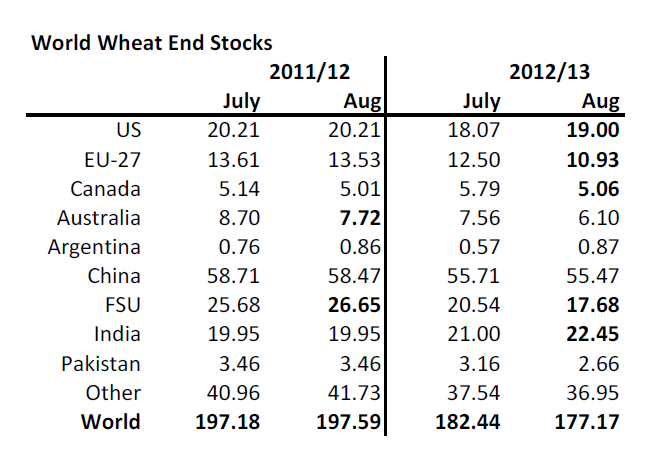

Jag har valt att identifiera El Niño med SOI < -8 per 30 september. Om vi nu tänker på att USDA endast har justerat ner förra årets hektarskörd med 6% för Australien, och vi tänker att det borde vara närmare genomsnittet de senaste 50 åren, -22%, så kan vi räkna lite. Skörden förra året i Australien var 29.5 mt. USDA har den till 26 mt i år. USDA räknar då med 6% lägre areal också. Låt oss anta att det är så och så sänker vi hektarskörden med 22% istället för 6%. Då hamnar vi på 21.5 mt. Det är alltså 4.5 mt lägre och alltså 4.5 mt lägre globala carry out stocks, eftersom detta skulle ha exporterats. Nedan ser vi USDA:s idé om carry out stocks:

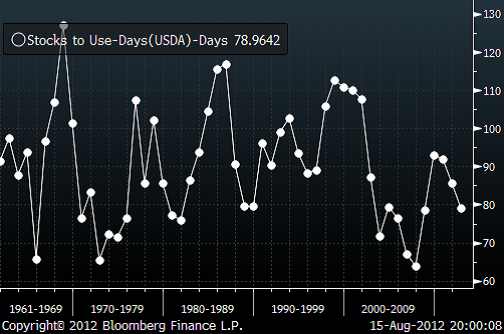

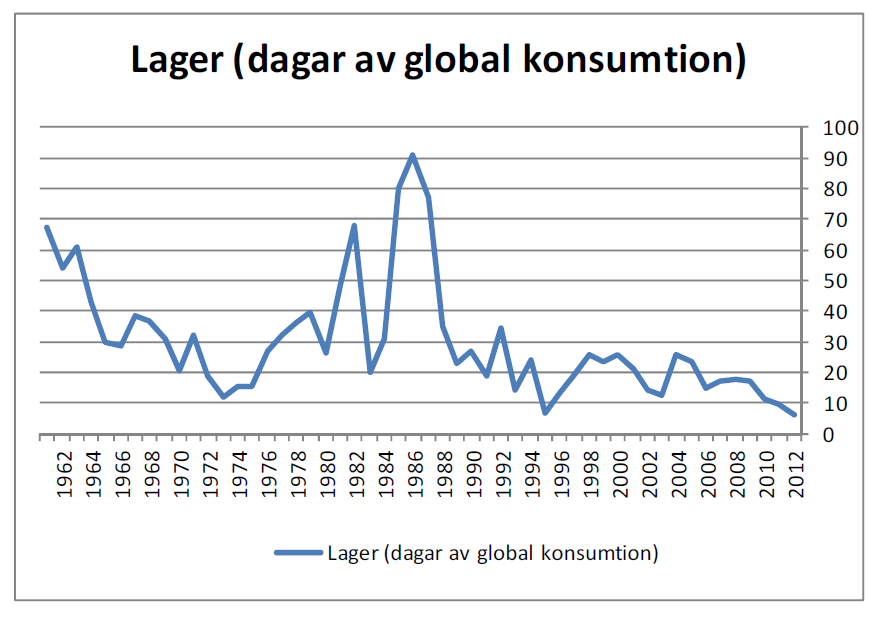

Vi tror att utgående lager kommer att reduceras ytterligare. Lagren är inte akut låga i ett historiskt perspektiv. Problemet i världen är inte vete, utan majs. Nedan ser vi utgående lager enligt USDA:s prognos i förhållande till global konsumtion (i antal dagar av konsumtion).

Matifvetet med novemberleverans har fortfarande en ”bullish” triangel. Priset ”brukar” bryta upp vid sådana mönster.

Nedan ser vi Chicagovetet med leverans i december. Den tekniska bilden indikerar samma sak här, men antyder snarare att ytterligare trendlös ”sidledes” rörelse är mest sannolik.

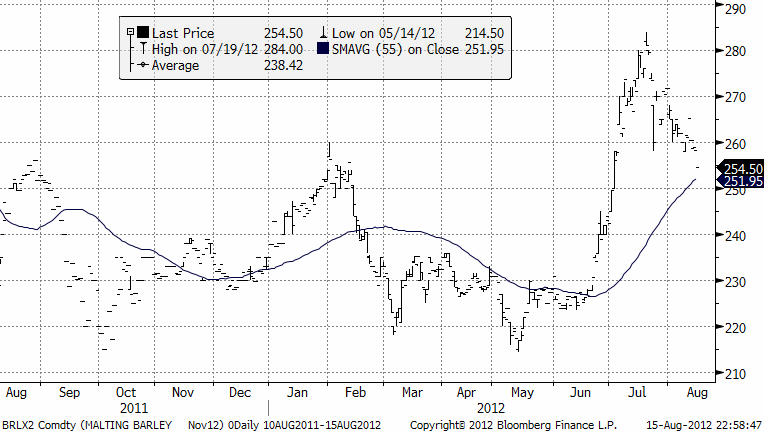

Maltkorn

Novemberkontraktet på maltkorn ligger i en nedgångsfas som har stora likheter med vad som i efterhand ofta identifieras som en rekyl inför en ny, kraftig prisuppgång. Nedgången från förra veckan är 4 euro per ton.

Potatis

Potatispriset bröt intervallet när 17 euro bröts och det genererade en teknisk köpsignal. Säljarna klev bort från 17. Det fick priset att på tre dagar gå upp från 17 euro per dt till 21.80 som högst för att igår stänga på 20.70.

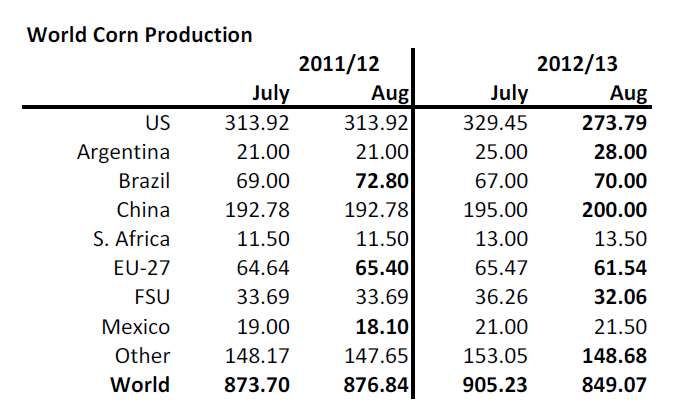

Majs

Nedanför ser vi USDA:s produktionsestimat. Sedan julirapporten har de justerat ner produktionen med 55 mt. Man har höjt produktionen med 6 mt för Brasilien + Argentina, vilket inte är orimligt om man tar hänsyn till El Niño (vilket de dock inte gjorde för veteproduktionen i Australien). Före detta Sovjetunionen har man antagligen sänkt för lite.

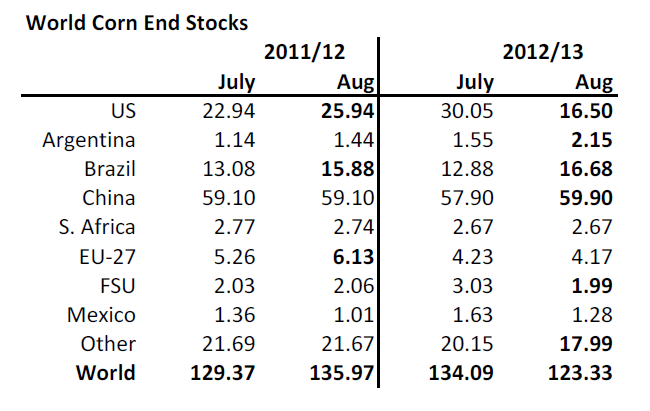

Nedan ser vi utgående lager. USDA har skurit bort 750 miljoner bushels i foderefterfrågan i USA. Dessutom har man sänkt åtgången till etanolproduktion med 400 mbu och 300 mbu i lägre export. Det tar ner utgående lager för USA från 30 till 16.5 mt.

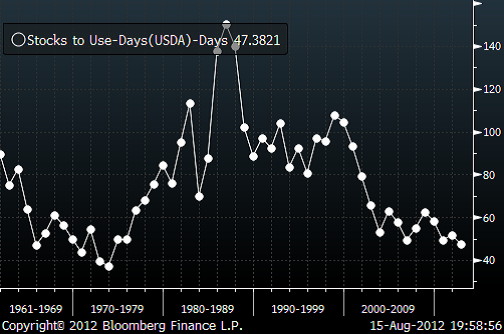

I termer av USA:s konsumtion, är det den näst lägsta nivån på 50 år. 1996 var det en fraktion lägre. Ser vi dock USA som försörjaren av mat till världsmarknaden, och vi jämför utgående lager i USA med global konsumtion, så är det den lägsta lagernivån på 50 år (så långt bakåt vi har data). Vi ser ett diagram över detta nedan.

USA:s lager räcker till 6 dagar av global konsumtion. Som vi ser i diagrammet ovan ”slår” det 1995, då lagren räckte i 6.55 dagar. 1973 är ett annat lågvattenmärke. Då bottnade lagren på 12 dagar. 1973 är året för ”the Great Grain Robbery”, då Sovjetunionen råkade ut för torka och i hemlighet dammsög världsmarknaden på spannmål, innan missväxten blev känd. Det var så pass allvarligt att USDA ansåg sig behöva inrätta FAS. FAS är Foreign Agricultural Service. Det är tack vare FAS vi har så bra statistik på globalt utbud och efterfrågan som publiceras genom WASDE-rapporterna. Det lite skrämmande att inse att situationen just nu alltså är värre än 1973 när vi ser på det på det här sättet. Men det kanske inte är fullt lika illa, därför att Argentina och framförallt Brasilien har klivit in som stora producenter för världsmarknaden vid sidan av USA.

Globala utgående lager i termer av global konsumtion ser vi nedan. Det är lågt även där. Det mest väsentliga för världsmarknadspriset är emellertid inte vad som finns i t ex Kina, utan vad som kan komma ut på världsmarknaden. Störst relevans för världsmarknadspriset har situationen i USA.

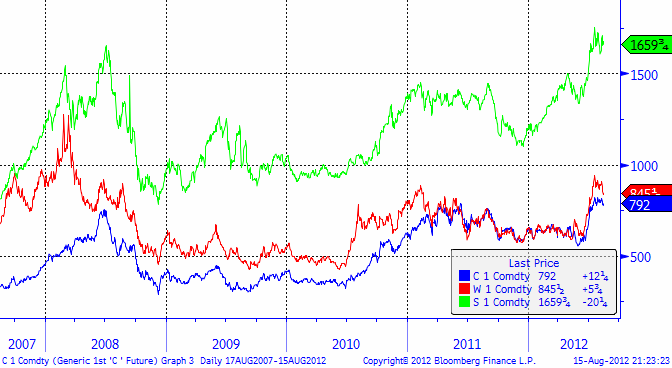

Nedanför ser vi prisutvecklingen för spotkontrakten på sojabönor, vete och majs. Vi ser att världen inte egentligen har ett veteproblem, utan ett sojabönsproblem och framförallt ett majsproblem. Majs är ett mycket sämre spannmål än vete och kan inte gärna bli dyrare än vete, eftersom man då kommer att substituera majs med vete i foderblandningar. Därmed blir världens majsproblem ett veteproblem.

Måndagens crop ratings visade att majs i visade en ökning på 1% i kategorin very poor, till 26%. Förra året var det 5%. Good och Excellent var oförändrade på 20% och 3%. Priset på decembermajs har även den senaste veckan rört sig ”sidledes”, trots all ”action” i fredags vid WASDE-rapporten.

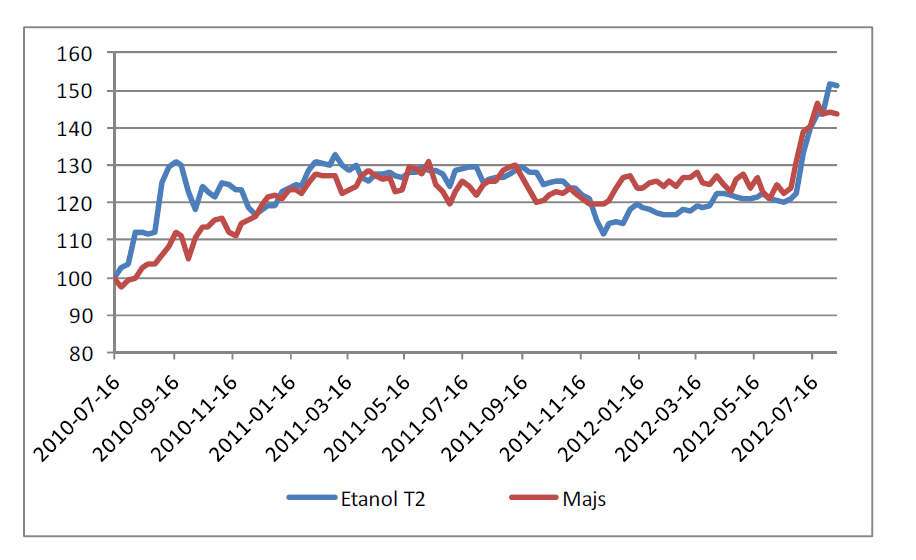

I fredags bekräftade EPA / USDA att man ”tittade på” etanolmandatet. Vi skrev för ett par veckor sedan om att Frankrike kallat in ett nytt G20-möte om matkrisen. Jag hade trott att de återigen skulle försöka anklaga ”investerare” eller ”spekulanter” för att ha drivit upp priset (i strid mot bättre vetande). Men det verkar som om fokus kommer att vara på etanolproduktion av spannmål. I en artikel i måndagens Financial Times rapporteras också om att FN vill att man på G20-mötet ska försöka begränsa produktionen av etanol med spannmål som råvara. För bara några få år sedan var det just samma FN som krävde mer etanolproduktion med spannmål.

Att majspriset hänger ihop med priset på etanol ser vi lätt i nedanstående diagram, där båda serierna börjar på 100 och anpassade med hedge-ratiot mellan etanol och majs.

Vad politikerna i USA och i G20 kommer fram till har klivit in på höstens scen som en central faktor för prisutvecklingen. Om de beslutar sig för att minska subventionerna för etanol och spara såväl pengar i sina skuldtyngda statsbudgetar, säkert lockande, och återigen ”rädda planeten”, kan de få spannmålspriset att falla kraftigt. Ironiskt nog håller EU nu på att reglera råvaruterminsmarknaden för att hindra spekulanter att orsaka volatilitet, en anklagelse som enhälligt avvisats av alla från IMF, OECD och FAO till akademia. Det är verklighetens ironi, att det nu är politikerna själva som orsakar volatiliteten på marknaden. Det är i och för sig inget ovanligt. Vi har tidigare visat hur exportstopp och prisregleringar införs av politiker när priset stiger. Genom detta får de priset på världsmarknaden att stiga ännu mer. Men hur troligt är det att Obama ett valår fattar ett politiskt beslut som ger redan bedrövade amerikanska bönder ett lägre pris på vad de nu lyckas skörda? Indiens foderindustri har begärt att exporten av majs ska förbjudas omedelbart pga den dåliga produktionen i spåren av den dåliga monsunen. Processen med exportstopp är definitivt startad nu. På en vecka har marknaden glömt frågan om Ryssland kommer att införa exportstopp. Den faktorn är trots allt alltjämt aktuell.

Priset ”borde” gå upp på den rekorddåliga skörden, men den politiska etanolfrågan vet vi för lite om än så länge. Med viss tvekan behåller vi vår köprekommendation.

Sojabönor

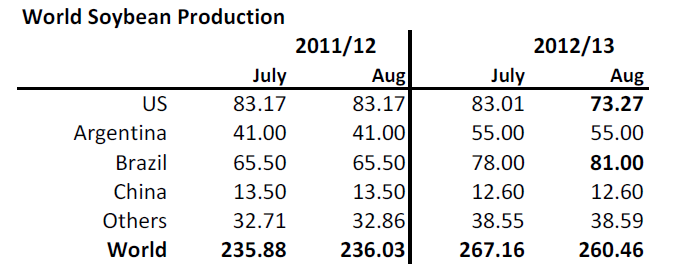

Väderleksprognosen för de närmaste tio dagarna innehåller en hel del regn och kallare temperaturer för relevanta sojabönsområden i USA. Men bönorna är å andra sidan ca 3 veckor tidiga i sin utveckling mot normalt. Enligt måndagens crop report sätter 83% av sojabönorna baljor nu, mot 64% förra året. Andelen i good / excellent condition ökade 1% till 30%. Produktionsestimaten i fredagens WASDE-rapport ser vi nedan.

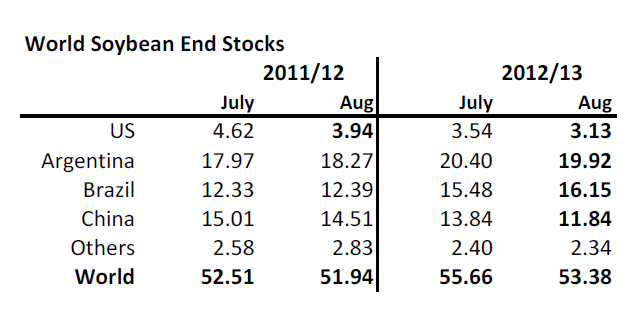

Det är en stor sänkning för USA och en ökning för Brasilien. Enligt detta är Brasilien nu världens största producent av sojabönor. Argentina har just höjt exportskatten på biodiesel från 20% till 32%. Nedan ser vi utgående lager. USA ligger rekordlågt, liksom på majs.

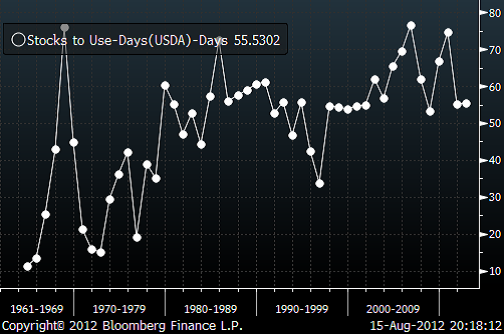

Tack vare Brasilien ligger globala lager inte lågt i ett historiskt perspektiv, som vi ser i nedanstående diagram som visar utgående globala lager i termer av dagar av konsumtion. Argentina har också stora lager, men med den kortsiktiga och destruktiva jordbrukspolitik som landets president bedriver är det svårt att se hur Argentina ska kunna växa enligt sin potential.

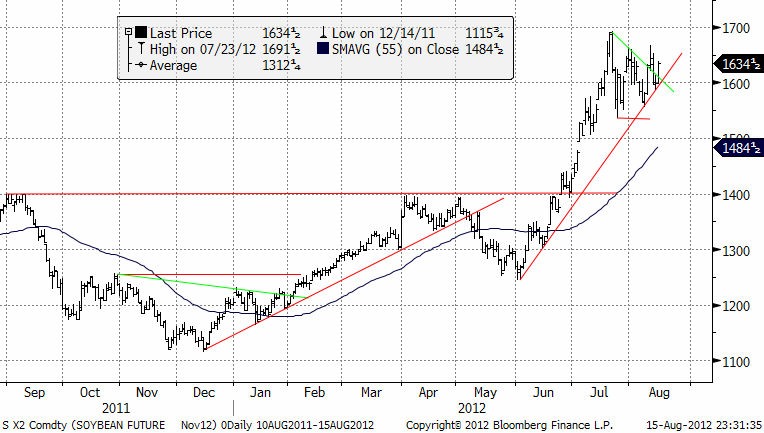

Nedan ser vi kursdiagrammet på sojabönor med leverans i november. Sojabönor har rört sig sidledes precis som majs och vete. Om något pekar trenden fortsatt uppåt.

Raps

Priset på novemberterminen befinner sig alltjämt i en obruten uppåtgående trend. 500 som var ett starkt stöd, bröts för en vecka sedan, men köpare dök upp på 490 nivån. Trenden uppåt är intakt och det är möjligt att marknaden ska upp och testa toppen från juli igen.

Gris

Decemberkontraktet på lean hogs som bröt under stödet på 76 cent, rekylerade upp till detta (ett säljtillfälle) och har nu återtagit prisfallet.

Mjölk

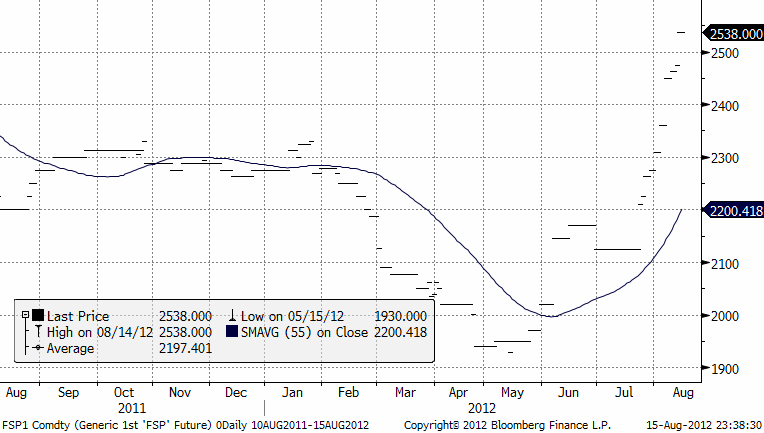

Priset på mjölkpulver i Nordeuropa har fortsatt att stiga ännu en vecka. Priset har ökat 4% från 2450 euro per ton till 2538.

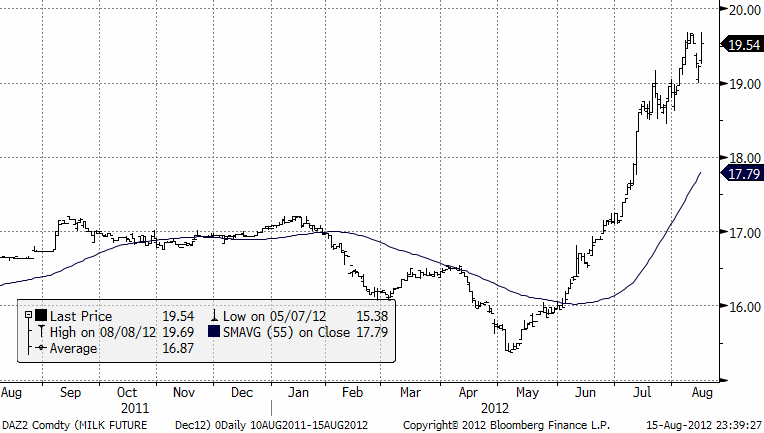

På den amerikanska börsen, har priset rört sig sidledes, liksom majsen och sojan. Trenden är dock uppåtriktad och 20 cent är en psykologiskt viktig ni pga att det är en så jämn siffra. Säkerligen ligger det en del ”take profit” / prissäkringsordrar där.

Socker

Priset på socker har, såsom vi har förutspått, fortsatt att sjunka. 20 cent är en psykologiskt viktig nivå. Möjligen kan det komma en rekyl på den nivån, men trenden på lite längre sikt är nedåtriktad.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanWaiting for the surplus while we worry about Israel and Qatar