Nyheter

Historisk ökning i efterfrågan av järnmalm

Amerikanska stålföretag började efter andra världskriget i allt större utsträckning att investera i gruvdrift internationellt av rädsla för uttömning av inhemska järnmalmstillgångar.

USA: s andel av den totala världsproduktionen av järnmalm minskade från 40,5 procent 1950 till 9,9 procent 1977. Detta kan jämföras med att USA endast importerade 7,2 procent av järnmalmen till sin tillverkningsindustri under år 1950. År 1977 hade denna siffra stigit till 32,3 procent vilket bland annat hade sin grund i förändrade förhållanden på världsmarknaden för järnmalm.

En viktig orsak till den förändrade utvecklingen på den internationella järnmalmsmarknaden var kraftigt minskade kostnader för transporter. Nya malmfartyg framställdes med en betydligt större kapacitet än de fartyg som fanns tillgängliga före andra världskriget. Detta gjorde att handeln med järnmalm på mer långväga avstånd ökade. Det är således nu möjligt att konkurrera med producenter i andra världsdelar, något som inte alltid varit fallet tidigare.

Under de senaste årtiondena har vi märkt ett ökat inslag av statsägda företag inom gruvsektorn världen över. I såväl Brasilien, Chile, Indien, Liberia, Mauretanien, Peru, Sydafrika, Sverige och Venezuela har staten under efterkrigstiden involverade sig i gruvverksamhet dels för egen del eller i samarbete med något privat gruvföretag.

Det största statsägda företaget i världen inom järnmalmsektorn i slutet av 1970-talet var Comphanhia Vale do Rio Doce (CVDR) vilket bildades av brasilianska staten 1940. Företaget hade under 1978 en total järnmalmsproduktion på 50,7 miljoner ton järnmalm.

Den internationella järn- och stålindustrin efter andra världskriget förändrades alltså drastiskt under efterkrigstiden. Inslagen av vertikal integration mellan järnmalm och stål, som före andra världskriget hade varit vanligt förekommande, minskade.

Den internationella järnmalmsmarknaden efter andra världskriget blev inte någon helt fri marknad med ren konkurrens utan marknaden kännetecknades fortfarande av ett oligopol.

En effekt av utvecklingen på den internationella järnmalmsmarknaden var att ett allt större antal stål- och gruvföretag gick in i stora gruvprojekt världen över. Detta inverkade även på företagens val av strategier för direktinvesteringar i andra länder. Allt fler företag gjorde direktinvesteringar i gruvdrift utomlands för att diversifiera verksamheten snarare än för att säkra varutillgångar för sin tillverkning som låg längre fram i produktionskedjan. I dag ser vi att pendeln har svängt åt andra hållet. De företag som finns i dag söker i en allt större utsträckning att ersätta den malm som bryts genom ytterligare prospektering, alternativt köp av andra bolag och fyndigheter.

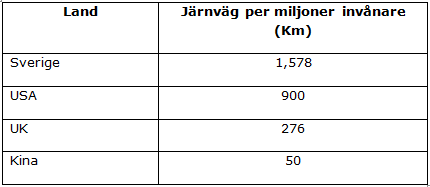

De studier som det amerikanska analysföretaget Metal Strategies Inc publicerat i STEEL INDUSTRY OUTLOOK visar på att efterfrågan på stål nästan fördubblats under de senaste tio åren. Vi konstaterar att det som kan komma att få denna efterfrågan att öka ytterligare är tillväxten i den kinesiska ekonomin, men också av Indien som seglar upp som en större köpare. Vi har valt att göra en jämförelse mellan ett antal produkter i Sverige, USA, Storbritannien och Kina.

De senaste data som vi fått tag på visar att det år 2006 fanns 75,000 kilometer järnväg i Kina. För att få ett bättre perspektiv på denna siffra ställer vid denna i proportion till det svenska järnvägsnätet. En uppskattning gjord i början av 2009 visar på att det finns ca 18,230 km tillståndspliktiga järnvägspår i Sverige. De siffror vi tagit del av indikerar att Kina planerade att addera ytterligare 16,000 kilometer järnväg under 2010.

Totalt sett visar den plan som härrör sig från 2008 att det kinesiska järnvägsnätet skall öka med 121,000 kilometer fram till 2020. Den totala kostnaden beräknas uppgå till 245 miljarder USD. Varje meter järnvägsspår innehåller mellan 57 och 70 kilo stål. De planer som finns innebär att det kommer att finnas en konstant efterfrågan på stål de närmaste åren, en produkt som kräver järnmalm.

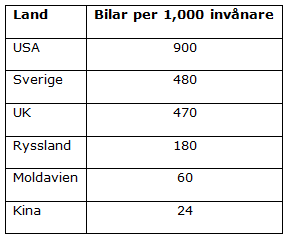

I denna tabell har vi valt att innefatta även Ryssland då detta land relativt nyligen genomgått motsvarande utveckling som Kina nu står inför.

Vi har även tagit med motsvarande siffror för Moldavien. Orsaken att vi valde att ta med data från Moldavien i vår jämförelse är för att det visar hur situationen ser ut i Europas allra fattigaste land i dag. Vi tror att det kan ge en bra överblick hur utvecklingen i Kina kan komma att ske. Utvecklas Kina till en standard motsvarande Moldavien innebär detta att järnmalm och dess slutprodukt, stål, kommer att efterfrågas allt mer.

För att Kina skall kunna redovisa samma siffror som genomsnittet i Moldavien, krävs det 43 miljoner bilar. För att landet skall kunna komma upp i de siffror som de kinesiska myndigheterna prognostiserat att de skall redovisa 2050 krävs det betydligt mer. Sammanlagt så krävs det att landet kommer upp i 450 miljoner fordon. Varje bil har en genomsnittlig vikt mellan 1,000 och 1,200 kilo, varav 65 procent utgörs av järn och stål. Till detta tillkommer i genomsnitt 2 procents koppar i varje fordon, motsvarande två kilo.

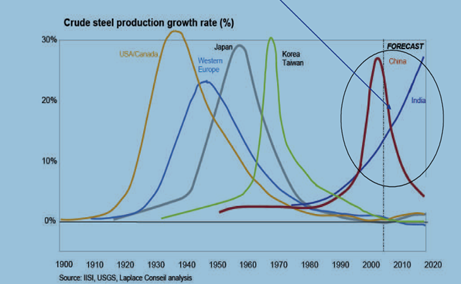

Är det då realistiskt att anta att det är Kina och Indien som kommer att bidra till att driva upp priserna på stål, och därmed järnmalm? Ja det är i alla fall vad vi anser. Nedanstående graf visar på att den utveckling som vi ser nu bär stora drag av upprepning av andra ekonomier. Går vi tillbaka så pass lång tid som 110 år och börjar med att jämföra med utvecklingen i USA och Kanada så ser vi att samma sak har hänt i snart sagt varje ekonomi som utvecklats till en betydande industrination sedan dess. Observera att det är stålproduktion som redogörs för i nedanstående bild.

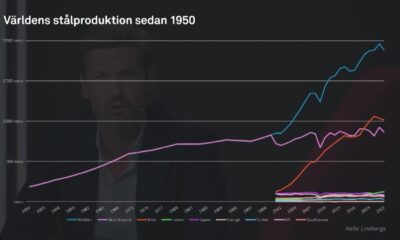

Redan i dag ser vi att Kina är världens största nettoexportör av stål – en produkt som utvinns av järnmalm. Diagrammet visar hur efterfrågan på stål från Kina kan komma att förväntas minska i framtiden, men då ser vi hur tillväxten i den indiska ekonomin tar fart.

Observera att under 2007 exporterade Kina sammanlagt 70 miljoner ton stål, medan exporten endast uppgick till 17 miljoner ton. På endast några år har Kina därmed blivit en av världens största exportörer av stål, från att tidigare ha varit en nettoimportör. För att tillverka stål krävs järnmalm och vi gör bedömningen att vi kommer att tvingas vänja oss vid att det kommer vara den kinesiska och indiska marknaderna som kommer att styra priset på järnmalmen.

Nyheter

Jonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

Jonas Lindvall, ett välkänt namn i den svenska olje- och gasindustrin, är tillbaka med ett nytt företag – Perthro AB – som nu förbereds för notering i Stockholm. Med över 35 års erfarenhet från bolag som Lundin Oil, Shell och Talisman Energy, och som medgrundare till energibolag som Tethys Oil och Maha Energy, är Lindvall redo att än en gång bygga ett bolag från grunden.

Tillsammans med Andres Modarelli har han startat Perthro med ambitionen att bli en långsiktigt hållbar och kostnadseffektiv producent inom upstream-sektorn – alltså själva oljeutvinningen. Deras timing är strategisk. Med ett inflationsjusterat oljepris som enligt Lindvall är lägre än på 1970-talet, men med fortsatt växande efterfrågan globalt, ser de stora möjligheter att förvärva tillgångar till attraktiva priser.

Perthro har redan säkrat bevisade oljereserver i Alberta, Kanada – en region med rik oljehistoria. Bolaget tittar även på ytterligare projekt i Oman och Brasilien, där Lindvall har tidigare erfarenhet. Enligt honom är marknadsförutsättningarna idealiska: världens efterfrågan på olja ökar, medan utbudet inte hänger med. Produktionen från befintliga oljefält minskar med cirka fem procent per år, samtidigt som de största oljebolagen har svårt att ersätta de reserver som produceras.

”Det här skapar en öppning för nya aktörer som kan agera snabbare, tänka långsiktigt och agera med kapitaldisciplin”, säger Lindvall.

Perthro vill fylla det växande gapet på marknaden – med fokus på hållbar tillväxt, hög avkastning och effektiv produktion. Med Lindvalls meritlista och branschkunskap hoppas bolaget nu kunna bli nästa svenska oljebolag att sätta avtryck på världskartan – och på börsen.

Nyheter

Oljan, guldet och marknadens oroande tystnad

Oljepriset är åter i fokus på grund av kriget i Mellanöstern. Är marknadens tystnad om de stora riskerna, det som vi egentligen verkligen bör oroa oss för? Och varför funderar Tyskland på att plocka hem sin guldreserv från New York? I veckans avsnitt av Världsekonomin pratar Katrine Kielos och Henrik Mitelman om olja, tystnad och guld. Europa är ju mer beroende av oljepriset än USA, hur orolig ska man vara för att det stiger? En krönika i Financial Times lyfte nyligen “marknadens oroande tystnad”, den syftade på skillnaden mellan den dystra geopolitiska utvecklingen i världen och en marknad som samtidigt återhämtat sig 20 procent sen början av april, trots tullkriget. Vad säger marknadens tystnad egentligen? I Tyskland pågår en debatt om att plocka hem sin guldreserv från USA. Handlar det om bristande förtroende för Donald Trump – och kan det rentav ha något med “hämndskatten” att göra?

Nyheter

Domstolen ger klartecken till Lappland Guldprospektering

Mark- och miljödomstolen har idag meddelat dom i målet om Stortjärnhobbens bearbetningskoncession. Beslutet innebär att Lappland Guldprospektering får tillträde till området – ett avgörande steg mot framtida gruvbrytning i regionen.

Bearbetningskoncessionen för Stortjärnhobben är en central del i Lappland Guldprospekterings långsiktiga satsning på hållbar gruvutveckling i området. Projektet har varit föremål för juridisk prövning och dagens dom ger nu tydlighet kring markanvändningen.

”Vi är mycket nöjda över beslutet och ser nu fram emot att kunna lägga i nästa växel vad gäller utvecklingen av Stortjärnhobbens guldprojekt. Domstolens beslut är ett synnerligen viktigt steg och ger oss nu rätten att nyttja och förfoga över området”, säger VD Fredrik Johansson.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommaren inleds med sol och varierande elpriser

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ ökar oljeproduktionen trots fallande priser

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Analys4 veckor sedan

Analys4 veckor sedanBrent needs to fall to USD 58/b to make cheating unprofitable for Kazakhstan

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen