Nyheter

Faller efterfrågan på guld när räntan stiger?

En av de ”regler” vi får lära oss är att räntan har en påverkan på såväl optioner som aktier, men framförallt priset på guld, en tillgång som inte ger någon direktavkastning alls. Det finns enligt alla läroböcker ett negativt samband som gör att värdet på dessa tillgångar faller i värde när räntan stiger. Detta stämmer i teorin, men hur är det i praktiken, framförallt i dagens turbulenta ekonomi? Är det fortfarande sant att efterfrågan på guld faller då räntan stiger?

En av de ”regler” vi får lära oss är att räntan har en påverkan på såväl optioner som aktier, men framförallt priset på guld, en tillgång som inte ger någon direktavkastning alls. Det finns enligt alla läroböcker ett negativt samband som gör att värdet på dessa tillgångar faller i värde när räntan stiger. Detta stämmer i teorin, men hur är det i praktiken, framförallt i dagens turbulenta ekonomi? Är det fortfarande sant att efterfrågan på guld faller då räntan stiger?

Allt annat lika så bör svaret vara ja. Bättre avkastning på pengar, ofta substituerat med statsskuldsväxlar, gör att alternativkostnaden för att köpa guld stiger, vilket skall få efterfrågan att minska. Men och detta är ett stort men… Allt annat lika är ett begrepp som är sällsynt utanför de ekonomiska teorierna.

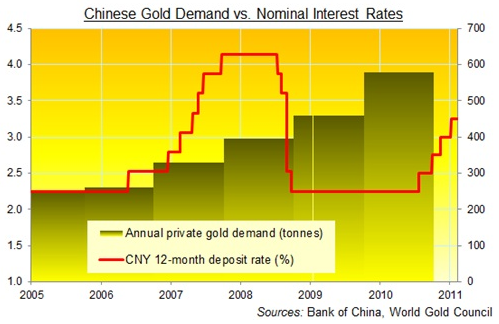

Ta till exempel Kina, ett land som är ett utmärkt exempel på att stigande räntor mycket väl kan öka efterfrågan på guld eftersom inflation och tillväxt är två betydligt viktigare värdedrivare. Nu är Kina kanske inte ett typiskt exempel, men det är onekligen värt att titta närmare på då landet är världens näst största nettoköpare av guld, endast passerat av Indien. Data från World Gold Council visar att Kina under det första kvartalet 2011 stod för en tredjedel av världens globala guldkonsumtion mätt i ton. Jämfört med samma period 2010 steg köpen av guld med 47 procent och detta trots att den kinesiska centralbanken höjt räntan inte mindre än fyra gånger. Grafen nedan visar på att de kinesiska guldkonsumenterna under de senaste fem åren ignorerat centralbankens räntehöjningar.

Vid årsskiftet, när den kinensiska centralbanken, People’s Bank of China (PBoC), började med en serie operationer på räntemarknaden sade förståsigpåarna att Kinas efterfrågan på guld skulle komma att falla eftersom:

- Högre räntor skulle ge guldpriset en ordentlig korrektion.

- Stigande räntor gör att guldmarknaden kommer att likna hela havet stormar.

- Rädslan för stigande kinesiska räntor kommer att ha en negativ effekt på efterfrågan på guld.

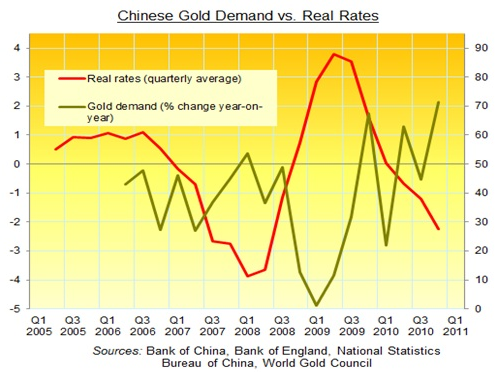

Sedan dessa förutsägelser – som alla lämnades av stora globala banker – har den kinesiska centralbanken fortsatt att höja räntorna, samtidigt som kinesernas efterfrågan på guld, mätt i yuan, har fortsatt upp – tillsammans med priset på guld. Därmed inte sagt att räntan inte har någon påverkan på efterfrågan på guld alls, ser vi närmare bakom dessa siffror går det att konstatera att realräntorna, skillnaden mellan den nominella räntan och inflationen, har ett samband med minskade köp av guld.

Så egentligen är det realräntan och inte den nominella räntan som styr, vilket gör att guldkonsumtionen tenderar att stiga när räntorna är låga eller då inflationen är hög. Därför kommer de högre kinesiska räntorna endast att ha en kortsiktig effekt på guldpriset och om de misslyckas med att skrämma ned inflationen så kommer effekterna att bli synnerligen kortlivade. Hur ofta har den monetära politiken de förväntade effekterna?

Det är också föga osannolikt att People’s Bank of China kommer att genomföra riktigt omvälvande interventioner på räntemarknaderna. Kinas president, Hu Jintao, sade till George W Bush att vad som höll honom sömnlös på nätterna var tanken på hur han var tvungen att skapa 25 miljoner nya arbeten – varje år. De kinesiska myndigheterna är livrädda att en minskad tillväxt kommer att skapa en social och politisk oro i landet vilket redan märkts som en följd av att den kinesiska tillväxten börjat avta. Tillväxten i april i år var imponerande 13,8 procent jämfört med föregående år, i mars i år var samma siffra 14,8 procent. Där har vi en förklaring till att de kinesiska myndigheterna inte arbetat mer med att använda sin ränta som ett vapen i sina försök att minska den kinesiska inflationen utan valt att arbeta med andra metoder.

Så har People’s Bank of China höjt de kommersiella bankernas kassakrav – den andel av kundernas inlåning som bankerna måste behålla i sina kassavalv och inte kan låna ut – inte mindre än fem gånger i år för att på detta sätt försöka begränsa bankernas utlåning. Kina har också visat att landet är villigt att vidta direkta åtgärder för att dämpa prishöjningar. I en händelse som förde tankarna till 80-talets prisstopp i Sverige valde de kinesiska myndigheterna att döma brittisk-nederländska Unilever till böter för att bolaget offentligt talat om att det möjligen skulle företa prishöjningar.

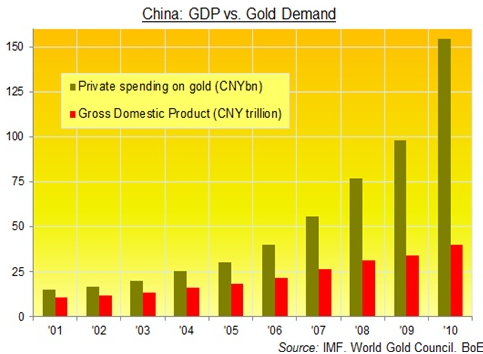

Tillsammans med inflationen är den andra drivkraften för den ökade guldkonsumtionen i Kina landets ekonomiska tillväxt. I takt med att denna har ökat har de disponibla inkomsterna stigit vilket gjort att ännu fler personer nu har råd att köpa guld.

Tidigare har det talats om att en ökad bruttonationalprodukt och ett allt mer växande globalt inflytande av västerländsk kultur (som tenderar att vara negativt för guld) skulle leda till att den andel av kinesernas inkomster som spenderas på guld skulle komma att minska väsentligt. Istället har vi sett den rakt motsatta effekten.

Sedan 2004 har Kinas ekonomi dubblats, men de kinesiska guldköpen har under samma period ökat med mer än 500 procent. Det finns inget som tyder på att det kommer att stoppa här, snarast är det så att Kina arbetar på att komma i kapp. Landet avreglerade sin guldmarknad så sent som 2001, att jämföra med Indien som gjorde samma sak 1990. Indien som är det enda land som köper mer guld än Kina, spenderade 2,5 procent av sin BNP på guldinköp 2010, samma siffra för Kina var 0,4 procent. Hade den kinesiska konsumtionen legat på samma nivå som den indiska hade Kina köpt 3.000 ton guld under förra året – 78 procent av den globala konsumtionen. Det hade fått guldpriset att stiga till rekordnivåer. 0,4 procent är en låg siffra, men den stiger hela tiden – och det gör även landets BNP vilket gör att det är betydligt mer guld som köps av kineserna varje år som går. 2009 användes 0,3 procent av den kinesiska BNP:n till att köpa guld, och året innan var samma siffra 0,25 procent. När Kina växer köps mer guld.

För oss västerlänningar som förknippar en stigande efterfrågan på guld med ett dystert ekonomiskt klimat är detta bakvänt. En förklaring är att i takt med att Kina växer sig allt rikare och de disponibla inkomsterna stiger har allt större del av befolkningen råd att investera och inte bara spendera sin lön på livsnödvändigheter. Det finns emellertid fortfarande gott om personer som sitter på åskådarläktaren eftersom de ännu inte är rika nog att köpa sitt eget guld.

Summan av kardemumman är att efterfrågan på guld i världens näst största ekonomi endast marginellt drivs av räntorna. Ekonomisk tillväxt och inflationsförväntningar spelar en betydligt större roll.

Nyheter

Samtal om flera delar av råvarumarknaden

Ett samtal som sammanfattar ett relativt stabilt halvår på råvarumarknaden trots volatilitet och geopolitiska spänningar som sannolikt fortsätter in i andra halvan av året. Vi bjuds även på kommentarer från Carlos Mera, Rabobanks analyschef för jordbrukssektorn och Kari Kangas, skogsanalytiker.

Nyheter

Jonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

Jonas Lindvall, ett välkänt namn i den svenska olje- och gasindustrin, är tillbaka med ett nytt företag – Perthro AB – som nu förbereds för notering i Stockholm. Med över 35 års erfarenhet från bolag som Lundin Oil, Shell och Talisman Energy, och som medgrundare till energibolag som Tethys Oil och Maha Energy, är Lindvall redo att än en gång bygga ett bolag från grunden.

Tillsammans med Andres Modarelli har han startat Perthro med ambitionen att bli en långsiktigt hållbar och kostnadseffektiv producent inom upstream-sektorn – alltså själva oljeutvinningen. Deras timing är strategisk. Med ett inflationsjusterat oljepris som enligt Lindvall är lägre än på 1970-talet, men med fortsatt växande efterfrågan globalt, ser de stora möjligheter att förvärva tillgångar till attraktiva priser.

Perthro har redan säkrat bevisade oljereserver i Alberta, Kanada – en region med rik oljehistoria. Bolaget tittar även på ytterligare projekt i Oman och Brasilien, där Lindvall har tidigare erfarenhet. Enligt honom är marknadsförutsättningarna idealiska: världens efterfrågan på olja ökar, medan utbudet inte hänger med. Produktionen från befintliga oljefält minskar med cirka fem procent per år, samtidigt som de största oljebolagen har svårt att ersätta de reserver som produceras.

”Det här skapar en öppning för nya aktörer som kan agera snabbare, tänka långsiktigt och agera med kapitaldisciplin”, säger Lindvall.

Perthro vill fylla det växande gapet på marknaden – med fokus på hållbar tillväxt, hög avkastning och effektiv produktion. Med Lindvalls meritlista och branschkunskap hoppas bolaget nu kunna bli nästa svenska oljebolag att sätta avtryck på världskartan – och på börsen.

Nyheter

Oljan, guldet och marknadens oroande tystnad

Oljepriset är åter i fokus på grund av kriget i Mellanöstern. Är marknadens tystnad om de stora riskerna, det som vi egentligen verkligen bör oroa oss för? Och varför funderar Tyskland på att plocka hem sin guldreserv från New York? I veckans avsnitt av Världsekonomin pratar Katrine Kielos och Henrik Mitelman om olja, tystnad och guld. Europa är ju mer beroende av oljepriset än USA, hur orolig ska man vara för att det stiger? En krönika i Financial Times lyfte nyligen “marknadens oroande tystnad”, den syftade på skillnaden mellan den dystra geopolitiska utvecklingen i världen och en marknad som samtidigt återhämtat sig 20 procent sen början av april, trots tullkriget. Vad säger marknadens tystnad egentligen? I Tyskland pågår en debatt om att plocka hem sin guldreserv från USA. Handlar det om bristande förtroende för Donald Trump – och kan det rentav ha något med “hämndskatten” att göra?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommaren inleds med sol och varierande elpriser

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Analys4 veckor sedan

Analys4 veckor sedanBrent needs to fall to USD 58/b to make cheating unprofitable for Kazakhstan

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning