Analys

Swede Resources – Från mygga till jätte?

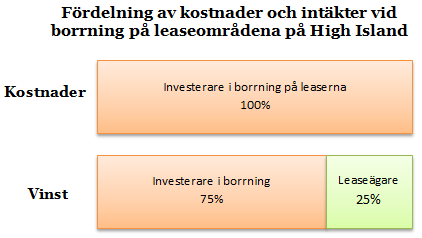

I och med förvärvet av flera leaseområden på Texas Gulfkust har Swede Resources sadlat om helt; från producerande bolag till leaseägare. Chansen finns nu för en kraftig intäktsökning som bygger på andras investering i brunnar på leaseområdet. Detta är extremt lönsamt för Swede Resources då de teoretiskt sett kan undanhålla sig från egna investeringar på leaseområdet och passivt samla in leaseavgifter från investerare i brunnar på området. Upplägget ser ut som sådant att Swede Resources och övriga leaseägare har rätt till hela 25% av vinsten från eventuella brunnar på området, och i nuläget kontrollerar Swede Resources 83,2% av leaserna.

I och med förvärvet av flera leaseområden på Texas Gulfkust har Swede Resources sadlat om helt; från producerande bolag till leaseägare. Chansen finns nu för en kraftig intäktsökning som bygger på andras investering i brunnar på leaseområdet. Detta är extremt lönsamt för Swede Resources då de teoretiskt sett kan undanhålla sig från egna investeringar på leaseområdet och passivt samla in leaseavgifter från investerare i brunnar på området. Upplägget ser ut som sådant att Swede Resources och övriga leaseägare har rätt till hela 25% av vinsten från eventuella brunnar på området, och i nuläget kontrollerar Swede Resources 83,2% av leaserna.

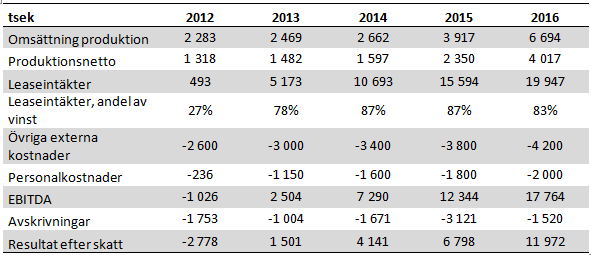

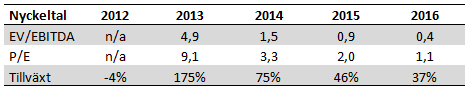

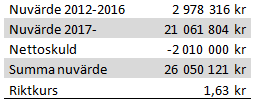

Vår prognos innebär en negativ EBITDA för 2012, ett år som emellertid bör ses som ett mellanår. Till följd av en höjd investeringstakt samt bortfall av avskrivningar stiger vinsten och EBITDA kraftigt 2013. Bolaget värderas till P/E 9,1 och 3,3 för 2013 respektive 2014. Potentialen kan tyckas liten sett till vinsten för 2013, men i förhållande till den kraftiga tillväxten, samt det faktum att bolaget bygger upp en relativt stadig intäktsbas som inte kräver några egna investeringar är bolaget en extremt intressant investering på lång sikt. Axiers DCF-analys av utdelningar 2012 och framåt ger ett motiverat värde på 1,63 SEK per aktie.

Beskrivning av verksamheten

Swede Resources är ett gas- och oljebolag verksamt i USA och Ungern. Bolaget grundades 2001, och vid denna tidpunkt varierade andelarna i de olika projekten mellan 0,25-0,5%. De senaste åren har andelarna vuxit till mellan 5% och 10 %. I USA har bolaget ett starkt kontaktnät, och det är följaktligen där bolaget har större delen av sin verksamhet. Verksamheten i Ungern utgörs främst av gasprojektet Péneszlek, med producerande brunnar PEN-101 och PEN-105. Emellertid är inte längre rena investeringar i brunnar den mest intressanta delen av Swede Resources. Under sommaren 2011 inledde bolaget förvärv av leaseområden vid Texas Gulfkust. Till en början förvärvades 5 leaseområden uppgående till 50 acres, och i dagsläget kontrollerar bolaget 312,5 acres. Den första borrningen på leaseområdet väntas börja under våren/sommaren.

Swede Resources har i nuläget inga anställda. Bolaget drivs istället på konsultbasis av Ulrich & Co – ett av VD Ulrich Andersson helägt bolag. I nuläget har Swede Resources därmed i stort sett obefintliga personalkostnader. Det krävs därför inget större genombrott för att bolaget ska redovisa en jämförelsevis hög vinst.

Axier Review

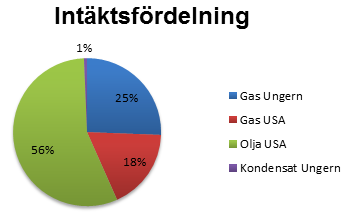

Rapporten för det fjärde kvartalet 2011 visade på en viss nedgång i intäkter för Swede Resources, något som till stor del består på tillfälliga faktorer. Delvis har gaspriset rasat i USA, men oljepriset och det ungerska gaspriset har hållit sig stabilt eller stigit under perioden. Det sjunkande gaspriset i USA har minskat bolagets viktning mot gasproduktion i USA, och större delen av bolagets intäkter beror i nuläget på oljepriset (det ungerska gaspriset baseras på historiska oljepris).

USA – leasområdena i fokus

Arbetet med Swede Resources leaseområden på High Island på Texas Gulfkust fortlöper och i slutet på 2011 tecknades bland annat ett operatörsavtal med CasKids Operating Company. Swede Resources har fortfarande en andel på 83,2% i leaserna, och väntas kunna bibehålla denna trots ökande kapitalbehov. Under 2011 avyttrades 16,8% av leaserna för ca 3,4 MSEK med en reavinst på 3,2 MSEK. Det innebär att leaserna i dagsläget innehar ett dolt övervärde på knappt 16 MSEK (totalt värde på ca 17 MSEK). Det är ett relativt lättrealiserat värde, vilket innebär en buffert mot kapitalbrist för bolaget.

Borrningar är extremt kostsamma och vid årsskiftet hade Swede Resources enbart 2,2 MSEK i kassan. Det ska emellertid sägas att Swede Resources kan göra en aktiv avvägning kring hur stor andel bolaget vill ha i brunnar på det egna leaseområdet. Bolagets kapitalbehov för leaseutvecklingen är således avhängigt hur stora andelar de väljer att ta i borrningarna på området, så länge intresse kan väckas för investering i borrningarna. Att ta steget från att vara investerare i enstaka brunnar till att agera leaseägare är ett stort steg för Swede Resources. Det kan dessutom bli en väldigt lönsam saga, som ändrar hela bolagets affärsupplägg. Ägare av leaserna har rätt till 25% av vinsten från eventuella borrningar på leaseområdet. Övriga 75% går till investerare i den specifika brunnen. Dessa investerare måste emellertid stå för 100% av kostnaderna.

I nuläget utgör borrstart på leaseområdena på High Island den största triggern i Swede Resources, men bolaget driver även en del amerikanska projekt vid sidan lease-projektena. Produktionstesterna från borrningen av brunnen Mc Kee #1 som genomfördes under sommaren 2011 är fortfarande inte klara, och kan tänkas dra ut på tiden. Arbetet har bland annat förskjutits till följd av ett operatörsbyte. Mc Kee #1 förväntades vid borrstart nå en produktion på 120 fat olja och 3000 mcf gas per dag. För Swede Resources med sin andel på 1% skulle detta innebära intäkter på ca 400 000 – 450 000 kronor per år. Det är ingen enorm summa, men skulle innebära ett relativt kraftigt lyft i förhållande till förra årets omsättning på 2,9 MSEK. Emellertid finns en risk för att hela projektet går i sank.

Tidigare var Swede Resources paradprojekt i USA investeringen i ett blandat olje- och gasprojekt i Cimarron County Oklahoma. Den första av borrningarna var Jenkins 1-14 vilken genomfördes under sommaren 2010. Efter mycket problem ligger denna brunn nu i startgroparna för att börja producera. Produktionstillstånd har skickats in till myndigheterna i Oklahoma och ett godkännande är allt som krävs för att starta produktionen. Tidigare har Swede Resources uttryckt höga förväntningar på Jenkins 1-14, och förhoppningsvis kommer ett godkännande för produktionsstart inom kort. Ägarandelen i brunnen är 2,5%. Faller allting väl ut kommer Jenkins 1-14 att följas av fler borrningar på området.

Ungern – temporärt produktionstapp

Mot slutet av 2011 började produktionen från Péneszlek-området i Ungern att falla. I slutet av året låg produktionen från fältet på 400-500 mcf/månad mot ca 1 000 mcf/månad vid årets början. Detta beror i hög grad på att en förkastning stängt in en gasreservoar i PEN-105, den ena av bolagets två brunnar på området. I slutet på mars inleddes borrningen av ett sidetrack till brunnen. Borrningen resulterade i frigörandet av en indikerad gasficka, vilket ökade produktionen samt förlängde livslängden på brunnen. Initialt producerade 982 mcf/dag efter borrningen av sidetracket, av vilket ca 600 mcf/månad tillfaller Swede Resources. Det innebär att produktionen bör kunna återgå till nivån som rådde under början av 2011. Till skillnad från gaspriset i USA har dito i Ungern dessutom fortsatt att stiga i slutet på 2011 och början på 2012, och ligger i nuläget på ca 14 USD/mcf. Detta är betydligt högre än de cirka 2 USD/mcf producenter erhåller för gas i USA, och beror på det faktum att gaspriset i Ungern är kopplat till oljepriset.

Ytterligare ett intressant projekt i Ungern är Swede Resources andel i det 1990 kvadratkilometer stora området Igal-II. Genom bolaget Pelsolaj kft kontrollerar Swede Resources hela 10% av projektet.

Stora dolda värden

Swede Resources är svårt att värdera utifrån oljereserver i och med att bolaget inte tillgängliggörs sådana siffror från sina projekt i USA. Bolagets oljeprojekt redovisas som materiella anläggningstillgångar, och är där enbart värderade till den investerade summan minus avskrivningar. Misslyckade investeringar skrivs av direkt vilket innebär att redovisade tillgångar generellt sett har ett verkligt värde över det investerade. Vid årsskiftet uppgick redovisade materiella anläggningstillgångar till drygt 18 MSEK, vilket trots dolda övervärden är en bit över dagens värdering av Swede Resources. Det dolda värdet i High Island-leaserna bör dessutom vid värdering av Swede Resources adderas till tillgångarna då avyttring av andelar i leaserna inte är ett alltför stort arbete. Enligt denna modell uppgick substansvärdet på bolagets tillgångar till drygt 36 MSEK vid årsskiftet. Substansrabatten i och med dagens värdering av Swede Resources på 13,6 MSEK ligger därmed på hela 63%. Swede Resources värderas till 0,62 gånger det egna kapitalet, vilket innebär att tillgångarna värderas lågt även med övervärdet i leaserna borträknat.

Prognoser och värdering

EBITDA och resultat var som väntat negativt under det fjärde kvartalet 2011, och kommer troligtvis att ligga på liknande nivåer fram till det tredje kvartalet i år. Siffrorna för det sista kvartalet 2011 ser dessutom ovanligt dystra ut till följd av ett tillfälligt fall i nettomarginalen för bolagets produktion. Delvis har ett kraftigt fallande gaspris i USA påverkat marginalerna negativt, men till stor del beror marginalfallet på sådant som det tillfälliga produktionstappet i Ungern, oväntade underhållsarbeten och dylikt. Vi har inte gjort några större justeringar i våra prognoser baserat på rapporten för det fjärde kvartalet 2011. En viss justering har gjorts för det temporära produktionsfallet i Ungern. Utöver en viss justering för återhämtning av produktionen i Ungern bygger våra prognoser enbart på utveckling av leaseområdena på High Island.

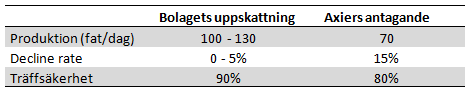

Inledningsvis väljer vi att vara relativt försiktiga i våra prognoser (se tabell ovan). Vi har valt att anta enbart en borrning på leaserna per kvartal jämfört med väntade 1-2. Sker borrningarna i en snabbare takt kommer våra prognoser att behöva revideras upp kraftigt. Det bör även nämnas att Swede Resources på sikt kan belåna investeringarna och på så vis nå högre avkastning.

Prognos 2012 – 2015

Något som inte kommer att förbättra kassaflödet men däremot resultatet efter skatt kraftigt är den slutförda avskrivningen av ägarandelen i det ungerska bolaget Petro Pequnia. Tillgången skrivs av under en treårsperiod och kommer att vara fullt avskriven i mitten på 2012. Denna avskrivning har belastat resultatet med knappt 2 miljoner årligen. I förhållande till dagens värdering av Swede Resources på 13,6 miljoner kronor kommer detta avskrivningsbortfall att ha betydande effekt på resultatet, något som syns tydligt i 2013 års siffror.

2012 kommer att bli ett mellanår för Swede Resources i och med att borrprogrammet på leaseområdet High Island tar fart först under årets andra halva. 2013 lyfter resultatet, men det är på sikt den stora potentialen finns i Swede Resources. Att bolaget bygger upp ett stadigt intäktsflöde från andras investeringar på det egna leaseområdet har potential att skapa en snöbollseffekt. Intäktsbasen kommer att öka kontinuerligt, med förbehåll för eventuella mekaniska problem eller ett sjunkande oljepris. Att de ökande intäkterna i teorin inte kräver investeringar från Swede Resources sida ger potential till stora utdelningar när snöbollen väl har satts i rullning.

Swede Resources har ännu inte beslutat om framtida utdelningar. Ovan har vi räknat med att 40% av vinsten delas ut från och med 2014 (2013 års vinst), och beräknad WACC är 15%. Vår riktkurs sätts till 1,63 SEK vilket innebär en potential på drygt 90%. Notera att detta enbart är baserat på potentiell utdelning och inte fritt kassaflöde.

TO 4B

Under 2011 gav Swede Resources ut vederlagsfria teckningsoptioner, vilket innebär att det idag finns två sätt att investera i bolaget. 5 teckningsoptioner ger rätt till att teckna 1 ny aktie i Swede Resources till genomsnittskursen under 2012-02-01 – 2012-04-27 minus 20%.

Teckningsperioden är 1 – 31 maj 2012. Totalt kan 3 226 214 B-aktier komma att tecknas för, vilket ytterligare innebär en kapitalbuffert för bolaget. I nuläget kostar en teckningsoption 3 öre, vilket innebär att kostnaden för rätten att teckna en aktie är 15 öre.

Axiers bedömning

Swede Resources värderas i nuläget till en rabatt på eget kapital på knappt 40%. Detta trots betydande övervärden i bolagets projekt – framförallt i bolagets nyförvärvade lease där det dolda övervärdet ligger på cirka 16 MSEK, enbart detta en bit över dagens värdering av Swede Resources. Vår DCF-värdering av utdelningar från 2012 och framåt ger oss en riktkurs på 1,63 SEK per aktie, en bra bit över dagens kurs. Det ska emellertid sägas att någon utdelning med högsta sannolikhet inte kommer att bli aktuell förrän i början på 2014, således om två år.

Brunnar i närliggande områden till Swede Resources lease i Texas håller i stort sett en konstant produktionsnivå vilket innebär att en relativt stadig intäktsbas från leaseintäkter kommer att byggas upp under kommande år. Intäkter från leaseägandet medför dessutom knappt några kostnader för Swede Resources. Att bolaget kan välja att ta små andelar i de första borrningarna på leaseområdet stärker vår tro på att Swede Resources kommer att klara hela utvecklingsarbetet utan kapitaltillskott, och Swede Resources bör till och med kunna vidmakthålla sin nuvarande andel i leaserna.

Med dagens höga oljepris har brunnar på leaseområdet på High Island en återbetalningstid på 3-5 år samt relativt stabil avkastning under 20 år, vilket innebär att investeringsviljan inte torde vara något problem. Faller den första borrningen på området väl ut kommer resten att flyta på av sig självt för Swede Resources. Den lilla oljemyggan har på några års sikt möjlighet att bli en etablerad oljeaktör. Axier rekommenderar köp delvis på kort sikt då borrningsstart på leaseområdet kommer att innebära en skjuts upp för aktien, men framförallt kan Swede Resources bli en exceptionellt bra investering på lång sikt.

[hr]

Axier Equities har av styrelsen i Swede Resources anlitats för att underlätta kommunikationen med svenska kapitalplacerare och nyhetsmedier. En av de uppgifter som Axier Equities har är att vara styrelsen behjälplig att kommunicera nyheter och rapporter till placerarkollektivet, bland annat i form av denna analys.

Vare sig Axier Equity eller någon av Axiers anställda eller frilansande analytiker äger aktier i Swede Resources. Samtliga eventuella förändringar av innehav i Swede Resources kommer att rapporteras löpande.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys4 veckor sedan

Analys4 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share